武钢股份与太钢不锈财报对比分析

- 格式:ppt

- 大小:4.93 MB

- 文档页数:60

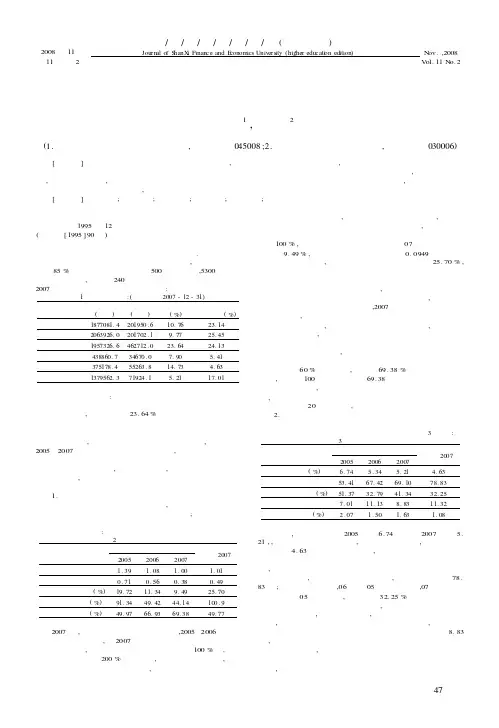

上市公司股权再融资创新的比较与分析周勤业刘宇(上海证券交易所,上海 200120)摘要:通过比较分析武钢股份、宝钢股份和鞍钢新轧三家钢铁行业上市公司(以下简称三家上市公司)再融资方案,本文从行业、目标、财务变化、发行方案以及二级市场表现等方面,剖析三家上市公司再融资创新的共性和差异。

在阐述三家上市公司再融资创新的启示和借鉴意义基础上,提出完善我国上市公司再融资制度的若干建议。

关键词:上市公司;股权融资;再融资创新作者简介:周勤业,上海证券交易所副总经理,复旦大学管理学院教授、博士生导师,财政部会计准则委员会委员、中国注册会计师协会理事。

刘宇,高级会计师,供职上海证券交易所,哈尔滨工业大学管理学院博士生。

中图分类号:F276.6 文献标识码:AAnalysis on Comparison of Listed Companies’Secondary Offerings Innovation inChinaZhou Qinye &Liu YuAbstract:This paper analyses the commonness and difference among Wuhan Iron and Steel Company Limited ,Baoshan Iron and Steel Company Limited and Angang Iron and Steel Company Limited’s Secondary Offerings innovation in China. The author puts forward several policy advices for perfecting secondary offerings basing on elicitation from the innovation.三家上市公司再融资的创新随着市场环境和宏观经济政策的不断变化,现行以《上市公司新股发行管理办法》、《上市公司发行可转换公司债券实施办法》及相关配套文件为主的上市公司再融资制度,自2001年3月颁布实施至今已历时四年多,在实务操作中逐渐暴露出一些问题:以刚性条件为主的再融资门槛过高过僵、再融资制度事后处罚手段乏力、对再融资申请审核的重点缺乏科学性、特殊股权结构下融资制衡机制薄弱等。

开题报告1、选题的目的武汉钢铁股份有限公司是由武汉钢铁(集团)公司控股的、国内排名第三大钢铁上市公司。

1999年武钢股份在上海证券交易所挂牌上市。

武钢被确定为39家国有重要骨干企业之一。

经过20多年的发展,武钢在不断的进步,随着武钢的不断进步与发展武钢股份的股票也在不断的波动,目前武钢股份股票在中国股票市场上中国的证券公司依然存在治理结构不健全,内控机制不完善,抗风险能力差的问题。

武钢股份股票的不对称性以及诚信问题是武钢股票波动问题的具体表现,波动性是综合反映武钢股票的价格行为、质量和效率的最有效的形势之一。

对武钢股票的分析目的主要是为了通过对武钢股票的波动分析整个市场的波动。

2、选题的意义中国的股票市场在很大程度上可以看到整个中国经济的发展趋势,而武钢股票的波动性问题的浅析在一点程度上可以反映整个中国股票市场的波动性,进而反映整个中国经济市场的发展。

武钢股票,仍然是一种零售模式,缺乏机构投资者。

散户基本都是短期投资者,这加剧了武钢股票的波动。

武钢股票的波动性在反映武钢经营的问题的同时也是对整个中国股票市场波动性的问题和中国经济的反映。

对稳定武钢股票在一点的程度上是要加强对武汉钢铁股份有限公司的经营3、分析内容一、武钢的股票现象2、武钢股票波动性产生的原因3、武钢财务指标对武钢股票波动性的影响4、对稳定武钢股票的方法五、对武钢股票的现状的总结4、参考文献(1)《经典股市理论及零风险实战策略》清华大学出版社 2006,11(01)(2)《中国股票市场投资指引热门行业分析和个股点评》 2001,04(01)(3)《华尔街金融与投资百科全书》当代中国出版社 2002,06(4)《股票买卖定式:准确捕捉股票买卖点》企业管理出版社2010,01(01)(5)《股市波动浅析》 2005,01(6)《股市政策与股市波动》2004,04(7)《中国股市记忆》2012,05(30)经济管理系毕业论文武钢股票波动问题浅析学生姓名:指导教师姓名:指导教师职称:讲师专业名称:会计班级:会计10022013年5月目录前言 (1)1、 武钢股票走势现象分析 (1)2、 武钢股票波动性产生的原因 (2)(一)内部因素 (3)(二)外部因素 (6)3、 稳定武钢股票价格走势的方法 (6)4、 武钢股票的现状的总结 (7)参考文献 (8)摘要 1999年武钢股份在上海证券交易所挂牌上市。

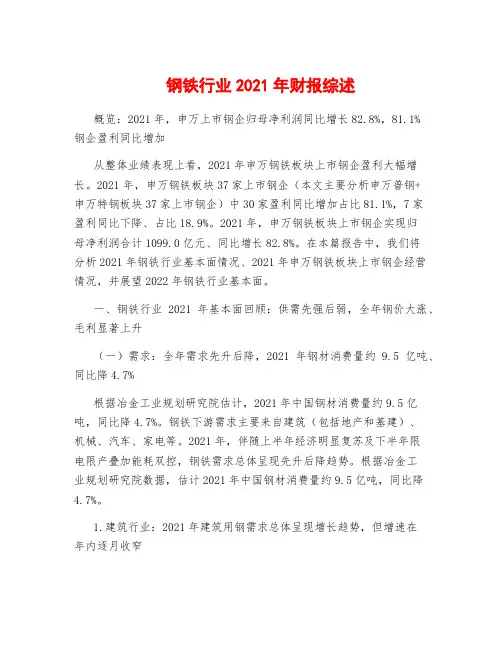

钢铁行业2021年财报综述概览:2021年,申万上市钢企归母净利润同比增长82.8%,81.1%钢企盈利同比增加从整体业绩表现上看,2021年申万钢铁板块上市钢企盈利大幅增长。

2021年,申万钢铁板块37家上市钢企(本文主要分析申万普钢+申万特钢板块37家上市钢企)中30家盈利同比增加占比81.1%,7家盈利同比下降、占比18.9%。

2021年,申万钢铁板块上市钢企实现归母净利润合计1099.0亿元、同比增长82.8%。

在本篇报告中,我们将分析2021年钢铁行业基本面情况、2021年申万钢铁板块上市钢企经营情况,并展望2022年钢铁行业基本面。

一、钢铁行业2021年基本面回顾:供需先强后弱,全年钢价大涨、毛利显著上升(一)需求:全年需求先升后降,2021年钢材消费量约9.5亿吨、同比降4.7%根据冶金工业规划研究院估计,2021年中国钢材消费量约9.5亿吨,同比降4.7%。

钢铁下游需求主要来自建筑(包括地产和基建)、机械、汽车、家电等。

2021年,伴随上半年经济明显复苏及下半年限电限产叠加能耗双控,钢铁需求总体呈现先升后降趋势。

根据冶金工业规划研究院数据,估计2021年中国钢材消费量约9.5亿吨,同比降4.7%。

1.建筑行业:2021年建筑用钢需求总体呈现增长趋势,但增速在年内逐月收窄2021年全年房地产开发投资完成额14.8万亿元,同比增长4.4%。

2021年全年,商品房销售额累计同比增速明显收窄,根据国家统计局数据,2021年1-2月商品房销售额累计同比增速为133.4%,2021年1-12月商品房销售额累计同比增速为4.8%。

2021年1-2月房地产开发投资完成额同比上升38.3%,此后增速明显收窄,2021年12月房地产开发投资完成额同比增速为4.4%。

从细分指标来看,2021年中国房屋新开工面积同比大降,施工面积同比小增。

根据国家统计局数据,2021年中国房屋新开工面积、施工面积、竣工面积的累计同比增速分别为-11.4%、5.2%、11.2%,较2020年分别下降10.2PCT、上升1.5PCT、上升16.1PCT。

![太钢不锈[000825]2019年2季度财务分析报告-原点参数](https://uimg.taocdn.com/4df3ff53941ea76e58fa04b0.webp)

太钢不锈[000825]2019年2季度财务分析报告(word可编辑版)目录一.公司简介 (3)二.公司财务分析 (3)2.1 公司资产结构分析 (3)2.1.1 资产构成基本情况 (3)2.1.2 流动资产构成情况 (4)2.1.3 非流动资产构成情况 (5)2.2 负债及所有者权益结构分析 (7)2.2.1 负债及所有者权益基本构成情况 (7)2.2.2 流动负债基本构成情况 (8)2.2.3 非流动负债基本构成情况 (9)2.2.4 所有者权益基本构成情况 (10)2.3利润分析 (12)2.3.1 净利润分析 (12)2.3.2 营业利润分析 (12)2.3.3 利润总额分析 (13)2.3.4 成本费用分析 (14)2.4 现金流量分析 (15)2.4.1 经营活动、投资活动及筹资活动现金流分析 (15)2.4.2 现金流入结构分析 (16)2.4.3 现金流出结构分析 (20)2.5 偿债能力分析 (24)2.5.1 短期偿债能力 (24)2.5.2 综合偿债能力 (25)2.6 营运能力分析 (26)2.6.1 存货周转率 (26)2.6.2 应收账款周转率 (27)2.6.3 总资产周转率 (28)2.7盈利能力分析 (29)2.7.1 销售毛利率 (29)2.7.2 销售净利率 (30)2.7.3 ROE(净资产收益率) (31)2.7.4 ROA(总资产报酬率) (32)2.8成长性分析 (33)2.8.1 资产扩张率 (33)2.8.2 营业总收入同比增长率 (34)2.8.3 净利润同比增长率 (35)2.8.4 营业利润同比增长率 (36)2.8.5 净资产同比增长率 (37)一.公司简介二.公司财务分析2.1 公司资产结构分析2.1.1 资产构成基本情况太钢不锈2019年2季度末资产总额为68,970,100,347.32元,其中流动资产为20,697,617,829.33元,占总资产比例为30.01%;非流动资产为48,272,482,517.99元,占总资产比例为69.99%;2.1.2 流动资产构成情况流动资产主要包括货币资金、交易性金融资产、应收票据及应收账款、应收款项融资、预付账款、其他应收账款、存货、合同资产、持有待售资产、一年内到期的非流动资产以及其他流动资产科目,太钢不锈2019年的流动资产主要包括货币资金、存货以及应收票据及应收账款,各项分别占比为42.83%,38.31%和16.73%。

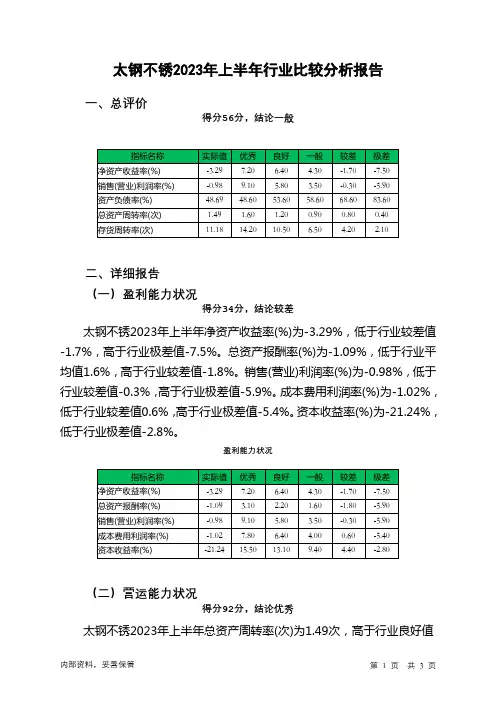

太钢不锈2023年上半年行业比较分析报告一、总评价得分56分,结论一般二、详细报告(一)盈利能力状况得分34分,结论较差太钢不锈2023年上半年净资产收益率(%)为-3.29%,低于行业较差值-1.7%,高于行业极差值-7.5%。

总资产报酬率(%)为-1.09%,低于行业平均值1.6%,高于行业较差值-1.8%。

销售(营业)利润率(%)为-0.98%,低于行业较差值-0.3%,高于行业极差值-5.9%。

成本费用利润率(%)为-1.02%,低于行业较差值0.6%,高于行业极差值-5.4%。

资本收益率(%)为-21.24%,低于行业极差值-2.8%。

盈利能力状况(二)营运能力状况得分92分,结论优秀太钢不锈2023年上半年总资产周转率(次)为1.49次,高于行业良好值1.2次,低于行业最优值1.6次。

应收账款周转率(次)为153.9次,高于行业优秀值41.9次。

流动资产周转率(次)为4.68次,高于行业优秀值2.7次。

资产现金回收率(%)为3.85%,高于行业良好值3.7%,低于行业最优值5.1%。

存货周转率(次)为11.18次,高于行业良好值10.5次,低于行业最优值14.2次。

营运能力状况(三)偿债能力状况得分56分,结论一般太钢不锈2023年上半年资产负债率(%)为48.69%,优于行业良好值53.6%,劣于行业最优值48.6%。

已获利息倍数为-2.45,低于行业极差值-0.4。

速动比率(%)为56.05%,高于行业良好值55.0%,低于行业最优值102.6%。

现金流动负债比率(%)为6.01%,低于行业平均值8.9%,高于行业较差值4.9%。

带息负债比率(%)为56.65%,劣于行业平均值52.7%,优于行业较差值64.9%。

偿债能力状况(四)发展能力状况得分41分,结论较差太钢不锈2023年上半年销售(营业)增长率(%)为6.57%,高于行业平均值1.7%,低于行业良好值16.0%。

资本保值增值率(%)为98.31%,低于行业较差值99.2%,高于行业极差值94.1%。

第1篇一、引言宝武钢铁集团有限公司(以下简称“宝武钢铁”或“公司”)是中国最大的钢铁企业之一,也是全球最大的钢铁生产企业之一。

本文旨在通过对宝武钢铁的财务报表进行分析,评估其财务状况、经营成果和现金流量,为投资者、管理层和利益相关者提供决策参考。

二、财务报表分析(一)资产负债表分析1. 资产结构分析宝武钢铁的资产主要由流动资产、非流动资产和无形资产构成。

流动资产主要包括现金及现金等价物、应收账款、存货等;非流动资产主要包括固定资产、无形资产等。

近年来,宝武钢铁的流动资产占比逐渐下降,而非流动资产占比逐渐上升。

这表明公司正在加大长期投资,为未来的发展奠定基础。

2. 负债结构分析宝武钢铁的负债主要由流动负债和非流动负债构成。

流动负债主要包括短期借款、应付账款等;非流动负债主要包括长期借款、长期应付款等。

近年来,宝武钢铁的流动负债占比逐渐下降,而非流动负债占比逐渐上升。

这表明公司正在优化负债结构,降低短期偿债压力。

3. 所有者权益分析宝武钢铁的所有者权益主要由股本、资本公积、盈余公积和未分配利润构成。

近年来,宝武钢铁的所有者权益规模不断扩大,表明公司盈利能力较强,为股东创造了良好的回报。

(二)利润表分析1. 营业收入分析宝武钢铁的营业收入主要来源于钢铁产品的销售。

近年来,公司营业收入波动较大,这与钢铁行业的需求变化密切相关。

2. 营业成本分析宝武钢铁的营业成本主要包括原材料成本、制造费用等。

近年来,原材料价格波动较大,对公司的营业成本造成一定影响。

3. 毛利率分析宝武钢铁的毛利率波动较大,主要受原材料价格和市场竞争等因素影响。

4. 净利率分析宝武钢铁的净利率近年来有所下降,主要受原材料价格上涨、市场竞争加剧等因素影响。

(三)现金流量表分析1. 经营活动现金流量分析宝武钢铁的经营活动现金流量波动较大,主要受销售回款和采购支付等因素影响。

2. 投资活动现金流量分析宝武钢铁的投资活动现金流量主要来自长期资产投资,表明公司在加大长期投资力度。

(财务报表管理)武钢财务报表分析财务报表分析武汉钢铁股份有限公司财务报表分析一、企业概述1、基本概况:武汉钢铁股份有限公司坐落在“九省通衢”的武汉市东部,是由武汉钢铁(集团)公司控股的、国内排名第三大钢铁上市公司。

目前,公司总资产达300多亿元,下辖烧结厂、炼铁厂、一炼钢厂、二炼钢厂、三炼钢厂、大型厂、轧板厂、热轧厂、冷轧厂、硅钢厂、棒材厂、质检中心等12个单位,员工16995人。

武钢股份拥有当今世界先进水平的炼铁、炼钢、轧钢等完整的钢铁生产工艺流程,钢材产品共计7大类、500多个品种。

主要产品有冷轧薄板、冷轧硅钢、热轧板卷、中厚板、大型材、高速线材、棒材等,商品材总生产能力1000万吨,其中80%为市场俏销的各类板材。

目前,公司先后有1OO多项产品获全国、省、部优质产品证书,硅钢产品获中国名牌、中国钢铁行业最具影响力品牌称号,重轨、板材获湖北省名牌称号,39项钢材产品获冶金行业“金杯奖”,产品实物质量达国际先进水平产量比为64.07%。

随着我国钢铁行业生产规模的不断扩张,国内冶炼精煤的供应日趋紧张,公司通过对平煤集团的投资,将加强对上游煤炭资源的影响力,制约钢铁生产的紧俏资源煤炭今后有望得到较大程度的缓解,对保障钢铁主业生产具有积极作用。

上市以来,公司主营业务突出,利润稳步增长,连续保持了中国上市公司5O强和综合经济效益前2O名的地位,成为沪深十大上市公司之一。

武钢股份坚持科学发展观,大力倡导以人为本的企业文化,强化管理创新,先后荣获全国质量管理奖、全国实施用户满意工程先进单位、中央企业工委厂务公开先进单位、全国模范职工之家等荣誉称号。

目前,公司正高起点地规划未来发展。

随着三硅钢、三热轧等在建项目的即将投产,武钢股份将继续巩固国内硅钢品种最齐全、规模最大的首席供应商地位,同时将结束我国轿车用板及家电用板,特别是高档轿车面板长期依赖进口的被动局面,大大优化产品结构,进一步提升公司核心竞争力。

2、武钢大事记:1999年武钢股份在上海证券交易所挂牌上市。

包钢财务报表分析包钢集团是中国最大的特钢生产企业之一,在企业的发展过程中,财务报表的分析是非常重要的一部分。

本文将对包钢集团的财务报表进行分析,包括资产负债表、利润表和现金流量表。

首先,看包钢集团的资产负债表。

根据最新的财务报表,包钢集团的资产总额为600亿元,其中非流动资产占比较高,说明包钢集团有一定的固定资产和长期投资。

而流动资产较少,可能需要加强流动性管理。

在负债方面,包钢集团的负债总额为400亿元,其中,非流动负债较大比例,主要是长期借款和应付债券。

总体来看,包钢集团的资产负债结构相对较为稳定,但需要注重加强流动资产管理,以保证企业的短期资金需求。

其次,看包钢集团的利润表。

根据财务报表,包钢集团的营业收入为100亿元,净利润为5亿元。

营业收入增长较为稳定,但净利润增长相对较慢,可能需要加强成本控制和效率提升。

此外,包钢集团的毛利率为15%,相对较低,需要优化生产成本。

另外,包钢集团的税前利润率为8%,相对较高,可能需要考虑是否存在税收规划的空间。

最后,看包钢集团的现金流量表。

根据最新的财务报表,包钢集团的经营活动产生的现金流为10亿元,投资活动和筹资活动产生的现金流分别为-3亿元和-5亿元。

经营活动现金流较为稳定,但需要注意投资活动对现金流的影响,需要合理安排投资计划和资金布局。

此外,包钢集团的现金及现金等价物余额为10亿元,相对较低,需要注意企业的现金流管理,以保持良好的流动性。

综上所述,包钢集团的财务报表分析显示,虽然资产负债结构相对稳定,但需要加强流动资产管理;营业收入持续增长,但净利润增长较慢,需要加强成本控制和效率提升;现金流量比较稳定,但需要注意投资活动对现金流的影响,以及现金流的管理。

这些分析可以为包钢集团提供一些参考和指导,以促进企业的健康发展。

欢迎阅读上市公司股权再融资创新的比较与分析周勤业 刘 宇(上海证券交易所,上海 200120)摘 要:通过比较分析武钢股份、宝钢股份和鞍钢新轧三家钢铁行业上市公司(以下简称三家上市公司)再融资方案,本文从行业、目标、财务变化、发行方案以及二级市场表现等方面,剖析三家上市公司再融资创新的共性和差异。

在阐述三家上市公司再融资创新的启示和借鉴意义基础上,提出完善我国上市公司再融资制度的若干建议。

Abstract Limited s 汉钢铁(过82004年8月12日,宝钢股份公告拟增发股份总数不超过50亿股,包括向上海宝钢集团公司(下称宝钢集团)定向增发国家股和向社会公众增发社会公众股两部分。

募集资金用于收购宝钢集团的包括钢铁精品、供应链和相关产业三大块资产。

2005年1月19日中国证监会审核通过宝钢股份增发申请,4 月15日公司发布发行公告,4 月26 日公司公布发行结果公告,发行价格为5.12元/股,募集资金总额256亿元。

最终发行数量为50亿股,其中向宝钢集团定向增发国家股30亿股,向社会公众增发社会公众股20亿股。

2004年12月31日,鞍钢新轧公告拟采取向全体股东,包括国有法人股、全体流通 A 股股东及全体H 股股东,按每10股配8股的比例进行配股,再向国有法人股股东鞍山钢铁集团公司(下称鞍钢集团)定向增发不超过30亿股,预计发行不超过53.714亿股。

募集资金将全部用于收购鞍钢集团持有的鞍钢集团新钢铁有限责任公司100%股权。

2005年2月28日鞍钢新轧股东大会通过上述议案。

三家上市公司再融资创新的共同点一、同行业特征引致相似发展动因三家上市公司都属钢铁行业。

钢铁行业近年来业绩高速增长,国内钢材价格从2002年初开始启动,小幅调整后一路走高,大型钢铁企业效益普遍良好。

目前国民经济快速增长主要是靠固定资产投资的超常增长拉动,2003年固定资产投资同比增长26.7%,拉动重工业增幅高达18.6%,其中增长幅度较大的主要是需要大量消耗钢材的制造业,如冶炼及压延设备制造业、发电设备制造业、机床制造业、汽车及其他运输设备制造业等。

内容目录一、宝武入主,打造不锈钢全产业链旗舰平台 (4)1.1 “亿吨宝武”新成员,产能目标三年翻两番 (5)二、“量”增:不锈钢行业稳健,有望成为40%市占龙头 (7)2.1 不锈钢行业集中度高,供需稳定 (7)2.2 未来50%市占率的不锈钢龙头 (10)三、“利”升:新型一体化工艺带来的潜在盈利提升 (11)四、普钢受益行业盈利边际改善 (14)4.1 2021年钢铁行业盈利边际改善 (14)4.2 公司品种钢产品有望显著受益 (15)五、盈利预测&投资建议 (16)图表目录图表1:公司粗钢产量连续多年保持小幅增长(万吨) (4)图表2:公司不锈钢产量维持稳定(万吨) (4)图表3:公司营业收入占比结构 (4)图表4:公司毛利占比结构 (4)图表5:公司近年主营产品毛利率情况 (5)图表6:中国宝武联合重组太钢集团进程 (5)图表7:并入宝武后公司股权结构 (6)图表8:太钢集团“十四五”目标 (6)图表9:宝武系不锈钢产能梳理 (7)图表10:200系、300系与400系主要性能比较 (7)图表11:国内不锈钢各系近年产量统计(万吨) (8)图表12:200系、300系、400系产量占比 (8)图表13:不锈钢下游消费需求占比 (8)图表14:不锈钢下游具体应用 (8)图表15:国内不锈钢产量统计 (9)图表16:我国近年不锈钢表观消费量情况 (9)图表17:全球不锈钢产量统计 (9)图表18:全球各主要地区不锈钢产量占比 (9)图表19:太钢集团“十四五”目标 (10)图表20:不锈钢新增产能统计 (10)图表21:公司不锈钢品种拆分 (11)图表22:太钢(或集团)潜在市占率 (11)图表23:二步法流程图 (11)图表24:二步法、三步法工艺对比 (12)图表25:太钢不锈钢生产工艺流程 (12)图表26:新型一体化法流程图 (13)图表27:新型一体化法流程图 (13)图表28:公司不锈钢冶炼车间概述 (13)图表29:钢铁供需平衡表 (14)图表30:2021年度钢价、盈利预测 (14)图表31:普钢分类及主要用途 (15)图表32:公司控股股东太钢集团具备三个铁矿具体信息 (16)图表33:公司控股股东太钢集团下属涉及煤炭、镍、铬的子公司 (16)图表34:盈利预测 (16)图表35:可比公司比较 (17)图表36:不锈钢期货结算价(元/吨) (18)一、宝武入主,打造不锈钢全产业链旗舰平台主业不锈钢+普钢双轮驱动。