国外投行的公司价值估值模型

- 格式:ppt

- 大小:2.29 MB

- 文档页数:29

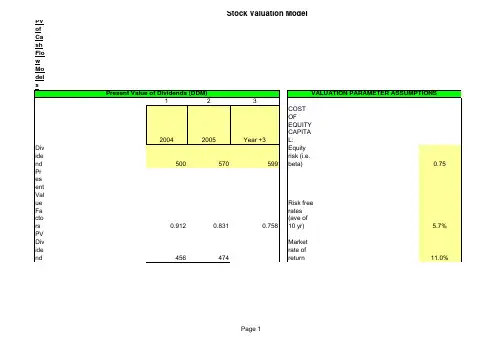

Dividend Discount Model股利贴现模型AssumptionsInputs neededHow the model worksOptions Available1. The firm is expected to grow at a higher growth rate in the first 6-year period.2. The growth rate will drop at the end of the first period to the stable growth rate.3. The dividend payout ratio is consistent with the expected growth rate.1. Length of high growth period2. Expected growth rate in earnings during the high growth period.3. Dividend payout ratio during the high growth period.4. Expected growth rate in earnings during the stable growth period.5. Expected payout ratio during the stable growth period.6. Current Earnings per share7. Inputs for the Cost of EquityThe expected dividends are estimated for the high growth period, using the payout ratio for the high growth period and the expected growth rate in earnings per share. The expected growth rate is estimated either using fundamentals:Expected growth = Retention Ratio * Return on EquityAlternatively, you can input the expected growth rate.At the end of the high growth phase, the expected terminal price is estimated using dividends per share one year after the high growth period, using the growth ratein stable growth, the payout ratio in stable growth and the cost of equity in stable growth.The dividends per share and the terminal price are discounted back to the present at the cost of equity changes.If your cost of equity in stable growth is different from your cost of equity in high growth, the cost of equity in the second half of the stable growth period will be adjusted gradually from the high growth cost of equity to a stable growth cost of equity.You can make this model into a three stage model by answering yes to the question of whether you want me to adjust the inputs in the second half of the high growth period. If you do, I will adjust the growth rate, the payout ratio and the cost of equity from high-growth levels to stable growth levels gradually.You can also make this a stable growth model by setting the highgrowth period to zero.。

11种全球著名商业分析模型史上最全总结!前言:这些商业分析模型被全球著名咨询公司早先广泛应用于很多行业的战略制定,有些已经old-fashioned,但大多的逻辑还在起作用。

无论是国内还是国际,无论是提供产品还是提供服务,是企业必备的战略制定参考手册。

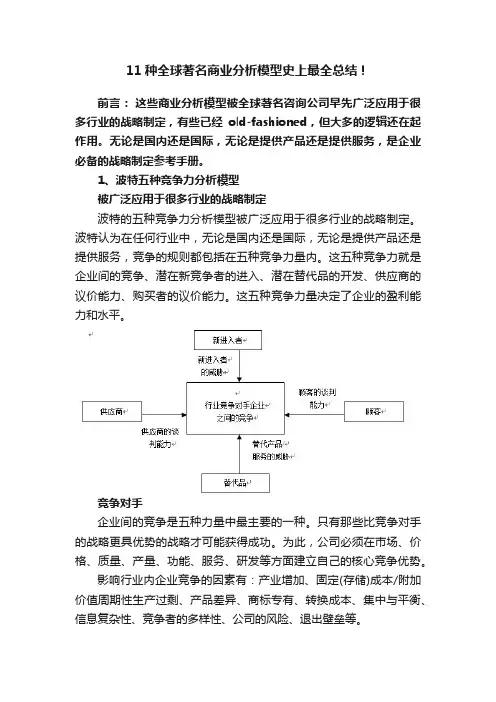

1、波特五种竞争力分析模型被广泛应用于很多行业的战略制定波特的五种竞争力分析模型被广泛应用于很多行业的战略制定。

波特认为在任何行业中,无论是国内还是国际,无论是提供产品还是提供服务,竞争的规则都包括在五种竞争力量内。

这五种竞争力就是企业间的竞争、潜在新竞争者的进入、潜在替代品的开发、供应商的议价能力、购买者的议价能力。

这五种竞争力量决定了企业的盈利能力和水平。

竞争对手企业间的竞争是五种力量中最主要的一种。

只有那些比竞争对手的战略更具优势的战略才可能获得成功。

为此,公司必须在市场、价格、质量、产量、功能、服务、研发等方面建立自己的核心竞争优势。

影响行业内企业竞争的因素有:产业增加、固定(存储)成本/附加价值周期性生产过剩、产品差异、商标专有、转换成本、集中与平衡、信息复杂性、竞争者的多样性、公司的风险、退出壁垒等。

新进入者企业必须对新的市场进入者保持足够的警惕,他们的存在将使企业做出相应的反应,而这样又不可避免地需要公司投入相应的资源。

影响潜在新竞争者进入的因素有:经济规模、专卖产品的差别、商标专有、资本需求、分销渠道、绝对成本优势、政府政策、行业内企业的预期反击等。

购买者当用户分布集中、规模较大或大批量购货时,他们的议价能力将成为影响产业竞争强度的一个主要因素。

决定购买者力量的因素又:买方的集中程度相对于企业的集中程度、买方的数量、买方转换成本相对企业转换成本、买方信息、后向整合能力、替代品、克服危机的能力、价格/购买总量、产品差异、品牌专有、质量/性能影响、买方利润、决策者的激励。

替代产品在很多产业,企业会与其他产业生产替代品的公司开展直接或间接的斗争。

公司价值评估的经典模型有多种,其中常见的有:市盈率模型、市净率模型、现金流量折现模型(DCF)等。

市盈率模型,是一种基于公司盈利水平的估值方法,适用于净利润相对稳定、且未来几年预期能保持稳定或有所增长的上市公司。

其基本公式为:公司市值÷净利润= 市盈率。

公司价值= 市值÷预测的净利润×未来年度的净利润。

市净率模型,则是一种基于公司资产水平的估值方法,适用于净资产相对稳定或有所增长的公司,尤其是那些市净率÷市盈率>3的公司。

其基本原理与市盈率模型类似,只不过是将公司市值替换为公司的账面价值(净资产)。

而现金流量折现模型(DCF),是一种较为精确的公司价值评估方法,通过预测公司未来的自由现金流量,并以其为基础来计算得出公司的价值。

公司价值= (企业战略价值+代办股份转让系统(OTC)流通股权价值)×预测期股息。

在DCF模型中,自由现金流量是公司的真实经济价值,而非财务报表上那部分账面利润。

账面利润往往并不代表公司有多少价值,因为资本利得是账面利润无法代表的。

而现金流量折现模型能够更为准确地反映出公司的实际价值。

除了上述三种模型,还有超额收益模型、公司间比较法、行业平均市盈率法、自由股利折现模型等公司价值评估方法。

这些方法各有优缺点,需要根据具体情况和公司的特点来选择合适的方法进行价值评估。

总的来说,公司价值评估是一个复杂的过程,需要考虑多种因素,如公司的盈利能力、资产水平、未来发展潜力等等。

不同的估值方法各有优劣,需要根据具体情况和公司特点来选择合适的方法进行评估。

投行估值建模详细流程1.收集数据和信息在进行估值建模之前,需要收集与估值对象相关的数据和信息。

这包括财务报表、行业研究报告、市场数据、竞争分析和宏观经济数据等。

这些数据和信息可以通过网络、数据供应商、公司报告和行业研究得到。

2.确定估值方法在进行估值建模之前,需要确定适用的估值方法。

常用的估值方法包括相对估值、DCF(贴现现金流)估值和基本价值法等。

选择适当的估值方法取决于估值对象的特点和可获得的数据。

3.分析财务数据根据收集到的企业财务数据,需要对其进行分析。

这包括分析收入、利润、资产和负债等财务指标的变化和趋势。

通过分析财务数据,可以了解企业的盈利能力、成长潜力和风险水平。

4.进行预测和假设在进行估值建模之前,需要进行预测和假设。

这涉及到对未来的经营业绩和财务指标进行预测,以及假设未来的市场环境和行业趋势。

这需要依赖市场研究、行业专家的意见和分析师的判断。

5.进行估值计算在进行估值建模之前,需要进行估值计算。

该计算通常基于所选择的估值方法,如相对估值计算公司的市盈率或市销率,DCF估值计算未来现金流的现值等。

计算时需要注意选择适当的折现率和增长率等参数。

6.敏感性分析估值模型通常涉及大量的假设和预测,因此敏感性分析是必要的。

通过对关键假设和预测进行敏感性分析,可以了解估值结果对不同假设和预测的变化的敏感程度。

这可以帮助识别并理解估值模型的风险和不确定性。

7.编写估值报告最后,根据估值建模的结果,编写详细的估值报告。

该报告应包括估值方法和假设的说明、财务数据和预测的分析、估值计算的结果和敏感性分析的结论等。

报告应以清晰和透明的方式呈现,并提供有关估值风险和不确定性的讨论。

总结起来,投行估值建模的流程包括收集数据和信息、确定估值方法、分析财务数据、进行预测和假设、进行估值计算、敏感性分析和编写估值报告。

这个流程需要综合运用财务知识、行业知识、市场数据和分析技巧,并依赖专业团队的协作和判断。

图灵易说丨深受外资企业喜爱的估值法——EVEBITDA专注锁定静待时机企业价值倍数(EV/EBITDA)是一种在国内普及率不高但又在外资企业中十分受宠的一种估值方法,那么今天,我们就一起来看看EV/EBITDA。

EV、EV/EBITDA、EBIT、EBITDA的区别EV (Enterprise Value),表示企业价值,是衡量公司价值的一种方式,经常以直接的公司市值的替代形式出现。

计算公式为:EV= 公司市值+负债+少数股东权益+优先股-现金以及现金等价物人们经常将EV看作是接管的理论价格。

在并购活动中,收购方必须承担被收购方的负债,这提高了并购的成本,但与此同时,被收购公司的现金以及现金等价物在收购之后将直接落入收购者的口袋,这对收购者来说等同于减少了收购成本。

EV和直接的公司市值在很多方面都有差别,因此有很多人把它作为公司价值更精确的代表。

比如,当收购方收购其它公司时,它要同时承担对方公司的债务,因此EV提供了一个更为准确的收购估值,因为在EV的估值计算当中加入了债务。

EBITDA是Earnings Before Interest,T axes, Depreciation and Amortization的缩写,即未计利息、税项、折旧及摊销前的利润。

EBITDA被私人资本公司广泛使用,用以计算公司经营业绩。

计算公式为:EBITDA=净利润+所得税+利息+折旧+摊销,或EBITDA=EBIT+折旧+摊销。

净销售量-营业费用=EBIT;EBIT 折旧费用摊销=EBITDA 。

EBITDA最早是在20世纪80年代中期使用杠杆收购的投资机构在对那些需要再融资的账面亏损企业进行评估时,被大量使用。

他们通过计算EBITDA来快速检查公司是否有能力来偿还这笔融资的利息。

玩杠杆收购的那些投资银行家们推广了EBITDA的使用,他们通过EBITDA来检测某家公司是否有能力偿还短期(1-2年)贷款。

至少,从理论上讲,EBITDA利息覆盖率(EBITDA除以财务费用)可以让投资者知道这家公司在再融资之后究竟是否有足够利润支付利息费用。

一文读懂PEG、PS、EVSales、RNAV估值法一、PEG估值法(1)公式:PEG(市盈率相对盈利增长比率) = PE / 净利润增长率 * 100,其中,净利润增长率最好采用公司未来3或5年的每股收益复合增长率。

PEG是在P/E估值法的基础上发展起来的,是将市盈率与企业成长率结合起来的一个指标,它弥补了PE对企业动态成长性估计的不足。

修正:鉴于很多公司的投资收益、营业外收益存在不稳定性,以及一些公司利用投资收益操纵净利润指标的现实情况,出于稳健性的考虑,净利润的增长率可以以税前利润的成长率/营业利润的成长率/营收的成长率/每股收益年增长率替代。

(2)PEG指标的内涵所谓PEG,是用公司的市盈率(PE)除以公司未来3或5年的每股收益复合增长率。

比如一只股票当前的市盈率为20倍,其未来5年的预期每股收益复合增长率为20%,那么这只股票的PEG就是1。

当PEG等于1时,表明市场赋予这只股票的估值可以充分反映其未来业绩的成长性。

PEG估值的重点在于计算股票现价的安全性和预测公司未来盈利的确定性。

如果PEG大于1,则这只股票的价值就可能被高估,或市场认为这家公司的业绩成长性会高于市场的预期;如果PEG小于1(越小越好),说明此股票股价低估。

[ 为什么说PEG<1风险小?假设一企业未来几年每年有100%利润增长率,我们在1倍PEG买进,即100倍PE买进了,会发生什么事?假使第一年每股盈利0.1元,100倍PE买入价格就是10元,第二年PE变为10/(0.1x2) = 50倍, 第三年PE就变为10/(0.1x2x2) = 25倍以此类推,第四年PE12.5倍,第五年PE6.25倍这样既使该公司在第五年以10倍的PE上市,我们也能赚钱。

]通常,上市后的成长型股票的PEG都会高于1(即市盈率等于净利润增长率),甚至在2以上,投资者愿意给予其高估值,表明这家公司未来很有可能会保持业绩的快速增长,这样的股票就容易有超出想象的市盈率估值。