赣锋锂业2020年上半年财务分析详细报告

- 格式:rtf

- 大小:990.89 KB

- 文档页数:39

赣锋锂业2020年一季度财务状况报告一、资产构成1、资产构成基本情况赣锋锂业2020年一季度资产总额为1,547,731.06万元,其中流动资产为673,350.36万元,主要分布在货币资金、存货、应收账款等环节,分别占企业流动资产合计的38.38%、33.88%和14.41%。

非流动资产为874,380.69万元,主要分布在长期投资和固定资产,分别占企业非流动资产的42.71%、23.05%。

资产构成表项目名称2020年一季度2019年一季度2018年一季度数值百分比(%) 数值百分比(%) 数值百分比(%)总资产1,547,731.06100.001,375,272.58100.00 799,910.01 100.00流动资产673,350.36 43.51 722,222.16 52.51 466,500.18 58.32 长期投资373,468.21 24.13 192,910.32 14.03 138,728.25 17.34 固定资产201,529.75 13.02 148,244.83 10.78 79,526.06 9.94 其他299,382.73 19.34 311,895.28 22.68 115,155.51 14.402、流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的39.65%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

企业营业环节占用的资金数额较大,约占企业流动资产的33.88%,说明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

流动资产构成表项目名称2020年一季度2019年一季度2018年一季度数值百分比(%) 数值百分比(%) 数值百分比(%)流动资产673,350.36 100.00 722,222.16 100.00 466,500.18 100.00 存货228,103.36 33.88 183,058.9 25.35 114,834.79 24.62 应收账款97,062.75 14.41 98,439.16 13.63 55,421.38 11.88 其他应收款0 0.00 0 0.00 6,003.92 1.29 交易性金融资产8,551.13 1.27 29,675.27 4.11 0 0.00 应收票据0 0.00 26,583.26 3.68 43,608.2 9.35 货币资金258,459.88 38.38 324,926.84 44.99 129,938.01 27.85 其他81,173.25 12.06 59,538.74 8.24 116,693.88 25.013、资产的增减变化2020年一季度总资产为1,547,731.06万元,与2019年一季度的1,375,272.58万元相比有较大增长,增长12.54%。

赣锋锂业2023年上半年现金流量报告一、现金流入结构分析2023年上半年现金流入为3,500,460.07万元,与2022年上半年的1,801,870.33万元相比有较大增长,增长94.27%。

企业通过销售商品、提供劳务所收到的现金为1,943,653.97万元,它是企业当期现金流入的最主要来源,约占企业当期现金流入总额的55.53%。

但是,由于企业当期经营活动现金流出大于经营活动现金流入,因此经营业务自身不能实现现金收支平衡,经营活动出现了269,115.7万元的资金缺口,企业通过增加负债所取得的现金也占不小比重,占企业当期现金流入总额的33.77%。

从现金流量表来看,企业借款的22.77%,已用于弥补当期经营活动的现金亏损。

这部分新增借款40.23%用于长期性投资活动。

二、现金流出结构分析2023年上半年现金流出为3,403,625.06万元,与2022年上半年的1,738,170.54万元相比有较大增长,增长95.82%。

最大的现金流出项目为购买商品、接受劳务支付的现金,占现金流出总额的52.58%。

三、现金流动的稳定性分析2023年上半年,营业收到的现金有较大幅度增加,企业经营活动现金流入的稳定性提高。

2023年上半年,工资性支出有较大幅度增加,现金流出的刚性明显增强。

2023年上半年,现金流入项目从大到小依次是:销售商品、提供劳务收到的现金;取得借款收到的现金;取得投资收益收到的现金;收回投资收到的现金。

现金流出项目从大到小依次是:购买商品、接受劳务支付的现金;无形资产和其他长期资产支付的现金;支付的各项税费;偿还债务支付的现金。

四、现金流动的协调性评价2023年上半年赣锋锂业投资活动需要资金475,507.81万元;经营活动需要资金269,115.7万元。

企业经营活动和投资活动均需要投入资金。

筹资活动所筹集的资金能够满足投资和经营活动的资金需求。

2023年上半年赣锋锂业筹资活动产生的现金流量净额为841,458.51万元。

赣锋锂业2020年一季度财务分析详细报告一、资产结构分析1.资产构成基本情况赣锋锂业2020年一季度资产总额为1,547,731.06万元,其中流动资产为673,350.36万元,主要分布在货币资金、存货、应收账款等环节,分别占企业流动资产合计的38.38%、33.88%和14.41%。

非流动资产为874,380.69万元,主要分布在长期投资和固定资产,分别占企业非流动资产的42.71%、23.05%。

资产构成表项目名称2020年一季度2019年一季度2018年一季度数值百分比(%) 数值百分比(%) 数值百分比(%)总资产1,547,731.06100.001,375,272.58100.00 799,910.01 100.00流动资产673,350.36 43.51 722,222.16 52.51 466,500.18 58.32 长期投资373,468.21 24.13 192,910.32 14.03 138,728.25 17.34 固定资产201,529.75 13.02 148,244.83 10.78 79,526.06 9.94 其他299,382.73 19.34 311,895.28 22.68 115,155.51 14.402.流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的39.65%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

企业营业环节占用的资金数额较大,约占企业流动资产的33.88%,说明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

流动资产构成表项目名称2020年一季度2019年一季度2018年一季度数值百分比(%) 数值百分比(%) 数值百分比(%)流动资产673,350.36 100.00 722,222.16 100.00 466,500.18 100.00 存货228,103.36 33.88 183,058.9 25.35 114,834.79 24.62 应收账款97,062.75 14.41 98,439.16 13.63 55,421.38 11.88 其他应收款0 0.00 0 0.00 6,003.92 1.29 交易性金融资产8,551.13 1.27 29,675.27 4.11 0 0.00 应收票据0 0.00 26,583.26 3.68 43,608.2 9.35 货币资金258,459.88 38.38 324,926.84 44.99 129,938.01 27.85 其他81,173.25 12.06 59,538.74 8.24 116,693.88 25.013.资产的增减变化2020年一季度总资产为1,547,731.06万元,与2019年一季度的1,375,272.58万元相比有较大增长,增长12.54%。

江西赣锋锂业股份有限公司2020年第一季度报告全文江西赣锋锂业股份有限公司2020年第一季度报告2020年04月第一节重要提示公司董事会、监事会及董事、监事、高级管理人员保证季度报告内容的真实、准确、完整,不存在虚假记载、误导性陈述或者重大遗漏,并承担个别和连带的法律责任。

所有董事均已出席了审议本次季报的董事会会议。

公司负责人李良彬、主管会计工作负责人杨满英及会计机构负责人(会计主管人员)黄婷声明:保证季度报告中财务报表的真实、准确、完整。

第二节公司基本情况一、主要会计数据和财务指标公司是否需追溯调整或重述以前年度会计数据□是√否非经常性损益项目和金额√适用□不适用单位:元对公司根据《公开发行证券的公司信息披露解释性公告第1号——非经常性损益》定义界定的非经常性损益项目,以及把《公开发行证券的公司信息披露解释性公告第1号——非经常性损益》中列举的非经常性损益项目界定为经常性损益的项目,应说明原因□适用√不适用公司报告期不存在将根据《公开发行证券的公司信息披露解释性公告第1号——非经常性损益》定义、列举的非经常性损益项目界定为经常性损益的项目的情形。

二、报告期末股东总数及前十名股东持股情况表1、普通股股东总数和表决权恢复的优先股股东数量及前10名股东持股情况表单位:股公司前10名普通股股东、前10名无限售条件普通股股东在报告期内是否进行约定购回交易□是√否公司前10名普通股股东、前10名无限售条件普通股股东在报告期内未进行约定购回交易。

2、公司优先股股东总数及前10名优先股股东持股情况表□适用√不适用第三节重要事项一、报告期主要财务数据、财务指标发生变动的情况及原因√适用□不适用二、重要事项进展情况及其影响和解决方案的分析说明√适用□不适用1、公司分别于2020年2月7日及3月24日召开第四届董事会第39次会议和2020年第二次临时股东大会审议通过了《关于对澳大利亚RIM公司增资暨关联交易的议案》,同意全资子公司赣锋国际与PMI按各自股权比例对澳大利亚RIM公司进行增资,交易金额不超过5000万澳元。

赣锋锂业2020年上半年经营风险报告

一、经营风险分析

1、经营风险

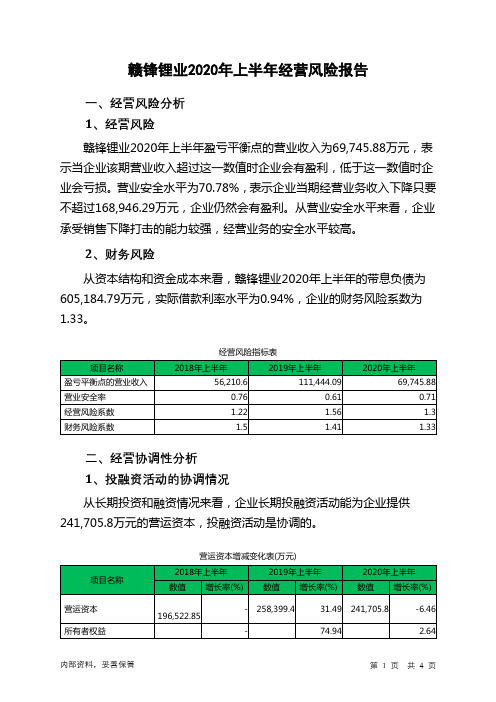

赣锋锂业2020年上半年盈亏平衡点的营业收入为69,745.88万元,表示当企业该期营业收入超过这一数值时企业会有盈利,低于这一数值时企业会亏损。

营业安全水平为70.78%,表示企业当期经营业务收入下降只要不超过168,946.29万元,企业仍然会有盈利。

从营业安全水平来看,企业承受销售下降打击的能力较强,经营业务的安全水平较高。

2、财务风险

从资本结构和资金成本来看,赣锋锂业2020年上半年的带息负债为605,184.79万元,实际借款利率水平为0.94%,企业的财务风险系数为1.33。

经营风险指标表

二、经营协调性分析

1、投融资活动的协调情况

从长期投资和融资情况来看,企业长期投融资活动能为企业提供241,705.8万元的营运资本,投融资活动是协调的。

营运资本增减变化表(万元)

内部资料,妥善保管第1 页共4 页。

赣锋锂业2020年上半年财务分析综合报告一、实现利润分析2020年上半年利润总额为18,999.15万元,与2019年上半年的38,612.54万元相比有较大幅度下降,下降50.80%。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

在营业收入大幅度下降的同时经营利润也大幅度下降,企业经营业务开展得很不理想。

二、成本费用分析2020年上半年营业成本为192,495.58万元,与2019年上半年的211,383.8万元相比有所下降,下降8.94%。

2020年上半年销售费用为2,630.84万元,与2019年上半年的5,184.25万元相比有较大幅度下降,下降49.25%。

从销售费用占销售收入比例变化情况来看,2020年上半年在销售费用大幅度下降的同时营业收入也出现了较大幅度的下降,营业利润也随之下降,企业市场销售形势迅速恶化,应当采取措施,调整销售力量和战略。

2020年上半年管理费用为4,884.24万元,与2019年上半年的18,521.49万元相比有较大幅度下降,下降73.63%。

2020年上半年管理费用占营业收入的比例为2.05%,与2019年上半年的6.56%相比有较大幅度的降低,降低4.52个百分点。

2020年上半年财务费用为5,715.22万元,与2019年上半年的3,838.89万元相比有较大增长,增长48.88%。

三、资产结构分析2020年上半年存货占营业收入的比例出现不合理增长。

应收账款出现过快增长。

从流动资产与收入变化情况来看,流动资产下降慢于营业收入下降,资产的盈利能力下降,与2019年上半年相比,资产结构偏差。

四、偿债能力分析从支付能力来看,赣锋锂业2020年上半年是有现金支付能力的,其现金支付能力为37,979.52万元。

企业负债经营为正效应,增加负债有可能给企业创造利润。

内部资料,妥善保管第1 页共3 页。

赣锋锂业2020年三季度经营风险报告

一、经营风险分析

1、经营风险

赣锋锂业2020年三季度盈亏平衡点的营业收入为47,577.74万元,表示当企业该期营业收入超过这一数值时企业会有盈利,低于这一数值时企业会亏损。

营业安全水平为68.41%,表示企业当期经营业务收入下降只要不超过103,026.58万元,企业仍然会有盈利。

从营业安全水平来看,企业承受销售下降打击的能力较强,经营业务的安全水平较高。

2、财务风险

从资本结构和资金成本来看,赣锋锂业2020年三季度的带息负债为675,479.97万元,实际借款利率水平为0.24%,企业的财务风险系数为1.44。

经营风险指标表

二、经营协调性分析

1、投融资活动的协调情况

从长期投资和融资情况来看,企业长期投融资活动能为企业提供495,505.71万元的营运资本,投融资活动是协调的。

营运资本增减变化表(万元)

内部资料,妥善保管第1 页共5 页。

赣锋锂业2020年三季度决策水平报告一、实现利润分析2020年三季度利润总额为22,125.44万元,与2019年三季度的3,828.24万元相比成倍增长,增长4.78倍。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

2020年三季度营业利润为22,125.56万元,与2019年三季度的3,905.08万元相比成倍增长,增长4.67倍。

在营业收入增长的同时,营业利润大幅度的增长,但这主要是应收账款的贡献,应当关注应收账款的质量。

二、成本费用分析赣锋锂业2020年三季度成本费用总额为132,405.86万元,其中:营业成本为123,552.14万元,占成本总额的93.31%;销售费用为1,764.08万元,占成本总额的1.33%;管理费用为5,050.05万元,占成本总额的3.81%;财务费用为1,589.94万元,占成本总额的1.2%;营业税金及附加为449.66万元,占成本总额的0.34%。

2020年三季度销售费用为1,764.08万元,与2019年三季度的2,792.31万元相比有较大幅度下降,下降36.82%。

从销售费用占销售收入比例变化情况来看,2020年三季度在销售费用大幅度下降情况下营业收入却获得了一定增长,表明企业采取了较为成功的销售战略,销售业务的管理水平显著提高。

2020年三季度管理费用为5,050.05万元,与2019年三季度的3,331.45万元相比有较大增长,增长51.59%。

2020年三季度管理费用占营业收入的比例为3.35%,与2019年三季度的2.4%相比有所提高,提高0.95个百分点。

企业经营业务的盈利水平也有所提高,管理费用增长合理。

三、资产结构分析赣锋锂业2020年三季度资产总额为2,195,554.08万元,其中流动资产为897,332.73万元,主要以货币资金、存货、应收账款为主,分别占流动资产的51.61%、22.73%和15.48%。

非流动资产为1,298,221.35万元,主要以无形资产、固定资产、长期股权投资为主,分别占非流动资产的33.39%、16.64%和12.64%。

证券代码:002460 证券简称:赣锋锂业编号:临2020-032

江西赣锋锂业股份有限公司

2020年第一季度业绩预告

本公司及董事会全体成员保证公告内容的真实、准确和完整,无虚假记载、误导性陈述或重大遗漏。

一、本期业绩预告情况

1、业绩预告期间:2020年1月1日至2020年3月31日

2、业绩预告: 亏损 扭亏为盈 同向上升 同向下降

项目本报告期上年同期

归属于上市公司股东的净利润比上年同期增长(或下降):下降96% -

下降97%

盈利:25,272.90万

元盈利:700万元–1000万元

二、业绩预告预审计情况

本次业绩预告未经会计师事务所审计。

三、业绩变动原因说明

1、本报告期的锂盐价格较上年同期下降,影响了公司利润增长;

2、因新型冠状病毒疫情爆发,影响了公司部分产能,从而导致本期产量和销量较上年同期略有下降;

3、公司持有的金融资产股票价格下跌,导致本期公允价值变动产生损失进而影响公司利润。

四、其他相关说明

本次业绩预告是公司财务部门初步测算的结果,具体数据将在公司2020年第一季度报告中详细披露。

敬请广大投资者理性决策,注意投资风险。

特此公告。

江西赣锋锂业股份有限公司

董事会

2020年4月15日。