固定收益证券计算题

- 格式:doc

- 大小:293.00 KB

- 文档页数:22

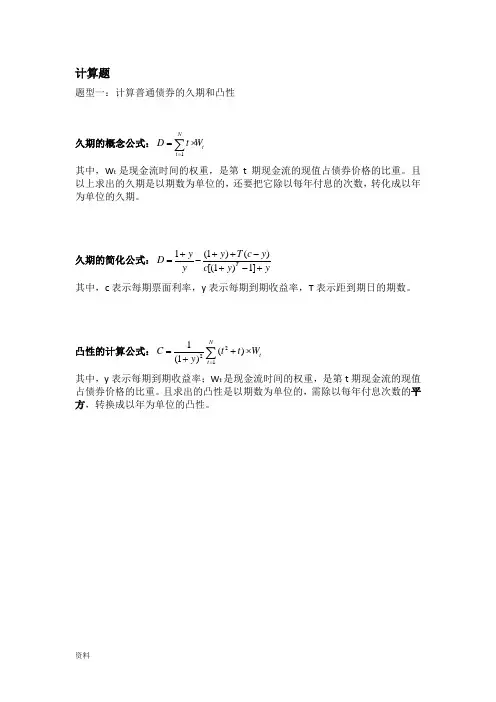

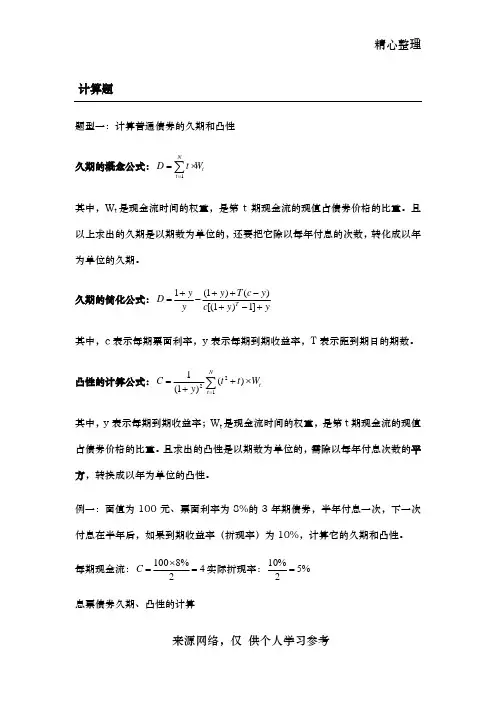

计算题题型一:计算普通债券的久期和凸性久期的概念公式:t Nt W t D ∑=⨯=1其中,W t 是现金流时间的权重,是第t 期现金流的现值占债券价格的比重。

且以上求出的久期是以期数为单位的,还要把它除以每年付息的次数,转化成以年为单位的久期。

久期的简化公式:yy c y c T y y y D T +-+-++-+=]1)1[()()1(1 其中,c 表示每期票面利率,y 表示每期到期收益率,T 表示距到期日的期数。

凸性的计算公式:t Nt W t ty C ⨯++=∑=122)()1(1其中,y 表示每期到期收益率;W t 是现金流时间的权重,是第t 期现金流的现值占债券价格的比重。

且求出的凸性是以期数为单位的,需除以每年付息次数的平方,转换成以年为单位的凸性。

例一:面值为100元、票面利率为8%的3年期债券,半年付息一次,下一次付息在半年后,如果到期收益率(折现率)为10%,计算它的久期和凸性。

每期现金流:42%8100=⨯=C 实际折现率:%52%10=即,D=5.4351/2=2.7176利用简化公式:4349.5%5]1%)51[(%4%)5%4(6%)51(%5%516=+-+⨯-⨯++-+=D (半年) 即,2.7175(年)36.7694/(1.05)2=33.3509 ;以年为单位的凸性:C=33.3509/(2)2=8.3377利用凸性和久期的概念,计算当收益率变动1个基点(0.01%)时,该债券价格的波动①利用修正久期的意义:y D P P ∆⨯-=∆*/5881.2%517175.2*=+=D (年)当收益率上升一个基点,从10%提高到10.01%时,%0259.0%01.05881.2/-=⨯-≈∆P P ;当收益率下降一个基点,从10%下降到9.99%时,%0259.0%)01.0(5881.2/=-⨯-≈∆P P 。

②凸性与价格波动的关系:()2*21/y C y D P P ∆∙∙+∆∙-=∆当收益率上升一个基点,从10%提高到10.01%时,%0259.0%)01.0(3377.821%01.05881.2/2-=⨯⨯+⨯-≈∆P P ;当收益率下降一个基点,从10%下降到9.99%时,%0676.0%)01.0(3377.821%)01.0(5881.2/2=⨯⨯+-⨯-≈∆P P又因为,债券价格对于收益率的降低比对收益率的上升更加敏感,所以凸性的估计结果与真实价格波动更为接近。

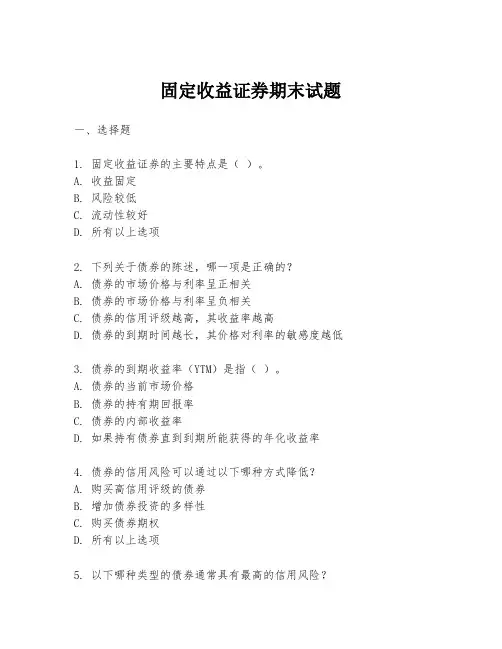

固定收益证券期末试题一、选择题1. 固定收益证券的主要特点是()。

A. 收益固定B. 风险较低C. 流动性较好D. 所有以上选项2. 下列关于债券的陈述,哪一项是正确的?A. 债券的市场价格与利率呈正相关B. 债券的市场价格与利率呈负相关C. 债券的信用评级越高,其收益率越高D. 债券的到期时间越长,其价格对利率的敏感度越低3. 债券的到期收益率(YTM)是指()。

A. 债券的当前市场价格B. 债券的持有期回报率C. 债券的内部收益率D. 如果持有债券直到到期所能获得的年化收益率4. 债券的信用风险可以通过以下哪种方式降低?A. 购买高信用评级的债券B. 增加债券投资的多样性C. 购买债券期权D. 所有以上选项5. 以下哪种类型的债券通常具有最高的信用风险?A. 国债B. 地方政府债券C. 公司债D. 可转换债券二、简答题1. 请简述固定收益证券的定义及其主要类型。

2. 描述债券的久期以及它如何帮助投资者管理利率风险。

3. 解释债券信用评级的基本原理,并举例说明不同信用评级对投资者的意义。

三、计算题1. 假设你购买了一张面值为1000元,年票面利率为5%,剩余期限为10年的债券,当前市场价格为950元。

请计算该债券的到期收益率(YTM)。

2. 假设你持有一张面值为1000元,票面利率为6%,剩余期限为5年的债券,你预计在2年后将其出售。

如果当前的即期利率为4%,请使用久期估算你持有的债券在2年后的大致市场价格。

四、论述题1. 论述固定收益证券在投资组合管理中的作用及其对投资组合风险和收益的影响。

2. 分析当前经济环境下,投资者应如何选择合适的固定收益证券策略来优化其投资组合。

3. 讨论利率变动对固定收益证券市场的影响,以及投资者可以采取哪些策略来应对这些变动。

请注意,以上内容仅为试题框架,具体答案需要根据实际情况和所学知识进行详细解答。

在撰写答案时,应确保分析准确、逻辑清晰,并结合实际案例或数据支持观点。

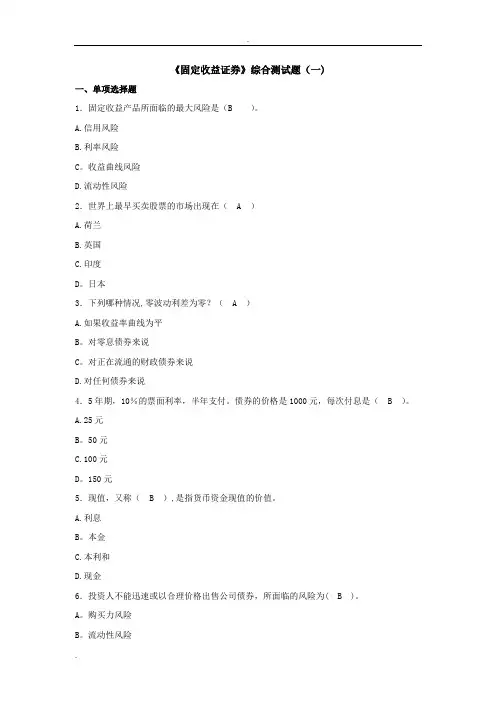

《固定收益证券》综合测试题(一)一、单项选择题1.固定收益产品所面临的最大风险是(B )。

A.信用风险B.利率风险C。

收益曲线风险D.流动性风险2.世界上最早买卖股票的市场出现在( A )A.荷兰B.英国C.印度D。

日本3.下列哪种情况,零波动利差为零?( A )A.如果收益率曲线为平B。

对零息债券来说C。

对正在流通的财政债券来说D.对任何债券来说4.5年期,10%的票面利率,半年支付。

债券的价格是1000元,每次付息是( B )。

A.25元B。

50元C.100元D。

150元5.现值,又称( B ),是指货币资金现值的价值。

A.利息B。

本金C.本利和D.现金6.投资人不能迅速或以合理价格出售公司债券,所面临的风险为( B )。

A。

购买力风险B。

流动性风险D。

期限性风险7.下列投资中,风险最小的是(A ).A。

购买政府债券B。

购买企业债券C.购买股票D。

投资开发项目8.固定收益债券的名义收益率等于(A )加上通货膨胀率。

A。

实际收益率B.到期收益率C。

当期收益率D.票面收益率9.零息票的结构没有(B ),而且对通胀风险提供了最好的保护。

A.流动性风险B.再投资风险C。

信用风险D.价格波动风险10.下列哪一项不是房地产抵押市场上的主要参与者(D )A。

最终投资者B.抵押贷款发起人C。

抵押贷款服务商D.抵押贷款交易商11.如果采用指数化策略,以下哪一项不是限制投资经理复制债券基准指数的能力的因素?( B)A.某种债券发行渠道的限制B.无法及时追踪基准指数数据C。

成分指数中的某些债券缺乏流动性D。

投资经理与指数提供商对债券价格的分歧12.利率期货合约最早出现于20世纪70年代初的(A )A。

美国C。

英国D。

日本二、多项选择题1.广义的有价证券包括(ABC):A。

商品证券B.货币证券C.资本证券D.上市证券2.债券的收益来源包括哪些?(ABCD)A。

利息B.再投资收入C。

资本利得D。

资本损失3.到期收益率包含了债券收益的各个组成部分,它的假设条件是(AB):A。

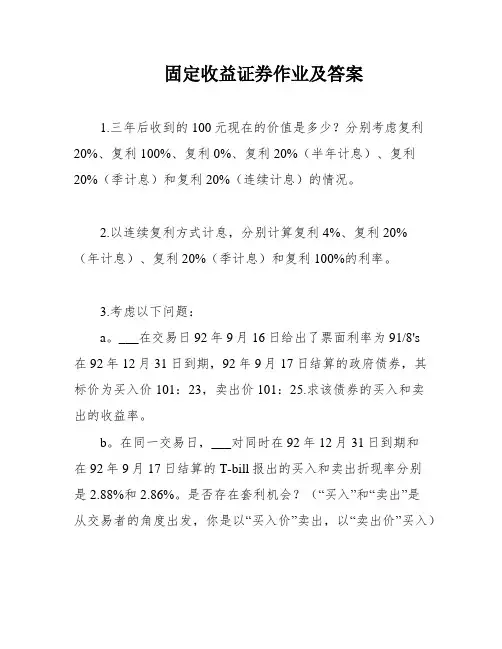

固定收益证券作业及答案1.三年后收到的100元现在的价值是多少?分别考虑复利20%、复利100%、复利0%、复利20%(半年计息)、复利20%(季计息)和复利20%(连续计息)的情况。

2.以连续复利方式计息,分别计算复利4%、复利20%(年计息)、复利20%(季计息)和复利100%的利率。

3.考虑以下问题:a。

___在交易日92年9月16日给出了票面利率为91/8's在92年12月31日到期,92年9月17日结算的政府债券,其标价为买入价101:23,卖出价101:25.求该债券的买入和卖出的收益率。

b。

在同一交易日,___对同时在92年12月31日到期和在92年9月17日结算的T-bill报出的买入和卖出折现率分别是2.88%和2.86%。

是否存在套利机会?(“买入”和“卖出”是从交易者的角度出发,你是以“买入价”卖出,以“卖出价”买入)4.在交易日92年9月16日,以10-26的价格买入了一张面值为2000万美元、到期日为2021年11月15日的STRIPs (零息债券)。

求该债券的到期收益率。

5.今天是1994年10月10日,星期一,是交易日。

以下是三种债券的相关信息:发行机构票面利率到期日到期收益___ 10% 8.00% 星期二,1/31/95费城(市政) 9% 7.00% 星期一,12/2/95___(机构) 8.50% 8% 星期五,7/28/95这三种债券的面值均为100美元,每半年付息一次。

注意到上表中最后一列是到期收益,它反映了给定到期日、某种特定债券的标准惯例。

在计算日期时,不考虑闰年,同时也要忽略假期。

回答以下问题时,需要写清楚计算过程,不能只是用计算器计算价格。

a。

计算___发行的国债的报价,假定该国债按照标准结算方式结算。

b。

计算费城发行的城市债券的报价,假定该债券的标准结算期为三天。

c。

计算___发行的机构债券的报价,假定该债券按照标准结算方式结算。

本题需要根据给定的到期收益曲线来计算固定付息债券的全价,以及在曲线上下移动100个基点时的全价。

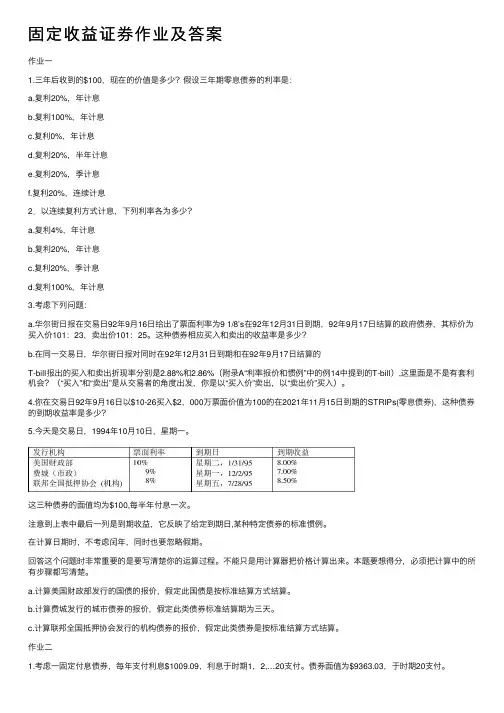

固定收益证券作业及答案作业⼀1.三年后收到的$100,现在的价值是多少?假设三年期零息债券的利率是:a.复利20%,年计息b.复利100%,年计息c.复利0%,年计息d.复利20%,半年计息e.复利20%,季计息f.复利20%,连续计息2.以连续复利⽅式计息,下列利率各为多少?a.复利4%,年计息b.复利20%,年计息c.复利20%,季计息d.复利100%,年计息3.考虑下列问题:a.华尔街⽇报在交易⽇92年9⽉16⽇给出了票⾯利率为9 1/8’s在92年12⽉31⽇到期,92年9⽉17⽇结算的政府债券,其标价为买⼊价101:23,卖出价101:25。

这种债券相应买⼊和卖出的收益率是多少?b.在同⼀交易⽇,华尔街⽇报对同时在92年12⽉31⽇到期和在92年9⽉17⽇结算的T-bill报出的买⼊和卖出折现率分别是2.88%和2.86%(附录A“利率报价和惯例”中的例14中提到的T-bill),这⾥⾯是不是有套利机会?(“买⼊”和“卖出”是从交易者的⾓度出发,你是以“买⼊价”卖出,以“卖出价”买⼊)。

4.你在交易⽇92年9⽉16⽇以$10-26买⼊$2,000万票⾯价值为100的在2021年11⽉15⽇到期的STRIPs(零息债券),这种债券的到期收益率是多少?5.今天是交易⽇,1994年10⽉10⽇,星期⼀。

这三种债券的⾯值均为$100,每半年付息⼀次。

注意到上表中最后⼀列是到期收益,它反映了给定到期⽇,某种特定债券的标准惯例。

在计算⽇期时,不考虑闰年,同时也要忽略假期。

回答这个问题时⾮常重要的是要写清楚你的运算过程。

不能只是⽤计算器把价格计算出来。

本题要想得分,必须把计算中的所有步骤都写清楚。

a.计算美国财政部发⾏的国债的报价,假定此国债是按标准结算⽅式结算。

b.计算费城发⾏的城市债券的报价,假定此类债券标准结算期为三天。

c.计算联邦全国抵押协会发⾏的机构债券的报价,假定此类债券是按标准结算⽅式结算。

精心整理计算题题型一:计算普通债券的久期和凸性久期的概念公式:t Nt W t D ∑=⨯=1付息在半年后,如果到期收益率(折现率)为10%,计算它的久期和凸性。

每期现金流:42%8100=⨯=C 实际折现率:%52%10= 息票债券久期、凸性的计算利用凸性和久期的概念,计算当收益率变动1个基点(0.01%)时,该债券价格的波动利用修正久期的意义:y D P P ∆⨯-=∆*/5881.2%517175.2*=+=D (年)当收益率上升一个基点,从10%提高到10.01%时,%0259.0%01.05881.2/-=⨯-≈∆P P ;当收益率下降一个基点,从10%下降到9.99%时,题型二:计算提前卖出的债券的总收益率首先,利息+利息的利息=⎦⎤⎢⎣⎡-+⨯111)1(r r C n ;r 1为每期再投资利率;然后,有债券的期末价值=利息+利息的利息+投资期末的债券价格;所以,6年后的期末价值=901.55+1035.46=1937.01元 总收益=1937.01-905.53=1031.48元半年期总收益率=%54.6153.90501.193712=-总收益率=(1+6.54%)2-1=13.51%题型三:或有免疫策略(求安全边际)例三:银行有100万存款,5年到期,最低回报率为8%;现有购买一个票面利率为8%,按年付息,3年到期的债券,且到期收益率为10%;求1年后的安全边际。

题型四:求逆浮动利率债券的价格例四(付息日卖出):已知浮动利率债券和逆浮动利率债券的利率之和为12%,两种债券面值都为1万,3年到期。

1年后卖掉逆浮动利率债券,此时市场折现率(适当收益率)为8%,求逆浮动利率债券的价格。

例五:现有一美国公司债券,息票利率为8%,30年到期,适当收益率为6%,求债券现在的价值?解:因为该债券面值为1000美元,每半年付息一次,所以:60601%)31(1000%)31(40+++=∑=n n P =⎦⎤⎢⎣⎡+-⨯-%3%)31(14060+60%)31(1000+=1276.76元 例六:现有一美国公司债券,息票利率为8%,30年到期,假设现在的售价为676.77美元,求债券到期收益率?解:例八:一种美国公司债券,票面利率是10%,2008年4月1日到期。

F i x e d-i n c o m e t r e a s u r y Ppt31、公式:PracticeQuestion3.1Supposecurrently,1-yearspotrateis1%andmarketexpectsthat1-yearspotratenextyearwou ldbe2%and1-yearspotratein2yearswouldbe3%.Computetoday’s2-yearspotrate and3-yearspotrate.(已做答案)2、CurrentYieldComputethecurrentyieldfora7%8-yearbondwhosepriceis$94.17.Howaboutthecurrentyiel difpriceis$100,$106,respectively?3、?Case3.1Considera7%8-yearbondpayingcouponsemiannuallywhichissoldfor$94.17.Thepr esentvalueusingvariousdiscountrateis:A.WhatistheYTMforthisbond?B.Howmuchisthetotaldollarreturnonthisbond?C.Howmuchisthetotaldollarreturnifyouputthesameamountofdollarsintoadepositaccoun twiththesameannualyield?4、ForwardRates注:6-monthbillspotrateis3%是年化利率(3%要除以2)1-yearbillspotrateis3.3%是年化利率(3.3%要除以2)Ppt41、Fixed‐CouponBonds?PracticeQuestion4.2A.Whatisthevalueofa4-year10%couponbondthatpaysinterestsemiannuallyassumingthattheannualdi scountrateis8%?Whatisthevalueof asimilar10%couponbond withaninfinitematurity(无期限)?B.Whatisthevalueofa5-yearzero-couponbondwithamaturityvalueof$100discountedatan8%interestr ate?putethevaluepar$100ofparvalueofa4-year10%couponbond,assumingthepaymentsareannuala ndthediscountratefor eachyearis6.8%,7.2%,7.6%and8.0%,respectively.InfinitematurityPv=($100*10%/2)/(8%/2)(半年付息)PresentValueProperties?PracticeQuestion4.4A.Supposethediscountrateforthe4-year10%couponbondwithaparvalueof$100is8%.Comput eitspresentvalue.B.Oneyearlater,supposethatthediscountrateappropriatefora3-year10%couponbondincr easesfrom8%to9%.Redoyourcalculation inpartAand decomposetheprice changeattributab le tomovingtomaturity and totheincreaseinthediscountrate.(期限与贴现率变化)3、PricingaBondbetweenCouponPayments?PracticeQuestion4.6 Supposethattherearefivesemiannualcouponpaymentsremainingfora10%couponbond.A lsoassumethefollowing:①Annualdiscountrateis8%②78daysbetweenthesettlementdateandthenextcouponpaymentdate③182daysinthecouponperiodComputethefullpriceofthiscouponbond.Whatisthecleanpriceofthisbond?4、ValuationApproach?Case4.1A.Considera8%10-yearTreasurycouponbond.Whatisitsfairvalueif traditionalapproac h isused,givenyieldforthe10-yearon-the-runTreasury issueis8%?B.WhatisthefairvalueofaboveTreasurycouponbondifarbitrage-freeapproachisused, giventhefollowingannualspotrates?C.Whichapproachismoreaccurate(准确)?C、Arbitrage-FreeApproach ismoreaccuratePpt52、ConvexityConsidera9%20-yearbondsellingat$134.6722toyield6%.Fora20bpchangeinyield,itspric ewouldeitherincreaseto$137.5888ordecreaseto$131.8439.putetheconvexityforthisbond.B.Whatistheconvexityadjustmentforachangeinyieldof200bps?C.Ifweknowthatthedurationforthisbondis10.66,whatshouldthetotalestimatedpercenta gepricechangebefora200bpincreaseintheyield?Howabouta200bpdecreaseintheyield? Ppt61、MeasuringYieldCurveRisk?Case6.1:PanelAConsiderthefollowing two$100portfolios composedof2-year,16-year,and30-year issues ,allofwhicharezero-couponbonds:Forsimplicity,assumethereare onlythreekeyrates—2years,16years and30years.Calculate theportfolio’skeyratedurationsatthesethreepoints and itseffectiveduration.Case6.1:PanelBConsiderthefollowingthreescenarios:Scenario1:Allspotratesshiftdown10basispoints.Scenario2:The2-yearkeyrateshiftsup10basispointsanthe30-yearrateshiftsdown10basispoints.Scenario3:The2-yearkeyrateshiftsdown10basispointsandthe30-yearrateshiftsup10basispoints. Howwouldtheportfoliovaluechangeineachscenario?Ppt7Considera6.5%option-freebondwith4yearsremainingtomaturity.Iftheappropriatebinom ialinterestratetreeisshownasbelow,calculatethefairpriceofthisbond.Ppt81、ValuingCallableandPutableBonds?Case8.1:ValuingacallablebondwithsinglecallpriceConsidera6.5%callablebondwith4yearsremainingtomaturity,callableinoney earat$100.Assumetheyieldvolatilityis10%andtheappropriatebinomialinter estratetreeissameasCase6.4.Calculatethefairpriceofthiscallablebond.2、Case8.2:ValuingacallablebondwithcallscheduleConsidera6.5%callablebondwith4yearsremainingtomaturity,callableinoneyearatacallscheduleasbelow: Assumetheyieldvolatilityis10%andtheappropriatebinomialinterestratetre eissameasCase6.4.Calculatethefairpriceofthiscallablebond.3、Case8.3:ValuingaputablebondConsidera6.5%putablebondwith4yearsremainin gtomaturity,putableinoneyearat$100.Assumetheyieldvolatilityis10%andtheappropriatebinomialinterestratetreeissameasCase6 .4.Calculatethefairpriceofthisputablebond.ConvertibleBonds?Case9.1:Supposethatthestraightvalueofa5.75%ADCconvertiblebondis$981.9per$1,00 0ofparvalueandits marketpriceis$1,065.Themarketpricepershareof commons tockis$33and theconversionratiois25.32sharesper$1,000ofparvalue.Alsoa ssumethat thecommonstockdividendis$0.90pershare.公式:MinimumValue:thegreaterofitsconversionpriceanditsstraightvalue. ConversionPrice=Marketpriceofcommonstock×Conversionratio StraightValue/InvestmentValue:presentvalueofthebond’scashflowsdiscountedatt herequiredreturnonacomparableoption-freeissue.MarketConversionPrice/ConversionParityPrick=Marketpriceofconvertiblesecurity÷Conversionratio MarketConversionPremiumPerShare=Marketconversionprice–Marketpriceofcommonstock MarketConversionPremiumRatio=Marketconversionpremiumpershare÷Marketpriceofcommonstock Premiumoverstraightvalue=(Marketpriceofconvertiblebond/Straightvalue)–1Thehigherthisratio,thegreaterdownsideriskandthe lessattractivetheconvertiblebond.PremiumPaybackPeriod=Marketconversionpremiumpershare÷Favorableincomedifferentialpershare FavorableIncomeDifferentialPerShare=[Couponinterest–(Conversionratio×Commonstockdividendpershare)]÷Conversi onratioA.Whatis theminimumvalueofthisconvertiblebond?B.Calculateits marketconversionprice,marketconversionpremiumpershare a nd marketconversionpremiumratio.C.Whatisits premiumpaybackperiod?D.Calculateits premiumoverstraightvalue.Marketpriceofcommonstock=$33,conversionratio=25.32StraightValue=$981.9,marketpriceofconversiblebond=$1,065commonstockdividend=$0.90Couponrate=5.75%A、ConversionPrice=Marketpriceofcommonstock×Conversionratio=$33*25.32=$835.56theminimumvalueofthisconvertiblebond=max{$835.56,$981.9}=$981.9B、MarketConversionPrice/ConversionParityPrick=Marketpriceofconvertiblesecurity÷Conversionratio=$1065/25.32=$42.06MarketConversionPremiumPerShare=Marketconversionprice–Marketpriceofcommonstock=$42.06-$33=$9.06MarketConversionPremiumRatio=Marketconversionpremiumpershare÷Marketpriceofcommonstock=$9.06/$33=27.5%C、PremiumPaybackPeriod=Marketconversionpremiumpershare÷Favorableincomedifferentialpershare FavorableIncomeDifferentialPerShare=[Couponinterest–(Conversionratio×Commonstockdividendpershare)]÷Conversi onratioCouponinterestfrombond=5.75%×$1,000=$57.50 Favorableincomedifferentialpershare=($57.50–25.32×$0.90)÷25.32=$1.37 Premiumpaybackperiod=$9.06/$1.37=6.6yearsD、Premiumoverstraightvalue=(Marketpriceofconvertiblebond/Straightvalue)–1=$1,065/$981.5–1=8.5%Ppt10No-ArbitragePrinciple:norisklessprofitsgainedfromholding acombinationofaforwardcontractposi tion aswellas positionsinotherassets.FP=Pricethatwouldnotpermitprofitablerisklessarbitrageinfrictionlessma rkets,thatis:Case10.1Considera3-monthforwardcontrac tonazero-couponbondwithafacevalueof$1,0 00thatiscurrentlyquoted at$500,andassumearisk-freeannualinterestrateof 6%.Determine thepriceoftheforwardcontract undertheno-arbitrageprinciple.Solutions.Case10.2Suppose theforwardcontract describedincase10.1isactually tradingat$510,whichisgre aterthanthenoarbitrageprice.Demonstrate how anarbitrageurcanobtainrisklessarbitrage p rofit from thisoverpricedforwardcontrac tand howmuchthearbitrageprofitwouldbe. Case10.3Iftheforwardcontractdescribedincase10.1isactuallytradingat$502,whichissmallerthanth eno-arbitrageprice.Demonstratehowanarbitrageurcanobtainrisklessarbitrageprofitfrom thisunderpricedforwardcontractandhowmuchthearbitrageprofitwouldbe.Case10.4:interest)thathasjustpaidacouponandwillmakeanothercouponpaymentin182da ys.Theannualrisk-freerateis6%.Solutions.RememberthatT-bondsmakesemiannualcouponpayments,soCase10.6Solutions.Thesemiannualcoupononasingle,$1,000face-value7%bondis$35.Abondholderwillreceiveonepayment0.5yearsfromnow(0.7yearslefttoexpirationoffutures )andonepayment1yearfromnow(0.2yearsuntilexpiration).Thus,Ppt11PayoffsandProfitsCase11.1ConsideraEuropeanbondcalloptionwithanexercisepriceof$900.Thecallpremiumforthis optionis$50.Atexpiration,ifthespotpricefortheunderlyingbondis$1,000,whatisthecallop tion’spayoffaswellasitsgain/loss?Isthisoptioninthemoney,outofmoney,oratthemoney?Willy ouexercisethisoption?Howaboutyouranswersifthespotpriceatexpirationis$920,and$880 ,respectively?Solutions.A.Ifthespotpriceatexpirationis$1,000,thepayofftothecalloptionismax{0,$1 ,000-$900}=$100.So,thecallisinthemoneyanditwillbeexercisedwithagaino f$50.B.Ifthespotpriceatexpirationis$920,thepayofftothecalloptionismax{0,$920-$900}=$20.So,thecallisinthemoneyanditwillbeexercisedwith alossof$30.(why?)C.Ifthespotpriceis$880atexpiration,thepayofftothecalloptionismax{0,$880 -$900}=0.So,thecallisoutofmoneyanditwillnotbeexercise.Thelossoccurred wouldbe$50.?Case11.2 ConsideraEuropeanbondputoptionwithanexercisepriceof$950.Theputpre miumforthisoptionis$50.Atexpiration,ifthespotpricefortheunderlyingbond is$1,000,whatistheputoption’spayoffaswellasitsgain/loss?Isthisoptioninthemoney,outofmoney,oratthemoney?Willyouexercisethisoption?Howaboutyouranswersifthespotpriceatexpirationis$920,a nd$880,respectively?Solutions.A.Ifthespotpriceatexpirationis$1,000,thepayofftotheputoptionismax{0,$9 50-$1,000}=0.So,theputisoutofmoneyanditwillnotbeexercised.Thelossocc urredwouldbe$50.B.Ifthespotpriceatexpirationis$920,thepayofftotheputoptionismax{0,$950 -$920}=$30.So,theputisinthemoneyanditwillbeexercisedwithalossof$20.( why?)C.Ifthespotpriceis$880atexpiration,thepayofftothecalloptionismax{0,$950 -$880}=$70.So,theputisinthemoneyanditwillnotbeexercisewithagainof$20 .。

固定收益证券计算题计算题题型一:计算普通债券的久期和凸性久期的概念公式:t Nt W t D ∑=⨯=1其中,W t 是现金流时间的权重,是第t 期现金流的现值占债券价格的比重。

且以上求出的久期是以期数为单位的,还要把它除以每年付息的次数,转化成以年为单位的久期。

久期的简化公式:yy c y c T y y y D T +-+-++-+=]1)1[()()1(1 其中,c 表示每期票面利率,y 表示每期到期收益率,T 表示距到期日的期数。

凸性的计算公式:t N t W t t y C ⨯++=∑=122)()1(1其中,y 表示每期到期收益率;W t 是现金流时间的权重,是第t 期现金流的现值占债券价格的比重。

且求出的凸性是以期数为单位的,需除以每年付息次数的平方,转换成以年为单位的凸性。

即,D=5.4351/2=2.7176利用简化公式:4349.5%5]1%)51[(%4%)5%4(6%)51(%5%516=+-+⨯-⨯++-+=D (半年) 即,2.7175(年)36.7694/(1.05)2=33.3509 ;以年为单位的凸性:C=33.3509/(2)2=8.3377利用凸性和久期的概念,计算当收益率变动1个基点(0.01%)时,该债券价格的波动①利用修正久期的意义:y D P P ∆⨯-=∆*/5881.2%517175.2*=+=D (年)当收益率上升一个基点,从10%提高到10.01%时,%0259.0%01.05881.2/-=⨯-≈∆P P ;当收益率下降一个基点,从10%下降到9.99%时,%0259.0%)01.0(5881.2/=-⨯-≈∆P P 。

②凸性与价格波动的关系:()2*21/y C y D P P ∆••+∆•-=∆当收益率上升一个基点,从10%提高到10.01%时,%0259.0%)01.0(3377.821%01.05881.2/2-=⨯⨯+⨯-≈∆P P ;当收益率下降一个基点,从10%下降到9.99%时,%0676.0%)01.0(3377.821%)01.0(5881.2/2=⨯⨯+-⨯-≈∆P P又因为,债券价格对于收益率的降低比对收益率的上升更加敏感,所以凸性的估计结果与真实价格波动更为接近。

第一章固定收益证券简介三、计算题1.如果债券的面值为1000美元,年息票利率为5%,则年息票额为答案:年息票额为5%*1000=50美元。

四、问答题1.试结合产品分析金融风险的基本特征。

答案:金融风险是以货币信用经营为特征的风险,它不同于普通意义上的风险,具有以下特征:客观性. 社会性.扩散性. 隐蔽性2.分析欧洲债券比外国债券更受市场投资者欢迎的原因。

答案:欧洲债券具有吸引力的原因来自以下六方面:1)欧洲债券市场部属于任何一个国家,因此债券发行者不需要向任何监督机关登记注册,可以回避许多限制,因此增加了其债券种类创新的自由度与吸引力。

2)欧洲债券市场是一个完全自由的市场,无利率管制,无发行额限制。

3)债券的发行常是又几家大的跨国银行或国际银团组成的承销辛迪加负责办理,有时也可能组织一个庞大的认购集团,因此发行面广4)欧洲债券的利息收入通常免缴所得税,或不预先扣除借款国的税款。

5)欧洲债券市场是一个极富活力的二级市场。

6)欧洲债券的发行者主要是各国政府、国际组织或一些大公司,他们的信用等级很高,因此安全可靠,而且收益率又较高。

3.请判断浮动利率债券是否具有利率风险,并说明理由。

答案:浮动利率债券具有利率风险。

虽然浮动利率债券的息票利率会定期重订,但由于重订周期的长短不同、风险贴水变化及利率上、下限规定等,仍然会导致债券收益率与市场利率之间的差异,这种差异也必然导致债券价格的波动。

正常情况下,债券息票利率的重订周期越长,其价格的波动性就越大。

三、简答题1.简述预期假说理论的基本命题、前提假设、以及对收益率曲线形状的解释。

答案:预期收益理论的基本命题预期假说理论提出了一个常识性的命题:长期债券的到期收益率等于长期债券到期之前人们短期利率预期的平均值。

例如,如果人们预期在未来5年里,短期利率的平均值为10%,那么5年期限的债券的到期收益率为10%。

如果5年后,短期利率预期上升,从而未来20年内短期利率的平均值为11%,则20年期限的债券的到期收益率就将等于11%,从而高于5年期限债券的到期首。

固定收益证券练习题第三章1、convert(a)(1+3%/4)4=(1+r/12)12(b)(1+6%/2)2=er2、求以下名义利率的有效利率因为1.109>1.108>1.106>1.105所以,c)选项的利率对投资者最优。

第四章1、所列就是各年期零息债券(面值1000元)的报价期限价格即期利率远期利率0.5年943.412%12%1年898.4711%10%1.5年847.6211.3%12%2年792.1612%14%(1)、恳请核对表空格。

此处均为半年乘数一次的名义利率。

(2)、现金流x=(x0,x0.5,x1,x1.5)为(-1020,85,85,1085)根据上奏排序它的净现值和内部收益率。

答:(1)、如图(2)、该现金流天量现值为:85×0.9434+85×0.89847+1085×0.84762-1020=56.2内部收益率为:1020=85/(1+y/2)+85/(1+y/2)2+1085(1+y/2)3当y=18%p=987.3当y=14%p=1039.36482、附息债券:(-pv,10,10,10,10,110)当yield=5%时,请问第一次付息后,债券市值的下降幅度。

求解:设立附息债券半年还本付息一次,当前价格为p0元,付息一次后价格为p1元。

p0=?t?14510100??134.8437(元)t5(1?5%?2)(1?5%?2)10100??128.2148(元)(1?5%?2)t(1?5%?2)4p1?p0128.2148?134.8437?=-4.92%p0134.8437p1=?t?1市值变化幅度=即为,还本付息一次后市值上升4.92%。

3、有一市政债券,票面利率5.5%,每半年付息一次,面值100元,到期日为12/19/2021,交割日为10/15/2021,到期收益率为4.28%。

上一个付息日为6/19/2021,下一个付息日为12/19/2021。

固定收益证券的复习计算题IMB standardization office【IMB 5AB- IMBK 08- IMB 2C】F i x e d-i n c o m e t r e a s u r yPpt31、公式:Practice QuestionSuppose currently, 1-year spot rate is 1% and marketexpects that 1-year spot rate next year would be 2%and 1-year spot rate in 2 years would be 3%. Compute today’s 2-year spot rate and 3-year spot rate.(已做答案)2、Current YieldCompute the current yield for a 7% 8-year bond whose price is$. How about the current yield if price is $100, $106,respectively?3、CaseConsider a 7% 8-year bond paying coupon semiannually which is sold for $. The present value using various discount rate is:A. What is the YTM for this bond?B. How much is the total dollar return on this bond?C. How much is the total dollar return if you put the same amount of dollars into a deposit account with the same annual yield?4、Forward Rates注:6-month bill spot rate is 3%是年化利率(3%要除以2)1-year bill spot rate is %是年化利率(%要除以2)Ppt41、Fixed‐Coupon BondsPractice QuestionA. What is the value of a 4-year 10% coupon bond that pays interest semiannually assuming that the annual discount rate is 8% What is the value of a similar 10% coupon bond with an infinite maturity (无期限)B. What is the value of a 5-year zero-coupon bond with a maturity value of $100 discounted at an 8% interest rate?C. Compute the value par $100 of par value of a 4-year 10% coupon bond, assuming the payments are annual and the discount rate for each year is %, %, % and %, respectively.Infinite maturityPv=($100*10%/2)/(8%/2)(半年付息)Present Value PropertiesPractice QuestionA. Suppose the discount rate for the 4-year 10% coupon bond with a par value of $100 is 8%. Compute its present value.B. One year later, suppose that the discount rate appropriate for a 3-year 10% coupon bond increases from 8% to 9%. Redo your calculation in part A and decompose theprice change attributable to moving to maturity and to the increase in the discount rate.(期限与贴现率变化)3、Pricing a Bond between Coupon PaymentsPractice QuestionSuppose that there are five semiannual coupon payments remaining for a 10% coupon bond. Also assume the following:①Annual discount rate is 8%② 78 days between the settlement date and the next coupon payment date③182 days in the coupon periodCompute the full price of this coupon bond. What is the clean price of this bond?4、Valuation ApproachCaseA. Consider a 8% 10-year Treasury coupon bond. What is its fair value if traditional approach isused, given yield for the 10-year on-the-run Treasury issue is 8%B. What is the fair value of above Treasury coupon bond if arbitrage-free approach is used, given the following annual spot rates?C. Which approach is more accurate(准确)C、Arbitrage-Free Approach is more accuratePpt52、ConvexityConsider a 9% 20-year bond selling at $ to yield 6%. For a 20 bp change in yield, itsprice would either increase to $ or decrease to $.A. Compute the convexity for this bond.B. What is the convexity adjustment for a change in yield of 200 bps?C. If we know that the duration for this bond is , what should the total estimated percentage price change be for a 200 bp increase in the yieldHow about a 200 bp decrease in the yield?Ppt61、Measuring Yield Curve RiskCase : Panel AConsider the following two $100 portfolios composed of 2-year, 16-year, and 30-year issues, all of which are zero-coupon bonds:For simplicity, assume there are only three key rates—2years, 16 years and 30 years. Calculate the portfolio’s key rate durations at these three points and itseffective duration.Case : Panel BConsider the following three scenarios:Scenario 1: All spot rates shift down 10 basis points.Scenario 2: The 2-year key rate shifts up 10 basis points an the30-year rate shifts down 10 basis points.Scenario 3: The 2-year key rate shifts down 10 basis points andthe 30-year rate shifts up 10 basis points.How would the portfolio value change in each scenario?Ppt7Consider a % option-free bond with 4 years remaining to maturity. If the appropriate binomial interest rate tree is shown as below, calculate the fair price of this bond.Ppt81、Valuing Callable and Putable BondsCase : Valuing a callable bond with singlecall priceConsider a % callable bond with 4 years remaining to maturity, callable in one year at $100. Assume the yield volatility is 10% and the appropriate binomial interest rate tree is same as Case . Calculate the fair price ofthis callable bond.2、Case : Valuing a callable bond with call scheduleConsider a % callable bond with 4 years remaining tomaturity, callable in one year at a call schedule as below:Assume the yield volatility is 10% and the appropriate binomial interest rate tree is same as Case . Calculate the fair price of this callable bond.3、Case : Valuing a putable bond Consider a % putable bond with 4 years remaining to maturity, putable in one year at $100. Assume the yield volatility is 10% and the appropriate binomial interest rate tree is sameas Case . Calculate the fair price of this putable bond.Convertible BondsCase :Suppose that the straight value of a % ADC convertible bond is $ per$1,000 of par value and its market price is $1,065. The market price per share of common stock is $33 and the conversion ratio is shares per$1,000 of parvalue. Also assume that the common stock dividend is $ per share.公式:Minimum Value: the greater of its conversion price and its straight value.Conversion Price = Market price of common stock ×Conversion ratioStraight Value/Investment Value: present value of the bond’s cash flows discounted at the required return on a comparable option-free issue.Market Conversion Price/Conversion ParityPrick= Market price of convertible security ÷Conversion ratioMarket Conversion Premium Per Share= Market conversion price – Market price of common stockMarket Conversion Premium Ratio= Market conversion premium per share ÷Market price of common stockPremium over straight value= (Market price of convertible bond/Straight value) – 1The higher this ratio, the greater downside risk and theless attractive the convertible bond.Premium Payback Period= Market conversion premium per share ÷Favorable income differential per share Favorable Income Differential Per Share= [Coupon interest – (Conversion ratio × Common stock dividend per share)] ÷Conversion ratioA. What is the minimum value of this convertible bondB. Calculate its market conversion price, market conversion premium per share and market conversion premium ratio.C. What is its premium payback periodD. Calculate its premium over straight value.Market price of common stock=$33,conversion ratio =Straight Value=$ ,market price of conversible bond = $1,065common stock dividend = $Coupon rate=%A、Conversion Price = Market price of common stock ×Conversion ratio=$33*=$the minimum value of this convertible bond=max{$,$}=$B、Market Conversion Price/Conversion ParityPrick= Market price of convertible security ÷Conversion ratio=$1065/=$Market Conversion Premium Per Share= Market conversion price – Market price of common stock= $ -$33= $Market Conversion Premium Ratio= Market conversion premium per share ÷Market price of common stock= $$33=%C、Premium Payback Period= Market conversion premium per share ÷Favorable income differential per shareFavorable Income Differential Per Share= [Coupon interest – (Conversion ratio × Common stock dividend per share)] ÷Conversion ratioCoupon interest from bond = %×$1,000 =$Favorable income differential per share = ($ –×$ ÷ = $Premium payback period = $$ = yearsD、Premium over straight value= (Market price of convertible bond/Straight value) – 1=$1,065/$ – 1 =%Ppt10No-Arbitrage Principle:no riskless profits gained from holding a combination of a forward contract position as well as positions in other assets.FP = Price that would not permit profitable riskless arbitrage in frictionless markets, that is:CaseConsider a 3-month forward contrac t on a zero-coupon bond with a face value of $1,000 that is currently quoted at $500, and assume a risk-free annual interest rate of 6%. Determine the price of the forward contract underthe no-arbitrage principle.Solutions.CaseSuppose the forward contract described in case is actually trading at $510, which is greater than the noarbitrage price. Demonstrate how an arbitrageur can obtain riskless arbitrage profit from this overpriced forward contrac t and how much the arbitrage profit would be.CaseIf the forward contract described in case is actually trading at $502, which is smaller than the no-arbitrage price. Demonstrate how an arbitrageur can obtain riskless arbitrage profit from this underpriced forward contract and how much the arbitrage profit would be. Case :interest) that has just paid a coupon and will make another coupon payment in 182 days. The annual risk-free rate is 6%.Solutions. Remember that T-bonds make semiannual coupon payments, so CaseSolutions.The semiannual coupon on a single, $1,000 face-value7% bond is $35. A bondholder will receive one payment years from now years left to expiration of futures) and one payment 1 year from now yearsuntil expiration). Thus,Ppt11Payoffs and ProfitsCaseConsider a European bond call option with an exercise price of $900. The call premium for this option is $50. At expiration, if the spot price for the underlying bond is $1,000, what is the call option’s payoff as well as its gain/loss Is this option in the money, out of money, or at the money Will you exercise this option How about your answers if the spot price at expiration is $920, and $880, respectivelySolutions.A. If the spot price at expiration is $1,000, the payoff to the call option ismax{0, $1,000 - $900}=$100. So, the call is in the money and it will be exercised with a gain of $50.B. If the spot price at expiration is $920, the payoff to the call option ismax{0, $920 - $900}=$20. So, the call is in the money and it will be exercised with a loss of $30. (why)C. If the spot price is $880 at expiration, the payoff to the call option is max{0, $880 - $900}=0. So, the call is out of money and it will not be exercise. The loss occurred would be $50.CaseConsider a European bond put option with an exercise price of $950. The put premium for this option is $50. At expiration, if the spot price for the underlying bond is $1,000, what is the put option’s payoff as well as itsgain/loss Is this option in the money, out of money, or at the money Will you exercise this option How about your answers if the spot price at expiration is$920, and $880, respectivelySolutions.A. If the spot price at expiration is $1,000, the payoff to the put option ismax{0, $950 - $1,000}=0. So, the put is out of money and it will not be exercised. The loss occurred would be $50.B. If the spot price at expiration is $920, the payoff to the put option is max{0, $950 - $920}=$30. So, the put is in the money and it will be exercised with a loss of $20. (why?)C. If the spot price is $880 at expiration, the payoff to the call option is max{0, $950 - $880}=$70. So, the put is in the money and it will not be exercise with a gain of $20.。

《固定收益证券》课程计算题《固定收益证券》课程练习题1、某投资者在上海证券交易所市场上以6%的年收益率申报买进200手R003,请计算成交后的购回价(小数点后保留三位)。

2、设一家公司从员工工作第1年末开始,每年给员工3000元福利存入一个银行账户,连续存4年,3年期存款年复利率为6.5%,2年期存款年复利率为5%,1年期存款年复利率为3%,那么这个年金终值是多少?3、一张期限为10年的等额摊还债券,每年等额偿还的金额为100元;另有一张永久债券,每年支付利息为50元。

如果市场利率为8%,试比较它们价格的大小。

4、若市场上有下表所示的两个债券,并假设市场利率的波动率是10%,构建一个二期的利率二叉树。

注:A债券到期一次还本付息,B债券是每年付息一次,两个债券面值都是100元。

5、设某债券与上题B债券条件相同,但为可赎回债券,发行人有权在发行后的第一年末以99.50元的价格赎回债券,利率二叉树与上题亦相同,试计算该债券的价格。

6、设某债券与上题B债券条件相同,但为可回售债券,持有人有权在发行后的第一年末以99.50元的价格向发行人回售,利率二叉树与上题亦相同,试计算该债券的价格。

7、设某张可转换债券的面值为100元,票面利率为5%,期限5年,转换比例为5。

预计2年后的标的股票价格为22元/股,折现率为6%,则该投资者认为该可转换债券的合理价格为多少元?8、有一贴现债券,面值100元,期限180天(一年设为360天),以5%的贴现率发行。

某投资者以发行价买入后持有至期满(一年设为365天),计算债券的发行价和该投资者的到期收益率。

(精确到小数点后两位)9、有一附息债券,一年付息一次,期限5年,票面金额为1000元,票面利率5.2%。

某投资者在该债券发行时以998元的发行价购入,持满3年即以1002.20元的价格卖出。

请计算该投资者的持有期收益率是多少(可用简化公式)?当期收益率是多少?(精确到小数点后两位)10、有一企业债券,面值100元,期限3年,票面利率4%,到期一次还本付息,利息所得税税率为20%,请计算持有该债券到期的税后复利到期收益率。

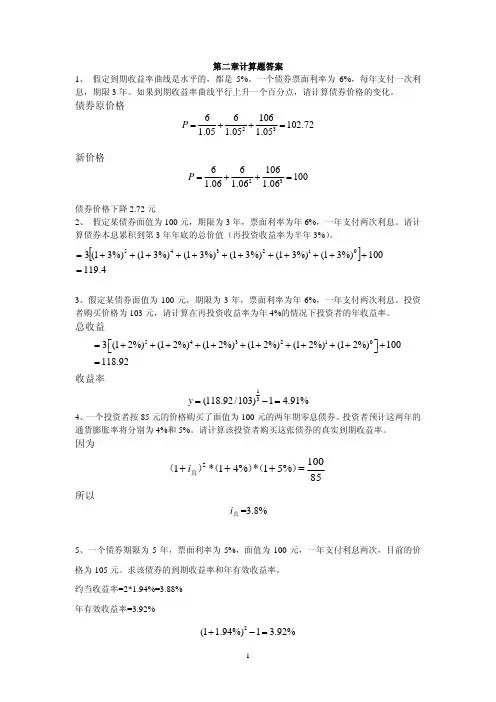

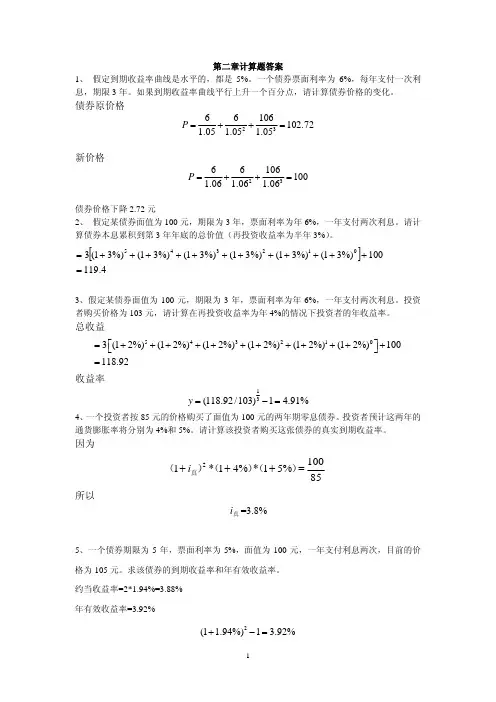

《固定收益证券》综合测试题六一、单项选择题(每题2分,共计20分)1.假定到期收益率曲线是水平的,都是 5%。

一个债券票面利率为 6%,每年支付一次利息,期限 3年。

如果到期收益率曲线平行上升一个百分点,则债券价格变化()。

A.2.32B. 2.72C. 3.02D. 3.222. 某一8年期债券,第1~3年息票利率为6.5%,第4~5年为7%,第6 ~7年为7.5%,第8年升为8%就属于()A. 多级步高债券B. 递延债券C.区间债券D.棘轮债券3.在纯预期理论的条件下,先下降后上升的的收益率曲线表示:()A.对短期债券的需求下降,对长期债券的需求上升B.短期利率在未来被认为可能下降C. 对短期债券的需求上升,对长期债券的需求下降D.投资者有特殊的偏好4. 5年期债券的息票率为10%,当前到期收益率为8%,该债券的价格会()A.等于面值B.高于面值C.低于面值D.无法确定5.下面的风险衡量方法中,对含权债券利率风险的衡量最合适的是()。

A.麦考利久期B.有效久期C.修正久期D.凸度6. 债券组合管理采用的指数策略非常困难是()A.主要指数中包含的债券种类太多,很难按适当比例购买B.许多债券交易量很小,所以很难以一个公平的市场价格买到C.投资经理需要大量的管理工作A、B和C7. 债券的期限越长,其利率风险()。

A.越大B.越小C.与期限无关D.无法确定8. 一个投资者按 85 元的价格购买了面值为 100元的两年期零息债券。

投资者预计这两年的通货膨胀率将分别为 4%和 5%。

则该投资者购买这张债券的真实到期收益率为()。

A.3.8B.5.1C.2.5D.4.29. On-the-run债券与off-the-run债券存在不同,On-the-run债券()A.比off-the-run债券期限更短B.比off-the-run债券期限更长C.为公开交易,off-the-run债券则不然D. 是同类债券中最新发行的10. 一位投资经理说:“对债券组合进行单期免疫,仅需要满足以下两个条件:资产的久期和债务的久期相等;资产的现值与负债的现值相等。

计算题题型一:计算普通债券的久期与凸性久期的概念公式:t Nt W t D ∑=⨯=1其中,W t 就是现金流时间的权重,就是第t 期现金流的现值占债券价格的比重。

且以上求出的久期就是以期数为单位的,还要把它除以每年付息的次数,转化成以年为单位的久期。

久期的简化公式:yy c y c T y y y D T +-+-++-+=]1)1[()()1(1 其中,c 表示每期票面利率,y 表示每期到期收益率,T 表示距到期日的期数。

凸性的计算公式:t N t W t t y C ⨯++=∑=122)()1(1其中,y 表示每期到期收益率;W t 就是现金流时间的权重,就是第t 期现金流的现值占债券价格的比重。

且求出的凸性就是以期数为单位的,需除以每年付息次数的平方,转换成以年为单位的凸性。

例一:面值为100元、票面利率为8%的3年期债券,半年付息一次,下一次付息在半年后,如果到期收益率(折现率)为10%,计算它的久期与凸性。

每期现金流:42%8100=⨯=C 实际折现率:%52%10=息票债券久期、凸性的计算即,D=5、4351/2=2、7176利用简化公式:4349.5%5]1%)51[(%4%)5%4(6%)51(%5%516=+-+⨯-⨯++-+=D (半年) 即,2、7175(年)36、7694/(1、05)2=33、3509 ;以年为单位的凸性:C=33、3509/(2)2=8、3377利用凸性与久期的概念,计算当收益率变动1个基点(0、01%)时,该债券价格的波动①利用修正久期的意义:y D P P ∆⨯-=∆*/5881.2%517175.2*=+=D (年)当收益率上升一个基点,从10%提高到10、01%时,%0259.0%01.05881.2/-=⨯-≈∆P P ;当收益率下降一个基点,从10%下降到9、99%时,%0259.0%)01.0(5881.2/=-⨯-≈∆P P 。

②凸性与价格波动的关系:()2*21/y C y D P P ∆••+∆•-=∆当收益率上升一个基点,从10%提高到10、01%时,%0259.0%)01.0(3377.821%01.05881.2/2-=⨯⨯+⨯-≈∆P P ;当收益率下降一个基点,从10%下降到9、99%时,%0676.0%)01.0(3377.821%)01.0(5881.2/2=⨯⨯+-⨯-≈∆P P又因为,债券价格对于收益率的降低比对收益率的上升更加敏感,所以凸性的估计结果与真实价格波动更为接近。

题型二:计算提前卖出的债券的总收益率首先,利息+利息的利息=⎥⎦⎤⎢⎣⎡-+⨯111)1(r r C n ;r 1为每期再投资利率; 然后,有 债券的期末价值=利息+利息的利息+投资期末的债券价格;其中,投资期末的债券价格:[]N N N N t t r F r r C r F r C P )1()1(1)1()1(222212+++-=+++=-=∑; N 为投资期末距到期日的期数;r 2为预期的投资期末的每期收益率。

例二:投资者用905、53元购买一种面值为1000元的8年期债券,票面利率就是12%,半年付息一次,下一次付息在半年后,再投资利率为8%。

如果债券持有到第6年(6年后卖出),且卖出后2年的到期收益率为10%,求该债券的总收益率。

解:602%121000=⨯=C %42%81==r %52%102==r 6年内的利息+6年内利息的利息=55.901%41%)41(6012=⎥⎦⎤⎢⎣⎡-+⨯元 第6年末的债券价格=[]46.1035%)51(1000%5%)51(16044=+++-⨯-元 所以,6年后的期末价值=901、55+1035、46=1937、01元总收益=1937、01-905、53=1031、48元半年期总收益率=%54.6153.90501.193712=- 总收益率=(1+6、54%)2-1=13、51%题型三:或有免疫策略(求安全边际)例三:银行有100万存款,5年到期,最低回报率为8%;现有购买一个票面利率为8%,按年付息,3年到期的债券,且到期收益率为10%;求1年后的安全边际。

解:①银行可接受的终值最小值:100×(1+8%)5=146、93万元; ②如果目前收益率稳定在10%:触碰线:36.100%)101(93.1464=+万元 1年后债券的价值=100×8%+2%)101(108%1018+++=104、53万元; ③安全边际:104、53-100、36=4、17万元;B 触碰线所以,采取免疫策略为卖掉债券,将所得的104、53万元本息与重新投资于期限为4年、到期收益率为10%的债券。

债券年收益率=%88.81100%)101(53.10454=-+⨯题型四:求逆浮动利率债券的价格例四(付息日卖出):已知浮动利率债券与逆浮动利率债券的利率之与为12%,两种债券面值都为1万,3年到期。

1年后卖掉逆浮动利率债券,此时市场折现率(适当收益率)为8%,求逆浮动利率债券的价格。

解:①在确定逆浮动利率债券价格时,实际上就是将浮动与逆浮动利率这两种债券构成一个投资组合,分别投资1万元在这两种债券上,则相当于购买了票面利率为6%、面值为1万元的两张债券。

又因为在每个利息支付日,浮动利率债券价格都等于其面值,所以逆浮动利率债券价格易求。

②1年后,算票面利率为6%,面值为1万的债券价格347.9643%)81(10600%)81(6002=+++=P 元 ③P 逆=2P-P 浮=2×9643、347-10000=9286、694元题型五:关于美国公司债券的各种计算(债券面值1000美元、半年付息一次)(YTM 实为一种折现率)例五:现有一美国公司债券,息票利率为8%,30年到期,适当收益率为6%,求债券现在的价值?解:因为该债券面值为1000美元,每半年付息一次,所以:60601%)31(1000%)31(40+++=∑=n n P =⎥⎦⎤⎢⎣⎡+-⨯-%3%)31(14060+60%)31(1000+=1276、76元例六:现有一美国公司债券,息票利率为8%,30年到期,假设现在的售价为676、77美元,求债券到期收益率?解:因为该债券面值为1000美元,每半年付息一次,所以:60601)1(1000)1(4077.676YTM YTM n n +++=∑==6060)1(1000)1(140YTM YTM YTM ++⎥⎦⎤⎢⎣⎡+-⨯- 通过上式求出该债券的半年期到期收益率为6%,因此该债券的年到期收益率为6%×2=12%例七:美国债券市场上交易的一种零息债券,距到期日还有10年,到期价值为5000元,年适当贴现率就是8%,计算该债券的价值。

解:因为该债券半年付息一次,所以每期贴现率为8%/2=4% n=20 P=20%)41(5000+=2281、93元例八:一种美国公司债券,票面利率就是10%,2008年4月1日到期。

每年的4月1日与10月1日分别支付一次利息。

如果投资者在2003年7月10日购买,该债券的适当贴现率就是6%,则该债券的净价就是多少?全价就是多少?(采用360天计算)解:2003年7月10日距下一次利息支付日10月1日还有81天,且利息支付期为半年,即180天。

那么n=81/180=0、45。

79.1189%)31(1050%)31(50......%)31(50%)31(5045.945.845.145.0=++++++++=P 元即该债券的净价为1189、79元又因为距上一次付息日为180-81=99天,所以5.271809950=⨯=AI 元即该债券的全价为27、5+1189、79=1217、29元例九:在美国债券市场上有一种2年期的零息债券,目前的市场价格为857、34元,计算该债券的年到期收益率。

解:因为该债券为票面价格为1000元,半年付息一次,所以:4)1(100034.857YTM +=通过上式求出该债券的半年到期收益率为3、9%,因此该债券的年到期收益率为3、9%×2=7、8%例十:美国债券市场上有一种债券,票面利率为10%,每年的3月1日与9月1日分别付息一次,2005年3月1日到期,2003年9月12日的完整市场价格为1045元,求它的年到期收益率。

(按一年360天计算)解:2003年9月1日距下一次利息支付日2004年3月1日还有169天,半年支付一次。

即n=169/180=0、9389又因为全价=净价+应付利息06.318016918050=-⨯=AI 元 所以,净价=1045-3、06=1041、94元 即,9389.29389.19389.0)1(1050)1(50)1(5094.1041YTM YTM YTM +++++=该债券的半年到期收益率为YTM=3、58% 年到期收益率为3、58%×2=7、16%题型六:交税方法例十一:一种10年期基金,票面利率为6%、按年付息、持有到期。

政府对其收税,税率为20%。

现有两种交税方式:①一年一付;②到期时一起付;问选择哪种交税方式更好?(改变哪个数值会造成相反的结果)解:设在某年年初购买该基金;基金面值为100元; 市场适当收益率为r;①一年一付(年末付):每年年末应交:2.1%20%6100=⨯⨯元现值:[]r r r PV n n101011)1(12.1)1(2.1-=+-=+=∑②到期时一起付总利息为:10×1、2=12元 现值:102)1(12r PV +=若21PV PV =,则%1≈r所以:①当市场适当收益率为1%时,两种交税方式都可以; ②当市场适当收益率大于1%时,选择到期一起付; ③当市场适当收益率小于1%时,选择一年一付。

附:课上提过的重点题例十二:有一个债券组合,由三种半年付息的债券组成,下次付息均在半年后,每种债券的相关资料如下:求该债券组合的到期收益率。

(步骤:1、列表 ;2、列方程 ) 解:若考试时试题未给出债券的市场价格,必须计算出来。

A:12121%)5.31(1000%)5.31(3068.951+++=∑=n nB:10101%)75.21(20000%)75.21(55020000+++=∑=n n (平价出售) C:881%)41(10000%)41(37568.9831+++=∑=n n ②该债券组合的总市场价值为:951、68+20 000、00+9 831、68=30 783、36元③列表:r 为债券组合的到期收益率④列方程:121110987)1(1030)1(30)1(20580)1(580)1(10955)1(195536.30783r r r r r r r +++++++++++-⨯=-%13.3≈r所以该债券的半年期到期收益率为3、13%;其年到期收益率(内部回报率)为6、26%。