电解铝产能西迁 预埋过剩隐忧

- 格式:doc

- 大小:16.50 KB

- 文档页数:3

电解铝生产存在的问题与优化对策摘要:在电解铝发展的30多年中,电解铝相关产业的发展也越来越多,电解铝也逐渐成为了我国的基础产业。

但是由于我国在电解铝方面技术还没有很大提高,在材料节能以及其他方面还有着明显的不足,这就使得我国在发展电解铝产业的时候也伴随着很多问题的出现。

由此,本文主要通过我国电解铝产业的发展现状以及出现的问题,最后针对这些问题提出合理化的建议。

关键词:电解铝;生产;问题;策略引言铝自身有着延展性,在潮湿的空气当中能够形成一层防止金属腐蚀的氧化膜,重量相对较轻,并比较的容易导电,这些优质的特性对其实际的应用提供了有利条件。

在当前我国的铝的产业已经成了钢铁之外的第二大金属材料,在我国的诸多领域都有着应用。

在我国加入WTO后,我国各个行业都得到了较快的发展,其中,电解铝生产也是在此之后得到了快速的发展。

当然,在电解铝这个生产中不仅产品得到快速发展,针对相关产业的投资也是得到了快速发展。

1.我国电解铝工业质量管理现状分析我国电解铝工业质量管理现状概括起来,有以下几个方面的问题:(1) 我国电解铝行业的产业结构明显不合理。

企业数量多,规模小,且分散,与国外的国际集团化的大公司有差距。

(2) 我国电解铝行业的产品结构明显不合理,多数企业生产品种和经营内容单一,产业链脆弱。

在产品差别上,普通原铝多、合金铝少。

普通铝加工材生产能力过剩,高精度铝板带箔材和军品材生产能力不足,技术含量高的铝加工产品主要依靠进口。

(3)我国铝土矿资源短缺,而且现有的铝土矿 90%以上属于高硫、高硅、低铁、难溶的中低品位,冶炼、工艺复杂,生产能耗高,造成国产氧化铝成本相对国外偏高,质量也差。

(4)电解铝产业是一个高能耗产业,电费大约占到电解铝成本的 30%至 40%,电价的高低,始终决定着电解铝工业的生存与发展,国内国外无不例外。

2.我国电解铝工业质量管理存在的问题2.1技术装备水平比较落后我国铝行业的技术结构呈现两极化:一方面,近年来大型铝生产企业通过技术改造,先进的技术装备得到了较为广泛的应用,生产技术装备水平已经接近国际水平;另一方面,由于“九五”期间众多小型电解铝厂的建成投产,在我国的电解铝产能中,落后的自焙槽电解系列的产能仍占很大比重;电解工艺水平有部分停留在人工化、污染较重的水平上。

河南电解铝企业复产产能消化堪忧作者:王勇来源:《中国经济周刊》2009年第19期“河南的电解铝企业正在逐步恢复产能,应该说生机初现。

”4月24日,河南省工业和信息化厅的一位官员向《中国经济周刊》透露。

据统计,截至4月14日,河南神火、豫联、新安、伊川4家电解铝重点企业已复产288台电解槽,相当于恢复产能25.2万吨/年。

但业内人士分析,此次河南电解铝复产,并非源自国内外电解铝市场发生根本好转,在下游行业没有彻底走出国际金融危机的影响,市场需求没有改观之前,铝业仍然身处困境。

年初40%电解铝企业曾停产自去年下半年受国际金融危机影响,铝价大幅“跳水”以来,亏损、减产、裁员一度成为河南铝工业企业的“主题”。

今年1—2月份,河南近40%的电解铝企业停产。

不过,今年第一季度,随着国内集中出台收储、加工贸易、提高出口退税率、直购电试点以及行业振兴规划等多项政策,铝价开始止跌回升,从去年底最低的每吨10000元左右反弹至四月中旬的近14000元,行业出现开工率增加、原料价格上涨等回暖迹象。

“目前,焦作万方、恒康铝业、开曼铝业等河南电解铝重点企业都在逐步恢复产能。

”河南省有色金属协会的一位资深人士在接受《中国经济周刊》采访时透露说。

据悉,位于河南铝业“重镇”三门峡的恒康铝业目前已开始恢复生产能力,预计到5月底最终形成24万吨的设计产能。

开曼铝业停产的2条生产线也分别于今年3月中旬和4月初恢复正常运转,新建的义翔铝业30万吨氧化铝项目亦提前半年投料试车。

事实上,恢复“生机”的不仅仅是电解铝企业。

不久前,在河南省重点项目建设工作会议上,该省公布了2009年第一批计划总投资7961亿元的261个重点项目建设名单,53个工业项目中有9个有色金属项目位列其中,而9个项目中多数为铝加工项目。

“铝业是河南的支柱产业,河南省政府提出战危机、保增长,要求对电解铝重点企业的复产情况进行全面监控和分析,期翼尽快扭转工业经济发展的不利局面,河南铝业正是在此背景推动下,生机初现。

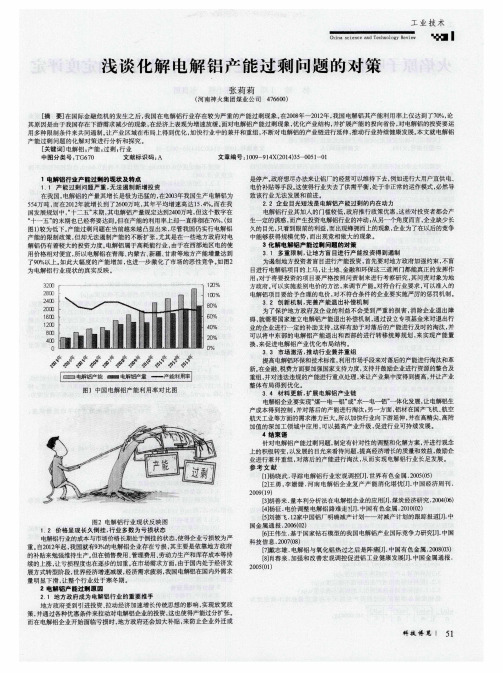

我国电解铝产能过剩问题分析和对策一、电解铝行业产能过剩的现状及特点1、产能过剩问题突出,新增投资难以遏制我国电解铝产能从2003年的554万吨增加到2012年的2600万吨,年均增速为18.7%,产能过剩问题日益突出。

根据《有色金属工业“十二五”发展规划》,“十二五”末我国电解铝产能应为2400万吨,而我国“十一五”末的产能已经接近2400万吨。

我国电解铝的产量从2003年549万吨增加到2012年的1988万吨,年均增速为15.4%。

2008-2011年产能利用率均未超过75%。

2012年铝产能达2600万吨,实际产量为1988万吨,产能利用率约为76%。

尽管电解铝行业产能过剩问题日益突出,而且国家限制电解铝产能政策不断,但仍然难以遏制电解铝产能的扩张,特别是地方政府对电解铝投资的力度始终不减。

由于电解铝是高耗能行业,而西部地区电价相对便宜,2010年以来,国内电解铝产能增量的90%以上投向了青海、新疆、内蒙古、甘肃等地。

目前,西部电解铝在建产能依然巨大,不但进一步加剧全国电解铝产能过剩,也将面临残酷的市场竞争。

2、价格持续倒挂,行业大多处于亏损状态由于成本和市场价格的长期倒挂,电解铝企业大多亏损,2012年全国有93%的电解铝企业处于亏损状态,靠地方政府补贴勉强支撑生产,而且劳动力成本、销售费用、管理费用和库存成本的持续上升将进一步加重亏损程度。

受国内转变经济发展方式和房地产调控以及世界经济增速放缓、主要经济体需求疲弱影响,电解铝国内外市场需求明显下滑,电解铝行业处于寒冬期。

3、电解铝属于阶段性过剩,需求回暖将逐渐消化过剩产能虽然目前我国电解铝全行业处在煎熬中,但从长期来看,电解铝的产能过剩属于阶段性过剩。

第一,虽然产能利用率不到80%,但近几年在逐步提升。

过去5年,电解铝产能年均增长9.5%,产量年均增长13.7%,产能增长速度低于产量增长速度。

第二,当前我国电解铝产业组织结构不合理,产业集中度不高,企业小而分散,而产业集中度低导致资源配置效率不高,重复研发、重复建设问题严重。

2022年我国电解铝行业现状分析:半年消费量增长超8%众所皆知,电解铝作为产品高度相像,接近无差异的行业,企业盈利主要取决于成本的掌握,而在氧化铝供应较为充裕的背景下,电力价格是打算成本凹凸的关键因素。

自从2022年取消差别电价以来,电解铝行业便从企业间的竞争转变为区域性竞争,而近两年煤炭价格的大幅下挫令具自备电企业与使用网电企业间的成本差异也渐行渐远。

2022年我国电解铝行业现状分析如下文所述。

工业和信息化部运行监测协调局副局长黄利斌今日表示,目前行业两极分化比较严峻,电解铝行业3年来处在全行业的亏损状态,近几年坚持不懈地推动行业结构调整,今年消失了很好的改观,上半年消费量增长8%以上。

国务院新闻办公室今日进行新闻发布会,介绍2022年上半年工业通信业进展状况,并答记者问。

对于过剩产能的问题,黄利斌表示,当前,经济运行中一个突出的问题就是产能过剩。

经济运行中存在的一些困难,都和产能过剩有直接的关系。

目前比较困难的是产能过剩的行业,包括煤炭、钢铁、水泥、平板玻璃。

这些行业的困难有多方面缘由。

首先,前几年经济的快速进展导致规模扩张,另外,也有当前经济处在下行周期的缘由,加上结构调整任务比较重,行业比较困难。

这几个行业今年上半年的生产都处在下滑的状态,像粗钢产量上半年下降了 1.3%,水泥产量下降了5.3%,玻璃产量下降了4.2%。

从效益状况看,煤炭1-5月份全行业利润同比下降了60%多,水泥、玻璃行业利润下降了60%多,冶金行业利润下降了36%。

黄利斌还表示,目前,行业的两极分化比较严峻,这里面比较特别的就是电解铝行业,近几年坚持不懈地推动行业结构调整,今年消失了很好的改观。

该行业上半年的消费量增长了8%以上。

另外,电解铝行业的产能利用率基本恢复到80%以上。

效益状况在5、6月份由负转正。

这个行业3年来处在全行业的亏损状态,但是通过坚持地推动结构调整也消失了转机。

更多相关电解铝行业现状请查找发布的《2022-2022年中国电解铝行业市场进展现状及投资前景猜测报告》。

电解铝行业研究报告电解铝行业研究报告一、行业概述电解铝是指通过铝矿石的电解法制造的铝材料。

电解铝是目前应用最广泛的铝制品之一,广泛用于建筑、交通工具、电子设备和包装等领域。

二、行业发展趋势1. 市场规模扩大:随着经济的发展和人民生活水平的提高,对铝制品的需求持续增长,电解铝行业也将迎来更大的市场空间。

2. 技术升级:随着科技的进步,电解铝的生产技术将得到进一步完善,生产效率将大幅提高。

3. 环保要求提升:随着环保意识的增强,电解铝行业将面临着更高的环保要求,对设备的更新和技术的改进提出更高的要求。

三、行业存在的问题1. 能源消耗高:电解铝的生产需要大量的电力,因此会带来巨大的能源消耗。

2. 污染问题:电解铝的生产过程中会产生大量的气体和废水,对环境造成严重的污染。

3. 产能过剩:目前电解铝行业竞争激烈,市场上存在大量的低价产品,导致行业产能过剩,利润空间狭窄。

四、行业发展策略1. 加强技术创新:加大科研投入,开发高效节能的电解铝生产技术,提升产品质量。

2. 提高环保水平:投资建设环保设施,减少废气废水的排放,降低对环境的污染。

3. 加强产业链整合:通过并购、兼并等方式,整合产业链上下游资源,提高自身竞争力。

4. 打造品牌影响力:注重产品质量和品牌建设,提升产品的附加值,增强市场竞争力。

五、投资建议根据以上分析,电解铝行业在市场前景广阔的同时也存在一些问题。

对于投资者来说,可以关注那些具备较强技术实力和良好环保水平的企业,适时布局电解铝行业,以获取更好的投资回报。

六、结论电解铝行业作为铝制品的主要制造业,具备较好的发展前景。

然而,要想取得更好的发展,企业需要加强技术创新,提高环保水平,整合产业链资源,打造良好的品牌影响力。

投资者可以根据行业动态选择合适的投资方向,以获得更好的投资收益。

我国电解铝产业去产能现状分析:不降反增2022年作为供应侧改革元年,面临“三去一降一补”五大任务。

其中,去产能位列五大任务之首。

我国电解铝产业去产能现状分析内容如下。

截至2022年11月底,中国电解铝建成产能为4356.3万吨。

而截至去年年底,建成产能数据为3838.5万吨。

也就是说,铝业低迷之际,不到1年时间,中国电解铝产能却扩张了近13.5%。

电解铝行业去产能效果不佳,自2022年发布相关去产能文件以来,电解铝的产能近两年不但没有降下去,反而新增大量产能,与“三去一降一补”明显相悖。

电解铝去产能工作推动困难2022年,《国务院关于化解产能严峻过剩冲突的指导看法》发布,其中指出,化解产能严峻过剩冲突是当前和今后一个时期推动产业结构调整的工作重点。

为乐观有效地化解钢铁、水泥、电解铝、平板玻璃、船舶等行业产能严峻过剩冲突,同时指导其它产能过剩行业化解工作,特制定本看法。

两年之后,2022年工信部发布的《产能严峻过剩行业产能置换方法》再次提及电解铝、去产能问题。

但据记者把握的数据显示,2022年至2022年底,多家民营电解铝企业不仅没有执行产能置换政策,还建成、在建了电解铝产能880万吨。

有行业内分析人士对记者表示,事实的确如此,这些新增产能将会对价格逐步企稳的电解铝行业产生新的影响。

“首先,大规模的电解铝产能投产后,确定会拉低电解铝价格;其次,对于环境来说,会很难承载;第三,新建产能会拉低产能利用率;第四,虽然我国的电解铝不允许出口,但有些企业还是通过打‘擦边球’出口粗加工铝材,并引起了其它国家的关注,假如新建产能投产,进而出口的话,很可能引起其它国家的反倾销,引发贸易争端。

”而在利润驱动下,电解铝的产能仍在增加。

地方电力政策致产能增加据记者把握的数据显示,电解铝全行业生产1吨电解铝平均所耗费的电也许在0.4元/度,而生产1吨电解铝也许要花费13500度电,也就是说,生产1吨电解铝仅在电费成本上,全行业平均就要花费5400元。

十二五期间中国电解铝工业发展中存在的问题分析导读:十二五期间中国电解铝工业发展中存在的问题分析。

我国电解铝产业的快速发展,虽然满足了国家经济建设的需要,推动了产业技术进歩,但在快速发展的同时也出现产业布局不合理、产能过剩、以及环境污染等众多负面影响,影响电解铝产业的健康发展。

随着国家经济体制改革以及有色金属行业管理体制改革的不断深入,我国电解铝工业取得了巨大的历史性进步。

特别是新世纪以来,我国电解铝产能突飞猛进,2001 年,我国电解铝产能达433 万吨,直追美国、俄罗斯等世界一流的电解铝生产大国,至此国内电解铝产业投资势头越来越强,产业规模扩张的速度越来越快。

我国电解铝产业的快速发展,虽然满足了国家经济建设的需要,推动了产业技术进歩,但在快速发展的同时也出现产业布局不合理、产能过剩、以及环境污染等众多负面影响,影响电解铝产业的健康发展。

图2000 ~2014 年我国电解铝现货价和LME 铝现货价走势图原材料价格较高电解铝产业是一个高能耗的产业,电力成本约占其成本的40% 左右,因此,能源价格的高低是决定电解铝竞争力强弱的最重要影响因素。

全球电解铝产业布局的基本趋势与策略就是将产能尽量布置在能源资源丰富、电力价格低廉的地域,以降低成本,抢占市场。

我国电解铝工业主要集中于东部和西南地区,因其部分省份拥有大量的铝土矿及煤炭资源储量,因此因地制宜,靠富饶的自然资源,形成了铝工业的集中。

与东部和西南地区相比,西北地区经济发展较为落后,下游铝企业分布很少并且铝消费水平相对偏低,从市场需求角度来看,西北区域不适合发展电解铝工业,但是西北地区拥有巨大的环境和资源优势,并且拥有廉价的电力资源和低成本的劳动力,人口稀少、城市化相对较弱,易于工业发展,因此未来在该区域电解铝工业的发展前景非常广阔,国家的相关政策也利于电解铝产能向西部转移。

环境压力过大随着人们生活水平的日益提高,环境保护意识越来越强,这对一直以来以重污染、高能耗、市场不景气的电解铝产业来说无疑是雪上加霜。

电解铝产能西迁预埋过剩隐忧

随着近两年产业的迅速发展,历来被称为“高耗能产业”电解铝行业存在的问题越来越明显地暴露出来。

在电力紧缺的东部地区,随着电价上浮、拉闸限电、地方优惠政策的取消,让已经处于亏损状态的电解铝行业不再具有竞争力。

而西北地区廉价的电力、丰富的煤炭资源,将成为电解铝投资的“新大陆”。

“2012年我国还将有277万吨的新增电解铝产能投放在西北地区,主要还是因为那里有丰富的煤炭资源,电力价格比较便宜。

目前,国内电解铝巨头企业山东信发、东方希望、河南神火、中电投、中国铝业都在新疆地区有新建项目。

”在日前举办的第七届上海铜铝峰会上,上海有色网铝产业高级分析师张晨光如是指出。

与此同时,《每日经济新闻》从上海有色网的统计数据中获悉,2015年之前新疆地区的新建电解铝产能将达到1180万吨。

面对来自新疆等西部地区涌现的一大批来势汹汹的电解铝企业,业内人士担忧,投资上的“产能西迁”很可能进一步加剧国内电解铝行业的产能过剩。

产能过剩在西部会否重演?

“去年电解铝行业产能利用率已经不足70%,产能过剩已经非常严重。

”中国有色金属工业协会副秘书长王华俊日前公开表示,目前西部电解铝建设速度过热已经引起行业警惕,该协会也通过报告等形式多次上书“力谏”产能的无序扩张。

2011年4月20日,工信部等9部门曾联合下发《关于遏制电解铝行业产能过剩和重复建设引导行业健康发展的紧急通知》,要求各地立即叫停拟建电解铝项目,坚决制止任何扩大产能的新建项目的违规审批行为,并取消地方出台的各项优惠政策。

随着国家出台的节能减排政策,很多电解铝厂被行政性减产,但禁令并未遏制住电解铝行业“大跃进”式的产能扩张,一大批电解铝企业开始涌向西部,产能出现大幅飙升。

统计数据显示,截至2011年底,新疆电解铝规划审批拟建产能1305万吨,主要集中在准东、伊犁、鄯善等富煤地区,目前山东信发集团、天山铝业、众和铝业、中电投集团等企业部分投产,更多的项目还在基础建设阶段,东方希望、神火、其亚、天龙矿业预计2013年12月建成投产。

“今年预计还将有390万吨的新增电解铝产能投产,这也意味着今年我国的电解铝产能将达到2710万吨,而产量也将达到2189万吨,可见未来的供应压力还是比较大的。

从2011年统计的电解铝产量分布形势上分析,目前西北地区占到总的电解铝产量达到24.2%,超过了原来电解铝的主产区——华中和华东地区。

”张晨光指出。

值得一提的是,就在今年年初,工信部发布的《铝工业“十二五”规划》中也明确,在总量控制前提下,积极引导能源短缺地区电解铝产能向能源资源丰富的西部地区有序转移。

那么,究竟电解铝“产能西迁”是否符合眼下政府与企业在矛盾中取得双赢局面呢?

张晨光具体分析到,企业密集扎根到新疆地区投产电解铝,优势在于:新疆地区有比较丰富的煤炭资源,电力成本非常低廉,目前新疆网电的价格是0.39元/度,如果有自给成本

他们的发电成本仅仅在0.1-0.2元/度之间,同样河南地区的电解铝网电是0.62元/度,如果有自备发电,他们的成本通常在0.52-0.56元/度之间,所以单从电力成本上就要比河南地区低4000块钱。

所以,有很多铝厂到新疆地区投产建厂的时候,当地政府或者划拨一些免费的煤炭资源给他们,导致发电成本比较低。

除此之外,新疆的环保容量也比较大,当地政府并没有限制电解铝这样的一些高耗能产业的发展,地方政府电解铝产业发展还是比较积极。

“优势背后也隐藏着劣势。

目前新疆电解铝厂最大的劣势在于运输不便,因为新疆电解铝厂上下游两头都在外,所以当地的铝厂把电解铝生产出来以后都需要运到华东或者是南海的华南这些地区进行消费,这样运输成本就需要比其它华中地区高出1200元/吨。

其次,新疆地区的人力成本要比华动、华中地区的人力成本高出20%-30%。

再有就是新疆的水资源比较有限,加之新疆当地的网电负荷比较小,根本无法承载电解铝厂的需求。

”张晨光分析指出,目前实际上新疆建好了很多电解铝厂,包括现在已经投产的东方希望、湖南增市,包括即将投产的神火,他们都在电网上遇到了同样的问题,即新疆网电的承载比较小,无法支撑电解铝厂完全开起来。

扎堆挺进仍难改行业“不赚钱”困境行业前景堪忧

公开资料显示,2011年,有色金属的投资总体增长高于全国固定资产投资增幅,投资区域向西部转移态势比较明显,投资集中在新疆、青海、内蒙古等,其中电解铝投资最为突出。

峰会期间,接受记者采访的业内电解铝贸易商和部分厂家代表无不在传递这样一种担忧:一方面生产企业在西部仍可寻找到一定的利润空间,另一方面地方政府看中电解铝行业在拉动经济增长、就业等方面的独特优势,在双方这样的一拍即合中,西部地区纷纷上马扩产,分食“蛋糕”,但这样的“合作”难免会继续加剧电解铝产能的过度释放。

记者了解到,目前一方面随着电解铝产能向西部转移缺乏规划和管理,一方面中东部地区的产能退出机制又不健全,缺乏监督。

如此,电解铝行业的产能过剩有望加剧。

尤其令人注意的是,在电解铝行业原铝用量消费增速的背后,虽然国电解铝企业铝锭不愁卖,却也难掩目前电解铝企业运营困难、“赚钱难”的现状。

“近几年我国的电解铝一直是处于一个同比增长的状态,哪怕是在金融危机的时候也会维持一个正增长。

在2011年,我国电解铝市场呈现出一个小幅供应短缺的状态。

随着交通运输用铝量的增加和保障房的建设,预计未来我国整个用铝量还会不断上升。

但是它的增速势必将遇到一定的下滑。

”对此,上海有色网方面预计,2012年我国的原铝消费量将达到2200万吨,增速在9%左右,供需基本趋于平衡。

”

根据上海有色网的测算,我国电解铝企业的平均完全成本在16500元/吨左右,但是目前的铝价却是15900-16000元。

这也就是意味着电解铝企业每生产1吨电解铝平均的亏损都要达到500元。

“电解铝企业主要成本占比最大的还是电力成本,达到了40.4%,去年,由于整个煤电

价格的倒挂,国家为了扶持电厂先后两次上调了我国的工业用电价格,这样也直接导致了整个电解铝企业成本高企、亏损比较严重。

”张晨光如是分析。

在谈到我国铝行业的前景问题时,国土资源部研究中心研究员张莓也指出,目前,闲置电解铝产能也会造成大量资金的浪费。

他表示,“我们的房地产和未来…十二五‟宏观调控强力执行的话,我估计大宗金属产品需求量的增加、增长不会像以前那么快了,所以铝企业再无休止地扩大自己的产能,在国内就是穷途末路,没有什么出路,最好还是走到外面去。

”。