安全风险管理评估考核表

- 格式:doc

- 大小:101.00 KB

- 文档页数:5

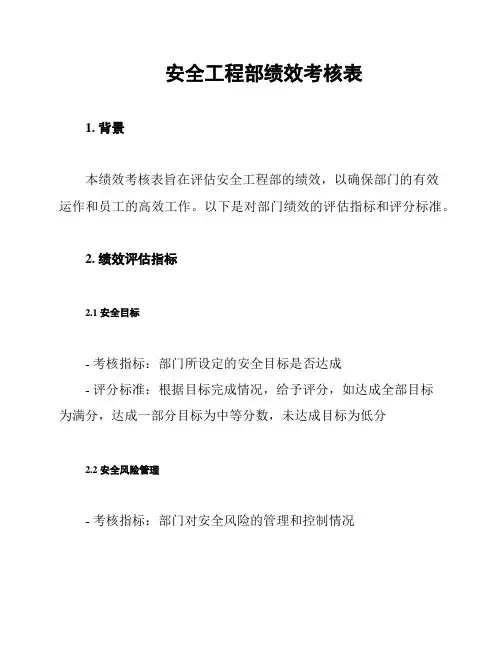

安全工程部绩效考核表1. 背景本绩效考核表旨在评估安全工程部的绩效,以确保部门的有效运作和员工的高效工作。

以下是对部门绩效的评估指标和评分标准。

2. 绩效评估指标2.1 安全目标- 考核指标:部门所设定的安全目标是否达成- 评分标准:根据目标完成情况,给予评分,如达成全部目标为满分,达成一部分目标为中等分数,未达成目标为低分2.2 安全风险管理- 考核指标:部门对安全风险的管理和控制情况- 评分标准:根据部门制定的安全风险管理措施和实施情况,给予评分,如严格执行并有效防范风险为满分,部分措施不到位为中等分数,措施不完善为低分2.3 安全培训与教育- 考核指标:部门对员工的安全培训和教育情况- 评分标准:根据部门制定的安全培训计划和培训质量,给予评分,如培训计划完善并有效培训为满分,计划有缺陷或培训效果不佳为中等分数,培训计划不完善或培训效果差为低分2.4 安全事件处理- 考核指标:部门对安全事件的处理和应对情况- 评分标准:根据部门对安全事件的迅速响应和有效解决能力,给予评分,如迅速解决并采取预防措施为满分,解决较慢或无明显改进为中等分数,解决不彻底或无解决措施为低分3. 绩效评分根据以上指标和评分标准,对每一个指标进行评分,将总分求和得到绩效等级。

- 90 分及以上:优秀- 80 分至 89 分:良好- 70 分至 79 分:合格- 60 分至 69 分:待改进- 60 分以下:不合格4. 总结本绩效考核表旨在客观评估安全工程部的绩效状况,可为部门提供改进方向和参考依据。

通过绩效考核,促进部门的不断进步和提高工作质量,以确保组织的安全和可持续发展。

以上为《安全工程部绩效考核表》,请各位部门负责人准确填写各自部门的相关数据和评分,并及时提交给上级主管部门。

感谢各位的合作与努力!。

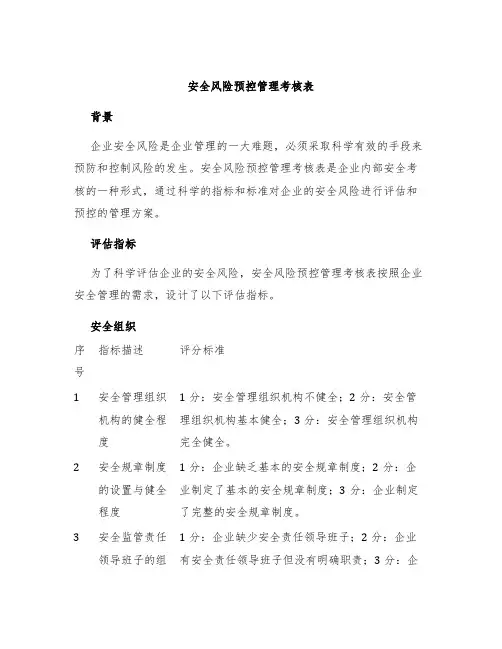

安全风险预控管理考核表背景企业安全风险是企业管理的一大难题,必须采取科学有效的手段来预防和控制风险的发生。

安全风险预控管理考核表是企业内部安全考核的一种形式,通过科学的指标和标准对企业的安全风险进行评估和预控的管理方案。

评估指标为了科学评估企业的安全风险,安全风险预控管理考核表按照企业安全管理的需求,设计了以下评估指标。

安全组织序号指标描述评分标准1安全管理组织机构的健全程度1分:安全管理组织机构不健全;2分:安全管理组织机构基本健全;3分:安全管理组织机构完全健全。

2安全规章制度的设置与健全程度1分:企业缺乏基本的安全规章制度;2分:企业制定了基本的安全规章制度;3分:企业制定了完整的安全规章制度。

3安全监管责任领导班子的组1分:企业缺少安全责任领导班子;2分:企业有安全责任领导班子但没有明确职责;3分:企号成与安排业安全责任领导班子成员职责明确。

安全管理序号指标描述评分标准1安全培训的开展情况1分:企业缺少安全培训;2分:企业进行了安全培训,但不完善;3分:企业进行了完善的安全培训。

2安全等级评定制度的建立1分:企业没有建立安全等级评定制度;2分:企业建立了安全等级评定制度,但未得到落实;3分:企业建立了安全等级评定制度,已得到落实。

3事故应急管理预案的制定与演练1分:企业没有制定和演练应急预案;2分:企业制定了应急预案但未进行演练;3分:企业制定和演练了完善的应急预案。

安全责任序号指标描述评分标准1安全目标与考核与激励机制的建立1分:企业缺少安全目标与考核与激励机制;2分:企业建立了安全目标与考核与激励机制,但不完善;3分:企业建立了完善的安全目标与考核与激励机制。

号2安全责任制度的完善1分:企业缺乏安全责任制度;2分:企业建立了安全责任制度但未得到落实;3分:企业建立了完善的安全责任制度。

3安全投入情况1分:企业对安全工作不重视,缺乏投入;2分:企业对安全工作有投入,但不充足;3分:企业对安全工作有充足的投入。

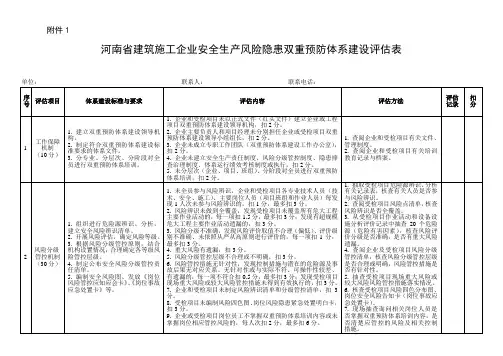

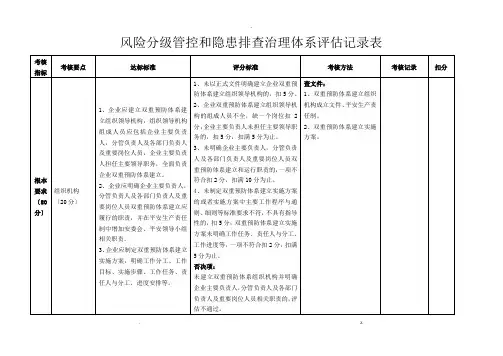

风险分级管控和隐患排查治理体系评估记录表

1、本评估标准适用于对工贸行业企业双重预防体系建立及运行情况进展阶段性评估,表中双重预防体系指平安生产双重预防体系及职业病危害双重预防体系,除特别注明外,表中风险均包含平安生产风险和职业病危害风险,隐患均包含平安生产事故隐患和职业病危害事故隐患。

2、总分共计1000分,累计得分/总分*100=实际得分,其中缺项局部按0分计入累计得分,相应的评估要点按0分计入总分。

每一评估要点的分值扣完为止。

3、标杆企业得分80分合格,一般企业得分60分合格。

4、评估记录应根据评估标准逐项描述评估情况,并附带相关评估记录,严禁仅简单填写不符合。

5、以抽查形式进展询问或者检查的情况,应将总数、抽查数目、不符合情况等描述清楚。

6、本评估标准最终解释权在山东省安监局工商贸处。

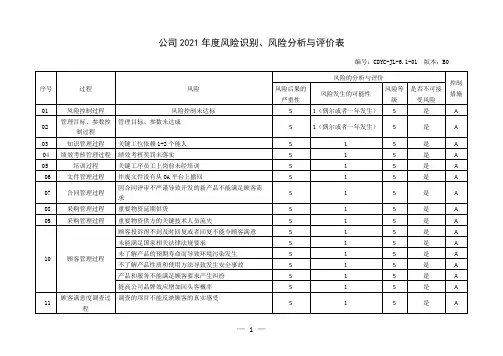

安全风险管理评估考核

安全风险管理评估考核指的是对组织的安全风险管理能力和措施进行评估和考核的过程。

以下是可能考核的内容:

1. 风险管理策略和政策:评估组织是否建立了完善的风险管理策略和政策,并且这些策略和政策是否与组织的业务和风险特点相匹配。

2. 风险识别和评估:评估组织是否能够准确地识别和评估潜在的风险,并且采取适当的措施进行管理和应对。

3. 风险控制措施:评估组织采取的风险控制措施的有效性,包括技术控制、人员培训、安全策略和流程等。

4. 业务连续性和灾备计划:评估组织是否建立了完善的业务连续性和灾备计划,以确保在风险事件发生时能够快速恢复业务或应对危机。

5. 安全意识与培训:评估组织是否有定期的安全培训计划,并且能够提高员工的安全意识和应对能力。

6. 安全监控和响应:评估组织是否有完善的安全监控机制,能够及时发现和应对安全事件,并采取适当的应急措施。

7. 第三方风险管理:评估组织是否对与之合作的供应商、合作伙伴和外部服务提供商等第三方的风险进行评估和管理。

8. 策略和政策完善性:评估组织对现有策略和政策的改进机制和完善性,并且是否能够及时调整和改善。

综合考察以上内容,可以对组织的安全风险管理能力进行评估和考核,进而提出改进措施和建议,以提高组织的安全风险管理水平。

安全考核表 (企业通用版) 1.企业基本情况

企业名称:

组织机构代码:

行业:

企业规模:

企业地址:

2.安全管理人员及责任部门

安全管理人员姓名:

所属责任部门:

联系

3.安全制度和管理措施

3.1 安全制度

是否建立了公司内部安全制度?是否建立了员工安全培训制度?是否建立了应急预案制度?

3.2 安全管理措施

是否建立了安全管理责任制?

是否制定了安全生产规章制度?是否设立了安全生产管理机构?是否进行过安全隐患排查和整改?

4.安全设施和装备

是否配备了相应的消防设施?

是否配备了紧急救援设备和药品?是否配备了安全警示标志?

5.安全生产现状

是否存在安全生产事故?

近一年内是否发生过安全生产事故?是否建立了安全生产记录台账?

6.安全监督和管理措施落实情况

是否参与过安全监督检查?

是否按照监督检查要求进行整改?

7.安全培训和教育情况

是否开展过员工安全培训?

培训的内容和方式是什么?

是否建立了安全教育档案?

8.安全奖惩措施

是否建立了安全奖惩制度?

近一年内是否采取了安全奖励措施?近一年内是否采取了安全惩罚措施?

9.安全改进和风险防控措施

近一年内是否进行过安全评估和改进?

是否采取了控制风险的措施?

是否建立了安全风险管理体系?

以上为企业的安全考核表格,希望能够对企业的安全管理情况进行全面了解和评估。

请您配合填写相关内容,以便进行进一步的安全风险管理和改进工作。

如有问题或需要进一步的指导,请及时联络安全管理人员。

安全风险管理评估考核表

(1)未按规定制定安全专项活动安排每项减5分,活动安排不具体、没有针对性减3分。

(2)抽查所属企业开展安全专项活动走过场、质量不高每项减3分。

(3)对安全专项活动发现的问题不进行梳理、分析减3分。

(4)安全问题库未进行闭环管理,问题整改措施不落实、责任人不明确每项减3分。

(5)安全专项活动没有总结每项减5分。

(6)未落实安全风险控制相关规定,每项减3分。

(1)未制定本单位干部安全考核评价机制,每缺一项减5分,没有针对性、不符合本单位实际每项减3分。

(2)未落实干部安全考核评价机制,定期进行考核,每项减3分。

(3)考核不严肃、不认真,未分类,每项减3分。

(4)考核不与奖罚联挂每项减1分。

(5)对管理不善、问题多发所属企业干部不及时诫勉警示、直至采取撤职处分的每次减3分。

安全

例会

1.职工作业标准化程序、办法的

落实和作业质量。

(1)发生事故不按规定召开事故分析会每件减2分。

(2)事故分析不认真每件减2分。

(3)发生责任事故,未对负有责任的相关人员追责,并给予相应处分的每人次减1分。