中级财务会计 陈立军 第四章答案

- 格式:ppt

- 大小:27.00 KB

- 文档页数:10

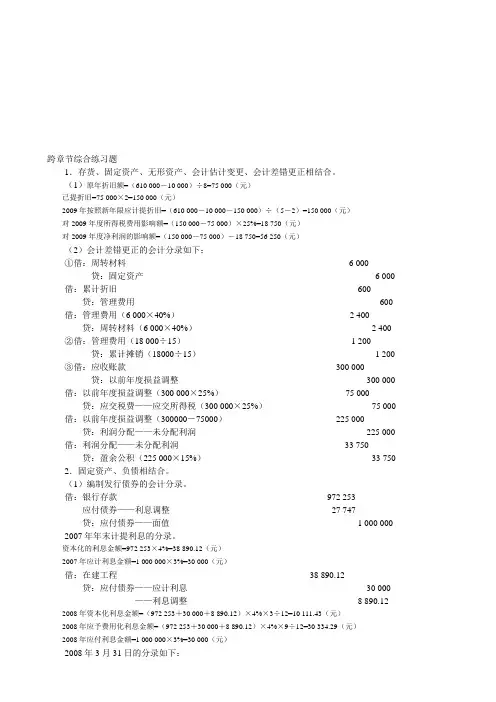

跨章节综合练习题1.存货、固定资产、无形资产、会计估计变更、会计差错更正相结合。

(1)原年折旧额=(610 000-10 000)÷8=75 000(元)已提折旧=75 000×2=150 000(元)2009年按照新年限应计提折旧=(610 000-10 000-150 000)÷(5-2)=150 000(元)对2009年度所得税费用影响额=(150 000-75 000)×25%=18 750(元)对2009年度净利润的影响额=(150 000-75 000)-18 750=56 250(元)(2)会计差错更正的会计分录如下:①借:周转材料 6 000贷:固定资产 6 000 借:累计折旧600 贷:管理费用600 借:管理费用(6 000×40%) 2 400 贷:周转材料(6 000×40%) 2 400②借:管理费用(18 000÷15) 1 200贷:累计摊销(18000÷15) 1 200③借:应收账款300 000贷:以前年度损益调整300 000 借:以前年度损益调整(300 000×25%)75 000 贷:应交税费——应交所得税(300 000×25%)75 000 借:以前年度损益调整(300000-75000)225 000 贷:利润分配——未分配利润225 000 借:利润分配——未分配利润33 750 贷:盈余公积(225 000×15%)33 750 2.固定资产、负债相结合。

(1)编制发行债券的会计分录。

借:银行存款972 253 应付债券——利息调整27 747贷:应付债券——面值 1 000 000 2007年年末计提利息的分录。

资本化的利息金额=972 253×4%=38 890.12(元)2007年应计利息金额=1 000 000×3%=30 000(元)借:在建工程38 890.12 贷:应付债券——应计利息30 000——利息调整8 890.12 2008年资本化利息金额=(972 253+30 000+8 890.12)×4%×3÷12=10 111.43(元)2008年应予费用化利息金额=(972 253+30 000+8 890.12)×4%×9÷12=30 334.29(元)2008年应付利息金额=1 000 000×3%=30 000(元)2008年3月31日的分录如下:借:在建工程10 111.43财务费用30 334.29贷:应付债券——应付利息30 000——利息调整10 445.72 (2)借:在建工程576 500贷:银行存款576 500 借:在建工程310 000贷:库存商品120 000原材料80 000应交税费——应交增值税(销项税额)(150 000×17%)25 500——应交增值税(进项税额转出)13 600应付职工薪酬60 000银行存款10 900 该设备的入账价值=576 500+310 000+38 890.12+10 111.43=935 501.55(元)借:固定资产935 501.55贷:在建工程935 501.55 (3)2008年折旧=(935 501.55-5 501.55)×5÷15×9÷12=232 500(元)2009年折旧=(935 501.55-5 501.55)×5÷15×3÷12+(935 501.55-5 501.55)×4÷15×9÷12=263 500(元)2010年折旧=(935 501.55-5 501.55)×4÷15×3÷12+(935 501.55-5 501.55)×3÷15×9÷12=201 500(元)2011年折旧=(935 501.55-5 501.55)×3÷15×3÷12+(935 501.55-5 501.55)×2÷15×3÷12=77 500(元)(4)编制出售设备的会计分录如下:借:固定资产清理160 501.55累计折旧(232 500+263 500+201 500+77 500)775 000贷:固定资产935 501.55 借:银行存款140 000贷:固定资产清理140 000 借:固定资产清理 4 500贷:银行存款 4 500 借:营业外支出25 001.55贷:固定资产清理25 001.55 3.固定资产、资产减值、债务重组相结合(金额单位为万元)。

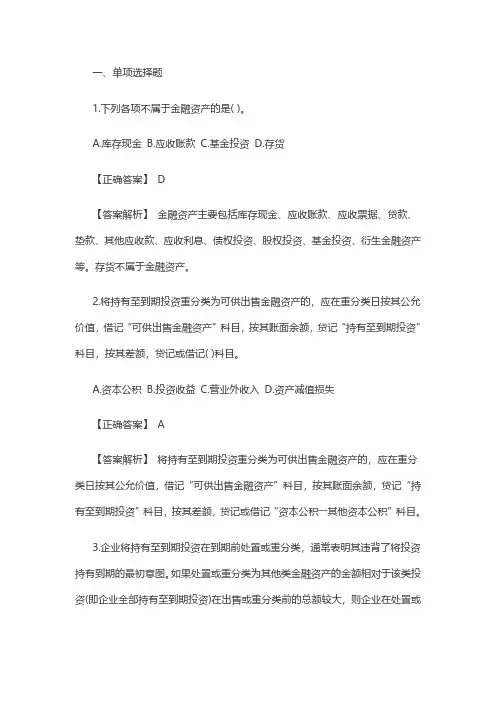

一、单项选择题1.下列各项不属于金融资产的是()。

A.库存现金B.应收账款C.基金投资D.存货【正确答案】D【答案解析】金融资产主要包括库存现金、应收账款、应收票据、贷款、垫款、其他应收款、应收利息、债权投资、股权投资、基金投资、衍生金融资产等。

存货不属于金融资产。

2.将持有至到期投资重分类为可供出售金融资产的,应在重分类日按其公允价值,借记“可供出售金融资产”科目,按其账面余额,贷记“持有至到期投资”科目,按其差额,贷记或借记()科目。

A.资本公积B.投资收益C.营业外收入D.资产减值损失【正确答案】A【答案解析】将持有至到期投资重分类为可供出售金融资产的,应在重分类日按其公允价值,借记“可供出售金融资产”科目,按其账面余额,贷记“持有至到期投资”科目,按其差额,贷记或借记“资本公积――其他资本公积”科目。

3.企业将持有至到期投资在到期前处置或重分类,通常表明其违背了将投资持有到期的最初意图。

如果处置或重分类为其他类金融资产的金额相对于该类投资(即企业全部持有至到期投资)在出售或重分类前的总额较大,则企业在处置或重分类后应立即将其剩余的持有至到期投资(即全部持有至到期投资扣除已处置或重分类的部分)重分类为()。

A.贷款B.应收款项C.可供出售金融资产D.交易性金融资产【正确答案】C【答案解析】企业将持有至到期投资在到期前处置或重分类,通常表明其违背了将投资持有到期的最初意图。

如果处置或重分类为其他类金融资产的金额相对于该类投资(即企业全部持有至到期投资)在出售或重分类前的总额较大,则企业在处置或重分类后应立即将其剩余的持有至到期投资(即全部持有至到期投资扣除已处置或重分类的部分)重分类为可供出售金融资产。

4.关于金融资产的重分类,下列说法中正确的是()。

A.交易性金融资产可以和持有至到期投资进行重分类B.交易性金融资产和可供出售金融资产之间不能进行重分类C.可供出售金融资产可以随意和持有至到期投资进行重分类D.交易性金融资产在符合一定条件时可以和持有至到期投资进行重分类【正确答案】B【答案解析】交易性金融资产和其他三类资产之间不能进行重分类;持有至到期投资和可供出售金融资产只有满足规定的条件时,二者之间才可以进行重分类。

![[vip专享]《中级财务会计》第四章 金融资产(3)练习题答案](https://uimg.taocdn.com/14191c96ad51f01dc281f1cb.webp)

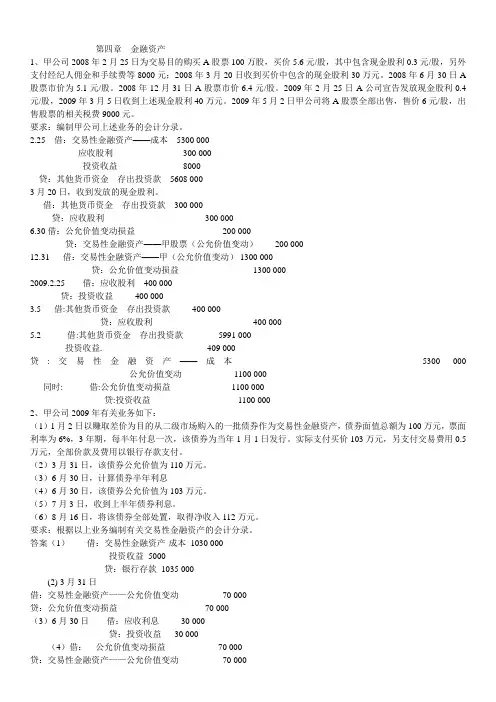

第四章金融资产(3)一、ABDCD ACBBB ADBBD CACA二、ABD BCD ABD ABC ACABC BCD BCD ABCD ACDABD ABD ABC三、错错错错对对对错对错对错对错错对错错对对六、练习一(1)借:交易性金融资产——成本(A股票) 110000应收股利——A公司 4000投资收益 450贷:银行存款 114450(2)公允价值变动=10000×(12.5-11)=15000(元)借:交易性金融资产——公允价值变动(A股票)15000贷:公允价值变动损益 15000(3)借:银行存款 4000贷:应收股利——A公司 4000(4)公允价值变动=10000×(11.7-12.5)=-8000(元)借:公允价值变动损益 8000贷:交易性金融资产——公允价值变动(A股票) 8000(5)公允价值变动=10000×(12-11.7)=3000(元)借:交易性金融资产——公允价值变动(A股票) 3000贷:公允价值变动损益 3000(6)借:银行存款 77700贷:交易性金融资产——成本(A股票) 66000 ——公允价值变动(A股票) 6000投资收益 5700借:公允价值变动损益 6000贷:投资收益 6000(7)公允价值变动=4000×(10-12)=-8000(元)借:公允价值变动损益 8000贷:交易性金融资产——公允价值变动(A股票) 8000练习二(1)借:交易性金融资产——成本(A股票) 20000应收股利——A公司 600投资收益 100贷:银行存款 20700(2)公允价值变动=2000×(11.3-10)=2600(元)借:交易性金融资产——公允价值变动(A股票)2600贷:公允价值变动损益 2600(3)借:银行存款 600贷:应收股利——A公司 600(4)公允价值变动=2000×(12.5-11.3)=2400(元)借:交易性金融资产——公允价值变动(A股票)2400贷:公允价值变动损益 2400(5)借:交易性金融资产——成本(A股票) 11800投资收益 80贷:银行存款 11880(6)公允价值变动=3000×11.2-(20000+11800+5000)=-3200(元)借:公允价值变动损益 3200贷:交易性金融资产——公允价值变动(A股票) 3200(7)公允价值变动=3000×(9.5-11.2)=-5100(元)借:公允价值变动损益 5100贷:交易性金融资产——公允价值变动(A股票) 5100(8)借:银行存款 16055交易性金融资产——公允价值变动(A股票)1650投资收益 1805贷:交易性金融资产——成本(A股票) 15900借:投资收益 1650贷:公允价值变动损益 1650练习三1.借:可供出售金融资产——成本(A股票) 110450应收股利——A公司 4000贷:银行存款 114450 2. A股票公允价值变动=10000×(12.5-11.045)=14550(元)借:可供出售金融资产——公允价值变动(A股票)14550贷:资本公积——其他资本公积 14550 3.借:银行存款 4000贷:应收股利——A公司 40004. A股票公允价值变动=10000×(11.7-12.5)=-8000(元)借:资本公积——其他资本公积 8000贷:可供出售金融资产——公允价值变动(A股票) 80005. A股票公允价值变动=10000×(12-11.7)=3000(元)借:可供出售金融资产——公允价值变动(A股票) 3000贷:资本公积——其他资本公积 3000 6.借:银行存款 77700贷:可供出售金融资产——成本(A股票) 66270——公允价值变动(A股票) 5730投资收益 5700借:资本公积——其他资本公积 5730贷:投资收益 57307. A股票公允价值变动=4000×(10-12)=-8000(元借:资本公积——其他资本公积 8000贷:可供出售金融资产——公允价值变动(A股票) 8000练习四1.借:可供出售金融资产——成本(A股票) 20100应收股利——A公司 600贷:银行存款 207002. A股票公允价值变动=2000×(11.3-10.05)=2500(元)借:可供出售金融资产——公允价值变动(A股票) 2500贷:资本公积——其他资本公积 25003.借:银行存款 600贷:应收股利——A公司 6004. A股票公允价值变动=2000×(12.5-11.3)=2400(元)借:可供出售金融资产——公允价值变动(A股票) 2400贷:资本公积——其他资本公积 24005.借:可供出售金融资产——成本(A股票) 11880贷:银行存款 118806. A股票公允价值变动=3000×11.2-(2000×12.5+1000×11.88)=-3280(元)借:资本公积——其他资本公积 3280贷:可供出售金融资产——公允价值变动(A股票) 32807. A股票公允价值变动=3000×(9.5-11.2)=-5100(元)借:资本公积——其他资本公积 5100贷:可供出售金融资产——公允价值变动(A股票) 51008.借:银行存款 16055可供出售金融资产——公允价值变动(A股票) 1740贷:可供出售金融资产——成本(A股票) 15990投资收益 1805借:投资收益 1740贷:资本公积——其他资本公积 1740练习五2009年7月1日购入乙债券借:持有至到期投资——成本(乙债券) 3000000——应计利息(乙债券) 120000——利息调整(乙债券) 183000贷:银行存款 33030002009年12月31日计息并调整利息应计利息=300×8%÷2=12(万元)利息调整=18.3÷5=3.66(万元)利息收入=12-3.66=8.34(万元)借:持有至到期投资——应计利息(乙债券) 120000贷:持有至到期投资——利息调整(乙债券) 36600投资收益 83400 2012年1月1日乙债券到期借:银行存款 3720000贷:可供出售金融资产——成本(乙债券) 3000000 ——应计利息(乙债券) 720000练习六1.借:交易性金融资产——成本(A债券) 206000投资收益 200贷:银行存款 206200 2.借:交易性金融资产——成本(B债券) 300500投资收益 300贷:银行存款 300800练习七交易性金融资产甲股票公允价值变动=54000-642000=-102000(元)借:公允价值变动损益 102000贷:交易性金融资产——公允价值变动(甲股票)102000乙股票公允价值变动=366000-362400=3600(元)借:交易性金融资产——公允价值变动(乙股票)3600贷:公允价值变动损益 3600丙股票公允价值变动=120000-144000=-24000(元)借:公允价值变动损益 24000贷:交易性金融资产——公允价值变动(丙股票)24000 A债券公允价值变动=60000-78600=-18600(元)借:公允价值变动损益 18600贷:交易性金融资产——公允价值变动(A债券)18600 B债券公允价值变动=72000-66000=6000(元)借:交易性金融资产——公允价值变动(B债券)6000贷:公允价值变动损益 6000可供出售金融资产甲股票公允价值变动=54000-642000=-102000(元)借:资本公积——其他资本公积 102000贷:可供出售金融资产——公允价值变动(甲股票)102000乙股票公允价值变动=366000-362400=3600(元)借:可供出售金融资产——公允价值变动(乙股票)3600贷:资本公积——其他资本公积 3600丙股票公允价值变动=120000-144000=-24000(元)借:资本公积——其他资本公积 24000贷:可供出售金融资产——公允价值变动(丙股票)24000 A债券公允价值变动=60000-78600=-18600(元)借:资本公积——其他资本公积 18600贷:可供出售金融资产——公允价值变动(A债券)18600 B债券公允价值变动=72000-66000=6000(元)借:可供出售金融资产——公允价值变动(B债券)6000贷:资本公积——其他资本公积 6000练习八指定为交易性金融资产1.借:交易性金融资产——成本(A股票) 12000应收股利——A公司 500投资收益 80贷:银行存款 12580 2.A股票公允价值变动=1000×(13.5-12)=1500(元)借:交易性金融资产——公允价值变动(A股票)1500贷:公允价值变动损益 1500 3.借:银行存款 500贷:应收股利——A公司 500 4.借:银行存款 8930贷:交易性金融资产——成本(A股票) 7200 ——公允价值变动(A股票) 900投资收益 830借:公允价值变动损益 830贷:投资收益 830 5.A股票公允价值变动=400×(9.8-13.5)=-1480(元)借:公允价值变动损益 1480贷:交易性金融资产——公允价值变动(A股票)1480指定为可供出售金融资产1.借:可供出售金融资产——成本(A股票) 12080应收股利——A公司 500贷:银行存款 12580 2.A股票公允价值变动=1000×(13.5-12.08)=1420(元)借:可供出售金融资产——公允价值变动(A股票)1420贷:资本公积——其他资本公积 1420 3.借:银行存款 500贷:应收股利——A公司 500 4.借:银行存款 8930贷:可供出售金融资产——成本(A股票) 7248 ——公允价值变动(A股票) 852投资收益 830借:资本公积——其他资本公积 830贷:投资收益 830 5.A股票公允价值变动=400×(9.8-13.5)=-1480(元)借:资本公积——其他资本公积 1480贷:可供出售金融资产——公允价值变动(A股票)1480练习九指定为交易性金融资产1.借:交易性金融资产——成本(A股票) 20400投资收益 400贷:银行存款 208002.不作帐务处理。

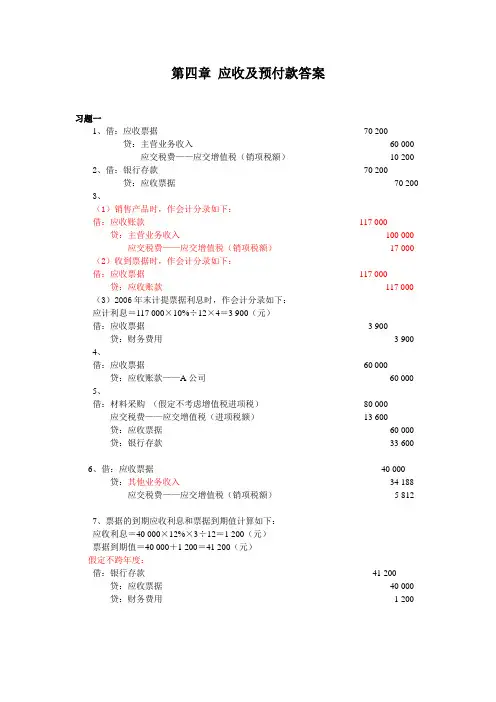

第四章应收及预付款答案习题一1、借:应收票据70 200贷:主营业务收入60 000 应交税费——应交增值税(销项税额)10 2002、借:银行存款70 200贷:应收票据70 200 3、(1)销售产品时,作会计分录如下:借:应收账款117 000 贷:主营业务收入100 000 应交税费——应交增值税(销项税额)17 000 (2)收到票据时,作会计分录如下:借:应收票据117 000 贷:应收账款117 000 (3)2006年末计提票据利息时,作会计分录如下:应计利息=117 000×10%÷12×4=3 900(元)借:应收票据 3 900 贷:财务费用 3 900 4、借:应收票据60 000 贷:应收账款——A公司60 000 5、借:材料采购(假定不考虑增值税进项税)80 000 应交税费——应交增值税(进项税额)13 600贷:应收票据60 000贷:银行存款33 6006、借:应收票据40 000贷:其他业务收入34 188 应交税费——应交增值税(销项税额) 5 8127、票据的到期应收利息和票据到期值计算如下:应收利息=40 000×12%×3÷12=1 200(元)票据到期值=40 000+1 200=41 200(元)假定不跨年度:借:银行存款41 200 贷:应收票据40 000贷:财务费用 1 200习题二1、则该企业的贴现收入可计算如下:贴现天数=30+30+31+31+23-1=144(天)(算头不算尾)或贴现天数=29+30+31+31+23=144(天)(算尾不算头)贴现利息=110 000×12%×144÷360=5 280(元)贴现净额=110 000-5 280=104 720(元)借:银行存款104 720借:财务费用 5 280贷:短期借款110 0002、借:短期借款110 000贷:银行存款110 000借:应收账款——B公司110 000 贷:应收票据110 0003、借:短期借款60 000贷:银行存款60 000借:应收账款——B公司110 000贷:应收票据110 0004、票据到期值=50 000×(1+6%×6÷12)=51 500(元)贴现天数=19(9月)+31(10月)+30(11月)=80(天)(算头不算尾)贴现利息=51 500×9%×80÷360=1 030(元)贴现净额=51 500-1 030=50 470(元)(1)借:银行存款50 470借:财务费用 1 030 贷:短期借款51 500票据到期:(没要求)借:短期借款51 500 贷:应收票据50 000 财务费用 1 500或(2)借:银行存款50 470 贷:短期借款50 470票据到期:(没要求)借:短期借款50 470 贷:应收票据50 000财务费用4705、票据到期值=50 000×(1+6%×6÷12)=51 500(元)贴现天数=29(8月)+30(9月)+31(10月)+30(11月)=120(天)(算头不算尾)贴现利息=51 500×9%×120÷360=1 545(元)贴现净额=51 500-1 545=49 955(元)(1)借:银行存款49 955借:财务费用 1 545 贷:短期借款51 500 票据到期:(没要求)借:短期借款51 500 贷:应收票据50 000 财务费用 1 500或(2)借:银行存款49 955 贷:短期借款49 955 票据到期:(没要求)借:短期借款49 955 财务费用45贷:应收票据50 000习题三1、借:应收账款——乙公司105 300贷:主营业务收入90 000 应交税费——应交增值税(销项税额)15 3002、(1)销售产品时,作会计分录如下:借:应收账款——丙公司117 000 贷:主营业务收入100 000 应交税费——应交增值税(销项税额)17 000 (2)货款在20日内收到:借:银行存款115 000 财务费用 2 000贷:应收账款——丙公司117 000 (3)货款在20日以后收到:借:银行存款117 000 贷:应收账款——丙公司117 000习题四坏账准备(2)6000 (6)1000 (1)5000 2004年末余5000 (3)8000 2005年末余7000 (4)1000 (5)2000 2006年末余100002007年末余90001、2004年末应计提的坏账准备金为5 000元(50 000×1%。

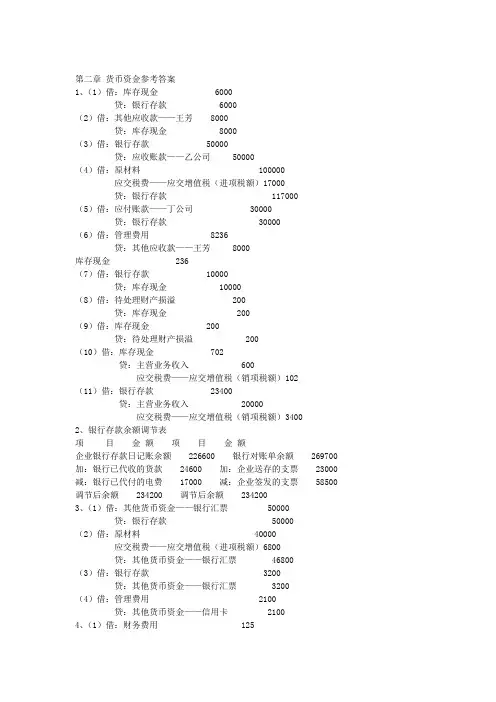

第二章货币资金参考答案1、(1)借:库存现金 6000贷:银行存款 6000(2)借:其他应收款——王芳 8000贷:库存现金 8000(3)借:银行存款 50000贷:应收账款——乙公司 50000(4)借:原材料 100000应交税费——应交增值税(进项税额)17000贷:银行存款 117000(5)借:应付账款——丁公司 30000贷:银行存款 30000(6)借:管理费用 8236贷:其他应收款——王芳 8000库存现金 236(7)借:银行存款 10000贷:库存现金 10000(8)借:待处理财产损溢 200贷:库存现金 200(9)借:库存现金 200贷:待处理财产损溢 200(10)借:库存现金 702贷:主营业务收入 600应交税费——应交增值税(销项税额)102(11)借:银行存款 23400贷:主营业务收入 20000应交税费——应交增值税(销项税额)34002、银行存款余额调节表项目金额项目金额企业银行存款日记账余额 226600 银行对账单余额 269700 加:银行已代收的货款 24600 加:企业送存的支票 23000 减:银行已代付的电费 17000 减:企业签发的支票 58500 调节后余额 234200 调节后余额 2342003、(1)借:其他货币资金——银行汇票 50000贷:银行存款 50000(2)借:原材料 40000应交税费——应交增值税(进项税额)6800贷:其他货币资金——银行汇票 46800(3)借:银行存款 3200贷:其他货币资金——银行汇票 3200(4)借:管理费用 2100贷:其他货币资金——信用卡 21004、(1)借:财务费用 125贷:库存现金 125(2)借:管理费用 2000贷:银行存款 2000(3)借:银行存款 100000贷:应收账款——乙公司 100000(4)借:其他货币资金——银行汇票 500000贷:银行存款 500000(5)借:应付职工薪酬——工资 680000贷:银行存款 680000(6)借:其他货币资金——存出投资款 50000000贷:银行存款 50000000(7)借:其他货币资金——银行汇票 500000贷:银行存款 500000 借:原材料 420000应交税费——应交增值税(进项税额)71400贷:其他货币资金——银行汇票 491400 借:银行存款 8600贷:其他货币资金——银行汇票 8600(8)借:其他货币资金——信用卡 80000财务费用 1500贷:银行存款 81500(9)借:银行存款 200000贷:应收票据 200000 (10)借:应付账款——乙公司 50000贷:银行存款 50000(11)借:应收账款 88180贷:主营业务收入 74000应交税费——应交增值税(销项税额)12580银行存款 1600借:银行存款 88180贷:应收账款 88180第三章实训练习题参考答案1.(1)借:应收账款——重汽公司 58 900 贷:主营业务收入——A商品 50 000应交税费——应交增值税(销项税额) 8 500银行存款 400 (2)不做处理(3)借:银行存款 58 900贷:应收账款——重汽公司 58 900(4)借:应收账款——重汽公司 10 530 贷:主营业务收入——B商品 9 000 应交税费——应交增值税(销项税额) 1 530 (5)借:应收票据 10 530贷:应收账款——重汽公司 10 530(6)借:应收账款——元首公司 5 8500贷:主营业务收入——A商品 50 000应交税费——应交增值税(销项税额) 8500(7)借:银行存款 57 330财务费用——现金折扣支出 1 170贷:应收账款——元首公司 58 5002.(1)借:应收票据 117 000贷:主营业务收入——A商品 100 000应交税费——应交增值税(销项税额) 17 000(2)到期值=117 000+117 000×5%×3÷12=118 462.50贴现息=118 462.50×6%÷360×56=1 105.65贴现所得=118 462.50-1 105.65=117 356.85票据利息=117 000×5%×3÷12=1 462.50计提的票据利息=117 000×5%÷12÷2=243.75借:银行存款 117 356.85财务费用(贴现利息) 1 105.65贷:应收票据 117 243.75财务费用(票据利息) 1 218.75将上述分录合并后如下:借:银行存款 117 356.85 贷:应收票据 117 243.75财务费用 113.10(3)借:应收票据 234 000贷:主营业务收入——A商品 200 000应交税费——应交增值税(销项税额) 34 000(4)到期值=234 000+234 000×5%×90÷360=236 925贴现息=236 925×8%÷360×29=1 526.85贴现所得=236 925-1 526.85=235 398.15借:银行存款 235 398.15财务费用 1 526.85\贷:短期借款——本金 236 9252009年6月30日,应计提应收票据利息(234 000×5%×70÷360=2 275),分录如下:借:应收票据 2 275贷:财务费用 2 275(5)借:短期借款——本金 236 925贷:应收票据 236 275财务费用 650(6)借:短期借款——本金 236 925贷:银行存款 236 925借:应收账款——济南灯泡厂 236 925贷:应收票据 236 275财务费用 650(7)按照算头不算尾,实际经历天数为3月份22天,4月份30天,5月份31天,6月份7天(2008.06.01至2008.06.08,8号这一天不算在内),一共90天。

1.A公司原持有的B公司60%、账面余额为8400万元、采用成本法核算的股权,于2010年1月1日转让了1/3,收到转让价款3200万元存入银行。

由于持股比例的下降,A公司不再控制B公司但仍能施加重大影响。

A公司取得B公司60%的股份时B公司可辨认净资产公允价值为14500万元,转让部分股权时,B公司可辨认净资产公允价值为24500万元。

自A公司取得B公司60%的股权至转让B 公司部分股权前,B公司实现净利润7000万元,未进行利润分配,B公司因确认以公允价值计量且其变动计入其他综合收益的金融资产公允价值变动而计入其他综合收益的金额为2000万元,因接受捐赠而计入资本公积的金额为1000万元。

A公司在取得60%的股权时,B公司可辨认净资产、负债的公允价与账面价值相同,A与B公司的会计年度及采用的会计政策相同,未发生任何内部交易。

A公司提取盈余公积的比例为10%。

作出A公司相应的会计分录。

2.2016年1月1日,甲公司购入丙公司债券,支付价款合计1020 000元(含已到期但尚未领取的利息20 000元),另发生交易费用20 000元。

该债券面值1000 000元,票面利率为4%,每半年末付息一次。

甲公司将该债券分类为以公允价值计量且其变动计入当期损益的金融资产。

其他资料如下:(1)2016年1月5日,收到丙公司债券2015年下半年利息20 000元。

(2)2016年6月30日,丙公司债券的公允价值为1150 000元(不含利息)。

(3)2016年7月5日,收到丙公司债券2016年上半年利息。

(4)2016年12月31日,丙公司债券的公允价值为1100 000元(不含利息)。

(5)2017年1月5日,收到丙公司债券2016年下半年利息。

(6)2017年6月20日,通过二级市场出售丙公司债券,取得价款1180 000元。

3.2016年5月6日,甲公司支付价款1016万元(含交易费用1万元和已宣告发放现金股利15万元),购入乙公司发行的股票200万股,占乙公司有表决权股份的0.5%。

第四章存货练习题答案1、【解答】﹙1﹚先进先出法:2010年6月发出存货成本=2000×2+5000×2.2+2000×2.4=19800(元)期末结存存货成本=1000×2.4=2400(元)﹙2﹚加权平均法2010年6月的存货的加权平均单价=2000×2+5000×2.2+3000×2.4/2000+5000+3000=2.22(元)2010年6月发出存货成本=﹙4000+2000+3000)×2.22=19980(元)期末结存存货成本=1000×2.22=2220(元)2、【解答】(1)5月1日:借:原材料 35000应交税费—应交增值税(进) 5100贷:银行存款 40100( 2)5月8日:借:制造费用 4000财务费用 1000销售费用 12000贷:原材料 17000(3)5月15日:借:原材料 42735应交税费-应交增值税(进) 7265贷:应付票据-红星公司 5000(4)5月23日:借:材料采购-A材料 100000应交税费-应交增值税(进) 17000贷:应付账款-明华公司 117000(5)5月26日:借:材料采购-A材料 6000应交税费-应交增值税(进)350贷:银行存款 6530入库:借:原材料-A材料 106000贷:材料采购-A材料 106000(6)5月28日:借:原材料 8000应交税费-应交增值税(进) 1040贷:银行存款 9040(7)5月30日:暂估入账借:原材料-B材料 50000贷:应付账款-信益公司 50000(8)5月31日借:生产成本 300000贷:原材料 3000003、【解答】(1)○17月2日借:材料采购 104000应交税费-应交增值税(进)17000贷:银行存款 121000○2借:原材料 100000材料成本差异 4000贷:材料采购 104000(2)7月6日○1借:材料采购 5000贷:银行存款 5000○2借:原材料 95000材料成本差异 10000贷:材料采购 105000(3)7月13日借:原材料 450000应交税费-应交增值税(进)68000贷:实收资本 468000材料成本差异 50000(4)7月18日借:材料采购 206000应交税费-应交增值税(进)34000贷:应付账款-伟华公司 234000银行存款 6000(5)7月31日○1借:生产成本 700000制造费用 100000贷:原材料 800000○22010年7月材料成本差异分配率=﹙﹣10000 +10000+4000-50000)÷(500000+100000+450000+95000)×100%=﹣4.02%7月车间领用用于产品生产的材料应分摊的材料陈本差异=﹣4.02%×700000=﹣28140元车间非生产成本应分摊的材料成本差异=﹣4.02%×100000=﹣4020元○3借:生产成本28140制造费用4020贷:材料成本差异 321604、【解答】(1)借:待处理财产损益-待处理流动资产损益 4680贷:原材料-甲材料 4000应交税费-应交增值税(进) 680批准后:借:应付职工薪酬 2340管理费用 2340贷:待处理财产损益-待处理流动资产损益 4680(2)借:原材料-乙材料 500贷:待处理财产损益-待处理流动资产损益 500批准后:借:待处理财产损益-待处理流动资产损益 500贷:管理费用 500(3)借:借:待处理财产损益-待处理流动资产损益 1755贷:原材料-丙材料 1500应交税费-应交增值税(进) 255批准后:借:管理费用 1755贷:待处理财产损益-待处理流动资产损益 1755(4)借:原材料-丁材料 1200贷:待处理财产损益-待处理流动资产损益 1200批准后:借:待处理财产损益-待处理流动资产损益 1200贷:管理费用 1200第五章对外投资练习题答案1.【答案】(1)编制上述经济业务的会计分录①2008年5月10日购入时借:交易性金融资产——成本 600应收股利 20投资收益 6贷:银行存款 626②2008年5月30日收到股利时借:银行存款 20贷:应收股利 20③2008年6月30日借:交易行金融资产——公允价值变动40(200×3.2-600)贷:公允价值变动损益 40④2008年8月10日宣告分派时借:应收股利 40(0.20×200)贷:投资收益 40⑤2008年8月20日收到股利时借:银行存款 40贷:应收股利 40⑥2008年12月31日借:交易性金融资产——公允价值变动80(200×3.6-200×3.2)贷:公允价值变动损益 80⑦2009年1月3日处置借:银行存款 630公允价值变动损益 120贷:交易性金融资产——成本 600交易行金融资产——公允价值变动 120投资收益 30 (2)计算该交易行金融资产的累计损益该交易行金融资产的累计损益=-6+40+40+80-120+30=64万元。

第四章金融资产(3)一、ABDCD ACBBB ADBBD CACA二、ABD BCD ABD ABC ACABC BCD BCD ABCD ACDABD ABD ABC三、错错错错对对对错对错对错对错错对错错对对六、练习一(1)借:交易性金融资产——成本(A股票) 110000应收股利——A公司 4000投资收益 450贷:银行存款 114450(2)公允价值变动=10000×(12.5-11)=15000(元)借:交易性金融资产——公允价值变动(A股票)15000贷:公允价值变动损益 15000 (3)借:银行存款 4000 贷:应收股利——A公司 4000 (4)公允价值变动=10000×(11.7-12.5)=-8000(元)借:公允价值变动损益 8000 贷:交易性金融资产——公允价值变动(A股票) 8000 (5)公允价值变动=10000×(12-11.7)=3000(元)借:交易性金融资产——公允价值变动(A股票) 3000贷:公允价值变动损益 3000 (6)借:银行存款 77700 贷:交易性金融资产——成本(A股票) 66000——公允价值变动(A股票) 6000 投资收益 5700 借:公允价值变动损益 6000 贷:投资收益 6000 (7)公允价值变动=4000×(10-12)=-8000(元)借:公允价值变动损益 8000 贷:交易性金融资产——公允价值变动(A股票) 8000练习二(1)借:交易性金融资产——成本(A股票) 20000应收股利——A公司 600投资收益 100贷:银行存款 20700(2)公允价值变动=2000×(11.3-10)=2600(元)借:交易性金融资产——公允价值变动(A股票)2600贷:公允价值变动损益 2600(3)借:银行存款 600贷:应收股利——A公司 600(4)公允价值变动=2000×(12.5-11.3)=2400(元)借:交易性金融资产——公允价值变动(A股票)2400贷:公允价值变动损益 2400(5)借:交易性金融资产——成本(A股票) 11800投资收益 80贷:银行存款 11880(6)公允价值变动=3000×11.2-(20000+11800+5000)=-3200(元) 借:公允价值变动损益 3200贷:交易性金融资产——公允价值变动(A股票) 3200(7)公允价值变动=3000×(9.5-11.2)=-5100(元)借:公允价值变动损益 5100贷:交易性金融资产——公允价值变动(A股票) 5100(8)借:银行存款 16055交易性金融资产——公允价值变动(A股票)1650投资收益 1805贷:交易性金融资产——成本(A股票) 15900 借:投资收益 1650贷:公允价值变动损益 1650练习三1.借:可供出售金融资产——成本(A股票) 110450应收股利——A公司 4000贷:银行存款 1144502. A股票公允价值变动=10000×(12.5-11.045)=14550(元)借:可供出售金融资产——公允价值变动(A股票)14550贷:资本公积——其他资本公积 14550 3.借:银行存款 4000贷:应收股利——A公司 4000 4. A股票公允价值变动=10000×(11.7-12.5)=-8000(元)借:资本公积——其他资本公积 8000贷:可供出售金融资产——公允价值变动(A股票) 8000 5. A股票公允价值变动=10000×(12-11.7)=3000(元)借:可供出售金融资产——公允价值变动(A股票) 3000贷:资本公积——其他资本公积 3000 6.借:银行存款 77700贷:可供出售金融资产——成本(A股票) 66270——公允价值变动(A股票) 5730投资收益 5700借:资本公积——其他资本公积 5730贷:投资收益 57307. A股票公允价值变动=4000×(10-12)=-8000(元借:资本公积——其他资本公积 8000贷:可供出售金融资产——公允价值变动(A股票) 8000练习四1.借:可供出售金融资产——成本(A股票) 20100应收股利——A公司 600贷:银行存款 207002. A股票公允价值变动=2000×(11.3-10.05)=2500(元)借:可供出售金融资产——公允价值变动(A股票) 2500贷:资本公积——其他资本公积 25003.借:银行存款 600贷:应收股利——A公司 6004. A股票公允价值变动=2000×(12.5-11.3)=2400(元)借:可供出售金融资产——公允价值变动(A股票) 2400贷:资本公积——其他资本公积 24005.借:可供出售金融资产——成本(A股票) 11880贷:银行存款 118806. A股票公允价值变动=3000×11.2-(2000×12.5+1000×11.88)=-3280(元)借:资本公积——其他资本公积 3280贷:可供出售金融资产——公允价值变动(A股票) 32807. A股票公允价值变动=3000×(9.5-11.2)=-5100(元)借:资本公积——其他资本公积 5100贷:可供出售金融资产——公允价值变动(A股票) 51008.借:银行存款 16055可供出售金融资产——公允价值变动(A股票) 1740贷:可供出售金融资产——成本(A股票) 15990投资收益 1805借:投资收益 1740贷:资本公积——其他资本公积 1740练习五2009年7月1日购入乙债券借:持有至到期投资——成本(乙债券) 3000000——应计利息(乙债券) 120000——利息调整(乙债券) 183000贷:银行存款 33030002009年12月31日计息并调整利息应计利息=300×8%÷2=12(万元)利息调整=18.3÷5=3.66(万元)利息收入=12-3.66=8.34(万元)借:持有至到期投资——应计利息(乙债券) 120000贷:持有至到期投资——利息调整(乙债券) 36600 投资收益 83400 2012年1月1日乙债券到期借:银行存款 3720000贷:可供出售金融资产——成本(乙债券) 3000000——应计利息(乙债券) 720000练习六1.借:交易性金融资产——成本(A债券) 206000投资收益 200贷:银行存款 2062002.借:交易性金融资产——成本(B债券) 300500投资收益 300贷:银行存款 300800练习七交易性金融资产甲股票公允价值变动=54000-642000=-102000(元)借:公允价值变动损益 102000贷:交易性金融资产——公允价值变动(甲股票)102000乙股票公允价值变动=366000-362400=3600(元)借:交易性金融资产——公允价值变动(乙股票)3600贷:公允价值变动损益 3600 丙股票公允价值变动=120000-144000=-24000(元)借:公允价值变动损益 24000贷:交易性金融资产——公允价值变动(丙股票)24000 A债券公允价值变动=60000-78600=-18600(元)借:公允价值变动损益 18600贷:交易性金融资产——公允价值变动(A债券)18600 B债券公允价值变动=72000-66000=6000(元)借:交易性金融资产——公允价值变动(B债券)6000贷:公允价值变动损益 6000可供出售金融资产甲股票公允价值变动=54000-642000=-102000(元)借:资本公积——其他资本公积 102000贷:可供出售金融资产——公允价值变动(甲股票)102000乙股票公允价值变动=366000-362400=3600(元)借:可供出售金融资产——公允价值变动(乙股票)3600 贷:资本公积——其他资本公积 3600 丙股票公允价值变动=120000-144000=-24000(元)借:资本公积——其他资本公积 24000 贷:可供出售金融资产——公允价值变动(丙股票)24000 A债券公允价值变动=60000-78600=-18600(元)借:资本公积——其他资本公积 18600贷:可供出售金融资产——公允价值变动(A债券)18600 B债券公允价值变动=72000-66000=6000(元)借:可供出售金融资产——公允价值变动(B债券)6000 贷:资本公积——其他资本公积 6000练习八指定为交易性金融资产1.借:交易性金融资产——成本(A股票) 12000应收股利——A公司 500投资收益 80贷:银行存款 12580 2.A股票公允价值变动=1000×(13.5-12)=1500(元)借:交易性金融资产——公允价值变动(A股票)1500贷:公允价值变动损益 1500 3.借:银行存款 500贷:应收股利——A公司 500 4.借:银行存款 8930贷:交易性金融资产——成本(A股票) 7200——公允价值变动(A股票) 900投资收益 830 借:公允价值变动损益 830贷:投资收益 830 5.A股票公允价值变动=400×(9.8-13.5)=-1480(元)借:公允价值变动损益 1480贷:交易性金融资产——公允价值变动(A股票)1480 指定为可供出售金融资产1.借:可供出售金融资产——成本(A股票) 12080 应收股利——A公司 500贷:银行存款 12580 2.A股票公允价值变动=1000×(13.5-12.08)=1420(元)借:可供出售金融资产——公允价值变动(A股票)1420 贷:资本公积——其他资本公积 1420 3.借:银行存款 500贷:应收股利——A公司 500 4.借:银行存款 8930贷:可供出售金融资产——成本(A股票) 7248——公允价值变动(A股票) 852投资收益 830 借:资本公积——其他资本公积 830贷:投资收益 830 5.A股票公允价值变动=400×(9.8-13.5)=-1480(元)借:资本公积——其他资本公积 1480贷:可供出售金融资产——公允价值变动(A股票)1480练习九指定为交易性金融资产1.借:交易性金融资产——成本(A股票) 20400投资收益 400贷:银行存款 208002.不作帐务处理。

第四章金融资产1、甲公司2008年2月25日为交易目的购买A股票100万股,买价5.6元/股,其中包含现金股利0.3元/股,另外支付经纪人佣金和手续费等8000元;2008年3月20日收到买价中包含的现金股利30万元。

2008年6月30日A 股票市价为5.1元/股。

2008年12月31日A股票市价6.4元/股。

2009年2月25日A公司宣告发放现金股利0.4元/股,2009年3月5日收到上述现金股利40万元。

2009年5月2日甲公司将A股票全部出售,售价6元/股,出售股票的相关税费9000元。

要求:编制甲公司上述业务的会计分录。

2.25 借:交易性金融资产——成本5300 000应收股利300 000投资收益8000贷:其他货币资金---存出投资款5608 0003月20日,收到发放的现金股利。

借:其他货币资金---存出投资款300 000贷:应收股利300 0006.30借:公允价值变动损益200 000贷:交易性金融资产——甲股票(公允价值变动)200 00012.31 借:交易性金融资产——甲(公允价值变动) 1300 000贷:公允价值变动损益1300 0002009.2.25 借:应收股利400 000贷:投资收益400 0003.5 借:其他货币资金---存出投资款400 000贷:应收股利400 0005.2 借:其他货币资金---存出投资款5991 000投资收益. 409 000贷:交易性金融资产——成本5300 000 - ---公允价值变动1100 000同时: 借:公允价值变动损益1100 000贷:投资收益1100 0002、甲公司2009年有关业务如下:(1)1月2日以赚取差价为目的从二级市场购入的一批债券作为交易性金融资产,债券面值总额为100万元,票面利率为6%,3年期,每半年付息一次,该债券为当年1月1日发行。

实际支付买价103万元,另支付交易费用0.5万元,全部价款及费用以银行存款支付。

第四章存货一、单项选择题1、A2、A3、B4、B5、D二、多项选择题1、AB2、ABC3、AB4、ABC5、ABCD三、判断题1、×2、×3、×4、×5、×四、计算分析题1、该企业1月份发出存货的总成本以及月末结存存货的账面金额:月初平均成本=14 000÷4 000=3.5元采用后进先出法几次发出材料的成本=1 000×4+500×3.5+800×4.3+200×4.3+800×3.5 =4 000+1 750+3 440+860+2800=12 850元月末结存存货的账面金额=14 000+4 000+4 3 00-12850=22 300-12 850=9 450元该企业改变存货计价方法会产生影响,可以比较若继续采用加权平均法的总成本:采用加权平均法几次发出材料的成本=(14 000+4 000+4 300)÷(4 000+1 000+1 000)×3 300=12 265元<12 850元月末结存存货的账面金额=14 000+4 000+4 3 00-12850=22 300-12 265=10 035元>9 450元从上述计算可知,采用后进先出法以后计算出来的发出材料的成本比继续使用加权平均法要高一些,而月末结存存货的成本则比继续使用加权平均法要低一些2、相关会计处理:(1)借:材料采购 30 400应交税费——应交增值税(销项税额)5 168贷:银行存款 35 568借:原材料 31 000贷:材料采购 30 400材料成本差异 600(2)借:材料采购 40 350应交税费——应交增值税(销项税额)6 859.5贷:银行存款 47 209.5借:原材料 38 950材料成本差异 1 400贷:材料采购 40 350(3)借:生产成本 10 000制造费用 7 500委托加工材料 1 500贷:原材料 19 000材料成本差异率=(-1 000-600+1 400)÷(249 050+31 000+38 950)×100%=-200÷319 000×100%≈-0.063%发出材料应负担的材料成本差异=-0.063%×19 000≈-11.91元发出材料的实际成本=19 000-11.91=18 988.09元会计处理:借:材料成本差异 11.97贷:生产成本 6.3制造费用 4.73委托加工材料 0.943、计算甲类材料本月材料成本差异率:月初超节约额6 024元,本月两次购进一次超支99 800(1 691 800-1 592 000)元,一次节约40400元(686 800-646 400)共超支53 376元(99 800-40 400-6 024)月初材料计划成本350 000元,本月三次购进的计划成本为1 592 000+686 800+50 000 =2 678 800元,其中第三次购进的50 000也可以不计入基数(因其发票尚未到),但对最后结果影响不大。

中级会计职称《中级会计实务》第四章课后练习题及答案第四章投资性房地产(课后作业)一、单项选择题1.2011年5月,甲公司及乙公司的一项厂房经营租赁合同即将到期。

该厂房原价为5000万元,已计提折旧1000万元。

为了提高厂房的租金收入,甲公司决定在租赁期满后对该厂房进行改扩建,并及丙公司签订了经营租赁合同,约定自改扩建完工时将该厂房出租给丙公司。

2011年5月31日,及乙公司的租赁合同到期,该厂房随即进入改扩建工程。

2011年12月31日,该厂房改扩建工程完工,改扩建中共发生支出500万元(均符合投资性房地产确认条件),上述款项均已由银行存款支付,当日按照租赁合同出租给丙公司。

假定甲公司对投资性房地产采用成本模式计量。

则下列各项有关甲公司对上述事项的会计处理中,正确的是()。

A.借:在建工程4000投资性房地产累计折旧1000贷:投资性房地产5000B.借:投资性房地产——在建4000贷:投资性房地产4000C.借:投资性房地产——在建500贷:银行存款500D.借:投资性房地产——成本4500贷:投资性房地产——在建4500答案:C解析:甲公司上述业务相关会计处理为:2011年5月31日:借:投资性房地产——在建4000投资性房地产累计折旧1000贷:投资性房地产5000改扩建发生的支出:借:投资性房地产——在建500贷:银行存款5002011年12月31日:借:投资性房地产4500贷:投资性房地产——在建4500注:企业对投资性房地产进行改扩建等再开发且将来仍作为投资性房地产的,再开发期间应继续将其作为投资性房地产,再开发期间不计提折旧或摊销。

2.2011年3月2日,甲公司董事会作出决议将其持有的一项土地使用权停止自用,待其增值后转让以获取增值收益。

该项土地使用权的成本为1200万元,预计使用年限为10年,预计净残值为0,甲公司对其采用直线法进行摊销,至转换时已使用了5年。

甲公司对其投资性房地产采用成本模式计量,该项土地使用权转换前后其预计使用年限、预计净残值以及摊销方法相同。

练习题答案第2章 货币资金习题一(1)借:其他应收款——备用金24 000贷:银行存款24 000760 借:管理费用18 贷:库存现金18 760(2)借:其他货币资金——外埠存款180 000贷:银行存款180 000借:原材料(或材料采购)150 000应交税费——应交增值税(进项税额)25 500银行存款 4 500贷:其他货币资金——外埠存款180 000借:管理费用 2 800贷:库存现金 2 800(3)借:银行存款234 000贷:主营业务收入200 000应交税费——应交增值税(销项税额)34 000(4)借:库存现金240 000贷:银行存款240 000(5)借:库存现金200贷:待处理财产损溢——待处理流动资产损溢200习题二(1)借:银行存款32 000贷:库存现金32 000借:其他货币资金——银行汇票32 000贷:银行存款32 000(2)借:其他货币资金——外埠存款40 000贷:银行存款 40 000(3)借:其他货币资金——信用卡 9600 贷:银行存款9 600(4)借:材料采购24 800应交税费——应交增值税(进项税额) 4216贷:其他货币资金——银行汇票29 016(5)借:银行存款 2 984贷:其他货币资金——银行汇票 2 984000(6)借:其他货币资金——信用证保证金 120贷:银行存款120 000(7)借:材料采购32 000应交税费——应交增值税(进项税额) 5440贷:其他货币资金——外埠存款 37 440(8)借:银行存款 2 560贷:其他货币资金——外埠存款 2 560560 (9)借:管理费用 2560 贷:其他货币资金——信用卡 2(10)借:其他货币资金——存出投资款 160000 贷:银行存款160 000习题三甲公司2×12年8月31日银行存款余额调节表如下:银行存款余额调节表 单位:元企业账面余额889 216.52加:银行已收,企业未收款项614 600.00176 885.10减:银行已付,企业未付款项92 610.00287.00调节后余额 1 587 804.62银行账面余额 1 490 743.17加:企业已收,银行未收款项 331 749.60减:企业已付,银行未付款项 234 688.15调节后余额 1 587 804.62第3章 应收款项习题一(1)贴现商业汇票。

第四章存货练习题参考答案:一、单项选择题1.B;2.A;3.B;4.D;5.D;6.A;7.A;8.A;9.C;10.C;11.B;12.C;13.A;14.A;15.C;16.C;17.C;18.D;19.B;20.C;21.B;22.A;23.A;24.B;25.C;26.C;27.C;二、多项选择题1.BCE;2.ACD;3.ABCE;4.BE;5.ABCD;6.ACDE;7.ABD;8.BD;9.ABCDE;10.AD;11.ABC;12.BCD;13.ACDE;14.ABDE;15.CDE;16.ACD;17.BDE;18.ABE;三、判断题√1.×;2.×;3.×;4.√;5.×;6.×;7.√;8.√;9.√;10.√;11.√;12×;13.√;14.√;15.√;16.√;17.√;18.√四、业务核算题1.练习发出存货的计价方法(1)先进进出法:发出材料的成本:200×10+500×9.8=2000+4920=6920(元)(2)加权平均法:加权平均成本:(200×10+500×9.8+200×10.2+300×10.25)÷(200+500+200+300)=10.01(元)本月发出成本=700×10.0125=7007(元)(3)移动加权平均法:第一次购货后的加权平均成本:(200×10+500×9.8)÷(200+500)≈9.86(元)6日、8日发出存货成本:400×9.86=3944(元)第二次购货后的加权平均成本:(6900-3944+200×10.2)÷(300+200)≈9.99(元)12日、18日发出存货成本:300×9.99=2997(元)第三次购货后的加权平均成本:(4996-2997+300×10.25)÷(200+300)≈10.15(元)本月发出存货成本:3944+2997=6941(元)2.练习原材料按计划成本的核算(1)购入甲材料时借:材料采购—甲材料 600000 应交税费—应交增值税(进项税额)102000贷:银行存款 702000借:原材料—甲材料 660000 贷:材料采购—甲材料 600000材料成本差异—甲材料 60000 (2)购入甲材料时借:材料采购—甲材料 200000贷:银行存款 200000借:原材料—甲材料 190000材料成本差异—甲材料 10000贷:材料采购—甲材料 200000(3)领用甲材料时借:生产成本 400000贷:原材料—甲材料 400000(4)月末计算材料成本差异并结转甲材料成本差异率=(40000-60000+10000)/(2000000+600000+190000)=-0.36%发出材料负担的成本差异=400000×(-0.36%)=-1440(元)借:生产成本贷:材料成本差异—甲材料3. 练习原材料按计划成本发出的核算(1)5日,购入材料时借:材料采购 204000 应交税费—应交增值税(进项税额)34000贷:应付票据 238000 借:原材料 200000材料成本差异 4000贷:材料采购 204000(2)20日,购入材料时借:材料采购 99000 应交税费—应交增值税(进项税额)16830贷:银行存款 115830 借:原材料 100000 贷:材料采购 99000材料成本差异 1000 (3)领用材料时借:生产成本 150000制造费用 50000在建工程 120000贷:原材料 320000(4)月末,计算材料成本差异并结转材料成本差异率=(-2%×1000×100+4000 –1000)/(100000+200000+100000)= 0.25%产品负担的成本差异=150000×0.25%=375(元)车间负担的成本差异=50000×0.25%=125(元)在建工程的成本差异=120000×0.25%=300(元)借:生产成本 375制造费用 125在建工程 300贷:材料成本差异 800借:在建工程 20451贷:应交税费-应交增值税(进项税额转出20451 4. 练习存货短缺的核算(1)7日,购入商品时购货价格=5000×20×(1 - 2%)=98000 (元) 税金=98000×17%=16660(元)借:材料采购 98000 应交税费—应交增值税(进项税额) 16660贷:银行存款 11466020日,验收入库时短缺部分成本为 100×20×(1- 2%)=1960(元)借:原材料 96040待处理财产损溢—待处理流动资产损失 1960 贷:材料采购 9800025日,查明原因时借:其他应收款 2293.20 贷:待处理财产损溢—待处理流动资产损失1960 应交税费—应交增值税(进项税额转出) 333.2 (2)5日,购入材料时借:材料采购 100000 应交税费—应交增值税(进项税额)17000贷:银行存款 11700012日,验收入库时入库材料实际成本=990×100=99000 (元)入库材料计划成本=990×95=94050(元)材料成本差异=99000—94050=4950 (元)短缺部分成本为=10×100=1000(元)借:原材料 94050 材料成本差异 4950待处理财产损溢—待处理流动资产损失1000 贷:材料采购 10000020日,查明原因时保险赔偿=1000(1+17%)×80%=936(元)转营业外支出数=1000(1+17%)×20%=234(元)借:其他应收款—保险公司 936营业外支出 234贷:待处理财产损溢—待处理流动资产损失 1000 应交税费—应交增值税(进项税额转出) 170 5. 练习委托加工材料的处理(1)发出原材料时借:委托加工物资 48500材料成本差异 1500贷:原材料 50000(2)支付加工费时借:委托加工物资 10000应交税费—应交增值税(进项税额)1700贷:应付账款 11700 借:委托加工物资 1000贷:银行存款 1000(3)收回委托加工物资时借:原材料 60000贷:委托加工物资 59500材料成本差异 5006. 练习商品存货的核算(1)购进商品时借:在途物资 250000应交税费—应交增值税(进项税额)42500贷:银行存款 292500借:库存商品 350000贷:在途物资 250000商品进销差价 100000(2)销售商品时借:银行存款 234000 贷:主营业务收入 200000应交税费—应交增值税(销项税额)34000 借:主营业务成本 200000贷:库存商品 200000 (3)期末,计算售出商品的进销差价并结转售出商品进销差价=200000×30%=60000(元)借:主营业务成本贷:商品进销差价7. 练习周转材料的核算(1)购进包装物时借:周转材料 3000 应交税费—应交增值税(进项税额)510贷:银行存款 3510 (2)生产领用包装物时借:生产成本 400贷:周转材料 400(3)销售产品时借:营业费用 200贷:周转材料 200(4)销售包装物时借:银行存款 585贷:其他业务收入 500应交税费—应交增值税(销项税额) 85借:其他业务支出 400贷:周转材料 400(5)出租包装物时收取押金时借: 银行存款 8000贷:其他应付款 8000 领用包装物 借:周转材料—出租包装物 6000 贷:周转材料—库存未用包装物 6000 收到租金 借:银行存款 819 贷: 其他业务收入 700 应交税费—应交增值税(销项税额)119 摊销 借:其他业务支出 3000 贷:周转材料—包装物摊销 3000 (6)收到退回的包装物时 借: 其他应付款 6400 贷:银行存款 6400 借:周转材料—库存已用包装物 4800 贷:周转材料—出租包装物 4800 (7)没收押金时 借: 其他应付款 1600 贷: 其他业务收入 1367.50 应交税费—应交增值税(销项税额) 232.50 借:其他业务支出 600 贷:周转材料—包装物摊销 600 借:周转材料—包装物摊销 1200 贷:周转材料—出租包装物 1200 (8)包装物报废时 借:原材料 200 贷:其他业务支出 200 借:其他业务支出 2400 贷:周转材料—包装物摊销 2400 借:周转材料—包装物摊销 4800 贷: 周转材料—库存已用包装物 4800 8. 练习存货清查的核算 (1)盘亏时 借:管理费用 100 贷:待处理财产损溢—待处理流动资产损失 100 (2)分摊的差异 应负担的成本差异=100×1%=1(元) 借:管理费用 1 贷:材料成本差异 1 (3)发生非常损失时 应负担的成本差异=20000×1%=200 借:待处理财产损溢 20200 贷:库存商品 20000 材料成本差异 200 处理时; 保险赔偿=20200×50%=10100(元) 保管人赔偿=20200×25%=5050(元) 定额损耗=20200×5%=1010(元)借:其他应收款—保险公司 10100 —保管人 5050 管理费用 1010原材料 202 营业外支出 3838 贷:待处理财产损溢—待处理流动资产损失 20200 9.练习存货可变现净值的计算 甲料期末实际成本=1650×20-1000=32000(元) 单位成本=32000/10=3200(元) 有合同部分的实际成本=3200×8=25600(元)有合同部分的可变现净值=[4500×(1- 10%)- 2000]×8=16400(元)其减值=25600-16400=9200(元) 无合同部分的实际成本=3200×2=6400(元) 无合同部分的可变现净值=[5000×(1-10%) -2000]×2=5000(元) 其减值=6400-5000=1400(元) 减值合计为9200+1400=10600(元)借:资产减值损失 10600 贷:存货跌价准备 1060010.练习存货跌价准备的核算 (1)2006年末,应计提的存货跌价准备:200000-190000=10000(元) 借:资产减值损失 10000 贷:存货跌价准备 10000 (2)2007年6月30日,补提的跌价准备:200000-188000-10000=2000(元) 借:资产减值损失 2000 贷:存货跌价准备 2000 (3)2007年7月20日 售出产品应转出存货跌价准备为:80000/20000×12000=4800(元) 借:存货跌价准备 4800 贷:主营业务成本 4800 (4)2007年末,补提的跌价准备;20000-199000-(12000-4800)=-6200(元) 借:存货跌价准备 6200 贷:资产减值损失 6200 (5)2008年6月30日,跌价状况已经消失,跌价准备的余额全部转回 借:存货跌价准备 1000 贷:资产减值损失 1000 11.练习存货跌价准备的核算(1)有合同约定部分:可变现净值10000×1.5-10000×0.1=14000万元账面成本:10000×1.4=14000(万元)计提存货跌价准备:14000-14000=0(2)没有合同约定部分:可变现净值:3000×1.4-3000×0.1=3900(万元)账面成本:3000×1.4=4200(万元)计提存货跌价准备:4200-3900=300(万元)(3)会计分录:借:资产减值损失 300贷:存货跌价准备 300(4)2009年3月6日向南方公司销售电子设备时:借:银行存款 17550贷:主营业务收入 15000应交税费—应交增值税(销项税额)2550 借:主营业务成本 14000贷:库存商品 14000(5)2009年4月6日销售电子设备时:借:银行存款 140.4贷:主营业务收入 120应交税费—应交增值税(销项税额)20.4 借:主营业务成本 140贷:库存商品 140应结转存货跌价准备:300/4200×140=10(万元)借:存货跌价准备 10贷:主营业务成本 10五、综合题(1)购入原材料时借:材料采购 159300 应交税费——应交增值税(进项税额)26200 贷:银行存款 185500(2)验收入库时借:原材料 160000贷:材料采购 159300材料成本差异 700(3)购入农产品时借:材料采购 435000 应交税费—应交增值税(进项税额)65000贷:银行存款 500000 (4)农产品验收入库时借:原材料 500000贷:材料采购 435000 材料成本差异 65000 (5)进口货物时借:材料采购 120000 应交税费—应交增值税(进项税额)20400贷:银行存款 140400 (6)进口的货物验收入库时借:原材料 110000材料成本差异 10000贷:材料采购 120000 (7)接受投资时借:原材料 450000 应交税费—应交增值税(进项税额)85000材料成本差异 50000贷:实收资本 585000 (8)领用材料时借:生产成本 900000制造费用 30000管理费用 20000在建工程 50000贷:原材料 1000000(9)月末计算分摊材料成本差异时成本差异合计为:-4500-700-65000+10000+50000=- 10200(元)计划成本为:88000+160000+500000+110000+450000=1308000(元)差异率=-10200/1308000=-0.78%产品负担的成本差异为:900000×(-0.78%)=-7020(元)30000×(-0.78%)=-234(元)20000×(-0.78%)=-156(元)50000×(-0.78%)=-390(元)借:生产成本制造费用管理费用在建工程贷:材料成本差异(10)结转进项税额时应结转税额:(50000-390)×17%=8433.70(元)借:在建工程 8 433.70 贷:应交税费—应交增值税(进项转出) 8 433.70。

《中级财务会计》第四章作业及练习一、单项选择题1.关于交易性金融资产的计量,下列说法中正确的是()。

A.应当按取得该金融资产的公允价值和相关交易费用之和作为初始确认金额B.资产负债表日,企业应将金融资产的公允价值变动计入所有者权益C.处置该金融资产时,其公允价值与初始入账金额之间的差额应确认为投资收益,不调整公允价值变动损益D.应当按取得该金融资产时的公允价值作为初始确认金额,相关交易费用在发生时计入当期损益2.A股份有限公司于2008年1月30日,以每股15元的价格购入某上市公司股票100万股,划分为交易性金融资产,购买该股票另支付手续费20万元。

6月22日,收到该上市公司按每股1元发放的现金股利。

12月31日该股票的市价为每股18元。

至2008年12月31日因该交易性金融资产已确认的投资收益的金额为()万元。

A.100 B. 80 C.380 D.4003.下列关于持有至到期投资的表述不正确的是()。

A.持有至到期投资的三大特征分别是到期日固定且回收金额固定或可确定、企业有明确意图持有至到期、企业有能力持有至到期B.持有至到期投资在初始确认的时候按照公允价值计量,相关的交易费用计入当期损益C.企业应该采用实际利率法,按摊余成本对持有至到期投资进行后续计量D.处置持有至到期投资时,应将所取得价款与持有至到期投资账面价值之间的差额,计入当期损益4. 甲公司于2006年4月1日从证券市场购入A公司股票60000股,划分为交易性金融资产,每股买价7元(其中包括已宣告发放尚未领取的现金股利1元),另外支付印花税及佣金8000元。

2006年年底,甲公司持有的该股票的市价总额(公允价值)为400000元。

2007年3月12日,甲公司决定出售全部A公司股票,收入现金450000元。

甲公司出售该项金融资产时应确认的投资收益为()元。

A、30000B、60000C、85000D、90000 5.某企业2003 年11 月l 日收到一张商业承兑汇票,票面金额为1O00O0元,年利息率为6 % ,期限为6 个月。