中国国有大型企业衍生品风险管理研究_从东方航空油料套保巨亏案例分析PPT

- 格式:ppt

- 大小:6.35 MB

- 文档页数:37

典型失败案例分析-中国东方航空公司东航在2008年6月签订的石油套保合约,由于石油价格的大幅下跌,造成了62亿巨额亏损。

根据东航公告,所签订的航油套期保值期权合约分为两个部分:在一定价格区间内,上方买入看涨期权,同时下方卖出看跌期权。

在市场普遍看涨的情况下,采用这种结构的主要原因是利用卖出看跌期权来对冲昂贵的买入看涨期权费,同时要承担市场航油价格下跌到看跌期权锁定的下限以下时的赔付风险。

失败的原因,是由于在签订合约之前,东航在国外投行的指导下,认为原已位于高位的石油价格还会出现上涨,所以签订的套保合约以单边上涨行情为基础。

然而,条约签订不久,石油价格开始大幅下跌,导致了东航出现巨额亏损的局面。

中国东方航空公司案例失败原因总结:1)过分依赖、信任国外投行,导致签订不对等合约。

对于国航同国外投行签订的套保合同,我们不难发现,合同本身存在着不对等的问题。

但是对于国航这样的大规模国企来说,为何还是义无反顾的签订合约呢?原因是多方面的,但其中最重要的一点是,我国的国企过分信任国外的投行,被他们的专业名声冲昏了头脑。

这种过分的信任主要来源于自身专业水平的贫乏及对行业的不了解。

2)单边看多预测,未考虑到反向行情。

国航在签订套保合约的时候,国际油价最高已经涨到了147.5美元,面对如此高的价位,套保方并未考虑到价格回落的风险,反而相信了国外投行唱高200美元的误导。

制定了单边看涨的套保策略,导致日后价格大幅回落带来的巨额亏损。

3)对价格存在侥幸心理,试图利用反向操作抵消权利金。

在套保策略的设计过程中,国航过分相信看涨的单边行情,在签订一个看涨期权之后,为了能够对冲昂贵的看涨期权金,又签订了一个卖出的看跌期权,并同时承担市场下跌到看跌期权锁定的下限以下的赔偿风险。

此举可谓是“因小失大”,虽然理论上抵消了一部分的权利金,但所增添的附加风险,以及相关的赔偿金却是导致国航巨额亏损的罪魁祸首。

4)分清套保和投机的界限,坚持初衷原则。

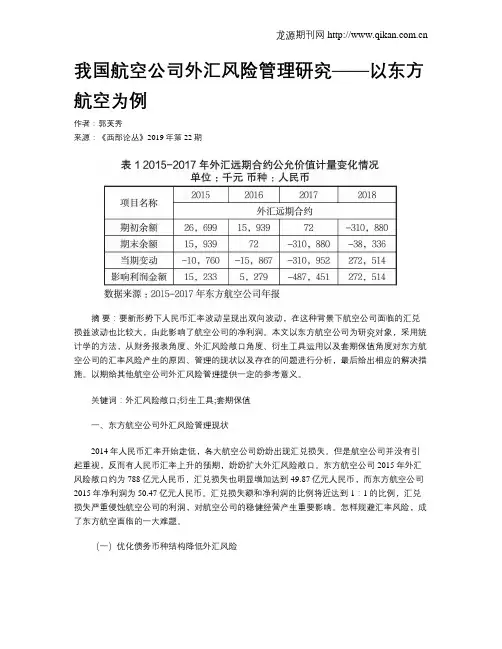

我国航空公司外汇风险管理研究——以东方航空为例作者:郭芙秀来源:《西部论丛》2019年第22期摘要:要新形势下人民币汇率波动呈现出双向波动,在这种背景下航空公司面临的汇兑损益波动也比较大,由此影响了航空公司的净利润。

本文以东方航空公司为研究对象,采用统计学的方法,从财务报表角度、外汇风险敞口角度、衍生工具运用以及套期保值角度对东方航空公司的汇率风险产生的原因、管理的现状以及存在的问题进行分析,最后给出相应的解决措施。

以期给其他航空公司外汇风险管理提供一定的参考意义。

关键词:外汇风险敞口;衍生工具;套期保值一、东方航空公司外汇风险管理现状2014年人民币汇率开始走低,各大航空公司纷纷出现汇兑损失。

但是航空公司并没有引起重视,反而有人民币汇率上升的预期,纷纷扩大外汇风险敞口。

东方航空公司2015年外汇风险敞口约为788亿元人民币,汇兑损失也明显增加达到49.87亿元人民币,而东方航空公司2015年净利润为50.47亿元人民币。

汇兑损失额和净利润的比例将近达到1:1的比例,汇兑损失严重侵蚀航空公司的利润,对航空公司的稳健经营产生重要影响。

怎样规避汇率风险,成了东方航空面临的一大难题。

(一)优化债务币种结构降低外汇风险东方航空公司意識问题的严重性,开始采取措施缩小外汇风险敞口,降低自己面临的汇率风险。

2016年东方航空公司采取优化债务币种结构的形式来缩小外汇风险敞口,通过发行人民币计价的债券,提前偿还美元债务,东方航空公司同金融机构协商提前偿还10亿美元。

由下图可以看出东方航空公司明显在缩减外汇风险敞口,风险敞口由2015年的788亿元人民币下降到2018年384亿元人民币。

虽然是大概估计,但是也能从数据中看到外汇风险敞口在明显缩小。

东方航空公司2016年人民币债务比例为49.07%,2017年人民币债务比例为64.19%,2018年人民币债务比例为66.14%。

东方航空公司通过提高人民币债务比例降低美元债务比,提前偿还美元债务,缩减外汇风险敞口。

金融衍生品交易的风险管理研究案例分析—以中航油事件为例一、内容综述随着全球金融市场的日益发展,金融衍生品交易在企业和机构中扮演着越来越重要的角色。

这种交易的复杂性及其与基础资产市场的紧密关联性也意味着潜在风险的增加。

对于参与金融衍生品交易的企业来说,有效地管理这些风险至关重要。

本文将通过深入剖析中航油事件这一典型案例,分析其在金融衍生品交易中的风险管理失误及其后果,以期为我国企业和投资者提供借鉴和启示。

通过案例研究,本文旨在探讨如何建立健全的风险管理体系,识别、评估、监控和应对金融衍生品交易中的风险,以期实现稳健的投资收益与风险控制之间的平衡。

通过对中航油事件的分析,呼吁企业及投资者增强风险意识,完善风险管理机制,避免类似事件的再次发生。

1. 介绍金融衍生品的重要性和中航油事件背景在这样的背景下,中航油事件成为了金融衍生品风险管理领域的一个重要案例。

中航油事件涉及的是一家大型石油公司的衍生品交易风险失控事件。

事件的背景是中航油公司参与了复杂的金融衍生品交易,由于缺乏相应的风险管理能力和经验,导致交易损失迅速扩大,最终造成了重大的财务危机。

这一事件不仅给中航油公司带来了巨大的经济损失,也对整个金融市场的风险管理敲响了警钟。

对中航油事件进行深入分析,对于提高金融衍生品交易的风险管理水平具有重要的现实意义。

2. 提出研究目的和意义:探讨金融衍生品交易的风险管理策略,以中航油事件为例进行分析。

通过对金融衍生品交易风险管理的系统研究,有助于提升对金融衍生品风险的认识和理解,完善风险管理理论。

通过对中航油事件的深入分析,能够揭示出实际交易过程中风险管理的薄弱环节和存在的问题,为其他投资者提供借鉴和警示。

本研究旨在提出有效的金融衍生品交易风险管理策略。

结合中航油事件,从风险识别、评估、监控、控制等角度提出针对性的风险管理措施和方法,为投资者提供实际操作中的指导建议,提高风险管理水平。

本研究对于促进金融市场的健康发展具有重要意义。

东方航空的套期保值案例及分析国际油价暴跌,对成本压力巨大的航空业本是一大利好,但部分航空公司却平添烦恼。

根据东方航空、中国国航和南方航空三家公司的2008年年报统计,三家公司因燃油套期保值合约发生巨额公允价值损失,导致企业净亏损279亿元,约占全球航空企业亏损总额的48%。

其中,中国国航的套期保值合约亏损近75亿元,东方航空的套期保值合约亏损62亿元。

那么这几家航空公司却为何因套期保值而蒙受巨大损失?5月14日,中国国际航空公司通过上海证券交易所网站发布公告称,国航2008年亏损91.49亿,其中燃油套期保值预计亏损达74.72亿元。

航空公司深陷“套保门”是一时间的热点。

截至2009年4月30日,国航、东航、南航、海航、上航五大航空公司年报无一盈利,亏损总额高达305.79亿元,而此前国际航空运输协会发布的报告显示,2008年全球航空公司的亏损总额约合人民币540亿元,这也就意味着,在全球230多家航空公司中,中国五大航空公司的亏损总额就占到了56%。

在对亏损原因进行分析时,几家航空公司都把“全球金融危机导致航空运输需求急剧下滑和燃油成本大幅攀升”作为2008年主营业务亏损的理由。

然而有人发现,国航、东航的巨额亏损还有一个重要原因,在两家公司“关于燃油套期保值的提示性公告”中披露出这样的信息: 2008年,在东航139.28亿元的亏损中,燃油套期保值业务的损失为64.01亿元,占比46%;而国航的油料套期保值业务损失达74.72亿元,竟然占到了总亏损额91.49亿元的82%。

2008年,全球金融危机对各国的实体经济都产生了巨大冲击,航空业当然也不例外,客流急剧减少、油价大起大落。

但是,从几家航空公司的公告中我们却发现,亏损的大头却来自并非主营业务的燃油套期保值。

那么,同样经历了2008年的境外航空企业又有什么样的遭遇呢?境外航空公司2008年的盈亏状况发现,8家航空公司都进行了航油套期保值操作,其中美利坚航空、英国航空、澳洲航空和新加坡航空这4家公司的套期保值业务均实现了盈利。

国航和东航燃油套保亏损事件分析发布时间: 2013-12-16 21:49:24 作者:王琦林伟斌来源:中国金融期货交易所一、国航和东航燃油套保合约出现巨额浮亏并非套保失败中国国航11月21日公告称,截至2008年10月31日燃油套期保值合约的公允价值损失31亿元人民币,较第三季度报告所披露的公允价值损失扩大21亿元。

无独有偶,东方航空11月26日也发布公告称,截至2008年10月31日所测算出的燃油套期保值合约公允价值损失约为人民币18.3亿元。

两大国有航空公司几乎同时因燃油套期保值业务导致公允价值账面巨额浮亏,在业界掀起了巨大波澜。

人们不禁要问为什么连“套期保值”这种锁定价格风险的手段也会发生巨额亏损?首先要从套期保值的原理说起。

所谓的“套期保值”是指以规避现货价格风险为目的的期货或其他衍生产品的交易行为,通过买进(或卖出)与现货数量相当但交易方向相反的期货合约或运用其他衍生产品,以期在将来某一时间通过期货合约或其他衍生产品的平仓获利来抵偿因现货价格变动带来的不利价格风险。

当然如果现货价格出现了有利变动,则因期货或其他衍生品头寸会出现损失也放弃了可能获得的额外收益。

通过同时在期货等衍生品市场和现货市场进行方向相反的交易,使一个市场的盈利弥补另一个市场的亏损,从而在两个市场建立对冲机制,以规避现货市场价格波动的风险。

由于燃油成本是航空公司运营成本的重要组成部分,占总运营成本的40%左右,因此控制燃油成本上涨是航空公司实现业务可持续增长、保持盈利稳定的关键。

航空公司本身的主营业务是经营空中旅客运输服务,并不对油价进行预测和投机,因此需要锁定油价以获得主营业务服务收入,一般需要通过签订套期保值合约,以稳定和固化燃油成本。

如果未来一段时间内燃油价格上涨,则以衍生品市场上的获利来弥补在现货市场高价购油所带来的成本增加;如果燃油价格下降,则以现货市场低价购油所带来的成本降低来弥补衍生品市场上的损失,从而不论未来燃油价格是涨是跌都能锁定经营成本,尽可能避免因燃油成本大幅波动带来的经营风险。

122衍生金融工具套期保值的风险控制———以国航燃油大幅亏损事例史佳成作者简介:史佳成,男,汉族,江苏南通,硕士,石河子大学,会计。

(石河子大学新疆石河子832000)摘要:受全球金融海啸连续冲击影响,中国国航燃油套期保值大幅亏损,继“中燃油套期保值巨亏:亏损46亿”事件后再次成为社会热点话题。

本文欲探究国航燃油套期保值巨额亏损,剖析该事件的前因后果。

以国航为前车之鉴,探究燃油套期保值中的问题,继而为上市企业寻求套期保值正确使用方法,探索出一条有效路径。

关键词:燃油套期保值;金融衍生工具;风险控制一、国航燃油套期保值亏损案例介绍寻找典型案例是本研究的关键一环。

案例越典型,越有助于研究套期保值亏损事件,提升营运能力,寻求正确使用套期保值方法。

在进行案例公司筛选过程中,航空公司的利润预期很大程度上取决于未来的燃油价格,自2006年起,燃油套期保值在降低运营成本、规避风险方面效果显著,被航空公司广泛使用。

中国国际航空股份有限公司作为中国最好的航空公司之一。

2008年国航燃油套期保值交易产生巨大浮亏,股价跌到低的价格3.25元,跌的幅度将近百分之九十,之前最高的价格29.85元。

其中航空公司控制成本会选择燃油套期保值,这是主要手段之一,在有效规避因燃油价格大幅上涨带来的经营风险方面关键作用。

中国国航走在行业前端,其总成本的40%左右燃料成本占据,高油价不断吞噬着经营利润,这种情况下,燃油套期保值为国航化解高油价成本风险提供了解决方法。

早在2001年,国航便开始进行燃油套期保值,05年至07年的数据,国航选择燃油套期保值,净收益为0.95亿元、1.13亿元和2.36亿元。

国际油价上涨会导致公司燃油成本上升,套期保值可有效规避燃油成本风险。

国际油价下降是发生在2008年第三季度以后,其中主要受全球经济危机冲击。

据国航同期发布的报告显示,由于原油价格波动和航空市场需求急剧萎缩,国航7-9月亏损19.4亿元,其中燃料衍生金融工具亏损9.61亿元。

东航期油套保巨亏的原因分析与反思东方航空公司在2008年参与航油期权套保发生了巨额亏损。

本文将回顾这一过程,从套保策略入手分析其巨亏原因,并对此总结和反思。

标签:结构性期权组合套期保值国际油价2010年5月28日,ST东航成功摘帽复牌。

一年前,迫使东方航空资不抵债而被特别处理的始作俑者,正是为锁定航油成本的航油套期保值操作。

一、事件背景2003年,东航开始通过场外市场与多家投行和外资银行签订一系列价格不同的结构性期权合约来进行航油的套期保值,在油价持续上涨之时,其收益可观。

2007年,东航航油套保收益达到投资收益的62.23%。

东航在2008年扩大了航油套保的规模,全年航油套保量占耗油量的35.9%。

但随着全球金融危机的加剧,下半年国际油价的直线下跌使套保合约中潜在的风险不断暴露:自三季报透露其套保亏损2.71亿元之后,东航的亏损数额如雪球一般越滚越大——47亿、50亿,直2008年12月31日,亏损达到62亿元。

二、期油套保策略东航2008年半年报披露,“公司在2008年6月30日签订的航油期权合约是以每桶62.35美元至150美元的价格购买航油约1135万桶,并以每桶72.35美元至200美元的价格出售航油约300万桶,此等合约将于2008年至2011年间到期。

”东航与多家国际大投行签署了类似的合约,可能每月一份,而每月的期权行权价格都不尽相同。

为了策略分析过程较为明晰,假设:1.东航只与高盛签订了期权合约;2.期权行权价格为年报披露的组合期权价格端值。

由此模拟出东航与高盛签订的期权组合(数据仅供参考):受高盛宣称油价将冲上200美元/桶的蛊惑,同时判断原油跌破62.35美元/桶是绝对的小概率事件,东航在油价140多美元/桶之时构造该策略堪称完美。

但是油价在高位时,买入看涨期权付出的期权费远高于卖出看跌期权付出的期权费,对冲就需要卖出更多的看跌期权,三个期权组合最终形成了油价上涨盈利封顶、下跌却风险无限的盈亏走势。