案例分析一:五粮液的股利政策

- 格式:ppt

- 大小:841.00 KB

- 文档页数:17

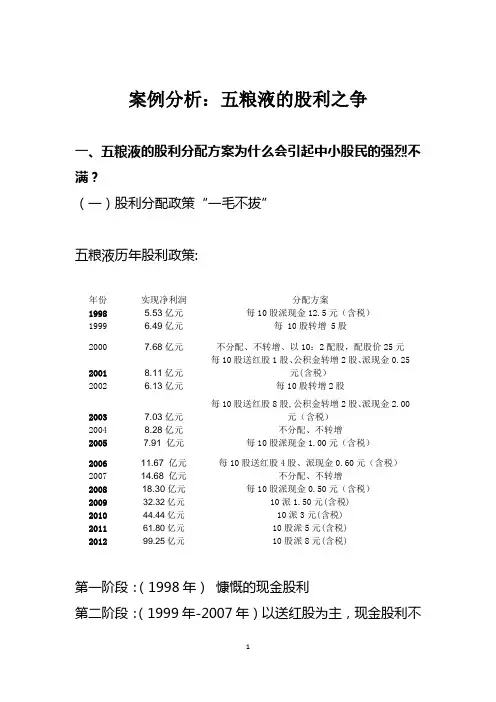

案例分析:五粮液的股利之争一、五粮液的股利分配方案为什么会引起中小股民的强烈不满?(一)股利分配政策“一毛不拔”五粮液历年股利政策:年份实现净利润分配方案1998 5.53亿元每10股派现金12.5元(含税)1999 6.49亿元每 10股转增 5股2000 7.68亿元不分配、不转增、以10:2配股,配股价25元2001 8.11亿元每10股送红股1股、公积金转增2股、派现金0.25元(含税)2002 6.13亿元每10股转增2股2003 7.03亿元每10股送红股8股,公积金转增2股、派现金2.00元(含税)2004 8.28亿元不分配、不转增2005 7.91 亿元每10股派现金1.00元(含税)2006 11.67 亿元每10股送红股4股、派现金0.60元(含税)2007 14.68 亿元不分配、不转增2008 18.30亿元每10股派现金0.50元(含税)2009 32.32亿元10派1.50元(含税)2010 44.44亿元10派3元(含税)2011 61.80亿元10股派5元(含税)2012 99.25亿元10股派8元(含税)第一阶段:(1998年)慷慨的现金股利第二阶段:(1999年-2007年)以送红股为主,现金股利不连续且分配较少第三阶段:(2008年-至今)现金股利分配,平稳发展从这个图,我们可以了解五粮液公司上市以来历年的分配方案,该公司的股利分配方式总体上是以送股为主,分红可以说是极为吝啬的。

1998年至2008年十年间,有分红派息的是在1998年、2001年、2003年、2005年、2006年和2008年,但是除了1998年的每10股派现金12.5元,算是一次真正意义上现金股利分配以外,其余年份的低分红派现相对于当年高额的未分配利润来说,给投资者带来的只有疑惑。

之后的几年里五粮液公司的净利润虽然呈现稳定增长的局面,但是股利政策缺乏连续性和稳定性,送股、转增和派现行为交叉出现,没有特定规律可循。

案例分析:五粮液的股利政策五粮液是中国著名的白酒企业,以出产高端白酒而闻名于世。

五粮液一直以来都是国内投资者钟爱的股票之一,其股利政策也备受关注。

本文将分析五粮液的股利政策,探讨其优势和劣势,并提出一些建议。

五粮液的股利政策主要包括现金分红和股份送转。

现金分红是指公司通过现金向股东发放分红,这是股东获得投资回报的一种方式。

五粮液凭借其强大的盈利能力,每年都能给股东发放可观的现金红利,从而吸引更多的投资者。

另一方面,五粮液还采取了股份送转的政策,即将公司的利润以股票的形式转给股东,以提高股东的持股数量。

这种方式可以进一步增强股东的持股价值,为股东创造更多的财富。

五粮液的股利政策的优势主要体现在以下几个方面。

首先,现金分红能够直接让股东受益,满足了股东对于获得投资回报的要求。

其次,股份送转可以提高股东的持股比例,进而获得更多的分红权益。

再次,五粮液拥有强大的利润能力,能够持续为股东提供丰厚的分红,这也是吸引更多投资者持有该股的重要因素之一。

然而,五粮液的股利政策也存在一些劣势。

首先,五粮液大量采用现金分红的做法,这导致公司自身缺乏足够的资金用于扩大生产能力和进行研发。

其次,股份送转虽然能够提高股东的持股数量,但也可能导致股东的分散化,降低公司的控制权和稳定性。

再次,五粮液的股利政策缺乏灵活性,面对市场行情的波动时难以及时调整,无法最大程度地满足投资者的需求。

针对五粮液的股利政策,我提出以下几点建议。

首先,五粮液应该在现金分红和股份送转之间取得平衡,避免现金分红过多导致公司资金短缺。

其次,五粮液可以考虑增加红利再投资的方式,即将分红再投入到公司的发展中,从而满足股东对于增值的需求。

再次,五粮液应该制定灵活的股利政策,根据市场情况和公司的盈利能力进行调整,以满足投资者的需求。

总而言之,五粮液的股利政策是其长期发展中不可忽视的一部分。

合理的股利政策不仅可以吸引更多投资者,提高公司的股东价值,同时也为公司稳定发展提供了重要支持。

---文档均为word文档,下载后可直接编辑使用亦可打印---摘要股利政策是指企业的税后利润在股东所得股利和企业内部留存收益之间的一种分配选择,是企业进行融资发展的一种延续,股利政策作为企业一段时间经营行为和业绩的反映,会给企业的形象带来一定的影响,同时还会造成企业股价的异常波动情况。

在整个白酒行业的上市公司中,股利分配政策的股利支付水平相对较高,具备较强的稳定性和连续性,但是对于巨头五粮液公司来说,其现金股利支付水平与整个白酒行业股利支付水平是背道而驰,和其所在的环境及竞争的能力相当的贵州茅台进行比较,在股利分配的政策上采用了两种完全迥异的方式,被称为铁公鸡的五粮液与贵州茅台的分红王形象形成了鲜明的对比。

本篇以五粮液与贵州茅台进行对比分析,最终得出五粮液公司股利分配政策所带来的影响以及其中存在的问题,并且分析了股利政策问题为什么会产生,同时为五粮液公司的股利政策分配提出相关有效的意见,希望可以为该公司的股利政策分配及未来的发展提供参考。

关键词:五粮液;贵州茅台;股利政策;影响因素;发展建议Research on dividend policy of Wuliangye companyAbstractDividend policy is the distribution choice between the after-tax profits of a company between the dividends paid by shareholders and the internal retained earnings of the company, and it is the continuation of the company's financing and investment activities. As the reflection and reflection of the company's operating behavior and operating performance, dividend policy not only affects the company's image, but also causes abnormal fluctuations of the company's stock price.The wine industry for the listed company, dividend distribution policy of dividend payment level is higher, has stronger embroidery and stability, but for giant wuliangye in liquor-making industry, the cash dividend payment levels differ with the wine industry as a whole is more, and how the environment and competition ability of guizhou maotai, on dividend distribution by using two kinds of completely different policy, wuliangye miser image and is known as the king of share out bonus of guizhou maotai is in stark contrastOriginal meaning to wuliangye and guizhou maotai contrast analysis, finally it is concluded that wu liang ye the problems existing in the company's dividend distribution policy, and analyzes the reasons, the dividend policy issues at the same time as the company's dividend distribution policy related opinions, hope I can for the distribution of the dividend policy and the future development of wuliangye company to provide the reference.Key words:Wuliangye;Guizhou Maota i;dividend policy influencing factors;development suggestions目录一、绪论于1998年五粮液股份公司成功上市,其现金股利分配相对较低甚至有些年存在不分配的现象,可以说是一毛不拔,与本公司盈利水平成反比,然而同行业的贵州茅台却从上市以来就一直保持着连续的高派现政策。

我国上市公司的最终控制人进行利益输送的几个经典案例案例一:五粮液的巨额资产置换五粮液(000858)于1998年3月27日在深圳证券交易所上市,是沪深股市著名的绩优股,属白酒类食品制造行业,主要从事五粮液及其系列酒的生产和销售。

公司上市时宜宾市国有资产管理局直接持有75%的国有股股份,但授权委托五粮液集团有限公司经营管理,因此该公司事实上是由政府通过国有独资企业——五粮液集团有限公司——间接控股的上市公司。

尽管中国证监会要求上市公司于2003年6月30日之前聘请三分之一以上的独立董事,五粮液直到2003年7月才聘请独立董事。

根据公司披露的2003年年报,公司的董事会构成如下:两名国有资产管理局代表,两名独立董事代表,四名内部董事。

我们可以很清晰地看到,公司的股本结构是典型的“一股独大”,并且控股股东和内部人几乎完全控制了董事会,在董事会中的表决权为75%1。

五粮液在上市时已承诺用募股资金购买集团公司所属的宜宾塑胶瓶盖厂,收购成本为4.12亿。

在2000年年报公布时,五粮液集团公司提出了一份资产置换方案:将宜宾塑胶瓶盖厂与五粮液集团公司所属507、513、515、517和607酿酒车间资产进行置换。

在确定置换价格时,宜宾塑胶瓶盖厂按重置成本法,酿酒车间按照收益现值法。

置换出的资产其重置成本与账面净资产一致,均为3.61亿(评估增值1.98亿元),置换入的资产账面值约为9.02亿,但是其评估升值至20.18亿元,因此置换差额为16.57亿元,由上市公司以现金补齐。

值得关注的是:上市公司购入宜宾塑胶瓶盖厂的成本是4.12亿,经营两年后,卖出价反倒降为3.61亿,这令人有些诧异。

实际置换完成的时间为2001年4月,宜宾塑胶瓶盖厂的最终账面成本升为4.138亿,而置换进的酿酒车间成本略降为19.735亿,上市公司最终补差15.597亿。

仅仅通过上述两笔资产购销,五粮液集团公司实际从公司“名正言顺”地拿走19.72亿元的现金。

五粮液股份公司股利政策研究引言:作为中国酒品行业的龙头企业,五粮液股份公司一直以来备受关注。

股利政策是投资者在选择股票时非常重要的参考指标,对于研究五粮液股份公司的股利政策,不仅可以帮助投资者更好地了解该公司的盈利情况,还能够预测公司未来的发展趋势。

本文将深入探讨五粮液股份公司的股利政策,分析其背后的原因,并对未来可能的变化作出一些预测。

一、五粮液股份公司的股利政策概况五粮液股份公司的股利政策既与公司自身情况紧密相关,也受到国家相关法律法规的影响。

根据公司章程和公司盈利情况,五粮液股份公司的股利政策主要包括现金股利和股票股利两部分。

1.1 现金股利现金股利是五粮液股份公司向股东分派的现金收益,通常以每股派息金额或派息比率的形式公布。

五粮液股份公司的现金股利政策在过去几年中表现平稳,每年的派息金额较为稳定,并呈现逐年上升的态势。

这反映出公司盈利能力的提升以及对股东权益回报的重视。

1.2 股票股利股票股利是以公司股票形式向股东分派的收益,也被称为红利转增。

五粮液股份公司采用股票股利的方式回报股东,并在年度股东大会审议通过后执行。

近年来,五粮液股份公司的股票股利政策也相对稳定,每年给予股东的比例不大,主要是为了保持股本结构的稳定以及增加流动性。

二、五粮液股份公司股利政策背后的原因2.1 盈利情况的影响公司盈利情况是制定股利政策的重要影响因素之一。

五粮液股份公司作为酒品行业的领军企业,其盈利能力一直保持较高水平。

盈利能力强劲使得公司有能力将部分利润回馈给股东,通过股利的形式回报投资者。

2.2 公司规模对股利政策的影响五粮液股份公司作为市值较大的上市公司,拥有广泛的股东群体。

股东构成和规模决定了公司股利政策的制定。

如果股东中有较多的机构投资者,他们更重视公司的现金收益,因此公司更倾向于发放现金股利。

而如果股东中有大量的个体散户投资者,他们更看重股票股利,公司就会倾向于发放股票股利。

2.3 国家政策对股利政策的影响国家的宏观政策和法律法规也对公司股利政策有一定的影响。

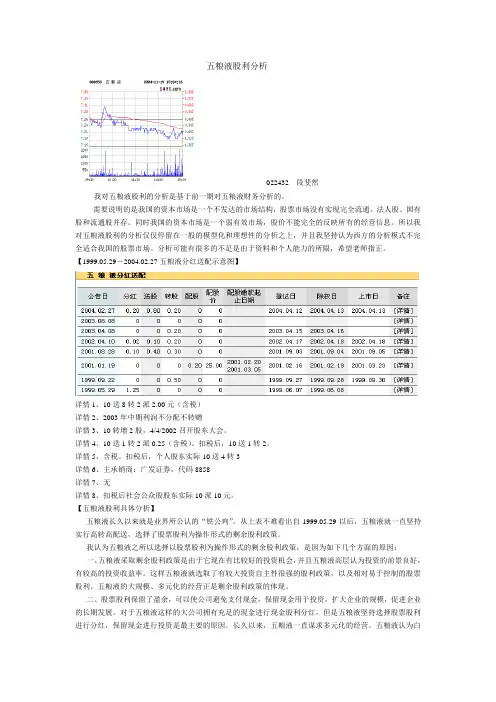

五粮液股利分析022432 段斐然我对五粮液股利的分析是基于前一期对五粮液财务分析的。

需要说明的是我国的资本市场是一个不发达的市场结构,股票市场没有实现完全流通。

法人股、国有股和流通股并存。

同时我国的资本市场是一个弱有效市场,股价不能完全的反映所有的经营信息。

所以我对五粮液股利的分析仅仅停留在一般的模型化和理想性的分析之上,并且我坚持认为西方的分析模式不完全适合我国的股票市场。

分析可能有很多的不足是由于资料和个人能力的所限,希望老师指正。

【1999.05.29-2004.02.27五粮液分红送配示意图】详情1、10送8转2派2.00元(含税)详情2、2003年中期利润不分配不转赠详情3、10转增2股,4/4/2002召开股东大会。

详情4、10送1转2派0.25(含税)。

扣税后,10送1转2。

详情5、含税。

扣税后,个人股东实际10送4转3详情6、主承销商:广发证券,代码8858详情7、无详情8、扣税后社会公众股股东实际10派10元。

【五粮液股利具体分析】五粮液长久以来就是业界所公认的“铁公鸡”。

从上表不难看出自1999.05.29以后,五粮液就一直坚持实行高转高配送,选择了股票股利为操作形式的剩余股利政策。

我认为五粮液之所以选择以股票股利为操作形式的剩余股利政策,是因为如下几个方面的原因:一、五粮液采取剩余股利政策是由于它现在有比较好的投资机会,并且五粮液高层认为投资的前景良好,有较高的投资收益率。

这样五粮液就选取了有较大投资自主性很强的股利政策,以及相对易于控制的股票股利。

五粮液的大规模、多元化的经营正是剩余股利政策的体现。

二、股票股利保留了盈余,可以使公司避免支付现金,保留现金用于投资,扩大企业的规模,促进企业的长期发展。

对于五粮液这样的大公司拥有充足的现金进行现金股利分红,但是五粮液坚持选择股票股利进行分红,保留现金进行投资是最主要的原因。

长久以来,五粮液一直谋求多元化的经营。

五粮液认为白酒业日渐萎缩(特别是五粮液所倚重的高档酒),要想有大的发展就必须有新的利润增长点。

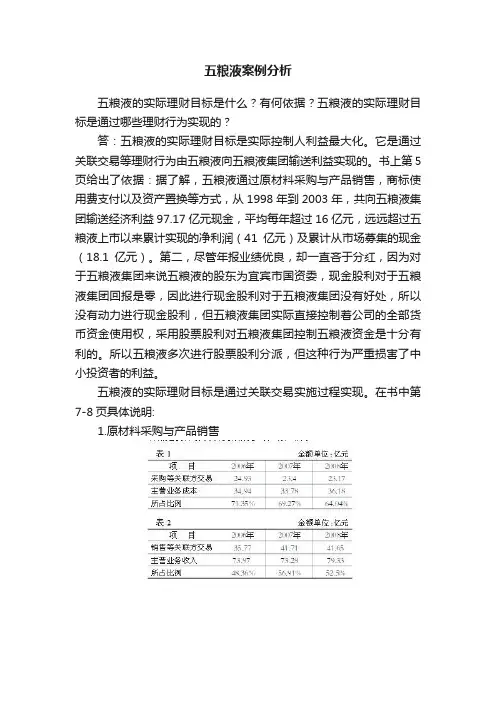

五粮液案例分析五粮液的实际理财目标是什么?有何依据?五粮液的实际理财目标是通过哪些理财行为实现的?答:五粮液的实际理财目标是实际控制人利益最大化。

它是通过关联交易等理财行为由五粮液向五粮液集团输送利益实现的。

书上第5页给出了依据:据了解,五粮液通过原材料采购与产品销售,商标使用费支付以及资产置换等方式,从1998年到2003年,共向五粮液集团输送经济利益97.17亿元现金,平均每年超过16亿元,远远超过五粮液上市以来累计实现的净利润(41亿元)及累计从市场募集的现金(18.1亿元)。

第二,尽管年报业绩优良,却一直吝于分红,因为对于五粮液集团来说五粮液的股东为宜宾市国资委,现金股利对于五粮液集团回报是零,因此进行现金股利对于五粮液集团没有好处,所以没有动力进行现金股利,但五粮液集团实际直接控制着公司的全部货币资金使用权,采用股票股利对五粮液集团控制五粮液资金是十分有利的。

所以五粮液多次进行股票股利分派,但这种行为严重损害了中小投资者的利益。

五粮液的实际理财目标是通过关联交易实施过程实现。

在书中第7-8页具体说明:1.原材料采购与产品销售2.向集团支付了巨额费用其中五粮液股份公司自上市起,每年向酒厂和集团公司缴纳不菲的商标和标识使用费近1亿。

且有的商标使用费为相应销售收入的数倍。

此外,五粮液公司每年还要向五粮液酒厂,五粮液集团支付诸如警卫消防,环卫绿化,维修服务,房屋物业管理及其他项目等综合服务费。

将上市公司的利益向集团单边输出。

3.服务费及设备使用费等五粮液上市公司上市时,只是将主要经营性资产及供销公司划入上市公司,其余所有服务都要由集团公司提供。

4.资产往来即公司改制上市后,集团公司通过各种方式,将手中的各项实物资产陆陆续续地卖给上市公司,上市公司通常支付的都是现金。

这一所谓的贡献或牺牲在很多事后的证据都表明,受伤的通常都是上市公司。

中国上市公司的理财目标,你认为应该是什么?答:中国上市公司的理财目标剩余索取权价值最大化企业剩余索取权是指对企业总收入扣除所有的固定合约支付后的剩余额的要求权。

案例分析:五粮液股票股利分配案例目标本案例介绍了宜宾五粮液股份有限公司分配股票股利的基本情况,并分析了五粮液公司在选择其分红方案时,采取分配股票股利作为其股利分配的原因。

一.五粮液公司简介宜宾五粮液股份有限公司(股票代码:000858)是1997年8月19日经四川省人民政府批准,由四川省宜宾五粮液厂独家发起,采取募集方式设立的股份有限公司。

公司是在四川省宜宾五粮液酒厂的基础上经过资产重组设立。

宜宾五粮液酒厂以其与生产经营有关的酿酒车间、磨粉制曲车间、陈酿勾兑车间等优质资产及其附属公司——五粮液供销公司的资产及相应负债组成本公司。

五粮液公司属白酒类食品制造行业,主要从事五粮液及其系列酒的生产和销售,生产能力达到年产45万吨(商品酒)规模,是世界上最大的酿酒生产基地。

1996年被第五十届统计大会评为“中国酒业大王”,并保持至今。

2000年12月8日,经北京名牌资产评估有限公司评估,“五粮液”品牌在2000年中国最有价值品牌评价中,品牌价值为120.56亿元。

居白酒制造业第一位,居全国最有价值品牌第四位。

2004年公司资产总额88.11亿元,净资产65.67亿元。

实现销售收入62.98亿元,净利润8.28亿元。

二、五粮液历年利润分配简况五粮液自上市后,一直维持了较高的利润水平。

但是,这样一支绩优股,在1998年高派现后,就只采用送红股的方式分配股利,或者干脆不分配(2000年和2004年均未分配)。

表1统计了五粮液历年的分红情况。

表2展示了五粮液历年的每股收益和净资产收益率上市公司股东获取回报主要有两种方式:经由上市公司分配股利以及所持有股票价格上涨的资本利得。

理论上,一个业绩优良的上市公司所能给股东的回报,既包括稳定的股利分配,也包括股票价格的稳定增长。

五粮液的第一大股东是宜宾市国有资产经营有限公司,持有五粮液75%的股份,属于国有非流通股。

由于非流通股不能上市进行交易,股东不能通过股价增长获得收益,因此理论上非流通股股东偏好发放现金股利。

五粮液和贵州茅台股利政策对比分析五粮液和贵州茅台是中国两大名酒品牌,也是中国市场上最受追捧的酒类股票之一。

除了其高品质和独特的酿造工艺,这两个公司的股利政策也非常吸引投资者。

本文将对五粮液和贵州茅台的股利政策进行比较和分析。

首先,五粮液和贵州茅台的股利政策在分红金额上存在明显差异。

五粮液凭借其出色的业绩和庞大的市值,每年分红金额较高。

根据过去十年的数据显示,五粮液股利政策的年均分红率在20%以上,且呈逐年增长的趋势。

相比之下,贵州茅台的分红金额相对较低。

尽管其每年分红的金额在过去十年也呈现增长趋势,但其年均分红率仅为10%左右。

因此,在这方面,五粮液表现更胜一筹。

其次,五粮液和贵州茅台的分红方式也有所不同。

五粮液主要采用现金分红方式,即通过每股派现金的形式将利润返还给股东。

这种方式可以让股东获得实际的现金流,增加了投资者的收益。

贵州茅台虽然也采用现金分红方式,但部分利润会以股票形式进行分红,即每股送股或每股转增股本。

这种方式虽然可以扩大股东的持股比例,但对于部分股东来说,实际收益可能较低。

此外,五粮液和贵州茅台的分红频率也不同。

五粮液每年都会进行分红,而贵州茅台的分红频率较低,一般为每两年进行一次。

这意味着五粮液的股东可以更频繁地获取分红收益,而贵州茅台的股东则需要更长时间才能享受到分红收益。

因此,五粮液在这方面也更具优势。

最后,五粮液和贵州茅台的股利政策对股价的影响也不同。

五粮液的分红较为稳定,且在每年分红后,其股价一般会有一定程度的回调。

相比之下,贵州茅台的分红相对不稳定,且分红后,其股价通常会有上涨的趋势。

这意味着五粮液的投资回报主要来自于分红收益,而贵州茅台的投资回报则主要来自于股价的上涨。

综上所述,五粮液和贵州茅台的股利政策在分红金额、分红方式、分红频率以及对股价的影响等方面存在差异。

五粮液在这些方面都相对较优,而贵州茅台在股价上涨方面表现较为突出。

投资者应根据自己的投资需求和风险承受能力,选择适合自己的投资对象综上所述,五粮液和贵州茅台在股利政策方面存在差异。

重庆三峡学院实验报告课程名称财务管理案例教程实验名称贵州茅台,五粮液股利政策案例分析实验类型验证学学时 4 院系经济与管理学院专业会计学年级班别 07级会计班开出学期 2009-2010 下学期学生姓名黎学海学号 200704080154实验教师权英淑成绩2010 年 5 月 25 日备注:此实验报告应根据具体实验内容,由学生独立撰写。

附:实验报告(论文)贵州茅台五粮液案例分析(第十二组)指导老师:权英淑组长:郎平学生姓名:200704080154黎学海演讲人:小组成员及分工情况:报告日期: 2010年 5 月 6 日贵州茅台,五粮液投资案例分析(第十二组200704080154黎学海)茅台股利政策分析2009-05-25 94,380.00 94,380.00 2009年5月25日,公司有限售条件的流通股48867.9034万股上市流通,总股本为94380万股。

2008-05-26 94,380.00 94,380.002008年5月26日,公司本次有限售条件的流通股4719万股上市流通,总股本94380万股. 2007-05-25 94,380.00 94,380.002007年5月25日,公司有限售条件流通股10561.295万股上市流通,总股本为94380万股。

2006-05-25 94,380.00 94,380.002006年5月25日,股权分置,总股本为94380万股。

2006-05-19 94,380.00 47,190.00 2006年5月19日,10转10(资本公积金转增股本是公司股权分置改革方案的一部分),总股本增至94380万股。

2005-08-05 47,190.00 39,325.002005年8月5日,10转2,总股本增至47190万股。

2004-07-01 39,325.00 30,250.002004年7月1日,10转3,总股本增至39325万股。

2003-07-14 30,250.00 27,500.002003年7月14日,10送1,总股本增至30250万股。