第九章 技术分析篇 型态分析

- 格式:doc

- 大小:92.00 KB

- 文档页数:10

技术形态分析(必读)技术形态分析一横线〔又称盘局〕1参考:阿城钢铁〔600799〕〔图1〕2图表形状我们先从一种最简单、最容易理解的图形开始分析技术形态。

横线或称盘局,就是图形之中最根本的形状。

图表虽然浅显又简单但横线的含义与启示却十分重要,能够确认某种投资是横线走势,密切观察,一但发现盘局发生变化,把握买入卖出讯号,利润可能以数倍计!图1中的阿城钢铁股价,由98年9月至12月初的走势根本呈一条横线的形状,价位在4.5元左右,每日波动幅度不超过两三个价位,•与12月中旬起逐步飙升至18元的行情不可同日而语。

9月至12月的图形形状就是“横线”,•技术上又称盘局。

3图形剖析除了代表整体股市的上证指数、深圳指数,所有个别股票、债券、基金等可以有时机出现横线的形状之外,任何其它投资工具,包括黄金、外汇、期货、期权等,全部都有时机出现横线的走势。

那么为什么会形成盘局,横线走势又有什么内在启示呢?我们先解释横线走势的构成原因:⒈构成盘局的原因之一就是交投清淡,市场对某一项投资暂时没有大的兴趣,持观望态度,成交量可能很低,形成上下两难的胶着状态。

⒉另外一个原因,尤其是在股票市场最常见,就是有“庄家”正在收集或派发。

如果在低位形成横线的话,大户多在秘密吸纳筹码,所以不想价位升上去,以免收集时本钱提高。

因而在一定的价格区间设置“夹板”,低吃高抛,形成一条近似横线的形状。

⒊一些冷门股,本身成交量很小,因为参与的投资者不多,有时甚至三几天也没有成交,股价亦多会形成横线。

⒋即使一些并未被列入冷门股票,但由于该上市公司暂时并无利多或利空消息刺激其股价上升或下挫,在图形上便变成一条直线。

⒌形成盘局的最后一个可能性就是在这一个价位正有两方大户对恃。

一方面看好,所以一路买入;但另一方面却因另外一些原因看淡或获利回吐等因素要出货,恰巧双方买与卖力量势均力敌。

一旦股价升一两个价位,空方就要打压,但多方在跌一两个价位时又按既定方针入货,形成价位在一个极窄的幅度僵持,直至有其它因素改变这种现象为止。

技术分析之形态篇如果说趋势线在技术分析中的作用主要是用来判定价格走势的方向和平仓标准(有效跌破上升趋势线,就要平掉多单;有效上穿下跌趋势线就要平掉空单),那么价格形态则主要是用来开仓用的——底部形态向上突破,开多单;顶部形态向下突破,开空单;中继形态突破,则是加仓的机会。

市场价格形态的本质反映的是多空双方的博弈,形态突破则是多空有一方胜出。

跟势交易就是待到形态突破的那一刻跟随胜出的一方,形态内的波动则无视。

所以跟势交易者往往类似于墙头草,风往那边刮,人往那边走。

从不做固执的死多头或死空头,只做滑头。

市场价格形态根据其位置,可分为反转形态和中继形态。

在长期下跌趋势线被有效突破之后形成的较长时间的蓄势形态,即熊市末端的形态,叫做底部反转形态;而在长期上涨趋势线被有效下穿之后形成的蓄势形态,即牛市末端的形态,叫做顶部反转形态。

在牛熊趋势之中,除开底部和顶部的反转形态,都叫做中继形态。

一般来说,中继形态大约在两到三个左右。

第三个中继形态突破时,无论多空开单,都要极其谨慎,因为很有可能是假突破,然后演变为底部或顶部形态。

下面我们来看看常见的价格形态(以下图片皆来自于月风先生编著的《股市投机讲义》):头肩底及变形(图中“径”应为“颈”,下同):头肩顶及变形:W底与M头:三尊底与顶:对称三角形底与顶:上升三角形底与顶:下降三角形底与顶:上升楔形底与顶:下降楔形底与顶:圆弧底与顶:延伸式圆弧底与顶:岛形底与顶:菱形底与顶:V形底与倒V形顶:延伸式V形底与倒V形顶:矩形(潜伏型,时间一般较长)底(顶略):反向对称三角形底与顶:反向上升三角形底与顶:反向下降三角形底与顶:反向楔形底(顶略):旗形:以上皆为简略图,学习技术分析,就要在历史的价格形态中反复练习,以达到在即刻的实盘中能迅速地辨别出当前的价格形态,并找准突破点。

以上的图例都是讲的反转形态,如果形态不是在牛熊市的末端而出现在趋势的中端,它们皆称为中继形态。

要注意的是,在交易过程中,重点是找形态的上下边界线(部分是颈线)。

技术分析1、形态分析:图1图1显示的是2个看跌吞没形态,图中,市场原来正向着更高的价位趋升,但是当前的一个红色实体被后一个蓝色实体吞没,就构成了顶部反转的信号,这种情形说明,空方已经从多方手中夺走了统治权。

当出现以下情况出现时吞没形态的信号更强烈:(1)在吞没形态中,第一天的实体非常小,而第二天的实体非常大。

(2)在超长期的或非常急剧的市场运动之后。

(3)吞没形态中的第二个实体伴有超额的交易量。

(4)在吞没形态中,第二天的实体向前吞没的实体不止一个。

图2 图3图2图3是2009年9月的一个流行线和2010年5月的一个流行性,是一种市场见顶的信号。

两个流行性相比较而言,2010年5月的流行性是顶部反转信号并且还很强烈,因为流星线突破重要阻力位置,上了一个高价位。

在重要的阻力位拉出的流星线通常也是带量的。

此外流星线与前一根K线实体之间是有价格跳空。

2、指标分析图4:图5上图4和图5是2010年的两个金叉。

金叉是较短天数均线上穿较长天数均线,两线向上,将有涨势。

而上面的两个图都是由5天均线上穿10天均线,并且两线均向上,将有涨势,故而是买入信号。

图6图6是表示的是2010年5月10日到6月22日5日均线的走势,显示出葛兰碧法则的买入信号。

买入1:当均线由下降开始走平,股价向上突破均线时;买入2:均线持续上升,股价跌破均线后即迅速拉回均线之上买入3:股价回档,未跌破均线就再度回升图7:图7中根据KDJ指标显示了近期2010年5月以来的一个卖出和买入信号,卖出信号时当K值在20以下,%D值在30以下时,并且其中有一个是当D值大于K值,表明当前的趋势向下跌落,因而K线从上向下跌破D线时,而出现的一个卖出信号。

买入信号是指在6月4日式当K值在80以上,D值在70以上的标准表示出来的。

图8图8表示的是另外一个买入信号,由于在6月21日时,出现了K和D的股价处于上涨趋势中, K线自下向上穿越D线故而可以买入。

(二)中长线分析1、形态分析图9图9中是两个十字星,这是一个警告的信号,表明当前的趋势或许好景不长,下降的趋势可能换转,上升趋势可能下降,投资者应该注意。

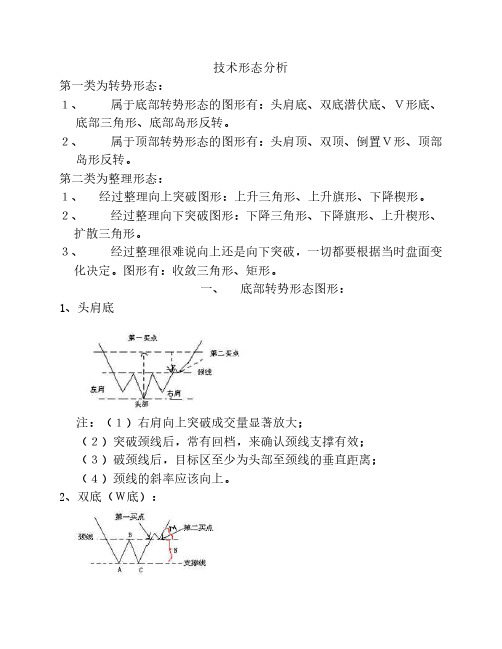

技术形态分析第一类为转势形态:1、属于底部转势形态的图形有:头肩底、双底潜伏底、V形底、底部三角形、底部岛形反转。

2、属于顶部转势形态的图形有:头肩顶、双顶、倒置V形、顶部岛形反转。

第二类为整理形态:1、经过整理向上突破图形:上升三角形、上升旗形、下降楔形。

2、经过整理向下突破图形:下降三角形、下降旗形、上升楔形、扩散三角形。

3、经过整理很难说向上还是向下突破,一切都要根据当时盘面变化决定。

图形有:收敛三角形、矩形。

一、底部转势形态图形:1、头肩底注:(1)右肩向上突破成交量显著放大;(2)突破颈线后,常有回档,来确认颈线支撑有效;(3)破颈线后,目标区至少为头部至颈线的垂直距离;(4)颈线的斜率应该向上。

2、双底(W底):注:(1)、两个低谷,最低点基本相同;(2)、第二个低谷形成时,成交量极度萎缩;(3)突破颈线常有回调,颈线附近止跌回升,确认颈线支撑有效;(4)突破颈线后,目标区至少相当于支撑线至颈线之垂直距离。

3、潜伏底:注:(1)在一轮大的跌势后出现,长期作狭窄的小幅波动,交易十分清淡;(2)放量向上突破压力线后,股价一路上窜,很少出现回调现象。

往往出现大阳线后再拉大阳线,大胆市价追涨是一个比较好的选择。

真可谓:不鸣则已,一鸣惊人。

(3)“横过来多长,竖起来多高”,指的就是潜伏底。

4、V形底:注:(1)呈加速下跌状态;(2)突然出现戏剧性变化,拉出了一根大阳线;(3)转势时成交量特别大;(4)一旦形成,应快速追进,但要控制好止损位。

5、底部三角形:注:(1)3次探底几乎在相同价位上获得支撑,每次反弹的高点逐渐下移;(2)形态形成过程中成交量逐步萎缩,至三角形尖端附近,缩至最小;(3)向上突破成交量放大,并且上升空间较大,给投资者一个“抄底”的良机;(4)底部三角形形成时间较长。

6、底部岛形反转:注:(1)股价下跌和上升时出现两个跳空缺口,其位置基本处于同一区域,底部就象一座远离海岸的孤岛。

前言:技术分析简介外汇市场作为全球最大的金融投资市场,每时每刻都会有最新的市场资讯发布出来,由于资讯之间有时存在一定的矛盾性,再加上市场投资时间几乎24小时运转中,如果仅仅利用基本面的数据消息作为投资的依据,几乎是不太可能做到的事情,同时也为交易投资带来很多不确定的因素,随之加大操作上的风险。

而技术面分析主要是研究市场行为,判断市场接下来的运行方向。

其要点则是依据市场已经表现出的趋势,利用技术分析指标、形态来帮助判定趋势是延续或是反转,更明确的落实到了操作上的结论。

技术分析存在三个重要的前提:1、市场包容和消化一切信息市场包容和消化一切信息是技术分析的基础,其所表示的就是价格变化必定反映供求关系。

学习技术分析,首先要明确:技术图表本身不能导致市场汇率的上涨或者下跌,而是通过图表分析,我们借此判断接下来市场对汇率上涨或者下跌的一种人气变化。

若作为“技术分析派”,当市场呈现一些信号的时候,就可以多在大概率上认为汇率将向哪个方向发展,从而决定了我们的交易方向。

2、价格以趋势的方式演变在众多市场的分析汇评中,投资者经常可以看到“趋势”这个词汇,但在真正的市场交易中,又有多少投资者是顺着趋势进行交易的?一旦货币走势处于一个单边的上涨或者下行趋势节奏中(即趋势一旦形成),一般不会轻易的掉头;在操作中应当顺势而为,跟着市场给予的客观趋势方向操作;很多投资者爆仓,往往也都是在单边的趋势出现后的结果。

第一,没有顺应趋势交易;其次,不进行止损头寸的风险管理;第三,存在不认输的心理。

趋势是技术分析的核心,研究技术图表,进行技术分析的目的就是要发现市场的趋势,达到顺着趋势交易的目的,对于一个已经形成的趋势而言,下一步更大概率上都是沿着现在的趋势方向继续发展,而掉头的概率小很多,直到市场有反向的征兆为止。

3、历史会重复“历史会重复”的重要性在某种程度上还高于前面两点,因为这是指导我们分析、操作的最根本因素,只有历史会重复才能形成我们分析统计的概率,以此来决定是否操作、操作的仓位。

证券投资技术分析及形态分析证券投资技术分析及形态分析随着资本市场的发展,投资者对于证券投资技术分析及形态分析的需求越来越多。

技术分析是一种基于历史数据和图表模式研究预测股票价格和市场走势的分析方法,通过对历史数据的统计分析和图表形态的研究,从而预测未来的市场走势和股票价格变动。

技术分析主要包括基本的技术指标、形态分析和图表分析等方法。

其中,形态分析是一种通过观察价格走势的图形形态来分析股票未来的走势的方法。

形态分析依靠几何形态的规律来预测市场走势,通过找出价格走势中出现的特定形态,从而判断市场的未来走势。

形态分析主要包括头肩顶、头肩底、上升三角形、下降三角形、矩形、对称三角形等形态。

在进行技术分析和形态分析时,首先需要收集并整理相关的历史数据,并将其绘制成图表,以便于对股票的走势进行观察和判断。

通过观察图表中的形态和各类技术指标,可以辅助判断市场走势和股票价格的变动。

技术分析的核心思想是市场走势具有一定的规律性,过去的价格走势可以帮助我们预测未来的市场走势。

通过对历史数据的研究和分析,可以找出市场中出现的一些特定的形态和规律,从而得出未来市场走势的判断。

但需要注意的是,技术分析不能完全准确地预测市场走势,市场是一个复杂的系统,受到很多因素的影响,包括经济、政治、社会等各方面的因素,因此投资者应该根据全面的分析结合自身判断来进行投资决策。

除了技术分析和形态分析外,投资者还应该关注市场的基本面分析。

基本面分析是通过研究相关的经济、行业、企业等方面的基本数据和信息,从而对市场走势和股票价格的变动进行预测。

基本面分析主要关注公司的盈利能力、财务状况、市场份额等方面的指标,通过对这些指标的研究和分析,可以得出对市场走势和股票价格的判断。

在进行证券投资时,投资者可以综合运用技术分析和形态分析以及基本面分析等多种方法来进行决策。

这样可以从不同的角度来对市场走势和股票价格进行分析和判断,提高投资决策的准确性和判断力。

形态分析是技术分析领域中比较简明实用的分析方法,把汇价走势中若干典型的形态作出归纳,并命名之。

被分为两大类:反转形态和中继形态。

我们先说说反转形态。

反转形态表示趋势有重要的反转现象,整理形态则表示市场正逢盘整,也许在修正短线的超卖或超买之后,仍往原来的趋势前进。

反转形态:头肩型三重顶与底双重顶与底V型顶与底圆型还有三角形菱形楔形矩形等整理形态:三角型对称三角型上升三角型下降三角型扩散三角形菱型旗型楔型矩型整理形态-----1、三角形当价格上涨或下跌过速,它将达到一个前进动力完全耗尽的点,这时汇价要么反转其趋势回撤到一个较强的支持价位处,要么“巩固”它的位置,以由细小波动组成的“横向”图形形式存大,直到它重新追上自己,即,准备继续原来的走势。

整理形态通常表示价格的盘整动作,是当前趋势的暂时停止,接下来价格还是会循原来的走势进行。

整理形态和反转形态另一个不同处在形成的时间上,反转形态态需要较长的形成时间,整理形态则较短。

形态虽分门别类,但也会有例外,比如三角形通常是属于整理形态,有时也具有反转的作用。

三角形三角形形态在实际走势中常出现于各个时间段,且大多数时候属于中继形态,所以在实战中的操作价值较高;有时也作为反转形态出现实际运用中需要了解的其他情况:三角形没有非常好的测量目标位的方法。

但是有规则可供使用。

假设有一个上升运动,从开始形态的第一个反弹顶部出发,作为一条平行于底部边界线的直线,这条线将会向右滑离开形态。

价格可望一直上升而达到这条线,而且,在从形态突破后,价格上升的角度和速度等趋势特征通常与进入形态之前的趋势特征相同。

这条规则可使我们得出价格到达测量线的大体时间和价格水平,同样的规则适用于下降运动。

三角形并不是预示着趋势反转。

相反,除非相当不寻常的情况下,它们更倾向于预示着最好称作“巩固”的形态。

三角形的图表很少有预示价格在哪个方向突破三角形的线索,直至突破行为最后发生。

在未冲破边界前,价格朝两边交叉的顶点推进得越远,该形态的力量或能量可能会越弱。

第三十九节型态分析—反转型态头肩顶(底) head-and-shoulders top1.图型2.意义头肩排列是常见的反转型态。

这种排列可分为头肩顶及头肩底,前者是发生在行情的高峰时期(如图a),后者则形成于行情的底部(如图b)。

我们可以很清楚的知道它的形成原因,以头肩顶为例,在一波强势上涨,因为获利了结卖压而使得涨势暂歇,此时的获利了结将显现出成交量放大的情况,并且价格作小幅度的拉回。

这便构成了「左肩」,但这时还看不出来将形成头肩顶。

在拉回之后,行情再度延续原来的上涨趋势,股价再创新高,并配合大成交量(通常与左肩的成交量相当)。

而后又再于另一波的获利了结而拉回,值得注意的是,这个回文件的价位会低于左肩的峰位,于是形成了「头部」。

由于左肩的峰位伴随着大成交量,因此当这波回档跌破左肩峰位时,持股信心已受影响。

在拉回整理后行情虽然再延续既有趋势上涨,第三波的涨势便不如之前的强,不仅价格峰位低于头部峰位,且成交量亦明显缩小。

显然经过二次的获利了结拉回后的上攻,市场欲介入的投资人已大幅减少,多头势力退却,显示一般人对后势的看法已发生了变化,这是使得行情反转的可能性大为提高。

这是「右肩」。

而当行情跌破颈线时,为持股信心瓦解的开始,套牢卖压纷纷出笼,配合着爆量,行情开始反转。

双重顶(底) Double Tops(Bottoms)1.图形2.意义双重顶常被称为M头,而双重底则常被称为W底,这是因为其形状的关系。

如果双重顶(底)发生在大波段的价格走势之后,则代表趋势发生反转。

当价格自第二个波峰下拉后低于二峰间的谷底时,则M头完成。

其后将发生一波下跌走势,幅度则约和头与颈线间的距离相当。

所谓双重顶是指价格上涨到某一程度后,出现较大的成长量,随之则呈现小量拉回,接着价格再度上涨到几乎与第一个波峰相同的高度,量亦放大,但是却小于第一个波峰的量。

而这个量缩是一个弱势格局,当价格再度拉回时,跌破颈线,则双重顶完成,趋势反转发生。

并非二个波峰出现便是一个双重顶,真正的双重底其实不常见。

许多双波峰的出现其实仅是一个整理型态而已,之后价格持续往原趋势前进,而非反转。

在上涨趋势中,第一个波峰带着大量后拉回是正常现象,价格上涨遇到获利卖压而拉回是合理的。

但如果趋势维持,则拉回的幅度不应太大,不应超过20%,否则是一种弱势格局的讯号。

另外,真正的双重顶的二个高峰出现的时间可能在数周至数月之久,时间过近的双峰可能只是整理。

在第二个波峰拉回后若跌破原来支撑线,则显示在心理压力因素下,后续的卖压将涌现,引发另一波价格的下跌。

圆形顶(底) rounded tops/bottoms1.图形2.意义圆形顶(底)又称为碟形(saucers)或碗形(bowls),是一种可靠的反转型态,但并不常见。

圆形顶(底)的价格排列在外缘呈现平滑的圆弧形态,并且没有突出的相对高点或低点。

在形成的时间上,圆形顶(底)的形成时间约在数周至数月之久。

当圆形顶(底)形成时,价格趋势将反转。

由形成的形态来看,圆形顶(底)事实上可以视为头肩顶(底)的复杂形态。

它可以视为是多空势力明显逐步转移的形态,而头肩顶(底)则是数波多空强烈交战的结果。

岛型反转(island reversal)1.图形2.意义岛型反转是一个孤立的交易密集区,与先前的趋势走势隔着一个竭尽缺口,并且与之后的价格趋势相隔着一个突破缺口。

在一波价格走势后,价格在过度预期中跳空,形成竭尽缺口,在整理一日至数日后,价格反向跳空,使整理期间的形态宛如一个孤岛。

岛状反转不是主要反转型态,因为它形成的时间相当短,不足以代表主要趋势的意义,不过它通常是一个小趋势的折返点。

其理由明显,因为前一个跳空发生后,不久便发生反向的跳空,显见原来既有的趋势在过度预期后,发生后继无力的现象。

既有趋势的力道在后继无力下突然间消失,因此反向势力便乘势而起,便发生反向的跳空。

这是多空势力在短时间内鲜明的消长结果。

所以当反向缺口没有马上被填补时,便代表多空势力消长确立,成为趋势的反转讯号。

第四十节型态分析--继续型态三角型态(triangle patterns)1.图型2.意义三角型态是最常见的价格形态,但也是一个不可靠的形态,因为发生三角型态后,它可能成为反转型态,但也可以是连续型态。

尽管如此,它仍是一个值得关注的型态,因为它十分常见。

不过以实证来看,其为连续型态的次数较为频繁(可能占到3/4),因此,许多人亦直接将之视为连续型态。

总之,三角型态具有「整理」的意涵,所以通常都将持续原有趋势。

但在特殊情况下,会出现反转情况。

三角型态是由一连串的价格波动所构成的。

它可分为等腰三角(symmetric trangle)、上升三角及下降三角(后二者皆为直角三角)。

等腰三角是其中较富变化的型态,开始时价格波动较大,但不断的价格波峰的高度逐渐下降,同时价格谷底也不断的垫高,形成二条收敛的趋势线情况,价格往未来的方向收敛,所形成的形状便如等腰三角(图a)。

等腰三角型态的价格大幅波动,正显示着市场对股价趋势的看法存在着巨大的差异,形成多空交战,而这也这是三角型态可能是一个连续型态,也可能是反转型态的重要原因,这是因为市场还没决定价格最终的趋势方向所致。

而上升三角与下降三角(如图b及图c)则为较明显的价格型态(但不全然如此)。

上升三角为底部形成上升趋势线,且峰部形成水平趋势线。

形成的时间多在价格趋势在走扬时,由于股价涨幅达一定水准时,先前买进者在特定目标价位进行获利了动作,因此短在线来看,当价格遇到某特定价位时便出现压力。

但向上的趋势使得底部价格被不断的垫高(在此时,出货的一方亦看好后势而不愿杀低,使得压力线得为水平),最后在这不断的上下震荡后,换手成功,买方顺利将筹码吸收,此时方发动下一波的攻势,股价突破水平压力线而开始另一波的上涨。

而下降三角的形成则与上升三角相反。

下降三角在多空交战,不断的经过换手后,整个价格趋势仍持续向下,显示空方不断占优势。

最后在多方失去信心后股价发生突破,持续另一波的下跌趋势。

楔形(wedges)1.图形2.意义楔形与旗形都是经常见到的整理型态。

当价格往趋势方向前进时,每隔一阵便有获利了结压力,当成功的换手后,价格便突破小型整理,持续朝趋势前进。

楔形的价格型态类似于三角型态,也是发生在价格整理的一种常见型态。

在价格出现上下小幅波动的整理期间,楔形的波峰/谷连接所形成的趋势线亦是呈现收敛的(这点与三角型态相同),但与三角型态不同的是,其收敛的趋势线是呈现相同的(向上或向下)走势。

上升楔形常发生在空头走势的反弹波,为技术面转弱的表征。

上升楔形并无明显的上档障碍须要突破,但价格走势却像是被框住,显示虽然买方亟力想挣脱空头走势,但力道不足以致于无法有效突破上方趋势线,形成想突围却陷入区间中的情况,因此一旦跌破下方趋势线,便将快速的再展开既有的空头趋势。

上升楔形除了发生在下降趋势中形成的一个连续型态外,上升楔形亦经常发生在涨势的末端,而成为头部,之后便发生一波快速的下跌走势。

而下降楔形与上升楔形不同之处在于,下降楔形在价格发生突破后,不会像上升楔形一样快速变化,下降楔形价格突破后多半角成圆形底的型态,价格缓步上升。

而上升楔形与下降楔形都是价格的停顿走势,但造成停顿的原因是趋势力道需稍作休息才能继续前进,为涨多或跌多了的休息,因此后继趋势不变。

旗形(flags)1.图形2.意义旗形是短期间内,价格在区间的密集走势,所形成的价格走势图形看起来呈现出一面旗的形状谓之。

旗形在技术分析所代表的意涵为价格趋势暂时停顿的整理型态。

在整理过程中,成交量亦如同三角型态在整理期中会出现萎缩现象,在旗形排列完成后,价格将朝原来趋势继续进行。

一般而言,旗形代表着趋势进行途中的有秩序换手,亦即一种获利回吐的卖压出现,因此这个过程的进行时间不会超过数周,快则数日便可完成。

整理型态的出现,在于当一个走势快速推进时,到达某一个程度后,走势力量一定会发生耗竭情况。

因此如要持续发展,势必重新将力量集中,将信念一致的投资人再度集结,才有力量再往前推进。

如果这个重新集结的过程不顺,则趋势将有反转可能,若集结顺利,则为整理型态。

以道氏理论而言,在主趋势中会有次级的折返趋势,但狭幅盘整(line)可视为次级折返的替代。

整理型态便与道氏的狭幅盘整意义相同。

基本上,在一个交易的密集区间,伴随着成交量萎缩的型态,都具有整理的功能。

而旗形或三角旗形是常见的整理型态,也是相当可靠的型态。

第四十一节型态分析--缺口突破缺口(breakout gaps)1.图形2.意义突破缺口通常发生在一段价格整理区之后,当价格在交易密集区完成整理,并发生突破时,常以缺口型态显现出来,这种缺口便是突破缺口。

突破缺口发生的原因,主要是在一段长时间的价格整理时,颈线附近的价位在整理期间不断的出现卖压,而在多头力道前仆后继的持续将卖压消化。

终于在某一时点,颈线附近的卖压被消化完毕,于是价格便在需求力道推进下,向上跳空,形成缺口。

由于价格以跳空的方式突破颈线,因此这缺口便称为突破缺口。

因此,由突破缺口形成的原因可知,突破缺口具有十分重要的价格讯号。

突破缺口使得价格正式突破颈线,如果这个突破伴随着大量,则可以确认这个突破是一个有效的破突,为强烈的买进讯号。

由于突破缺口是一个价格将展开一段趋势的讯号,因此,伴随着大量的突破缺口,通常不会在短时间内被填补,这是因为带量的跳空突破,其强度已较一般带量突破表现出更为强烈的讯息了,因此不太可能发生缺口被填补的这种技术性弱势格局情况。

逃逸缺口(runaway gaps)逃逸缺口又称为连续缺口(continuous gaps)或是衡量缺口(measuring gaps)。

它的发生频率较低,但具重要的技术指标意涵。

逃逸缺口的发生,主要发生在价格趋势出现笔直的走势情况,即快速的涨势或跌势之中出现。

趋势初期由承接期发动后,将呈现加速发展现象,并且伴随着大的成交量。

在这个过程中,激情的追逐常会发生宽大的缺口,这代表着巨量换手成功。

并且这个缺口的出现,也确保了主升段的持续走势,所以就整个趋势的长度来看,第一个逃逸缺口透露出市场对后势的看法,认为还会持续既有的趋势,并且幅度会相当,如此才足以吸引一批换手量。

所以当第一个逃逸缺口出现时,大致便可衡量出整个趋势的长度,缺口代表着趋势只进行了一半的意涵。

在一段上升或下降的走势中,逃逸缺口可能出现二、三个,这代表着市场的激情可能使行情延伸更大,则趋势中点的衡量可以用第一个及第二个缺口的中点来当作趋势走势的中点。

竭尽缺口(exhaustion gaps)1.图形2.意义竭尽缺口代表一个走势的末端,趋势力道衰竭的象征。

一般而言,跳空缺口是市场力道的展现,尤其是带量的跳空缺口。

然而,在缺口发生后如果无后继之力,走势为之停顿时,则显示这个缺口是市场的最后一道力量,之后市场已无动能再维持原有的趋势了。