2012年现金流量表水平及结构分析

- 格式:xls

- 大小:28.50 KB

- 文档页数:1

一、现金流量表水平分析:从表上可以看出,山东博汇纸业股份有限公司2010年现金流量表比2009年减少了2.25亿元。

经营活动、投资活动和筹资活动产生的净现金流量较上年的变动额分别是-8.18亿元、15.15亿元、-9.22亿元。

经营活动净现金流量比上年减少了8.18亿元,降低率150.87%。

经营活动现金流入量与流出量分别比上年增长20.52%和67.62%,增长额分别为5.16亿元和13.34亿元。

经营活动现金流出量的增长远远快于经营活动现金流入量的增长,致使经营活动现金净流量有了巨幅减少。

经营活动现金流入量的增加主要因为销售商品、提供劳务收到的现金增加了5.06亿元,增长率为20.14%。

公司当年收到其他与经营活动有关的现金比上年增长了0.1亿元,增长率为333.82%。

经营活动现金流出量的增加因为购买商品、接受劳务支付的现金增长11.83亿元,增长率为72.42%;支付给职工以及为职工支付的现金增加了0.55亿元,增长率为49.74%;支付的各项税费减少0.08亿元,减少率为6.58%;支付其他与经营活动有关的现金增加了1.03亿元,增长率为97.92%。

投资活动现金净流入量比上年增加了15.15亿元。

投资活动现金流出量的减少主要来自于购建固定资产、无形资产和其他长期资产支付的现金减少了15.12亿元,降低率为90.95%。

筹资活动净现金流量本年比上年减少9.22亿元,主要是因为筹资活动现金流出的增加额比筹资活动现金流入的增加额要大。

二、现金流量表垂直分析:(一)现金流入结构分析现金流入结构分为总流入结构和内部流入结构。

总流入结构是反映企业经营活动的现金流入量、投资活动的现金流入量和筹资活动的现金流入量分别占现金流入量的比重。

内部流入结构反映的是经营活动、投资活动和筹资活动等各项业务活动现金流入中具体项目的构成情况。

现金流入结构分析可以明确企业的现金究竟来自何方,增加现金流入应在哪些方面采取措施等。

现金流量表的水平和垂直分析

一、现金流量表的两个分析层次:会计分析和财务分析

现金流量表是按照一定的格式,以现金为基础编制的财务状况变动表,动态地反映了特定会计期间有关现金流入、现金流出及现金净流量等信息的报表。

它所提供的会计信息有助于使用者准确地评价企业的收益状况、财务实力及投资价值,从而正确地进行经济决策。

但是,信息使用者必须对该表进行有效地分析,才能将报表数据转换成有用信息。

现金流量表的分析包括两部分:会计分析和财务分析。

会计分析的目的在于评价企业会计所反映的财务状况与经营成果的真实程度。

一方面,通过对会计政策、会计方法、会计披露的评价揭示会计信息的质量;另

一方面,通过对会计灵活性、会计估价的调整,修正会计数据,为财务分析奠定基础,并保证财务分析结论的可靠性。

财务分析是会计分析的深化,它直接利用会计分析的结果,通过专门的程序和方法,进一步提炼和优化信息,提供决策有用的相关信息。

由此可见,会计分析是财务分析的基础,通过会计分析,对发现的由于会计原则、会计政策等原因引起的会计信息差异,应通过一定的方式加以说明或调整,消除会计信息的失真问题,这样才能从源头上保证财务分析的可信度。

二、现金流量表的会计分析。

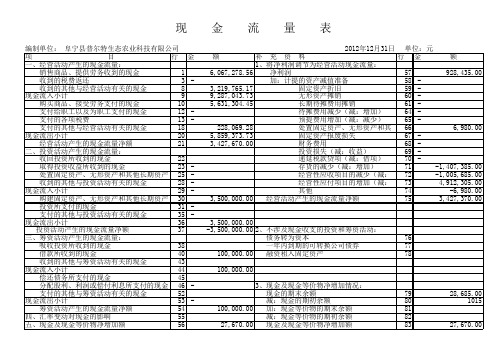

现金流量表分析___现金流量表分析报告一、现金流量表水平分析1.经营活动产生的现金流量变动分析下表为经营活动现金流量表,以万元为单位:项目 | 2012年 | 2011年 | 变动额 | 变动率 |销售商品、提供劳务收到的现金 | 486 | 200 | 286 | -0.38% | 收取利息、手续费及佣金的现金 | 184 | 125 | 59 | 143.00% | 收到的税费返还 | 2225 | 1908 | 317 | 47.20% |收到的其他与经营活动有关的现金 | | | -151 | 16.61% |经营活动现金流入小计 | | | 8588 | 0.35% |购买商品、接受劳务支付的现金 | | | 3978 | -0.29% |客户贷款及垫款净增加额 | | | 71 | 23.28% |支付给职工以及为职工支付的现金 | 9570 | | -1370 | 21.32% |支付的各项税费 | -7866 | | | 0.45% |支付的其他与经营活动有关的现金 | 0 | 0 | 0 | -12.52% |经营活动现金流出小计 | | | 7866 | 49.16% |经营活动产生的现金流量净额 | -512 | | - | -119.83% |从上表可以看出,公司在2012年的销售商品、提供劳务收到的现金大幅增加,而收到的其他与经营活动有关的现金略有下降。

同时,购买商品、接受劳务支付的现金也有所增加,而支付给职工以及为职工支付的现金有所减少。

另外,支付的各项税费在2012年有大幅度增加。

综合来看,公司在经营活动方面的现金流量变动较大。

2.经营活动现金变动情况根据上表,我们可以绘制出2011年和2012年经营活动现金变动情况的柱状图,如下:image](/upload/image_hosting/edn6m1r9.png)从图中可以看出,公司在销售商品、提供劳务收到的现金、收取利息、手续费及佣金的现金、收到的税费返还和收到的其他与经营活动有关的现金方面均有所增加,而在购买商品、接受劳务支付的现金、支付给职工以及为职工支付的现金、支付的各项税费方面均有所减少。

怎样分析现金流量表怎样分析现金流量表现金流量表是以收付实现制为编制基础,反映企业在一定时期内现金收入和现金支出情况的报表。

对现金流量表的分析,既要掌握该表的结构及特点,分析其内部构成,又要结合损益表和资产负债表进行综合分析,以求全面、客观地评价企业的财务状况和经营业绩。

因此,现金流量表的分析可从以下几方面着手:一、现金流量及其结构分析企业的现金流量由经营活动产生的现金流量、投资活动产生的现金流量和筹资活动产生的现金流量三部分构成。

分析现金流量及其结构,可以了解企业现金的来龙去脉和现金收支构成,评价企业经营状况、创现能力、筹资能力和资金实力。

经营活动产生的现金流量分析。

l、将销售商品、提供劳务收到的现金与购进商品。

接受劳务付出的现金进行比较。

在企业经营正常、购销平衡的情况下,二者比较是有意义的。

比率大,说明企业的销售利润大,销售回款良好,创现能力强。

2、将销售商品、提供劳务收到的现金与经营活动流入的现金总额比较,可大致说明企业产品销售现款占经营活动流入的现金的比重有多大。

比重大,说明企业主营业务突出,营销状况良好。

3、将本期经营活动现金净流量与上期比较,增长率越高,说明企业成长性越好。

投资活动产生的现金流量分析。

当企业扩大规模或开发新的利润增长点时,需要大量的现金投入,投资活动产生的现金流入量补偿不了流出量,投资活动现金净流量为负数,但如果企业投资有效,将会在未来产生现金净流入用于偿还债务,创造收益,企业不会有偿债困难。

因此,分析投资活动现金流量,应结合企业目前的投资项目进行,不能简单地以现金净流入还是净流出来论优劣。

筹资活动产生的现金流量分析。

一般来说,筹资活动产生的现金净流量越大,企业面临的偿债压力也越大,但如果现金净流入量主要来自于企业吸收的权益性资本,则个仅不会面;临偿债压力,资金实力反而增强。

因此,在分析时,可将吸收权益性资本收到的现金与筹资活动现金总流入比较,所占比重大,说明企业资金实力增强,财务风险降低。

教你如何分析现金流量表怎样分析现金流量表现金流量表是以收付实现制为编制基础,反映企业在一定时期内现金收入和现金支出情况的报表。

对现金流量表的分析,既要掌握该表的结构及特点,分析其内部构成,又要结合损益表和资产负债表进行综合分析,以求全面、客观地评价企业的财务状况和经营业绩。

因此,现金流量表的分析可从以下几方面着手:一、现金流量及其结构分析企业的现金流量由经营活动产生的现金流量、投资活动产生的现金流量和筹资活动产生的现金流量三部分构成。

分析现金流量及其结构,可以了解企业现金的来龙去脉和现金收支构成,评价企业经营状况、创现能力、筹资能力和资金实力。

(一)经营活动产生的现金流量分析。

l、将销售商品、提供劳务收到的现金与购进商品。

接受劳务付出的现金进行比较。

在企业经营正常、购销平衡的情况下,二者比较是有意义的。

比率大,说明企业的销售利润大,销售回款良好,创现能力强。

2、将销售商品、提供劳务收到的现金与经营活动流入的现金总额比较,可大致说明企业产品销售现款占经营活动流入的现金的比重有多大。

比重大,说明企业主营业务突出,营销状况良好。

3、将本期经营活动现金净流量与上期比较,增长率越高,说明企业成长性越好。

(二)投资活动产生的现金流量分析。

当企业扩大规模或开发新的利润增长点时,需要大量的现金投入,投资活动产生的现金流入量补偿不了流出量,投资活动现金净流量为负数,但如果企业投资有效,将会在未来产生现金净流入用于偿还债务,创造收益,企业不会有偿债困难。

因此,分析投资活动现金流量,应结合企业目前的投资项目进行,不能简单地以现金净流入还是净流出来论优劣。

(三)筹资活动产生的现金流量分析。

一般来说,筹资活动产生的现金净流量越大,企业面临的偿债压力也越大,但如果现金净流入量主要来自于企业吸收的权益性资本,则不仅不会面临偿债压力,资金实力反而增强。

因此,在分析时,可将吸收权益性资本收到的现金与筹资活动现金总流入比较,所占比重大,说明企业资金实力增强,财务风险降低。

现金流量表结构分析现金流量表结构分析是指通过对现金流量表中不同项目间的比较,分析企业现金流入的主要来源和现金流出的方向,并评价现金流入流出对净现金流量的影响。

现金流量结构包括现金流入结构、现金流出结构、流入流出比例等,可列表进行分析。

旨在进一步掌握企业的各项活动中现金流量的变动规律、变动趋势、公司经营周期所处的阶段及异常变化等情况。

其中,( 1 )流入结构分析分为总流入结构和三项(经营、投资和筹资)活动流入的内部结构分析。

( 2 )流出结构分析也分为总流出结构和三项(经营、投资和筹资)活动流出的内部结构分析。

( 3 )流入流出比例分析即分为经营活动的现金流入流出比(此比值越大越好);投资活动现金的流入流出比(发展时期此比值应小,而衰退或缺少投资机会时此比值应大较好);筹资活动的现金流入流出比(发展时期此比值较大较好)。

财务分析人员可以利用现金流入和流出结构的历史比较和同业比较,可以得到更有意义的信息。

对于一个健康的正在成长的公司来说,经营活动现金流量应是正数,投资活动的现金流量是负数,筹资活动的现金流量应是正负相间的。

如果公司经营现金流量的结构百分比具有代表性(可用三年或五年的平均数),财务分析人员还可根据它们和计划销售额来预测未来的经营现金流量。

1 .现金流入结构分析AB 股份有限公司的现金流入结构分析表见表 5-20 :从表 5-20 可以看出: AB 公司 2007 年、 2006 年的现金流入总量分别为 42 亿和 43 亿,其中,经营活动现金流入量均在 99% 以上,投资活动、筹资活动的现金流入量都在 1% 以下,说明公司现金流量的主要来自于经营活动,进一步分析可以发现,经营活动的现金流入量主要是以销售商品、提供劳务收到的现金为主,这一项要占整个现金流入总量的 95% 以上。

这与我们前面分析的公司的主业突出的观点是吻合的,另外,公司处于一个发展阶段的尾声,正在运筹另一个新的发展机会,这可以从 2007 年公司“取得借款收到的现金”的比重增加了 0.17 个百分点可以看出。

现⾦流量表的结构及如何分析现⾦流量表是财务报表的三个基本报告之⼀,所表达的是在⼀固定期间(通常是每⽉或每季)内,⼀家机构的现⾦(包含银⾏存款)的增减变动情形)。

那么现⾦流量表的结构及如何分析呢?接下来由店铺⼩编为您解答相关知识,希望对您有所帮助。

⼀、现⾦流量及其结构分析企业的现⾦流量由经营活动产⽣的现⾦流量、投资活动产⽣的现⾦流量和筹资活动产⽣的现⾦流量三部分构成。

分析现⾦流量及其结构,可以了解企业现⾦的来龙去脉和现⾦收⽀构成,评价企业经营状况、创现能⼒、筹资能⼒和资⾦实⼒。

(⼀)经营活动产⽣的现⾦流量分析。

l、将销售商品、提供劳务收到的现⾦与购进商品。

接受劳务付出的现⾦进⾏⽐较。

在企业经营正常、购销平衡的情况下,⼆者⽐较是有意义的。

⽐率⼤,说明企业的销售利润⼤,销售回款良好,创现能⼒强。

2、将销售商品、提供劳务收到的现⾦与经营活动流⼊的现⾦总额⽐较,可⼤致说明企业产品销售现款占经营活动流⼊的现⾦的⽐重有多⼤。

⽐重⼤,说明企业主营业务突出,营销状况良好。

3、将本期经营活动现⾦净流量与上期⽐较,增长率越⾼,说明企业成长性越好。

(⼆)投资活动产⽣的现⾦流量分析。

当企业扩⼤规模或开发新的利润增长点时,需要⼤量的现⾦投⼊,投资活动产⽣的现⾦流⼊量补偿不了流出量,投资活动现⾦净流量为负数,但如果企业投资有效,将会在未来产⽣现⾦净流⼊⽤于偿还债务,创造收益,企业不会有偿债困难。

因此,分析投资活动现⾦流量,应结合企业⽬前的投资项⽬进⾏,不能简单地以现⾦净流⼊还是净流出来论优劣。

(三)筹资活动产⽣的现⾦流量分析。

⼀般来说,筹资活动产⽣的现⾦净流量越⼤,企业⾯临的偿债压⼒也越⼤,但如果现⾦净流⼊量主要来⾃于企业吸收的权益性资本,则不仅不会⾯临偿债压⼒,资⾦实⼒反⽽增强。

因此,在分析时,可将吸收权益性资本收到的现⾦与筹资活动现⾦总流⼊⽐较,所占⽐重⼤,说明企业资⾦实⼒增强,财务风险降低。

(四)现⾦流量构成分析。

⾸先,分别计算经营活动现⾦流⼊、投资活动现⾦流⼊和筹资活动现⾦流⼊占现⾦总流⼊的⽐重,了解现⾦的主要来源。

成都博瑞传播股份有限公司现金流量表分析报告• 一:现金流量表水平分析⒈经营活动产生的现金流量变动分析经营活动现金流量表 单位:万元 经营活动现金变动情况20000400006000080000100000120000140000160000 销售商品、提供劳务收到的现金收到的其他与经营活动有关的现金购买商品、接受劳务支付的现金客户贷款及垫款净增加额支付给职工以及为职工支付的现金支付的各项税费支付的其他与经营活动有关的现金2012年2011年由上图便可知,博瑞公司2012年销售商品、提供劳务收到的现金与2011年相比减少了512万元,减幅为0.38%,变化幅度不大,基本持平,40.51%,主要系本期对外投资以及发放贷款等增加减少了营业收入所致。

收取利息、手续费及佣金的现金和收到的税费返还虽然项目2012 2011 变动额 变动率 一、经营活动产生的现金流量 销售商品、提供劳务收到的现金 134909 135421 -512-0.38% 收取利息、手续费及佣金的现金 486 200 286 143.00% 收到的税费返还184 125 59 47.20% 收到的其他与经营活动有关的现金 2225 1908 317 16.61% 经营活动现金流入小计 137803 137329 4740.35% 购买商品、接受劳务支付的现金 52229 52380 -151 -0.29% 客户贷款及垫款净增加额 45480 36892 8588 23.28% 支付给职工以及为职工支付的现金 22637 18659 3978 21.32% 支付的各项税费15754 15683 71 0.45% 支付的其他与经营活动有关的现金 9570 10940 -1370 -12.52% 经营活动现金流出小计 145669 9766148008 49.16% 经营活动产生的现金流量净额-786639668-47534-119.83%增长幅度较大但总量增加不大。

(现金流量表)一、从总体上解读永辉超市2012年现金流量表:永辉超市现金流量表单位:万元项目2012年一、经营活动产生的现金流量:销售商品、提供劳务收到的现金2826192 收到的其他与经营活动有关的现金16855 经营活动现金流入小计2843047 购买商品、接受劳务支付的现金2235263 支付给职工以及为职工支付的现金164821 支付的各项税费74102 支付的其他与经营活动有关的现金185620 经营活动现金流出小计2659807 经营活动产生的现金流量净额183241 二、投资活动产生的现金流量收回投资所收到的现金29999 取得投资收益所收到的现金1348处置固定资产、无形资产和其他长期资产所收回71的现金净额收到的其他与投资活动有关的现金38500 投资活动现金流入小计69918购建固定资产、无形资产和其他长期资产所支付178178 的现金投资所支付的现金2998取得子公司及其他营业单位支付的现金净额3160支付的其他与投资活动有关的现金0投资活动现金流出小计184336 投资活动产生的现金流量净额-114418 三、筹资活动产生的现金流量吸收投资收到的现金273000 收到其他与筹资活动有关的现金4000 筹资活动现金流入小计277000 偿还债务支付的现金338250分配股利、利润或偿付利息所支付的现金27065其中:子公司支付给少数股东的股利、利润0支付其他与筹资活动有关的现金280筹资活动现金流出小计365595筹资活动产生的现金流量净额-88595四、汇率变动对现金及现金等价物的影响0五、现金及现金等价物净增加额-19772加:期初现金及现金等价物余额156406六、年末现金及现金等价物余额136634第一、永辉超市资产负债表资金项目年末比年初减少了62046万元。

剔除包含于年末及年初货币资金项目中的使用受限制资金的影响,本年现金及现金等价物共减少19772万元。

其中经营活动产生净现金流量183241万元;投资活动产生净现金流量-114418万元;筹资活动产生净现金流量-88595万元。

2012年中国平安现金流量表分析一、一般分析第一,该公司本年度现金流量为519696百万元,比去年增长351029百万元。

其中经营活动产生的现金流量净额为280897百万元,投资活动产生的现金流量净额为-193840百万元,筹资活动产生的现金流量净额为49521百万元。

第二,公司本年经营活动净现金流量的产生主要原因现金流入量大于现金流出。

现金流入主要由于是收到原保险合同取得的保费增加,客户存款和银行同业存放款项的增加以及银行业务应收账款额的减少。

现金流出是由于发放贷款及垫款的增加和银行业务及证券业务买入返售资金的增加。

总体而言,平安集团经营活动的现金流入主要得益于保险和银行两大行业。

其中主要原因是2011年仅合并原深发展全年经营业绩,2012年合并了原深发展全年经营业绩,客户存款和同业存放现金流入大幅增加。

第三,投资活动净现金流量净额为-193840,其中投资活动现金流入金额为1037141百万元,主要是因为收回了投资所收到的现金。

投资活动现金流出额为1230981百万元,大部分用于支付投资。

主要原因是2011年首次合并原深发展,现金流入较多,此外,2012年业务发展导致投资规模扩大,增加投资活动现金流出。

第四,筹资活动净现金流量净额为49521百万元,其中筹资流入金额为62155百万元,主要得益于保险业务卖出回购业务资金净增加额和发行债券收到的现金;筹资流出金额为12634百万元,主要用于分配股利及偿付利息支付,偿还债务所支付的现金。

主要原因是2012年保险子公司短期回购业务融入资金增加,以及平安产险、平安寿险分别成功发行次级债人民币30亿元和人民币90亿元。

二、现金流量水平分析公司本年度现金流量较去年增加了351029百万元,其中经营活动现金流量较去年增加205549百万元;投资活动现金流量较去年减少161731百万元;筹资活动现金流量较去年增长62860百万元。

可见公司本年度现金流量的增加主要是由经营活动现金流量的增加所导致的。

2012财务分析报告CUITYXHMC成都信息工程学院银杏酒店管理学院财务分析报告所属课程名称:财务分析任课教师:苏浩姓名:寇婷婷班级: 09财管3班专业:财务管理财务管理系2012年财务分析报告——苏宁电器一、企业概要苏宁电器1990年创立于江苏南京,是中国3C(家电、电脑、通讯)家电连锁零售企业的领先者,是国家商务部重点培育的“全国15家大型商业企业集团”之一。

经过20年的发展,现已成为中国最大的商业企业集团,品牌价值508.31亿元。

截至2010年,苏宁电器连锁网络覆盖中国大陆300多个城市,并进入中国香港和日本地区,拥有近1500家连锁店,员工15万人,2010年销售收入近1500亿元,名列中国上规模民营企业前三强,中国企业500强第50位,入选《福布斯》亚洲企业50强、《福布斯》全球2000大企业中国零售企业第一。

2004年7月,苏宁电器(002024)在深圳证券交易所上市。

凭借优良的业绩,苏宁电器得到了投资市场的高度认可,是全球家电连锁零售业市场价值最高的企业之一。

二、企业发展历程苏宁电器是中国3C(家电、电脑、通讯)家电连锁零售企业的领先者。

截止2005年12月底,苏宁电器在中国27个省和直辖市,90多个城市拥有近300多家连锁店,员工人数70000多名。

据商务部统计数据显示,2005年苏宁电器销售额近400亿元。

苏宁电器是国家商务部重点培育的“全国20家大型商业企业集团”之一。

2004年7月21日,苏宁电器(002024)在深圳证券交易所上市,2005年8月4日,苏宁电器股权分置改革方案获公司股东大会通过,苏宁电器高票进入G股时代。

2005年上半年在国家商务部统计的中国连锁三十强企业中,苏宁电器销售额达178亿元,位列前三强。

由于经营定位准确、品牌管理独具特色,2005年8月,世界品牌实验室(World Brand Lab)评定“苏宁”品牌价值64.55亿元;2001年、2003年先后两次被中国企业联合会评选为"中国最具影响力的十大企业";2005年9月,国家统计局在人民大会堂举行“第五届中国大企业集团信息发布会”上发布的“2004年中国1000家最大企业集团”名单中,苏宁电器排名92位成为唯一进入前百强的家电连锁企业;10月,苏宁入选爱国华人商会世界著名企业联盟、美中经贸投资总商会、全球华人品牌推选科学研究院、全球华人名牌网等机构联合推选的2005年度中国著名品牌200强。