风险导向审计案例分析

- 格式:ppt

- 大小:2.40 MB

- 文档页数:38

风险导向审计下的分析性程序案例一、资料:1、公司背景:假设A公司是一家制造汽车零件的企业。

其零件主要是通过零售渠道销售。

该公司20X0年、20X1年、20X2年的资产负债表和20X1年、20X2年的损益表反映在图9—2中。

一些重要的财务比率反映在图9—4中。

该公司组成于19X5年,19X8年上市。

该公司所进入的行业具有高度的竞争性,它是这一行业的最新加入者。

在过去的几年中,该公司占有12%的市场份额(以销售数量为基础)。

该公司的竞争主要来自国内三大汽车制造商的汽车零件子公司、一些国内其他公司和大量的外国(美国、日本、韩国)公司。

该公司生产的零件被认为质量很高,因而以高价出售。

该行业的产品有两个销售渠道:一是销售给大的汽车制造商,二是通过零售渠道销售。

该公司的零件有约40%销售给国内三大汽车制造公司。

销售的信用条件一般是N/30。

该公司在按主要汽车公司的要求生产零件的同时,自己也开发新产品。

该公司大约有25%的产品是自行设计和开发的。

该公司所在行业20X2年的有关数据如下:毛利率42.20%存货周转率 12.15存货占总资产的百分比17.20%应收账款周转率 15.78应收账款占总资产的百分比 28.15%销售增长率11.3%股利/净收益45%总资产报酬率19.40%权益报酬率32%销售利润率(税后) 6.85%固定资产周转率11.21资产负债率65%零售占总销售的百分比40%实际税率33.5%销售、管理费用/销售 21.23%应付账款周转率21.5每个员工的人工成本47,540元每个员工的额外津贴7,800元新产品上市时间 1.90年市盈率14.222、该公司关键的会计政策和程序如下:(1)存货:该公司所有的存货采用后进先出法计价。

(2)应收账款:该公司20X2年、20X1年、20X0年坏账准备的余额分别为7,500元、6,400元、和6,100元。

(3)固定资产:该公司的固定资产按直线法折旧。

浅谈钢铁企业风险导向内部审计的应用【摘要】钢铁企业面临着各种风险,因此风险管理至关重要。

内部审计在钢铁企业中扮演着监督和管理风险的关键角色。

风险导向内部审计通过识别、评估和管理风险,帮助企业预防和化解潜在的危机。

本文探讨了风险导向内部审计的理念、意义,以及其主要内容和开展方法。

结合实际案例分析,阐述了如何在钢铁企业中应用风险导向内部审计。

通过提升管理水平,风险导向内部审计对钢铁企业具有重要意义。

未来,钢铁企业应关注风险导向内部审计的发展趋势,不断完善内部审计机制,以应对日益复杂的风险挑战。

风险导向内部审计的有效实施将有助于保障钢铁企业的可持续发展和稳定经营。

【关键词】钢铁企业、风险管理、内部审计、风险导向、企业管理、发展趋势、重要性、应用案例、管理水平、风险导向内部审计。

1. 引言1.1 钢铁企业风险管理的重要性钢铁企业作为国民经济中重要的基础产业之一,一直承担着为国家提供基础建设和制造业支持的重要任务。

在面临市场竞争激烈、资源环境约束严格、国际市场风险高涨等多重挑战的情况下,钢铁企业风险管理显得尤为重要。

钢铁企业作为重要的基础产业,其生产过程涉及到大量的原材料采购、生产加工、产品销售等环节,其中存在诸多潜在的风险因素。

原材料价格波动、生产设备故障、市场需求下滑等都可能对企业产生负面影响,导致经济损失甚至经营危机。

钢铁企业在生产过程中还可能涉及安全生产、环境保护等重要问题,一旦发生事故或污染事件,不仅会对企业自身造成损失,还可能对周边环境和社会造成严重影响,影响企业形象和社会信誉。

钢铁企业风险管理的重要性不言而喻。

只有通过建立科学有效的风险管理体系,加强内部控制和审计监督,及时识别和应对各类风险,才能确保企业持续稳健发展,提升市场竞争力。

钢铁企业需要重视风险管理工作,将其纳入企业发展战略的重要部分,并不断完善和提升风险管理水平。

1.2 内部审计在钢铁企业中的作用内部审计可以帮助钢铁企业建立健全的内部控制体系。

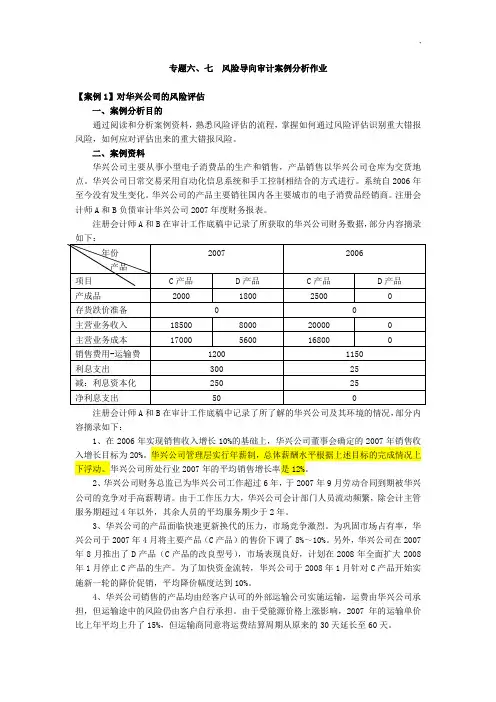

专题六、七风险导向审计案例分析作业【案例1】对华兴公司的风险评估一、案例分析目的通过阅读和分析案例资料,熟悉风险评估的流程,掌握如何通过风险评估识别重大错报风险,如何应对评估出来的重大错报风险。

二、案例资料华兴公司主要从事小型电子消费品的生产和销售,产品销售以华兴公司仓库为交货地点。

华兴公司日常交易采用自动化信息系统和手工控制相结合的方式进行。

系统自2006年至今没有发生变化。

华兴公司的产品主要销往国内各主要城市的电子消费品经销商。

注册会计师A和B负债审计华兴公司2007年度财务报表。

注册会计师A和B在审计工作底稿中记录了所获取的华兴公司财务数据,部分内容摘录如下:2007 2006 年份产品项目C产品D产品C产品D产品产成品2000 1800 2500 0存货跌价准备0 0主营业务收入18500 8000 20000 0主营业务成本17000 5600 16800 0销售费用-运输费1200 1150利息支出300 25减:利息资本化250 25净利息支出50 0 注册会计师A和B在审计工作底稿中记录了所了解的华兴公司及其环境的情况,部分内容摘录如下:1、在2006年实现销售收入增长10%的基础上,华兴公司董事会确定的2007年销售收入增长目标为20%。

华兴公司管理层实行年薪制,总体薪酬水平根据上述目标的完成情况上下浮动。

华兴公司所处行业2007年的平均销售增长率是12%。

2、华兴公司财务总监已为华兴公司工作超过6年,于2007年9月劳动合同到期被华兴公司的竞争对手高薪聘请。

由于工作压力大,华兴公司会计部门人员流动频繁,除会计主管服务期超过4年以外,其余人员的平均服务期少于2年。

3、华兴公司的产品面临快速更新换代的压力,市场竞争激烈。

为巩固市场占有率,华兴公司于2007年4月将主要产品(C产品)的售价下调了8%~10%。

另外,华兴公司在2007年8月推出了D产品(C产品的改良型号),市场表现良好,计划在2008年全面扩大2008年1月停止C产品的生产。

浅谈现代风险导向审计的应用——基于某某公司审计失败案例的分析摘要在这个经济发展得如此迅猛的时代,许多知名的会计师事务所却接连出现了许多令人惊讶的审计丑闻。

比如在2019年,我国其中一家国际化、专业化的大型会计师事务所--某某会计师事务被证监会立案调查。

为什么在专业化程度如此之高的顶尖会计师事务所里,还是会存在审计失败的案例以及没有察觉甚至是遗漏的审计风险的存在呢?审计师如何更好的运用现代风险导向审计去“顺瓜摸藤”,充分掌握被审计单位的风险,保证更好的审计质量,这就是我现在探讨现代风险导向审计应用的意义之处。

本文主要采用案例分析法,并辅归纳总结和规范研究等研究方法,选择对某某会计师事务所对某某股份有限公司进行现代风险导向审计的应用这个现实案例进行探讨,并将总结其中存在的问题以及提出我个人的意见建议。

希望这些意见建议可以有助于审计人员更好地运用现代风险导向审计。

关键词:现代风险导向审计;重大错报风险;会计师事务所;成都某某;一、引言(一)研究背景及意义在这个经济发展得如此迅猛的时代,许多知名的会计师事务所却接连出现了许多令人惊讶的审计丑闻。

比如在2019年,我国其中一家国际化、专业化的大型会计师事务所--某某会计师事务被证监会立案调查,因其存在的涉嫌参与康得新的大金额财务欺诈行为。

随后不久,证监会又对某某在辅仁药业的审计中出现涉嫌违反法律和法规的造假行为进行调查取证。

这些一系列的立案调查让专业负责他们审计的某某会计师事务所难咎其职,所以某某这两年遭受了严重的信任危机。

根据2018年的不完全统计,共有317家注册公司与某某有关联;到2019年10月底,下降了将近78家,并且在11月又有消息称有27项与某某的合作已经结束。

也就是说,本年以来,某某已减少客户一共有105家,约占总数三分之一。

几乎可以用“客户排队解约”形容。

而这一新闻事件也引爆了社会公众也对审计机构的质量的怀疑。

为什么在专业化程度如此之高的顶尖会计师事务所里,还是会存在这样没有察觉甚至是遗漏的审计风险的存在呢?高速发展的经济不仅仅考验着企业的运作能力,还考验着企业对于自身财务的风险把控以及在面对更加错综复杂的财务问题时应当如何去解决。

![商贸流通类贷款的风险导向审计案例解析[会计实务,会计实操]](https://uimg.taocdn.com/b15cf3db89eb172ded63b797.webp)

财会类价值文档精品发布!商贸流通类贷款的风险导向审计案例解析[会计实务,会计实操] 近年来,商贸流通类企业具有自有固定资产较少、主营业务利润率不高、运营不规范等特点,相对于其他企业流动性贷款风险较大。

对此,笔者建议,应对商贸流通类贷款进行风险导向审计。

风险导向审计即指注册会计师以审计风险模型为基础进行的审计,以战略观和系统观思想指导重大错报风险评估和整个审计流程,其核心思想可以概括为:审计风险主要来源于企业财务报告的重大错报风险,而错报风险主要来源于整个企业的经营风险和舞弊风险。

下面结合案例进行分析:【案例】××信用社2013年3月29日向××市×××贸易有限公司发放抵押贷款1 200万元,2014年3月28日到期。

《贷款调查报告》显示:借款用途:流动资金(购酒水),利率执行5.5‰,抵押物:×××实业有限公司房产,调查责任人:A岗孙某某、B岗李某某。

但上述贷款在查阅信贷管理系统后显示,信用社2012年对××市×××贸易有限公司授信1 000万元,2013年又新增授信200万元,授信额度达到1 200万元,以×××实业有限公司房产作抵押。

另外:×××实业有限公司以自有房产作抵押在另一家信用社贷款1 200万元(2013年5月24日~2016年5月20日),追加××市×××贸易有限公司作担保,截至2013年4月末,××市×××贸易有限公司资产总额仅有4 000多万元。

经审计,该案例中存在的问题如下:(1)《贷款调查报告》简单,无借款单位行业风险评价及抵押物出租等方面的调查内容。

2013年3月27日出具的《贷款调查报告》无借款单位行业风险评价及抵押物出租等方面的调查内容。

风险导向内部审计优化研究案例以风险导向内部审计优化研究案例为题,以下是10个案例:1. 银行业内部审计风险导向优化研究案例:在银行业内部审计中,风险导向的优化可以帮助银行更好地管理风险,并提供高效的内部审计服务。

通过建立风险导向的内部审计框架,银行可以根据风险评估结果确定审计重点,并制定相应的审计计划和控制措施,从而提高内部审计的准确性和有效性。

2. 制造业内部审计风险导向优化研究案例:在制造业内部审计中,风险导向的优化可以帮助企业识别和管理潜在的风险,提高内部控制的效果。

通过建立风险导向的内部审计方法和工具,制造企业可以及时发现并解决生产过程中的风险问题,提升企业的生产效率和产品质量。

3. 零售业内部审计风险导向优化研究案例:在零售业内部审计中,风险导向的优化可以帮助企业发现和解决与销售、库存、采购等方面相关的风险问题。

通过建立风险导向的内部审计流程和指标体系,零售企业可以及时了解市场需求和风险变化,优化经营决策,提高企业的盈利能力和竞争力。

4. 保险业内部审计风险导向优化研究案例:在保险业内部审计中,风险导向的优化可以帮助保险公司更好地管理保险风险,并提供可靠的内部审计服务。

通过建立风险导向的内部审计框架和工具,保险公司可以准确评估保险风险,并采取相应的控制措施,确保保险业务的稳健运营和风险可控。

5. 电子商务内部审计风险导向优化研究案例:在电子商务内部审计中,风险导向的优化可以帮助企业发现和解决与电子商务活动相关的风险问题。

通过建立风险导向的内部审计流程和指标体系,电子商务企业可以及时识别并应对网络安全、供应链管理、支付风险等方面的风险,保障企业的持续发展。

6. 能源行业内部审计风险导向优化研究案例:在能源行业内部审计中,风险导向的优化可以帮助企业管理能源供应和使用过程中的风险,并提高内部审计的效果。

通过建立风险导向的内部审计方法和工具,能源企业可以准确评估能源供应链的风险,并采取相应的控制措施,保障能源供应的安全和可靠。

摘要:近年来,我国出台了一系列针对商业银行的监管措施,促使我国商业银行开始改变以往过于重视利益,忽略内部审计以及风险管控的经营方式,转而开始优化资产结构,提高资本利用效率,提升风险应对能力。

在新的监管环境下,大多数商业银行的做法是采用风险导向内部审计来实现降低风险、资产增值的经营目标。

风险导向内部审计作为新型内部审计,相比传统内部审计,更加注重风险的评估和管控。

然而,风险导向内部审计在我国商业银行应用时间较短,在实际应用中仍存在许多问题。

本文以风险导向内部审计在工商银行实际应用为例,找出存在的问题,并有针对性的分析原因,提出自己的解决思路和想法。

关键词:风险导向内部审计,工商银行,风险评估,资产增值Abstract:In recent years, China has introduced a series of regulatory measures for commercial banks, which has prompted commercial banks to change the way they used to pay too much attention to interests, ignore internal audit and risk management and control, and start to optimize the asset structure, improve capital utilization efficiency and enhance risk response ability. Under the new regulatory environment, most commercial banks adopt risk-oriented internal audit to achieve the business objectives of reducing risk and increasing asset value. As a new type of internal audit, risk-oriented internal audit pays more attention to risk assessment and control than traditional internal audit. However, the application of risk-oriented internal audit in China's commercial banks is relatively short, and there are still many problems in practical application. Taking the practical application of risk-oriented internal audit in industrial and commercial banks as an example, this paper finds out the existing problems, analyses the reasons and puts forward its own solutions and ideas.Keywords:Risk Oriented Internal Audit, Industrial and Commercial Bank, Risk Assessment, Asset Value Added目录1 前言 (3)2 风险导向内部审计相关理论 (3)2.1 风险导向内部审计理论基础 (3)2.2 风险导向内部审计概述 (4)2.3 风险导向内部审计程序 (5)3 工商银行风险导向内部审计现状 (6)3.1 工商银行简介 (6)3.2 工商银行内部审计管理体系 (6)3.3 工商银行内部审计应用情况 (6)4 风险导向内部审计在商业银行应用中存在的问题 (7)4.1 内部审计系统功能开发不全 (7)4.2 审计报告未充分发挥作用 (7)4.3 电子银行业务审计缺乏全面性 (8)4.4 商业银行内部审计队伍素质不高 (8)5 商业银行风险导向内部审计现状出现的原因 (9)5.1 审计队伍职业化程度低 (9)5.2 银行管理层对风险导向审计重视程度不够 (9)5.3 审计建议缺乏针对性 (9)5.4 对电子银行业务风险认识不全面 (10)6.1 对电子银行业务采取针对性审计措施 (10)6.2 加强商业银行内部审计人才培养 (10)6.3 转变内部审计工作理念 (11)6.4 加强信息化水平建设 (11)结论 (12)参考文献 (13)致谢................................................................................. 错误!未定义书签。

风险导向审计实务系列之现代企业绩效评价案例现代企业绩效评价(Business Performance Review, “ BPR”)四:附录一: 案例分析( BPR Case Study)公司名称: CAB 运输和仓储有限公司(金额单位:除注明外,以千元人民币计)概述2002年7月,审计小组(合伙人,主管和高级经理)与CAB公司管理高层(CEO,CFO,执行副总裁。

他们拥有公司100%的股份)会面以了解管理层如何考核和监管公司的经营绩效,并讨论包括如下的具体事项:●2002年、2003年及以后年度,管理层的战略以及相关关键性的成功要素。

●管理层所采用的经营绩效考核措施。

●管理层所采取的监控措施以及相关的报告。

●第三方对公司财务报告的利用,包括他们所使用的绩效考核方法和他们对公司的预期。

●管理层对公司2002年、2003年及以后年度的预期。

●基于6月30日的财务报告,公司截止到2002年6月30日的中期经营成果。

通过该会议及随后7月份与高层管理者的后续讨论,审计小组做出了2002年该企业经营绩效评价(BPR)的假设值。

在2003年2月,审计小组再次与公司高层管理人员会面,从而更新了审计人员对以上事项的认识,并在年终财务报告的基础上,与公司管理层讨论并对假设值的作出共同评价。

1.了解实际经营情况——对企业经营绩效的影响在了解该公司业务的其他阶段中,审计小组识别出以下对企业经营绩效有重大影响的经济交易事项:影响2002年的重大交易是:有关B不动产的购建及随后出售U不动产(以下统一称为不动产交易)。

这一交易的直接结果是,公司将拥有B不动产的产权并可将出售U 不动产收益约¥4,000相关的税额确认为递延税项,约¥1,600。

购买B不动产所需的资金主要来自外部借款和出售U不动产的收入。

注——参考后附BAF所记录的其他重大交易事实,将有助于企业经营绩效分析。

2.了解第三方对该公司绩效考核评价和预期CAB财务报表的主要第三方使用者是W银行,该银行多年来为CAB提供融资服务。