期末账项调整会计分录

- 格式:doc

- 大小:26.00 KB

- 文档页数:1

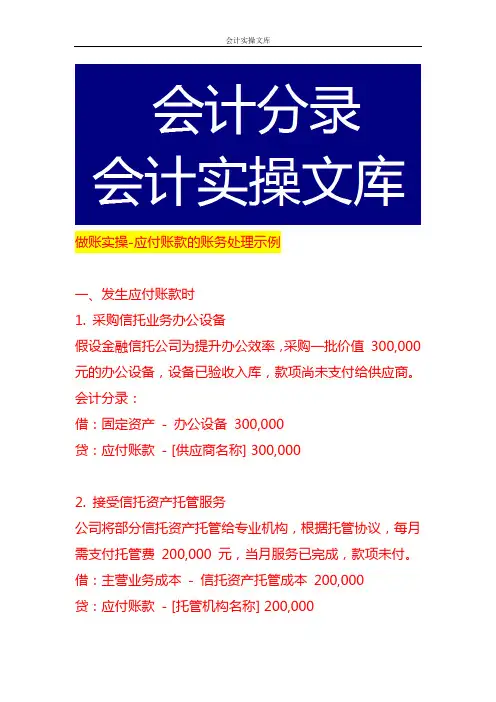

做账实操-应付账款的账务处理示例 一、发生应付账款时 1. 采购信托业务办公设备 假设金融信托公司为提升办公效率,采购一批价值 300,000 元的办公设备,设备已验收入库,款项尚未支付给供应商。 会计分录: 借:固定资产 - 办公设备 300,000 贷:应付账款 - [供应商名称] 300,000

2. 接受信托资产托管服务 公司将部分信托资产托管给专业机构,根据托管协议,每月需支付托管费 200,000 元,当月服务已完成,款项未付。 借:主营业务成本 - 信托资产托管成本 200,000 贷:应付账款 - [托管机构名称] 200,000 二、支付应付账款时 1. 支付办公设备采购款 当公司筹集资金后,支付之前采购办公设备所欠的 300,000 元款项给供应商,会计分录: 借:应付账款 - [供应商名称] 300,000 贷:银行存款 300,000

2. 支付信托资产托管费 支付给托管机构当月的托管费 200,000 元时: 借:应付账款 - [托管机构名称] 200,000 贷:银行存款 200,000

三、应付账款转销时 1. 无法支付的应付账款处理 假设因供应商公司倒闭等原因,公司有一笔 50,000 元的应付账款 - [某供应商名称]无需再支付,经批准予以转销。按照会计准则,这部分应转入营业外收入。 会计分录: 借:应付账款 - [某供应商名称] 50,000 贷:营业外收入 - 无法支付的应付账款 50,000 会计做账流程 一、建账 1. 根据企业所属行业、规模以及核算要求,选择适用的会计准则,如企业会计准则、小企业会计准则等。 2. 确定会计科目体系,涵盖资产、负债、所有者权益、成本、损益等五大类科目,依据企业业务特点,细化设置明细科目,例如制造业需细分原材料、生产成本等科目,服务业则侧重于服务收入、服务成本相关科目。 3. 建立账簿,包括总账、日记账(现金日记账、银行存款日记账)、明细账(如往来明细账、存货明细账、固定资产明细账等),可以选择手工记账或借助财务软件创建电子账簿,手工记账时需准备规范的账页格式,按序编号登录,财务软件记账则要完成系统初始化设置,录入企业基本信息、科目期初余额等。

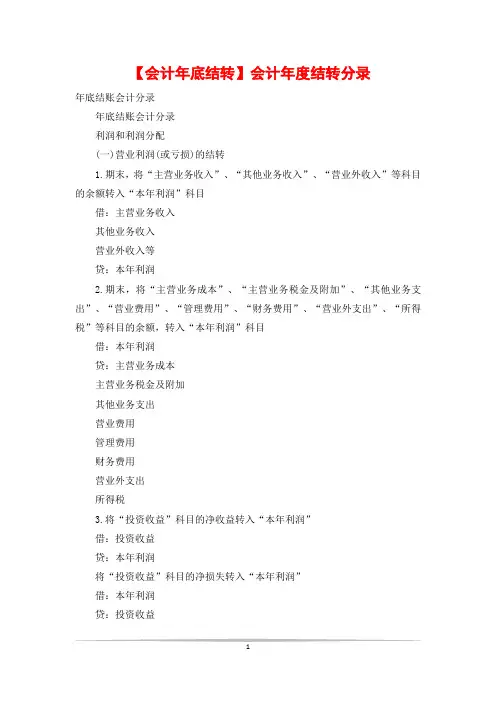

【会计年底结转】会计年度结转分录年底结账会计分录年底结账会计分录利润和利润分配(一)营业利润(或亏损)的结转1.期末,将“主营业务收入”、“其他业务收入”、“营业外收入”等科目的余额转入“本年利润”科目借:主营业务收入其他业务收入营业外收入等贷:本年利润2.期末,将“主营业务成本”、“主营业务税金及附加”、“其他业务支出”、“营业费用”、“管理费用”、“财务费用”、“营业外支出”、“所得税”等科目的余额,转入“本年利润”科目借:本年利润贷:主营业务成本主营业务税金及附加其他业务支出营业费用管理费用财务费用营业外支出所得税3.将“投资收益”科目的净收益转入“本年利润”借:投资收益贷:本年利润将“投资收益”科目的净损失转入“本年利润”借:本年利润贷:投资收益(二)利润分配1.用盈余公积弥补亏损借:盈余公积贷:利润分配——其他转入2.提取盈余公积和法定公益金借:利润分配——提取法定盈余公积——提取法定公益金——提取任意盈余公积贷:盈余公积——法定盈余公积——法定公益金——任意盈余公积3.应当分配给投资者的利润借:利润分配——应付利润贷:应付利润4.按董事会或类似机构批准的应转增资本的金额,在办理增资手续后借:利润分配——转作资本的利润贷:实收资本等5.调整增加的以前年度利润或调整减少的以前年度亏损和相应增加的所得税借:有关科目贷:以前年度损益调整应交税金——应交所得税调整减少的以前年度利润或调整增加的以前年度亏损和相应减少的所得税借:以前年度损益调整应交税金——应交所得税贷:有关科目经调整后,将“以前年度损益调整”科目的余额转入“利润分配——未分配利润”科目。

(三)结转全年利润(或亏损)1.年度终了,将全年实现的净利润自“本年利润”科目转入“利润分配”科目借:本年利润贷:利润分配——未分配利润如为净亏损,作相反的会计分录。

2.同时,将“利润分配”科目下的其他明细科目的余额转入“利润分配——未分配利润”科目借:利润分配——未分配利润贷:利润分配——提取法定盈余公积——提取法定公益金——提取任意盈余公积——应付利润——转作资本的利润借:利润分配——其他转入贷:利润分配——未分配利润年底结帐结转本年利润。

调整分录例题年底关账,不少会计对跨年度账务调整感觉头疼,尤其是一些大公司的财务主管,表示常常会碰到诸如资产负债表日后事项这类会计处理事项,小则影响报告年度税费,大则影响报告期财报数据质量。

为此,笔者整理出几类常用账务调整和差错更正会计处理方法,希望能给大家工作学习有点帮助。

1.会计差错产生原因有哪些?答:会计差错产生原因和表现形式很多:有会计确认、计量、报告环节等差错;有管理薄弱、基础工作差,相关人员的职责权限范围不明其他原因造成的会计记账、计算差错;有财务人员业务素质、责任心不强,对于经济业务中不确定因素的会计估计差错;滥用会计政策、差错更正方法;等等。

2.常见的差错更正账务调整方法有几种,分别是什么?答:常见的差错更正账务调整方法有:红字冲销法、补充登记法和综合账务调整法。

3.年底发现上月登记的分录多计金额,使用哪种调账方法;如果只是金额少记呢。

请分别阐述每种方法的适用情况。

答:多记金额可以采用红字冲销法。

先用红字冲销原错误的会计分录,再用蓝字重新编制正确的会计分录,重新登记账簿。

该方法适用于会计科目用错及会计科目正确但核算金额错误的情况。

一般情况下,如及时发现错误,没有影响后续核算情况下多采用红字冲消法。

如果是金额少记,可以采用补充登记法。

通过编制调账分录,将调整金额直接入账,以更正错账。

该方法适用于漏记或错账所涉及的会计科目正确,但金额小于应记金额的情况。

4.会计科目和金额都有问题,适用什么方法?请阐释该方法的适用情况。

答:这种情况下可以运用综合账务调整法,红字冲销法和补充登记法综合运用。

一般适用于会计分录借贷方有一方会计科目用错,而另一方会计科目没有错的情况;正确的一方不调整,错误的一方用错误科目转账调整,使用正确科目及时调整,且主要用于所得税纳税审查后的账务处理。

5.电子记账对涉及损益类账户差错更正有什么特别要求?答:在对涉及损益类账户进行调整时,要根据电子账特点,灵活运用账务调整方法进行差错更正。

以前年度损益调整会计账务处理分录

“以前年度损益调整”科目应结转至“利润分配——未分配利润”科目核算:

1、当以前年度损益调整为贷方余额时,会计分录为:

借:以前年度损益调整

贷:利润分配——未分配利润

2、当以前年度损益调整为借方余额时,会计分录为:

借:利润分配——未分配利润

贷:以前年度损益调整

以前年度损益调整账户性质

以前年度损益调整账户性质为损益类账户,主要是核算企业对以前年度发生的多计或少计的重大盈亏数额所进行的调整。

以前年度损益调整账户结构:贷方记增加,登记企业调整的以前年度的收益;借方记减少,登记企业调整的以前年

度的收益损失;期末余额结转至本年利润账户,结转后无余额。

以前年度损益调整是指对以前年度财务报表中的重大错误的更正,包括计算错误、会计分录差错以及漏记事项的更正。

对于报表期间之前发生的事项,以前年度损益调整将改变留存收益的期初余额。

以前年度多、少计费用或多、少计收益时,应通过“以前年度损益调整”科目来代替原相关损益科目,对方科目不变,再把“以前年度损益调整”科目结转到“利润分配”科目下,进行相应的盈余公积的调整。

最终不能影响当期的“本年利润”科目。

期末账项调整会计分录

1、计提折旧,借:管理费用,制造费用,生产成本,在建工程等贷:累计折旧

2、计提摊销,借:管理费用,制造费用,生产成本,在建工程等贷:累计摊销

3、计提工资,借:管理费用,制造费用,生产成本,在建工程等贷:应付职工薪酬

4、预提利息,借:财务费用、管理费用、在建工程等贷:应付利息、长期借款等

5、摊销费用,借:管理费用、制造费用等贷:待摊费用、长期待摊费用、预付账款等

6、分配制造费用,借:生产成本贷:制造费用(严格讲,不属于账项调整,但不要忘做)

7、确认利息收入,借:应收利息贷:财务费用

8、确认收入,借:应收账款、预收账款、其他应收款贷:主营业务收入、其他业务收入

9、计提养老保险费,借:管理费用,制造费用,生产成本,在建工程等贷:其他应付款

10、计提住房公积金,借:管理费用,制造费用,生产成本,在建工程等贷:其他应付款

11、计提营业税金及附加,借:营业税金及附加贷:应交税费

12、目前,福利费不用计提了,据实列支,但不能超过工资总额的14%。