消费税--注会

- 格式:ppt

- 大小:774.50 KB

- 文档页数:65

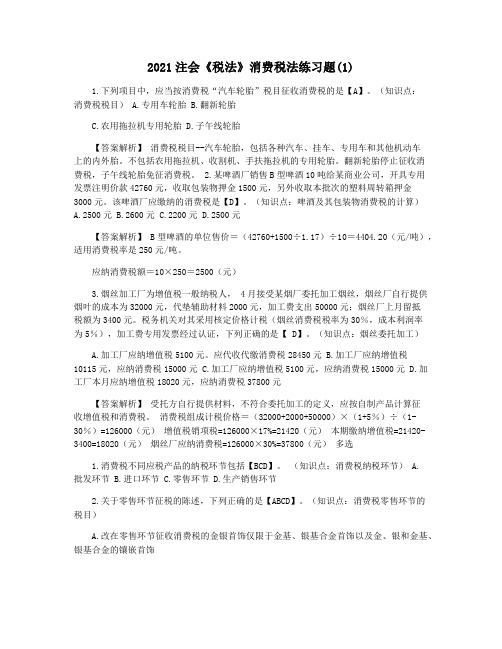

2021注会《税法》消费税法练习题(1)1.下列项目中,应当按消费税“汽车轮胎”税目征收消费税的是【A】。

(知识点:消费税税目) A.专用车轮胎 B.翻新轮胎C.农用拖拉机专用轮胎D.子午线轮胎【答案解析】消费税税目--汽车轮胎,包括各种汽车、挂车、专用车和其他机动车上的内外胎。

不包括农用拖拉机、收割机、手扶拖拉机的专用轮胎。

翻新轮胎停止征收消费税,子午线轮胎免征消费税。

2.某啤酒厂销售B型啤酒10吨给某商业公司,开具专用发票注明价款42760元,收取包装物押金1500元,另外收取本批次的塑料周转箱押金3000元。

该啤酒厂应缴纳的消费税是【D】。

(知识点:啤酒及其包装物消费税的计算)A.2500元 B.2600元 C.2200元 D.2500元【答案解析】 B型啤酒的单位售价=(42760+1500÷1.17)÷10=4404.20(元/吨),适用消费税率是250元/吨。

应纳消费税额=10×250=2500(元)3.烟丝加工厂为增值税一般纳税人, 4月接受某烟厂委托加工烟丝,烟丝厂自行提供烟叶的成本为32000元,代垫辅助材料2000元,加工费支出50000元;烟丝厂上月留抵税额为3400元。

税务机关对其采用核定价格计税(烟丝消费税税率为30%,成本利润率为5%),加工费专用发票经过认证,下列正确的是【 D】。

(知识点:烟丝委托加工)A.加工厂应纳增值税5100元。

应代收代缴消费税28450元B.加工厂应纳增值税10115元,应纳消费税15000元 C.加工厂应纳增值税5100元,应纳消费税15000元 D.加工厂本月应纳增值税18020元,应纳消费税37800元【答案解析】受托方自行提供材料,不符合委托加工的定义,应按自制产品计算征收增值税和消费税。

消费税组成计税价格=(32000+2000+50000)×(1+5%)÷(1-30%)=126000(元)增值税销项税=126000×17%=21420(元)本期缴纳增值税=21420-3400=18020(元)烟丝厂应纳消费税=126000×30%=37800(元)多选1.消费税不同应税产品的纳税环节包括【BCD】。

/

中华会计网校会计人的网上家园

2016注会《税法》知识点:消费税的组价公式知识点:消费税的组价公式

1.纳税人自产自用的应税消费品,按照纳税人生产的同类消费品的销售价格计算纳税;没有同类消费品销售价格的,按照组成计税价格纳税。

(1)实行从价定率办法计算消费税的组成计税价格公式:

组成计税价格=(成本+利润)÷(1-消费税比例税率)

(2)实行复合计税办法计算消费税的组成计税价格公式:

组成计税价格=(成本+利润+自产自用数量×定额税率)÷(1-消费税比例税率)

2.委托加工的应税消费品,按照受托方的同类消费品的销售价格计算纳税;没有同类消费品销售价格的,按照组成计税价格纳税。

(1)实行从价定率办法计算消费税的组成计税价格公式:

组成计税价格=(材料成本+加工费)÷(1-消费税比例税率)

(2)实行复合计税办法计算消费税的组成计税价格公式:

组成计税价格=(材料成本+加工费+委托加工数量×定额税率)÷(1-消费税比例税率)

3.进口的应税消费品

(1)实行从价定率办法计算纳税的组成计税价格计算公式:

组成计税价格=(关税完税价格+关税)÷(1-消费税比例税率)

(2)实行复合计税办法计算纳税的组成计税价格计算公式:

组成计税价格=(关税完税价格+关税+进口数量×消费税定额税率)÷(1-消费税比例税率)。

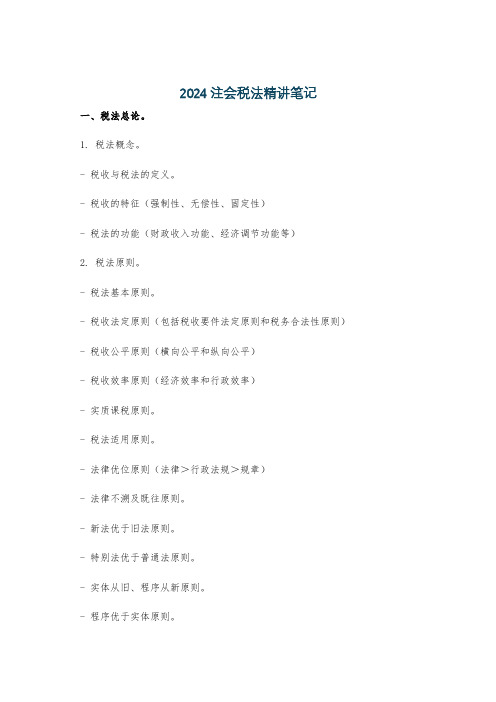

2024注会税法精讲笔记一、税法总论。

1. 税法概念。

- 税收与税法的定义。

- 税收的特征(强制性、无偿性、固定性)- 税法的功能(财政收入功能、经济调节功能等)2. 税法原则。

- 税法基本原则。

- 税收法定原则(包括税收要件法定原则和税务合法性原则)- 税收公平原则(横向公平和纵向公平)- 税收效率原则(经济效率和行政效率)- 实质课税原则。

- 税法适用原则。

- 法律优位原则(法律>行政法规>规章)- 法律不溯及既往原则。

- 新法优于旧法原则。

- 特别法优于普通法原则。

- 实体从旧、程序从新原则。

- 程序优于实体原则。

3. 税法要素。

- 总则(立法目的、适用范围等)- 纳税义务人(自然人和法人等)- 征税对象(区分不同税种的标志)- 税目(对征税对象分类规定的具体征税项目)- 税率。

- 比例税率(如增值税基本税率)- 累进税率(超额累进税率如个人所得税综合所得;超率累进税率如土地增值税)- 定额税率(如车船税)- 纳税环节(生产、批发、零售等环节纳税)- 纳税期限(按日、月、季、年等)- 纳税地点(机构所在地、销售地等)- 减税免税(税基式减免、税率式减免、税额式减免)- 罚则(对违反税法行为的处罚规定)- 附则(解释权、生效时间等)4. 税收立法与我国税法体系。

- 税收立法机关。

- 全国人民代表大会及其常务委员会(制定税收法律)- 国务院(制定税收行政法规)- 地方人民代表大会及其常务委员会(制定地方税收法规,仅限部分地区)- 国务院税务主管部门(制定税收部门规章)- 地方政府(制定税收地方规章)- 我国现行税法体系。

- 税收实体法体系(按征税对象分类,如商品和劳务税类、所得税类等)5. 税收执法。

- 税务机构设置(国家税务总局及各级税务机关)- 税收征管范围划分(国税、地税征管范围,目前国地税合并后的调整情况)- 税收收入划分(中央税、地方税、中央与地方共享税的划分)6. 税务权利与义务。

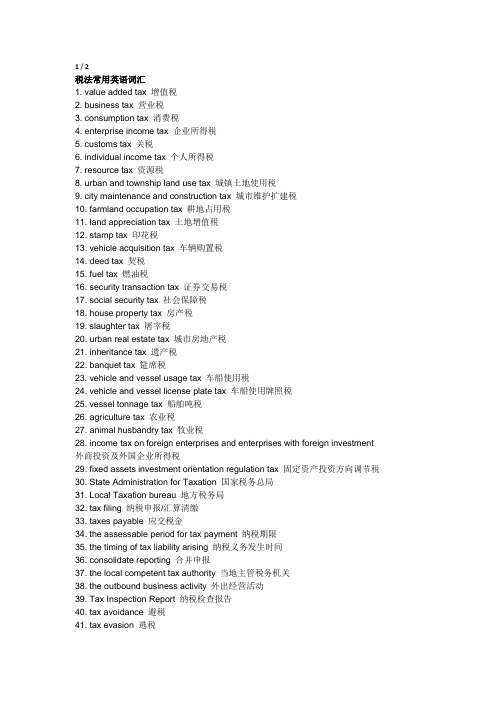

1 / 2税法常用英语词汇1. value added tax 增值税2. business tax 营业税3. consumption tax 消费税4. enterprise income tax 企业所得税5. customs tax 关税6. individual income tax 个人所得税7. resource tax 资源税8. urban and township land use tax 城镇土地使用税9. city maintenance and construction tax 城市维护扩建税10. farmland occupation tax 耕地占用税11. land appreciation tax 土地增值税12. stamp tax 印花税13. vehicle acquisition tax 车辆购置税14. deed tax 契税15. fuel tax 燃油税16. security transaction tax 证券交易税17. social security tax 社会保障税18. house property tax 房产税19. slaughter tax 屠宰税20. urban real estate tax 城市房地产税21. inheritance tax 遗产税22. banquet tax 筵席税23. vehicle and vessel usage tax 车船使用税24. vehicle and vessel license plate tax 车船使用牌照税25. vessel tonnage tax 船舶吨税26. agriculture tax 农业税27. animal husbandry tax 牧业税28. income tax on foreign enterprises and enterprises with foreign investment 外商投资及外国企业所得税29. fixed assets investment orientation regulation tax 固定资产投资方向调节税30. State Administration for Taxation 国家税务总局31. Local Taxation bureau 地方税务局32. tax filing 纳税申报/汇算清缴33. taxes payable 应交税金34. the assessable period for tax payment 纳税期限35. the timing of tax liability arising 纳税义务发生时间36. consolidate reporting 合并申报37. the local competent tax authority 当地主管税务机关38. the outbound business activity 外出经营活动39. Tax Inspection Report 纳税检查报告40. tax avoidance 避税41. tax evasion 逃税42. tax base 税基2 / 243. refund after collection 先征后退44. withhold and remit tax 代扣代缴45. collect and remit tax 代收代缴46. income from authors remuneration 稿酬所得47. income from remuneration for personal service 劳务报酬所得48. income from lease of property 财产租赁所得49. income from transfer of property 财产转让所得50. contingent income 偶然所得51. resident 居民52. non-resident 非居民53. tax year 纳税年度54. temporary trips out of the country 临时离境55. flat rate 比例税率56. withholding income tax 预提税57. withholding at source 源泉扣缴58. State Treasury 国库59. tax preference 税收优惠60. the first profit-making year 第一个获利年度61. refund of the income tax paid on the reinvested amount 再投资退税62. export-oriented enterprise 出口型企业63. new and hi-tech enterprise 高新技术企业64. Special Economic Zone 经济特区65. Arm's length transaction 独立交易66. Tax incentives 税收优惠67. Non- deductible expenses 不可抵扣的费用68. temporary differences 暂时性差异69. non-taxable income 非应税收入。

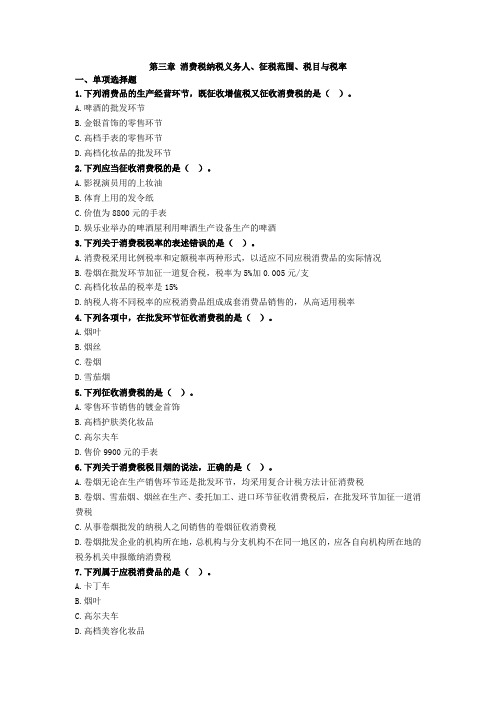

第三章消费税纳税义务人、征税范围、税目与税率一、单项选择题1.下列消费品的生产经营环节,既征收增值税又征收消费税的是()。

A.啤酒的批发环节B.金银首饰的零售环节C.高档手表的零售环节D.高档化妆品的批发环节2.下列应当征收消费税的是()。

A.影视演员用的上妆油B.体育上用的发令纸C.价值为8800元的手表D.娱乐业举办的啤酒屋利用啤酒生产设备生产的啤酒3.下列关于消费税税率的表述错误的是()。

A.消费税采用比例税率和定额税率两种形式,以适应不同应税消费品的实际情况B.卷烟在批发环节加征一道复合税,税率为5%加0.005元/支C.高档化妆品的税率是15%D.纳税人将不同税率的应税消费品组成成套消费品销售的,从高适用税率4.下列各项中,在批发环节征收消费税的是()。

A.烟叶B.烟丝C.卷烟D.雪茄烟5.下列征收消费税的是()。

A.零售环节销售的镀金首饰B.高档护肤类化妆品C.高尔夫车D.售价9900元的手表6.下列关于消费税税目烟的说法,正确的是()。

A.卷烟无论在生产销售环节还是批发环节,均采用复合计税方法计征消费税B.卷烟、雪茄烟、烟丝在生产、委托加工、进口环节征收消费税后,在批发环节加征一道消费税C.从事卷烟批发的纳税人之间销售的卷烟征收消费税D.卷烟批发企业的机构所在地,总机构与分支机构不在同一地区的,应各自向机构所在地的税务机关申报缴纳消费税7.下列属于应税消费品的是()。

A.卡丁车B.烟叶C.高尔夫车D.高档美容化妆品二、多项选择题8.下列主体不是消费税纳税义务人的有()。

A.使用一次性木筷的餐饮行业B.受托加工应税消费品的单位和个人C.委托加工应税消费品的单位和个人D.将应税消费品用于捐助国家指定的慈善机构的生产企业9.下列各项中不在零售环节征收消费税的应税消费品有()。

A.翡翠手镯B.镀金耳环C.钻石戒指D.玛瑙项链10.下列各项中属于消费税征收范围,应征收消费税的有()。

A.手扶拖拉机专用轮胎B.未经涂饰的素板C.每只不含税销售价格为8000元的手表D.未经打磨、倒角的木制一次性筷子11.下列属于应税消费品的有()。

第三章 消费税法第一节 纳税义务人与税目、税率一、纳税义务人与征税范围(一)纳税义务人:在我国境内生产、委托加工和进口消费品的单位和个人 消费税的特点:①征收范围具有选择性 ②一般 征税环节具有单一性③平均税率水平比较高且税负差异大 ④计税方法具有灵活性 (二)征税环节生产 大多数在此环节缴税工业企业以外的单位和个人的下列行为视为应税消费品的生产行为:将外购的消费税非应税产品以消费税应税产品对外销售的将外购的消费税低税率应税产品以高税率应税产品对外销售的委托加工 受托方代扣代缴 进口 海关代征零售 金银首饰、钻石及钻石饰品,零售环节征收,其他环节不征 超豪华小汽车在零售环节加征移送使用 移送用于加工非应税消费品 批发 卷烟批发环节加征二、税目与税率税目分类 损害健康 烟、酒污染环境鞭炮、焰火,成品油,小汽车,摩托车,木制一次性筷子,实木地板,电池,涂料高消费 高档化妆品、高档手表、高尔夫球及球具、贵重首饰及珠宝玉石、游艇税率比例税率 大部分消费品定额税率 黄酒、啤酒、成品油 比例+定额 卷烟、白酒兼营:分别核算,未分的或成套的,从高具体税目与税率 (注:除特别说明外,划分标准所注价格均为不含增值税价格) 税目子税目其他标准税率征收环节烟 卷烟甲类:调拨价70元/条以上 56% + 0.003元/支 生产、进口、委托加工乙类:调拨价70元/条以下 36% + 0.003元/支(加征) 11% + 0.005 元/支 批发环节雪茄烟 36% 生产烟丝 30% 生产备注:0.003元/支~0.6 元/条, 150 元/箱(200支=1条,250条=1箱)0.005 元/支~1 元/条, 250 元/箱★烟叶不征消费税、批发商之间不缴消费税32税目子税目其他标准税率征收环节酒 白酒 包括其他配制酒20% + 0.5元/500克(1元/千克,1000元/吨0.1万元/吨)生产 啤酒甲类:每吨出厂价≥3000元 250元/吨 生产乙类:每吨出厂价<3000元 220元/吨 生产★包括果啤,★饮食业、商业、娱乐业举办的啤酒屋(啤酒坊)利用啤酒生产设备生产的啤酒(默认按甲类)★每吨出厂价:含包装物及包装物押金。

注会考试税法必背要点学习注会考试的税法这么久了,今天来说说关键要点。

首先,增值税绝对是个大头。

我理解增值税的征税范围特别重要,像销售货物、提供应税劳务这些基本的咱得记牢。

我之前老是混淆一些特殊业务是否要征增值税,比如说单位或者个体工商户为员工提供的应税服务就属于非经营活动,不征增值税。

这就好比你在家里给自己家人做饭,这不是商业经营行为,不需要交税,这才能分清楚特殊情况和正常征收范围的界限啊。

实用的记忆方法就是要画个思维导图,把正常的和特殊的都列出来,没事就看看,加深印象。

我总结啊,把征税范围理解透了,后续的税率、税额计算啥的才有基础。

还有消费税,我记得应税消费品的范围很关键。

像烟啊酒啊高档化妆品啊,这些是常见的。

我学习的时候有个疑惑,为啥有些看似普通的商品被纳入消费税了呢?后来分析了下,这是为了调节消费结构呢,征税的商品都是要么对健康有影响,要么是高档奢侈品类的。

对于消费税的税率就只能死记硬背了一些特殊的,像白酒的复合计征。

记忆的时候我就联想超市里不同价位的白酒,便宜的可能就几块钱,但是高档白酒几百上千的都有,就是为了让喝酒别太奢侈,才征这么严格的消费税。

企业所得税也是个重难点。

企业所得税的应纳税所得额的计算,我理解要把各种扣除标准记住,什么业务招待费啊,广告费啊,这些扣除比例当初是弄得我头大。

业务招待费按发生额的60%扣除,最高不得超过当年销售(营业)收入的5‰,我一开始总是记错,后来想着业务招待费有很多水分,不能让企业随便报得多就扣得多,所以这个双重标准来限制。

我就拿我家开店来说吧,逢年过节招待亲戚朋友和真正招待来谈买卖的客人,费用肯定不能一样算,税务局对企业也是这么个考虑啊。

关税这块,完税价格的确定很容易出错。

完税价格包含啥不包含啥,一不小心就搞混了。

我自己总结了个窍门,就是把书上关于完税价格组成部分的例子多看几遍,像货物运抵我国境内输入地点起卸前的运输费啊保险费啊这些是要计入完税价格的。

2023年CPA注会全国统一考试《税法》练习题及答案学校:________ 班级:________ 姓名:________ 考号:________一、单选题(20题)1.下列产品中,属于消费税征税范围的是()。

A.卡丁车B.铅蓄电池C.医用酒精D.电动汽车2.下列排放的应税污染物中,暂免征收环境保护税的是()。

A.规模化养殖场排放的应税污染物B.医院排放的应税污染物C.船舶排放的应税污染物D.污水处理厂超标排放的应税污染物3.税收的本质是()。

A.正确处理国家与纳税人之间因税收而产生的税收法律关系和社会关系B.保证征税机关的权利C.一种分配关系D.为纳税人和征税单位履行义务给出规范4.跨境电子商务零售进口商品按照货物征收关税和进口环节增值税、消费税,下列各项中,不可以作为代收代缴义务人的是()。

A.购买跨境电子商务零售进口商品的个人B.电子商务企C.电子商务交易平台企业D.物流企业5.某小型微利企业经主管税务机关核定,2017 年度亏损12 万元,2018 年度盈利 6 万元,2019 年度盈利10 万元,该企业2019 年度应缴纳的企业所得税是()万元。

A.0.4B.0.6C.0.2D.0.726.甲公司符合先进制造业企业相关条件,2019年3月末留抵税额为10万元,2019年6月末的留抵税额为45万元。

假设该纳税人满足其他增量留抵税额申请退税的条件,4-6月所有的进项税额均取得增值税专用发票,甲公司7月可以申请的增量留抵退税金额是()万元。

A. 0B.21C.35D.457.海关采用相同货物成交价格估价方法时,以与进口货物同时或者大约同时向我国境内销售的相同货物的成交价格为基础审查确定进口货物完税价格。

其中,“大约同时”是指海关接受货物申报之日的大约同时,其不应超过的最长期限是()。

A.海关接受货物申报之日前的20日B.海关接受货物申报之日后的15日C.海关接受货物申报之日的前后45日D.海关接受货物申报之日的前后60日8.甲企业将原值为28 万元的房产作价30 万元(不含增值税,下同)投资于乙企业,乙企业办理产权登记后又将该房产以40 万元的价格转让给丙企业,当地契税税率为3%,则下列表述正确的是()。

经济法顺口溜:消费税~~~~三男三女去开车三男:烟、酒及酒精、鞭炮焰火三女:化妆品、护肤护发品、贵重首饰及珠宝玉石去开车:小汽车、摩托车、汽车轮胎、汽油柴油记入管理费的四个税金~~~~等我们有钱了,我们就可以有房有车有地有花有房:房产税有车:车船使用税有地:土地使用税有花:印花税可抵扣的三个不同的税率运费:7%,废旧物资:10%,向农业生产者购入的免税农产品13%今日好运气(7)出门拾(10)废品拾了13个农产品所得税里面,关于业务招待费的扣除比例是:1500万及以下5%。

,1500万以上3%。

顺口溜:下午(5%。

)上山(3%。

)当招待1500净收入汇票的绝对应记载事项为:(1)表明“汇票”的字样;(2)无条件支付的委托;(3)确定的金额;(4)付款人名称;(5)收款人名称;(6)出票日期;(7)出票人签章。

在记忆过程中,我老是记错。

后自己总结了一句话,再也没忘过。

现贴出与大家一起分享:出棋(出票日期)出章(出票人签章)作表样(表明“汇票”的字样);收付(收、付款人名称)金额(确定的金额)无所谓(无条件支付的委托)个人所税率中无论是九级还是五级这样说吧,所有的税率我就是曾经记过一次,之后再没有查过书从不相信有天才,但是方法却是关健很多人头疼九级,五级但是我却从没有翻书查看过那东西你可以用以下的方法:你打开九级表,虽然很多数字,却极有规律你千万不要横着一项一项背如果这样你肯定很费精力你纵列来看,则极有规律你现在开始用我的方法试一下三分钟后你问一下自己记住没有,这个东西还难吗现在开始了~~~~~你纵着来看,第一纵列这样记:5 2 5 2 46 8 10 10以上第二列,这样记:5 10 15 20 25 30 35 40 45扣除这样记:0 25 125 375 1..3..6..10..15....(注:省略号后都是375)这样你反复看上三遍,应该用不到三分钟现在亲爱的朋友,你可以问一下自己了九级超额还难吗同样的方法我们来记一下五级超额第一栏:5 1 3 5 5以上第二栏:5 10 20 30 35第三栏:0 250 1..4..6750 (注:省略号后都是250)经济法最后一章,违法税法的法律责任一,不纳税申报,少缴税或不交税:50%以上5倍以下罚款二,偷税: 50%以上5倍以下罚款三,欠税: 50%以上5倍以下罚款四,逃税:50%以上5倍以下罚款四,骗税:一倍以上到五倍以下罚款五,抗税: 一倍以上到五倍以下罚款警察同志对你说:你偷了钱(欠)不来申报,不上交,还要逃跑罚酒: 五杯(倍)半如果你欺骗政府.顽抗到底罚酒: 一至五杯(倍)速算扣除数=本级下限*(本级税率-上级税率)+上级速算数。