增值税业务处理会计分录集锦

- 格式:doc

- 大小:32.00 KB

- 文档页数:4

增值税业务处理会计分录集锦

一、国内采购货物的增值税会计处理

企业国内采购的货物,应按照专用发票上注明的增值税额,借记应交税金一应交增值税(进项税额)科目,按照专用发票上记载的应计入采购成本的金额,借记材料采购(按计划成本计价)、原材料(按实际成本计价)、商品采购、制造费用、管理费用、经营费用、其他业务支出等科目,按照应付或实际支付的金额,贷记应付账款、应付票据、银行存款等科目。

购入货物发生的退货,作相反的会计分录。

按照规定,企业购进货物或应税劳务,未按照规定取得并保存增值税扣税凭证,或者增值税扣税凭证上未按照规定注明增值税额及其他有关事项的,其进项税额不得从销项税额中抵扣。

在会计核算上,其购进货物或应税劳务所支付的增值税不能记入应交税金一应交增值税(进项税额)科目,而要记入购入货物或应税劳务的成本中。

二、购入货物取得的普通发票的会计处理

一般纳税人在购入货物时(不包括购进免税农业产品),只取得普通发票的,

应按发票所列全部价款入账,不得将增值税额分离出来进行抵扣处理。

在编制会计分录时,借记材料采购、商品采购、原材料、制造费用、管理费用、其他业务。

缴纳增值税的会计账务处理分录

1、当月交纳当月的增值税

一般纳税人

借:应交税费——应交增值税(已交税金)贷:银行存款

小规模纳税人

借:应交税费——应交增值税

贷:银行存款

2、企业预缴增值税

借:应交税费——预交增值税

贷:银行存款

月末

借:应交税费——未交增值税

贷:应交税费——预交增值税

应交税费科目是什么?

企业应通过“应交税费”科目,总括反映各种税费的缴纳情况,并按照应交税费项目进行明细核算。

该科目的贷方登记应交纳的各种税费,借方登记已交纳的各种税费,期末贷方余额反映尚未交纳的税费;期末如为借方余额反映多交或尚未抵扣的税费。

银行存款科目是什么?

银行存款是储存在银行的款项,是货币资金的组成部分。

根据我国现金管理制度的规定,每一企业都必须在中国人民银行或专业银行开立存款户,办理存款、取款和转账结算,企业的货

币资金,除了在规定限额以内,可以保存少量的现金外,都必须存入银行,企业的银行存款主要包括:结算户存款、信用证存款、外埠存款等。

银行存款的收支业务由出纳员负责办理。

每笔银行存款收入和支出业务,都须根据经过审核无误的原始凭证编制记账凭证。

在会计中,银行存款属于资产类,期末余额就在借方。

在会计分录中,借方表示增加。

贷方表示减少。

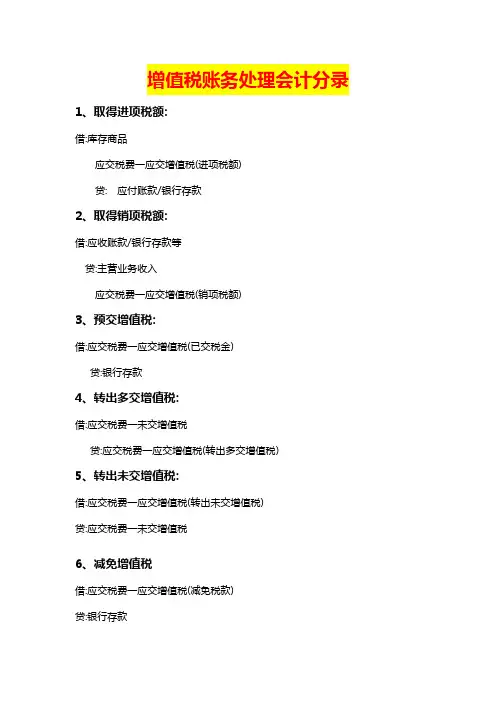

增值税账务处理会计分录1、取得进项税额:

借:库存商品

应交税费一应交增值税(进项税额)

贷: 应付账款/银行存款

2、取得销项税额:

借:应收账款/银行存款等

贷:主营业务收入

应交税费一应交增值税(销项税额)

3、预交增值税:

借:应交税费一应交增值税(已交税金)

贷:银行存款

4、转出多交增值税:

借:应交税费一未交增值税

贷:应交税费一应交增值税(转出多交增值税)

5、转出未交增值税:

借:应交税费一应交增值税(转出未交增值税)

贷:应交税费一未交增值税

6、减免增值税

借:应交税费一应交增值税(减免税款)

贷:银行存款

7、出口退税(应退税额) :

借:其他应收款一应收补贴款

贷:应交税费应交增值税(出口退税)

8、出口退税(免抵税额) :

借:应交税费应交增值税(出口抵减内销产品应纳税额) 贷:应交税费一应交增值税(出口退税)

9、待认证进项税额:

借:应交税费应交增值税(进项税额)

贷:应交税费-待认证进项税额

10、待抵扣进项税额:

借:应交税费应交增值税(进项税额)

贷:应交税费-待抵扣进项税额

11、进项税额转出

货物发生非正常损失遗成的:

借:待处理财产损溢

贷:库存商品

应交税费-应交增值税(进项税额转出)

12、进项税额转出:

货物改变用途用于集体福利和个人消费:

借:应付职工薪酬-职工福利费

贷:库存商品

应交税费-应交增值税(进项税额转出) 13、进项税额转出

因简易计税、免税项目:

借:在建工程/生产成本

贷:应交税费应交增值税(进项税额转出)。

增值税账务处理(chǔlǐ)分录增值税一般纳税人账务处理分录一、“进项税额〞的账务处理(chǔlǐ)1.国内购进货物。

企业在国内采购的货物,按照增值税发票上注明(zhù mínɡ)的增值税额,借记“应交税金――应交增值税〔进项税额〕〞科目(kēmù);按照专用发票(zhuān yònɡ fā piào)上记载的应讲稿采购本钱的金额,“借记材料采购〞、“商品采购〞、“原材料〞、“制造费用〞、“管理费用〞、“经营费用〞、“其他业务支出〞等科目,按照应付或实际支付的金额,贷记“应付账款〞、“应付票据〞、“银行存款〞。

需要注意的是:如果购进货物未能取得增值税发票,那么不能计算扣除进项税额;如果购入货物取得增值税发票有误,也不得作为扣税凭证,购货方有权拒收不符合规定的增值税发票,否那么,其进项税额就必须敖货物的购进本钱。

2.接受投资转入货物。

企业接受投资转入货物,应按照专用发票上注明的增值税额,借记“应交税金――应交增值税〔进项税额〕〞科目,按照确认的投资货物价值〔已扣增值税〕,借记“原材料〞等科目,按照增值税与货物价值的合计数,贷记“实收资本〞等科目。

3.接受捐赠转入的货物。

企业接受捐赠转入的货物,应按照增值税专用发票上注明的增值税额,借记“应交税金――应交增值税〔进项税额〕〞科目;按照确认的捐赠货物价值〔已扣增值税〕,借记“原材料〞等科目;按照增值税额与货物价值的合计数贷记“资本公积〞等科目。

4.接受应税劳务。

企业接受应税劳务,应按增值税专用发票上注明的增值税额,借记“应交税金――应交增值税〔进项税额〕〞科目;按照专用发票上记载的应计入加工、修理修配等货物本钱的金额,借记“其他业务支出〞、“制造费用〞、“委托加工材料〞、“加工商品〞、“经营费用〞、“管理费用〞等科目;按应付或实际支付的金额,贷记“应付账款〞、“银行存款〞等科目。

5.进口货物。

按照海关提供的完税凭证上注明的增值税额,借记“应交税金――应交增值税〔进项税额〞〕科目;按照进口货物应计入采购本钱的金额,借记“材料采购〞、“商品采购〞、“原材料〞等科目;按照应付或实际支付的金额,贷记“应付账款〞、“银行存款〞等科目。

结转增值税的会计账务处理分录

结转增值税的会计分录

1、月末,将销项税转入未交税金

借:应交税金——应交增值税——销项税额

贷:应交税金——应交增值税——未交增值税

2、月末,将进项税额转入未交税金

借:应交税金——应交增值税——未交增值税

贷:应交税金——应交增值税——进项税额

假如月末未交增值税是贷方余额,则应交,假如为借方余额,则为留抵

3、当次月交纳了应交税金

借:应交税金——应交增值税——已交税金

贷:银行存款

4、次月将已交税金转销未交增值税

借:应交税金——应交增值税——未交增值税

贷:应交税金——应交增值税——已交税金

至此,本月应交增值税各科目核算完成。

假如没有应交税金,那么留抵税额还保留在未交增值税借方,留次月抵扣

一种年结:年结就是到年末结账前按上述月结方法结转一次余额就可以了

年底应交增值税怎么结转?

“应交增值税”科目,每月的明细科目借贷方余额可不结平,但在年底必须要结平各明细科目

1、结转进项税额:

借:应交税费——应交增值税——转出未交增值税

贷:应交税费——应交增值税(进项)

2、结转销项税额

借:应交税费——应交增值税(销项)

贷:应交税费——应交增值税——转出未交增值税

根据“应交税费——应交增值税——转出未交增值税”科目差值,转入“应交税费——未交增值税”科目借或贷。

若“应交税费——未交增值税”科目借方有余额为有留的进项税;若贷方有余额,则为应交的税费

3、在下月缴纳时

借:应交税费——未交增值税

贷:银行存款。

增值税一般纳税人账务处理分录一、进项税额”的账务处理1.国内购进货物。

企业在国内采购的货物,按照增值税发票上注明的增值税额,借记应交税金一一应交增值税(进项税额)”科目;按照专用发票上记载的应讲稿采购成本的金额,借记材料采购”商品采购”原材料”制造费用”管理费用” 经营费用” 其他业务支出”等科目,按照应付或实际支付的金额,贷记应付账款”应付票据”银行存款” 需要注意的是:如果购进货物未能取得增值税发票,则不能计算扣除进项税额;如果购入货物取得增值税发票有误,也不得作为扣税凭证,购货方有权拒收不符合规定的增值税发票,否则,其进项税额就必须敖货物的购进成本。

2.接受投资转入货物。

企业接受投资转入货物,应按照专用发票上注明的增值税额,借记应交税金一一应交增值税(进项税额)”科目,按照确认的投资货物价值(已扣增值税),借记原材料”等科目,按照增值税与货物价值的合计数,贷记实收资本”等科目。

3.接受捐赠转入的货物。

企业接受捐赠转入的货物,应按照增值税专用发票上注明的增值税额,借记应交税金一一应交增值税(进项税额)”科目;按照确认的捐赠货物价值(已扣增值税),借记原材料”等科目;按照增值税额与货物价值的合计数贷记资本公积”等科目。

4.接受应税劳务。

企业接受应税劳务,应按增值税专用发票上注明的增值税额,借记应交税金一一应交增值税(进项税额)”科目;按照专用发票上记载的应计入加工、修理修配等货物成本的金额,借记其他业务支出”、制造费用”、委托加工材料”、加工商品”、经营费用”、管理费用”等科目;按应付或实际支付的金额,贷记应付账款”、银行存款”等科目。

5.进口货物。

按照海关提供的完税凭证上注明的增值税额,借记应交税金一一应交增值税(进项税额”)科目;按照进口货物应计入采购成本的金额,借记材料采购”、商品采购”、原材料”等科目;按照应付或实际支付的金额,贷记应付账款”、银行存款”等科目。

6•购入免税农产品。

应按照购入免税农产品的买价和13%的扣除率计算进项税额,借记应交税金应交增值税(进项税额)”科目;按买价扣除进项税额后的余额,借记材料采购、”商品采购”等科目;按实际支付的价款,贷记应付账款”、银行存款”等科目。

[转] 增值税的账务处理大全一、“进项税额”的帐务处理1.国内购进货物。

企业在国内采购的货物,按照增值税发票上注明的增值税额,借记“应交税金――应交增值税(进项税额)”科目;按照专用发票上记载的应讲稿采购成本的金额,“借记材料采购”、“商品采购”、“原材料”、“制造费用”、“管理费用”、“经营费用”、“其他业务支出”等科目,按照应付或实际支付的金额,贷记“应付帐款”、“应付票据”、“银行存款”。

需要注意的是:如果购进货物未能取得增值税发票,则不能计算扣除进项税额;如果购入货物取得增值税发票有误,也不得作为扣税凭证,购货方有权拒收不符合规定的增值税发票,否则,其进项税额就必须敖货物的购进成本。

2.接受投资转入货物。

企业接受投资转入货物,应按照专用发票上注明的增值税额,借记“应交税金――应交增值税(进项税额)”科目,按照确认的投资货物价值(已扣增值税),借记“原材料”等科目,按照增值税与货物价值的合计数,贷记“实收资本”等科目。

3.接受捐赠转入的货物。

企业接受捐赠转入的货物,应按照增值税专用发票上注明的增值税额,借记“应交税金――应交增值税(进项税额)”科目;按照确认的捐赠货物价值(已扣增值税),借记“原材料”等科目;按照增值税额与货物价值的合计数贷记“资本公积”等科目。

4.接受应税劳务。

企业接受应税劳务,应按增值税专用发票上注明的增值税额,借记“应交税金――应交增值税(进项税额)”科目;按照专用发票上记载的应计入加工、修理修配等货物成本的金额,借记“其他业务支出”、“制造费用”、“委托加工材料”、“加工商品”、“经营费用”、“管理费用”等科目;按应付或实际支付的金额,贷记“应付帐款”、“银行存款”等科目。

5.进口货物。

按照海关提供的完税凭证上注明的增值税额,借记“应交税金――应交增值税(进项税额”)科目;按照进口货物应计入采购成本的金额,借记“材料采购”、“商品采购”、“原材料”等科目;按照应付或实际支付的金额,贷记“应付帐款”、“银行存款”等科目。

增值税业务处理会计分录[保会通财务软件题库精华]一、国内采购货物的增值税会计处理企业国内采购的货物,应按照专用发票上注明的增值税额,按照专用发票上记载的应计入采购成本的金额:借:应交税费/增值税/进项税额材料采购(按计划成本计价)原材料(按实际成本计价)商品采购制造费用管理费用经营费用其他业务支出贷:应付账款应付票据银行存款购入货物发生的退货,作相反的会计分录。

按照规定,企业购进货物或应税劳务,未按照规定取得并保存增值税扣税凭证,或者增值税扣税凭证上未按照规定注明增值税额及其他有关事项的,其进项税额不得从销项税额中抵扣。

在会计核算上,其购进货物或应税劳务所支付的增值税不能记入“应交税费/应交增值税/进项税额”科目,而要记入购入货物或应税劳务的成本中。

二、购入货物取得的普通发票的会计处理一般纳税人在购入货物时(不包括购进免税农业产品),只取得普通发票的,应按发票所列全部价款入账,不得将增值税额分离出来进行抵扣处理。

借:材料采购商品采购原材料制造费用管理费用其他业务支出贷:银行存款应付票据应付账款三、购入固定资产的增值税会计处理(09年有所变更,固定资产进项税可抵扣,可查相关规定)由于我国绝大部分地区实行的是“生产型”的增值税,对企业购入的固定资产,其进项税额不得抵扣。

所以,企业购入固定资产时,其支付的增值税应计入固定资产价值,即按固定资产的买价和支付的增值税:借:固定资产贷:银行存款应付账款购入固定资产支付的运输费,其进项税额也不得从销项税额中抵扣,应按实际支付或应付的运输费:借:固定资产贷:银行存款现金四、购进免税农产品的增值税会计处理企业购进免税农产品,按购入农业产品的买价和规定的扣除率计算的进项税额:借:应交税费/增值税/进项税额材料采购商品采购贷:应付账款银行存款五、购入货物及接受应税劳务用于非应税项目或免税项目的增值税会计处理企业购入货物及接受应税劳务直接用于非应税项目,或直接用于免税项目以及直接用于集体福利和个人消费的,其专用发票上注明的增值税额,计入购入货物及接受劳务的成本。

增值税的会计分录大全!(一般纳税人)收到增值税发票购进物品收到专票购进货物或服务时,收到增值税专用发票后并不能直接抵扣,需要进项上网认证,待认证通过后,根据认证成功的金额才可以销项税抵扣。

由于认证发票需要一定时间,一般情况下收到进项税发票下做“(待认证进项税额)”。

分录如下:借:库存商品等科目应交税费-应交增值税(待认证进项税额)贷:银行存款认证成功,待认证进项税转进项税分录借:应交税费-应交增值税(进项税)贷:应交税费-应交增值税(待认证进项税额)如果进项税额不得抵扣,认证失败:认证失败确认后,则证明此票不能抵扣,不能抵扣的税额要计入营业成本。

分录如下:借:主营业务成本贷:应交税费-应交增值税(进项税额转出)认证的是固定资产票2019年4月1日起,购入固定资产也可以一次性进项抵扣进项税。

如果固定资产的价值低于500万,则固定资产再征收所得税前可以一次性扣除。

销售货物出票借:银行存款贷:主营业务收入应交税费-应交增值税(销项税额)很多会计问小编,增值税的纳税义务是在什么时候发生的,是发货、出票、还是收到款项。

在这小编需要跟大家说下,按照规定,是发货与出票谁在前面谁算。

但为了会计方便做账,一般按照出票时间。

当然这里要注意会计收入的确认与纳税义务的发生时间是否存在差异,根据实际情况选择是否用到“应交税费-待转销项税额”以及“应收账款”等科目。

差额征税的分录小规模纳税人开具3%的专票是可以进行2%的进项税抵扣,简易程序计税的纳税人,记算纳税数额时,也可以进行差额征收。

具体分录如下:相关的成本费用发生时:借:主营业务成本等科目贷:银行存款取得收入时:借:银行存款贷:主营业务收入应交税费-应交增值税(销项税额)算出允许抵扣的税额:借:应交税费-应交增值税(销项税额抵减)(或简易计税)贷:主营业务成本等科目免收增值税项目分录农产品、高新科技产品、医疗等有免征增值税的项目。

减免增值税不同于零增值税,需要在收入时计增值税税款,在做政府补贴,分录如下:借:银行存款贷:主营业务收入应交税费-应交增值税(销项税额)借:应交税费-应交增值税(销项税额)贷:营业外收入-补贴收入(或“其他收益”科目,具体视执行会计准则不同而不同)在实际的会计核算中,也有人直接借记“银行存款”等科目,贷记“主营业务收入”完事。

一般纳税人增值税帐务处理大全缴纳增值税企业必须遇到增值税的帐务处理,下面我将可能遇到的一些帐务处理进行了整理,希望有用。

如有遗漏和差错,敬请补正和纠正。

一、“进项税额”的帐务处理1.国内购进货物。

企业在国内采购的货物,按照增值税发票上注明的增值税额,借记“应交税金――应交增值税(进项税额)”科目;按照专用发票上记载的应讲稿采购成本的金额,“借记材料采购”、“商品采购”、“原材料”、“制造费用”、“管理费用”、“经营费用”、“其他业务支出”等科目,按照应付或实际支付的金额,贷记“应付帐款”、“应付票据”、“银行存款”。

需要注意的是:如果购进货物未能取得增值税发票,则不能计算扣除进项税额;如果购入货物取得增值税发票有误,也不得作为扣税凭证,购货方有权拒收不符合规定的增值税发票,否则,其进项税额就必须敖货物的购进成本。

2.接受投资转入货物。

企业接受投资转入货物,应按照专用发票上注明的增值税额,借记“应交税金――应交增值税(进项税额)”科目,按照确认的投资货物价值(已扣增值税),借记“原材料”等科目,按照增值税与货物价值的合计数,贷记“实收资本”等科目。

3.接受捐赠转入的货物。

企业接受捐赠转入的货物,应按照增值税专用发票上注明的增值税额,借记“应交税金――应交增值税(进项税额)”科目;按照确认的捐赠货物价值(已扣增值税),借记“原材料”等科目;按照增值税额与货物价值的合计数贷记“资本公积”等科目。

4.接受应税劳务。

企业接受应税劳务,应按增值税专用发票上注明的增值税额,借记“应交税金――应交增值税(进项税额)”科目;按照专用发票上记载的应计入加工、修理修配等货物成本的金额,借记“其他业务支出”、“制造费用”、“委托加工材料”、“加工商品”、“经营费用”、“管理费用”等科目;按应付或实际支付的金额,贷记“应付帐款”、“银行存款”等科目。

5.进口货物。

按照海关提供的完税凭证上注明的增值税额,借记“应交税金――应交增值税(进项税额”)科目;按照进口货物应计入采购成本的金额,借记“材料采购”、“商品采购”、“原材料”等科目;按照应付或实际支付的金额,贷记“应付帐款”、“银行存款”等科目。

12月份增值税分录

以下是12月份增值税的一些可能的分录示例:

1. 销售货物或提供劳务产生的增值税:

借:应收账款(客户名称)贷:销售收入

借:应交增值税贷:应收账款(客户名称)

2. 购买货物或接受劳务付出的增值税:

借:进项税额贷:应付账款(供应商名称)

3. 退回销售货物或劳务退还的增值税:

借:销售退回贷:应收账款(客户名称)

借:应交增值税贷:应收账款(客户名称)

这只是一些常见的增值税分录示例,具体的分录会根据企业实际业务情况和法规要求而有所不同。

建议在编制财务报表时,咨询专业会计师或税务顾问以确保准确和合规。

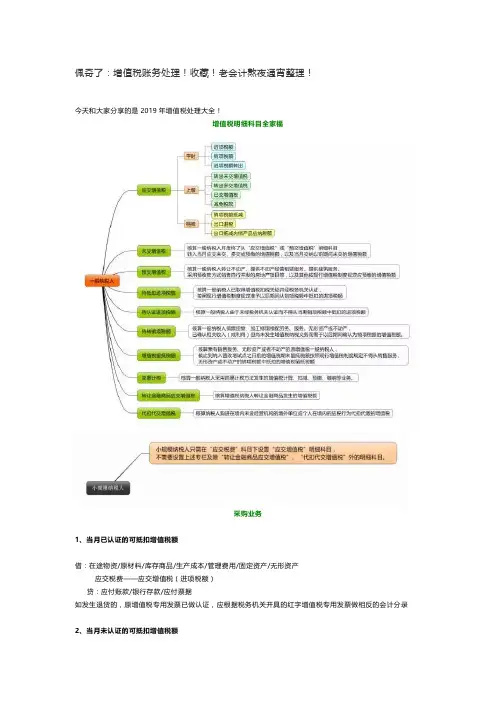

增值税账务处理大全财政部发布财会[2016]22号《增值税会计处理规定》的通知,看到那么多的科目是不是毫无头绪,不用怕,为您准备了增值税的会计处理大全。

下面就是增值税明细科目全家福。

(一)采购业务1、当月已认证的可抵扣增值税额借:在途物资/原材料/库存商品/生产成本/管理费用/固定资产/无形资产应交税费——应交增值税(进项税额)贷:应付账款/银行存款/应付票据如发生退货的,原增值税专用发票已做认证,应根据税务机关开具的红字增值税专用发票做相反的会计分录2、当月未认证的可抵扣增值税额借:在途物资/原材料/库存商品/生产成本/管理费用/固定资产/无形资产应交税费——应交增值税(待认证进项税额)贷:应付账款/银行存款/应付票据如原增值税专用发票未做认证,应将发票退回并做相反的会计分录3、一般纳税人购进货物、加工修理修配劳务、服务、无形资产或不动产,后来用于简易计税方法计税项目、免征增值税项目、集体福利或个人消费等,其进项税额要转出。

比如:发放非货币性福利借:应付职工薪酬—非货币性福利贷:库存商品应交税费(应交增值税——进项税额转出)4、购进不动产或不动产在建工程按规定进项税额分年抵扣,不动产金额较大,一次性抵扣,可能国家压力大了,就要求分两年抵扣借:固定资产”、“在建工程”等科目应交税费——应交增值税(进项税额)应交税费——待抵扣进项税额”贷:“应付账款”、“应付票据”、“银行存款”等科目。

第二年可以抵扣了,再把剩下的一部分转入:借:应交税费——应交增值税(进项税额)贷:应交税费——待抵扣进项税额5、货到票未到,只需暂估货物金额,不需要将增值税的进项税额暂估入账。

借:原材料/库存商品贷:应付账款下月初,用红字冲销原暂估入账金额。

借:应付账款贷:原材料/库存商品待取得相关增值税扣税凭证并经认证后,按应计入相关成本费用或资产的金额,然后再做正式分录。

借:在途物资/原材料/库存商品/生产成本/管理费用/固定资产/无形资产应交税费——应交增值税(进项税额)贷:应付账款/银行存款/应付票据6、小规模纳税人采购等业务,不能抵扣,因此不涉及“应交税费——应交增值税(进行税额)”这个科目7、境外单位或个人在境内发生应税行为,在境内未设有经营机构,购买方代扣代缴增值税。

缴纳增值税会计分录增值税是一种应由企业在销售产品或提供服务时缴纳的一种税款。

在会计中,我们需要记录和核算增值税的发生和缴纳情况,以确保税务合规和财务准确性。

下面是关于缴纳增值税的会计分录。

1. 当销售产品或提供服务时,企业应按照规定收取增值税。

假设销售金额为10,000元,增值税税率为13%。

在此情况下,会计分录如下:借:应收账款 10,000元贷:销售收入 8,849.56元贷:应交税费—增值税 1,150.44元2. 当企业收到客户支付的增值税款项时,会计分录如下:借:银行存款 1,150.44元贷:应收账款 1,150.44元3. 当企业需要缴纳已收到的增值税款项给税务局时,会计分录如下:借:应交税费—增值税 1,150.44元贷:银行存款 1,150.44元4. 如果企业在销售过程中发生了退款或折扣,影响到应收账款的金额,会计分录如下:借:应收账款 500元(假设客户退款500元)贷:销售收入 442.48元贷:应交税费—增值税 57.52元5. 在企业购买原材料或其他商品时,如果产生了增值税,则可以进行抵扣。

假设购买原材料的金额为6,000元,增值税税率为13%。

在此情况下,会计分录如下:借:原材料库存 5,309.74元借:应交税费—进项税额 690.26元贷:银行存款 6,000元6. 当企业使用购买的原材料进行生产时,会计分录如下:借:生产成本 5,309.74元借:应交税费—进项税额 690.26元贷:原材料库存 6,000元以上是关于增值税的几个常见会计分录,用于记录和核算增值税的发生和缴纳情况。

企业应根据实际情况进行适当的会计处理,确保税务合规和财务准确性。

增值税核算(简易计税方式)一、先预收账工程款,后结算时1、收到预收工程款确认应交税款时:借:其他应收款—待结算销项税额贷:应交税费—应交增值税(简易计税)[收到款项金额÷1.03×3%]2、验工计价时,确认工程结算,同时将本期扣除的预收账款对应的待结算销项税额转出借:应收账款、预收账款贷:工程结算[本次验工计价金额÷1.03]应交税费—应交增值税(简易计税)[(本次验工计价金额-预收款扣除金额)÷1.03×3%]其他应收款—待结算销项税额[预收款扣除金额÷1.03×3%]二、取得劳务分包增值税普通发票时,假设:价税合计为M+N 万元,价款为M 万元,增值税为N 万元时:(1)结算与开票同步,按结算单开票时:(以后这种方式要普及)借:工程施工-合同成本M 万元应交税费-应交增值税(营改增抵减的销项税额)N 万元贷:应付账款M+N 万元(2)结算与开票不同步,按付款开票时:(以后这种方式要取消)A:结算环节:借:工程施工-合同成本M 万元其他应收款-(待分包方开票的税款)N 万元贷:应付账款M+N 万元B:开票环节:借:应交税费-应交增值税(营改增抵减的销项税额)N 万元贷:其他应收款-(待分包方开票的税款)N 万元三、预缴增值税款借:应交税费- 应交增值税(预缴增值税额)贷:银行存款(或现金)四、计提附加税费(按实缴增值税额为基数)借:营业税金及附加贷:应交税费- 城建税、教育费附加、地方教育费附加五、月末收到业主的验工计价单A万元。

1、结算时:借:应收账款A 万元贷:工程结算A/1.03 万元其他应付款- 待确认销项税额A/1.03*0.03 万元2、开票时:借:其他应付款- 待确认销项税额贷:应交税费- 应交增值税(简易计税)开票金额/(1+3%)*3%万元六、月度确认收入借:主营业务成本▲工程毛利(倒挤)贷:主营业务收入B/1.03 万元七、月末结转至上级法人单位结转贷方明细余额:借:应交税费- 应交增值税(简易计税)贷:内部往来-XX公司(增值税结转)结转借方明细余额借:内部往来-XX公司(增值税结转)贷:应交税费-应交增值税(营改增抵减的销项税额)应交税费-应交增值税(预缴增值税额)注意:简易计税项目,每月末,增值税相关科目余额合计为零,无余额。

支付本月增值税会计账务处理分录

1、期末计提会计分录

借:应交税费——应交增值税(转出未交增值税)贷:应交税费——未交增值税

2、实际缴纳

借:应交税费——应交增值税(已交税金)

贷:银行存款

3、对于企业当期多交的增值税

借:应交税费——未交增值税

贷:应交税费-应交增值税(转出多交增值税)

4、缴纳以前期间增值税额时

借:应交税费——未交增值税

贷:银行存款

“应交税费——未交增值税”科目的余额在借方,表示企业多交的增值税,在贷方,表示应交未交的增值税。

附:增值税税率

根据《中华人民共和国增值税暂行条例》第二条规定,增值税税率:

(一)纳税人销售货物、劳务、有形动产租赁服务或者进口货物,除本条第二项、第四项、第五项另有规定外,税率为17%。

(二)纳税人销售交通运输、邮政、基础电信、建筑、不动产租赁服务,销售不动产,转让土地使用权,销售或者进口下列货物,税率为11%:

1.粮食等农产品、食用植物油、食用盐;

2.自来水、暖气、冷气、热水、煤气、石油液化气、天然气、二甲醚、沼气、居民用煤炭制品;

3.图书、报纸、杂志、音像制品、电子出版物;

4.饲料、化肥、农药、农机、农膜;

5.国务院规定的其他货物。

税率的调整,由国务院决定。

(三)纳税人销售服务、无形资产,除本条第一项、第二项、第五项另有规定外,税率为6%。

(四)纳税人出口货物,税率为零;但是,国务院另有规定的除外。

(五)境内单位和个人跨境销售国务院规定范围内的服务、无形资产,税率为零。

增值税的会计分录及处理热度 1已有 167 次阅读2012-3-28 10:16(一)、进项税额的核算:一般纳税人进项税额允许抵扣时的会计处理:1.企业从国内采购的货物,并取得增值税专用发票:借:应交税金----应交增值税(进项税额)借:材料采购,原材料、制造费用等贷:应付帐款、应付票据、银行存款2.企业接受投资转入的货物,并取得增值税专用发票。

借:应交税金----应交增值税(进项税额)借:原材料等贷:实收资本等3.企业接受捐赠转入的货物,并取得专用发票。

借:应交税金一应交增值税(进项税额)借:原材料等贷:资本公积4.企业接受劳务,取得增值税专用发票。

借:应交税金----应交增值税(进项税额)借:其他业务支出,委托加工材料等贷:应付帐款、银行存款5.企业进口货物,按海关提供的完税凭证上注明的增值税额借:应交税金一一应交增值税(进项税额)借:材料采购等贷:银行存款等(二)进项税额不允许抵扣时的会计处理进项税额不允许抵扣时的会计处理有以下几种情况:1.虽然取得增值税专用发票,但按规定不允许记入进项税额的部分,根据专用发票第2联,依实际支付金额全额登记有关帐户:借:原材料(或材料采购)等科目(按实际支付金额入帐)贷:银行存款等科目虽然取得增值税专用发票,但按规定不允许记人进项税额的部分主要包括下列各项:a.购进货物或应税劳务未按规定取得并保存增值税扣税凭证的(发票第4联)。

b.购进货物或应税劳务的增值税扣税凭证上未按规定注明增值税额及其他有关事项,或者虽注明不符合规定的。

c.已购进固定资产。

•购进时取得了增值税专用发票,但购进过程中发生非正常损失,这样实际运到企业人库的货物就不是专用发要所列的金额,相应其注明的税款也应调整。

其购进货物按实存数量和买价估价入帐,损失部分记入“侍处理财产损益”(待处理流动资产损益)科目,待查明原因再进行帐务处理。

此时,凭专用发票第2联和“报损单”等凭证记帐:借:待处理财产损益一待处理流动资产损益(损失部份的价税合计)借:原材料(未损失部份)借:应交税金――应交增值税(进项税额)(未损失部份所含税款)贷:银行存款(材料采购)等科目•生产周转过程的处理,在生产周转过程中,一般按正常的生产经营业务进行会计核算就可以了。

增值税业务处理会计分录集锦

一、国内采购货物的增值税会计处理

企业国内采购的货物,应按照专用发票上注明的增值税额,借记"应交税金一应交增值税(进项税额)"科目,按照专用发票上记载的应计入采购成本的金额,借记"材料采购"(按计划成本计价)、"原材料"(按实际成本计价)、"商品采购"、"制造费用"、"管理费用"、"经营费用"、"其他业务支出"等科目,按照应付或实际支付的金额,贷记"应付账款"、"应付票据"、"银行存款"等科目。

购入货物发生的退货,作相反的会计分录。

按照规定,企业购进货物或应税劳务,未按照规定取得并保存增值税扣税凭证,或者增值税扣税凭证上未按照规定注明增值税额及其他有关事项的,其进项税额不得从销项税额中抵扣。

在会计核算上,其购进货物或应税劳务所支付的增值税不能记入"应交税金一应交增值税(进项税额)"科目,而要记入购入货物或应税劳务的成本中。

二、购入货物取得的普通发票的会计处理

一般纳税人在购入货物时(不包括购进免税农业产品),只取得普通发票的,应按发票所列全部价款入账,不得将增值税额分离出来进行抵扣处理。

在编制会计分录时,借记"材料采购"、"商品采购"、"原材料"、"制造费用"、"管理费用"、"其他业务支出"等科目,贷记"银行存款"、"应付票据"、"应付账款 "等科目。

三、购入固定资产的增值税会计处理

由于我国绝大部分地区实行的是"生产型"的增值税,对企业购入的固定资产,其进项税额不得抵扣。

所以,企业购入固定资产时,其支付的增值税应计入固定资产价值,即按固定资产的买价和支付的增值税,借记"固定资产"科目,贷记"银行存款"、"应付账款"等科目。

购入固定资产支付的运输费,其进项税额也不得从销项税额中抵扣,应按实际支付或应付的运输费,借记"固定资产"科目,贷记"银行存款"等科目。

四、购进免税农产品的增值税会计处理

企业购进免税农产品,按购入农业产品的买价和规定的扣除率计算的进项税额,借记"应交税金一应交增值税(进项税额)"科目,按买价扣除按规定计算的进项税额后的差额,借记"材料采购"、"商品采购" 等科目,按应付或实际支付的价款,贷记"应付账款"、"银行存款"等科目。

五、购入货物及接受应税劳务用于非应税项目或免税项目的增值税会计处理

企业购入货物及接受应税劳务直接用于非应税项目,或直接用于免税项目以及直接用于集体福利和个人消费的,其专用发票上注明的增值税额,计入购入货物及接受劳务的成本。

借记"在建工程"、"应付福利费"等科目,贷记"银行存款"等科目。

六、视同销售的会计处理

对于企业将自产或委托加工货物用于非应税项目;将自产、委托加工或购买的货物作为投资,提供给其他单位或个体经营者;将自产、委托加工的货物用于集体福利或个人消费;将自产、委托加工或购买的货物无偿赠送他人;将货物交付他人代销;销售代销货物等行为,应视同销售货物,计算应交增值税。

(一)自产或委托加工货物用于非应税项目的会计处理

企业将自产或委托加工的货物用于非应税项目,应视同销售货物计算应交增值税。

按同类货物的成本价和销项税额,借记"在建工程"等科目,按货物的成本价,贷记"产成品"等科目,按同类货物的销售价格和规定的增值税税率计算的销项税额,贷记"应交税金一应交增值税(销项税额)"科目。

(二)将货物交付他人代销的会计处理

(1)受托方作为自购自销处理的,不涉及手续费的问题,企业应在受托方销售货物并交回代销清单时,为受托方开具专用发票,按"价税合计"栏的金额,借记 "银行存款"、"应收

账款"等科目,按"金额"栏的金额,贷记"主营业务收入"、"商品销售收入"、"其他业务收入"等科目,按"税额"栏的金额,贷记" 应交税金一应交增值税(销项税额)"科目。

(2)受托方不作为自购自销处理只收取代销手续费的,企业应在受托方交回代销清单时,为受托方开具专门发票,按"价税合计"栏的金额扣除手续费后的余额,借记"银行存款"、"应收账款"等科目,按手续费金额,借记"销售费用"、"经营费用"等科目,按"金额"栏的金额,贷记"主营业务收入"、"商品销售收入"、"其他业务收入"等科目;按"税额"栏的金额,贷记"应交应税金一应交增值税(销项税额)"科目。

(三)销售代销货物的会计处理

(1)企业将销售代销货物作为自购自销处理的,不涉及手续费问题,应在销售货物时,为购货方开具专用发票。

编制会计分录时,按"金额"栏的金额,借记"应付账款"等科目;按"税额"栏的金额,贷记"应交税金一应交增值税(销项税额)"科目,按"价税合计"栏的金额,贷记"主营业务收入"、"商品销售收入"等科目。

(2)企业销售代销货物不作为自购自销处理,货物出售后,扣除手续费,余款如数归还委托方,应在销售货物时,为购货方开具专用发票。

编制会计分录时,按"价税合计"栏金额,借记"银行存款" 等科目,按"金额"栏的金额,贷记"应付账款"科目,按"税额"栏的金额,贷记"应交税金一应交增值税(销项税额)"科目。

备注说明,非正文,实际使用可删除如下部分。

本内容仅给予阅读编辑指点:

1、本文件由微软OFFICE办公软件编辑而成,同时支持WPS。

2、文件可重新编辑整理。

3、建议结合本公司和个人的实际情况进行修正编辑。

4、因编辑原因,部分文件文字有些微错误的,请自行修正,并不影响本文阅读。

Note: it is not the text. The following parts can be deleted for actual use. This content only gives reading and editing instructions:

1. This document is edited by Microsoft office office software and supports WPS.

2. The files can be edited and reorganized.

3. It is suggested to revise and edit according to the actual situation of the company and individuals.

4. Due to editing reasons, some minor errors in the text of some documents should be corrected by yourself, which does not affect the reading of this article.。