股票收益率模型

- 格式:xls

- 大小:20.00 KB

- 文档页数:2

中国股票市场的三因子模型中国股票市场的三因子模型一、引言股票市场是经济社会中最重要的金融市场之一,也是资本运作和投资的重要平台。

对于股票投资者来说,了解股票市场的运行机制和影响因素,是进行投资决策的基础。

三因子模型是衡量股票收益率波动的一种重要方法,也被广泛应用于中国股票市场的研究。

二、三因子模型的基本原理三因子模型是基于市场效应、公司规模和市场账面市值比来解释股票收益率波动的模型。

市场效应指的是整个股票市场的整体表现对个股收益率的影响,市场规模和公司规模对个股收益率也有显著影响,而市场账面市值比则反映了公司的价值与市场估值之间的差异。

通过三因子模型,可以更全面地分析和解释股票市场的波动性。

三、中国股票市场的市场效应市场效应是指股票市场整体表现对个股收益率的影响力。

在中国股票市场中,市场效应受到政策法规、宏观经济情况以及市场情绪等多种因素的影响。

例如,政策发布对市场影响巨大,一些行业的政策利好或政策调整都会直接影响相关上市公司的股价。

此外,宏观经济指标如GDP增长率、通胀率等也会对市场效应产生重要影响。

最后,市场情绪因素如投资者心理、市场预期等也会对股票市场的波动性产生较大影响。

四、中国股票市场的公司规模因素公司规模是指上市公司的市值大小对股票收益率的影响。

在中国股票市场中,大公司往往比小公司更有优势,因为大公司通常在经营、研发和市场开拓等方面有更多资源和能力。

因此,大公司的股票收益率一般会相对稳定和较高,而小公司则存在较大的风险和不确定性。

在投资决策中,投资者需要根据公司规模因素来选择合适的股票,以降低投资风险。

五、中国股票市场的市场账面市值比市场账面市值比是指公司价值与市场估值之间的差异对个股收益率的影响。

在中国股票市场中,账面市值比被广泛应用于估值分析和价值投资。

当公司的账面市值比较低时,说明其市值相对较低,有较大的投资价值;反之,当公司的账面市值比较高时,说明其市值相对较高,风险也相对较大。

股票收益率的波动性分析与模型股票市场一直是投资者关注的焦点之一,投资者希望能够通过股票获得良好的收益。

然而,股票市场的波动性使得股票收益率不可预测,这对投资者构建有效的投资组合和制定合理的投资决策带来了很大的困扰。

因此,研究股票收益率的波动性分析与模型成为了重要的课题。

一、股票收益率的波动性分析股票收益率的波动性是指股票价格在一定时间内的变化幅度,波动性越大,意味着收益率存在较大的风险。

对于投资者来说,了解股票收益率的波动性对于评估投资风险、制定合理的投资策略非常重要。

1.历史波动性分析:投资者可以通过对股票过去一段时间内的收益率进行统计分析,计算出历史波动性指标,如标准差、方差等,来评估未来股票的波动性水平。

2.隐含波动性分析:隐含波动性指的是投资者根据期权市场定价模型反推出的预期未来波动性水平。

通过期权定价模型中的隐含波动率计算方法,可以估计市场对未来股票收益率波动性的预期。

3.波动性指数:投资者可以通过跟踪波动性指数,如CBOE波动率指数(VIX),来衡量市场风险情绪,并推测出未来股票收益率的波动性水平。

二、股票收益率波动性模型为了更准确地预测股票收益率的波动性,研究者们提出了多种波动性模型,以下介绍两种常用的模型。

1.GARCH模型:广义自回归条件异方差模型(GARCH)是由Engle(1982)提出的一种波动性模型,它通过过去一段时间内的价格数据来预测未来的波动性水平。

GARCH模型综合考虑了历史波动性和收益率的相关性,能够更准确地描绘股票收益率的波动性特征。

2.EGARCH模型:扩展广义自回归条件异方差模型(EGARCH)是对GARCH模型的改进,引入了杠杆效应的概念。

杠杆效应指的是股票价格下跌对波动性的影响大于上涨对波动性的影响。

EGARCH模型能够在一定程度上解释股票市场的非对称波动性。

三、股票收益率波动性模型的应用股票收益率波动性模型的应用主要有两个方面。

1.风险管理:通过量化波动性,投资者可以对股票市场的风险进行有效控制,制定合理的风险管理策略。

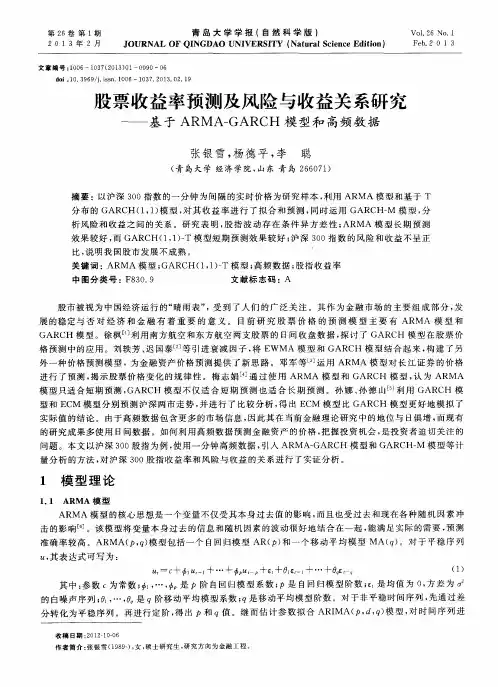

股票市场风险、收益与市场效率:——ARMA-ARCH-M模型股票市场风险、收益与市场效率:——ARMA-ARCH-M模型股票市场是金融市场的重要组成部分,也是投资者获取利润的主要途径之一。

然而,股票市场的风险与收益之间存在着密切的关系,而这种关系又被市场效率所影响。

为了更好地理解股票市场的运行机制,投资者需要掌握相关的理论和方法。

本文将介绍一个常用的股票市场风险、收益与市场效率模型——ARMA-ARCH-M模型。

这个模型结合了自回归移动平均模型(ARMA)、自回归条件异方差模型(ARCH)和广义自回归条件异方差模型(GARCH),能够更准确地描述股票市场的风险与收益之间的关系,并判断市场是否具有有效性。

首先,我们来介绍一下ARMA模型。

ARMA模型是一种时间序列模型,用于描述随机过程的动态性质。

在股票市场中,ARMA模型可以用来预测未来的收益率,帮助投资者制定合理的投资策略。

ARMA模型的核心思想是利用历史数据来预测未来的收益率,通过分析时间序列的自相关性和滞后性来建立模型。

接下来,我们介绍ARCH模型。

ARCH模型是一种经济学中常用的条件异方差模型,用来描述随机变量的方差与其条件均值之间的关系。

在股票市场中,ARCH模型可以用来衡量股票收益率的波动性,并对投资者提供风险评估。

ARCH模型的核心思想是假设波动性存在自回归结构,当前时刻的波动性与过去一段时间的波动性相关。

最后,我们介绍GARCH模型。

GARCH模型是ARCH模型的扩展,结合了自回归和滞后的条件异方差。

GARCH模型能够更准确地描述股票收益率的波动性,并对市场的有效性进行判断。

GARCH模型的核心思想是将ARCH模型引入到ARMA模型中,通过引入自回归项和滞后项来更好地捕捉市场的波动性。

综上所述,ARMA-ARCH-M模型是一种有效的工具,能够更准确地描述股票市场的风险与收益之间的关系,并判断市场是否具有有效性。

在实际操作中,投资者可以根据ARMA-ARCH-M模型的预测结果,进行风险评估并制定合理的投资策略。

股票收益率预测模型的构建与效果验证随着股票市场的不断发展和日趋复杂化,投资者对于股票收益率的预测需求也越来越迫切。

预测股票收益率是投资者在买入或卖出股票时做出决策的重要依据,而构建有效的预测模型成为了投资者的一项重要任务。

本文将围绕股票收益率预测模型的构建和效果验证展开论述。

一、股票收益率的定义与意义股票收益率是指投资者在持有某只股票一定时期内所获得的回报率,它是衡量股票投资效果的重要指标。

预测股票收益率能够帮助投资者制定更具针对性的投资策略,增加投资获利的可能性。

二、股票收益率预测模型的构建方法目前,股票收益率预测模型主要有基本面分析法、技术分析法和机器学习方法等。

基本面分析法主要通过对公司及其所处行业的财务状况、市场地位等因素进行深入研究,从而预测出股票的未来发展趋势。

技术分析法则是通过对股票价格走势以及交易量等数据进行分析,寻找蕴含在价格图表中的规律性。

而机器学习方法则是利用大数据和算法模型,从历史数据中学习并预测股票收益率。

三、基于基本面分析的股票收益率预测模型基本面分析法是一种较为传统的股票收益率预测方法,它主要侧重于对公司的财务状况、经营能力和发展前景等因素的分析。

通过对公司财报、行业报告以及宏观经济环境等进行全方位地研究,可以较为准确地预测出个股的收益率。

然而,基本面分析法也存在一定的局限性,比如仅能对少数有足够信息的公司进行研究,难以覆盖整个市场。

四、基于技术分析的股票收益率预测模型技术分析法则主要通过对股票价格和交易量等数据进行分析,以期找到一定规律性的趋势,并进行相应的预测。

例如,通过分析股票的价格图表模式、均线走势以及成交量的变化等,可以判断出股票的买入或卖出时机。

然而,技术分析法也存在着较大的主观性和个人经验的影响,同时对大量历史数据的需求也增加了分析的复杂性。

五、基于机器学习的股票收益率预测模型随着机器学习技术的不断发展,越来越多的投资者开始将其应用于股票收益率的预测中。

股票分析的3种估值模型=====================很多价值成长或价值投资小白可能不是很了解,简单说一下:目前市场上主流的估值模型大概有3种:1,市盈率模型(PE)该种估值方法适用于主业及盈利相对稳定的,周期性较弱的公司2,适用于高成长性公司的市盈率模型(PEG)该种估值方法适用于成长性较高的公司,这种方法是应对高成长性公司目前国内股市运用较多的一种方法,也是机构投资者采用频率最高的一种估值法3,市净率模型(PB)该种方法适用于周期性较强,银行等流动性资产比例高,以及一些绩差重组类型的公司。

综上,这是目前比较主流和经常被不同投资者用到的估值模型,但以上三种估值方法有可能被滥用或乱用的现象,比如以PE估值法为例,通常,大多数投资者只关心PE值本身的变化及与历史值的比较,如果当企业类型发生变化时,估值方法也应该发生变化,比如,以PEG为例,前面有股友问我先导的PB太高,所以,类似于先导这种高成长性企业更应该用PEG的模型,而不是PB模型,否则你可能会错失掉大量高成长性牛股,相反,一些银行,钢铁等类型的公司,应该以PB为主,而不是简单看PE估值或PEG。

理论上,在PE估值法之下,合理股价=每股盈利X市盈率;股价的高低决定于每股盈利(EPS)与合理的市盈率值,在条件不变的情况下,EPS预估成长率越高,合理市盈率就会越高,股价就会出现上涨,高成长享有高估值,低成长享有低估值。

====================================4,何为市盈利模型(PE)目前PE估值法用的很广泛,市盈率是一个考察期指标,一般是12个月时间内,股票的价格和每股收益的比例。

大部分投资者可以用该指标估量一只股票的投资价值,或者在同行业不同公司之间横向对比,一般市盈率分两种:静态市盈率,和动态市盈率。

静态市盈率=每股价格除以前12个月的每股收益X100%动态市盈率=每股价格除以预测的将来12个月的每股收益X100%,也就是说静态的是过去已经发生的,动态的是未来预期将要发生的。

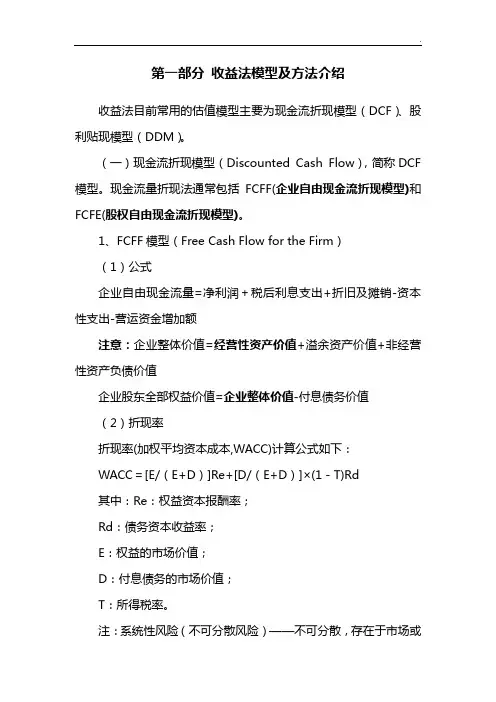

第一部分收益法模型及方法介绍收益法目前常用的估值模型主要为现金流折现模型(DCF)、股利贴现模型(DDM)。

(一)现金流折现模型(Discounted Cash Flow),简称DCF 模型。

现金流量折现法通常包括FCFF(企业自由现金流折现模型)和FCFE(股权自由现金流折现模型)。

1、FCFF模型(Free Cash Flow for the Firm)(1)公式企业自由现金流量=净利润+税后利息支出+折旧及摊销-资本性支出-营运资金增加额注意:企业整体价值=经营性资产价值+溢余资产价值+非经营性资产负债价值企业股东全部权益价值=企业整体价值-付息债务价值(2)折现率折现率(加权平均资本成本,WACC)计算公式如下:WACC=[E/(E+D)]Re+[D/(E+D)]×(1-T)Rd其中:Re:权益资本报酬率;Rd:债务资本收益率;E:权益的市场价值;D:付息债务的市场价值;T:所得税率。

注:系统性风险(不可分散风险)——不可分散,存在于市场或者行业,每个企业、资产自身都具有的风险。

非系统性风险(可分散风险)——可分散,是某一企业或行业特有的风险,其他行业没有或行业内其他企业没有。

1)Re股权收益率采用资本资产定价模型(CAPM)(Capital Asset Pricing Model)计算。

计算公式如下:Re=Rf+β×ERP+RsRf:无风险收益率一般以国债收益率作为无风险收益率,选择国债剩余年限与标的资产经营年限(预测期限)匹配。

10年期及以上,4%左右。

β:(Unlevered Beta)剔除财务杠杆的行业Beta,可选取沪深300、上证综指、深成指同行业Beta值。

(注意与ERP所采用的的市场指数相互匹配)ERP:市场风险溢价(市场风险超额回报率),系股票市场回报率与无风险报酬率的差额。

《中国资产评估》(2015年1期)中企华,2012-2014年选取200个样本,涉及47家评估机构。

第一部分收益法模型及方法介绍收益法目前常用的估值模型主要为现金流折现模型(DCF)、股利贴现模型(DDM)。

(一)现金流折现模型(DiscountedCashFlow),简称DCF模型。

现金流量折现法通常包括FCFF(企业自由现金流折现模型)和FCFE(股权自由现金流折现模型)。

1、FCFF模型(FreeCashFlowfortheFirm)(1)公式企业自由现金流量=净利润+税后利息支出+折旧及摊销-资本性支出-营运资金增加额注意:企业整体价值=经营性资产价值+溢余资产价值+非经营性资产负债价值企业股东全部权益价值=企业整体价值-付息债务价值(2)折现率折现率(加权平均资本成本,WACC)计算公式如下:WACC=[E/(E+D)]Re+[D/(E+D)]X(1—T)Rd其中:Re:权益资本报酬率;Rd:债务资本收益率;E:权益的市场价值;D:付息债务的市场价值;T:所得税率。

注:系统性风险(不可分散风险)——不可分散,存在于市场或者行业,每个企业、资产自身都具有的风险。

非系统性风险(可分散风险)——可分散,是某一企业或行业特有的风险,其他行业没有或行业内其他企业没有。

1)Re股权收益率采用资本资产定价模型(CAPM)(CapitalAssetPricingModel)计算。

计算公式如下:Re=Rf+BX ERP+RsRf:无风险收益率一般以国债收益率作为无风险收益率,选择国债剩余年限与标的资产经营年限(预测期限)匹配。

10年期及以上,4%左右。

B:(UnleveredBeta)剔除财务杠杆的行业Beta,可选取沪深300、上证综指、深成指同行业Beta值。

(注意与ERP所采用的的市场指数相互匹配)ERP:市场风险溢价(市场风险超额回报率),系股票市场回报率与无风险报酬率的差额。

《中国资产评估》(2015年1期)中企华,2012-2014年选取200个样本,涉及47家评估机构。

市场风险溢价(ERP)确定方式统计情况如表:每种方法各有利弊,暂无相对完美的方法。

经济增长、股票收益率与股市流动性之间的时变影响——基于TVP-SV-SVAR模型的分析经济增长、股票收益率与股市流动性之间的时变影响——基于TVP-SV-SVAR模型的分析摘要:本文利用时变参数-随机波动模型(TVP-SV)和结构向量自回归模型(SVAR)对经济增长、股票收益率与股市流动性之间的时变关系进行分析。

通过构建TVP-SV-SVAR模型,本文对中国的股市数据进行实证研究,并采用1996~2020年的季度数据。

研究发现,经济增长与股票收益率之间呈现出正相关关系,而股票收益率与股市流动性之间则存在负相关关系。

此外,研究还发现,这些关系随着时间的推移具有显著的时变性。

1. 引言经济增长、股票收益率和股市流动性是股市中的重要元素。

研究它们之间的关系可以帮助投资者更好地理解股市的运行机制,制定更科学的投资策略,并为政府制定经济政策提供参考。

然而,由于经济、金融等因素的不断变化,这些关系很可能会随着时间的推移而发生变化。

因此,通过分析它们的时变关系,可以更全面地认识股市的运行规律。

2. 文献综述先前的研究主要集中在经济增长与股票收益率之间的关系上,一般认为二者之间具有正相关关系。

然而,对于股票收益率和股市流动性之间的关系,则存在较多争议。

有的研究认为二者呈现负相关关系,而另一些研究则认为二者之间没有明显的关系。

此外,这些关系是否具有时变性也是一个尚未解决的问题。

3. 模型设定及实证分析为了探究经济增长、股票收益率与股市流动性之间的时变关系,本文构建了TVP-SV-SVAR模型,并利用中国股市的季度数据进行了实证研究。

在模型设定中,我们将经济增长、股票收益率和股市流动性作为端变量,并引入一些相关的控制变量,如利率、产出缺口等。

利用贝叶斯方法,我们估计出了模型的参数,并通过模型选择准则选择出最优的模型。

4. 实证结果与分析实证结果显示,经济增长与股票收益率之间存在着显著的正相关关系。

这说明在经济增长的推动下,股票市场往往呈现出较好的表现。

价值投资就是在一家公司的市场价格相对于它的内在价值大打折扣时买入其股份。

内在价值是一个非常重要的概念,它为评估投资和企业的相对吸引力提供了唯一的逻辑手段。

内在价值在理论上的定义很简单:它是一家企业在其余下的寿命史中可以产生的现金的折现值。

虽然内在价值的理论定义非常简单也非常明确,但要精确或甚至大概的计算一家公司的内在价值都是很困难的。

(1)“一家企业在其余下的寿命史中可以产生的现金”本身就是一个难以琢磨的概念,这完全依赖于对公司未来的预期其本身就充满了不确定性,以这个未来充满了不确定性的现金流为基础而形成的判断有多大的可信度呢?(2)影响折现值的另一个重要因素就是折现率,在不同的时点、征对不同的投资人会有相差悬殊的选择---这也是一个不确定的因素。

股票价格总是变化莫测的,而股票的内在价值似乎也是变化莫测的?如果不能解决对所谓内在价值的评估问题,那么价值投资的理论基础又何在呢?我曾追随着前辈大师们的足迹企图对此问题的困惑寻求突破但收获寥寥无几。

翻阅所有关于巴菲特的书籍及伯克希尔哈萨维公司大量的年报资料,虽然关于“内在价值”的字眼随处可见,但他却从未告诉我们该如何去计算它。

巴菲特最主要的合伙人查利芒格还曾耐人寻味的说过这样的话:巴菲特常常提到现金流量但我却从未看到他做过什么计算;对此巴菲特解释说:一切的数字与资料都存在于他的脑子里,若某些投资需要经过复杂的运算那它就不值得投资。

看来要指望他来帮助我们解决内在价值的评估问题是没希望了。

虽然也曾有人建立过计算公司内在价值或实质价值的完美公式,但却无法为公式里的变量提供准确的数据,它除了能满足理论家的个人偏好外毫无实际意义。

关于内在价值的评估始终是一个模糊的问题,但以巴老为代表的前辈大师们还是提供了一些“定性”的评估指标: (1)没有公式能计算公司的真正价值,唯一的方法是彻底的了解这家公司。

(2)应该偏爱那些产生现金而非消化现金的公司(不需一再投入大量现金却能持续产生稳定现金流)。

基于LSTAR模型的股市收益率波动特征研究基于LSTAR模型的股市收益率波动特征研究一、引言近年来,股票市场的波动性成为了投资者和研究者们关注的焦点。

股票市场的波动性不仅影响着投资者的决策,还对经济的稳定性和金融系统的风险管理产生重要影响。

因此,了解和研究股票市场的波动性特征具有重要意义。

本文旨在研究股市收益率波动特征,并基于LSTAR模型对其进行分析。

二、股市收益率波动性的定义与特征股市收益率波动性是指股票市场价格变动的幅度和频率。

它通常通过计算股票收益率的标准差或方差来度量。

波动性的特征表现为以下几个方面:1. 高度非线性:股票价格波动通常呈现非线性特征,即存在非线性的价格趋势和变动频率。

这使得传统的线性模型难以很好地解释和预测股票市场的波动性。

2. 聚集性:股票价格波动具有聚集性,即在一段时间内出现大幅度的波动之后,往往会继续出现大幅度的波动,而在相对平稳的时期则会持续较长时间。

聚集性的存在表明股市波动会呈现出一种持续性的特征。

3. 杠杆效应:股票市场存在着杠杆效应,即当股票市场下跌时,投资者会进一步减少投资,导致市场的波动进一步扩大。

而当股票市场上涨时,投资者倾向于增加投资,从而降低了市场的波动。

三、LSTAR模型及其应用LSTAR(Logistic Smooth Transition AutoRegressive)模型是一种非线性时间序列模型,用于分析非线性时间序列的特征。

LSTAR模型通过引入状态变量来描述不同时间段内参数的变化,从而能够更好地刻画非线性时间序列。

LSTAR模型的基本形式可以表示为:y_t = c + Σ (ϕ_i1*y_(t-i) + ϕ_i2*y²_(t-i)) + ε_t其中,y_t为观测的收益率序列,c为常数,ϕ_i1和ϕ_i2为状态变量,ε_t为误差项。

LSTAR模型的应用范围广泛,可以用于分析金融、经济和环境等领域的非线性时间序列数据。

在股票市场波动性研究中,LSTAR模型可以用来捕捉股市收益率的非线性特征和时变性。

一、CAPM模型1.1模型CAPM(CapitalAssetPricingModel),资本资产定价模型。

模型形式为其中代表股票n的收益率;代表市场组合的收益率,在实践中可以用大盘收益率代替;代表无风险收益率,实践中可以用国债收益率代替;εnεn代表随机因素1.2模型求解显然,估计式中的需要回归,那么是在时序上回归还是在截面上回归呢?考虑截面回归,也就是等式左边是用某一天所有股票的,右边是某一天的大盘收益率。

但是某一天的大盘收益率是一个常数!这意味着拿一个变量与一个常量作回归,没有意义,因此应当是在时序上回归时序回归,也就是等式左边是用某一支股票在过去一段时间内(比如一年)每一天的,等式右边是大盘在同一时期每一天的,这样就避免了与常量回归的问题究其本质,只能在时序上回归的原因是对截面上的所有股票是一样的,因此只能在时序上回归1.3模型意义翻译一下模型:股票收益率只与大盘收益率相关,这种关系是线性的很显然,如果CAPM 模型是正确的,那么意味着选股是没有意义的——因为股票收益率只与大盘收益率相关,在截面上大盘收益率对所有股票是相同的,股票在截面上的收益率差异完全是由随机因素决定的。

这显然与实践中观察到的情况不符1.4误区首先,模型中是没有截距项(alpha)的!其次,CAPM模型在实践上并不正确!更不能作为炒股的指导!再次,CAPM模型的伟大之处在于其理论意义,也就是在满足一系列严苛的模型假设后,CAPM模型是正确的。

或者说,CAPM模型是理想市场环境下股市应有的样子二、Fama-French三因子模型1.1模型Fama-French三因子模型,模型形式为其中代表股票n的收益率;代表市场组合的收益率,在实践中可以用大盘收益率代替;代表无风险收益率,实践中可以用国债收益率代替;代表随机因素;SMB(smallminusbig)代表规模风险溢价(sizepremium),HML(highminuslow)代表价值风险溢价(valuepremium);截距代表定价错误(pricingerror),如果模型正确这项应与0无显著差异SMB跟HML的计算方式:先根据流通市值将股票分为1:1的大市值(B)和小市值(S)股票;根据账面市值比数据将股票分为3:4:3的高中低(H/M/L)三组;这样我们就有了2×3共计6种投资组合(SL/SM/SH/BL/BM/BH)。

CAPM模型其实质是讨论风险与收益的关系,其基本的验证思路是考察是否只有股票β系数表)与其收益有关,而且这两者为线性正相关。

它是对股票收益率的事前预测,把其变成类似计量经济学归的表达式也就是CAPM模型的事后形式,本次通过EVIEWS进行回归分析验证CAPM模型在此股票上是否有。

见下式: E(Rj)-Rf=(E(Rm)-Rf)βj (1)//这是CAPM的原本模型股票名称:股票代码:Variable Coefficient Std. Error1.三一重工600031X-2.4479543.243226C-0.1942910.15955R-squared0.015579 Mean dependent varAdjusted R-squared-0.011766 S.D. dependent varS.E. of regression0.163904 Akaike infSum squared resid0.967127 Schwarz criterionLog likelihood15.82955 F-statisticDurbin-Watson stat 1.012855 Prob(F-statistic)Variable Coefficient Std. Error2.航天机电600152X-2.2681723.287982C-0.1761940.161752R-squared0.013046 Mean dependent varAdjusted R-squared-0.014369 S.D. dependent varS.E. of regression0.166166 Akaike infSum squared resid0.994004 Schwarz criterionLog likelihood15.30874 F-statisticDurbin-Watson stat 1.060726 Prob(F-statistic)3.四川路桥600039Variable Coefficient Std. ErrorX-2.139265 3.276311C-0.1773710.161178R-squared0.011704 Mean dependent varAdjusted R-squared-0.015748 S.D. dependent varS.E. of regression0.165576 Akaike infSum squared resid0.98696 Schwarz criterionLog likelihood15.44387 F-statisticDurbin-Watson stat 1.044981 Prob(F-statistic)4.凤凰光学600071Variable Coefficient Std. ErrorX-2.135465 3.263153C-0.1792890.16053R-squared0.011756 Mean dependent varS.E. of regression0.164911 Akaike infSum squared resid0.979048 Schwarz criterionLog likelihood15.59678 F-statisticDurbin-Watson stat 1.050367 Prob(F-statistic) 5.中金黄金600489Variable Coefficient Std. ErrorX-2.892332 3.228677C-0.2173140.158834R-squared0.021806 Mean dependent varAdjusted R-squared-0.005366 S.D. dependent varS.E. of regression0.163169 Akaike infSum squared resid0.95847 Schwarz criterionLog likelihood16.0004 F-statisticDurbin-Watson stat 1.029506 Prob(F-statistic) 6.方兴科技600552Variable Coefficient Std. ErrorX-2.436679 3.288756C-0.191880.16179R-squared0.01502 Mean dependent varAdjusted R-squared-0.012341 S.D. dependent varS.E. of regression0.166205 Akaike infSum squared resid0.994472 Schwarz criterionLog likelihood15.2998 F-statisticDurbin-Watson stat 1.115256 Prob(F-statistic) 7.江苏舜天600827Variable Coefficient Std. ErrorX-2.552558 3.254945C-0.1947030.160127R-squared0.016796 Mean dependent varAdjusted R-squared-0.010515 S.D. dependent varS.E. of regression0.164497 Akaike infSum squared resid0.974129 Schwarz criterionLog likelihood15.69249 F-statisticDurbin-Watson stat 1.018081 Prob(F-statistic) 8.凯乐科技600260Variable Coefficient Std. ErrorX-3.110213 3.242644C-0.2230970.159521R-squared0.024918 Mean dependent varS.E. of regression0.163875 Akaike infSum squared resid0.966781 Schwarz criterionLog likelihood15.83636 F-statisticDurbin-Watson stat 1.045083 Prob(F-statistic) 9.古越龙山600059Variable Coefficient Std. ErrorX-2.535157 3.252968C-0.1968760.160029R-squared0.016591 Mean dependent varAdjusted R-squared-0.010726 S.D. dependent varS.E. of regression0.164397 Akaike infSum squared resid0.972946 Schwarz criterionLog likelihood15.71558 F-statisticDurbin-Watson stat 1.012261 Prob(F-statistic) 10.鄂尔多斯600295Variable Coefficient Std. ErrorX-2.574677 3.241956C-0.1976850.159488R-squared0.017218 Mean dependent varAdjusted R-squared-0.010081 S.D. dependent varS.E. of regression0.16384 Akaike infSum squared resid0.96637 Schwarz criterionLog likelihood15.84443 F-statisticDurbin-Watson stat 1.035606 Prob(F-statistic)t-Statistic Prob.-0.754790.4553-1.2177450.2312 Mean dependent var-0.075549 S.D. dependent var0.162949e info criterion-0.727871 Schwarz criterion-0.641682 F-statistic0.569708 Prob(F-statistic)0.455285t-Statistic Prob.-0.6898370.4947-1.0892850.2833 Mean dependent var-0.066172 S.D. dependent var0.164985e info criterion-0.70046 Schwarz criterion-0.614271 F-statistic0.475875 Prob(F-statistic)0.49472t-Statistic Prob.-0.6529490.5179-1.1004710.2784 Mean dependent var-0.073602 S.D. dependent var0.164288e info criterion-0.707572 Schwarz criterion-0.621383 F-statistic0.426343 Prob(F-statistic)0.517937t-Statistic Prob.-0.6544170.517-1.1168560.2715 Mean dependent var-0.075704有股票的系统风险(用β系数代事前预测,把其变成类似计量经济学回分析验证CAPM模型在此股票上是否有效e info criterion-0.71562 Schwarz criterion-0.629431 F-statistic0.428262 Prob(F-statistic)0.517002t-Statistic Prob.-0.8958260.3763-1.3681830.1797 Mean dependent var-0.077016 S.D. dependent var0.162733e info criterion-0.736863 Schwarz criterion-0.650674 F-statistic0.802504 Prob(F-statistic)0.376297t-Statistic Prob.-0.7409120.4636-1.1859820.2434 Mean dependent var-0.073684 S.D. dependent var0.165189e info criterion-0.699989 Schwarz criterion-0.613801 F-statistic0.548951 Prob(F-statistic)0.463552t-Statistic Prob.-0.7842090.438-1.2159330.2319 Mean dependent var-0.070886 S.D. dependent var0.163639e info criterion-0.720657 Schwarz criterion-0.634469 F-statistic0.614984 Prob(F-statistic)0.438047t-Statistic Prob.-0.959160.3439-1.3985380.1705 Mean dependent var-0.07223e info criterion-0.72823 Schwarz criterion-0.642041 F-statistic0.919987 Prob(F-statistic)0.343876t-Statistic Prob.-0.7793360.4409-1.2302490.2266 Mean dependent var-0.073903 S.D. dependent var0.163522e info criterion-0.721873 Schwarz criterion-0.635684 F-statistic0.607365 Prob(F-statistic)0.440875t-Statistic Prob.-0.7941740.4323-1.2394980.2232 Mean dependent var-0.072795 S.D. dependent var0.163021e info criterion-0.728654 Schwarz criterion-0.642465 F-statistic0.630712 Prob(F-statistic)0.432299。

股票市场收益率预测模型的研究与实践一、引言随着股票市场的不断发展壮大,各种股票投资产品已经成为金融市场中相当重要的一部分。

投资者往往会考虑股票市场的表现,来预测自己的收益率。

因此,股票市场收益率预测模型的研究和实践具有非常重要的意义。

本文通过对已有的研究和实践的总结,以及对股票市场收益率预测模型的发展趋势的探索,为投资者提供有用的参考。

二、基本概念和评估指标收益率是指股票投资者通过股票持有期间所获得的利润或收益。

投资者往往会使用不同的方法来衡量股票市场的表现,常用的评估指标为累积收益率和年度化收益率。

累积收益率指在一定时间范围内,基于初始投资额所获得的实际收益与初始投资额之比。

年度化收益率则是基于每年的收益率计算出的年平均收益率。

三、常用的预测模型1.时间序列模型时间序列模型是一种基于经济学的预测模型,主要适用于研究各类时间序列数据之间的关系,并基于历史数据针对未来股票收益率进行预测。

常用的时间序列模型有ARMA模型和ARIMA模型。

2.神经网络模型神经网络模型是一种模拟人类神经系统的模型,在股票市场收益率预测中展现了优异的表现。

神经网络模型通过对历史数据的学习,来预测未来的股票收益率。

3.基于市场指数的线性回归模型基于市场指数的线性回归模型是一种较为简单的预测模型,基于市场指数与某一支股票的历史数据建立回归方程,来进行未来收益率的预测。

四、实际应用根据研究和实践的数据对比,神经网络模型在股票市场的收益率预测中表现最为优异,其预测的误差率最小。

但是,在实际使用虚亏概率方面,仍需注意其自身的局限性和出错概率。

此外,针对未来股票的收益率预测,单一模型的准确率总有不足之处,因此,综合运用多种预测模型以及量化资产配置的方法,则可能获得更为理想的投资效果。

五、结论股票市场收益率预测模型的研究和实践为投资者提供了更为科学的方法和途径,帮助投资者对未来的股票市场走势进行了更准确的预测。

虽然神经网络模型在股票市场的收益率预测中表现最为优异,但是,鉴于其自身的局限性,对于投资者而言,仍需进行多方面的研究和分析,来提高预测的准确率和投资效果。