上海电力2020年上半年财务分析详细报告

- 格式:rtf

- 大小:1.01 MB

- 文档页数:41

上海电力2020年三季度风险分析详细报告

一、负债规模测算

1.短期资金需求

该企业经营活动不缺少资金,不需要从银行借款,不但不需要,而且可以提供1,030,589.68万元的资金供长期使用。

2.长期资金需求

该企业长期资金需求为7,357,058.5万元,2020年三季度已有长期带息负债为3,404,236.06万元。

3.总资金需求

该企业的总资金需求为6,326,468.83万元。

4.短期负债规模

根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为292,623.44万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期贷款规模是612,680.54万元,实际已经取得的短期带息负债为2,190,205.31万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为452,651.99万元,企业有能力在3年之内偿还的贷款总规模为532,666.26万元,在5年之内偿还的贷款总规模为692,694.81万元,当前实际的带息负债合计为5,594,441.36万元。

二、资金链监控

1.会不会发生资金链断裂

一旦发生信任危机,要求该企业偿还全部短期借款,就会出现资金链断裂风险,短期暴露的资金缺口为1,068,618.17万元。

不过,该资金缺口在企业持续经营13.85个分析期之后可被盈利填补。

该企业投资活动存在

内部资料,妥善保管第1 页共5 页。

国电电力2020年上半年财务分析综合报告一、实现利润分析2020年上半年利润总额为475,945.26万元,与2019年上半年的556,441.59万元相比有较大幅度下降,下降14.47%。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

在营业收入下降的同时利润大幅度下降,经营业务开展得很不理想。

二、成本费用分析2020年上半年营业成本为4,058,929.35万元,与2019年上半年的4,350,642.37万元相比有所下降,下降6.71%。

2020年上半年销售费用为10,553.89万元,与2019年上半年的13,973.19万元相比有较大幅度下降,下降24.47%。

从销售费用占销售收入比例变化情况来看,2020年上半年在销售费用大幅度下降的同时营业收入也有所下降,企业控制销售费用支出的政策并没有取得预期成效。

2020年上半年管理费用为40,810.6万元,与2019年上半年的155,634.06万元相比有较大幅度下降,下降73.78%。

2020年上半年管理费用占营业收入的比例为0.78%,与2019年上半年的2.8%相比有较大幅度的降低,降低2.03个百分点。

同时营业利润也大幅度下降,应当关注管理费用严格控制的合理性和其他成本费用项目的增长。

2020年上半年财务费用为450,595.32万元,与2019年上半年的464,532.57万元相比有所下降,下降3%。

三、资产结构分析从流动资产与收入变化情况来看,流动资产增长的同时收入却在下降,资产的盈利能力明显下降,与2019年上半年相比,资产结构偏差。

四、偿债能力分析从支付能力来看,国电电力2020年上半年经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

企业负债经营为正效应,增加负债有可能给企业创造利润。

内部资料,妥善保管第1 页共3 页。

上海电力公司财务分析研究本文旨在通过对上海电力公司的财务状况进行分析,了解其经营状况和财务表现,以期为相关利益方提供有价值的参考。

关键词:上海电力公司、财务分析、资产负债表上海电力公司作为中国最大的城市供电企业之一,其财务状况备受。

本文将从财务角度入手,对上海电力公司的资产负债表进行分析,以揭示其财务状况和经营绩效。

上海电力公司的财务报表显示,公司在过去几年中一直保持稳健的财务状况。

其资产主要由固定资产、流动资产和长期投资构成,而负债则主要由流动负债和长期债务构成。

公司的资产负债率稳定在合理水平,显示出良好的债务管理能力。

资产方面,上海电力公司的固定资产占比最大,主要涉及电力设备的投资和维护。

公司的流动资产包括现金、应收账款、存货等,其中现金和应收账款的占比相对较高。

负债方面,上海电力公司的流动负债主要包括应付账款、短期借款等,而长期债务则主要包括长期借款和债券等。

公司的应付账款占比最大,短期借款的规模也在逐渐扩大。

综合来看,上海电力公司的资产负债表稳健,资产质量较高,负债结构合理,具有较强的偿债能力。

上海电力公司的盈利能力一直保持较高水平。

在营收方面,公司通过优化电力供应结构,提高电力供应效率,实现了营收的稳步增长。

公司在成本控制方面也取得了显著成效,使得净利润率保持较高水平。

随着中国电力市场的逐步开放,上海电力公司面临着越来越激烈的市场竞争。

然而,作为具有较强品牌影响力和市场份额的企业,上海电力公司在市场竞争中仍然具有较强的竞争力。

综合来看,上海电力公司的财务状况稳健,资产负债表质量较高,偿债能力强。

公司在业绩表现和市场竞争力方面也具有较强优势。

然而,面对激烈的市场竞争和不断变化的能源市场环境,上海电力公司仍需加强内部管理,提高运营效率,以保持持续稳健的发展。

在进行财务分析时,需要综合考虑多个方面的因素,以便全面评估一个企业的财务状况和经营绩效。

也需要注意数据来源的真实性和可靠性,以确保分析结果的准确性。

上海电力2020年上半年风险分析详细报告

一、负债规模测算

1.短期资金需求

该企业经营活动不缺少资金,不需要从银行借款,不但不需要,而且可以提供1,075,478.1万元的资金供长期使用。

2.长期资金需求

该企业长期资金需求为6,995,847.93万元,2020年上半年已有长期带息负债为2,525,807.34万元。

3.总资金需求

该企业的总资金需求为5,920,369.84万元。

4.短期负债规模

根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为352,606.57万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期贷款规模是643,247.17万元,实际已经取得的短期带息负债为2,824,931.31万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为643,247.17万元,企业有能力在3年之内偿还的贷款总规模为788,567.47万元,在5年之内偿还的贷款总规模为1,079,208.07万元,当前实际的带息负债合计为5,350,738.64万元。

二、资金链监控

1.会不会发生资金链断裂

一旦发生信任危机,要求该企业偿还全部短期借款,就会出现资金链断裂风险,短期暴露的资金缺口为1,298,372.11万元。

不过,该资金缺口在企业持续经营8.66个分析期之后可被盈利填补。

该企业投资活动存在资

内部资料,妥善保管第1 页共5 页。

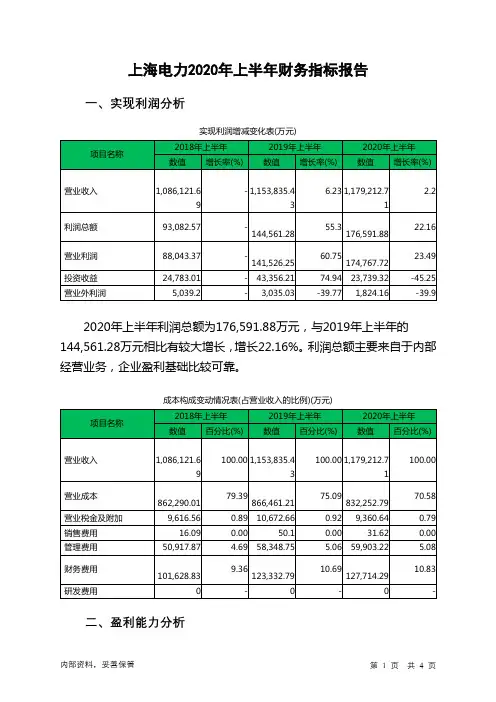

上海电力2020年上半年财务分析综合报告一、实现利润分析2020年上半年利润总额为176,591.88万元,与2019年上半年的144,561.28万元相比有较大增长,增长22.16%。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

在营业收入增长的同时,营业利润大幅度的增长,但这主要是应收账款的贡献,应当关注应收账款的质量。

二、成本费用分析2020年上半年营业成本为832,252.79万元,与2019年上半年的866,461.21万元相比有所下降,下降3.95%。

2020年上半年销售费用为31.62万元,与2019年上半年的50.1万元相比有较大幅度下降,下降36.88%。

从销售费用占销售收入比例变化情况来看,2020年上半年在销售费用大幅度下降情况下营业收入却获得了一定增长,表明企业采取了较为成功的销售战略,销售业务的管理水平显著提高。

2020年上半年管理费用为59,903.22万元,与2019年上半年的58,348.75万元相比有所增长,增长2.66%。

2020年上半年管理费用占营业收入的比例为5.08%,与2019年上半年的5.06%相比变化不大。

企业经营业务的盈利能力有所提高,管理费用支出合理。

2020年上半年财务费用为127,714.29万元,与2019年上半年的123,332.79万元相比有所增长,增长3.55%。

三、资产结构分析2020年上半年应收账款出现过快增长。

预付货款占收入的比例下降。

从流动资产与收入变化情况来看,流动资产增长快于营业收入增长,资产的盈利能力有所提高,但应收账款增长过快,盈利真实性值得怀疑。

与2019年上半年相比,资产结构并没有优化。

四、偿债能力分析从支付能力来看,上海电力2020年上半年经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

企业负债经营为正效应,内部资料,妥善保管第1 页共3 页。

上海电气2020年一季度财务分析综合报告上海电气2020年一季度财务分析综合报告一、实现利润分析2020年一季度实现利润为16,592.9万元,与2019年一季度的146,194万元相比有较大幅度下降,下降88.65%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在营业收入大幅度下降的同时经营利润也大幅度下降,企业经营业务开展得很不理想。

二、成本费用分析2020年一季度营业成本为1,110,256.8万元,与2019年一季度的1,642,773.7万元相比有较大幅度下降,下降32.42%。

2020年一季度销售费用为59,545.7万元,与2019年一季度的53,991.1万元相比有较大增长,增长10.29%。

2020年一季度尽管企业销售费用有较大幅度增长,但营业收入却出现了较大幅度的下降,企业市场销售活动开展得很不理想,应当采取果断措施,调整产品结构、销售战略或销售队伍。

2020年一季度管理费用为141,860.7万元,与2019年一季度的146,563.4万元相比有所下降,下降3.21%。

2020年一季度管理费用占营业收入的比例为9.77%,与2019年一季度的7.22%相比有所提高,提高2.56个百分点。

这在营业收入大幅度下降情况下常常出现,但要采取措施遏止盈利水平的大幅度下降趋势。

2020年一季度财务费用为37,371.9万元,与2019年一季度的43,369.1万元相比有较大幅度下降,下降13.83%。

三、资产结构分析与2019年一季度相比,2020年一季度应收账款出现过快增长。

预付货款增长过快。

其他应收款增长过快。

从流动资产与收入变化情况来看,流动资产增长的同时收入却在下降,资产的盈利能力明显下降,与2019年一季度相比,资产结构趋于恶化。

四、偿债能力分析从支付能力来看,上海电气2020年一季度是有现金支付能力的。

从企内部资料,妥善保管第1 页共3 页。

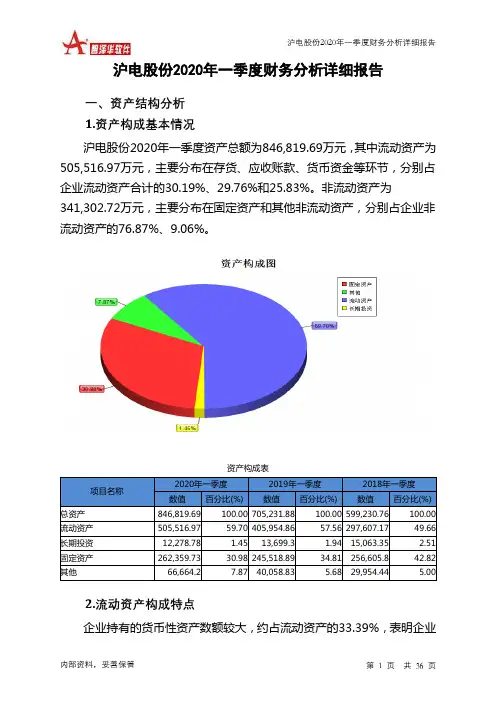

上海电气2020年财务分析详细报告一、资产结构分析1.资产构成基本情况上海电气2020年资产总额为31,540,273.4万元,其中流动资产为22,794,594.9万元,主要以应收账款、存货、货币资金为主,分别占流动资产的14.39%、13.15%和10.64%。

非流动资产为8,745,678.5万元,主要以固定资产、长期股权投资、其他非流动资产为主,分别占非流动资产的20.05%、15.68%和13.23%。

资产构成表(万元)项目名称2018年2019年2020年数值百分比(%) 数值百分比(%) 数值百分比(%)总资产21,852,186.5 100.00 28,052,358.9100.00 31,540,273.4100.00流动资产15,172,794.7 69.43 19,920,094.571.01 22,794,594.972.27应收账款1,884,059.3 8.622,933,704.910.463,279,910.210.40存货12.78 9.63 9.512,792,929.7 2,700,449.9 2,998,605.7货币资金4,247,580.5 19.442,146,094.27.652,424,383.27.69非流动资产6,679,391.8 30.578,132,264.428.998,745,678.527.73固定资产1,433,318.4 6.561,671,563.75.961,753,796.95.56长期股权投资1,356,343.5 6.211,511,877.15.391,371,373.34.35其他非流动资产813,528.9 3.72 956,748 3.411,157,128.63.672.流动资产构成特点企业营业环节占用的资金数额较大,约占企业流动资产的21.08%,说明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

上海电力2020年上半年财务分析详细报告

一、资产结构分析

1.资产构成基本情况

上海电力2020年上半年资产总额为11,990,881.59万元,其中流动资产为1,848,191.28万元,主要以应收账款、货币资金、其他应收款为主,分别占流动资产的53.58%、26.39%和6.54%。

非流动资产为

10,142,690.31万元,主要以固定资产、长期股权投资、在建工程为主,分别占非流动资产的61.91%、13.57%和13.54%。

资产构成表(万元)

项目名称

2018年上半年2019年上半年2020年上半年

数值百分比(%) 数值百分比(%) 数值百分比(%)

总资产8,641,926.8

4 100.00 10,405,877.

21

100.00 11,990,881.

59

100.00

流动资产1,220,379.2

2 14.12 1,666,382.8

4

16.01 1,848,191.2

8

15.41

应收账款479,416.3 5.55

741,207.17 7.12

990,301.23

8.26

货币资金513,619 5.94 361,475.4 3.47 4.07

487,706.15

其他应收款23,070.55 0.27

133,240.51 1.28

120,865.67

1.01

非流动资产7,421,547.6

2 85.88 8,739,494.3

8

83.99 10,142,690.

31

84.59

固定资产

5,096,024.3 58.97 6,112,697.6

4

58.74 6,279,776.1

2

52.37

长期股权投资

927,707.98 10.73 1,246,790.0

7

11.98 1,375,950.8

9

11.47

在建工程

733,123.98 8.48

592,246.73

5.69 1,373,175.0

5

11.45

2.流动资产构成特点

企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的60.12%,应当加强应收款项管理,关注应收款项的质量。

企业持有的货币性资产数额较大,约占流动资产的26.7%,表明企业的支付能力和应变能力较强。

但这种应变能力主要是由短期借款及应付票据来支持的,应当对偿债风险给予关注。

流动资产构成表(万元)

项目名称

2018年上半年2019年上半年2020年上半年

数值百分比(%) 数值百分比(%) 数值百分比(%)

流动资产1,220,379.2

2 100.00 1,666,382.8

4

100.00 1,848,191.2

8

100.00

应收账款479,416.3 39.28

741,207.17 44.48

990,301.23

53.58

货币资金513,619 42.09 361,475.4 21.69

487,706.15

26.39

其他应收款23,070.55 1.89

133,240.51 8.00

120,865.67

6.54

其他流动资产97,649.28 8.00

123,780.51

7.43 82,629.14 4.47

预付款项28,957 2.37

198,260.38

11.90 74,251 4.02

存货68,211.08 5.59 73,165.65 4.39 55,243 2.99 应收股利3,047.82 0.25 29,255.09 1.76 28,263.56 1.53 应收票据3,398.65 0.28 2,960.73 0.18 5,823.68 0.32 应收利息2,929.87 0.24 3,037.39 0.18 3,107.85 0.17

3.资产的增减变化

2020年上半年总资产为11,990,881.59万元,与2019年上半年的10,405,877.21万元相比有较大增长,增长15.23%。

4.资产的增减变化原因

以下项目的变动使资产总额增加:在建工程增加780,928.31万元,其他非流动资产增加274,491.67万元,应收账款增加249,094.06万元,固定资产增加167,078.48万元,长期股权投资增加129,160.82万元,货币资金增加126,230.75万元,递延所得税资产增加10,061.18万元,投资性房地产增加5,633.65万元,应收票据增加2,862.95万元,长期待摊费用增加1,880.36万元,无形资产增加835.15万元,工程物资增加595.82万元,应收利息增加70.46万元,共计增加1,748,923.66万元;以下项目的变动使资产总额减少:商誉减少58.02万元,应收股利减少991.54万元,固定资产清理减少3,669.48万元,其他应收款减少12,374.84万元,存货减少17,922.65万元,其他流动资产减少41,151.37万元,预付款项减少124,009.38万元,共计减少200,177.28万元。

各项科目变化引起资产总额增加1,585,004.38万元。

5.资产结构的合理性评价

从资产各项目与营业收入的比例关系来看,2020年上半年应收账款所占比例较高,其他应收款所占比例过高,存货所占比例基本合理。