汽车业八大失败并购案例

- 格式:docx

- 大小:21.39 KB

- 文档页数:3

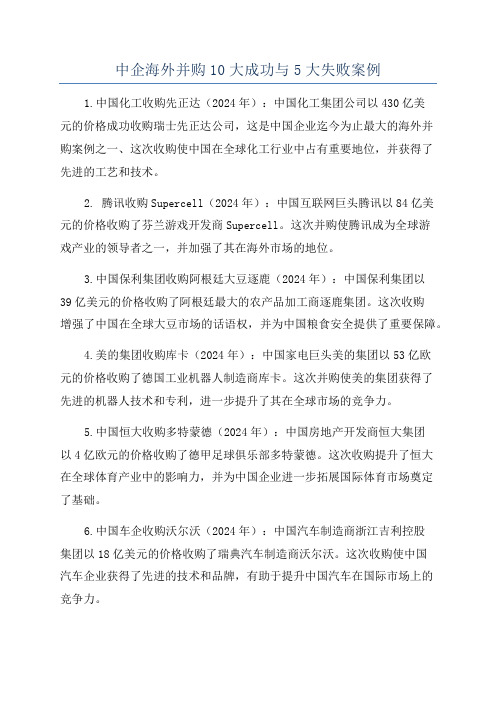

中企海外并购10大成功与5大失败案例1.中国化工收购先正达(2024年):中国化工集团公司以430亿美元的价格成功收购瑞士先正达公司,这是中国企业迄今为止最大的海外并购案例之一、这次收购使中国在全球化工行业中占有重要地位,并获得了先进的工艺和技术。

2. 腾讯收购Supercell(2024年):中国互联网巨头腾讯以84亿美元的价格收购了芬兰游戏开发商Supercell。

这次并购使腾讯成为全球游戏产业的领导者之一,并加强了其在海外市场的地位。

3.中国保利集团收购阿根廷大豆逐鹿(2024年):中国保利集团以39亿美元的价格收购了阿根廷最大的农产品加工商逐鹿集团。

这次收购增强了中国在全球大豆市场的话语权,并为中国粮食安全提供了重要保障。

4.美的集团收购库卡(2024年):中国家电巨头美的集团以53亿欧元的价格收购了德国工业机器人制造商库卡。

这次并购使美的集团获得了先进的机器人技术和专利,进一步提升了其在全球市场的竞争力。

5.中国恒大收购多特蒙德(2024年):中国房地产开发商恒大集团以4亿欧元的价格收购了德甲足球俱乐部多特蒙德。

这次收购提升了恒大在全球体育产业中的影响力,并为中国企业进一步拓展国际体育市场奠定了基础。

6.中国车企收购沃尔沃(2024年):中国汽车制造商浙江吉利控股集团以18亿美元的价格收购了瑞典汽车制造商沃尔沃。

这次收购使中国汽车企业获得了先进的技术和品牌,有助于提升中国汽车在国际市场上的竞争力。

7.中石油收购加拿大能源公司尼克森(2024年):中国石油化工集团公司以19亿美元的价格收购了加拿大能源公司尼克森。

这次并购使中国石油企业进一步扩大了其在全球能源市场的份额,并增强了能源资源供应的稳定性。

8.中国移动收购巴基斯坦PTCL(2024年):中国移动以26亿美元的价格收购了巴基斯坦电信公司PTCL的51%股份。

这次收购帮助中国移动进入巴基斯坦市场,并在国际市场上扩大了其移动通信服务的范围。

中国汽车市场的并购案例近年来,中国汽车市场持续增长,成为全球最大的汽车市场之一、面对市场激烈的竞争和日益增长的消费需求,中国汽车企业纷纷进行并购以扩大市场份额和提高竞争力。

下面将介绍几个中国汽车市场的并购案例。

第一个案例是吉利汽车收购沃尔沃汽车。

2024年,中国汽车制造商吉利汽车公司宣布以18亿美元的价格收购沃尔沃汽车公司的核心资产,这是当时中国汽车企业最大的海外并购交易。

通过这次收购,吉利汽车获得了先进的技术和管理经验,成功进军欧洲市场,扩大了海外销售网络,并且沃尔沃的高端品牌形象也提升了吉利汽车的形象和市场地位。

第二个案例是上汽集团收购通用汽车中国。

2024年,中国最大的汽车制造商之一上汽集团以12.3亿美元的价格收购了通用汽车在中国的50%股权。

通过这次收购,上汽集团获得了通用汽车在中国的生产技术和销售渠道,进一步巩固了在中国汽车市场的领先地位,并且提高了其自主品牌的竞争力。

第三个案例是比亚迪收购瑞典夏普公司。

2024年,中国电动汽车制造商比亚迪以75亿美元的价格收购了瑞典夏普公司,这是中国汽车企业迄今为止最大的海外并购交易。

通过这次收购,比亚迪进一步拓展了其电动汽车技术和产品线,加强了在全球市场的竞争力,同时也推动了中国在电动汽车领域的发展。

第四个案例是长城汽车收购戴姆勒AMG部门。

2024年,中国SUV制造商长城汽车以约17亿美元的价格收购了戴姆勒集团旗下的AMG部门的股权。

通过这次收购,长城汽车获得了戴姆勒集团在豪华汽车领域的技术和品牌影响力,进一步提升了自身在高端市场的竞争力。

以上便是几个中国汽车市场的并购案例。

这些并购交易不仅有助于中国汽车企业提升技术和品牌影响力,还加快了中国汽车产业的国际化进程,推动了中国汽车市场的发展。

随着中国汽车市场的进一步壮大,相信未来还会有更多有影响力的并购案例出现。

中国企业并购经典案例分析——一汽集团收购天津汽车案例简介:2002年6月14日一汽集团公司总经理竺延风和天津汽车工业(集团)有限公司董事长张世堂在北京人民大会堂签订了联合重组协议书,通过此次重组,中国最大的汽车生产企业一汽集团将中国最大的经济型轿车生产企业天津汽车(000927)收入囊中,这是目前中国汽车工业发展史上最大、最具影响力的重组。

自中国加入WTO后,汽车行业并购、合资一直不断,此次的重组也因为双方的行业地位和闪现于后的国际巨头身影而倍受瞩目。

通过本次并购,一汽借助天汽的夏利平台将彻底整合中国低端家轿市场,而夏利凭借一汽实力也将彻底摆脱其它经济型轿车的追赶,有望真正夺下“中国家庭轿车第一品牌”的龙头位置。

一、公司背景1、天津汽车天汽集团是我国较早的特大型汽车生产企业,是国家规划的小排量轿车生产基地,其生产的夏利轿车曾在中国市场具有较高的市场占有率。

但面对急剧增长的经济型轿车市场,天汽却显得有心无力。

神龙汽车和上海通用都在这一市场上给天汽造成极大的竞争压力,新近推出的夏利2000也未能挽回颓势,市场份额逐渐被蚕食。

天津汽车2001年每股亏损0.06元,2002年第一季度也报出巨额亏损。

2、一汽集团一汽集团公司是我国汽车生产的龙头企业,从现有的产品分布来看,一汽的奥迪、宝来、捷达在3个市场中都有上佳表现,但一直以来在小型车方面都没有明确的规划,所缺的正是家用小型车。

二、收购动因分析1、进军低端家庭轿车市场作为中国核心三大汽车集团之一的一汽,一直在经济型轿车生产上无所作为。

现在,中国的家庭轿车市场已成为汽车厂家必争之地,在众厂家高喊要“打造中国家轿第一品牌”的口号下,一汽却因为产业结构的不完善而丧失了低端家庭轿车市场,这对一汽来说不得不说是一个损失。

即使是中国的另外两大汽车集团——上汽和东风,也没有在中国低端家轿市场占有一席之地。

这个市场长期被核心三大汽车集团之外的长安汽车、天津汽车占据,甚至出身草莽的吉利等民营企业也成为低端家轿市场的后起之秀。

中国企业海外投资并购案例分析郑墩12125173一、吉利汽车并购沃尔沃我认为以下几点是这次并购案例的成功原因:(1)并购战略与目的明确。

吉利拥有明确的中长期发展规划,并能依据自己的战略规划目标制定合理的战略举措,尤其是制定通过并购手段来获取跨越式发展的路径。

(2)确定并购目标,等待并购良机。

吉利持续观察、等待合适的并购时机,在时机的选择上吉利避免在沃尔沃所处大环境非常好的时候进行并购,而选择金融危机的时候进行并购是十分明智的。

(3)选择了专业并购团队。

在法律、财务、并购、公关、行业运作等方面,吉利选择了国际化的并购专业合作团队做尽职调查、并购要约制定、政府公关、并购谈判等工作,加强对细节的关注,避免引起公众、政府及工会的对立情绪,尤其关注竞争对手特别是潜在竞争对手,避免被打个措手不及。

(4)后期整合得力。

并购的最终目的是为了获取海外资源来充实企业的关键竞争要素。

没有强有力的整合方案,并购将拖累母公司的发展。

而吉利正是对并购后的运营方案有着详尽的计划,才获得了福特的青睐。

(5)具备利用重大项目进行资本运作的能力。

吉利通过并购使其股票增值200多亿港币,未来沃尔沃如果实现赢利,吉利将很有可能再将其作为优质资产注入上市公司,从而实现实业与资本市场的双重收益。

吉利成功签订并购沃尔沃协议给中国传统制造业企业有很多启示,要成功完成海外并购,至少要满足以下几个条件:一要有足够的国际经验。

国际化经营经验越丰富的企业,采取海外并购后的经营绩效越好.而目前,大多数中国企业仍普遍处于“走出去”的起步阶段,综合国际经验还不充分。

在生疏的环境实施海外并购时,由于对当地制度法规、经营惯例、社会意识等缺乏了解而遭遇多种挫折。

二要有宽容的企业文化。

中国企业在开辟海外新市场之初,必然要努力迅速灵活地适应当地人文社会环境,以便能遵循当地的传统规范。

综观一些在西方国家发起的夭折或绩效欠佳的并购案例,一个重要因素就是因两地文化差异较大,使海外分支的经营模式和理念难与当地社会固有的习俗观念相契合。

我国企业跨国并购案例分析[摘要]随着我国经济的快速发展,我国企业的实力迅速提升,我国企业走出国门、跨国并购已经成为不可扭转的时代潮流,但是并购的过程总是充满了艰难险阻,而且结果并没有达到预期的目标。

本文以四川腾中重工收购悍马失败作为例子,简要分析我国企业跨国并购失败的某些原因,并从中得到一些教训,为我国企业走出去提供借鉴。

[关键词]跨国并购战略目标国家政策一、腾中收购悍马失败的案例简介2009年6月2日,腾中重工与通用汽车就并购悍马品牌签署谅解备忘录,腾中重工将获得悍马品牌所有权益以及高管和运营团队。

但此项并购最后的实现,尚需要获得中国商务部、国家发改委等部门的批准。

2009年7月15腾中重工日表示,公司已经向发改委提交了申请,腾中重工收购悍马一事正式进入官方审批阶段。

对收购悍马和悍马国产两个步骤的审批,分别由商务部和发改委担任之责。

就审批腾中重工收购悍马方面,发改委态度尚待明确。

油耗问题是发改委不能通过悍马国产的关键问题。

2009年08月14日由于腾中和通用在商议悍马资产的具体价格上出现了分歧,所以一再延期签约时间。

2009年08月21日腾中重工为了准备接受悍马,正在积极部署相关工作,并挖来奇瑞销售公司常务副总经理、奇瑞汽车国际公司副总经理黄志强,准备在上海成立悍马中国的运营团队,主要负责进口悍马在华的销售工作。

2009年08月24日腾中高管准备飞抵底特律与通用展开最后的谈判。

悍马的正式出售协议也将于此次商旅中签订并对外公布。

但交易生效前还需通过中美双方监管部门的批准。

2009年09月29日国家发改委已经彻底回绝了腾中的收购申请,理由为腾中上报的收购报告中,仅仅收购悍马的品牌,不属于发改委核准项目。

2009年10月10日腾中重工与通用汽车9日宣布,双方就通用汽车旗下高端全路面品牌悍马业务的出售签署最终协议。

腾中将以1.7亿美元左右获得悍马品牌、商标和商品名称的所有权,拥有生产悍马汽车所必须的具体专利的使用权。

第1篇随着全球汽车产业的快速发展,企业间的并购活动日益频繁。

汽车行业的并购不仅涉及巨额资金,还涉及复杂的法律问题。

本文将以一个典型的汽车并购案例为切入点,分析其中涉及的法律问题,并提出相应的解决方案。

一、案例背景甲公司(以下简称“甲”)是一家专注于新能源汽车研发、生产和销售的企业,拥有较强的技术研发能力和市场竞争力。

乙公司(以下简称“乙”)是一家拥有丰富汽车产业链资源和销售渠道的汽车制造商。

为了拓展新能源汽车市场,提高市场占有率,甲公司决定收购乙公司。

在并购过程中,甲公司聘请了专业的法律顾问,对乙公司的法律风险进行了全面评估。

经过充分的市场调研和谈判,双方于2021年达成并购协议,甲公司以10亿元的价格收购乙公司100%的股权。

二、并购过程中涉及的法律问题1. 反垄断审查在汽车行业,反垄断审查是并购过程中必须面对的重要法律问题。

由于甲公司和乙公司都是具有相当市场份额的企业,并购后可能形成垄断,因此必须接受国家反垄断机构的审查。

案例分析:在并购过程中,甲公司委托法律顾问对乙公司的市场份额、竞争对手情况进行了详细调查。

同时,法律顾问协助甲公司向国家反垄断机构提交了并购申请,并提供了充分的证据证明并购不会对市场竞争产生不利影响。

解决方案:在反垄断审查过程中,甲公司积极与反垄断机构沟通,提供相关证据,最终顺利通过了审查。

2. 员工安置问题员工安置是并购过程中的一大难题。

甲公司收购乙公司后,如何处理乙公司的员工,尤其是乙公司的核心技术人员,是甲公司必须面对的问题。

案例分析:在并购协议中,甲公司与乙公司约定,乙公司的员工在并购后将继续保留原有职位,并享有原有待遇。

同时,甲公司承诺对乙公司的核心技术人员进行培训和激励,以留住人才。

解决方案:甲公司制定了详细的员工安置方案,包括薪酬福利、培训计划等,以确保员工的合法权益。

3. 知识产权归属在汽车行业,知识产权是企业的核心竞争力。

甲公司收购乙公司后,如何处理乙公司的知识产权归属,是并购过程中必须解决的问题。

第1篇一、背景介绍随着全球汽车产业的快速发展,企业间的并购活动日益频繁。

汽车行业作为我国国民经济的重要支柱产业,近年来也迎来了并购的高潮。

然而,在并购过程中,由于涉及的法律问题复杂多样,往往会产生诸多争议。

本文将以一起典型的汽车并购案例为切入点,分析其中涉及的法律问题,并提出相应的解决策略。

二、案例概述某知名汽车制造商(以下简称“甲方”)拟收购另一家汽车零部件供应商(以下简称“乙方”)的控股权。

乙方是一家具有核心技术和专利的汽车零部件供应商,其产品在国内外市场具有较高的知名度和竞争力。

甲乙双方经过多轮谈判,最终达成协议,甲方以10亿元人民币的价格收购乙方51%的股权。

在并购过程中,甲乙双方聘请了专业的律师团队进行法律尽职调查,以确保交易的合法性。

然而,在交易过程中,双方在以下法律问题上产生了争议:1. 知识产权归属问题:乙方在并购协议中承诺,其所有知识产权均归乙方所有。

但在尽职调查过程中,甲方发现乙方存在部分知识产权归属不清的情况。

2. 员工安置问题:乙方拥有数百名员工,甲乙双方在员工安置、薪酬待遇等方面存在较大分歧。

3. 债权债务问题:乙方存在部分对外债务,甲乙双方对债务承担及清偿方式存在争议。

4. 合同条款解释问题:并购协议中部分条款存在模糊不清的情况,甲乙双方对条款解释存在分歧。

三、案例分析1. 知识产权归属问题在知识产权归属问题上,甲乙双方可以采取以下措施:(1)要求乙方提供所有知识产权的权属证明,包括专利证书、商标注册证书等。

(2)对乙方提供的权属证明进行核实,确保其真实有效。

(3)在并购协议中明确约定知识产权的归属及使用方式。

(4)如发现知识产权归属不清的情况,甲乙双方可以协商解决,必要时可以寻求法院判决。

2. 员工安置问题在员工安置问题上,甲乙双方可以采取以下措施:(1)在并购协议中明确约定员工安置方案,包括薪酬待遇、工作安排等。

(2)充分尊重员工的合法权益,确保员工在并购过程中得到妥善安置。

汽车融资租赁业务并购案例一、案例主角:A公司与B公司。

咱们先来说说这个汽车融资租赁界的并购大戏里的主角。

A公司呢,是一家在汽车融资租赁领域已经摸爬滚打了好些年的企业。

他们在市场上有一定的知名度,业务覆盖范围也还算广,主要就是帮助那些想买车但是手头资金不太充裕的消费者,通过融资租赁的方式开上新车。

B公司呢,相对来说是个后起之秀。

虽然起步晚,但是发展势头很猛,他们有一套非常创新的业务模式,在年轻消费群体里特别受欢迎。

这就像是汽车融资租赁江湖里的新门派,带着新功夫来闯荡了。

二、并购的起因:各有小算盘。

那为啥A公司要并购B公司呢?A公司心里有自己的小九九。

随着市场竞争越来越激烈,A公司发现自己原来的业务模式有点跟不上时代的步伐了。

B公司的创新模式就像一块闪闪发光的金子,吸引着A公司。

比如说,B公司在利用大数据分析客户信用方面做得超级棒,这就能大大降低风险,提高融资租赁业务的效率。

A公司想啊,要是把B公司并购了,就可以把这些好东西直接拿过来用,让自己的业务焕发新生。

B公司这边呢,也不是被强迫的。

他们虽然发展得不错,但是毕竟根基还比较浅。

和A公司合并,就像是找到了一个大树依靠。

A公司有成熟的渠道、广泛的客户资源和雄厚的资金。

B公司想着,靠着A公司这棵大树,就能更快地扩大自己的业务版图,把自己那些创新的点子传播得更远。

三、并购过程:就像一场恋爱中的磨合。

这并购过程可不像我们想象的那么简单,就像是两个人谈恋爱,得有个互相了解、互相适应的过程。

首先是谈判阶段。

两边的高层坐在会议室里,就像两个武林高手过招。

A公司说:“我们出这个价,还能给你们这么多股份。

”B公司则不慌不忙地回应:“我们的创新模式可是很值钱的,这个价可不行,而且我们的团队得保留一定的自主权。

”就这样,你来我往,谈了好几个回合。

然后就是尽职调查。

A公司派人到B公司,里里外外查了个遍。

就像要把B公司这个宝藏箱子打开,看看里面到底有多少宝贝,有没有隐藏的风险。

上汽集团收购韩国双龙汽车——中国企业海外并购的经验与教训姓名:田永秋学号:2005xxx 班级:对外经贸大学国际商学院2006MBAKey words: SAIC, Ssangyong Motor, Chinese enterprises, overseas aquisition关键字:上汽集团双龙汽车中国企业海外并购AbstractThanks to the robust and sustainable growth of China’s economy, more and mor e Chinese enterprises are turning their eyes to the targeted companies in overseas market for possible merger and acquisition. This has become an ignorable trend. This paper is served to analyze the detailed process of SAIC’s acquisition over Korean Ssangyong Motor and summarize the lesions and experience acquired from the case. It also provides suggestion for Chinese enterprises that are or will be on the way to acquire businesses overseas enterprises. Only by taking these suggestion can Chinese enterprises walk in a smooth way to get businesses overseas.摘要随着中国经济的持续强劲增长,中国会有越来越多的企业加入到海外并购的队伍中来,这是一个不容置疑的趋势。

汽车行业间的并购案例解析近年来,汽车行业的并购案例屡见不鲜。

这些并购案例不仅改变了汽车行业格局,也对消费者和市场带来了深远的影响。

本文将重点分析汽车行业的几个重要并购案例,并探讨其原因和影响。

首先,我们来看一下戴姆勒与克莱斯勒的并购案例。

在1998年,德国戴姆勒公司以368亿美元收购了美国克莱斯勒公司。

这一并购案例被认为是汽车行业历史上最重要的案例之一、通过将德国与美国两大汽车制造商合并,戴姆勒克莱斯勒公司成为了全球第三大汽车集团。

并购案例的动机主要是为了提高企业竞争力和市场定位。

然而,由于文化差异和管理问题,戴姆勒克莱斯勒公司并没有达到预期的效果。

最终,在2024年,戴姆勒将克莱斯勒公司以51亿美元的价格出售给了私募股权公司Cerberus,结束了这次并购。

第二个案例是菲亚特与克莱斯勒的并购。

在2024年,意大利菲亚特公司以27亿美元收购了克莱斯勒公司的大部分股份,并在2024年全面收购了克莱斯勒。

这一并购案例非常成功,成立了全球第七大汽车集团菲亚特克莱斯勒汽车公司。

并购案例的动机是菲亚特希望通过与克莱斯勒的合并来扩大市场份额,并实现技术和资源的共享。

并购后,菲亚特克莱斯勒公司逐渐走上了复苏之路,实现了利润的增长和销量的提升。

第三个案例是沃尔沃与吉利的并购。

在2024年,中国吉利公司以18亿美元收购了瑞典沃尔沃汽车公司。

这一并购案例被看作是中国汽车企业海外并购的典范之一、吉利收购沃尔沃的动机是为了获取先进的技术和品牌,以推动自身在国际市场的发展。

并购后,吉利致力于提升沃尔沃的研发能力和产品质量,并加大对新能源汽车的投入。

并购案例的成功使得吉利成为中国汽车行业中最为国际化的企业之一最后,我们来看一下通用与PSA的合并案例。

在2024年,美国通用汽车公司与法国标致雪铁龙集团达成了一项合并协议,共同成立了全球第四大汽车制造商。

该合并实现了技术和资源的共享,加强了企业在欧洲和全球市场的竞争力。

此外,合并后的企业还能够共同应对新能源汽车和自动驾驶技术的挑战。

吉利并购沃尔沃案例分析中国已全面参与到全球化之中,未来10到20年,中国将成为制造业强国。

通过民营企业吉利成功并购世界名车沃尔沃的案例,我们可以看到,并购其实提供了一条打破市场平衡、重建竞争格局并实现战略目标的有效途径。

近年的一系列海外并购案中,70%的中国企业都以失败告终。

在并购这个庞大而又烦琐的系统工程中,企业的任何一个失误都会造成并购失败。

海外并购是一个较为复杂和困难的过程,实施整体并购和涉足敏感的经济领域都是被重点监管的对象,吉利收购沃尔沃即是如此。

中国浙江吉利控股集团有限公司8月2日在伦敦宣布,已经完成对美国福特汽车公司旗下沃尔沃轿车公司的全部股权收购。

李书福出任沃尔沃轿车的第一任华人董事长,中国诞生第一家跨国汽车集团、拥有了第一个属于自己的世界名车品牌,中国民营制造业完成了迄今为止最大手笔的海外并购。

至此,吉利收购沃尔沃大功告成,成为中国汽车企业成功收购国外豪华汽车企业和品牌第一宗,也是中国踏上汽车强国之路的重要一步。

一.吉利并购沃尔沃的基本情况吉利是中国汽车行业十强企业,1997年进入轿车领域,资产总值超过140亿元。

连续四年进入中国汽车行业十强,被评为首批国家“创新型企业”和首批“国家汽车整车出口基地企业”。

沃尔沃,英文名为V olvo,瑞典著名汽车品牌,该品牌汽车是目前世界上最安全的汽车。

沃尔沃汽车公司是北欧最大的汽车企业,也是瑞典最大的工业企业集团,世界20大汽车公司之一,创立于1927年,于1999年被福特公司以64亿美元收购。

然而,10年过去,沃尔沃并没有给福特带来预期中的利润,销售额不断下滑。

7月26日,商务部正式批复浙江吉利控股集团有限公司收购沃尔沃的交易。

中国汽车技术研究中心首席专家黄永和对新华社记者说,美国和欧盟之所以同意吉利收购沃尔沃,是由于中国已经成为世界最大的汽车生产国和新车市场。

中国企业收购沃尔沃,有助于这家企业今后更好地发展。

福特向吉利交割资产,标志着吉利收购沃尔沃完成了所有法定程序,开始全面管理沃尔沃。

汽车业八大失败并购案例

作者:ALEX TAYLOR III 时间:2012年09月14日来源: 财富中文网

汽车行业向来不乏失败的并购案例。

现在,一位业界著名分析师表示通用汽车应该抛售欧宝。

我们不妨借此机会,顺便也看看其他7桩时运不济的收购实例。

摩根士丹利公司(Morgan Stanley)的资深汽车分析师亚当•乔纳斯近日抛出一段高论,引发业界一阵喧哗。

他建议,通用汽车(General Motors)应该改弦易辙,卖掉欧宝(Opel),而不要试图挽救它。

他的理由是:这家公司会给通用汽车其他业务板块带来潜在亏损。

在他看来,“欧洲汽车市场显著衰退,运营亏损不断增加,”因此他把欧宝称为“通用汽车长期财务健康和可持续发展能力最大的威胁”。

如此壮士断腕必然代价不菲。

乔纳斯估计,出售欧宝的现金成本将达到70亿美元到130亿美元,但他坚信,这一举动将使通用汽车的平均每股收益增长近1

美元(或20%),最终将推动通用股价上涨超过50%。

卖掉欧宝当然是一剂猛药,但其他汽车厂商在甩掉亏损业务后都实现了复苏。

乔纳斯在报告里援引了两笔类似的交易,但实际上过去30年间这种案例已超过6件之多。

下面就是这些案例的概貌。

雷诺-美国汽车公司

美国汽车公司(AMC)的财务状况始终岌岌可危,而雷诺公司(Renault)作为这家公司的法资老板,在改变这一局面上一直无所作为。

20世纪80年代中期,油价大幅走低,导致美国汽车公司的小型车一夜之间失去了市场。

而曾经主管美国汽车公司、尔后担任雷诺总裁的乔治•贝斯在1986年遭暗杀后,雷诺就将美国汽车公司作价15亿美元卖给了克莱斯勒公司(Chrysler)。

结局

这桩交易对克莱斯勒来说却是一笔天降横财。

它充分发展了美国汽车公司的吉普(Jeep)车业务,把它打造成了一个巨大的赚钱机器。

1999年,雷诺做了一项长期并购投资,收购了当时境况不佳的日产汽车(Nissan)36.8%的股份。

此后,在首席执行官卡洛斯•戈恩的带领下,雷诺-日产合资公司开始了蒸蒸日上的发展历程。

宝马-罗孚集团

1994年,英国航宇公司(British Aerospace)将其所持有的罗孚集团(Rover Group)80%的股权以13.5亿美元的价格卖给了宝马汽车(BMW)。

当时宝马正在寻找一个相对低端的品牌充实其豪华性能车阵营。

但是,尽管花了28亿美元的

预算投资于新车型,宝马却从来没有真正扭转过罗孚低效过时的做法,以至于这一收购最终成了个无底洞。

2000年,宝马将罗孚集团分拆后,将路虎(Land Rover)卖给了福特汽车(Ford),将罗孚汽车卖给了一个投资财团,仅保留了MINI这一品牌。

结局

福特也无法让路虎重振雄风,只好在2008年将它卖给了印度的塔塔汽车公司(Tata Motors)。

收购罗孚汽车的财团也没有起死回生的良方,只好在2005

年停产了事。

但MINI却成了宝马的一大摇钱树,MINI Cooper更是成了大名鼎鼎的高端小型车。

在收购罗孚遭遇惨败后,宝马自己也经历了一次管理层的巨大动荡,但重出江湖后却比以前任何时候都所向披靡。

乔纳斯特别提到,尽管宝马花了27亿美元才将罗孚清理出门户,但其股价却“随之打了个漂亮的翻身仗,一路飙升”。

福特-捷豹路虎

1989年,福特花了24亿美元收购捷豹(Jaguar);2000年,它花了30亿美元收购路虎,最后却将这两家英国公司以23亿美元的价格卖给了印度的塔塔汽车——还不到当初出价的一半。

这两家公司表现如此不尽人意,以至于一位分析师嘲笑塔塔此举为“虚荣的一掷千金”。

在福特治下的19年间,捷豹从来没有赚过一个子儿,而路虎似乎始终就无法造出一辆品质能配得上其高昂售价的车。

结局

多亏在中国的旺销势头,捷豹和路虎才得以扬眉吐气。

去年两者的销售都创下纪录,比前年增长29%。

彭博社(Bloomberg)认为这两大品牌现在价值140亿美元。

而福特的表现尽管差不多同样出色,但现在必须面对中国市场增速放缓、欧洲市场衰退和北美市场竞争激烈的残酷现实。

戴姆勒-克莱斯勒

1998年,戴姆勒-奔驰(Daimler-Benz)在臭名昭著的“平等地位合并”(merger of equals)中以370亿美元收购了克莱斯勒公司。

克莱斯勒在德国人的领导下日子并不好过,在经历了一系列亏损后,戴姆勒将这家美国公司80%的股份以74亿美元卖给了私募股权公司瑟伯勒斯资本管理公司(Cerberus Capital Management)。

乔纳斯估计,戴姆勒为了剥离克莱斯勒共花了93亿美元。

结局

完成这一抛售后,戴姆勒迎来了营收猛增的大好局面。

但在与主要对手宝马竞逐销售冠军的过程中,梅赛德斯-奔驰似乎略逊一筹,后劲不足。

2010年,梅赛德斯宣布与日产汽车(Nissan)合作,共同开发小型车。

2009年,克莱斯勒申请破产。

但在意大利的菲亚特公司(Fiat)几乎不花分文收购它后,它在新东家的

管理下也开始走上了正轨,生意日渐兴隆。

在菲亚特的帮助下,克莱斯勒成功地更新了产品线,提高了销售额。

福特-沃尔沃

1999年,福特看准了收购沃尔沃汽车(Volvo Cars)这一规模不大却利润颇丰的小型瑞典厂商的良机,果断出手,花了64.5亿美元将其收入囊中。

一转眼十年过去,在多年给予支持仍亏损不止,数次尝试整合其运营却宣告无果后,福特将沃尔沃以18亿美元的价格卖给了中国浙江的吉利控股集团(Geely Holding Group)。

结局

出售沃尔沃后的数日内,福特就宣布将让水星(Mercury)这一品牌寿终正寝,只留下林肯(Lincoln)作为唯一的高端品牌。

和沃尔沃一样,林肯现在也正在彻底改造产品线。

在首席执行官斯特凡•雅各布的领导下,沃尔沃现在放眼未来,将2020年的销售目标定到了80万台。

通用-萨博

2000年,通用汽车用6.5亿美元收购了萨博,随后又追加了无数投资试图使之盈利。

但十年后,通用迫不及待地将它出手,以7,400万美元的价格卖给了荷兰的世爵汽车(Spyker Cars)。

作为一家完全没有管理小型汽车厂商经验的精品车公司,世爵正努力推出全新的93和94x酷越车,而萨博则在2011年破产。

结局

世爵向各路中国买家兜售萨博,但通用汽车宣布不再继续发放专利和技术的许可证,让这一兜售胎死腹中。

萨博大多数零部件现在都卖给了一家中国电动车厂商。

通用-悍马

1998年,通用汽车购买了悍马(Hummer)的命名权,并在通用的平台上推出了三款车型——H2和H3系列。

悍马最初也受到过一阵热捧,但后来,它那夸张的造型和油老虎的胃口对正遭遇经济低迷的消费者来说成了一种负担,因此2009年,通用也将它摆上了出售的货架。

结局

一家中国的重型工业设备制造商开始想买下悍马,但中国当局阻止了这一交易。

由于没有其他买家,通用开始停产这一车型,并于2010年5月卖掉了最后一台悍马。