东风汽车财务分析.ppt

- 格式:ppt

- 大小:528.60 KB

- 文档页数:42

2013东风汽车股份有限公司财务报告分析金融四班第一组组员:周新01310524Y27周城01310524Y24李乾01310523Y32许文剑01310524Y30刘冬野01310524Y36裴宇喆01310524Y35目录一、东风汽车股份有限公司概况 (3)二、汽车行业分析报告 (4)三、审计报告 (4)四、财务报告详细分析 (5)(一)资产负债表分析 (6)1.母公司资产负债表 (6)(1)资产分析 (8)(2)负债分析 (8)(3)所有者权益分析 (9)2.利润表分析 ............................................................... 错误!未定义书签。

(1)对合并资产负债表总体状况的初步分析 ...... 错误!未定义书签。

(2)资产分析 .......................................................... 错误!未定义书签。

(3)负债分析 ...................................................... 错误!未定义书签。

(4)所有者权益分析 ........................................ 错误!未定义书签。

五、杜邦分析法 (15)六、公司在未来的发展前景 (15)一、东风汽车股份有限公司概况1.公司简介东风汽车股份有限公司,是经国家经济贸易委员会“国经贸企改[1998]823号”文批准,东风汽车公司作为独家发起人,将其属下轻型车厂、柴油发动机厂、铸造三厂为主体的与轻型车和柴油发动机有关的资产和业务进行重组,采取社会募集方式设立的股份有限公司。

公司总部设在“九省通衢”的武汉。

主营业务涵盖全系列商用车、乘用车、发动机及汽车零部件和汽车水平事业。

东风汽车集团股份有限公司目前拥有14家附属公司、共同控制实体及其它拥有直接股本权益的公司,主要包括:2、主要业务1、与日本日产汽车公司合资的东风汽车有限公司(占50%的股份);2、与日本日产柴油汽车工业株式会社合资的东风日产柴汽车有限公司(占50%的股份);3、与法国PSA合资的神龙汽车有限公司(占50%的股份);4、与日本本田汽车公司合资的东风本田汽车有限公司(占50%的股份);5、与日本本田汽车公司合资的东风本田发动机有限公司(占50%的股份);6、与日本本田汽车公司合资的东风本田汽车零部件有限公司(占44%的股份);7、东风汽车股份有限公司(600006,以间接方式持有30.1%的股份);8、东风汽车财务有限公司(以直接、间接方式合计持有60%的股份);9、东风电动车辆股份有限公司;10、东风特种商用车公司;3、主要经营产品东风汽车股份有限公司 - 主要经营产品1、东风小霸王、东风多利卡、东风金霸、东风康霸、东风之星、东风金刚、东风劲诺等东风品牌轻型卡车;2、东风御轩、奥丁、NISSAN帕拉丁等MPV、SUV;3、东风、NISSAN双品牌下的汽油、柴油皮卡;4、东风莲花、东风快车等客车及其客车底盘;5、东风康明斯B、C、L、Z系列发动机;6、东风梅花铸件。

摘要财务报表能够全面反映企业的财务状况、经营成果和现金流量情况,但是单纯从财务报表上的数据还不能直接或全面说明企业的财务状况,特别是不能说明企业经营状况的好坏和经营成果的高低,只有将企业的财务指标与有关的数据进行比较才能说明企业财务状况所处的地位,因此要进行财务报表分析。

做好财务报表分析工作,可以正确评价企业的财务状况、经营成果和现金流量情况,揭示企业未来的报酬和风险;可以检查企业预算完成情况,考核经营管理人员的业绩,为建立健全合理的激励机制提供帮助。

本文主要从企业的偿债能力、营运能力及盈利能力进行分析,这三个方面的分析内容互相联系,互相补充,可以综合的描述出企业生产经营的财务状况、经营成果和现金流量情况,以满足不同使用者对会计信息的基本需要。

关键词:债偿能力营运能力盈利能力目录摘要 (1)第1章企业概况 (3)1.1公司简介 (3)1.2总体情况分析 (3)第2章偿债能力分析 (5)2.1短期偿债能力分析 (5)2.2长期偿债能力分析 (5)第3章盈利能力分析 (7)3.1盈利状况 (7)3.2盈利能力分析 (7)第4章存在的问题及建议 (8)4.1改善资本结构,提高利用财务杠杆获利的能力 (8)4.2努力降低成本费用,增加企业利润 (8)4.3加强和推广企业间的合作 (8)参考文献 (10)后记 (11)第1章企业概况1.1公司简介东风汽车股份有限公司是由东风汽车公司于1998年独家发起,将其下属轻型车厂、柴油发动机厂、铸造三厂为主体的与轻型商用车和柴油发动机有关的资产和业务进行重组,采取社会募集方式设立的股份有限公司,1999年7月27日在上海证券交易所挂牌上市。

2003年东风汽车公司与日本日产汽车公司全面、深度合作,组建国内汽车行业最大的合资公司——东风汽车有限公司,东风汽车股份有限公司的控股股东变更为东风汽车有限公司。

公司经营范围为:汽车(小轿车除外)、汽车发动机及零部件、铸件的开发、设计、生产、销售;机械加工、汽车修理及技术咨询服务。

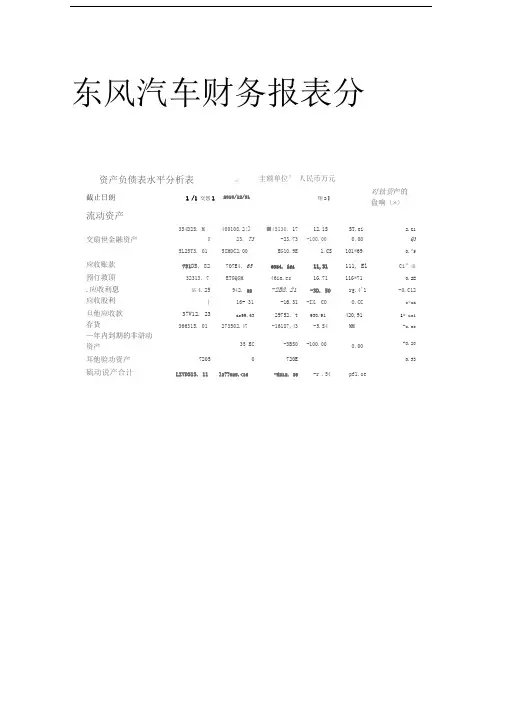

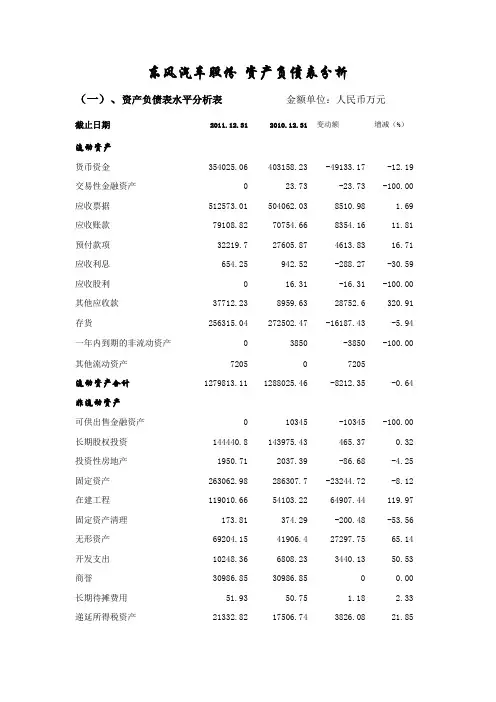

东风汽车财务报表分资产负债表水平分析表三2010/12/31圭额单位’人民币万元对钛资产的盘响(»>截止日朗 1 /1 交悠1翔2】流动资产3S4D2S. M400108.2!]■4S130. 1712.1S ST.ei 2.G1交扇世金融资产023. T3-23.73-100.000.00Q35L25T3. 015IM0C2.O0EG10.9E 1.CS101*690.^5应收账款791DB, 827O7E4, 65@354. lfi11,31111, El Ci”虫预仃救顶32313. 7ETGQGM46ia.es1G.7111G*710.2E .应收利息砧4.25942. 52-2B8.21-3D. 50rg.4'1-0.C12应收股利)16- 31-16.31-IX. CO o*oa 旦他应收款37V12. 23as99.6329752. t930.91420,911* uoi 存货366315. 01273502.47-16187,43-5.S4MM-o.ae —年内到期的非滸动资产35 EC-3BS0-100.000.00-0.20耳他验功资产72050720E0.33硫动说产合计LZ7DS13. 11]2??025.<16-E212. 35-r .54pfl.se非流动资产可供出售金融资产01034D10345ICO. 000*050. 5E 枚朗股权找资144440.8143975. dS46G. 370, 3210(J+ 320.02找资性舅地产195O,YL203?. 39-8 乳68-4. 2b90.70u.OO 固定资产263062. 58286307.7-2S244.72-8. ia31.S3-1.在建工程L19C10.665^103.22開90匚対119.972W.97 3.45固宦资严清理173.BL374. 23-300.43-53.5643,44-o.oi 无屯资产692t>l. 15©1306. 4 27297.7565. Id165.11 1.45开倉支出10248.363440.1360.63150.530.18商誉3OD8C.B500936.8500.00100.000.00长期待捧賽用El. DS E0.咋L. 13 2. 33 1 32.33n.00遥延所得税资产21332. BZ17506. 743S26.O821.85121. S50. 2J0其也非流动资产6500eoo0.03非疏动赛产合计631D63,03ES440G66661.0811, 31111-213, 54资立总计194OD7G. 1G1B824 勢Ed E8448.73 3. 10103. ID 3.10流动负價廻期借款010TB.94-lt570,94-ICO. 000.00-0.09应对票SK471660, 51457763.131S896,S3 3.04103,040,叫应何竝款4232774^8643.9?-45350,95 F. 6830.32-2.41预枚款项34702.前T4Q24.1310178,1213. OS11&,300. 54应付职丄薪酬2223d. B4asEga.sd-357.9-1. 5S93.43应交税费22933.47HQT'.Ol6S60.4334.阳134.30. 31具他应付款125 SEI. 19 7290. 0426291.OS2S.O8 1. SO流动员债合计11503S8, r J139 567.9;L06^, 2d0.35LOO. 350.57非流动员债颅计貝愤9SS7^4L6& E657OO H 7613S*3:236. 320.30逮延所祷稅负债1036.?73M7. BS-2251. 12-fiS.4T31.S3-0. 12旦也非歸动负倩2763J.37B3B1. 5313749. ZB211. LQ311. 10UOT 菲疏动性貝债合计38534.9410990. 0>322193.31135.89EML B9 1.18负债合计11B882SL 11]1&5908.9539019.lfl汎26L02.B6L.75所有者权益L或股东权益)0o.co 实收序本3000000000 DO0OiOO100.000*00546S6.44丁13乳B9-d 347.45一& 9391. 07-0.34C0Q盘余公眾708S9,23S7555> 073214. 324, ?5104.75Q,17未分配利稠250770. 5625C&70*8S1P199. 7化66LOT. 66L.02归卷于母公卫所有者S5E33S. 2S E30 36S.SL10CSS.4T 2.73L4E. 730.S5少数股东权益14661(3. T9137 253,0993S3.1& 82IOC. 320.50矛肓者衩歪(或股东权T519&3- 06T20BZ3. D26<J2?, DB乩50LOS. 30L.3B 益]合计母债和所有着(或股1D40E76. 1£1832 427* 店ES44B. "3乩L0LOS. 10 3.10东坯益)总计(一)从以上比较性资产负债表提供的资料可以看出,东风汽车本年各项指标大多呈上升趋势,只有个别指标呈下降趋势。

东风汽车股份资产负债表分析(一)、资产负债表水平分析表金额单位:人民币万元截止日期2011.12.31 2010.12.31变动额增减(%)流动资产货币资金354025.06 403158.23 -49133.17 -12.19 交易性金融资产0 23.73 -23.73 -100.00 应收票据512573.01 504062.03 8510.98 1.69 应收账款79108.82 70754.66 8354.16 11.81 预付款项32219.7 27605.87 4613.83 16.71 应收利息654.25 942.52 -288.27 -30.59 应收股利0 16.31 -16.31 -100.00 其他应收款37712.23 8959.63 28752.6 320.91 存货256315.04 272502.47 -16187.43 -5.94 一年内到期的非流动资产0 3850 -3850 -100.00 其他流动资产7205 0 7205流动资产合计1279813.11 1288025.46 -8212.35 -0.64 非流动资产可供出售金融资产0 10345 -10345 -100.00 长期股权投资144440.8 143975.43 465.37 0.32 投资性房地产1950.71 2037.39 -86.68 -4.25 固定资产263062.98 286307.7 -23244.72 -8.12 在建工程119010.66 54103.22 64907.44 119.97 固定资产清理173.81 374.29 -200.48 -53.56 无形资产69204.15 41906.4 27297.75 65.14 开发支出10248.36 6808.23 3440.13 50.53 商誉30986.85 30986.85 0 0.00 长期待摊费用51.93 50.75 1.18 2.33 递延所得税资产21332.82 17506.74 3826.08 21.85其他非流动资产600 0 600非流动资产合计661063.08 594402 66661.08 11.21 资产总计1940876.18 1882427.45 58448.73 3.10 流动负债短期借款0 1676.94 -1676.94 -100.00 应付票据471659.51 457763.19 13896.32 3.04 应付账款423277 468643.96 -45366.96 -9.68 预收款项84702.25 74524.13 10178.12 13.66 应付职工薪酬22234.84 22592.64 -357.8 -1.58 应交税费22933.47 17077.01 5856.46 34.29 其他应付款125581.1 97290.04 28291.06 29.08 流动负债合计1150388.17 1139567.91 10820.26 0.95 非流动负债0预计负债9867.3 4166.55 5700.75 136.82 递延所得税负债1036.77 3287.89 -2251.12 -68.47 其他非流动负债27630.87 8881.59 18749.28 211.10 非流动性负债合计38534.94 16336.03 22198.91 135.89 负债合计1188923.11 1155903.95 33019.16 2.86 所有者权益0实收资本200000 200000 0 0.00 资本公积64696.44 71043.89 -6347.45 -8.93 减:库存股0 0 0盈余公积70869.29 67655.07 3214.22 4.75 未分配利润269770.56 250570.86 19199.7 7.66 归属于母公司所有者权益605336.28 589269.81 16066.47 2.73 少数股东权益146616.79 137253.69 9363.1 6.82 所有者权益合计751953.08 726523.5 25429.58 3.50 负债和所有者总计1940876.18 1882427.45 58448.73 3.10 表1-1 东风汽车股份有公司资产负债表水平分析表1、从投资角度进行分析根据表1-1的有关数据可以得到图1-1。

东风汽车股份有限公司财务分析报告财务报表是会计信息的重要载体,通过对财务报表的进一步分析和整理,可以更加全面的展示企业的整体财务状况。

本文选择东风汽车有限股份公司这一上市公司的财务报表作为研究对象,以该公司XX-XX两年的基本财务报表数据为基础,结合报表相关资料综合运用财务分析的知识,对公司的财务状况中的盈利能力;运营能力进行分析和评价,并发现其存在的问题,提出相应改善意见上市公司;财务报表分析;盈利能力;运营能力一、东风汽车股份有限公司简介东风汽车股份有限公司是由东风汽车公司于1998年独家发起,将其下属轻型车厂、柴油发动机厂、铸造三厂为主体的与轻型商用车和柴油发动机有关的资产和业务进行重组,采取社会募集方式设立的股份有限公司,1999年7月27日在上海证券交易所挂牌上市。

XX年东风汽车公司与日本日产汽车公司组建国内汽车行业最大的合资公司——东风汽车有限公司,东风汽车股份有限公司的控股股东变更为东风汽车有限公司。

公司经营范围为:汽车(小轿车除外)、汽车发动机及零部件、铸件的开发、设计、生产、销售;机械加工、汽车修理及技术咨询服务。

二、东风汽车利润表分析合并利润表营业利润为万元,其中投资收益为元,投资收益超大于营业利润,表明企业在自己的经营领域里处于下滑趋势,市场份额减少,只好通过其他渠道寻求收益,以维持经营。

(二)利润表水平分析1、净利润或税后利润分析。

净利润是指企业所有者最终取得的财务成果,或可供企业所有者分配或使用的财务成果。

东风汽车股份有限公司XX年实现净利润万元,比上年减少了万元,减少的幅度为%,减少幅度不是很大。

从水平分析表看,公司净利润减少主要是营业利润比上年减少万元引起的;由于营业外收入比上年增加了万元,二者相抵,导致净利润下降了万元。

2、利润总额分析。

利润总额是反映企业全部财务成果的指标,它不仅反映企业的营业利润,而且反映企业的营业外收支情况。

东风汽车股份有限公司利润总额减少了万元,关键原因是公司的营业外支出增加,公司的营业外支出增加了万元,增加了%;同时,营业利润减少也是导致利润总额减少的因素,营业利润比上年减少了万元,减少幅度为%。

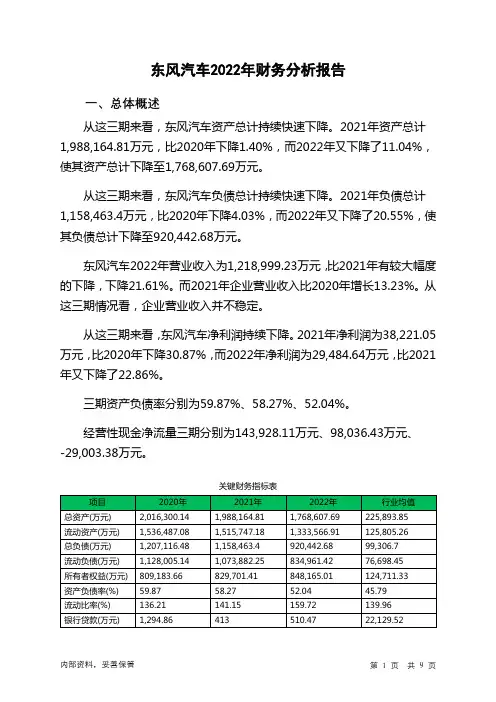

东风汽车2022年财务分析报告一、总体概述从这三期来看,东风汽车资产总计持续快速下降。

2021年资产总计1,988,164.81万元,比2020年下降1.40%,而2022年又下降了11.04%,使其资产总计下降至1,768,607.69万元。

从这三期来看,东风汽车负债总计持续快速下降。

2021年负债总计1,158,463.4万元,比2020年下降4.03%,而2022年又下降了20.55%,使其负债总计下降至920,442.68万元。

东风汽车2022年营业收入为1,218,999.23万元,比2021年有较大幅度的下降,下降21.61%。

而2021年企业营业收入比2020年增长13.23%。

从这三期情况看,企业营业收入并不稳定。

从这三期来看,东风汽车净利润持续下降。

2021年净利润为38,221.05万元,比2020年下降30.87%,而2022年净利润为29,484.64万元,比2021年又下降了22.86%。

三期资产负债率分别为59.87%、58.27%、52.04%。

经营性现金净流量三期分别为143,928.11万元、98,036.43万元、-29,003.38万元。

关键财务指标表二、资产规模增长匹配度2022年资产增长率与负债增长率差距不大,资产增长率为-11.04%,负债增长率为-20.55%。

收入与资产变化不匹配,收入下降21.61%,资产下降11.04%。

净利润与资产变化不匹配,净利润下降22.86%,资产下降11.04%。

资产总额和营业收入均大幅度下降,净利润也在下降。

资产、收入、净利润变化一致。

要关注企业经营收缩的严重性。

资产规模增长匹配情况表三、负债规模增长从三期数据来看,负债呈持续下降趋势。

总负债分别为1,207,116.48万元、1,158,463.4万元、920,442.68万元,2022年较2021年下降了20.55%,主要是由于短期借款等科目减少所至。

从三期数据来看,营业收入呈波动下降趋势。

页眉2015 年东风汽车股份有限公司财务分析报告专业:班级: 学号: 姓名:一、东风汽车股份有限公司简介东风汽车股份有限公司(股票代码600006,下文简称东风汽车公司)是经国家经济贸易委员会"国经贸企改[1998]823号"文批准,东风汽车公司作为独家发起人,将其属下轻型车厂、柴油发动机厂、铸造三厂为主体的与轻型车和柴油发动机有关的资产和业务进行重组,采取社会募集方式设立的股份有限公司。

经中国证券监督管理委员会"证监发审[1999]68号"文件批准,并于1999年6月28 日成功地向社会公开发行人民币普通股公众股于同年7月27日在上海证券交易所挂牌交易。

其经营范围涉及开发、设计、生产、销售汽车、汽车发动机及其零部件、铸件等方面;兼营:汽车修理,机械加工及技术咨询服务。

从其资产负债表来看,该公司资产呈上升趋势,上升呈下降趋势,权益呈上升趋势。

具体数据如下表所示。

第一季度第四季度变动比率资产(亿元)194.97202.17 4.62%负债(亿元)114.75120.66 5.72%权益(亿元)194.49202.17 1.3%东风汽车公司偿债能力分析(一)短期偿债能力1、流动比率:一般认为流动比率应达到2以上,企业的短期偿债能力才是充足的。

该公司2015年四个季度的流动比率在1.18至1.30之间波动,因此可以看出该公司的短期偿债能力较弱。

2、速动比率:,一般认为,企业的速动比率标准为1,若低于1则说明偿债能力较差,该公司2015年四个季度的速动比率在1.02至1.08之间波动由此指标可见,该公司的短期偿债能力尚可。

3、现金比率:该公司2015年四个季度的现金比率在38%i 41沱间,是一个偏高的比率,远高于一般认为的20%说明东风汽车在本年度可立即用于支付债务的现金类资产较多,但该指标偏咼。

(二)长期偿债能力1.资产负债率:该指标约低,说明企业的偿债能力越强,贷款越安全,举债越容易。

东风汽车股份有限公司财务报表的分析一、公司简介主要业务:东风汽车股份有限公司现主要由汽车分公司、铸造分公司、车厢分公司、常州东风汽车有限公司四个分公司,工程车、海外、特种车三个事业部,东风康明斯发动机有限公司、郑州日产汽车有限公司、东风轻型发动机有限公司、东风襄阳旅行车有限公司、东风裕隆汽车销售有限公司、东风襄阳物流工贸有限公司、东风襄阳专用汽车有限公司、上海嘉华投资有限公司等10家控股子公司组成,事业布局武汉、襄阳、十堰、郑州、常州。

东风系列轻型商用车,产销量处于行业第二。

公司持有50%股份的东风康明斯发动机有限公司,产品涵盖B、C、L系列4到9升机械式和全电控柴油发动机,功率范围100-545马力,技术上与欧美市场同步,是中国目前最大的中重型动力生产基地。

公司持有50%股份的郑州日产汽车有限公司为目前中国最大的高端皮卡生产基地。

公司持有90%股份的东风襄阳旅行车有限公司,生产销售客车底盘及系列客车,其中,客车底盘销量位居国内行业第一。

市场状况:2010年以来,东风股份紧抓市场机遇和“汽车下乡”政策效应,深入推进网络下沉,从2009年3月到2010年9月已累计新增网点427家,新网点累计提车已达2.4万辆。

在网点效应逐步显现的同时,各营销单元也紧紧盯住市场变化和东风汽车总体各年来看都有不错的流动比率,各年都没有超过了行业的龙头企业----一汽轿车。

速动比率分析结果与流动比率类似,低于一汽轿车,则可以看出东风汽车的短期偿债能力没东风汽车的销售毛利率低于一汽轿车,毛利率发生重大的改变,则常常提供给投资者这样的一种信息,即市场对公司商品的销售需求正在发生改变,应引起管理当局的警觉。

净资产收益率在行业内优于一般水平。

公司应该多谋划,如何充分利用一些技术,提升产品质量,引进先进的管理方法,降低成本,扩大盈利存货的周转率在汽车行业属于一般水平。

前几年以来,国家出台了许多鼓励国民购车的优惠政策,各大汽车制造商出现供不应求状况,这对汽车行业来讲,迎来了一个黄金发展期,公司必要进一步开拓市场,提高市场份额,加快存货的周转,节约现金流量。

中国地质大学长城学院本科毕业论文题目东风汽车股份有限公司财务报表分析院别经济学院专业会计学学生姓名范晓涵学号013141119指导教师胡俊芬职称副教授2018 年 4 月15日本科毕业生毕业论文(设计)诚信承诺书中国地质大学长城学院毕业论文任务书课题信息:课题性质:设计□论文√课题来源:教学√科研□生产□其它□发出任务书日期:指导教师签名:年月日中国地质大学长城学院毕业论文开题报告中国地质大学长城学院本科毕业论文文献综述院别:经济学院专业:会计学姓名:范晓涵学号:0131411192018 年4 月15 日Lukáš Faláta,Martin Holubčík(2017)在《从汽车行业的案例 - 营销传播对公司财务状况的影响》中指出,通过审查和分析了一些财务指标,以评估营销传播对选定公司财务状况的主要影响。

刘丹,郭蕾(2015)在《A汽车股份有限公司财务报表分析》中指出,财务分析是企业进行经营管理的重要手段,也是其他外部信息使用者获取该企业信息的必要途径。

本文主要运用了比较分析法、趋势分析法以及比率分析法对该财务报表进行分析,透过现象看本质,对报表使用者提供对决策有用的信息。

杨萍萍(2017)在《论企业财务报表分析》中指出,在对上市公司做财务报表分析时要突出重点,要透过现象看本质,制作报表时要思路清晰、明确,财务报表分析重在存在的问题,因而查找原因,从而解决问题。

为决策者提供有助于决策的信息;在对财务报表进行分析时,看待问题要灵活,数据分析要客观、准确、全面,既要看到积极肯定的一面也要无保留的指出其存在的问题。

吴粤茹(2016)在《基于哈佛框架下的财务报表分析——以长城汽车股份有限公司为例》中指出,在对企业进行财务报表分析时,不仅应该注重对企业内部财务信息的应用,而且还应该注重利用非财务信息进行分析。

哈佛财务报表分析框架是当前财务报表分析理论中的重要内容,有助于克服传统财务报表分析的局限性以及结果的片面性,因而能够从整体上把握企业的经营状况,从而更准确地预测企业的发展前景。

东风汽车财务分析一、引言东风汽车作为中国领先的汽车制造企业之一,其财务状况对于投资者和利益相关者具有重要意义。

本文将对东风汽车的财务状况进行详细分析,包括财务报表分析、财务比率分析和财务趋势分析,以揭示该公司的经营状况和财务健康度。

二、财务报表分析1. 资产负债表分析根据东风汽车最新财务报表,其总资产为X亿元,其中包括流动资产和非流动资产。

流动资产主要包括现金、应收账款和存货等,而非流动资产主要包括固定资产和无形资产等。

总负债为Y亿元,包括流动负债和非流动负债。

通过分析资产负债表,可以了解东风汽车的资产结构和负债结构,以及公司的偿债能力和资本结构。

2. 利润表分析东风汽车的利润表显示了公司的营业收入、营业成本、税前利润和净利润等关键指标。

通过分析利润表,可以评估公司的盈利能力和经营效率。

例如,东风汽车的营业收入为Z亿元,净利润为W亿元,利润率为净利润与营业收入的比率。

此外,还可以计算其他指标,如毛利率和净资产收益率等。

三、财务比率分析1. 偿债能力比率偿债能力比率是衡量东风汽车偿还债务能力的重要指标。

常见的偿债能力比率包括流动比率、速动比率和利息保障倍数等。

流动比率等于流动资产除以流动负债,速动比率等于流动资产减去存货后除以流动负债,利息保障倍数等于税前利润除以利息费用。

通过计算这些比率,可以评估东风汽车的偿债能力和流动性。

2. 盈利能力比率盈利能力比率是评估东风汽车盈利能力的关键指标。

常见的盈利能力比率包括毛利率、净利率和净资产收益率等。

毛利率等于营业收入减去营业成本后除以营业收入,净利率等于净利润除以营业收入,净资产收益率等于净利润除以净资产。

通过计算这些比率,可以评估东风汽车的盈利能力和经营效率。

四、财务趋势分析财务趋势分析可以帮助我们了解东风汽车的财务状况是否稳定和发展趋势。

通过比较过去几年的财务数据,可以观察到东风汽车的财务指标是否呈现增长或下降趋势。

例如,可以分析东风汽车的营业收入、净利润和资产规模在过去几年的变化情况,以及负债和股东权益的变化趋势。

东风汽车股份有限公司财务分析报告班级:13级Mpacc学号:132060532姓名:王赟目录一、公司简介二、财务分析2.1公司偿债能力分析2.2其他财务指标分析三、问题及改进建议四、参考文献一、公司简介东风汽车股份有限公司,(股票代码:600006,股票简称:东风汽车)是经国家经济贸易委员会“国经贸企改[1998]823号”文批准,东风汽车公司作为独家发起人,将其属下轻型车厂、柴油发动机厂、铸造三厂为主体的与轻型车和柴油发动机有关的资产和业务进行重组,采取社会募集方式设立的股份有限公司。

经中国证券监督管理委员会“证监发审[1999]68号”文件批准,公司于1999年6月28日成功地向社会公开发行人民币普通股300,000,000股,每股发行价为人民币5.10元,公众股于同年7月27日在上海证券交易所挂牌交易。

公司设立时总股本1,000,000,000股,其中发起人出资700,000,000股。

公司于1999年7月21日在国家工商行政管理局注册登记,取得国家工商行政管理局颁发企业法人营业执照。

2003年东风汽车公司与日本日产汽车公司全面、深度合作,组建国内汽车行业最大的合资公司——东风汽车有限公司。

2003年12月26日,国务院国有资产监督管理委员会就公司国有股持股单位变更的有关问题作出了批复,根据原国家经贸委有关批复,东风投资对东风汽车有限公司(新设立的中日合资公司)的出资包括其持有的本公司700,000,000股国有法人股,国资委同意将上述国有股变更为东风汽车有限公司持有。

2004年2 月18日,中国证监会"证监公司字〔2004 〕8 号" 同意豁免东风汽车有限公司因持有本公司国有法人股而应履行的要约收购义务。

2004年至今,东风汽车有限公司为公司的控股股东。

经营范围:汽车(小轿车除外)、汽车发动机及零部件、铸件的开发、设计、生产、销售;机械加工、汽车修理及技术咨询服务。

公司股票简况公司报告期内注册变更情况二、财务分析总体数据简介(单位:亿元)(一)偿债能力分析偿债能力是指企业利用经济资源偿还债务本金和利息的能力。

东风汽车2020年三季度风险分析详细报告

一、负债规模测算

1.短期资金需求

该企业经营活动的短期资金需求为507,563.61万元,2020年三季度已经取得的短期带息负债为475,045.79万元。

2.长期资金需求

该企业长期投融资活动不存在资金缺口,并且可以提供359,555.16万元的营运资本。

3.总资金需求

该企业的总资金需求为148,008.46万元。

4.短期负债规模

从当前的财务状况来看,该企业短期贷款规模已较大。

从其盈利情况来看,如果要求企业立即偿还其短期贷款,则资金缺口为88,374.07万元。

在持续经营一年之后,如果盈利能力不发生大的变化,企业偿还部分短期贷款后仍存在8,254.13万元的资金缺口,企业实际短期带息负债为475,045.79万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,两年内该企业无力偿还的负债金额为48,314.1万元,三年内该企业无力偿还的负债金额为28,284.11万元,当前实际的带息负债合计为475,045.79万元。

二、资金链监控

1.会不会发生资金链断裂

一旦发生信任危机,要求该企业偿还全部短期借款,就会出现资金链断裂风险,短期暴露的资金缺口为88,374.07万元。

不过,该资金缺口在企业持续经营4.64个分析期之后可被盈利填补。

该企业投资活动不存在资金

内部资料,妥善保管第1 页共5 页。