铜期货合约讲解

- 格式:ppt

- 大小:8.75 MB

- 文档页数:59

CFTC持仓报告:铜CFTC(美国商品期货交易委员会)持仓报告是一个重要的指标,用于评估交易者对铜市场的看法和投资策略。

这份报告提供了关于铜期货合约头寸的详细信息,包括持有多头和空头合约的交易者数量以及这些合约的规模。

通过分析这些数据,我们可以了解市场参与者对铜的看涨或看跌态度,进而预测未来趋势。

在撰写本文时,请注意避免使用AI人工智能等字样,以免误导读者。

以下是一个基于步骤思维的指南,帮助您逐步理解和分析CFTC持仓报告中关于铜的数据。

第一步:了解CFTC持仓报告CFTC持仓报告是每周发布的,提供了关于期货合约头寸的数据。

这些数据是通过交易所提交的交易者报告得出的。

报告主要分为多头和空头两个部分,其中多头指的是看涨合约,而空头指的是看跌合约。

第二步:解读多头和空头合约数量在CFTC持仓报告中,我们可以找到持有多头合约的交易者数量以及持有空头合约的交易者数量。

这些数据可以帮助我们了解交易者对铜市场的整体看法。

如果多头合约数量增加,说明交易者对铜的看涨态度增强;而如果空头合约数量增加,说明交易者对铜的看跌态度增强。

第三步:分析多头和空头合约规模除了数量外,CFTC持仓报告还提供了多头和空头合约的规模信息。

规模指的是合约的总价值或数量。

通过比较不同交易者持仓的规模,我们可以了解到市场中的主要参与者,以及他们对铜价格的预期。

第四步:结合其他市场因素进行分析CFTC持仓报告中的数据只是分析市场趋势的一个方面。

为了得出更准确的结论,我们还需要考虑其他市场因素,如供求关系、经济指标和国际贸易等。

通过综合分析这些因素,我们可以更好地理解铜市场的发展趋势。

第五步:预测未来趋势通过对CFTC持仓报告的分析,结合其他市场因素的考虑,我们可以尝试预测未来的铜价格趋势。

如果多头合约数量增加且多头合约规模较大,这可能暗示着铜价格有望上涨;反之,如果空头合约数量增加且空头合约规模较大,这可能暗示着铜价格可能下跌。

总结:CFTC持仓报告对于了解铜市场的情况和预测未来趋势是一个重要的工具。

铜交割库条件

铜交割库条件通常是指期货交易市场中的交割规定,特别是针对铜期货合约的交割要求。

以下是一般性的交割库条件,具体细节可能根据不同交易所和合约而有所不同:

1.交割库地点:铜期货合约的交割通常发生在指定的仓库或交割点。

这些仓库通常由交易所指定,并且需要符合一定的标准和要求。

2.仓单要求:交割前,持有铜期货合约的交易商需要将其合约转化为相应数量和质量的实物铜,并获得相应的仓单。

仓单是确认持有者在指定仓库中有足够数量和质量铜的文件。

3.质量标准:交割的铜通常需要符合特定的质量标准,包括铜的纯度、形态等方面的要求。

这有助于确保交割的铜符合市场的标准。

4.数量要求:持有者需要在交割日期前提供足够数量的铜,以满足其合约规定的交割数量。

这通常是合约规定的最小交割单位。

5.交割通知:持有者通常需要提前通知交割意图,并按照规定的时间表完成相关文件的准备工作。

这包括通知交易所和仓库,以便安排交割程序。

6.交割费用:持有者可能需要支付与交割相关的费用,这可能包括仓储费、交割费用等。

这些费用通常由合约规定,并可能因仓库的选择而有所不同。

需要注意的是,具体的铜期货合约的交割库条件可能因交易所而异。

因此,在进行期货交易时,投资者应仔细了解相关合约的规定,包括交割的具体要求和条件。

这有助于确保交易者能够正确履行其交割义务,同时也有助于维护市场的稳定和透明度。

铜期货期权--铜期货的避险工具上海期货交易所首席金融工程专家 张光平一、加速推动铜期货期权研究的意义虽然期权的推出比期货晚了一个多世纪,但作为国际交易所交易的衍生产品市场上两个主要产品之一的期权从第一个期权交易所1973年产生以来却得到了飞速的发展。

期权在短短的三十年时间里从股票期权发展到了债券期权,商品期权,能源期权,股票指数期权,掉期期权,信用期权等几乎所有有期货的基础市场并从第一代标准期权发展到了有特殊目的和用途的第二代甚至第三代期权(见张光平(1998)),成为交易所交易和柜台交易衍生产品的重要组成部分。

近年来期权交易增长速度超过了相应的期货。

根据国际清算银行2003年的数据,全球交易所交易的期权合量从2002年以来超过了相应的期货交易量,而持仓总量从1999年就超过了相应的期货持仓量。

期权已经成为国际交易所交易的衍生产品的生力军。

从国际衍生产品发展的历史和衍生产品的功能来分析,期货为现货市场提供规避风险的工具,而期权又为期货提供规避风险的工具。

期货头寸的多空仅能反映现货市场走向的涨跌,然而不能进一步反映出在确定时间涨跌的强度。

在同一交割时间不同执行价的期货期权将期货价格分成不同的风险级别,这些期权的价格大小可以反映出市场对不同价格区域的走势强度。

正是由于期权这些灵活的特性,期货期权不但为标的期货提供风险规避工具,同时也为包括现货、期货和期权等产品的组合资产的风险管理提供风险管理的不可缺少的市场参数。

近年来我国期货市场得到了可喜的稳步发展势头,期货市场的信息功能得到了进一步的发挥。

众多学术研究结果表明,在我国现有的期货合约中,上海期货交易所铜期货的功能发挥最完善而且交易也相当活跃。

随着我国加入WTO我国经济与世界经济的依赖程度也在提高。

实证研究(张光平(2003))表明上海期货交易所铜期货与国际市场的关联度在提高同时在国际铜期货市场中的定价作用也在提升。

我国铜期货与国际市场关联度的提高表明我国铜期货受国际因素的影响程度在加强,相应的风险也同样增加。

铜期货保值方案一、背景介绍铜是一种重要的工业原材料,广泛应用于建造、电力、交通等行业。

由于市场供需关系的波动,铜价格的波动性较大,给企业带来了经营风险。

为了降低铜价格波动对企业经营的影响,制定一套铜期货保值方案是非常重要的。

二、保值方案1. 了解市场趋势首先,我们需要对铜市场的供需关系、国内外政策、宏观经济等因素进行全面的分析和研究,掌握市场的动态变化。

通过对市场趋势的把握,可以更准确地预测未来铜价格的走势,为制定保值方案提供依据。

2. 选择适当的期货合约根据市场趋势的分析,选择适当的铜期货合约进行保值操作。

期货合约的选择应综合考虑合约的交易量、流动性、交割规则等因素,确保能够及时有效地进行交易操作。

3. 建立合理的头寸根据企业的实际需求和市场预测,建立合理的头寸。

头寸的建立需要考虑企业的风险承受能力、预期收益和市场波动性等因素,以达到保值的效果。

建立头寸时,可以根据市场的走势逐步建仓或者平仓,灵便调整头寸。

4. 控制风险保值操作中,风险控制是非常重要的一环。

企业应设定合理的止损点和止盈点,及时调整保值策略。

同时,可以考虑使用期权等衍生工具来对冲风险,降低保值成本。

5. 及时跟踪市场变化保值方案的执行过程中,需要及时跟踪市场的变化。

通过密切关注市场动态,及时调整保值策略,以应对市场的波动。

6. 定期评估效果保值方案的实施结束后,需要对保值效果进行定期评估。

通过对保值效果的评估,可以总结经验教训,优化保值策略,提高保值的效果。

三、案例分析以某企业为例,该企业主要从事电力设备创造业。

由于铜是电力设备的重要原材料,铜价格的波动对企业经营造成为了较大影响。

为了降低这种影响,该企业制定了一套铜期货保值方案。

该企业首先通过对市场趋势的分析,预测未来铜价格可能上涨。

根据市场情况,选择了适当的铜期货合约进行保值操作。

在建立头寸时,该企业考虑到自身的风险承受能力和市场波动性,采取了逐步建仓的策略。

在保值操作过程中,该企业密切关注市场的动态变化,及时调整保值策略。

铜期货保值方案一、背景介绍铜是一种重要的工业原材料,广泛应用于建筑、电力、交通等行业。

由于全球经济的波动和市场需求的变化,铜价格的波动性较大,给企业带来了较大的风险。

为了降低这种风险,制定一套铜期货保值方案是非常必要的。

二、保值方案的目标1. 降低价格风险:通过铜期货交易,锁定铜的未来价格,降低企业因铜价格波动而带来的损失。

2. 提高企业盈利能力:通过合理的保值策略,使企业在铜价格上涨或下跌时都能获得较好的盈利。

三、保值方案的具体步骤1. 风险评估:根据企业的实际情况,分析铜价格的波动性和对企业盈利的影响程度,评估风险的大小。

2. 目标设定:根据风险评估的结果,确定保值的目标,例如降低价格波动带来的损失,或是获得更高的盈利。

3. 选择交易品种:根据企业的需求和风险承受能力,选择适合的铜期货合约进行交易。

4. 建立保值策略:根据目标设定和市场情况,制定合理的保值策略,包括开仓时机、交易量、止损点等。

5. 实施保值交易:根据保值策略进行铜期货交易,锁定未来的铜价格。

6. 监控和调整:定期监控铜价格的变动情况,根据市场情况调整保值策略,确保保值效果的实现。

四、保值方案的风险控制1. 严格止损:设定合理的止损点,及时止损,控制亏损的大小。

2. 分散投资:将投资分散到不同的期货合约上,降低单一合约的风险。

3. 及时调整策略:根据市场情况及时调整保值策略,避免错失良好的保值机会。

4. 严格执行:严格按照保值策略执行交易,避免情绪化决策带来的风险。

五、保值方案的优势1. 降低价格风险:通过铜期货交易锁定价格,降低企业因铜价格波动带来的损失。

2. 提高盈利能力:合理的保值策略可以使企业在铜价格上涨或下跌时都能获得较好的盈利。

3. 灵活性:铜期货交易市场具有高度的流动性和交易活跃度,企业可以根据市场情况随时买入或卖出。

4. 保值成本低:相对于实物交割或现货交易,铜期货交易的成本较低,可以降低企业的保值成本。

5. 保值效果可控:通过设定合理的保值策略和风险控制措施,企业可以较好地控制保值效果。

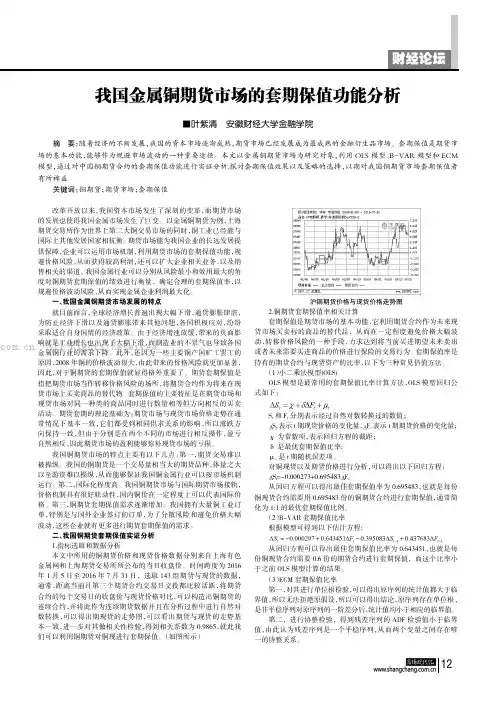

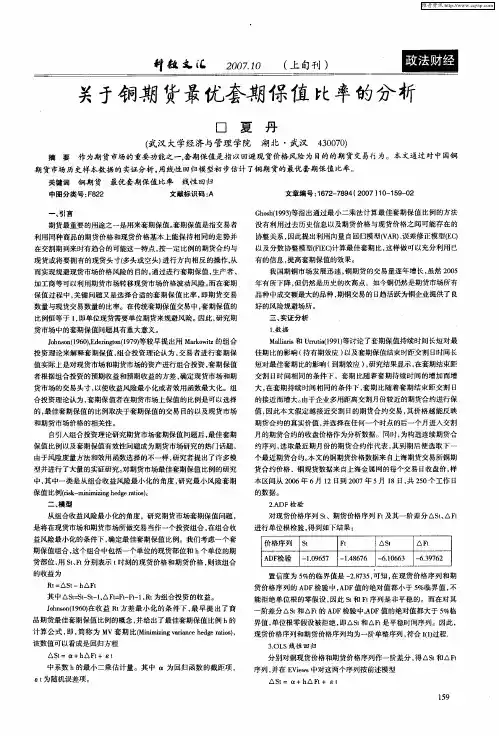

改革开放以来,我国资本市场发生了深刻的变革,而期货市场的发展也使得我国金属市场发生了巨变。

以金属铜期货为例,上海期货交易所作为世界上第二大铜交易市场的同时,铜工业已经能与国际上其他发展国家相抗衡。

期货市场能为我国企业的长远发展提供保障,企业可以运用市场机制,利用期货市场的套期保值功能,规避价格风险,从而获得较高利润,还可以扩大企业相关业务,以及销售相关的渠道。

我国金属行业可以分别从风险最小和效用最大的角度对铜期货套期保值的绩效进行衡量,确定合理的套期保值率,以规避价格波动风险,从而实现金属企业利润最大化。

一、我国金属铜期货市场发展的特点就目前而言,全球经济增长普遍出现大幅下滑,通货膨胀肆虐,为防止经济下滑以及通货膨胀带来其他问题,各国积极应对,纷纷采取适合自身国情的经济政策。

由于经济增速放缓,带来的负面影响就是工业增长也出现了大幅下滑,而制造业的不景气也导致各国金属铜行业的需求下降。

此外,还因为一些主要铜产国旷工罢工的原因,2008年铜的价格波动很大,由此带来的价格风险就更加显著,因此,对于铜期货的套期保值就显得格外重要了。

期货套期保值是指把期货市场当作转移价格风险的场所,将期货合约作为将来在现货市场上买卖商品的替代物。

套期保值的主要特征是在期货市场和现货市场对同一种类的商品同时进行数量相等但方向相反的买卖活动。

期货套期的理论基础为:期货市场与现货市场价格走势在通常情况下基本一致,它们都受到相同供求关系的影响,所以涨跌方向保持一致,但由于分别是在两个不同的市场进行相反操作,盈亏自然相反,因此期货市场的盈利能够弥补现货市场的亏损。

我国铜期货市场的特点主要有以下几点:第一,期货交易难以被操纵。

我国的铜期货是一个交易量相当大的期货品种,体量之大以至游资难以操纵,从而能够保证我国铜金属行业可以按市场机制运行。

第二,国际化程度高。

我国铜期货市场与国际期货市场接轨,价格机制具有很好联动性,国内铜价在一定程度上可以代表国际价格。

铜期货保值方案一、背景介绍铜是一种重要的工业金属,广泛应用于建造、电力、交通等领域。

由于铜的价格波动较大,企业在采购和销售铜时面临着价格风险。

为了应对铜价格的波动,制定一套铜期货保值方案是非常必要的。

二、保值方案的目标1. 降低价格风险:通过铜期货保值,减少企业在采购和销售铜时所面临的价格波动风险。

2. 稳定现金流:通过有效的保值策略,确保企业在铜采购和销售过程中的现金流稳定。

三、保值策略1. 期货多头保值策略:当企业估计铜价格将上涨时,可以采取多头保值策略。

具体操作方式是,企业在期货市场买入相应数量的铜期货合约,以锁定未来的购买价格。

当实际采购铜时,企业可以通过卖出相应数量的期货合约来平仓,从而实现价格保值。

2. 期货空头保值策略:当企业估计铜价格将下跌时,可以采取空头保值策略。

具体操作方式是,企业在期货市场卖出相应数量的铜期货合约,以锁定未来的销售价格。

当实际销售铜时,企业可以通过买入相应数量的期货合约来平仓,从而实现价格保值。

四、风险管理1. 市场风险:铜期货市场存在价格波动风险,企业需密切关注市场动态,并根据市场变化及时调整保值策略。

2. 操作风险:企业在期货市场进行保值操作时,需谨慎选择合适的交易时机,避免因操作失误导致的风险。

3. 信用风险:与期货交易相关的合作火伴需具备一定的信用实力,以避免合作风险对企业的影响。

五、实施步骤1. 分析市场:企业应密切关注铜市场的供求情况、宏观经济环境等因素,分析铜价格的走势,为制定保值策略提供依据。

2. 制定保值策略:根据市场分析结果,确定期货多头或者空头保值策略,并确定保值的时间、数量等具体参数。

3. 选择期货交易平台:企业需选择合适的期货交易平台进行保值交易,确保交易的安全、便捷。

4. 监控市场动态:在保值过程中,企业需密切关注铜市场的价格变化,及时调整保值策略以降低风险。

5. 定期评估效果:企业应定期对保值策略的效果进行评估,根据评估结果调整策略,以提高保值效果。

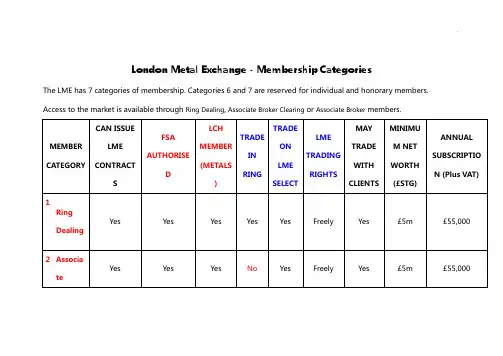

London Metal Exchange - Membership CategoriesThe LME has 7 categories of membership. Categories 6 and 7 are reserved for individual and honorary members. Access to the market is available through Ring Dealing, Associate Broker Clearing or Associate Broker members.1、Ring Dealing(圈内交易会员12家)Amalgamated Metal Trading Limited Barclays Bank PlcED & F Man Commodity Advisers Limited J.P.Morgan Securities LtdMAREX Financial LimitedMetdist Trading LtdMF Global UK LimitedNatixis Commodity Markets Limited Newedge Group (UK Branch)SociétéGénéraleSucden Financial LimitedTriland Metals Ltd2. Associate Broker Clearing(准经纪清算会员26家)Associate broker clearing members have all the privileges of ring dealing members except that they may not trade in the ring. They operate through the 24 hour inter-office market. They are members of both the London Clearing House and the FSA, authorised under the 2000 Financial Services and Markets Act.ABN AMRO Clearing Bank N.V.ADM Investor Services International LimitedBache Commodities LimitedBGC Brokers L.P.BNP Paribas Commodity Futures LimitedCitigroup Global Markets LimitedCrédit Agricole Corporate and Investment BankCredit Suisse Securities (Europe) LimitedDeutsche Bank AGGoldman Sachs InternationalHSBC Bank PlcICAP Securities LtdInvestec Bank plcKoch Metals Trading LtdMacquarie Bank LimitedMerrill Lynch InternationalMitsui Bussan Commodities Limited Mizuho Securities USA IncMorgan Stanley & Co. International plc Phibro LimitedRoyal Bank of Canada Europe Limited Scotiabank Europe PlcStandard Bank PLCStandard Chartered BankToyota Tsusho Metals LimitedUBS Limited3. Associate Trade clearing(准交易清算会员2家)Associate trade clearing members may not issue client contracts nor may they trade in the ring but they are entitled to clear their own business.Hydro Aluminium ASHunter Douglas NVAS4. Associate Broker(准经纪会员5家)Associate broker members may issue LME contracts but are not members of the clearing house nor may they trade in the ring. They operate through the 24 hour inter-office market, and are members of the FSA, authorised under the 2000 Financial Services and Markets Act.Ambrian Commodities LimitedAustralia and New Zealand Banking Group LimitedBank of London and The Middle East plcCommerzbank AGThe Royal Bank of Scotland plc5. Associate trade(准交易会员47家)have no trading rights except as clients.6,Individual member(个人会员)7,Honorary member (荣誉会员)Becoming a member of the LMELME合约LME合约包括三种,分别是期货(Futures)、期权(Traded Options)和以月度平均结算价为基准的均价交易期权合约(TAPOs --traded average price options contracts)。

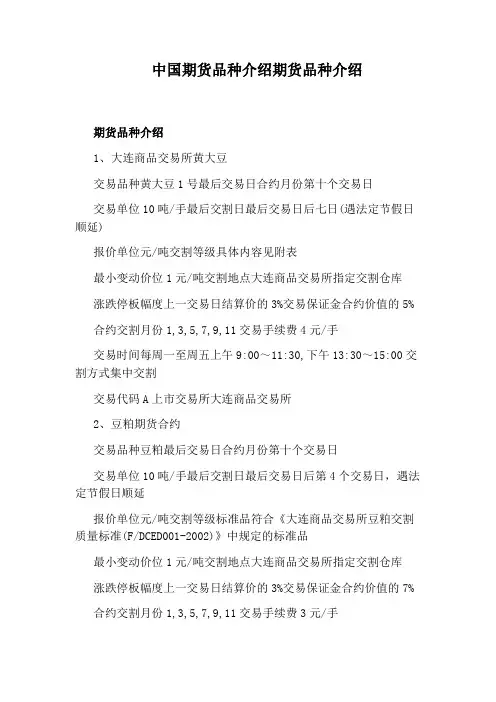

中国期货品种介绍期货品种介绍期货品种介绍1、大连商品交易所黄大豆交易品种黄大豆1号最后交易日合约月份第十个交易日交易单位10吨/手最后交割日最后交易日后七日(遇法定节假日顺延)报价单位元/吨交割等级具体内容见附表最小变动价位1元/吨交割地点大连商品交易所指定交割仓库涨跌停板幅度上一交易日结算价的3%交易保证金合约价值的5%合约交割月份1,3,5,7,9,11交易手续费4元/手交易时间每周一至周五上午9:00~11:30,下午13:30~15:00交割方式集中交割交易代码A上市交易所大连商品交易所2、豆粕期货合约交易品种豆粕最后交易日合约月份第十个交易日交易单位10吨/手最后交割日最后交易日后第4个交易日,遇法定节假日顺延报价单位元/吨交割等级标准品符合《大连商品交易所豆粕交割质量标准(F/DCED001-2002)》中规定的标准品最小变动价位1元/吨交割地点大连商品交易所指定交割仓库涨跌停板幅度上一交易日结算价的3%交易保证金合约价值的7%合约交割月份1,3,5,7,9,11交易手续费3元/手交易时间每周一至周五上午9:00~11:30,下午13:30~15:00交割方式集中交割交易代码M上市交易所大连商品交易所3、郑州小麦期货合约交易品种小麦最后交易日合约交割月份的倒数第七个交易日交易单位10吨/手最后交割日合约交割月份的第一交易日至最后交易日报价单位元/吨交割等级标准品:二等硬冬白小麦符合GB1351-1999替代品:一、三等硬冬白小麦符合GB1351-1999最小变动价位1元/吨交割地点交易所指定交割仓库涨跌停板幅度不超过上一交易日结算价±3%交易保证金合约价值的5%合约交割月份1,3,5,7,9,11交易手续费2元/手(含风险准备金)交易时间每周一至五上午9:00--11:30下午1:30--3:00交割方式实物交割交易代码WT上市交易所郑州商品交易所4、郑州强筋小麦期货合约交易品种优质强筋小麦最后交易日合约交割月份的倒数第七个交易日交易单位10吨/手最后交割日合约交割月份的第一交易日至最后交易日报价单位元/吨交割等级二等优质强筋小麦最小变动价位1元/吨交割地点交易所指定交割仓库涨跌停板幅度不超过上一交易日结算价±3%交易保证金合约价值的5%合约交割月份1,3,5,7,9,11交易手续费2元/手(含风险准备金)交易时间每周一至五上午9:00--11:30下午1:30--3:00交割方式实物交割交易代码WS上市交易所郑州商品交易所5、上海铜期货合约交易品种阴极铜最后交易日合约交割月份的15日(遇法定假日顺延)交易单位5吨/手最后交割日合约交割月份的16日至20日(遇法定遇法定假日顺延)报价单位元/吨交割等级标准品:标准阴极铜,符合国标GB/T467-1997标准阴级铜规定,其中主成份铜加银含量不小于99.95%最小变动价位10元/吨交割地点交易所指定交割仓库涨跌停板幅度不超过上一交易日结算价±3%交易保证金合约价值的5%合约交割月份1~12月交易手续费不高于成交金额的万分之二(含风险准备金)交易时间上午9:00-11:30下午13:30-15:00交割方式实物交割交易代码CU上市交易所上海期货交易所6、上海铝期货合约交易品种铝最后交易日合约交割月份的15日(遇法定假日顺延)交易单位5吨/手最后交割日合约交割月份的16日至20日(遇法定遇法定假日顺延)报价单位元/吨交割等级标准品:铝锭,符合国标GB、T1196-93标准中AL99.70规定,其中铝含量不低于99.70%最小变动价位10元/吨交割地点交易所指定交割仓库涨跌停板幅度不超过上一交易日结算价±3%交易保证金合约价值的5%合约交割月份1~12月交易手续费5元/手交易时间上午9:00-11:30下午13:30-15:00交割方式实物交割交易代码AL上市交易所上海期货交易所7、天然橡胶期货合约交易品种天然橡胶最后交易日合约交割月份的15日(遇法定假日顺延)交易单位5吨/手最后交割日合约交割月份的16日至20日(遇法定遇法定假日顺延)报价单位元/吨交割等级标准品:1.国产一级标准橡胶(SCR5),质量符合国标GB8081-8090-872.进口3号烟胶片(RSS3),质量符合《天然橡胶等级的品质与包装国际标准(绿皮书)》最小变动价位5元/吨交割地点交易所指定交割仓库涨跌停板幅度不超过上一交易日结算价±3%交易保证金合约价值的5%合约交割月份1、3、4、5、6、7、8、9、10、11月交易手续费5元/手交易时间上午9:00-11:30下午13:30-15:00交割方式实物交割交易代码RU上市交易所上海期货交易所2、新上市的品种1、棉花品种特点:棉花是我国产量最大的经济作物,也是我国纺织工业最重要的生产原料。

沪铜主连数据引用-回复沪铜主连是中国期货市场上一种重要的期货品种,也是全球铜市场的重要参考指标之一。

本文将从沪铜主连的定义、交易特点、价格影响因素、投资策略等多个方面进行详细解读。

首先,我们来了解一下沪铜主连的定义。

沪铜主连是上海期货交易所推出的一种标准化铜期货合约,以SHFE铜期货指数作为交易标的。

合约标的为国内交易的1号铜,交割等级为1号铜,交割品牌为沪铜,并以电子盘方式进行交易。

每个合约交割数量为5吨,并且扩展合约允许进行交易。

沪铜主连的交易时间为周一至周五,分为白天和夜盘两个交易时段。

其次,沪铜主连的交易特点需要我们关注。

首先,交易时段长达16个小时,其中夜盘时段为大宗商品期货市场中相对较长的,这为投资者提供了更多的交易机会。

其次,沪铜主连以电子盘交易为主,具有高效便捷的特点,使得投资者可以在全球范围内进行实时交易。

第三,沪铜主连的合约交割数量相对较小,相比于其他大宗商品期货合约,投资门槛较低,更适合散户投资者参与。

最后,沪铜主连具有高流动性和较强的价格发现功能,交易量较大,市场参与者众多,为投资者提供了更广阔的交易空间。

在分析沪铜主连的价格影响因素时,我们首先需要关注全球铜市供需状况。

铜是全球重要的工业原材料,其价格受到全球经济增长、工业生产、供应紧张程度等多个因素的影响。

一般来说,经济增长和工业生产活动旺盛,铜的市场需求较高,价格上涨的可能较大;相反,经济衰退或工业生产下滑,将导致铜的需求减少,价格下跌的可能性较大。

此外,全球铜矿短缺、交易政策以及金融市场变动等也会对沪铜主连价格产生影响。

投资策略是参与沪铜主连交易的关键。

首先,投资者可以借助技术分析工具,研究沪铜主连价格的历史走势和量能变化,辅助判断未来的市场走势。

其次,要注意全球宏观经济数据和市场风险事件对沪铜主连的影响。

重要的经济数据公布、国际政治局势变化等事件都可能引发市场波动,投资者要密切关注,及时调整仓位。

此外,投资者还可以结合基本面分析,关注全球供需情况、铜库存数据等,预测价格长期走势。

深度解析铜期货市场发展简史一、国际铜期货交易的历史与现状1.国际铜期货市场的产生背景伦敦金属交易所的诞生缘于英国的工业革命。

早在几个世纪之前,英国就是铜和锡的主要生产国。

19世纪初期,英国铜和锡可以自给自足,因此长期以来价格都是固定的。

但19世纪的工业革命使英国的金属需求激增,消费量远远超过产量,引起大量金属进口,金属贸易在英国得到迅速发展,金属价格也出现大幅变动。

金属贸易商面临一个严重的问题:他们从遥远的智利和马来西亚购买铜和锡的原矿和精矿,却无法知道几个月后货船到达英国时金属的价格;通过海路进口大量金属矿石给商人和消费者带来很大的风险。

然而当时的交易和定价都是随机的,船运时间不确定、信息缺乏、没有正式的商业市场。

后来两个外部因素改变了这种状况:蒸汽机用于航运及电报的应用。

这样人们可以预计船运时间,在船只及货物到达伦敦之前即可获悉相关信息。

于是,伦敦的金属商人开始聚集在城市的咖啡馆里,对即将到达的货物进行远期交易,预先出售在某一特定日期的一批货,以防止价格下跌带来的损失。

1869年苏伊士运河的开通使得从马来西亚运输锡到英国的时间缩短为3个月,和从智利运铜到英国的3个月时间相匹配。

这导致了LME独特的3个月内每日都是一个到期日的合约结构。

为满足英国工业日益增长的需求,金属交货量越来越大,越来越多的商人被吸引来进行交易。

于是需要寻找一个可以聚集在一起每天进行交易的地方。

1877年,金属交易达到相当规模,商人们决定在Lombard Court地区一家卖帽子商店的楼上成立伦敦金属交易所公司(London Metal Exchange Company),专营金属交易,这就是现代伦敦金属交易所(LME)的雏形。

从那时起,开始了铜的期货交易。

目前国际上开展铜期货交易的除了LME外,还有纽约商品交易所(NYMEX)的COMEX分部。

二者被誉为世界第一,第二铜交易所。

在1990~2000年间LME的交易量增长了4倍,从1990年的l300万手增至2000年的6600万手,2001年有所下降,成交5900万手,2003年LME 六个金属品种总成交量达63,516,698手,其中铜成交19,437,740手。

铜期货保值方案一、背景介绍铜是一种重要的工业原材料,在建筑、电力、交通等领域有广泛的应用。

然而,铜价格的波动性较大,受到市场供需、宏观经济等多种因素的影响,给相关企业带来了一定的风险。

为了帮助企业降低铜价格波动带来的风险,制定一套铜期货保值方案是非常必要的。

二、保值方案的目标1. 降低铜价格波动带来的风险。

2. 提高企业的盈利能力。

3. 平衡现货和期货的风险。

三、保值方案的具体内容1. 建立风险管理团队:企业应组建专业的风险管理团队,由财务、采购、销售等相关部门的代表组成,负责制定和执行铜期货保值策略。

2. 分析市场情况:风险管理团队应密切关注国内外铜市场的供需情况、价格走势以及宏观经济形势等因素,利用各种信息渠道进行数据收集和分析,为制定保值策略提供依据。

3. 制定保值策略:根据市场分析结果,风险管理团队应制定适合企业的保值策略。

常见的保值策略包括多头套期保值、空头套期保值、期货对冲等。

具体的策略选择应根据企业的实际情况和风险偏好来确定。

4. 确定套期保值比例:根据企业的风险承受能力和市场情况,确定套期保值的比例。

一般来说,套期保值比例应根据企业的现货库存、订单量、市场预期等因素来综合考虑。

5. 选择合适的期货合约:根据企业的保值策略和需求,选择合适的期货合约进行套期保值。

铜期货合约通常包括主力合约和远期合约,根据市场流动性和成交量等因素选择合适的合约进行操作。

6. 确定套期保值的时间点:根据市场走势和保值策略,确定套期保值的时间点。

通常来说,企业可以选择在市场价格波动较小的时候进行套期保值,以降低风险。

7. 定期评估和调整策略:风险管理团队应定期对保值策略的执行效果进行评估,并根据市场情况和企业需求进行相应的调整。

及时的评估和调整可以帮助企业更好地应对市场风险。

四、保值方案的风险和注意事项1. 市场风险:铜期货市场存在价格波动风险,套期保值并不能完全消除市场风险,企业需要做好风险管理和控制。

铜期货保值方案一、背景介绍铜是一种重要的工业原材料,广泛应用于建造、电力、交通等领域。

由于铜价格的波动性较大,企业在采购和销售铜产品时面临着价格风险。

为了降低价格风险,铜期货保值方案应运而生。

二、铜期货保值方案的基本原理铜期货保值方案是通过在期货市场上进行交易,以锁定未来的铜价格,从而降低价格波动对企业的影响。

具体而言,企业可以通过以下步骤实施铜期货保值方案:1.确定保值目标:企业需要明确保值的目标,是为了降低采购成本还是为了保护销售利润。

2.制定保值策略:根据市场情况和企业的需求,选择适合的保值策略,如买入期货合约、卖出期货合约或者组合策略。

3.选择交易时机:根据市场的价格走势和企业的需求,选择适当的交易时机,以获得最佳的保值效果。

4.执行交易:根据保值策略和交易时机,进行期货交易,并及时跟踪交易结果。

5.监控风险:及时监控市场风险和交易风险,根据市场情况调整保值策略。

三、铜期货保值方案的优势铜期货保值方案具有以下优势:1.降低价格风险:通过锁定未来的铜价格,企业可以降低价格波动对采购和销售的影响,保护企业的利润。

2.灵便性高:铜期货市场交易时间长,交易品种多,企业可以根据自身需求选择合适的交易时机和交易策略。

3.成本效益高:相比其他保值工具,铜期货交易成本较低,且可以实现高杠杆操作,提高保值效果。

4.市场透明度高:铜期货市场具有高度透明度,企业可以通过市场行情和交易数据进行决策,降低信息不对称带来的风险。

四、铜期货保值方案的案例分析以某建材企业为例,该企业每年需要大量采购铜材料,价格波动对企业利润造成为了很大的影响。

该企业决定采用铜期货保值方案进行价格风险管理。

1.保值目标:降低采购成本,确保利润稳定。

2.保值策略:通过买入铜期货合约锁定未来的铜价格。

3.交易时机:根据市场行情,选择铜价格相对低位时进行交易。

4.执行交易:企业在期货市场上买入铜期货合约,锁定未来的铜价格。

5.保值效果:在价格上涨时,企业的采购成本得到有效控制,利润稳定增长。