日常主要税种计算方法及税率表

- 格式:doc

- 大小:120.00 KB

- 文档页数:6

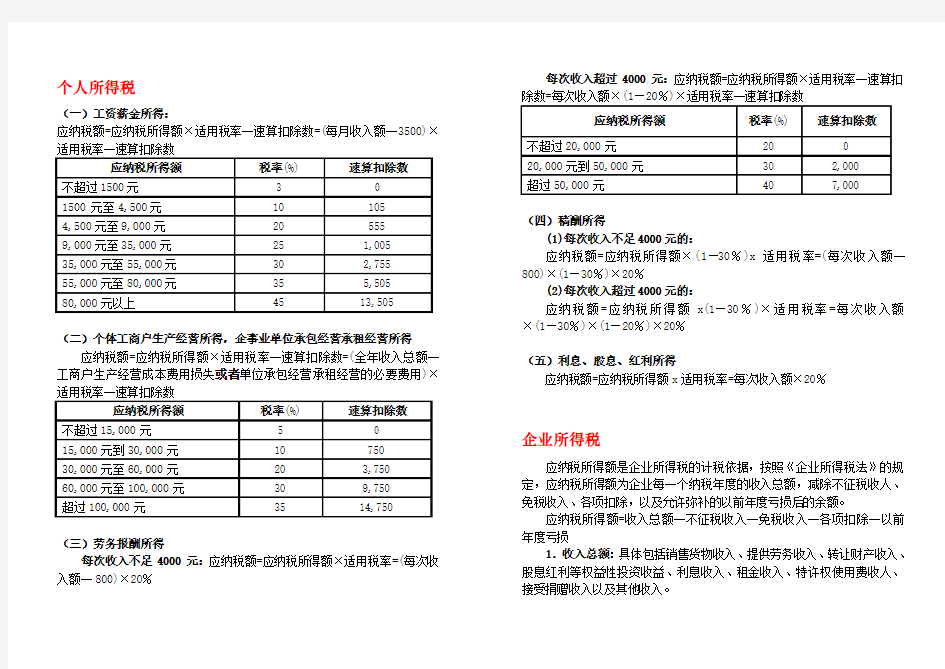

应纳税额=应纳税所得额×适用税率一速算扣除数=(全年收入总额一工商户生产经营成本费用损失或者单位承包经营承租经营的必要费用)×

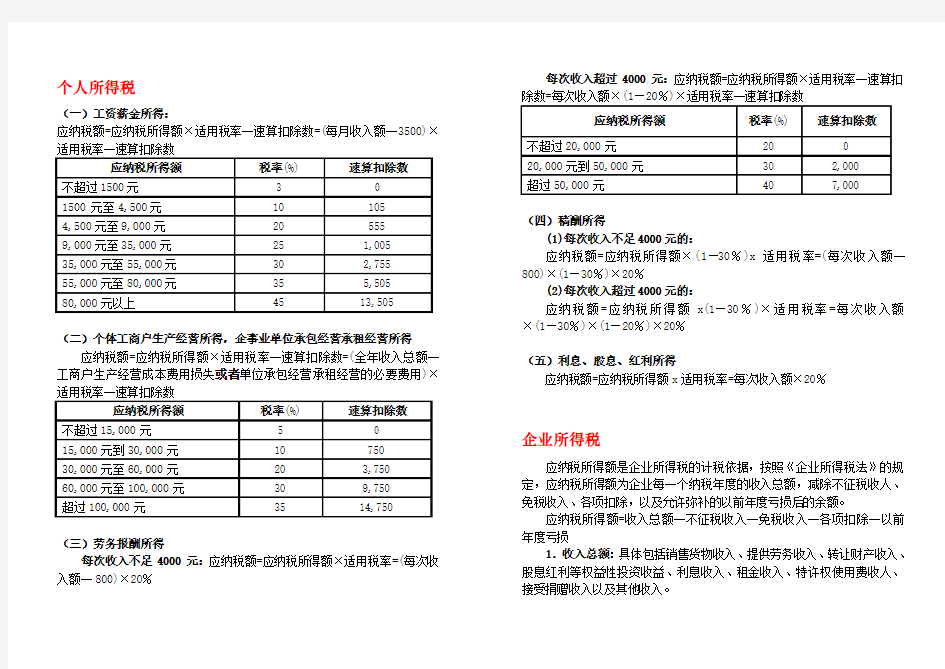

(三)劳务报酬所得

每次收入不足4000元:应纳税额=应纳税所得额×适用税率=(每次收入额一800)×20%

每次收入超过4000元:应纳税额=应纳税所得额×适用税率一速算扣(四)稿酬所得

(1)每次收入不足4000元的:

应纳税额=应纳税所得额×(1—30%)x 适用税率=(每次收入额一800)×(1—30%)×20%

(2)每次收入超过4000元的:

应纳税额=应纳税所得额x(1—30%)×适用税率=每次收入额×(1—30%)×(1—20%)×20%

(五)利息、股息、红利所得

应纳税额=应纳税所得额x 适用税率=每次收入额×20%

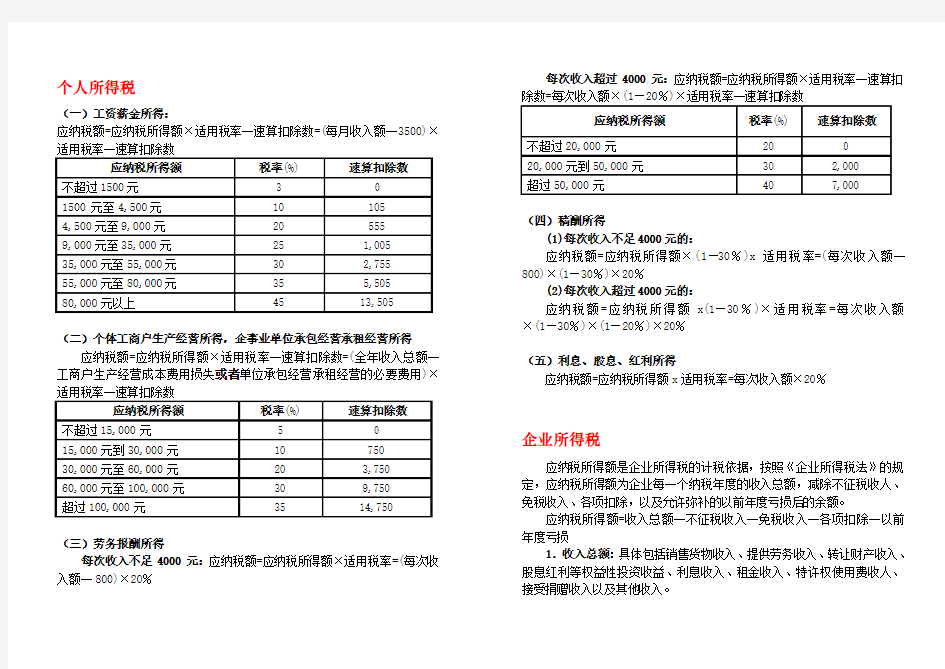

企业所得税

应纳税所得额是企业所得税的计税依据,按照《企业所得税法》的规定,应纳税所得额为企业每一个纳税年度的收入总额,减除不征税收人、免税收入、各项扣除,以及允许弥补的以前年度亏损后的余额。

应纳税所得额=收入总额一不征税收入一免税收入一各项扣除一以前年度亏损

1.收入总额:具体包括销售货物收入、提供劳务收入、转让财产收入、股息红利等权益性投资收益、利息收入、租金收入、特许权使用费收人、接受捐赠收入以及其他收入。

2.不征税收入:包括财政拨款、依法收取并纳入财政管理的行政事业性收费、政府性基金等。

3.免税收入:包括国债利息收入,符合条件的居民企业之间的股息、红利等权益性收益,在中国境内设立机构、场所的非居民企业从居民企业取得的与该机构、场所有实际联系的股息、红利等权益性收益,符合条件的非营利组织的收入等。

4.准予扣除的项目:根据《企业所得税法》的规定,企业实际发生的与取得收入有关的、合理的支出,包括成本、费用、税金、损失和其他支出,准予在计算应纳税所得额时扣除。(其中税金不包括企业所得税和允许抵扣的增值税)

5.不得扣除的项目:不得扣除的项目包括向投资者支付的股息、红利等权益性投资收益款项,企业所得税税款,税收滞纳金,罚金、罚款和被没收财物的损失,超过规定标准的捐赠支出,与生产经营无关的各种非广告性质赞助支出,不符合规定的准备金支出等。

6.亏损弥补:根据税法的规定,企业某一纳税年度发生的亏损可以用下一年度的所得弥补,下一年度的所得不足以弥补的,可以逐年延续弥补,但最长不得超过5年。

《企业所得税实施条例》第四十条:企业发生的职工福利费支出,不超过工资薪金总额14%的部分,准予扣除。第四十一条:企业拨缴的工会经费,不超过工资薪金总额2%的部分,准予扣除。第四十二条:除国务院财政、税务主管部门另有规定外,企业发生的职工教育经费支出,不超过工资薪金总额2.5%的部分,准予扣除;超过部分,准予在以后纳税年度结转扣除。第四十三条:企业发生的与生产经营活动有关的业务招待费支出,按照发生额的60%扣除,但最高不得超过当年销售(营业)收入的5‰。第四十四条:企业发生的符合条件的广告费和业务宣传费支出,除国务院财政、税务主管部门另有规定外,不超过当年销售(营业)收入15%的部分,准予扣除;超过部分,准予在以后纳税年度结转扣除。第五十三条:企业发生的公益性捐赠支出,不超过年度利润总额12%的部分,准予扣除。

营业税

起征点:按期纳税,为月营业额5000-20000元;

按次纳税,为每次(日)营业额300-500元。

营业税的计税依据是营业额。营业额是纳税人提供应税劳务、转让无形资产或销售不动产向对方收取的全部价款和价外费用。价外费用包括向对方收取的手续费、基金、集资费、代收款项、代垫款项以及其他各种性质的价外收费。营业税计算公式为:营业税应纳税额=营业额×适用税率

消费税

消费税税目共有l4个:烟、酒与酒精、化妆品、贵重首饰及珠宝玉石、鞭炮、焰火、成品油、汽车轮胎、摩托车、小汽车、高尔夫球及球具、高档手表、游艇、木制一次性筷子、实木地板。

1、实行从价定率征税的应税消费品,其计税依据是含消费税而不含增值税的销售额(即消费税的销售额与增值税的销售额一致)。销售额,即应税销售额,是纳税人销售应税消费品向购买方收取的全部价款和价外费用。实行从价定率计税的计算公式为:应纳税额=销售额×税率

应税消费品的销售额中未扣除增值税税款,或因不得开具增值税专用发票而发生价款和增值税合并收取的,在计算消费税时,应当换算成不含增值税的销售额。其换算公式为:

应税消费品的销售额=含增值税的销售额÷(1+增值税税率或征收率)

2.实行从量定额征税的应税消费品,其计税依据是销售应税消费品的实际销售数量。实行从量定额计税的计算公式为:应纳税额=计税数量X单位税额

3.从价从量复合计征。现行消费税的征税范围中,只有卷烟、粮食白酒、薯类白酒采用复合计征方法。实行从量定额和从价定率相结合的复合计税的计算公式是:

应纳税额=销售额(或组成计税价格)×税率+销售数量x单位税额

4.应税消费品已纳税款扣除。以外购或委托加工收回的已税消费品连续生产应税消费品的,准予按照当期生产领用数量扣除外购或委托加工收回的已税消费品已缴纳的消费税税款。

增值税

起征点:销售货物的,为月销售额5000-20000元;

销售应税劳务的,为月销售额5000-20000元;

按次纳税的,为每次(日)销售额300-500元。

当期应纳税额=当期销项税额一当期进项税额=当期销售额×适用税率一当期进项税额

1、销项税额。销项税额=销售额×适用税率

2、销售额,是增值税的计税依据,包括纳税人销售货物或者提供应税劳务向购买方收取的全部价款和价外费用,但是不包括向购买方收取的销项税额和其他符合税法规定的费用。如果销售货物是消费税应税产品或者进口产品,则全部价款中包括消费税或关税。现金折扣、销售折扣不能从销售额中减去,需要计入销项税额中;销售折让、商业折扣可以从销售额中扣除。

价外费用,包括价外向购买方收取的手续费、补贴、基金、集资费、返还利润、奖励费、违约金、滞纳金、延期付款利息、赔偿金、代收款项、代垫款项、包装费、包装物租金、储备费、优质费、运输装卸费以及其他各种性质的价外收费。