税收筹划考试参考

- 格式:doc

- 大小:20.00 KB

- 文档页数:1

纳税筹划试题及答案一、单项选择题(每题2分,共20分)1. 以下哪项不是纳税筹划的基本原则?A. 合法性原则B. 目的性原则C. 经济性原则D. 随意性原则答案:D2. 纳税人在进行纳税筹划时,不需要考虑的因素是:A. 税法规定B. 企业经营状况C. 税收优惠政策D. 个人偏好答案:D3. 纳税筹划的最终目的是:A. 增加企业利润B. 减少税收负担C. 规避税收D. 提高企业形象答案:B4. 以下哪种税收筹划方式不属于合法筹划?A. 利用税收优惠政策B. 利用税法漏洞C. 合理利用税法规定D. 通过合法途径调整经营活动答案:B5. 纳税筹划中,下列哪项不是常用的筹划方法?A. 利用税收优惠政策B. 利用税法漏洞C. 税负转移D. 增加企业成本答案:D6. 纳税筹划中,下列哪项不属于税收筹划的风险?A. 法律风险B. 经营风险C. 财务风险D. 市场风险答案:D7. 纳税筹划的实施过程中,以下哪项不是必须考虑的因素?A. 筹划的可行性B. 筹划的成本C. 筹划的收益D. 筹划的难度答案:D8. 纳税筹划的实施过程中,以下哪项不是必须遵循的原则?A. 合法性原则B. 经济性原则C. 保密性原则D. 随意性原则答案:D9. 纳税筹划的实施过程中,以下哪项不是必须进行的工作?B. 筹划方案的实施C. 筹划方案的评估D. 筹划方案的公开答案:D10. 纳税筹划中,以下哪项不是筹划方案设计时需要考虑的因素?A. 筹划方案的可行性B. 筹划方案的成本C. 筹划方案的收益D. 筹划方案的复杂性答案:D二、多项选择题(每题3分,共15分)1. 纳税筹划中,以下哪些是合法的筹划方式?A. 利用税收优惠政策B. 利用税法漏洞C. 合理利用税法规定D. 通过合法途径调整经营活动答案:ACD2. 纳税筹划中,以下哪些因素是必须考虑的?A. 税法规定B. 企业经营状况C. 税收优惠政策D. 个人偏好答案:ABC3. 纳税筹划中,以下哪些是筹划方案设计时需要考虑的因素?A. 筹划方案的可行性B. 筹划方案的成本D. 筹划方案的复杂性答案:ABC4. 纳税筹划中,以下哪些是筹划方案实施过程中必须遵循的原则?A. 合法性原则B. 经济性原则C. 保密性原则D. 随意性原则答案:ABC5. 纳税筹划中,以下哪些是筹划方案实施过程中必须进行的工作?A. 筹划方案的设计B. 筹划方案的实施C. 筹划方案的评估D. 筹划方案的公开答案:ABC三、判断题(每题1分,共10分)1. 纳税筹划的目的是规避税收。

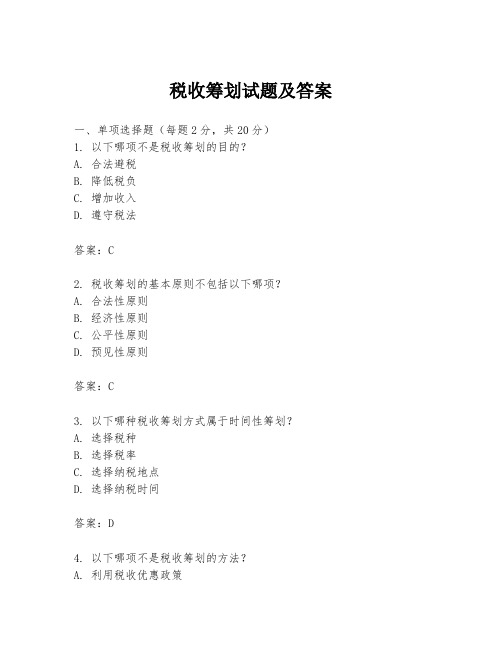

税收筹划试题及答案一、单项选择题(每题2分,共20分)1. 以下哪项不是税收筹划的目的?A. 合法避税B. 降低税负C. 增加收入D. 遵守税法答案:C2. 税收筹划的基本原则不包括以下哪项?A. 合法性原则B. 经济性原则C. 公平性原则D. 预见性原则答案:C3. 以下哪种税收筹划方式属于时间性筹划?A. 选择税种B. 选择税率C. 选择纳税地点D. 选择纳税时间答案:D4. 以下哪项不是税收筹划的方法?A. 利用税收优惠政策B. 利用税法漏洞C. 利用税收征管漏洞D. 利用税收征管程序答案:C5. 以下哪种情况不属于税收筹划?A. 通过合法途径减少应纳税额B. 通过合法途径推迟纳税时间C. 通过非法手段减少应纳税额D. 通过合法途径改变纳税方式答案:C6. 税收筹划的最终目标是什么?A. 增加企业利润B. 降低企业成本C. 增加企业收入D. 提高企业竞争力答案:A7. 以下哪项不是税收筹划的步骤?A. 确定筹划目标B. 分析税法规定C. 制定筹划方案D. 执行筹划方案答案:B8. 以下哪项不是税收筹划的基本原则?A. 合法性原则B. 经济性原则C. 可行性原则D. 风险性原则答案:D9. 税收筹划中,以下哪项不是风险?A. 法律风险B. 财务风险C. 市场风险D. 操作风险答案:C10. 以下哪种税收筹划方式属于空间性筹划?A. 选择税种B. 选择税率C. 选择纳税地点D. 选择纳税时间答案:C二、多项选择题(每题3分,共15分)1. 税收筹划的基本原则包括以下哪些?A. 合法性原则B. 经济性原则C. 公平性原则D. 可行性原则答案:ABD2. 税收筹划的方法可以包括以下哪些?A. 利用税收优惠政策B. 利用税法漏洞C. 利用税收征管漏洞D. 利用税收征管程序答案:AD3. 税收筹划的步骤包括以下哪些?A. 确定筹划目标B. 分析税法规定C. 制定筹划方案D. 执行筹划方案答案:ACD4. 税收筹划中可能面临的风险包括以下哪些?A. 法律风险B. 财务风险C. 市场风险D. 操作风险答案:ABD5. 税收筹划的目标可以包括以下哪些?A. 增加企业利润B. 降低企业成本C. 增加企业收入D. 提高企业竞争力答案:ABD三、简答题(每题5分,共20分)1. 简述税收筹划与逃税的区别。

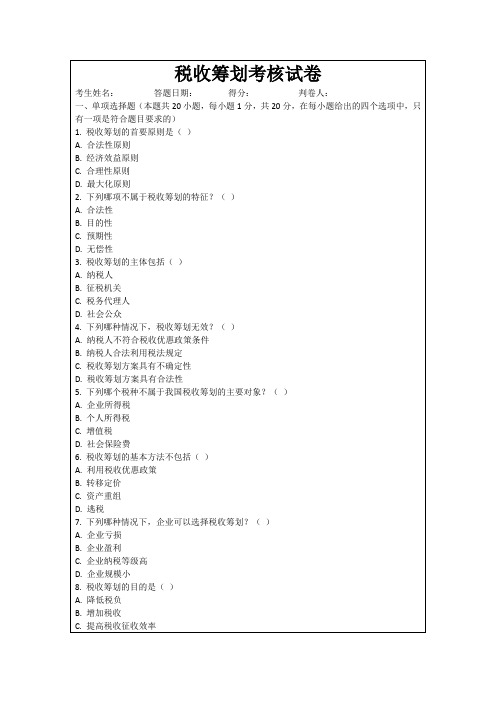

税收筹划考试题型及答案一、单选题(每题2分,共20分)1. 企业所得税的税率为:A. 10%B. 15%C. 25%D. 35%答案:C2. 个人所得税的起征点为:A. 3000元B. 5000元C. 8000元D. 10000元答案:B3. 增值税的一般纳税人税率为:A. 6%B. 9%C. 13%D. 17%答案:C4. 以下哪项不是税收筹划的目的:A. 合法避税B. 降低税负C. 增加企业利润D. 违反税法答案:D5. 企业所得税的计算公式为:A. 应纳税所得额× 税率B. 应纳税所得额× (1 - 税率)C. 应纳税所得额× 税率 - 税前扣除D. 应纳税所得额× 税率 + 税前扣除答案:A6. 个人所得税的计算公式为:A. 应纳税所得额× 税率B. 应纳税所得额× (1 - 税率)C. 应纳税所得额× 税率 - 税前扣除D. 应纳税所得额× 税率 + 税前扣除答案:A7. 增值税的计算公式为:A. 销售额× 税率B. 销售额× (1 - 税率)C. 销售额× 税率 - 进项税额D. 销售额× 税率 + 进项税额答案:C8. 以下哪项不是增值税的特点:A. 价外税B. 多环节征税C. 可抵扣进项税D. 不可抵扣进项税答案:D9. 企业所得税的征收方式为:A. 预缴+汇算清缴B. 一次性缴纳C. 分期缴纳D. 按月缴纳答案:A10. 个人所得税的征收方式为:A. 预缴+汇算清缴B. 一次性缴纳C. 分期缴纳D. 按月缴纳答案:A二、多选题(每题3分,共15分)1. 以下哪些属于个人所得税的税目:A. 工资、薪金所得B. 个体工商户的生产、经营所得C. 财产转让所得D. 偶然所得答案:ABCD2. 企业所得税的税前扣除项目包括:A. 成本B. 费用C. 税金D. 损失答案:ABCD3. 增值税的纳税人包括:A. 一般纳税人B. 小规模纳税人C. 个体工商户D. 非营利组织答案:ABC4. 以下哪些属于税收筹划的合法手段:A. 利用税收优惠政策B. 合理安排财务报表C. 虚构交易D. 选择税收洼地答案:ABD5. 个人所得税的专项附加扣除包括:A. 子女教育B. 继续教育C. 大病医疗D. 住房贷款利息答案:ABCD三、判断题(每题2分,共10分)1. 企业所得税的税率为20%。

税收筹划试题及答案# 税收筹划试题及答案## 一、选择题1. 税收筹划的基本原则不包括以下哪一项?- A. 合法性原则- B. 经济性原则- C. 稳定性原则- D. 灵活性原则答案:C2. 以下哪项不是税收筹划的目的?- A. 降低税负- B. 提高企业利润- C. 遵守法律法规- D. 增加企业风险答案:D3. 以下关于税收筹划的说法,哪项是错误的?- A. 税收筹划需要考虑税法的变化- B. 税收筹划可以完全避免税收- C. 税收筹划应结合企业实际情况- D. 税收筹划应考虑税收政策的导向性答案:B## 二、判断题1. 税收筹划是企业财务管理的一部分。

(对)2. 税收筹划可以无视国家税收法规。

(错)3. 税收筹划的最终目的是实现税后利润最大化。

(对)## 三、简答题1. 简述税收筹划的基本步骤。

- 税收筹划的基本步骤包括:分析企业现状,确定筹划目标;收集相关税收法规和政策;设计筹划方案;评估筹划方案的可行性和风险;实施筹划方案;监控筹划效果并进行调整。

2. 税收筹划与逃税的区别是什么?- 税收筹划是在法律允许的范围内,通过合理的方法和手段降低税负,而逃税是违反税法规定,通过非法手段逃避纳税义务。

## 四、案例分析题案例背景:某企业在进行年度财务规划时,考虑到税收成本,希望进行税收筹划以合理降低税负。

企业年收入为5000万元,利润为1000万元,适用的企业所得税率为25%。

问题:1. 该企业如果不进行税收筹划,应缴纳多少企业所得税?2. 假设企业通过合法途径,增加了100万元的研发费用,对企业所得税有何影响?答案:1. 不进行税收筹划时,企业应缴纳的企业所得税为:1000万元 * 25% = 250万元。

2. 增加100万元研发费用后,企业的应纳税所得额变为900万元,应缴纳的企业所得税为:900万元 * 25% = 225万元。

因此,通过增加研发费用,企业可节省企业所得税25万元。

## 五、论述题论述税收筹划在企业财务管理中的作用和重要性。

税收筹划试题及答案一、单选题(每题2分,共20分)1. 税收筹划的主要目的是什么?A. 减少税收负担B. 增加企业利润C. 规避税收风险D. 提高企业竞争力答案:A2. 以下哪项不是税收筹划的基本原则?A. 合法性原则B. 合理性原则C. 时效性原则D. 随意性原则答案:D3. 税收筹划中,以下哪种行为是合法的?A. 逃税B. 避税C. 偷税D. 漏税答案:B4. 税收筹划的实施过程中,以下哪项是必要的?A. 税务机关的批准B. 税务机关的许可C. 税务机关的同意D. 税务机关的指导答案:D5. 以下哪种情况下,企业可以进行税收筹划?A. 企业亏损严重B. 企业盈利丰厚C. 企业税收负担过重D. 企业税收负担适中答案:C6. 税收筹划的最终目标是什么?A. 完全免税B. 合法避税C. 减少税收支出D. 增加税收收入答案:C7. 以下哪项不是税收筹划的基本方法?A. 利用税收优惠政策B. 调整企业组织结构C. 选择税收管辖区D. 违反税法规定答案:D8. 税收筹划的实施需要考虑哪些因素?A. 税收政策B. 企业财务状况C. 企业经营策略D. 所有以上因素答案:D9. 以下哪种税收筹划行为是不被鼓励的?A. 利用税收优惠政策B. 合理规划企业投资C. 故意推迟纳税时间D. 合法利用税收漏洞答案:C10. 税收筹划的实施过程中,以下哪项是不必要的?A. 税务顾问的参与B. 税务机关的监督C. 企业内部的审计D. 企业外部的审计答案:D二、多选题(每题3分,共15分)1. 税收筹划可以采取哪些方式?A. 利用税收优惠政策B. 选择税收管辖区C. 调整企业组织结构D. 故意推迟纳税时间答案:A, B, C2. 税收筹划的实施需要考虑哪些外部因素?A. 税收政策的变化B. 经济环境的变动C. 行业特点D. 企业内部管理答案:A, B, C3. 以下哪些行为属于税收筹划的范畴?A. 合法避税B. 逃税C. 合理利用税收优惠政策D. 偷税答案:A, C4. 税收筹划的实施过程中,以下哪些是必要的?A. 税务顾问的参与B. 税务机关的监督C. 企业内部的审计D. 企业外部的审计答案:A, B, C5. 税收筹划的基本原则包括哪些?A. 合法性原则B. 合理性原则C. 时效性原则D. 随意性原则答案:A, B, C三、判断题(每题2分,共10分)1. 税收筹划的目的是完全免税。

税收筹划考试真题及答案一、单项选择题(每题1分,共10分)1. 税收筹划的基本原则不包括()。

A. 合法性原则B. 系统性原则C. 经济性原则D. 随意性原则答案:D2. 以下哪项不是税收筹划的基本方法?()A. 税基式筹划B. 税率式筹划C. 税额式筹划D. 税种式筹划答案:D3. 税收筹划的目标是()。

A. 增加企业利润B. 减少企业成本C. 降低企业税负D. 增加企业收入答案:C4. 以下哪项不是税收筹划的特点?()A. 合法性B. 预见性C. 风险性D. 随意性答案:D5. 税收筹划的主体是()。

A. 税务机关B. 企业C. 个人D. 政府答案:B6. 税收筹划的客体是()。

A. 税法B. 税收C. 税款D. 税负答案:B7. 以下哪项不是税收筹划的步骤?()A. 确定筹划目标B. 收集筹划信息C. 制定筹划方案D. 实施筹划方案答案:D8. 税收筹划的风险不包括()。

A. 法律风险B. 经济风险C. 操作风险D. 道德风险答案:D9. 以下哪项不是税收筹划的原则?()A. 合法性原则B. 经济性原则C. 合理性原则答案:D10. 税收筹划的最终目的是()。

A. 遵守税法B. 减少税收负担C. 提高企业效益D. 增加政府税收答案:C二、多项选择题(每题2分,共20分)11. 税收筹划的基本原则包括()。

A. 合法性原则B. 经济性原则C. 系统性原则答案:ABCD12. 税收筹划的基本方法包括()。

A. 税基式筹划B. 税率式筹划C. 税额式筹划D. 税种式筹划答案:ABCD13. 税收筹划的目标包括()。

A. 降低企业税负B. 提高企业效益C. 增加企业利润D. 减少企业成本答案:ABCD14. 税收筹划的特点包括()。

A. 合法性B. 预见性C. 风险性D. 随意性答案:ABC15. 税收筹划的步骤包括()。

A. 确定筹划目标B. 收集筹划信息C. 制定筹划方案D. 实施筹划方案答案:ABC16. 税收筹划的风险包括()。

税收筹划考试题及答案一、单项选择题(每题2分,共10题)1. 企业所得税的税率为:A. 10%B. 20%C. 25%D. 30%答案:C2. 增值税的一般纳税人和小规模纳税人的划分标准是:A. 年销售额是否超过500万元B. 年销售额是否超过100万元C. 年销售额是否超过200万元D. 年销售额是否超过50万元答案:A3. 个人所得税的起征点为:A. 3500元B. 5000元C. 8000元D. 10000元答案:B4. 企业所得税的应纳税所得额计算中,下列哪项不得扣除:A. 合理的工资薪金B. 公益性捐赠支出C. 罚款和滞纳金D. 广告费和业务宣传费答案:C5. 个人所得税中,下列哪项属于综合所得:A. 工资薪金所得B. 稿酬所得C. 财产租赁所得D. 偶然所得答案:A6. 企业所得税中,下列哪项支出不得税前扣除:A. 员工培训费B. 业务招待费C. 非正常损失的存货D. 所有合理的研发费用答案:C7. 增值税的税率中,下列哪项适用于出口货物:A. 0%B. 6%C. 9%D. 13%答案:A8. 个人所得税的专项附加扣除包括以下哪些项目:A. 子女教育、继续教育、大病医疗、住房贷款利息或住房租金、赡养老人B. 子女教育、继续教育、大病医疗、住房贷款利息、赡养老人C. 子女教育、继续教育、大病医疗、住房租金、赡养老人D. 子女教育、继续教育、大病医疗、住房贷款利息或住房租金答案:A9. 企业所得税的应纳税所得额的计算中,下列哪项不得作为税前扣除:A. 合理的工资薪金B. 公益性捐赠支出C. 赞助支出D. 广告费和业务宣传费答案:C10. 增值税的一般纳税人销售货物的税率为:A. 6%B. 9%C. 13%D. 17%答案:C二、多项选择题(每题3分,共5题)1. 个人所得税的应纳税所得额包括以下哪些项目:A. 工资薪金所得B. 劳务报酬所得C. 稿酬所得D. 财产租赁所得答案:ABCD2. 企业所得税中,下列哪些支出可以在税前扣除:A. 合理的工资薪金B. 公益性捐赠支出C. 赞助支出D. 广告费和业务宣传费答案:ABD3. 增值税的一般纳税人销售服务的税率包括:A. 6%B. 9%C. 13%D. 17%答案:ABC4. 个人所得税的专项扣除包括以下哪些项目:A. 基本养老保险费B. 基本医疗保险费C. 失业保险费D. 住房公积金答案:ABCD5. 企业所得税的应纳税所得额计算中,下列哪些项目不得扣除:A. 非正常损失的存货B. 赞助支出C. 罚款和滞纳金D. 合理的工资薪金答案:ABC三、判断题(每题1分,共5题)1. 个人所得税的起征点为3500元。

税务筹划考试及答案一、单项选择题(每题2分,共20分)1. 税务筹划的基本原则不包括以下哪一项?A. 合法性原则B. 系统性原则C. 风险性原则D. 随意性原则答案:D2. 以下哪一项不是税务筹划的主要目的?A. 降低税负B. 提高企业利润C. 增加企业负担D. 遵守税法规定答案:C3. 税务筹划的首要步骤是?A. 确定税务筹划目标B. 收集税务信息C. 制定税务筹划方案D. 实施税务筹划方案答案:A4. 以下哪一项不是税务筹划中的风险?A. 法律风险B. 经济风险C. 操作风险D. 道德风险答案:D5. 税务筹划中,以下哪一项不是合法避税的范畴?A. 利用税收优惠政策B. 利用税法漏洞C. 利用税收协定D. 利用税收征管漏洞答案:D6. 以下哪一项不是税务筹划的基本方法?A. 税基筹划B. 税率筹划C. 税种筹划D. 税期筹划答案:C7. 以下哪一项不是税务筹划的基本原则?A. 合法性原则B. 经济性原则C. 可行性原则D. 随意性原则答案:D8. 税务筹划中,以下哪一项不是税收优惠政策的类型?A. 减免税B. 税收抵免C. 税收返还D. 税收罚款答案:D9. 以下哪一项不是税务筹划的基本步骤?A. 确定税务筹划目标B. 收集税务信息C. 制定税务筹划方案D. 忽略税务筹划风险答案:D10. 以下哪一项不是税务筹划的主要内容?A. 企业所得税筹划B. 个人所得税筹划C. 增值税筹划D. 社会保险筹划答案:D二、多项选择题(每题3分,共15分)1. 税务筹划的主要目标包括以下哪些?A. 降低税负B. 提高企业利润C. 增加企业负担D. 遵守税法规定答案:A、B、D2. 税务筹划中的风险包括以下哪些?A. 法律风险B. 经济风险C. 操作风险D. 道德风险答案:A、B、C3. 税务筹划的基本方法包括以下哪些?A. 税基筹划B. 税率筹划C. 税种筹划D. 税期筹划答案:A、B、D4. 税务筹划的基本原则包括以下哪些?A. 合法性原则B. 经济性原则C. 可行性原则D. 随意性原则答案:A、B、C5. 税务筹划的主要内容涉及以下哪些税种?A. 企业所得税B. 个人所得税C. 增值税D. 社会保险答案:A、B、C三、判断题(每题2分,共20分)1. 税务筹划就是通过各种手段逃避税收。

税收筹划考试题型

单选题、多选题、判断题、简答题、案例分析题(计算题)

税收筹划考试重点

1、增值税的概念、计算方法、利用小规模纳税人的身份进行税收筹划。

2、营业税的概念、计算方法、如何在营业税与增值税纳税人中进行选择,从而进行税收筹划?

3、消费税的概念、计算方法、如何利用消费税在流通领域进行税收筹划?

4、其他

(1)居民与非居民企业的概念、征税差别P109-110

(2)税收筹划的意义P5

(3)什么是自行申报纳税

(4)关联交易在税收筹划中的应用(如转移/让定价) P86

(5)什么是企业资本结构的组成?资本结构组成如何进行税收筹划?(简答题,第十章)

(6)固定资产的折旧、无形资产的摊销如何进行税收筹划?P120 (7)混合销售行为中如何选择纳增值税还是营业税?P96

(8)个人工资、红利、稿酬等所得税如何进行税收筹划?(样题见期中测试题)P135

(9)如何从公司的形式选择税收筹划?P87

(10)消费税的委托加工税收筹划。

(酒类)

(11)如何对借款利息高出银行贷款利息的部分进行税收筹划?。