企业合并案例分析(高级财务会计案例)

- 格式:pptx

- 大小:117.14 KB

- 文档页数:7

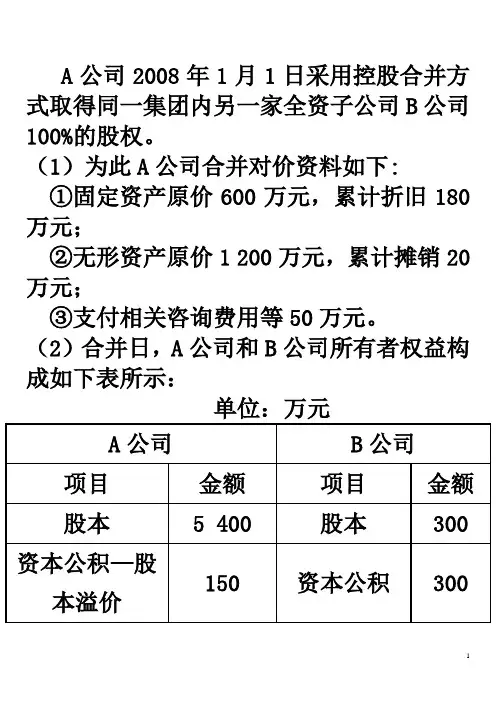

A公司2008年1月1日采用控股合并方式取得同一集团内另一家全资子公司B公司100%的股权。

(1)为此A公司合并对价资料如下:

①固定资产原价600万元,累计折旧180万元;

②无形资产原价1 200万元,累计摊销20万元;

③支付相关咨询费用等50万元。

(2)合并日,A公司和B公司所有者权益构成如下表所示:

单位:万元

(1)编制A公司在合并日确认对B公司的长期股权投资的会计分录

借:固定资产清理420

累计折旧180

贷:固定资产600

借:长期股权投资 1 500

累计摊销20

资本公积—股本溢价100

贷:固定资产清理420

无形资产 1 200

借:管理费用50

贷:银行存款50

(2)编制在合并日合并工作底稿中的调整分录

借:资本公积50

贷:盈余公积 5

(50×90/900)

未分配利润 45

(50×810/900)

(3)编制在合并日合并工作底稿中的抵销分录

借:股本300

资本公积300

盈余公积90

未分配利润810

贷:长期股权投资 1 500。

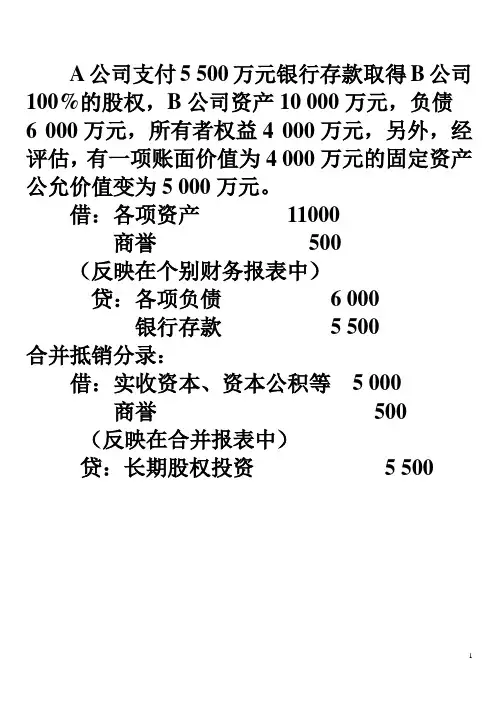

A公司支付5 500万元银行存款取得B公司100%的股权,B公司资产10 000万元,负债6 000万元,所有者权益4 000万元,另外,经评估,有一项账面价值为4 000万元的固定资产公允价值变为5 000万元。

借:各项资产11000商誉500(反映在个别财务报表中)贷:各项负债 6 000银行存款 5 500合并抵销分录:借:实收资本、资本公积等 5 000商誉500(反映在合并报表中)贷:长期股权投资 5 500假定甲公司和乙公司为不同集团的两家公司。

20×8年6月30日,甲公司以无形资产作为合并对价取得了乙公司60%的股权。

甲公司无形资产账面价值为5 100万元,公允价值为6 000万元。

假定甲公司与乙公司在合并前采用的会计政策相同。

当日,甲公司、乙公司资产、负债情况如下表所示:资产负债表(简表)20×8年6月30日单位:万元要求:(1)编制甲公司长期股权投资的会计分录;(2)计算确定商誉;(3)编制甲公司购买日的合并资产负债表。

(1)确认长期股权投资借:长期股权投资 6 000贷:无形资产 5 100营业外收入900(2)计算确定商誉合并商誉=企业合并成本—合并中取得被购买方可辨认净资产公允价值份额=6 000—9 600×60%=240(万元)(3)编制抵销分录借:存货200(400-200)长期股权投资1400(3 500-2 100)固定资产 1 500(4 500-3 000)无形资产 1 000(1 500-500)贷:资本公积 4 100借:股本 2 500资本公积 5 600盈余公积500未分配利润 1 000商誉240贷:长期股权投资 6 000少数股东权益 3 840(9 600×40%)或者:借:存货200(400-200)长期股权投资1400(3 500-2 100)固定资产 1 500(4 500-3 000)无形资产 1 000(1 500-500)股本 2 500资本公积 1 500盈余公积500未分配利润 1 000商誉240贷:长期股权投资 6 000少数股东权益 3 840(9 600×40%)。

记账实操-企业合并类型的判断企业合并准则中将企业合并划分为两大基本类型:同一控制下的企业合并与非同一控制下的企业合并。

非同一控制下的企业合并中,法律上的被购买方如果按照会计的原则被判断为会计上的购买方,则被划分为反向购买;在反向购买中,又基于会计上的被购买方是否构成业务,划分为一般的反向购买与权益性交易两种类型。

企业合并的类型不同,所遵循的会计处理原则也不同。

同一控制下的企业合并采用权益结合法;非同一控制下的企业合并采用购买法;在反向购买交易中,法律上的母公司作为会计上的被购买方,法律上的子公司作为会计上的购买方;划分为权益性交易的反向购买,不确认商誉,合并成本与取得的净资产公允价值之间的差额调整所有者权益,等等。

因此,在对一项企业合并交易进行会计处理之前,首先要判断企业合并所属的类型。

一、案例背景A公司定向发行股份给B公司,收购B公司持有的某子公司股权。

B公司与A公司的关系可能存在以下三种情形1.B公司在本次交易前已经是A公司的控股股东。

2.B公司通过本次交易成为A公司的控股股东。

3.本次定向发行后,B公司成为A公司的第一大股东,但无控制权。

问题:分析上述三种情形下,A公司收购B公司的子公司的企业合并类型。

二、会计准则及相关规定《企业会计准则第20号—企业合并》第五条规定:“参与合并的企业在合并前后均受同一方或相同的多方最终控制且该控制并非暂时性的,为同一控制下的企业合并。

”第十条规定:“参与合并的各方在合并前后不受同一方或相同的多方最终控制的,为非同一控制下的企业合并。

《企业会计准则第20号—企业合并(应用指南)》规定:“控制并非暂时性,是指参与合并的各方在合并前后较长的时间内受同一方或相同的多方最终控制。

较长的时间通常指1年以上(含1年)。

《企业会计准则讲解(2010)》第二十一章指出:“非同一控制下的企业合并,以发行权益性证券交换股权的方式进行的,通常发行权益性证券的一方为收购方。

但某些企业合并中,发行权益性证券的一方因其生产经营决策在合并后被参与合并的另一方所控制的,发行权益性证券的一方虽然为法律上的母公司,但其为会计上的被收购方,该类企业合并通常称为“反向购买。

高财案例(2014夏)题目高级财务会计实训四学院会计学院专业会计学班级12148311学号12141133学生姓名伍其潇指导教师侯金良完成日期2014.06一、资料1.假定A公司于20X7年1月1日以30 000万元银行存款取得了B公司80%的股权,双方合并为非同一控制下的企业合并,合并日B公司的账面资产价值与公允价值相同。

其他资料为:(1)合并日B公司的所有者权益总额为31 000万元,其中股本为20 000万元,资本公积为8 000万元,未分配利润3 000万元;(2)20X7年,B公司实现净利润8 000万元,本年对外分配利润4 000万元;(3)20X7年年末B公司所有者权益总额为35 000万元,其中实收资本为20 000万元,资本公积为8 000万元,盈余公积1 000万元,未分配利润6 000万元。

(4)A公司20X7年年初未分配利润为8 000万元,本年提取盈余公积2 000万元,本年利润分配10 000万元,年末未分配利润为12 000万元。

20X7年年底A公司和B公司个别资产负债表及利润表数据如表1、表2所示表1 A公司与B公司个别资产负债表(简表)单位:万元表2 A公司与B公司个别利润表(简表)单位:万元2.假定A公司个别资产负债表中应收账款5000万元(减值准备为25万元),其中3000万元为B公司应付账款,假定本期A公司对B公司应收账款计提减值15万元;预收账款2000万元中有B公司1000万元应付账款;应收票据8000万元中有B公司4000万元应付票据;B公司4000万元应付债券中属于A公司持有至到期投资2000万元。

3.假定B公司个别报表中存货项目有20000为本期从A公司购进的存货。

A公司销售该商品的收入为20000万元(不考虑相关税费),销售成本为14000万元。

假定本年12月份B公司从A公司购进一项产品作为固定资产,买价5000万元,本年末未提折旧。

A公司销售该产品结转成本4000万元。

百视通合并案例分析——风行&东方明珠课程:高级财务会计班级:会计1202组员:覃晓雪 20王斯莹 21何苗 22江蕊彤 23田园 24龚晗 25张曼宇 26曹珍 27蒋立咪 22王鹏 26风行VS东方明珠——谁能给百视通带来真正的幸福百视通公司(BesTV)是国内领先的IPTV新媒体视听业务运营商、服务商,由上海文广新闻传媒集团(SMG)和清华同方股份公司合资组建。

BesTV 依托SMG,拥有强大的视听内容创意及生产、交互产品研发及应用、新媒体管理及运营的综合优势;同时,BesTV在网络电视(IPTV)技术方面及微软、Cisco、等国际公司合作,拥有业界领先的运营管理平台。

BesTV 在中国IPTV产业中处于领先地位,国际媒体评价BesTV为全球最著名的IPTV产业品牌之一。

2010年以来,中国的互联网媒体市场风起云涌,为了保持在互联网媒体行业的领先地位,百视通以及其依托的文广集团从2010年以来不断扩大其收购兼并的规模。

本文选取了2010年以后百视通两个具有代表意义的收购案例进行分析。

2012年3月,百视通表示,将斥资3000万美元现金收购“风行网络有限公司”和北京风行在线技术有限公司各35%股权。

2015年6月百视通吸收合并东方明珠及发行股份和支付现金购买资产并募集配套资金的重大资产重组。

重组后的百视通将变更为“上海东方明珠新媒体股份有限公司”(下称“东方明珠新媒体”)。

一个是传统的企业收购方式:大企业收购小企业;而另一个则是通过以小吃大的方式,以迅速地扩大生产规模,这样的方式更符合互联网传媒业的发展趋势。

到底哪种合并方式更能促进新媒体企业的发展,让我们一起走进百视通的两段“联姻”。

一、风行篇之当灰姑娘遇到白马王子(一)背景分析:国内互联网发展正处于一个巨大变革的时代,并购联盟飓风来袭,当人们为那些处在第一梯队的互联网公司联盟叫好之时,也无奈的看到这样一个事实,就是中小企业生存和发展的空间越来越小。

高级财务会计企业合并思政案例一、案例背景。

咱们来说说这个超级有趣的企业合并案例啊。

有两家公司,一家是传统的老字号制造企业A,在当地已经有几十年的历史了,员工们都有着那种老派的、踏实肯干但又有点保守的工作风格。

另一家呢,是新兴的科技企业B,里面都是一群充满活力、脑洞大开的年轻人,整天捣鼓一些高科技的玩意儿。

这两家企业就像两个来自不同星球的物种,突然宣布要合并了。

二、合并中的财务问题(这可是高级财务会计的重点哦)1. 资产评估与定价。

在合并的时候,首先要做的就是资产评估。

A企业有一堆老旧的厂房和设备,这些在传统的会计账面上可能只是按照折旧后的价值计算。

但是对于B企业那些聪明的财务人员来说,他们看到了这些旧厂房的地理位置优势,可以改造成充满创意的科技园区。

所以在评估的时候就产生了分歧。

A企业的老财务觉得就应该按照账面来,而B 企业的财务则想把未来的潜在价值也算进去。

这就像两个人在菜市场买菜,一个觉得这就是普通白菜的价格,另一个却觉得这是有机白菜,价格得翻倍。

最后呢,通过请专业的评估机构,综合考虑各种因素,确定了一个双方都能勉强接受的价格。

这里面涉及到很多高级财务会计的知识,比如对无形资产的重新评估(A 企业的品牌在当地的知名度其实也是一种无形的资产,之前可能被低估了),还有对未来现金流的预测(B企业预测改造后的园区能带来多少租金收入等)。

2. 财务报表合并。

当这两家企业合并后,要把财务报表合在一起可不容易。

A企业的财务报表是那种规规矩矩的传统格式,每一笔账都记得清清楚楚,但是缺乏一些对创新项目的成本核算。

B企业则有很多关于研发投入的特殊账目,在新的合并报表里,得把这些不同的会计政策和会计估计统一起来。

这就好比把两种不同风格的拼图拼在一起,有的拼图块形状怪异(B企业的特殊账目),得想办法调整一下才能放进A企业那种方方正正的拼图框架里。

而且,在合并财务报表的时候,还要考虑到少数股东权益的问题。

因为A企业有一些小股东,他们在合并后的公司里权益怎么计算,这也是个头疼的问题。

甲股份有限公司(本题下称“甲公司”)为上市公司,2007年至2009年企业合并、长期股权投资有关资料如下:(1)2007年1月20日,甲公司与乙公司签订购买乙公司持有的丙公司(非上市公司)60%股权的合同。

合同规定:以丙公司2007年5月30日评估的可辨认净资产价值为基础,协商确定对丙公司60%股权的购买价格;合同经双方股东大会批准后生效。

购买丙公司60%股权时,甲公司与乙公司不存在关联方关系。

(2)购买丙公司60%股权的合同执行情况如下:①2007年3月15日,甲公司和乙公司分别召开股东大会,批准通过了该购买股权的合同。

②以丙公司2007年5月30日净资产评估值为基础,经调整后丙公司2007年6月30日的资产负债表各项目的数据如下:丙公司资产负债表2007年6月30日单位:万元上表中固定资产为一栋办公楼,预计该办公楼自2007年6月30日起剩余使用年限为20年、净残值为零,采用年限平均法计提折旧;上表中无形资产为一项土地使用权,预计该土地使用权自2007年6月30日起剩余使用年限为10年、净残值为零,采用直线法摊销。

假定该办公楼和土地使用权均为管理使用。

③经协商,双方确定丙公司60%股权的价格为7 000万元,甲公司以一项固定资产和一项土地使用权作为对价。

甲公司作为对价的固定资产2007年6月30日的账面原价为2 800万元,累计折旧为600万元,计提的固定资产减值准备为200万元,公允价值为4 000万元;作为对价的土地使用权2007年6月30日的账面原价为2 600万元,累计摊销为400万元,计提的无形资产减值准备为200万元,公允价值为3 000万元。

2007年6月30日,甲公司以银行存款支付购买股权过程中发生的评估费用120万元、咨询费用80万元。

④甲公司和乙公司均于2007年6月30日办理完毕上述相关资产的产权转让手续。

⑤甲公司于2007年6月30日对丙公司董事会进行改组,并取得控制权。

企业合并与合并财务报表提高案例分析精选企业合并与合并财务报表案例分析精选1>>飞合达公司是一家汽车生产经营企业,经过多年的建设与发展,在汽车、摩托车、汽车发动机、变速器、汽车电子电气及汽车零部件方面都取得了辉煌业绩。

2010年开始,为实现跨越式发展,飞合达公司实施了以下并购:(1)2010年6月30日,飞合达公司与和其无关联关系的河谷集团公司签订协议,以60 000万元购入河谷集团下属全资子公司广元公司60%的有表决权股份。

根据协议,并购完成后飞合达公司有权决定广元公司的财务和经营决策。

6月30日,广元公司净资产的账面价值为75 000万元,可辨认净资产公允价值为80 000万元。

8月1日,飞合达公司向河谷集团支付了60 000万元。

8月31日,飞合达公司办理完毕股权转让手续。

广元公司当日的净资产账面价值为80 000万元,可辨认净资产公允价值为82 000万元,此外,飞合达公司为本次收购发生审计、法律服务、咨询等费用1 000万元。

(2)为扩大汽车零部件业务规模,飞合达公司拟收购以发动机配件为主要产品的速尔公司。

2010年9月1日,飞合达公司支付60 000万元的对价购入速尔公司70%的有表决权股份,取得实质控制权,速尔公司当日净资产账面价值为90 000万元,可辨认净资产公允价值为100 000万元。

在合并前飞合达公司与速尔公司无关联关系。

(3)2011年2月1日,飞合达公司以银行存款4 000万元从无关联关系的艺龙公司原股东处购入艺龙公司20%的有表决权股份。

当日,艺龙公司可辨认净资产的公允价值为18 000万元。

艺龙公司是一家钢铁生产企业,主营汽车大梁钢、汽车结构钢、汽车零部件钢、汽车车轮钢等汽车用钢材。

投资完成后,飞合达公司能够对艺龙公司实施重大影响,从而获得原材料价格优势。

2011年8月1日,飞合达公司以银行存款10 000万元从艺龙公司原股东处再次购入艺龙公司40%的有表决权股份,另发生审计、法律服务、咨询等费用1 500万元。

甲公司20×6年2月1日取得了乙公司20%的股权,支付的现金为3000万元(公允价值),取得投资时乙公司可辨认净资产公允价值为14000万元。

2×10年7月31日,甲公司另支付现金为8000万元取得了乙公司40%的股权,两项合计能够对乙公司实施控制;当日,甲公司持有的乙公司20%股权的公允价值为4000万元,账面价值为3500万元。

购买日乙公司可辨认净资产公允价值为18000万元。

甲公司对乙公司不具有共同控制和重大影响,但在活跃市场中有报价、公允价值能够可靠计量的,甲公司在取得该股权投资时确认为可供出售金融资产。

要求:(1)计算合并商誉;(2)计算股权增值.(1)计算达到企业合并时应确认的商誉原持有20%股份应确认的商誉=30000000-140000000×20%=2000000(元)进一步取得40%股份应确认的商誉=80000000-180000000×40%=8000000(元)合并财务报表中应确认的商誉=2000000+8000000=10000000(元)(2)对于购买日之前持有的被购买方的股权,按照该股权在购买日的公允价值进行重新计量甲公司在编制购买日(2×10年7月31日)或当期的合并财务报表时,应当对购买日之前持有的乙公司20%的股权按照其在购买日的公允价值进行重新计量(4000万元),公允价值与该20%的股权在购买日的账面价值(3500万元)之间的差额(4000万元-3500万元=500万元)计入当期投资收益。

甲公司其他综合收益中与该20%股权投资相关的部分(3500万元-3000万元=500万元)也应当转入当期投资收益。

甲公司在购买日或当期的合并财务报表附注中,还应当披露其在购买日之前持有的乙公司20%股权在购买日的公允价值(4000万元)、按照公允价值重新计量产生的相关利得金额(500万元)。

百视通合并案例分析——风行&东方明珠课程:高级财务会计班级:会计1202组员:覃晓雪 20王斯莹 21何苗 22江蕊彤 23田园24龚晗01615张曼宇26曹珍 27蒋立咪 22王鹏26风行VS东方明珠—-谁能给百视通带来真正得幸福百视通公司(BesTV)就是国内领先得IPTV新媒体视听业务运营商、服务商,由上海文广新闻传媒集团(SMG)与清华同方股份公司合资组建.BesTV 依托SMG,拥有强大得视听内容创意与生产、交互产品研发与应用、新媒体管理与运营得综合优势;同时,BesTV在网络电视(IPTV)技术方面与微软、Cisco、等国际公司合作,拥有业界领先得运营管理平台。

BesTV在中国IPTV产业中处于领先地位,国际媒体评价BesTV为全球最著名得IPTV产业品牌之一。

2010年以来,中国得互联网媒体市场风起云涌,为了保持在互联网媒体行业得领先地位,百视通以及其依托得文广集团从2010年以来不断扩大其收购兼并得规模。

本文选取了2010年以后百视通两个具有代表意义得收购案例进行分析。

2012年3月,百视通表示,将斥资3000万美元现金收购“风行网络有限公司"与北京风行在线技术有限公司各35%股权。

2015年6月百视通吸收合并东方明珠及发行股份与支付现金购买资产并募集配套资金得重大资产重组。

重组后得百视通将变更为“上海东方明珠新媒体股份有限公司”(下称“东方明珠新媒体”).一个就是传统得企业收购方式:大企业收购小企业;而另一个则就是通过以小吃大得方式,以迅速地扩大生产规模,这样得方式更符合互联网传媒业得发展趋势。

到底哪种合并方式更能促进新媒体企业得发展,让我们一起走进百视通得两段“联姻".一、风行篇之当灰姑娘遇到白马王子(一)背景分析:国内互联网发展正处于一个巨大变革得时代,并购联盟飓风来袭,当人们为那些处在第一梯队得互联网公司联盟叫好之时,也无奈得瞧到这样一个事实,就就是中小企业生存与发展得空间越来越小。

高会例题1:例1:20×6 年 6 月 30 日, P 公司向 S 公司的股东定向增发 1 000 万股普通股 (每股面值为 1 元,市价为 10.85 元) 对 S 公司进行吸收合并,并于当日取得 S 公司净资产。

当日, P 公司、 S 公司资产、负债情况如表 1-2 所示。

资产负债表(简表)20×6 年 6 月 30 日单位:万元P 公司项目账面价值资产:S 公司账面价公允价值值货币资金 4 312.50 450 450 存货 6 200 255 450 应收账款 3 000 2 000 2 000 长期股权投资 5 000 2 150 3 800 固定资产:固定资产原价10 000 4 000 5 500 减:累计折旧 3 000 1 000 0固定资产净值7 000 3 000无形资产 4 500 500 1 500 商誉0 0 0资产总计30 012.50 8 355 13 700 负债和所有者权益:短期借款 2 500 2 250 2 250 应付账款 3 750 300 300 其他负债375 300 300 负债合计 6 625 2 850 2 850 实收资本(股本) 7 500 2 500资本公积 5 000 1 500本例中假定 P 公司和 S 公司为同一集团内两家全资子公司,合并前其共同的 母公司为 A 公司。

假定 P 公司与 S 公司在合并前采用的会计政策相同。

P 公司 对该项合并应进行的会计处理为?例 2: 对于同一控制下的企业合并,合并方以发行权益性证券作为合并对价的, 应当在合并日按照( )作为长期股权投资的初始投资成本。

A 、发行权益性证券的公允价值B 、发行价格C 、取得被合并方所有者权益帐面价值D 、取得被合并方所有者权益帐面价值的份额例 3:2007 年 1 月 1 日甲公司支付现金 2000 万元购买丙公司持有的乙公司的 60% 的股权(甲和乙属于同一集团的子公司,甲公司持有的乙公司发行的股票共 1800 万股, 面值为 1 元),购买股权时乙公司的所有者权益帐面价值为 4000 万元 。