盈亏模拟曲线

- 格式:xlsx

- 大小:19.60 KB

- 文档页数:3

盈亏平衡分析法一、盈亏平衡分析方法盈亏平衡分析(Break-Even Analysis,BEA)是指在一定市场、生产能力和经营管理条件下,依据方案的成本与收益相平衡的原则,确定方案产量、成本与利润之间变化与平衡关系的方法。

当方案的收益与成本相等时,即盈利与亏损的转折点,就是盈亏平衡点(Break-Even Point,BEP)。

盈亏平衡分析就是要找出方案的盈亏平衡点。

盈亏平衡点越低,说明方案盈利的可能性越大,亏损的可能性越小,因而方案有较大的抗经营风险能力。

由于盈亏平衡分析是分析产量(销量)、成本与利润的关系,故又称为量本利分析,临界点分析法等。

盈亏平衡点的表达形式有多种。

它可以用实物产量、单位产品售价、单位产品可变成本以及年固定成本总量表示;也可以用生产能力利用率(盈亏平衡点率)等相对量表示,其中产量与生产能力利用率,是进行项目不确定性分析中应用较广的。

根据生产成本、销售收入与产量(销量)之间是否呈线性关系,盈亏平衡分析可分为线性盈亏平衡分析和非线性盈亏平衡分析。

盈亏平衡分析是以下列基本假设条件为前提的:(1)所采取的数据是投资方案在正常年份内所达到设计生产能力时的数据,这里不考虑资金的时间价值及其他因素。

(2)产品品种结构稳定,否则,随着产品品种结构变化,收益和成本会相应变化,从而使盈亏平衡点处于不断变化之中,难以进行盈亏平衡分析。

(3)在盈亏平衡分析时,假定生产量等于销售量,即产销平衡。

二、线性盈亏平衡分析(一)线性盈亏平衡分析研究的假设条件(1)生产量等于销售量;(2)固定成本不变,单位可变成本与生产量成正比变化;(3)销售价格不变;(4)只按单一产品计算,若项目生产多种产品,则换算为单一产品计算。

(二)销售收入、成本费用与产品产量的关系1、销售收入与产量关系线形盈亏平衡分析的前提是按销售组织生产,产品销量等于产品产量。

由于其销售价格不变,销售收入与产量之间的关系为:TR=PQ (5-7)式(5-7)中:TR——销售收入P——单位产品价格(不含税)Q——产品销售量2、成本与产量关系方案或项目投产后,生产和销售产品的总成本费用为C。

盈亏平衡点的计算方法1. 固定成本法(Fixed cost method)其中,固定成本是指不随销售量的变化而变化的成本,例如租金、折旧费用等;销售价格是指每个单位产品的售价;可变成本比例是指每个单位产品的可变成本占销售价格的比例。

这个方法的前提是可变成本比例是固定的。

例如,如果每个单位产品的销售价格是100元,可变成本比例是0.6,固定成本是5000元,则盈亏平衡点为:2. 边际贡献法(Contribution margin method)其中,边际贡献率是指每个单位产品的销售价格减去可变成本后的金额。

边际贡献率与可变成本比例之间的关系为:边际贡献率=销售价格-可变成本这个方法的前提是边际贡献率是固定的。

例如,如果每个单位产品的销售价格是100元,可变成本是60元,固定成本是5000元,则边际贡献率为100-60=40元,盈亏平衡点为:3. 成本-收益法(Cost-volume-profit analysis)成本-收益法是一种综合分析企业销售量、售价、成本和利润之间关系的方法。

它通过考虑销售量的变化对企业利润的影响,来确定盈亏平衡点。

具体步骤如下:-首先,计算每个单位产品的可变成本。

-然后,根据销售量的不同,计算销售收益和总成本(包括固定成本和可变成本)。

-最后,绘制成本-收益曲线,通过交叉点确定盈亏平衡点。

这个方法可以更灵活地考虑不同销售量对企业利润的影响,但计算相对较复杂。

盈亏平衡点的计算是企业经营管理的重要工具之一,通过计算盈亏平衡点,企业可以了解自己的经营成本,在制定销售策略、定价策略等方面提供参考。

同时,盈亏平衡点的计算还有助于评估企业的风险和盈利能力,并为制定经营决策提供参考依据。

一、盈亏临界点计算的基本模型设以P代表利润,V代表销量,SP代表单价、VC代表单位变动成本,FC代表固定成本,BE代表盈亏临界点,根据利润计算公式可求得盈亏临界点的基本模型为:P=V<SP>-V<VC>-FC或P=V<SP-VC>-FC盈亏临界点就是企业利润等于零时的销售量,所以,可得到BE<SP>-BE<VC>-FC=0或BE<SP-VC>-FC=0进而得到:这就是盈亏临界点的基本模型.盈亏临界点的计算,可以采用实物和金额两种计算形式:1.按实物单位计算:其中,单位产品贡献毛益=单位产品销售收入-单位变动成本设某产品单位售价为10元,单位变动成本为6元,相关固定成本为8 000元,则盈亏临界点的销售量<实物单位>=8 000÷<10-6>=2 000〔件〕.2.按金额综合计算:盈亏临界点的销售量〔用金额表现〕=固定成本÷贡献毛益率其中,贡献毛益率=贡献毛益/ 销售收入设某企业第一季度共销售产品2 500件,其销售收入为25 000元,销售收入中的变动成本为15 000元,相关固定成本为8 000元,据此可确定其:贡献毛益为:25 000-15 000=10 000〔元〕贡献毛益率为:10 000÷25 000=40%则盈亏临界点的销售量〔用金额表现〕=8 000÷0.40=20 000〔元〕.二、安全边际与安全边际率模型该模型主要用于企业分析其经营的安全程度."安全边际〞,是指现有销售量超过盈亏临界点销售量的差额,这个差额标志着从现有销售量到盈亏临界点有多大的差距,或者说,现有的销售量,再降低多少,才会发生亏损.安全边际可以用绝对数和相对数两种形式来表现,其计算公式为:安全边际=现有销售量-盈亏临界点销售量假定某企业的盈亏临界点的销售量为2 000件,单位售价为10元,预计的销售量可达到3 000件,则该企业的安全边际=3 000-2 000=1 000<件>或=3 000×10-20 000=10 000<元>安全边际率=1 000÷3 000=33.33%或=10 000÷30 000=33.33%因为只有盈亏临界点以上的销售额〔即安全边际部分〕才能为企业提供利润,所以销售利润又可按下列公式计算:销售利润=安全边际销售量×单位产品贡献毛益销售利润率=安全边际率×贡献毛益率此外,以盈亏临界点为基础,还可得到另一个辅助性指标,即达到盈亏临界点的作业率.其计算公式为:当企业作业率低于盈亏临界点的作业率时就会亏损.所以,该指标对企业的生产安排具有一定的指导意义.三、实现目标利润的模型实现目标利润模型是盈亏临界点基本模型的扩展.既然企业经营的目的在于盈利而非保本,那么,为了分析和规划目标利润,就有必要了解实现目标利润的模型.此种模型又分可为以下两种:1.实现税前目标利润的模型2.实现税后目标利润的模型考虑到从税后利润着眼进行目标利润的规划和分析,更能符合企业生产经营的实际,为此,需要进一步考虑所得税率变动对实现目标利润的影响.则:四、多品种盈亏临界点分析的模型在企业产销多种产品的情况下,盈亏临界点就不能用实物单位计算,而只能用金额来表现,即计算盈亏临界点的销售额,通常有以下几种模型可用于多品种盈亏临界点的计算.1.加权平均模型该模型的关键在于求出各种产品的贡献毛益率和销售比重,然后以销售比重为权数进行加权平均.其计算步骤如下:第一步:计算全部产品的销售总额:销售总额=∑〔各种产品的单价×预计销售量〕第二步:计算各种产品的销售比重:第三步:计算各种产品的加权平均贡献毛益率:加权平均贡献毛益率=∑〔各种产品的贡献毛益率×各种产品的销售比重〕第四步:计算整个企业综合的盈亏临界点销售额:第五步:计算各种产品的盈亏临界点的销售额与销售量:各种产品盈亏临界点的销售额=综合盈亏临界点销售额×各种产品的销售比重2."联合单位〞模型生产多品种的企业,也可以使用"联合单位〞作为盈亏临界点销售量的计量单位.该模型的主要思路是将要出售的多品种产品视同以一定产品结构"捆绑销售〞,其计算盈亏临界点的步骤如下:第一步:确定各产品预计销售量的比重并计算各产品的贡献毛益率;第二步:以预计销售量的比重为权数,计算联合单位的贡献毛益;第三步:计算联合单位盈亏临界点的销售额和销售量;第四步:计算各种产品的盈亏临界点的销售额和销售量.设某企业的年固定成本为170 000元,生产甲、乙、丙三种产品,有关资料如下表:销售量〔件〕单价〔元〕单位变动成本〔元〕单位贡献毛益〔元〕甲 5 000 10 5 5乙 2 500 10 6 4丙 2 500 10 7 3 联合单位的贡献毛益计算如下表:销售比单位贡献毛益〔元〕联合单位的贡献毛益〔元〕甲 2 5 10乙 1 4 4丙 1 3 3联合单位的贡献毛益17达到盈亏临界点的联合单位=固定成本÷联合单位的贡献毛益=170 000÷17=10 000〔单位〕联合单位的单价为:2×10+1×10+1×10=40〔元〕达到盈亏临界点的销售收入:10 000×40=400 000〔元〕则甲产品盈亏临界点的销售量=10 000×2=20 000〔件〕甲产品盈亏临界点的销售额=20 000×10=200 000〔元〕乙产品盈亏临界点的销售量=10 000×1=10 000〔件〕乙产品盈亏临界点的销售额=10 000×10=100 000〔元〕丙产品盈亏临界点的销售量=10 000×1=10 000〔件〕丙产品盈亏临界点的销售额=10 000×10=100 000〔件〕。

PRE沙盘模拟产品盈亏分析第一年第一年度,年初支付广告费用1M获得一张销售额为11M的2个P1产品订单,即P1产品售出单价为5.5M,变动成本即直接成本为2M;本年度有40M的长贷需要支付4M的利息;综合费用为22M。

年初原有3条手工线(M1、M2、M3)和1条半自动线(S1),第三季度建成一条半自动线(S2),第四季度变卖一条手工线(M2)并在该季度空置。

年末共有手工线2条(M1、M3)、半自动线2条(S1、S2)。

考虑到手工线M2在该年度仍有产出1个P1产品,故算为费用分摊的生产线。

∴平均综合费用为22/5=4.4M,平均分摊利息为4/5=0.8。

∵手工线M1、M3的折旧费用均为1M,已变卖手工线M2的折旧费用为0M,半自动线S1的折旧费用为1M,年度新建成半自动线S2的折旧费用为2M。

∴手工线M1、M3生产P1盈亏平衡点产量为Q*=(4.4+0.8+1)/(5.5-2)=1.77个手工线M2生产P1盈亏平衡点产量为Q*=(4.4+0.8)/(5.5-2)=1.49个半自动线S1生产P1盈亏平衡点产量为Q*=(4.4+0.8+1)/(5.5-2)=1.77个半自动线S2生产P1盈亏平衡点产量为Q*=(4.4+0.8+2)/(5.5-2)=2.06个这5条线第一年(M1、M2、M3、S1、S2)的产能分别为1个、2个、1个、2个、0个。

那么,基于此前提,手工线(M1、M3)和半自动线(S1、S2)生产产品P1在第一年中都是亏损状态,只有手工线M2生产产品P1实现盈利。

第二年第二年度,年初支付广告费用12M获得一张销售额为18M的4个P1产品订单、一张销售额为8M的2个P1产品订单、一张8M的1个P2产品订单,即P1产品平均售出单价为4.5M,变动成本即直接成本为2M,P2产品售出单价为8M,变动成本即直接成本为3M;本年度有120M的长贷需要支付12M的利息;综合费用为31M。

生产中心在第一年的基础上,于第三季度建成一条全自动手工线。

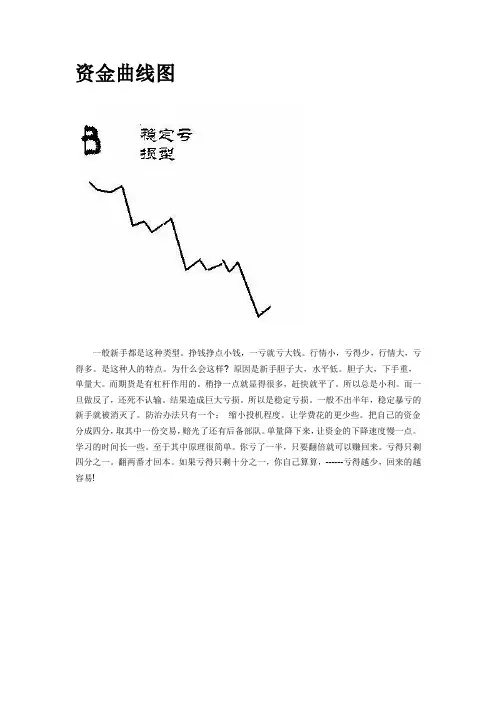

资金曲线图一般新手都是这种类型。

挣钱挣点小钱,一亏就亏大钱。

行情小,亏得少,行情大,亏得多。

是这种人的特点。

为什么会这样? 原因是新手胆子大,水平低。

胆子大,下手重,单量大。

而期货是有杠杆作用的。

稍挣一点就显得很多,赶快就平了。

所以总是小利。

而一旦做反了,还死不认输。

结果造成巨大亏损。

所以是稳定亏损。

一般不出半年,稳定暴亏的新手就被消灭了。

防治办法只有一个:缩小投机程度。

让学费花的更少些。

把自己的资金分成四分,取其中一份交易,赔光了还有后备部队。

单量降下来,让资金的下降速度慢一点。

学习的时间长一些。

至于其中原理很简单。

你亏了一半,只要翻倍就可以赚回来。

亏得只剩四分之一。

翻两番才回本。

如果亏得只剩十分之一,你自己算算,------亏得越少,回来的越容易!这种人大多是股票过来的老手。

股票习惯了满仓操作。

技术上有独到之处。

资金管理则不太重视,自信心很强。

永远满仓。

俗话说,瞎猫还能逮个死耗子,何况是技术分析的老手。

所以,经常能看到这种人短期暴挣,一个月甚至一星期就翻一两倍。

但没过多久就发生了意外事件(期货市场上意外尤其多),这位老兄运气“太差”,正好赶上了,于是大赔,规模大,赔的更多。

于是原来辛苦辛苦赚来的钱钱,全送回去,还倒贴了些。

周而复始,一年年过去。

(一般也就坚持个一两年)这种人最后的结局一定是收在亏损上。

实在做不动了。

没办法。

这种人有较长的期货交易经验。

看盘时间长了,盘感不错。

技术分析也行。

时不时有大的利润到手。

胆子大了。

下手就重了。

一下赔了。

于是胆子吓小了。

手数小了,反而赚了。

资金慢慢涨。

一看赚钱了。

胆子又大了。

单量一大,意外又发生了。

所以时不时的会有深幅回档。

和暴挣暴亏不一样,单量在变化。

这D很难赚到大钱,不能实现质的飞跃.做期货做的久了,胆子小了。

也赔了很多钱。

没体力了。

技术上还不到位,又不想放弃。

于是一边学习,一边实践。

有挣有赔。

加上手续费的消耗。

帐户余额成稳定下降态势。

或成小幅攀升态势。

产业化经营项目的盈亏平衡点和作图在编制产业化项目可行性研究报告时都要进行财务分析,而盈亏平衡分析是财务分析的一个重要部分。

进行盈亏平衡分析的目的是寻找盈亏平衡点,据此判断项目风险大小及对风险的承受能力,为投资决策提供科学依据。

一、盈亏平衡点的计算盈亏平衡点又叫做盈亏临界点,就是盈利与亏损的分界点,在平衡点上,“项目总收益= 项目总成本”。

所谓盈亏平衡点产量,就是指当销售收入等于产品总成本时的产品产量(销售税额计入产品的变动成本)。

一般的,平衡点产量计算方法如下:产品销售收入=产量*单价,表示为:Q*P ;产品总成本=产量*单位变动成本+固定成本,表示为:Q*V+F ;令两者相等:Q*P=Q*V+F可求出盈亏平衡点产量:Q1 =F/(P-V)式中Q——表示产量或销售量;P——表示产品单位销售价格;V——表示单位产品变动成本。

F——表示固定成本;(* 为乘号)项目的盈亏平衡可用下图来表示:图1中的横坐标为产品产量,纵坐标为各个变量于不同产量时的对应值(金额)。

实际中,一个项目往往会有数个产品,为了简化分析,我们更愿意将这些产品综合起来考虑,常以“生产能力利用率”作为盈亏平衡图的横坐标:将产量达到设计生产能力时的“生产能力利用率”设为100%,来分析“生产能力利用率”达到“百分之几”时能实现盈亏平衡。

二、在Excel中作图假设我们的有关数据都存放在Excel表中(农业开发产业化项目可行性研究报告附表),利用Excel强大的图表功能,我们可以很方便的作出盈亏平衡图。

Excel图表包含多种形式,这里要选择“XY散点图”。

“XY散点图”是以点的坐标为依据,建立点与点之间的连线,作图前,各曲线的相关点坐标数据须准备好。

设:F ——表示固定成本;Vs——表示项目达到设计生产能力(“生产能力利用率”为100%)时的变动成本Ts——表示项目达到设计生产能力的销售收入如前所说,盈亏平衡图有这样几条线:1、X轴:表示“生产能力利用率”,最大值可设为100%;2、Y轴:表示金额;3、固定成本线,这是一条与X轴平行的直线,固定成本不随产量的变化而变化,决定该直线的点的坐标是:(0,F),(100%,F),直线方程为:y = F;4、变动成本线,一般为一条随横坐标值增加而增加的直线,决定该直线的点的坐标是:(0,0),(100%,Vs),直线方程为:y = Vs * x ;5、总成本线,为固定成本和变动成本之和,决定该直线的点的坐标是:(0,F),(100%,F+Vs),直线方程为:y = F + Vs * x6、销售收入线,决定该直线的点的坐标是:(0,0),(100%,Ts),直线方程为:y = Ts *x7、辅助线:平衡点到Y轴及到X轴的垂线。

盈亏平衡点分析盈亏平衡点(Break Even Point,简称BEP)又称零利润点、保本点、盈亏临界点、损益分歧点、收益转折点。

通常是指全部销售收入等于全部成本时(销售收入线与总成本线的交点)的产量。

以盈亏平衡点的界限,当销售收入高于盈亏平衡点时企业盈利,反之,企业就亏损。

盈亏平衡点可以用销售量来表示,即亏平衡点的销售量;也可以用销售额来表示,即盈亏平衡点的销售额。

盈亏平衡点的基本作法假定利润为零和利润为目标利润时,先分别测算原材料保本采购价格和保利采购价格;再分别测算产品保本销售价格和保利销售价格。

盈亏平衡点分析图;编辑本段盈亏平衡点的计算计算公式按实物单位计算:盈亏平衡点=固定成本/(单位产品销售收入-单位产品变动成本)按金额计算:盈亏平衡点=固定成本/(1-变动成本/销售收入)=固定成本/贡献毛率盈亏平衡点盈亏平衡点分析盈亏平衡点分析利用成本的固定性质和可变性质来确定获利所必需的产量范围。

如果我们能够将全部成本划分为两类:一类随产量而变化,另一类不随产量而变化,就可以计算出给定产量的单位平均总成本。

半可变成本能够分解为一固定成本和一可变成本。

但是,对不同的产量平均固定成本时,单位成本的固定成本是不相同的,因而这种单位产品平均成本的概念,只对个所计算的产量值是正确的。

因此从概念上来看,将固定成本看作成本汇集总额是有益的,此汇集总额在扣除可变成本之后,必须被纯收入所补偿,这种经营才能产生利润,如果扣除可变成本之后的纯收入刚好等于固定成本的汇集总额,那么这一点或是这样的销售水平称为盈亏平衡点。

精确地来说,正是因为在销售进程的这一点上,总的纯收入刚好补偿了总成本(包括固定成本和可变成本),低于这一点就会发生亏损,而超过这一点就会产生利润。

一个简单的盈亏平衡点结构图。

横轴代表产量,纵轴代表销售额或成本。

假定销售额与销售量成正比,那么销售线是一条起于原点的直线。

总成本线在等于固定成本的那一点与纵轴相交,且随着销售量的增加而成比例地表现为增长趋势。

盈亏平衡分析李平【盈亏平衡分析】分析一定市场价格下,企业的总成本和总收入之间何时达到平衡状态。

图6-8 盈亏平衡分析图TR是企业的总收入曲线,它表示,随着企业的产量的增加,总收入不断上升。

一般情况下,它表现为一条直线。

TC是企业的总成本曲线,受可变成本的影响,它不可能是一条直线。

TR和TC相交于Q=x处。

由图6-8中可以看出,当产量Q小于x时,总成本高于总收入,这时,企业还不能实现盈利;在产量Q等于x时,总收入与总成本相当,企业既没盈利,也没亏损;当产量Q大于x时,总收入大于总成本,企业开始出现盈利。

在Q=x上,总收入=总成本,我们称这个点为盈亏平衡点。

需要注意的是,盈亏平衡点只是表示,在一定的价格条件下,使企业的总成本和总收益相等的产量,它和企业的最佳规模无关。

它是用来计算一定成本条件下可以实现盈亏平衡的产量。

除非是完全垄断市场,否则不能用它计算盈亏平衡价格。

只要市场存在竞争,企业在制定产品价格时,就不能只根据自身的成本,它们还必须考虑市场供需双方的要求。

影响盈亏平衡点的位置的因素:盈亏平衡点是总收入曲线与总成本曲线的相交点,所以我们分析企业在何处能够获得盈亏平衡,就需要从总收入曲线和总成本曲线入手。

1.1.固定成本对盈亏平衡的影响在图6-9中,我们假设总收入曲线TR不移动,固定成本FC和总成本曲线TC,分别从实线的位置上升到虚线的位置。

它表示,固定成本增大导致总成本增大。

此时,我们看到盈亏平衡点向右移动,这意味着企业需要更多的产量才能实现盈亏平衡。

从另一个意义上说,企业要在较小的产量实现盈亏平衡,它可以做的一方面是使固定成本FC下降。

如前所述,固定成本下降,从一个侧面上降低了总成本,使得盈亏平衡点向左移动。

2.可变成本对盈亏平衡的影响如果企业降低可变成本,也就是能源消耗、劳动力、原材料等的成本,也可以使总成本下降,达到在较低产量下实现盈亏平衡的目的。

3.总收入对盈亏平衡的影响由图6-10中,可以看出,当总收入曲线的斜率变大时,它向Y轴倾斜,盈亏平衡点向左移动。

假设有一个制衣厂,生产的裤子单位售价100元,其中生产一件产品的人工费10元, 材料费15元, 制造过程中所耗费的水电费10元(当然可能会有其他随可做表如下: 其中“单位可变成本” 即为 直接人工,直接材料,可变制造费 相加之和上表B2=B3+B4+B5, 请自己加公式。

B7解释一下,B7等于销售单介B1减单位可变成本B2, 这个值在会计注意"单位"两个字,是销售一件产品贡献。

在实际企业生产过程中,还有部分费用是不随产量变动而变动的,我们称之为固定费用。

象机器设备的动,意思是说卖不卖东西,这部分费用依然产生。

我们暂且估计数据如下(本故事纯属虚构,如有雷同,纯属巧合)1400上表B8=B9+B10+B11假设销量1000条,继续做表上表,B14=B13*B7, B15=B13*B1, B16=B8+B13*B2, 解释一下B19盈亏平衡销量当企业有销量时,单位边际贡献随之增加,只有所有售出产品的边际贡献总值超过企业的固定成本时,际贡献总值等于固定成本。

因为边际贡献总值=单位边际贡献乘 X 销量,所以盈亏平衡时的销量=固定成本/单位以下内容为EXCEL盈亏损模型所需要的建的辅助区域, 至于为什么要建这个区域,等做好之后您再慢慢÷其中: C1到F1标题手工填入,C2销量输入0, C2为0,D2肯定也为0, E2输入公式 =B8, F2输入公式: =D2-E2C3输入1500, 假设这是企业最大销量(闲少?那您填多大我都不拦着), D3输入公式: =C3*B7, E3输入公式: =B8再加两条参考线:其中:C7到C10的公式都是: =B19, D8公式:=B8, C13到C17的公式都是: =B13, D14公式:=B14, D15公至于为什么输入这些数字, 下边解释。

至于为什么要做参考线也下边解释。

现在只需要明白一点:拿“盈亏点销量垂直参考线”来说,如果把C7到C10的值放图表上的X轴,D7到D10为Y轴的话, 因为X值相同,这“当前销量垂直参考线”中的数据就是垂直于X轴的直线上的五个点。

盈亏平衡曲线

赢利和亏损是投资者伴随左右的,但如何把财富保持在最佳水平,这便是储蓄者的一大难题。

而赢利亏损平衡曲线(Profit and Loss Balance Curve)就是一种提高财富管理效能的途径。

赢利亏损平衡曲线是从不同的层次去分析企业的经营状况的一种较为精细的方案。

它可以分析出利润究竟是如何获得的,亏损与收入有多源,以及如何把财务成本最小化。

它不仅能够反映企业经营成功,同时还能提示出企业可能遇到的问题,便于及时采取措施。

赢利亏损平衡曲线可以有效帮助投资者明确投资风险,有效控制风险,并实现投资最大化的效益。

它还可以帮助投资者树立最佳的投资策略,明确投资的未来走向。

通过赢利亏损平衡曲线的数据分析,投资者可以更正确、更全面地把握资产管理的最佳状态,以期达到资产最大化、风险最小化的目的。

总之,作为一种提高财富管理效能的有效工具,赢利亏损平衡曲线将有助于财务投资决策,从而帮助投资者更有效地积累财富,实现财富增长。