广汽集团财报分析分解

- 格式:ppt

- 大小:1.20 MB

- 文档页数:36

第1篇一、前言随着我国经济的快速发展和人民生活水平的不断提高,汽车行业已成为国民经济的重要支柱产业之一。

近年来,我国汽车市场持续增长,各大汽车公司纷纷加大研发投入,提升产品品质,以抢占市场份额。

本报告将对某汽车公司的财务报告进行分析,旨在揭示其经营状况、盈利能力、偿债能力等方面的情况,为投资者、管理层及相关部门提供决策依据。

二、公司概况某汽车公司成立于20xx年,主要从事汽车研发、生产、销售及售后服务。

公司产品涵盖乘用车、商用车等多个领域,是国内知名的汽车制造商。

近年来,公司积极响应国家政策,加大新能源汽车的研发力度,产品线逐渐丰富,市场竞争力不断提升。

三、财务报告分析(一)营业收入分析1. 营业收入总体情况根据公司财务报告,20xx年公司营业收入为xx亿元,较上一年增长xx%。

其中,汽车销售收入为xx亿元,同比增长xx%;售后服务收入为xx亿元,同比增长xx%。

这表明公司在市场拓展和品牌建设方面取得了显著成效。

2. 营业收入构成分析(1)汽车销售收入:汽车销售收入是公司营业收入的主要来源。

从报告期内各季度来看,汽车销售收入呈现出稳步增长的趋势。

这主要得益于公司产品线的丰富和市场竞争力的提升。

(2)售后服务收入:售后服务收入在公司营业收入中所占比重逐年上升。

这表明公司售后服务体系不断完善,客户满意度不断提高。

(二)盈利能力分析1. 毛利率分析20xx年公司毛利率为xx%,较上一年提高xx个百分点。

这主要得益于公司产品结构的优化和成本控制能力的提升。

2. 净利率分析20xx年公司净利率为xx%,较上一年提高xx个百分点。

这表明公司在盈利能力方面取得了显著成效。

(三)偿债能力分析1. 流动比率分析20xx年公司流动比率为xx,较上一年有所提高。

这表明公司短期偿债能力较强。

2. 速动比率分析20xx年公司速动比率为xx,较上一年有所提高。

这表明公司短期偿债能力良好。

3. 资产负债率分析20xx年公司资产负债率为xx%,较上一年有所下降。

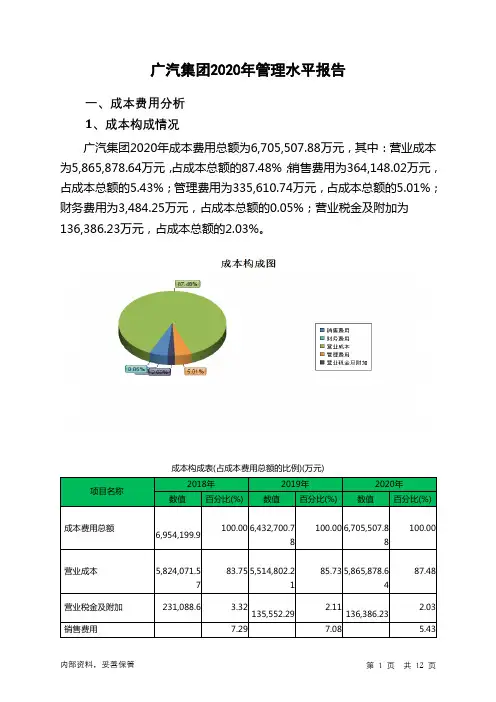

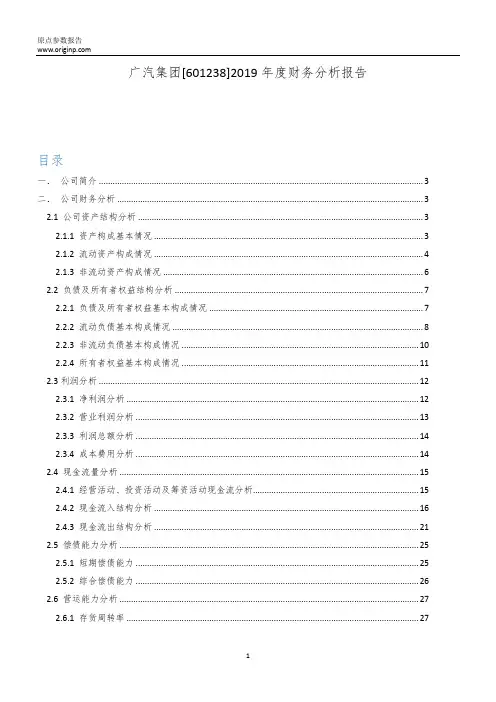

广汽集团[601238]2019年度财务分析报告目录一.公司简介 (3)二.公司财务分析 (3)2.1 公司资产结构分析 (3)2.1.1 资产构成基本情况 (3)2.1.2 流动资产构成情况 (4)2.1.3 非流动资产构成情况 (6)2.2 负债及所有者权益结构分析 (7)2.2.1 负债及所有者权益基本构成情况 (7)2.2.2 流动负债基本构成情况 (8)2.2.3 非流动负债基本构成情况 (10)2.2.4 所有者权益基本构成情况 (11)2.3利润分析 (12)2.3.1 净利润分析 (12)2.3.2 营业利润分析 (13)2.3.3 利润总额分析 (14)2.3.4 成本费用分析 (14)2.4 现金流量分析 (15)2.4.1 经营活动、投资活动及筹资活动现金流分析 (15)2.4.2 现金流入结构分析 (16)2.4.3 现金流出结构分析 (21)2.5 偿债能力分析 (25)2.5.1 短期偿债能力 (25)2.5.2 综合偿债能力 (26)2.6 营运能力分析 (27)2.6.1 存货周转率 (27)2.6.2 应收账款周转率 (27)2.6.3 总资产周转率 (28)2.7盈利能力分析 (29)2.7.1 销售毛利率 (29)2.7.2 销售净利率 (30)2.7.3 ROE(净资产收益率) (31)2.7.4 ROA(总资产报酬率) (32)2.8成长性分析 (33)2.8.1 资产扩张率 (33)2.8.2 营业总收入同比增长率 (34)2.8.3 净利润同比增长率 (35)2.8.4 营业利润同比增长率 (36)2.8.5 净资产同比增长率 (37)一.公司简介二.公司财务分析2.1 公司资产结构分析2.1.1 资产构成基本情况广汽集团2019年资产总额为137,409,527,863.0元,其中流动资产为56,864,501,200.0元,占总资产比例为41.38%;非流动资产为80,545,026,663.0元,占总资产比例为58.62%;2.1.2 流动资产构成情况流动资产主要包括货币资金、交易性金融资产、应收票据及应收账款、应收款项融资、预付账款、其他应收账款、存货、合同资产、持有待售资产、一年内到期的非流动资产以及其他流动资产科目,广汽集团2019年的流动资产主要包括货币资金、存货以及应收票据及应收账款,各项分别占比为56.70%,12.18%和10.04%。

广汽集团2022年财务分析综合报告一、实现利润分析2022年利润总额为746,251.23万元,与2021年的723,688.07万元相比有所增长,增长3.12%。

利润总额主要来自于对外投资所取得的收益。

在营业收入迅速扩大的同时,营业利润也有所增长,企业扩大市场销售的战略是成功的,经营业务开展良好。

二、成本费用分析2022年营业成本为10,168,874.84万元,与2021年的6,916,369.82万元相比有较大增长,增长47.03%。

2022年销售费用为422,846.39万元,与2021年的433,975.59万元相比有所下降,下降2.56%。

从销售费用占销售收入比例变化情况来看,2022年在销售费用下降的情况下营业收入却获得了较大幅度的增长,企业销售形势大幅度改善。

2022年管理费用为416,779.97万元,与2021年的393,390.63万元相比有较大增长,增长5.95%。

2022年管理费用占营业收入的比例为3.79%,与2021年的5.24%相比有所降低,降低1.45个百分点。

营业利润有所提高,管理费用支出控制较好。

本期财务费用为-18,092.49万元。

三、资产结构分析2022年企业不合理资金占用项目较少,资产的盈利能力较强,资产结构合理。

从流动资产与收入变化情况来看,与2021年相比,资产结构没有明显的变化。

四、偿债能力分析从支付能力来看,广汽集团2022年是有现金支付能力的,其现金支付能力为3,656,851.02万元。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析广汽集团2022年的营业利润率为6.78%,总资产报酬率为4.53%,净资产收益率为7.45%,成本费用利润率为6.55%。

企业实际投入到企业自身经营业务的资产为14,034,282.7万元,经营资产的收益率为5.31%,而对外投资的收益率为32.78%。

从企业内外部资产的盈利情况来看,对外投资的收益率大于内部资产收益率,内部经营资产收益率又大于企业实际贷款利率,说明对外投资的盈利能力是令人满意的。

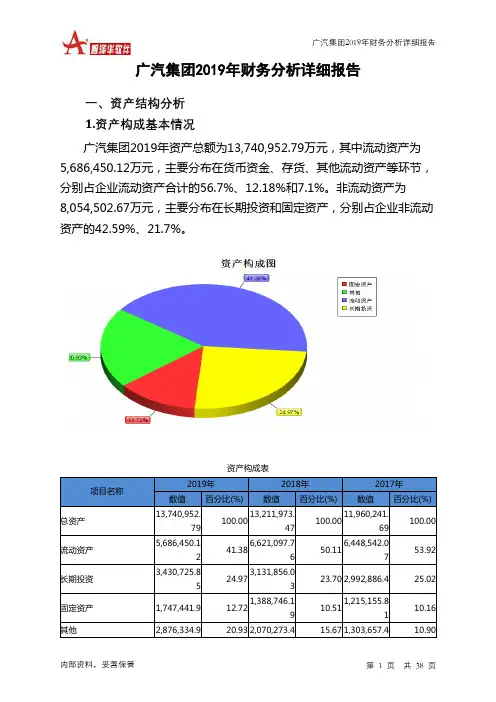

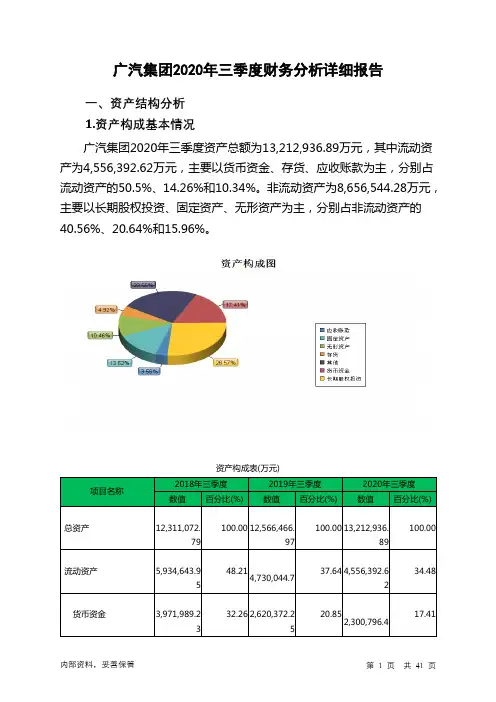

广汽集团2019年财务分析详细报告一、资产结构分析 1.资产构成基本情况广汽集团2019年资产总额为13,740,952.79万元,其中流动资产为5,686,450.12万元,主要分布在货币资金、存货、其他流动资产等环节,分别占企业流动资产合计的56.7%、12.18%和7.1%。

非流动资产为8,054,502.67万元,主要分布在长期投资和固定资产,分别占企业非流动资产的42.59%、21.7%。

资产构成表项目名称2019年 2018年 2017年 数值 百分比(%)数值百分比(%)数值百分比(%)总资产 13,740,952.79100.0013,211,973.47 100.0011,960,241.69 100.00 流动资产 5,686,450.1241.386,621,097.76 50.116,448,542.07 53.92 长期投资 3,430,725.8524.973,131,856.03 23.70 2,992,886.4 25.02 固定资产 1,747,441.9 12.721,388,746.19 10.511,215,155.81 10.16 其他2,876,334.920.93 2,070,273.415.67 1,303,657.410.901 9 12.流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的62.12%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

流动资产构成表项目名称2019年2018年2017年数值百分比(%) 数值百分比(%) 数值百分比(%)流动资产5,686,450.12100.006,621,097.76100.006,448,542.07100.00存货692,783 12.18 672,979.74 10.16 334,659.81 5.19 应收账款346,634.93 6.10 215,853.49 3.26 137,380.96 2.13 其他应收款106,066 1.87 99,624.96 1.50 62,092.93 0.96 交易性金融资产84,284.55 1.48 96,773.4 1.46 0 0.00 应收票据224,112.08 3.94 475,683.18 7.18 246,974.4 3.83货币资金3,224,292.7156.704,190,820.6363.294,946,794.9676.71其他1,008,276.8517.73 869,362.36 13.13 720,639.01 11.18 3.资产的增减变化2019年总资产为13,740,952.79万元,与2018年的13,211,973.47万元相比有所增长,增长4%。

第1篇一、前言随着全球汽车产业的转型升级,新能源汽车市场正迎来前所未有的发展机遇。

广汽新能源作为国内新能源汽车领域的领军企业,其财务状况和经营成果备受关注。

本文将对广汽新能源的财务报告进行深入分析,旨在揭示其财务状况、经营成果、盈利能力、偿债能力、发展潜力等方面的特点。

二、财务报表概述1. 资产负债表根据广汽新能源最新的财务报表,截至2023年12月31日,公司总资产为XX亿元,较上一年同期增长XX%;总负债为XX亿元,增长XX%。

资产负债率为XX%,较上一年同期下降XX个百分点,表明公司负债水平有所降低,财务风险得到有效控制。

2. 利润表在利润方面,广汽新能源2023年实现营业收入XX亿元,同比增长XX%;实现净利润XX亿元,同比增长XX%。

毛利率为XX%,较上一年同期提高XX个百分点,表明公司产品盈利能力有所增强。

3. 现金流量表现金流量方面,广汽新能源2023年经营活动产生的现金流量净额为XX亿元,同比增长XX%;投资活动产生的现金流量净额为XX亿元,同比增长XX%;筹资活动产生的现金流量净额为XX亿元,同比增长XX%。

整体来看,公司现金流状况良好,为业务发展提供了有力保障。

三、财务状况分析1. 盈利能力分析(1)毛利率分析:如前所述,广汽新能源毛利率较上一年同期提高,表明公司在产品定价、成本控制等方面取得一定成效。

(2)净利率分析:公司净利率也呈现上升趋势,说明公司整体盈利能力有所增强。

2. 偿债能力分析(1)流动比率分析:广汽新能源流动比率为XX,较上一年同期有所提高,表明公司短期偿债能力较强。

(2)速动比率分析:速动比率为XX,较上一年同期有所提高,表明公司短期偿债能力进一步巩固。

3. 发展潜力分析(1)市场份额分析:广汽新能源在新能源汽车市场的市场份额持续提升,表明公司产品具有较强的市场竞争力。

(2)研发投入分析:公司持续加大研发投入,推动产品创新,为未来发展奠定坚实基础。

四、经营成果分析1. 营业收入分析公司营业收入持续增长,主要得益于新能源汽车市场的快速发展以及公司产品线的丰富。

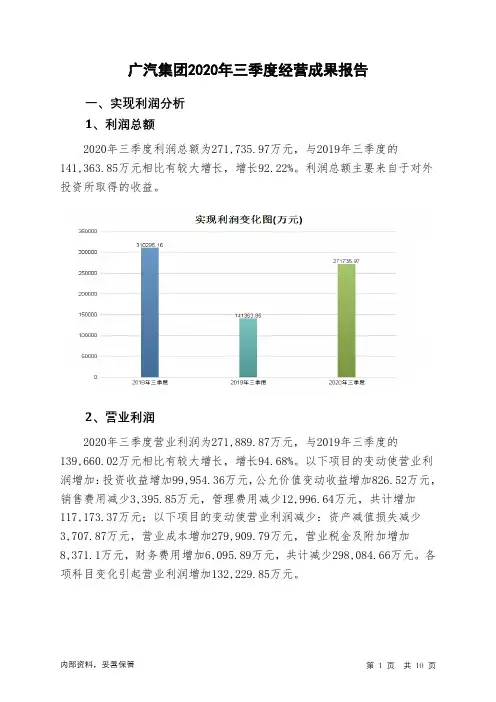

广汽集团2020年三季度财务分析综合报告一、实现利润分析2020年三季度利润总额为271,735.97万元,与2019年三季度的141,363.85万元相比有较大增长,增长92.22%。

利润总额主要来自于对外投资所取得的收益。

在营业收入迅速扩大的同时,营业利润也迅猛增加,经营业务开展得很好。

二、成本费用分析2020年三季度营业成本为1,657,903.35万元,与2019年三季度的1,377,993.56万元相比有较大增长,增长20.31%。

2020年三季度销售费用为93,420.11万元,与2019年三季度的96,815.96万元相比有所下降,下降3.51%。

从销售费用占销售收入比例变化情况来看,2020年三季度在销售费用下降的情况下营业收入却获得了较大幅度的增长,企业采取了非常成功的销售战略,营销效率显著提高。

2020年三季度管理费用为52,804.95万元,与2019年三季度的65,801.6万元相比有较大幅度下降,下降19.75%。

2020年三季度管理费用占营业收入的比例为3.03%,与2019年三季度的4.41%相比有所降低,降低1.38个百分点。

营业利润有所提高,管理费用支出控制较好。

2020年三季度财务费用为11,281.49万元,与2019年三季度的5,185.6万元相比成倍增长,增长1.18倍。

三、资产结构分析2020年三季度其他应收款占收入的比例下降。

从流动资产与收入变化情况来看,流动资产下降,收入增长,资产的盈利能力明显提高,与2019年三季度相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,广汽集团2020年三季度是有现金支付能力的,其现金支付能力为2,202,042.08万元。

企业负债经营为正效应,增加负债有可能给企业创造利润。

内部资料,妥善保管第1 页共3 页。

广汽集团2022年现金流量报告一、现金流入结构分析2022年现金流入为21,035,209.48万元,与2021年的12,313,629.78万元相比有较大增长,增长70.83%。

企业通过销售商品、提供劳务所收到的现金为12,943,900.49万元,它是企业当期现金流入的最主要来源,约占企业当期现金流入总额的61.53%。

但是,由于企业当期经营活动现金流出大于经营活动现金流入,因此经营业务自身不能实现现金收支平衡,经营活动出现了534,887.78万元的资金缺口,二、现金流出结构分析2022年现金流出为19,525,751.27万元,与2021年的12,700,383.6万元相比有较大增长,增长53.74%。

最大的现金流出项目为购买商品、接受劳务支付的现金,占现金流出总额的58.65%。

三、现金流动的稳定性分析2022年,营业收到的现金有较大幅度增加,企业经营活动现金流入的稳定性提高。

2022年,工资性支出有较大幅度增加,现金流出的刚性明显增强。

2022年,现金流入项目从大到小依次是:销售商品、提供劳务收到的现金;取得借款收到的现金;吸收投资收到的现金;取得投资收益收到的现金。

现金流出项目从大到小依次是:购买商品、接受劳务支付的现金;偿还债务支付的现金;支付的其他与经营活动有关的现金;投资支付的现金。

四、现金流动的协调性评价2022年广汽集团投资活动需要资金383,379.3万元;经营活动需要资金534,887.78万元。

企业经营活动和投资活动均需要投入资金。

筹资活动所筹集的资金能够满足投资和经营活动的资金需求。

2022年广汽集团筹资活动产生的现金流量净额为2,427,725.29万元。

五、现金流量的变化2021年现金净亏空395,175.78万元,2022年扭亏为盈,现金净增加1,513,901.89万元。

2022年经营活动产生的现金流量净额为负534,887.78万元,与2021年负558,926.2万元相比现金净亏空有所减少,减少4.30%。