新准则下的非寿险合同准备金评估规则

- 格式:pptx

- 大小:487.13 KB

- 文档页数:20

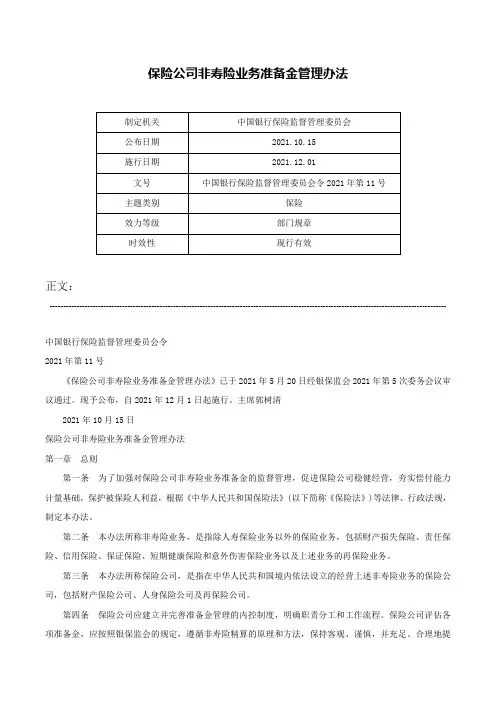

保险公司非寿险业务准备金管理办法正文:----------------------------------------------------------------------------------------------------------------------------------------------------中国银行保险监督管理委员会令2021年第11号《保险公司非寿险业务准备金管理办法》已于2021年5月20日经银保监会2021年第5次委务会议审议通过。

现予公布,自2021年12月1日起施行。

主席郭树清2021年10月15日保险公司非寿险业务准备金管理办法第一章总则第一条为了加强对保险公司非寿险业务准备金的监督管理,促进保险公司稳健经营,夯实偿付能力计量基础,保护被保险人利益,根据《中华人民共和国保险法》(以下简称《保险法》)等法律、行政法规,制定本办法。

第二条本办法所称非寿险业务,是指除人寿保险业务以外的保险业务,包括财产损失保险、责任保险、信用保险、保证保险、短期健康保险和意外伤害保险业务以及上述业务的再保险业务。

第三条本办法所称保险公司,是指在中华人民共和国境内依法设立的经营上述非寿险业务的保险公司,包括财产保险公司、人身保险公司及再保险公司。

第四条保险公司应建立并完善准备金管理的内控制度,明确职责分工和工作流程。

保险公司评估各项准备金,应按照银保监会的规定,遵循非寿险精算的原理和方法,保持客观、谨慎,并充足、合理地提取和结转各项准备金。

第五条银保监会及其派出机构依法对保险公司非寿险业务准备金进行监管。

第二章准备金的种类及评估方法第六条保险公司非寿险业务准备金包括未到期责任准备金及未决赔款准备金。

第七条未到期责任准备金是指在准备金评估日为尚未终止的保险责任而提取的准备金,包括未赚保费准备金及保费不足准备金。

第八条未赚保费准备金是指以未满期部分保费收入为基础所计提的准备金,并应减除与获取保费收入相关联的保单获取成本的未到期部分。

![保险公司非寿险业务准备金基础数据、评估与核算内部控制规范(保监发[2012]19号)](https://uimg.taocdn.com/12b89b1b8762caaedd33d4c8.webp)

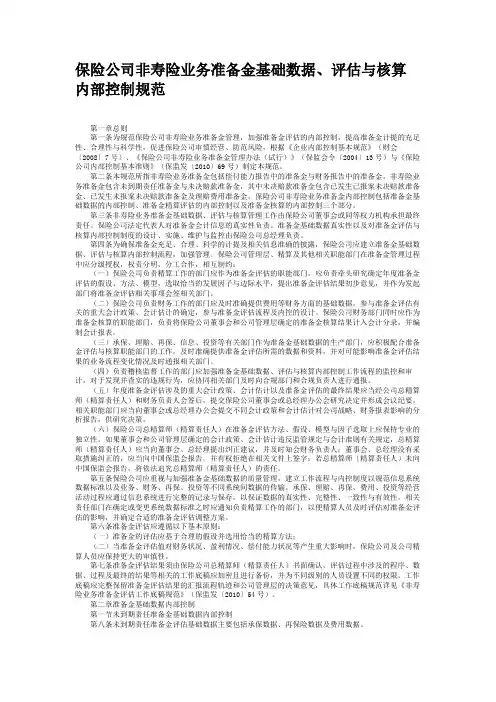

保险公司非寿险业务准备金基础数据、评估与核算内部控制规范(保监发[2012]19号)中国保险监督管理委员会关于印发《保险公司非寿险业务准备金基础数据、评估与核算内部控制规范》的通知保监发〔2012〕19号各保监局,各财产保险公司、再保险公司:为规范保险公司对非寿险业务准备金的管理,督促公司加强准备金评估的内部控制,提高准备金计提的充足性、合理性与科学性,促进公司审慎经营、防范风险,我会制定了《保险公司非寿险业务准备金基础数据、评估与核算内部控制规范》。

现予印发,请遵照执行。

中国保险监督管理委员会二○一二年三月一日保险公司非寿险业务准备金基础数据、评估与核算内部控制规范第一章总则第一条为规范保险公司非寿险业务准备金管理,加强准备金评估的内部控制,提高准备金计提的充足性、合理性与科学性,促进保险公司审慎经营、防范风险,根据《企业内部控制基本规范》(财会〔2008〕7号)、《保险公司非寿险业务准备金管理办法(试行)》(保监会令〔2004〕13号)与《保险公司内部控制基本准则》(保监发〔2010〕69号)制定本规范。

第二条本规范所指非寿险业务准备金包括偿付能力报告中的准备金与财务报告中的准备金。

非寿险业务准备金包含未到期责任准备金与未决赔款准备金,其中未决赔款准备金包含已发生已报案未决赔款准备金、已发生未报案未决赔款准备金及理赔费用准备金。

保险公司非寿险业务准备金内部控制包括准备金基础数据的内部控制、准备金精算评估的内部控制以及准备金核算的内部控制三个部分。

第三条非寿险业务准备金基础数据、评估与核算管理工作由保险公司董事会或同等权力机构承担最终责任。

保险公司法定代表人对准备金会计信息的真实性负责。

准备金基础数据真实性以及对准备金评估与核算内部控制制度的设计、实施、维护与监控由保险公司总经理负责。

第四条为确保准备金充足、合理、科学的计提及相关信息准确的披露,保险公司应建立准备金基础数据、评估与核算内部控制流程,加强管理。

保险公司非寿险业务准备金基础数据、评估与核算内部控制规范第一章总则第一条为规范保险公司非寿险业务准备金管理,加强准备金评估的内部控制,提高准备金计提的充足性、合理性与科学性,促进保险公司审慎经营、防范风险,根据《企业内部控制基本规范》(财会〔2008〕7号)、《保险公司非寿险业务准备金管理办法(试行)》(保监会令〔2004〕13号)与《保险公司内部控制基本准则》(保监发〔2010〕69号)制定本规范。

第二条本规范所指非寿险业务准备金包括偿付能力报告中的准备金与财务报告中的准备金。

非寿险业务准备金包含未到期责任准备金与未决赔款准备金,其中未决赔款准备金包含已发生已报案未决赔款准备金、已发生未报案未决赔款准备金及理赔费用准备金。

保险公司非寿险业务准备金内部控制包括准备金基础数据的内部控制、准备金精算评估的内部控制以及准备金核算的内部控制三个部分。

第三条非寿险业务准备金基础数据、评估与核算管理工作由保险公司董事会或同等权力机构承担最终责任。

保险公司法定代表人对准备金会计信息的真实性负责。

准备金基础数据真实性以及对准备金评估与核算内部控制制度的设计、实施、维护与监控由保险公司总经理负责。

第四条为确保准备金充足、合理、科学的计提及相关信息准确的披露,保险公司应建立准备金基础数据、评估与核算内部控制流程,加强管理。

保险公司管理层、精算及其他相关职能部门在准备金管理过程中应分级授权,权责分明,分工合作,相互制约:(一)保险公司负责精算工作的部门应作为准备金评估的职能部门,应负责牵头研究确定年度准备金评估的假设、方法、模型,选取恰当的发展因子与边际水平,提出准备金评估结果初步意见,并作为发起部门将准备金评估相关事项会签相关部门。

(二)保险公司负责财务工作的部门应及时准确提供费用等财务方面的基础数据,参与准备金评估有关的重大会计政策、会计估计的确定,参与准备金评估流程及内控的设计。

保险公司财务部门同时应作为准备金核算的职能部门,负责将保险公司董事会和公司管理层确定的准备金核算结果计入会计分录,并编制会计报表。

第五章非寿险准备金评估学习目标口了解非寿险责任准备金的概念,理解保险公司提取责任准备金的必要和准备金的构成口掌握未到期责任准备金的各种评佑方法,理解各种评枯方法的适用条件,并对其做充分性检验,理解保费不足准备金提取的必要性口掌握未决赔款准备金的各种评估方法,理解各种评估方法的优缺点及其适用条件口掌握直接理赔费用准备全和间接理赔费用准备金的评估方法口能时未决赔款准备金做合理性检验§5.1 非寿险责任准备金概述5.1.1 非寿险责任准备金的概念保险公司的经营是负债经营,它有一个很显著的特点,即业务收人发生在先,赔款支出发生在后。

根据大数法则的原理,保险公司承保大量的同类风险保单,通过管理和运作客户预先缴纳的保费所形成的保险基金,达到分散风险、分摊损失并获取利润的目的。

但是保险公司对客户的负债具有很大的不确定性,对于一份没有到期或是没有终止的保险合同来说,无法确定在保险期间内,是否会发生保险事故?即使知道已经发生了保险事故,也不一定能很快确定最终的理赔金额和结案时间。

因此,保险公司必须定期对这些未了责任进行评估。

非寿险业务,是指除人寿保险以外的保险,包括财产损失保险、责任保险、信用保险、保证保险、短期健康保险和意外伤害保险①等以及上述保险的再保险业务。

非寿险责任准备金,则是指经营非寿险业务的保险公司,对其所承保的有效保单未了责任评估后的资金准备。

对不同的评估时点而言,它是对该有效非寿险保单所承担的未了责任大小的最好估计。

5.1.2 非寿险责任准备金的构成保险公司通常以每年的最后一天(12月31日)作为会计评估日,对保险业务进行评估核算并编制相应报表。

对于一张有效保单而言,以评估日为界,要么还没有发生保险事故,要么已经发生保险事故。

相应地,责任准备金被分为保费责任准备金(Premium Reserve )和赔款责任准备金(Loss Reserve)。

对于还没有发生保险事故的有效保单,保险公司在本年度不需要承担任何赔款支付,但对于已收取的所有保费收人,是否可以作为已获取利润全部人账呢?以评估时点为界,该张有效保单的保费可以分为两部分:一部分覆盖从保单生效日到评估时点这段时间,称为“已赚保费”;另一部分覆盖从评估时点到保单到期日这段时间,称为“未赚保费”。

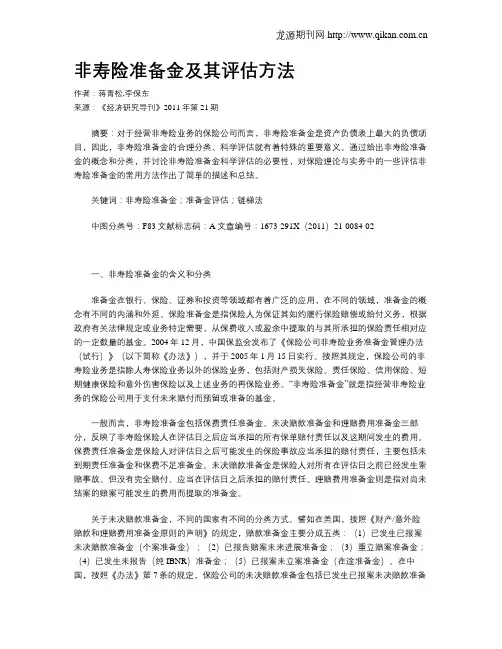

非寿险准备金及其评估方法作者:蒋青松,李保东来源:《经济研究导刊》2011年第21期摘要:对于经营非寿险业务的保险公司而言,非寿险准备金是资产负债表上最大的负债项目,因此,非寿险准备金的合理分类、科学评估就有着特殊的重要意义。

通过给出非寿险准备金的概念和分类,并讨论非寿险准备金科学评估的必要性,对保险理论与实务中的一些评估非寿险准备金的常用方法作出了简单的描述和总结。

关键词:非寿险准备金;准备金评估;链梯法中图分类号:F83文献标志码:A文章编号:1673-291X(2011)21-0084-02一、非寿险准备金的含义和分类准备金在银行、保险、证券和投资等领域都有着广泛的应用,在不同的领域,准备金的概念有不同的内涵和外延。

保险准备金是指保险人为保证其如约履行保险赔偿或给付义务,根据政府有关法律规定或业务特定需要,从保费收入或盈余中提取的与其所承担的保险责任相对应的一定数量的基金。

2004年 12月,中国保监会发布了《保险公司非寿险业务准备金管理办法(试行)》(以下简称《办法》),并于2005年1月15日实行。

按照其规定,保险公司的非寿险业务是指除人寿保险业务以外的保险业务,包括财产损失保险、责任保险、信用保险、短期健康保险和意外伤害保险以及上述业务的再保险业务。

“非寿险准备金”就是指经营非寿险业务的保险公司用于支付未来赔付而预留或准备的基金。

一般而言,非寿险准备金包括保费责任准备金、未决赔款准备金和理赔费用准备金三部分,反映了非寿险保险人在评估日之后应当承担的所有保单赔付责任以及这期间发生的费用。

保费责任准备金是保险人对评估日之后可能发生的保险事故应当承担的赔付责任,主要包括未到期责任准备金和保费不足准备金。

未决赔款准备金是保险人对所有在评估日之前已经发生索赔事故、但没有完全赔付、应当在评估日之后承担的赔付责任。

理赔费用准备金则是指对尚未结案的赔案可能发生的费用而提取的准备金。

关于未决赔款准备金,不同的国家有不同的分类方式。

保险公司非寿险业务准备金管理办法实施细则关于印发《保险公司非寿险业务准备金管理办法实施细则(试行)》的通知保监发〔2019〕10号各财产保险公司和再保险公司:为更好地贯彻落实《中华人民共和国保险法》,根据《保险公司非寿险业务准备金管理办法(试行)》(保监会令〔2019〕13号)(以下简称“《试行办法》”),我会制定了《保险公司非寿险业务准备金管理办法实施细则(试行)》(以下简称“《实施细则》”)。

现印发给你们,请遵照执行。

为实现新旧制度的有效衔接和平稳过渡,2019年12月15日之前开业的保险公司在2019年1月1日前可按“双轨制”向中国保监会报送财务报告和偿付能力报告,即在按《保险公司财务制度》规定的标准计提责任准备金的同时,提供另一套按《试行办法》和《实施细则》规定的标准计提的责任准备金备考数据。

从2019年1月1日起,各公司只按《试行办法》和《实施细则》规定的标准计提责任准备金。

2019年12月15日之后开业的保险公司不适用“双轨制”,直接按照《试行办法》和《实施细则》规定的标准计提责任准备金。

二○○五年二月二日编辑本段保险公司非寿险业务准备金管理办法实施细则(试行)第一条为了更好地贯彻落实《中华人民共和国保险法》,根据中国保险监督管理委员会(以下简称“中国保监会”)发布的《保险公司非寿险业务准备金管理办法(试行)》(保监会令〔2019〕13号)(以下简称“《试行办法》”),制定本实施细则。

第二条《试行办法》所称非寿险业务,是指除人寿保险业务以外的保险业务,包括以下保险业务及其再保险业务:(一)企业财产保险(二)家庭财产保险(三)工程保险(四)责任保险(五)信用保险(六)保证保险(七)机动车辆法定第三者责任保险(八)机动车辆商业第三者责任保险(九)机动车辆车体损失保险(十)机动车辆其他保险(十一)船舶保险(十二)货物运输保险(十三)特殊风险保险(十四)农业保险(十五)短期健康保险(十六)意外伤害保险(十七)投资型非寿险(十八)其它类保险第三条凡是经营《试行办法》所称非寿险业务的财产保险公司和再保险公司,应当按照中国保监会的规定,遵循非寿险精算的原理和方法,对未来可能发生的损失和费用进行充分的估计,谨慎评估各项准备金。

![保险公司非寿险业务准备金基础数据、评估与核算内部控制规范(保监发[2012]19号)](https://uimg.taocdn.com/12b89b1b8762caaedd33d4c8.webp)

保险公司非寿险业务准备金基础数据、评估与核算内部控制规范(保监发[2012]19号)中国保险监督管理委员会关于印发《保险公司非寿险业务准备金基础数据、评估与核算内部控制规范》的通知保监发〔2012〕19号各保监局,各财产保险公司、再保险公司:为规范保险公司对非寿险业务准备金的管理,督促公司加强准备金评估的内部控制,提高准备金计提的充足性、合理性与科学性,促进公司审慎经营、防范风险,我会制定了《保险公司非寿险业务准备金基础数据、评估与核算内部控制规范》。

现予印发,请遵照执行。

中国保险监督管理委员会二○一二年三月一日保险公司非寿险业务准备金基础数据、评估与核算内部控制规范第一章总则第一条为规范保险公司非寿险业务准备金管理,加强准备金评估的内部控制,提高准备金计提的充足性、合理性与科学性,促进保险公司审慎经营、防范风险,根据《企业内部控制基本规范》(财会〔2008〕7号)、《保险公司非寿险业务准备金管理办法(试行)》(保监会令〔2004〕13号)与《保险公司内部控制基本准则》(保监发〔2010〕69号)制定本规范。

第二条本规范所指非寿险业务准备金包括偿付能力报告中的准备金与财务报告中的准备金。

非寿险业务准备金包含未到期责任准备金与未决赔款准备金,其中未决赔款准备金包含已发生已报案未决赔款准备金、已发生未报案未决赔款准备金及理赔费用准备金。

保险公司非寿险业务准备金内部控制包括准备金基础数据的内部控制、准备金精算评估的内部控制以及准备金核算的内部控制三个部分。

第三条非寿险业务准备金基础数据、评估与核算管理工作由保险公司董事会或同等权力机构承担最终责任。

保险公司法定代表人对准备金会计信息的真实性负责。

准备金基础数据真实性以及对准备金评估与核算内部控制制度的设计、实施、维护与监控由保险公司总经理负责。

第四条为确保准备金充足、合理、科学的计提及相关信息准确的披露,保险公司应建立准备金基础数据、评估与核算内部控制流程,加强管理。

ifrs17 非寿险会计处理IFRS 17是国际财务报告准则委员会(IFRS)发布的新的保险合同会计准则。

该准则将于2023年1月1日生效,适用于所有保险公司。

与过去的保险准则相比,IFRS 17引入了一种新的会计模型,以更准确地反映保险合同的经济本质和保险公司的财务状况。

IFRS 17的目标是提供透明、相关和可比的保险合同信息,以帮助投资者和其他用户更好地理解保险公司的风险和回报。

在IFRS 17下,保险公司需要对其非寿险保险合同进行新的会计处理。

首先,IFRS 17要求保险公司将非寿险保险合同划分为两个组别:保单组和合同组。

保单组是具有相似风险特征的一组保单,而合同组是具有相同或类似条款的合同。

然后,保险公司需要为每个保单组和合同组计算其合同服务期间的预计利润。

在IFRS 17下,保险公司需要根据一种称为“经验资料”的方法来计算预计利润。

经验资料是过去对相似保单组或合同组的经验教训的总结。

然后,根据预计利润,保险公司需要根据每个保单组和合同组的履行契约责任估计其未来现金流。

为了计算履行契约责任,保险公司需要考虑多种因素,包括预期的保险索赔支付、保费收入、解约费用、再保险和契约修正。

保险公司还需要确定一个折现率,以反映资金成本和锁定期限的风险。

根据IFRS 17,保险公司需要按照实际发生的保险事件来确认净保险收入。

如果保险公司提供的保险合同已经到期,而尚未发生任何索赔事件,保险公司需要通过将合同中的未来现金流折现到现值来确认收入。

然而,如果保单中预期的索赔事件已经发生,保险公司则需要根据预计的索赔费用确认收入。

除了在资产负债表上承担履行契约责任外,保险公司还需要报告与保险合同相关的其他信息,如合同期间的收入、成本和利润。

IFRS 17的引入将为非寿险保险公司带来重大的变化。

它将提高保险合同信息的透明度和相关性,同时也可能增加保险公司的会计负担。

然而,尽管IFRS 17为投资者提供了更准确的保险合同信息,但在实施过程中可能会面临一些挑战,如数据收集和处理的复杂性。