车险满期赔付率介绍

- 格式:ppt

- 大小:72.00 KB

- 文档页数:17

满期保费和已赚保费的区别

如果没有分保,两者差不多的

已赚保费=保费收入-分出保费-未到期责任准备金

满期是从业务角度计算,已赚是从财务方面核算

假设一张车险保单保费为1000元,起保时间为2009-6-1,到期时间为2010-5-31,截止到2009-8-31时,该保单的满期保费和已赚保费应该分别是多少呢,计算公式是什么呢,请高手指教。

如果只有这一张保单,财务口径的已赚保费和业务口径的满期保费是相同的,可以都采用1/365法计算,为1000元×(2009年8月31日 24:00,2009年6月1日 0:00)/365=1000*92/365=252.05元。

满期保费/赔付率是PA发明的(偶记得好像是这样,更清楚的DX可以说道说道),原则上财务核算只有已赚保费,就是上面提到的earned premium,财务指标通通是以这个为分母的。

满期赔付率是为了方便直观、迅捷的观测赔付率的变化而发明出来的,不考虑剔除手续费,费用递延产生的变化,不考虑已发生未报告(IBNR)和已报告未立案等,直接拿保费收入为基数,按1/24来提取,再减去提转差,得到分母;同时分为年度保单,可以观察不同年度保单的质量,就是我们经常提到的07单,08单等,把这两个加起来,加权平均就是历年制赔付率,最接近已赚直接赔付率。

一般在业务系统里面都有年度保单满期赔付率和历年制赔付率的报表,如车险业绩表等,这个是可以及时查看的,随时都可以进系统做表看数据。

但已赚是财务口径,只有财务每个月做财务报表时,才能看到,所以一般不作为业务指导的参考;但年度预算是以此为基础的,偶去年就是从财务指标(已赚直接

赔付率)根据精算的帮助,估算历年制赔付率,再根据去年完成和今年预算,分拆成07单和08单的满期赔付率,以此为考核依据。

满期保费指从保单生效日起至统计区间末已经满期的那部分保费。

满期保费=保费收入×【min(统计区间末,保险责任终止日)-保单生效日】/【保险责任终止日-保单生效日】。

满期保费通常是针对一张保单或者是在一个承保年度内起保的所有保单而言。

已赚保费指在统计区间内所有有效(包括在整个区间有效或在部分区间有效)的保单在统计区间内已经经过的那部分保费。

已赚保费=统计区间保费收入+统计区间期初未到期责任准备金-统计区间期末未到期责任准备金。

已赚保费是计算统计区间承保利润的基础。

反映了新承保保单和部分历史保单的保费对于核算区间的收入贡献。

通常在业务保持增长的情况下,已赚保费低于保费收入。

已发生未报告未决赔款准备金(IBNR):指截止至统计区间末已经发生但尚未接到报案的案件的精算评估金额。

广义的IBNR还包含已发生未立案准备金、未决估损不足准备金、重立案件准备金以及理赔费用准备金。

其中已发生未立案准备金是指为保险事故已经报告但未记录到理赔系统的案件提取的准备金;未决估损不足准备金是指最初立案金额与最终实际赔付之间的差额;重立案件准备金是指已赔付案件,出现新的信息,赔案被重新提起并要求额外增加赔付;理赔费用准备金是指为尚未结案的赔案可能发生的费用而提取的准备金。

其中为直接发生于具体赔案的专家费、律师费、损失检验费等而提取的为直接理赔费用准备金;为非直接发生于具体赔案的费用而提取的为间接理赔费用准备金。

未到期责任准备金:指对在统计区间末仍然有效的保单的尚未终止的保险责任提取的保费责任准备金。

每张保单的未到期责任准备金=保费收入×【该保单的保险责任终止日-统计区间末】/【该保单的保险责任终止日-保单生效日】。

上述计算方法为三百六十五分之一法。

统计区间末的未到期责任准备金为在统计区间末仍然有效的所有保单的未到期责任准备金之和。

未到期责任准备金是计算统计区间已赚保费的基础纯风险保费:纯风险保费=出险频度×案均赔款×损失发展因子×趋势发展因子【损失发展因子:损失在未来的发展。

车险满期赔付率大幅变化的分析黄定勇在车险业务经营中,常常出现车险满期赔付率在一个月内或者一两周内大幅上升或者大幅下降的变化,变化幅度一般超过10%,特别是在上半年的经营期间。

作为保险公司分支机构的管理者,应及时了解情况,调查事实,分析原因,掌握业务风险有无变化,是否要调整承保政策,要对业务质量的整体状况要做到心中有数。

一般情况下,我们主要以下方面寻找变化的原因。

一、从未决金额占比上分析。

二、从预估偏差率分析。

这个指标直接考验查勘员预估水平的准确程度。

如果预估准确,没有大案小估或者小案大估的情况,则赔付率相对准确、稳定。

不会产生大幅波动。

反之,则赔付率指标不准确、不稳定、不真实,会误导决策。

三、是否有死亡人伤大案发生。

从近期发生的有效报案清单中核查。

并分析其预估金额对赔付率的影响,即如果没有发生这些大案损失,赔付率应是多少。

四、从报案数量上分析。

短期内案件是否突然增加。

从有效报案数据统计来观察比较分析。

如果短期内发生事故多,报案件数上升,损失增加,则赔付率就会明显上升。

采用月度报案数据环比分析。

五、从报案的损失上分析。

观察报案案件发生的损失金额是否增加,近期的案均损失是否比前期要高。

采用月度报案总损失和案均损失的环比进行分析。

六、从公司对理赔管理政策上分析。

在公司管理上,是否要求短期内集中清理未决案件,导致已决案件突然大量增加,赔款增加。

七、从保费与赔款的增速对比分析。

赔款增长速度超过满期保费增长速度。

如果近期阶段业务发展缓慢,保费收入增长很少,增速下降,低于赔款增速,则赔付率上升。

这个方面的分析,统计观察的时间需要长些。

下面举例说明分析过程。

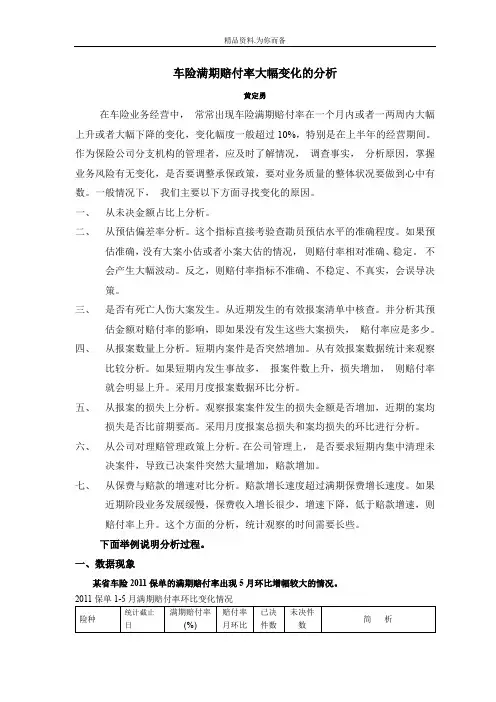

一、数据现象某省车险2011保单的满期赔付率出现5月环比增幅较大的情况。

二、原因分析1、主要原因:一是本月发生案件较多,且有大案发生,使得赔款增多;二是从4月开始的集中清理未决案件,使得已决案件增多,且由于预估偏差率II高达-27%,这些案件前期预估金额偏小,现在的实赔金额高,使得赔款增加;三是从5月以来,保费增速减缓,满期保费增速低于赔款增速时,满期赔付率必须上升。

1、满期保费:所有保、批单在统计区间内按照1/365法计算的已赚保费。

2、满期赔付率=通常用来指保单赔付率,(起保日期在统计区间内的保单在统计区间内的已决赔款+起保日期在统计区间内的保单在统计截止日期时的期末立案未决赔款)/起保日期在统计区间内的保单在截止日期时的已赚保费*100%3、已决案件赔款:在统计区间内核赔通过案件的赔付金额。

4、出险频度:指发生危险事故的频率,也就是承保标的的出险次数。

它表示每承保1百笔(指危险单位)业务,发生几笔保险事故的概率。

出险频率=出险次数/承保数满期出险频度=(本期已决案件数+期末未决-期初未决)/满期承保车辆数5、未决准备金:在准备金评估日为尚未终止的保险责任而提取的准备金。

逐单统计在评估时点所有最新有效保单的未到期责任准备金。

6、会计年度赔付率=(已决赔款+期末未决赔款-期初未决赔款)/已赚保费7、预估损偏差:将估损调整时间作为一个权重因素考虑后所得出的偏差率指标。

每一次立案调整的时间与每一次立案的估损金额的准确性,是影响偏差率的两个主要因素。

加权偏差率具有一定滞后性,反映的是已决案件的偏差情况。

=[(所有案件的估损加权/所有案件的赔付加权)-1] *100%=[(Σ估损加权/Σ赔付加权)-1] *100%8、车物配件点选率:点选系统配件数量占定损配件总数量的比例9、回退率:审核退回的案件数占提交审核的案件数的比例。

10、配件差价率:当月核损通过的且有换件项目的车物案件,定损上报的配件金额和系统默认的本地配件金额之间的差额占系统默认的本地配件金额的比例(其中“配件”是指均系统点选的“配件”)公式:∑(系统默认的本地配件金额-定损上报的配件金额)/∑系统默认的本地配件金额*100%11、万元以下车物案件定损偏差率:损失金额在万元以下的车物案件的定损上报金额和定损确认金额之间的差额与定损确认金额的比例12、人伤核损核减率:(∑报价金额-∑核损金额)/∑核损金额13、事故年度滚动12个月当期结案率:出险时间在12个月内的案件的赔案处理情况计算公式:结案率=已决件数/(已决件数+未决件数)14、索赔处理时效达标率:指按照理赔时效标准完成从客户提交索赔资料开始到核赔审核通过的案件的比率。

先来说一下赔付率的概念。

赔付率的基本概念应该很好理解。

就是赔款去除以保费收入。

但是在精算中,赔付率有多种不同的名称。

1、满期赔付率= (已决赔款+ 未决赔款)/满期保费。

所谓满期保费,是指已经实际发生的保费,比如现在是3月8日,那么如果保险期限为今年1月1日到12月31日,那么现在实际发生的保费就应该是今年的整体保费*68/366。

这个数据可以用以衡量当年所做的业务品质的好坏。

但是缺点是,没有考虑到因为历年保单延续到今年所造成的赔付率的波动。

2、历年制赔付率= (已决赔款+ 期末未决赔款- 期初未决赔款)/(当期保费- 期末未到期保费+ 期初未到期保费)很显然,对于长期经营的保险公司来说,历年制赔付率会更有意义。

因为它考虑的是业务的长期品质和影响。

一般保险公司拿历年制赔付率作为衡量一个业务或者一个销售部门业务品质好坏的重要指标,从某种意义上说,她比满期赔付率有意义。

但是,它的缺点是,没有办法测量今年业务的好坏。

因为,受去年甚至更早些业务的品质影响,这一点特别体现在工程险上。

因为工程险长期业务比较多。

另一个问题是我这次在做分析的时候碰到的。

有一个业务部门的货运险品质很不好,但是今年1月份的满期赔付率和历年制赔付率都很好。

满期赔付好,很正常,恰好这个月没有什么报案。

而历年制赔付率的好,却是因为1月份没有案子结案,也就是已决赔款几乎为零,而期末未决和期初未决就基本相等,因此都抵消掉了。

因此,历年制赔付率的统计区间不能太短,否则也会失去意义。

还有一种情况,比较少见。

就是一季度末的时候,一个业务机构的满期赔付率77%,历年制赔付率6%。

其原因,查明如下:仅有一个未决13万人民币,去年没有摊入今年的未决赔款。

因此,满期赔付率和历年制赔付率的分子都是一样的。

问题出在分母上。

该业务机构今年一季度满期保费才18万,而历年制的保费有200多万。

原因是,该业务机构的业务是脉冲式的,靠大单作业务的。

而今年起保的一单业务,保险起期为去年12月,这就导致这笔500多万的业务在满期保费中没有计入。