美康生物2018年财务状况报告-智泽华

- 格式:rtf

- 大小:313.74 KB

- 文档页数:8

天山生物2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 天山生物2018年财务分析综合报告一、实现利润分析2018年实现利润为负194,560.01万元,与2017年的1,107.85万元相比,2018年出现较大幅度亏损,亏损194,560.01万元。

企业亏损的主要原因是内部经营业务,应当加强经营业务的管理。

营业收入大幅度下降,企业也出现了较大幅度的经营亏损,企业经营形势迅速恶化,应尽快调整经营战略。

二、成本费用分析2018年营业成本为7,857.36万元,与2017年的11,512.48万元相比有较大幅度下降,下降31.75%。

2018年销售费用为599.99万元,与2017年的1,068.58万元相比有较大幅度下降,下降43.85%。

2018年在销售费用大幅度下降的同时营业收入也出现了较大幅度的下降,企业市场销售形势迅速恶化,并引起盈利能力的下降,应当采取措施,调整销售力量和战略。

2018年管理费用为4,483.27万元,与2017年的4,176.75万元相比有较大增长,增长7.34%。

2018年管理费用占营业收入的比例为42.61%,与2017年的21.39%相比有较大幅度的提高,提高21.22个百分点。

在营业收入大幅度下降的情况下,管理费用没有得到有效控制,致使经营业务的盈利水平大幅度下降。

要严密关注管理费用支出的合理性,努力提高其使用效率。

2018年财务费用为2,097.47万元,与2017年的1,736.25万元相比有较大增长,增长20.8%。

三、资产结构分析2018年不能为企业创造利润的资产项目占用资金数额较大,企业资产结构不太合理。

与2017年相比,2018年存货占营业收入的比例出现不合理增长。

从流动资产与收入变化情况来看,流动资产增长的同时收入却在下降,资产的盈利能力明显下降,与2017年相比,资产结构趋于恶化。

四、偿债能力分析从支付能力来看,天山生物2018年的经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

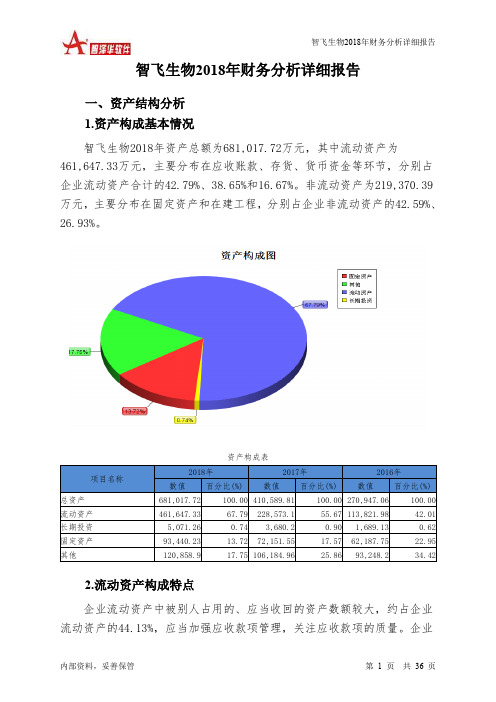

智飞生物2018年财务分析详细报告一、资产结构分析1.资产构成基本情况智飞生物2018年资产总额为681,017.72万元,其中流动资产为461,647.33万元,主要分布在应收账款、存货、货币资金等环节,分别占企业流动资产合计的42.79%、38.65%和16.67%。

非流动资产为219,370.39万元,主要分布在固定资产和在建工程,分别占企业非流动资产的42.59%、26.93%。

资产构成表2.流动资产构成特点企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的44.13%,应当加强应收款项管理,关注应收款项的质量。

企业营业环节占用的资金数额较大,约占企业流动资产的38.65%,说明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

流动资产构成表3.资产的增减变化2018年总资产为681,017.72万元,与2017年的410,589.81万元相比有较大增长,增长65.86%。

4.资产的增减变化原因以下项目的变动使资产总额增加:应收账款增加127,493.71万元,存货增加115,665.24万元,固定资产增加21,288.67万元,无形资产增加5,059.52万元,在建工程增加4,937.56万元,长期待摊费用增加2,872.75万元,开发支出增加2,657.54万元,长期投资增加1,391.07万元,递延所得税资产增加1,329.03万元,预付款项增加348.5万元,其他应收款增加228.66万元,应收票据增加115.78万元,固定资产清理增加0.46万元,共计增加283,388.49万元;以下项目的变动使资产总额减少:应收利息减少7.32万元,其他流动资产减少304.16万元,其他非流动资产减少2,182.93万元,货币资金减少10,466.17万元,共计减少12,960.58万元。

增加项与减少项相抵,使资产总额增长270,427.91万元。

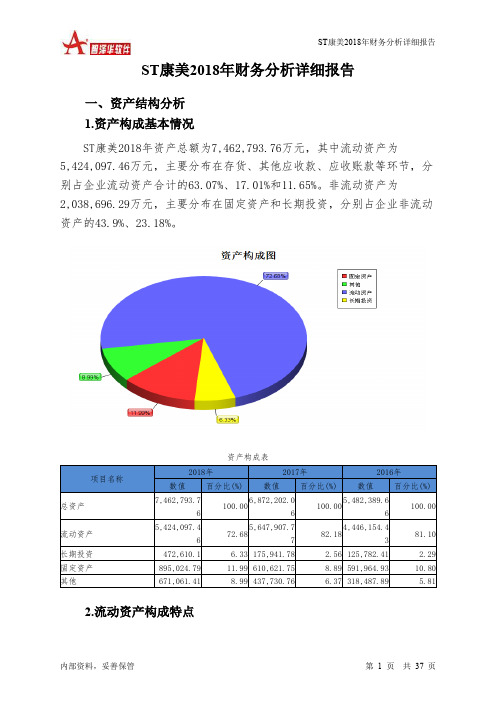

ST康美2018年财务分析详细报告一、资产结构分析1.资产构成基本情况ST康美2018年资产总额为7,462,793.76万元,其中流动资产为5,424,097.46万元,主要分布在存货、其他应收款、应收账款等环节,分别占企业流动资产合计的63.07%、17.01%和11.65%。

非流动资产为2,038,696.29万元,主要分布在固定资产和长期投资,分别占企业非流动资产的43.9%、23.18%。

资产构成表2.流动资产构成特点企业营业环节占用的资金数额较大,约占企业流动资产的63.07%,说明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的28.66%,应当加强应收款项管理,关注应收款项的质量。

流动资产构成表3.资产的增减变化2018年总资产为7,462,793.76万元,与2017年的6,872,202.06万元相比有所增长,增长8.59%。

4.资产的增减变化原因以下项目的变动使资产总额增加:存货增加1,850,943.26万元,其他应收款增加904,805.05万元,长期投资增加296,668.32万元,固定资产增加284,403.04万元,应收账款增加196,730.36万元,在建工程增加190,270.31万元,其他流动资产增加54,907.17万元,其他非流动资产增加18,155.41万元,无形资产增加13,397.47万元,预付款项增加13,378.71万元,递延所得税资产增加7,286.26万元,长期待摊费用增加1,856.41万元,商誉增加1,611.86万元,开发支出增加752.93万元,共计增加3,835,166.56万元;以下项目的变动使资产总额减少:应收利息减少4,719.04万元,应收票据减少8,632.53万元,货币资金减少3,231,223.3万元,共计减少3,244,574.87万元。

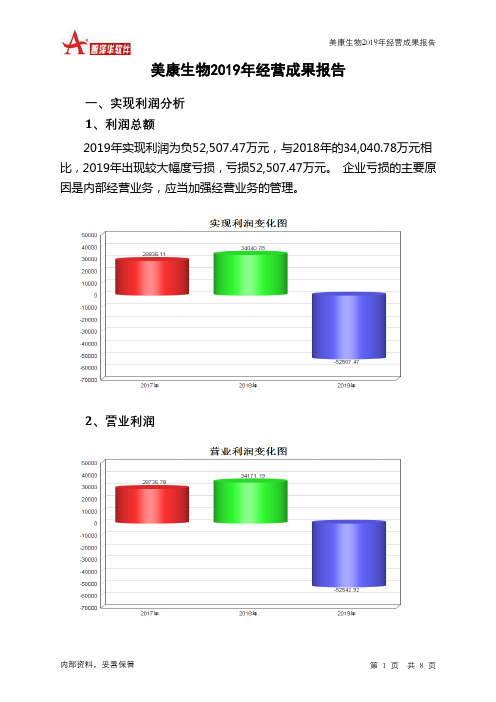

美康生物2019年经营成果报告一、实现利润分析1、利润总额2019年实现利润为负52,507.47万元,与2018年的34,040.78万元相比,2019年出现较大幅度亏损,亏损52,507.47万元。

企业亏损的主要原因是内部经营业务,应当加强经营业务的管理。

2、营业利润3、投资收益2019年投资收益为3,121.62万元,与2018年的1,047.62万元相比成倍增长,增长1.98倍。

4、营业外利润2018年营业外利润亏损130.41万元,2019年扭亏为盈,盈利35.45万元。

5、经营业务的盈利能力从营业收入和成本的变化情况来看,2019年的营业收入为313,344.77万元,比2018年的313,512.29万元下降0.05%,营业成本为205,587.88万元,比2018年的203,976.54万元增加0.79%,营业收入下降,而营业成本上升,表明企业经营业务盈利能力明显下降。

实现利润增减变化表项目名称2019年2018年2017年数值增长率(%) 数值增长率(%) 数值增长率(%)营业收入313,344.77 -0.05 313,512.29 73.67 180,516.8 0 实现利润-52,507.47 -254.25 34,040.78 18.05 28,835.11 0 营业利润-52,542.92 -253.76 34,171.19 18.92 28,735.78 0 投资收益3,121.62 197.97 1,047.62 -73.36 3,932.44 0营业外利润35.45 127.19 -130.41 -231.3 99.33 0二、成本费用分析1、成本构成情况2019年美康生物成本费用总额为194,998.85万元,其中:营业成本为205,587.88万元,占成本总额的105.43%;销售费用为36,452.6万元,占成本总额的18.69%;管理费用为21,889.37万元,占成本总额的11.23%;财务费用为7,928.81万元,占成本总额的4.07%;营业税金及附加为1,438.12万元,占成本总额的0.74%。

美康生物2019年财务分析综合报告美康生物2019年财务分析综合报告一、实现利润分析2019年实现利润为负52,507.47万元,与2018年的34,040.78万元相比,2019年出现较大幅度亏损,亏损52,507.47万元。

企业亏损的主要原因是内部经营业务,应当加强经营业务的管理。

营业收入增长不大,却出现了较大幅度的经营亏损,企业经营状况的发展不太令人满意,应采取必要措施。

二、成本费用分析2019年营业成本为205,587.88万元,与2018年的203,976.54万元相比变化不大,变化幅度为0.79%。

2019年销售费用为36,452.6万元,与2018年的31,585.4万元相比有较大增长,增长15.41%。

2019年销售费用有较大幅增长,但营业收入却没有发生多大变化,说明企业的销售策略失当,销售活动并没有取得预期成效。

2019年管理费用为21,889.37万元,与2018年的22,531.77万元相比有所下降,下降2.85%。

2019年管理费用占营业收入的比例为6.99%,与2018年的7.19%相比变化不大。

管理费用支出水平正常,但企业经营业务盈利水平有所下降,应注意控制其他成本费用项目的增长。

2019年财务费用为7,928.81万元,与2018年的8,269.84万元相比有所下降,下降4.12%。

三、资产结构分析2019年企业资产不合理占用的数额较大,资产的盈利能力较低,资产结构不太合理。

与2018年相比,2019年应收账款占营业收入的比例下降。

从流动资产与收入变化情况来看,流动资产下降快于营业收入下降,与2018年相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,美康生物2019年的经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

企业净利润为负,负债经营是内部资料,妥善保管第1 页共3 页。

浙江医药2018年财务分析详细报告一、资产结构分析1.资产构成基本情况浙江医药2018年资产总额为1,004,791.67万元,其中流动资产为473,371.51万元,主要分布在货币资金、应收账款、存货等环节,分别占企业流动资产合计的31.52%、26.6%和25.18%。

非流动资产为531,420.16万元,主要分布在固定资产和无形资产,分别占企业非流动资产的75.89%、7.67%。

资产构成表2.流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的37.63%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的28.96%,应当加强应收款项管理,关注应收款项的质量。

流动资产构成表3.资产的增减变化2018年总资产为1,004,791.67万元,与2017年的979,341.18万元相比有所增长,增长2.6%。

4.资产的增减变化原因以下项目的变动使资产总额增加:固定资产增加60,199.07万元,存货增加22,134.91万元,货币资金增加7,477.45万元,应收票据增加6,147.47万元,交易性金融资产增加867.92万元,递延所得税资产增加460.78万元,预付款项增加405.38万元,长期待摊费用增加103.35万元,无形资产增加93.64万元,共计增加97,889.97万元;以下项目的变动使资产总额减少:生产性生物资产减少2.01万元,工程物资减少14.55万元,长期投资减少213.73万元,其他非流动资产减少662.14万元,商誉减少706.89万元,其他应收款减少4,110.44万元,应收账款减少4,153.19万元,其他流动资产减少6,647.36万元,在建工程减少55,851.37万元,共计减少72,361.68万元。

增加项与减少项相抵,使资产总额增长25,528.3万元。

5.资产结构的合理性评价从资产各项目与营业收入的比例关系来看,2018年应收账款所占比例基本合理。

康美药业2018年财务分析详细报告-智泽华康美药业2018年财务分析详细报告目录康美药业2018年财务分析详细报告 (5)一、资产结构分析 (5)1.资产构成基本情况 (5)2.流动资产构成特点 (6)3.资产的增减变化 (7)4.资产的增减变化原因 (7)5.资产结构的合理性评价 (8)6.资产结构的变动情况 (9)二、负债及权益结构分析 (10)1.负债及权益构成基本情况 (10)2.流动负债构成情况 (11)3.负债的增减变化情况 (13)4.负债的增减变化原因 (13)5.权益的增减变化情况 (14)6.权益的增减变化原因 (15)三、实现利润分析 (15)1.利润总额 (15)2.营业利润 (16)3.投资收益 (17)4.营业外利润 (17)5.经营业务的盈利能力 (17)6.结论 (18)四、成本费用分析 (18)1.成本构成情况 (18)2.总成本变化情况及原因分析 (19)3.营业成本控制情况 (19)4.销售费用变化及合理性评价 (20)5.管理费用变化及合理性评价 (20)6.财务费用变化情况 (21)五、现金流量分析 (22)1.现金流入结构分析 (22)2.现金流出结构分析 (22)3.现金流动的稳定性 (23)4.现金流动的协调性 (24)5.现金流量的变化情况 (24)6.现金流量的充足性评价 (24)7.现金盈利情况分析 (25)8.现金流动的有效性评价 (25)9.自由现金流量分析 (25)六、偿债能力分析 (26)1.支付能力及还债期 (26)2.流动比率 (26)3.速动比率 (26)4.短期偿债能力变化情况 (27)5.短期付息能力 (27)6.长期付息能力 (28)7.负债经营可行性 (28)七、盈利能力分析 (28)1.盈利能力基本情况 (28)2.内部经营资产和对外长期投资的盈利能力 (29)3.对外投资的盈利能力 (29)4.内外部资产盈利能力比较 (29)5.净资产收益率 (30)6.净资产收益率变化原因 (30)7.总资产报酬率 (30)8.总资产报酬率变化原因 (30)9.成本费用利润率变化情况 (31)10.成本费用利润率变化原因 (31)八、营运能力分析 (31)1.存货周转天数 (31)2.存货周转天数变化原因 (31)3.应收账款周转天数变化情况 (32)4.应收账款周转天数变化原因 (32)5.应付账款周转天数变化情况 (32)6.应付账款周转天数变化原因 (33)7.现金周期 (33)8.营业周期 (33)9.营业周期结论 (34)10.流动资产周转天数 (34)11.流动资产周转天数变化原因 (34)12.总资产周转天数 (35)13.总资产周转天数变化原因 (35)14.固定资产周转天数 (35)15.固定资产周转天数变化原因 (36)九、发展能力分析 (36)1.营业收入增长率 (36)2.净利润增长率 (36)3.资本增长性 (36)4.可动用资金总额 (37)5.挖潜发展能力 (37)十、经营协调性分析 (37)1.投融资活动的协调情况 (37)2.营运资本变化情况 (38)3.经营协调性及现金支付能力 (38)4.营运资金需求的变化 (39)5.现金支付情况 (40)6.整体协调情况 (41)十一、经营风险分析 (41)1.经营风险 (41)2.财务风险 (41)康美药业2018年财务分析详细报告一、资产结构分析1.资产构成基本情况康美药业2018年资产总额为7,462,793.76万元,其中流动资产为5,424,097.46万元,主要分布在存货、其他应收款、应收账款等环节,分别占企业流动资产合计的63.07%、17.01%和11.65%。

ST 康美2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 ST 康美2018年财务分析综合报告一、实现利润分析2018年实现利润为136,238.41万元,与2017年的482,670.01万元相比有较大幅度下降,下降71.77%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在营业收入大幅度下降的同时经营利润也大幅度下降,企业经营业务开展得很不理想。

二、成本费用分析2018年营业成本为1,354,241.09万元,与2017年的1,845,014.69万元相比有较大幅度下降,下降26.6%。

2018年销售费用为97,413.7万元,与2017年的74,058.11万元相比有较大增长,增长31.54%。

2018年尽管企业销售费用有较大幅度增长,但营业收入却出现了较大幅度的下降,企业市场销售活动开展得很不理想,应当采取果断措施,调整产品结构、销售战略或销售队伍。

2018年管理费用为123,437.93万元,与2017年的133,372.91万元相比有较大幅度下降,下降7.45%。

2018年管理费用占营业收入的比例为6.38%,与2017年的5.04%相比有所提高,提高1.34个百分点。

这在营业收入大幅度下降情况下常常出现,但要采取措施遏止盈利水平的大幅度下降趋势。

2018年财务费用为188,635.24万元,与2017年的96,926.49万元相比有较大增长,增长94.62%。

三、资产结构分析与2017年相比,2018年存货占营业收入的比例出现不合理增长。

应收账款出现过快增长。

其他应收款增长过快。

从流动资产与收入变化情况来看,流动资产下降慢于营业收入下降,资产的盈利能力下降,与2017年相比,资产结构趋于恶化。

四、偿债能力分析从支付能力来看,ST 康美2018年的经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

从企业当期资本结构、借款利率和盈利水平三者的关系来看,企业增加负债不会增加企业的盈利水平,相反会降低企业现在的盈利水平。

美康生物2018年财务状况报告

一、资产构成

1、资产构成基本情况

美康生物2018年资产总额为459,704.95万元,其中流动资产为

238,017.01万元,主要分布在应收账款、货币资金、存货等环节,分别占企业流动资产合计的54.85%、17.53%和16.32%。

非流动资产为221,687.94万元,主要分布在商誉和固定资产,分别占企业非流动资产的37.73%、18.72%。

资产构成表

2、流动资产构成特点

企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的61.17%,应当加强应收款项管理,关注应收款项的质量。

流动资产构成表

3、资产的增减变化

2018年总资产为459,704.95万元,与2017年的325,130.89万元相比有较大增长,增长41.39%。

4、资产的增减变化原因

以下项目的变动使资产总额增加:商誉增加66,312.17万元,应收账款增加54,750.06万元,在建工程增加12,504.76万元,固定资产增加9,601.34万元,其他应收款增加8,372.18万元,货币资金增加4,100.3万元,其他非流动资产增加3,401.3万元,长期待摊费用增加2,973.09万元,存货增加2,070.61万元,递延所得税资产增加1,006.96万元,共计增加165,092.77万元;以下项目的变动使资产总额减少:无形资产减少323.63万元,应收票据减少533.25万元,预付款项减少2,273.74万元,其他流动资产减少3,894.28万元,长期投资减少23,493.81万元,共计减少30,518.71万元。

增加项与减少项相抵,使资产总额增长134,574.06万元。

主要资产项目变动情况表

二、负债及权益构成

1、负债及权益构成基本情况

美康生物2018年负债总额为232,718.06万元,资本金为34,639.73万元,所有者权益为226,986.88万元,资产负债率为50.62%。

在负债总额中,流动负债为215,906.75万元,占负债和权益总额的46.97%;短期借款为113,049万元,非流动负债为16,811.32万元,金融性负债占资金来源总额的28.25%。

负债及权益构成表

2、流动负债构成情况

企业短期融资性负债所占比例较大,约占流动负债的54.91%,表明企业的偿债压力较大。

企业来自于非经营性应付款项约占流动负债的11.95%。