【年度报告】年中国企业IPO市场分析报告

- 格式:doc

- 大小:972.54 KB

- 文档页数:8

2024年,企业IPO被否的原因分析。

2024年,中国A股市场继2024年跌宕起伏之后,企业IPO仍然乏力,投行家和投资者也反映强烈,企业IPO被否的现象较为突出。

分析被否原因,可以发现经济环境、监管环境及公司内部因素等因素配合起来,造成

着被否的问题。

一、经济环境因素的影响

2024年,我国经济发展步入深水期,GDP增长放缓,经济增速回落至7%以下,短期经济波动加剧,经济状况变得越来越不稳定,无疑给企业

IPO带来了极大的不利影响。

此外,2024年滞销股票市场的周期低谷也使

企业IPO申请审批更加谨慎,大量的企业IPO申请被否。

二、监管环境因素的影响

2024年,由于投行法律制度的缺乏,中国的证券市场监管规定日趋

严格,证券交易管理部门加强对企业IPO申请的审查,要求企业IPO申请

更加规范,遵守更严格的规定。

此外,高审批周期、高估值要求、高分配

要求也成为一大障碍,大多数企业申请IPO获得严重缓慢甚至被否。

三、公司内部因素的影响

2024年,企业IPO被否的另一大原因是企业内部因素。

越来越多的

企业在IPO申请过程中缺乏有效运作,使得在审批过程中存在诸多法律问题,而且公司资料报告数据不实,给审查人员带来极大的困难。

【行业深度】2024年中国动画制作行业竞争格局及市场份额分析市场集中度较高行业主要上市公司:光线传媒(300251.SZ);奥飞娱乐(002292.SZ);百纳千成(300291.SZ);中国电影(600977.SH)本文核心数据:动画制作行业竞争派系;动画制作行业市场份额;动画制作行业市场集中度1、中国动画制作行业竞争梯队我国动画制作行业可以结合制作企业的技术实力、资金实力、作品产出情况划分出较为明显的竞争梯队。

总体来看,我国动画制作行业的头部企业为光线传媒,作为我国动画制作行业的代表性上市企业,光线传媒依托光线动画与彩条屋开展动画制作业务,当前,光线传媒直接或间接投资了十月文化、凝羽动画、好传动画、彼岸天动画、可可豆等多个子公司,制作出品了《大圣归来》、《大鱼海棠》、《茶啊二中》、《哪吒》、《秦时明月》等多部取得市场热烈反响的作品,因此光线传媒在资金实力、企业布局以及产品制作情况来看,可以被认为是我国动画制作行业的头部企业。

第一梯队则主要包括奥飞娱乐、中国电影、上海美术电影制片厂、追光动画、华强方特等厂商,具备一定的资金实力和动画制作背景,具有动画制作较长时间的行业经验,并取得过一定成绩,当前正处于企业发展的上升阶段。

除此之外,小疯映画、两点十分、艺画开天等企业则位列我国动画制作行业的第二梯队,该部分企业具有一定的技术实力,有少量代表性动画作品产出,同时得到了例如哔哩哔哩、阿里巴巴等具有较强资金实力企业的投资,具备较强的发展潜力。

2、中国动画制作行业市场份额动画制作行业在成果产出上主要包括连续剧形式的动画片,以及动画电影,在我国动画制作企业2022年总营收不到90亿元的规模的情况下,根据前瞻对2023年上映中国大陆动画电影票房的初步统计,我国2023年动画电影票房总额约为79.77亿元,在一定程度上可以认为我国动画电影制作市场占据更大的营收比重,其市场份额情况能够在一定程度上概括我国动画制作行业的市场份额情况。

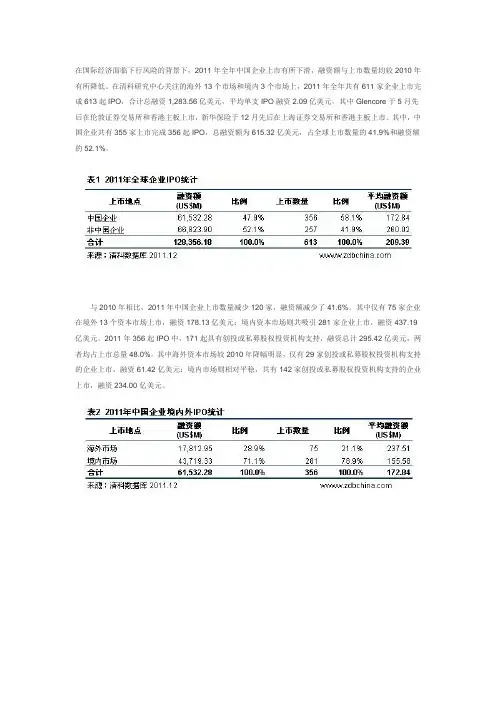

在国际经济面临下行风险的背景下,2011年全年中国企业上市有所下滑,融资额与上市数量均较2010年有所降低。

在清科研究中心关注的海外13个市场和境内3个市场上,2011年全年共有611家企业上市完成613起IPO,合计总融资1,283.56亿美元,平均单支IPO融资2.09亿美元,其中Glencore于5月先后在伦敦证券交易所和香港主板上市,新华保险于12月先后在上海证券交易所和香港主板上市。

其中,中国企业共有355家上市完成356起IPO,总融资额为615.32亿美元,占全球上市数量的41.9%和融资额的52.1%。

与2010年相比,2011年中国企业上市数量减少120家,融资额减少了41.6%。

其中仅有75家企业在境外13个资本市场上市,融资178.13亿美元;境内资本市场则共吸引281家企业上市,融资437.19亿美元。

2011年356起IPO中,171起具有创投或私募股权投资机构支持,融资总计295.42亿美元,两者均占上市总量48.0%。

其中海外资本市场较2010年降幅明显,仅有29家创投或私募股权投资机构支持的企业上市,融资61.42亿美元;境内市场则相对平稳,共有142家创投或私募股权投资机构支持的企业上市,融资234.00亿美元。

海外上市大幅遇冷赴美上市如鲠在喉2011年中国企业在海外市场遭遇沉重打击。

由于西方经济普遍疲软,加上欧债美债危机、中概股风波、VIE迷局等不利影响,中国企业海外上市的数量和融资额均出现明显下滑。

2011年全年仅有75家中国企业在海外8个市场上市,合计融资178.13亿美元,分别仅为2010年海外上市数量和融资额的58.1%和53.5%水平。

2011年,中概股在美国市场一度遭到打压,赴美上市呈现前松后紧的态势,下半年仅有土豆网一家于8月在美国挂牌上市,此后再无企业破冰。

市场分布方面,2011年中国企业海外上市地点较2010年更为多元化。

75家中国企业分别在香港主板、NASDAQ、纽约证券交易所等8个市场上市,与2010年相比,增加了韩国交易所主板、伦敦AIM和香港创业板3个市场,减少了新加坡主板。

IPO审核被否原因分析报告一、引言近年来,随着中国资本市场的发展,越来越多的企业选择通过IPO(首次公开发行股票)登陆资本市场,以获得更多的资金支持和提高企业的知名度。

然而,很多企业在IPO审核过程中遭遇被否的结果,导致企业不能如期上市。

本报告旨在对IPO审核被否原因进行分析,为企业提供参考指导,以提高IPO审核通过的概率。

二、IPO审核被否原因及案例分析1.财务信息不真实或不准确一些企业在申报IPO时会对财务信息进行美化或不真实呈现,以达到上市门槛。

然而,证监会在审核过程中对企业的财务信息进行严格的查对,一旦发现财务数据存在问题,就会否决企业的IPO申请。

例如,2024年,电子科技有限公司申报IPO时,在财务数据报表中无明显理由地增加了销售收入,但审核机构通过调查发现,该公司的销售渠道并没有明显的增长,因此否决了该公司的IPO申请。

2.公司治理结构不完善在IPO审核过程中,公司的治理结构是一个重要的考核因素。

如果一个企业的治理结构不健全,缺乏有效的内部审计和风险控制机制,就会被否决。

例如,2024年,房地产开发有限公司申报IPO时,证监会在审核过程中发现,该公司的高管层存在关系交错,公司治理结构不完善,决策难以履行监管职责,因此否决了该公司的IPO申请。

3.市场环境不适宜在IPO审核过程中,市场环境也是一个重要的因素。

如果当前的市场环境不适宜,IPO审核的门槛会更加严格。

例如,2024年中国股市大幅下跌,投资者风险偏好降低,证监会在审核过程中相应提高了上市门槛,导致很多企业的IPO申请被否决。

4.公司发展前景不明确企业的发展前景是证监会在审核过程中非常关注的一个因素。

如果一个企业的发展前景不明确,或者面临着严重的风险和不确定性,就会影响到IPO审核的结果。

例如,2024年互联网科技有限公司申报IPO时,证监会在审核过程中发现该公司的竞争对手在同行业中占据优势地位,而该公司的产品和技术并没有显著优势,因此否决了该公司的IPO申请。

中国企业在境外上市的状况的利弊分析和策略建议摘要伴随着中国加入WTO,在国市场逐渐对外开放,世界经济渐趋一体化的大背景下,一些垄断型企业强烈地需要尽快走出国门,积累国际化发展的经验,以期扩大国际影响,提升国际竞争力,境外证券市场为这一要求提供了广阔的舞台。

但境外上市道路并不平坦,无论是改革型国企,还是成长中的中小民企,境外上市都并非一帆风顺。

如何从众多的问题中汲取教训以避免类似事件的再次发生,诸多已境外上市和准备境外上市的企业在境外上市后应当注意哪些问题,如何妥善地安排企业境外上市,都是值得我们认真研究和思考的。

论文在总结前人研究成果的基础上,首先对中国企业境外上市进行了概述,接着研究境外上市迅速发展的原因,然后对我国企业境外上市的利弊进行了分析,最后给出了我国企业境外上市的建议和策略。

关键词:上市公司;原因;优势;弊端;策略AbstractIn addition, under the background of China accession to the WTO, domestic market opening to the outside world, the gradually integrated international economy, some monopoly enterprise ugly need go out as soon as possible and accumulate internationalized experience, in the hope of expanding international influence, promoting the international petitiveness. The overseas security market has offered the broad stage for these panies. Although the tide of overseas listing is surging, being in the ascendant, for the medium-and-large-sized state-owned enterprise and growing medium and small private enterprises, the road is uneven. How to draw the lessons from numerous problems? Which questions should we pay attention to whilelisted or to be listed? How to arrange overseas IPOs properly? It is worth for us to study and think conscientiously. In foundation of the summary of the predecessor research result, first, The paper carried on the outline of the cross-border listing of our country, then studied cause of the rapidly growth of cross-border listing, and analysis the advantages and defects of cross-border listing ,finally gave suggestions and the countermeasure ofcross-border listing for our enterprise .Key words:cross-border listing;Reason;Advantage;Defects;Countermeasure目录摘要 (2)Abstract 3一、中国企业境外上市的基本概况 (6)(一)中国企业境外上市的发展阶段 (6)(二)我国企业境外上市呈现出的特点 (7)1、企业境外上市的增势迅猛 (7)2、我国企业境外上市融资区域主要集中在和美国 (8)3、我国境外上市企业绝大多数是中国的500强企业 (8)二、中国企业境外上市的原因分析 (8)(一)拓展融资空间 (8)(二)改善资本结构 (8)(三)转换治理机制 (9)(四)企业适应国际化发展 (10)(五)政府的大力推动和支持 (10)三、中国企业境外上市的利弊分析 (11)(一)中国企业境外上市有利性分析 (11)1、有利于引进和利用外资 (11)2、有利于改善我国企业的资本结构 (11)3、有利于完善公司结构治理和现代企业制度 (12)4、有利于企业经营的国际化 (12)(二)中国企业境外上市不利性分析 (13)1、企业境外上市融资成本高 (13)2、境外上市企业运营费用大 (13)3、二级市场表现不佳,上市企业再融资困难较大 (14)4、国市场体系不完善加大企业改制的难度 (14)5、境外上市对国家资本结构不利 (15)6、信息披露不及时、不充分,公司透明度不高 (16)四、对中国企业境外上市的策略建议 (17)(一)完善境外上市企业的竞选机制 (17)(二)加快国规则与国际规则的对接 (18)1、深入研究国际资本市场 (18)2、引入国际规则,加强和完善信息沟通与信息披露 (18)(三)以健全公司治理结构促进企业素质的全面提高 (19)1、健全境外上市公司治理结构 (19)2、强调企业自身增长能力 (20)3、提高企业经营业绩 (21)(四)完善政府职能建设 (21)结束语 (22)致 (22)参考文献 (23)一、中国企业境外上市的基本概况(一)中国企业境外上市的发展阶段第一阶段:1993年至1994年下半年1993年6月29日,首家H股——啤酒在招股上市,投资者反应强烈,认购率110倍,冻结资金约852亿港元,股价表现不凡。

龙宝参茸IPO造假案例分析报告2022【龙宝参茸IPO造假案例分析报告2022】一、引言近年来,中国资本市场发展迅猛,IPO(首次公开发行)成为企业融资的重要途径。

然而,随着市场竞争的加剧,一些企业为了追求高估值和资本市场的认可,采取了不正当手段,包括造假等行为。

本报告将对龙宝参茸公司的IPO造假案例进行详细分析,以揭示其背后的原因和教训。

二、案例背景龙宝参茸公司是一家中国参茸产品生产和销售企业,计划在2022年进行IPO。

该公司在招股书中声称拥有先进的生产设备、独特的技术和广泛的销售渠道,预计未来业绩将持续增长。

然而,经过调查发现,该公司存在多项造假行为。

三、造假手段1. 销售收入虚增:龙宝参茸公司通过与合作伙伴进行虚假交易,将实际销售额夸大,从而增加公司的销售收入。

这些合作伙伴实际上是由公司内部人员或关联方控制的虚假公司。

2. 利润虚增:为了提高公司的盈利能力,龙宝参茸公司通过虚增销售收入和减少成本等手段,将实际利润夸大。

例如,将一部分成本记入其他费用,或者将一部分费用记入资本支出。

3. 资产虚增:为了提高公司的资产规模和净资产收益率,龙宝参茸公司通过虚增固定资产和无形资产等手段,将实际资产夸大。

例如,将不符合会计准则的费用资本化,或者将无形资产估值过高。

四、造假原因1. 市场压力:在中国资本市场竞争激烈的环境下,企业为了获得更高的估值和资本市场的认可,采取了不正当手段。

由于投资者普遍对高增长行业和高增长企业抱有较高期望,企业为了满足这些期望,不惜采取造假手段。

2. 盈利压力:企业为了满足投资者对高盈利能力的期望,不惜采取虚增销售收入和减少成本等手段,将实际盈利夸大。

这种盈利压力可能来自于投资者、股东或高管的要求。

3. 监管不严:中国资本市场监管体系相对薄弱,监管手段和力度有待加强。

一些企业利用监管的漏洞和不完善之处,采取了造假等违法行为。

五、案例教训1. 强化监管:加强对资本市场的监管力度,提高监管的效能和透明度,减少企业利用监管漏洞的机会。

我国IPO定价分析近年来,随着我国资本市场的不断发展和改革开放步伐的加快,IPO(首次公开发行股票)成为了我国资本市场中一项备受关注的重要领域。

IPO的定价是一项重要的工作,在中国A股市场中,IPO的定价工作由中国证监会统一规范,通过审核发行的方式确定。

本文将从我国IPO定价的基本原理、定价方法以及市场监管等方面对我国IPO定价进行分析。

一、IPO定价的基本原理IPO定价的基本原理是在市场供需的基础上,通过市场价格发现机制,确定合理的发行价格。

通过IPO定价,既要保障投资者的利益,又要满足企业的融资需求,同时也需要维护市场的秩序。

在IPO定价中,主要有两种定价原则,一是市场化定价原则,二是发行公司价值定价原则。

市场化定价原则是指在市场供需的作用下,通过价格发现机制,按照投资者对公司价值的判断,确定合理的发行价。

发行公司价值定价原则是指从公司价值的角度出发,根据公司的业绩、财务状况、行业竞争等因素,确定合理的发行价。

在我国,IPO的定价主要采用了比较法、市盈率法、折现现金流法等多种方法。

比较法是指通过比较市场上类似公司的股价,来判断发行公司的合理估值。

市盈率法是指以公司的盈利能力为基础,以市盈率作为估值指标,来确定公司的发行价。

折现现金流法是指通过对公司未来现金流量的预测,结合风险和时间价值等因素,来确定公司的价值。

在实际的IPO定价过程中,还需要考虑市场的承受能力、投资者的预期收益率、市场风险等因素。

同时还要考虑政府政策、市场竞争等因素对定价的影响。

针对不同的发行公司,需要综合运用多种定价方法,来确定最终的发行价。

三、市场监管作为资本市场的监管机构,中国证监会在IPO定价过程中起着重要的监管作用。

证监会在审核IPO申请材料时,会对发行公司的财务数据、经营状况、发行价的合理性等进行严格审核,保障市场投资者的利益。

证监会还会通过对市场投资者的认购意愿、市场风险等方面进行监控,及时发现和解决市场中的异常情况。

2023年上半年中国企业并购市场回顾与前瞻中国企业并购市场概览中国国内并购市场活跃度达到了自2018年以来最高水平,私募股权基金和风险投资基金的交易也很活跃。

疫情影响在活跃的境内交易和私募股权交易推动下,交易数量从2023年2月份由于疫情封锁导致的下滑后强势反弹;2023年第一季度交易表现相当活跃,但第二季度由于一些市场的不确定性,企业和机构保持谨慎态度、交易相对放缓。

由于国有企业和国有背景的资本在2023年下半年参与了相当数量的超大型并购交易,2023年下半年的并购交易金额相对较高;相较2023年下半年,2023年上半年并购交易金额恢复到正常水平;另外,超大型并购交易的数量也相较2023年下半年下降。

2023年上半年,并购交易数量创下了自2018年的半年度历史新高,如果将风险投资基金交易数量也包括在内,并购交易数量较2018年上半年上升了近10%2023年上半年发生了45宗超大型并购交易(单宗10亿美元以上),其中许多交易与境内关键经济主题相一致,如产业升级(12宗工业品交易,220亿美元),双循环(9宗消费品交易,250亿美元)以及低碳环保(5宗新能源交易,165亿美元)。

战略投资者由于中国对国内经济的重点关注及快速地从疫情影响下走出,国内企业战略并购数量接近3年来半年度的历史新高;但是,由于疫情导致的通航限制,入境并购交易数量仍相对较少。

尽管所有行业的交易活跃度都有所增长,并购交易数量的增长驱动力主要还是来源于产业升级、技术升级及消费升级的需求。

2023年上半年由于国有资本和政策支持类项目不多、民企主导的超大型并购交易减少,导致了国内战略投资整体并购交易金额下降;国内并购交易从金额上来看,主要集中在几个大的主题上,例如产业升级、新能源汽车、传统能源向可再生能源转化以及科创技术类投资等。

私募股权/风险投资等财务投资者随着更多的私募股权机构公布新的募资方案,2023年上半年私募股权基金募集资金总量继续保持稳定,其中美元基金的募集规模超过人民币基金的募集规模。

《我国IPO定价合理性的实证分析》篇一一、引言随着中国资本市场的不断发展,IPO(首次公开发行)已成为企业融资的重要途径。

然而,IPO定价的合理性一直是市场关注的焦点。

本文旨在通过实证分析,探讨我国IPO定价的合理性,以期为投资者、企业及监管部门提供有益的参考。

二、研究背景与意义IPO定价的合理性对于保护投资者利益、维护市场秩序以及促进企业发展具有重要意义。

合理的IPO定价能够真实反映企业的价值,为投资者提供准确的投资决策依据,同时也有助于企业实现融资目标,推动企业发展。

因此,研究我国IPO定价的合理性,对于完善资本市场、保护投资者权益以及促进企业发展具有重要价值。

三、研究方法与数据来源本文采用实证分析的方法,通过收集我国A股市场近几年的IPO数据,运用统计软件进行分析。

数据来源主要包括证券交易所公布的IPO数据、财经媒体及权威数据库。

四、实证分析1. IPO定价与市场关系的实证分析通过对比IPO定价与市场表现的关系,发现合理的IPO定价能够更好地反映企业的市场价值。

具体而言,当IPO定价在合理范围内时,企业的股价在上市后的表现较为稳定,且具有较好的增长潜力。

反之,若IPO定价过高或过低,则可能导致企业股价在上市后出现大幅波动,影响投资者的利益。

2. IPO定价与财务指标的实证分析通过对企业的财务指标进行分析,发现企业的盈利能力、成长能力、偿债能力等财务指标与IPO定价的合理性密切相关。

具体而言,具有较强盈利能力和成长潜力的企业,其IPO定价往往更为合理。

此外,企业的偿债能力也是投资者关注的重要方面,合理的IPO定价应充分考虑企业的偿债能力。

3. IPO定价与市场供需关系的实证分析市场供需关系对IPO定价具有重要影响。

当市场需求旺盛时,企业往往会获得较高的估值,从而导致IPO定价偏高。

反之,当市场供大于求时,IPO定价可能偏低。

因此,在分析IPO定价的合理性时,应充分考虑市场供需关系的影响。

五、结论与建议通过实证分析,本文认为我国IPO定价在总体上呈现出合理性,但仍有待进一步完善。

【导语】2011年中国IPO资本市场可谓是在动荡中实现调整,并且欣欣向荣的一年。

在2011年中国IPO市场当中,成功上市的IPO企业为265家(其中有3家之前取消审核,二次审核之后再次过会),上市未过会被取消审核及被否企业为80家(其中有8家取消审核,有3家企业二次审核之后再次过会,最终有5家为取消审核状态,实际确定未过会企业为72家)。

2011年,中国IPO、再融资、增发、可转债、并购重组等总计有424家企业上会,其中累计被取消审核及被否企业总数为85家。

根据汉鼎咨询的统计数据显示:从2011年中国IPO企业被否原因当中,可以看出大多数的上市未过会被否企业还是因为核心竞争能力不足,企业经营收入不稳定,没有可持续的发展优势产业支撑,受外界的金融经济政策或者行业政策调控影响较大。

[报告全文摘要] 总之,中国的金融资本市场一直朝着一个健康合理、成熟完善在进步。

当前,证监会逐渐加大对上市企业的各种规范,提高IPO门槛,让一批真正具有核心竞争力的优势企业进入资本市场!为了更好的总结过去和开拓未来,新浪财经特举办首届中国投行竞争力评选。

《备选投行、地区金融办、会计师事务所、律师事务所名单一览》2011年中国IPO市场统计分析报告2011年中国IPO资本市场蓬勃发展,整体市场状况呈现出一片繁荣景象。

在2011年中国IPO市场当中,成功上市的IPO企业为263家(其中有3家之前取消审核,二次审核之后再次过会),上市未过会被取消审核及被否企业为80家(其中有8家取消审核,有3家企业二次审核之后再次过会,最终有5家为取消审核状态,实际确定未过会企业为72家)。

第一部分:2011年中国IPO市场综述一:2011年中国IPO企业地区分布统计分析根据汉鼎咨询的数据统计显示:2011年中国IPO企业地区的分布图来看,其上市企业还是主要分布在东部沿海经济发达地区。

其中,广东省(过会47家企业)、江苏省(过会41家企业)、浙江省(过会36家企业)分别以17.74%、15.47%、13.58%的市场占有率分别位列前三甲。

中国企业上市类路径分析中国企业上市路径分析企业发展到一定的阶段,为了可持续发展的长远目标,或者解决资金缺口的瓶颈,将企业推向资本市场,将其市场化,以此获得所需要的资金,无疑是一条切实可行的道路。

然而,许多中国企业在对上市蠢蠢欲动的同时,对如何上市,在哪里上市充满了疑惑和迷茫,面对中国大陆、香港、美国、新加坡甚至更多的资本市场,他们无从选择。

在中国大陆、香港、美国以及新加坡上市的对比一、中国大陆上市1、在中国大陆本土上市的条件对于中国的企业来说,选择在本土上市,理应是自己的首选。

但是,面对《公司法》规定的中国企业的上市(主板)要求,很多企业特别是中小企业只能望之却步。

《公司法》对企业上市要求的规定主要有以下几点:(1)公司的总股本达到5000万股,公开流通的部分不少于25%。

(2)公司在最近三年连续盈利。

(3)公司有3年以上的营业记录。

(4)公司无形资产占总资产的份额不能超过20%。

《公司法》当初对企业上市的要求是为国有大型企业定制的,所以定的门槛比较高。

随着中国经济的发展和转型,越来越多的民营和合资中小企业成为经济中活跃力量,他们中的许多有很强烈的上市愿望和需求,于是,《公司法》中对上市的要求严重阻碍了这些企业在国内上市的步伐和可能性。

中国证监会2000年通过了《创业板市场规则》(创业板草案),为中小企业在国内上市带来了希望。

但由于创业板的推出一再延迟,使人无法预测创业板推出的可能性和推出的时间。

2004年6月25日,中小企业板块在深圳证券交易所正式推出,这对于中小企业来说无疑是一个强心剂,于是出现了2500多家企业排队申请在中小企业板块上市的景象。

但是,这些企业仍然面临着很重要的问题,一是中小企业板的门槛不会比主板低很多,二是一样需要是审核,这将会在下面的“在中国本土上市的局限”中会详细谈到。

2、在中国大陆本土上市的优势(1)企业在本土上市,应该可以说是享受天时、地利、人和的各种优势。

因为在本土,企业无需面临各种语言、监管以及法律上的差异。

高科技企业IPO对中国资本市场的影响高科技企业IPO(首次公开募股)在中国资本市场中扮演着重要的角色。

随着中国经济的快速发展和技术创新的加速,高科技企业的兴起已经成为中国资本市场的一股新动力。

本文将探讨高科技企业IPO对中国资本市场的影响,并分析其对经济、投资者和市场环境的积极作用。

首先,高科技企业IPO对中国经济发展具有重要意义。

近年来,中国政府加大了对高科技产业的支持力度,提出了“创新驱动、国家战略”的口号。

高科技企业的创新力和技术实力能够推动中国经济向高质量发展转型,成为经济增长的重要引擎。

通过IPO,高科技企业可以获得更多的资金支持,进一步扩大其研发投入和生产规模,推动技术创新和产业升级,为中国经济转型升级提供助力。

其次,高科技企业的IPO对投资者也带来了巨大的机遇。

高科技企业通常具有高成长性和高盈利潜力,具有较高的投资回报率。

通过参与高科技企业的IPO投资,投资者有机会分享企业成长的红利,并获得更高的收益。

此外,高科技企业的IPO还丰富了中国资本市场的投资品种,为投资者提供了更多选择,提高了中国资本市场的活跃度和吸引力。

高科技企业IPO还对中国资本市场的市场环境产生积极影响。

首先,高科技企业IPO的成功上市有助于提升中国资本市场的国际声誉和知名度。

高科技企业通常具有较高的国际影响力和竞争力,其IPO的成功将吸引更多国内外投资者的关注和参与。

其次,高科技企业IPO有助于提升中国资本市场的规模和市值。

高科技企业的IPO募集到的资金将流入股市,增加市场流动性和市值规模,进一步巩固中国资本市场的地位和影响力。

然而,高科技企业IPO对中国资本市场也带来了一些挑战和风险。

第一,高科技企业IPO的热潮可能导致市场泡沫的风险。

由于高科技企业的热门程度和投资价值,一些投机性资金可能会涌入市场,推动股价过高,最终导致市场泡沫的产生和破裂。

第二,高科技企业IPO的审核和监管难度较大。

高科技企业通常具有复杂的技术和商业模式,需要具备专业知识和经验的审核和监管机构进行全方位的评估和监控。

中国股票市场分析股票市场作为中国证券市场的重要部分,对中国经济的发展和社会的稳定起着重要的作用。

想必市场现状是很好的一个过程。

下面小编给大家分析了市场现状。

中国股票市场现状分析中国股市经过将近20年的发展,我们有必要对中国股市现状好好分析一下。

目前,已经形成了与我国经济发展相适应的特色道路。

虽然,中国股市现状还有诸多不完善的地反,但是作为一个合格的投资者,我们应该认真分析中国股票市场现状,进而做出正确的判断。

一、中国股市现状:股市功能导向存在误差目前,中国股票市场参与者的投资理念存在问题,投资者往往不会考虑长期价值投资,只采取短线投资行为。

股市参与者对股市的未来预期和上市公司是否盈利不存在直接关系,而是主要看参与者在消息市中的信息捕捉能力,这使得股票市场的投资能力弱化,出现投机行为过度的现象。

另外,中国股票市场的融资能力不强,融资手段也较为单一。

而对于投资者来说,进入到股市十有八九是赔钱的,群众对股市明显缺乏信心。

二、中国股市现状:“政策市”和“圈钱”中国股市现状用“政策市”和“圈钱”来形容并不过分。

中国股市的结构性缺陷主要表现为股市始终跟着政府的发展思路而不断变化,并不符合市场规律,与西方较为成熟的股市相比差异明显。

另外,企业通过上市“圈钱”的行为没有得到有效遏制,近年来类似“银广夏”等事件对股民信心的打击是非常大的,这种行为也伤害了众多的中小股民。

三、中国股市现状:制度设备继续加强8月16日的“光大证券乌龙事件”就是股市制度设备继续加强的一个最好说明。

随着我国经济的快速发展,中国股票市场的内部环境急需改善,相关制度也急需建立和完善,因为依靠法律制度保护股票市场的发展才是正路,行政干预过多只会影响股市的自我发展和完善。

四、中国股市现状:IPO问题不得不说最近的几年,中国IPO市场一直占据全球首位。

这导致在市场增量资金不足的背景下,A股市场面临着较大的供求压力。

2012年以来,在市场环境不佳等因素的作用下,整个市场的融资节奏明显慢于去年。

(年度报告)年中国企业IPO市场分析报告关键发现490家中国企业IPO,融资1068.75亿美元,无论上市企业数量仍是融资规模,均达到历史最高水平。

347家中国企业于境内资本市场IPO,融资719.98亿美元,143家中国企业于境外资本市场IPO,融资349.78亿美元。

中国企业境外IPO活跃度提高。

境内方面,204家企业选择了深交所中小板上市,117家企业选择深交所创业板IPO,上交所上市企业有26家。

143家中国企业于境外资本市场实现IPO,融资金额349.77亿美元。

港交所主板共有82家企业IPO,超过了2007年66起的历史高位。

以纽交所、纳斯达克为主的美国资本市场中国企业IPO数量也达到历史高峰。

IPO涉及19个行业,案例数量最多的三个行业分别是制造业、IT及能源行业,融资金额最多的行业是制造业、金融及能源。

实现IPO中国企业最多的三个地区分别为北京、江苏和广东,活跃于资本市场的企业仍以东部沿海地区企业为主。

上市企业中具有VC/PE背景的220家,占比达44.8%,涉及国内外投资机构269家。

2010年中国企业全球IPO事件中,共有168家投资银行参和保荐及承销。

1.2010年中国企业IPO市场综述2010年共有490家中国企业实现IPO,相比2009年增长155.7%;融资金额共计1068.7 5亿美元,环比增长88.0%。

2010年中国企业IPO数量及融资规模均超越了2007年228家企业上市、融资总额969.23亿美元的历史高位。

从市场分布来见,2010年共有347家中国企业于境内资本市场IPO,融资金额高达719.98亿美元,有143家中国企业于境外资本市场IPO,融资金额为349.78亿美元。

境内方面,2010年境内资本市场融资企业数量大幅增加,由2009年的99起,升至347起,涨幅达250.5%,相比2007年125起IPO最高纪录,增长比例也达到177.6%。

其中,20 4家企业选择了深交所中小板上市,117家企业选择深交所创业板IPO,深交所上市企业于2010年中国企业全球IPO总量中占比达65.4%;上交所上市企业有26家。

境外方面,共有143家中国企业于境外资本市场实现IPO,融资金额349.77亿美元。

其中,港交所主板共有82家企业IPO,融资金额299.20亿美元,IPO数量超过了2007年66起的历史高位。

以纽交所、纳斯达克为主的美国资本市场方面,中国企业IPO数量也达到历史高峰,俩家交易所分别有22及19家中国企业上市,融资总额为38.86亿美元。

2010年IPO中国企业涉及19个行业,案例数量最多的三个行业分别是制造业、IT及能源行业,其次分别为医疗健康、化学工业、连锁运营、食品饮料等。

总体来见,传统制造业、消费品关联行业企业IPO最为活跃。

融资金额最多的行业是制造业、金融及能源。

实现IPO中国企业最多的三个地区分别为北京、江苏和广东,2010年活跃于资本市场的企业仍以东部沿海地区企业为主。

上市企业中具有VC/PE背景的220家,占比达44.8%,涉及国内外投资机构269家。

以2 006年至今5年的数据来见,具有VC/PE背景企业比例整体呈现增长趋势。

2010年中国企业全球IPO事件中,共有168家投资银行参和保荐及承销。

境内IPO方面,参和IPO承销数量最多的三家投行分别是平安证券、国信证券及华泰联合证券;境外方面,参和中国企业IPO数量最多的分别为摩根士丹利、摩根大通、瑞信及派杰。

2.2010年中国企业IPO市场分析2.1中国企业IPO数量和融资金额分析2010年中国企业于境内外资本市场IPO融资活跃度出现历史性突破,无论上市企业数量仍是融资规模,均达到历史最高水平。

根据CVSource数据统计,2010年共有490家中国企业实现IPO,相比2009年增长155.7%;融资金额共计1068.75亿美元,环比增长88.0%。

2010年中国企业IPO数量及融资规模均超越了2007年228家企业上市、融资总额969.2 3亿美元的历史高位(见图2.1-1)。

平均单笔融资金额方面,2010年每家企业融资2.18亿美元,环比下降26.5%;相比2007年单笔融资金额4.25亿美元有较大幅度下降。

壹方面,创业板的出台使得更多规模相对较小的新兴企业得以登陆资本市场;另壹方面,由于国际经济于全球金融危机中恢复缓慢,境外资本市场虽趋于活跃,但企业整体估值水平仍未达最佳状态。

图2.1-12001-2010年中国企业IPO规模比较2010年融资规模最大的企业为中国农业银行,该公司A+H股同时上市,分别融资685.29亿元和813.18亿港元,这俩起IPO也分别占据2010年中国企业境内外融资额度首位(见表2.1-1,表2.1-2)。

表2.1-12010年中国企业境内IPO融资规模十大案例表2.1-22010年中国企业境外IPO融资规模十大案例2010年中国企业全球IPO的爆发生增长主要源于以下几个因素:首先创业板的推出,为企业登陆资本市场提供了更多可能性,自2009年10月至今,创业板上市公司数量已超过15 0家。

第二,于国内货币流动性过剩、以及2009年前后大量企业因金融危机取消IPO的背景下,监管层有意加快了审批节奏,国内IPO的数量大幅增加。

这壹点于中小板体现的尤为明显:2010年IPO企业数量已经接近2007-2009三年总和。

第三,于国际资本市场方面,全球经济回暖,投资者信心开始恢复,而金融危机期间积累的IPO需求也得到释放。

第四,于国际资本市场整体活跃的条件下,中国企业背靠国内庞大消费市场及国内新兴产业发展前景,普遍受到国际投资者认可,中国概念股2010年受到热烈追捧,且因此创造了中国企业境外上市的高峰。

2.2中国企业IPO地点分析2010年共有347家中国企业于境内资本市场IPO,融资金额高达719.98亿美元,平均融资金额2.07亿美元;另有144家中国企业于境外资本市场IPO,融资金额为349.78亿美元,平均融资金额为2.43亿美元(见表2.2-1)。

表2.2-12010年中国企业IPO境内外市场分布表2.2-22010年中国企业IPO各交易所分布情况图2.2-12010年中国企业IPO数量交易所分布比例图2.2-22010年中国企业IPO金额交易所分布比例境内方面,2010年境内资本市场融资企业数量大幅增加,由2009年的99起,升至347起,涨幅达250.5%,相比2007年125起IPO最高纪录,增长比例也达到177.6%。

其中,20 4家企业选择了深交所中小板上市,融资总额约合296.68亿美元;117家企业选择深交所创业板IPO,融资总额141.15亿美元,深交所上市企业于2010年中国企业全球IPO总量中占比达65.4%;上交所上市企业有26家,融资额达281.15亿美元(见表2.2-2、图2.2 -1和图2.2-2)。

境外方面,中国企业IPO活跃度同样达到历史高峰,共有144家中国企业于境外资本市场实现IPO,融资金额349.77亿美元(见图2.2-3)。

其中,香港交易所于IPO数量和融资金额俩方面仍然领先于其他境外市场,港交所主板共有82家企业IPO,融资金额299.20亿美元,IPO数量超过了2007年66起的历史高位(见图2.2-4)。

此外,以纽交所、纳斯达克为主的美国资本市场方面,中国企业IPO数量也达到历史高峰,俩家交易所分别有22及19家中国企业上市,融资总额为38.86亿美元,仍不及2007年62.56亿美元的历史高位(见图2.2-5)。

此外,江苏扬子江船业(控股)XX公司2010年9月8日于台湾证交所上市,开启了国内企业赴台湾上市的先河。

图2.2-32001-2010年中国企业境内IPO情况图2.2-42001-2010年中国企业港交所主板IPO情况图2.2-52003-2010年中国企业美国IPO情况2.3中国企业IPO数量和融资金额行业分布根据CVSource数据统计,2010年实现IPO的中国企业涉及19个行业。

案例数量最多的三个行业分别是制造业、IT及能源行业,其次分别为医疗健康、化学工业、连锁运营、食品饮料等(见表2.3-1,图2.3-1)。

总体来见,传统制造业、消费品关联行业企业IPO最为活跃,其原因主要于于国家推动传统产业转型升级的政策鼓励,以及国家拉动内需政策下国内消费市场所展现出的巨大潜力。

而对于TMT、清洁能源等新兴产业,则主要瞄准境外市场,于A股市场仍面临观念、政策等诸多限制。

从IPO融资金额来见,融资最多的行业是制造业、金融及能源(见图3.3-2)。

金融行业以27%的比例占据2010年IPO"吸金"行业第二位,主要源于几起巨额IPO案例,包括农业银行A+H股上市、光大银行、华泰证券上交所IPO以及重庆农商行香港IPO等事件,仅此4起案例其融资总额就高达274.72亿美元。

表2.3-12010年中国企业IPO行业分布图2.3-12010年中国企业IPO数量行业分布比例图2.3-22010年中国企业IPO金额行业分布比例2.4中国企业IPO数量和融资金额地区分布根据CVSource数据统计,2010年实现IPO中国企业最多的三个地区分别为北京、江苏和广东,分别有68家、55家和51家企业实现IPO,其次为广东、浙江、福建、山东、上海,均有超过20家企业实现IPO。

可见,2010年活跃于资本市场的企业仍以东部沿海地区企业为主。

融资金额方面,融资总额最高的仍是北京地区,达353.24亿美元,占比33.1%。

中西部地区相对活跃的省份则是湖南、四川、河南、湖北等地(见表2.4-1、图2.4-1、图2.4 -2)。

表2.4-12010年中国企业IPO行业分布图2.4-12010年中国企业IPO数量地区分布比例图2.4-22010年中国企业IPO金额地区分布比例2.5VC/PE背景中国企业IPO分析2010年上市的490家企业中,具有VC/PE背景的220家,占比达44.8%,涉及国内外投资机构269家。

和整个资本市场中国企业IPO的活跃相对应,2010年VC/PE背景企业数量也达到历史最高水平,以2006年至今5年的数据来见,具有VC/PE背景企业比例也整体呈现增长趋势,显示出越来越多的投资机构参和分享资本市场的高额回报(见图2.5-1)。

图2.5-12006-2010年VC/PE背景中国企业IPO数量及比例2.6中国企业IPO投资银行承销分析2010年中国企业IPO的爆发式增长也让众多投资银行获得丰厚回报。

根据CVSource统计,2010年451起中国企业全球IPO事件中,共有168家投资银行参和保荐及承销。

境内IP O方面,参和IPO承销数量最多的三家投行分别是平安证券、国信证券及华泰联合证券;境外方面,参和中国企业IPO数量最多的四家投资银行分别为摩根士丹利、摩根大通、瑞信及派杰(见表2.6-1)。