中美两国上市公司市盈率的比较分析研究

- 格式:docx

- 大小:55.83 KB

- 文档页数:15

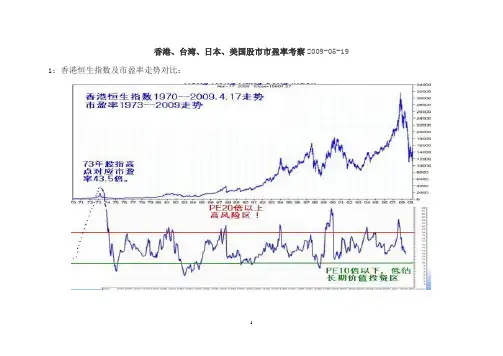

香港、台湾、日本、美国股市市盈率考察2009-05-19 1:香港恒生指数及市盈率走势对比:

2:台湾股市及市盈率走势对比:

1981--2006:

3:日本股市及市盈率走势对比:

1981--1993放大图即与股指收盘对比:

4:台湾日本股市泡沫成长期与破灭期市盈率对比:日本人当时明显比台湾疯狂。

巅峰时都一个鸟样!

5:美股及市盈率走势:

又:市盈率与利率走势:

6:后记:

总结上面图形的规律:

(1):美国香港所代表的成熟市场,20倍市盈率以上就处于价值高估,风险凸现的状态,10倍以下处于价值低估,具备长期投资的价值。

10--20倍之间相对合理。

(2):日本和台湾股市在成长期时,市盈率均高企,20倍以下很少见到,20倍到40倍属于正常范围,40以上大泡泡居然也能持续2年多,但泡沫一旦破灭,20年翻不了身。

(3):中国的成长期是否结束?主流舆论说还能高成长至少15年,但愿呵。

这是个问题,有待研究。

网友志在高远在给本博的纸条中说:“永远牢记这400年来的市场波动其实很简单,就是画两条PE区间线,低的时候是十倍甚至几倍的PE,高的时候30倍到60倍的PE,400年如一日,永远在这两条线之间波动。

你掌握了这个规律,再加上足够的时间和耐心,就可以赚大钱”。

营业利润相关指标对股票收益的预测研究——基于中美市场的对比研究营业利润相关指标对股票收益的预测研究——基于中美市场的对比研究摘要:营业利润是公司经营活动的核心指标之一,对公司的盈利能力以及股票的投资价值具有重要意义。

本文以中美两国市场为例,通过对比研究两国市场上不同的营业利润相关指标和股票收益之间的关系,探讨这些指标对股票收益的预测能力。

研究发现,在中美两国市场上,不同的营业利润相关指标对股票收益的预测能力存在一定差异,但总体上可以认为这些指标对股票收益具有较强的预测能力。

然而,由于市场环境与政策的不同,中美两国市场中的预测因素也存在差异,需要根据具体市场情况进行分析和应用。

关键词:预测研究、营业利润、指标、股票收益、中美市场1. 引言营业利润是反映公司经营能力的重要指标之一,也是股票投资者关注的重要指标之一。

股票收益与营业利润之间存在着紧密的联系,在投资决策过程中,预测股票收益至关重要。

因此,研究营业利润相关指标对股票收益的预测能力,具有重要的理论和实践意义。

中国和美国是世界上两个最大的股票市场,两国市场中不同的指标与市场特点也各不相同。

通过对比研究中美两国市场上的营业利润指标与股票收益之间的关系,可以揭示出两国市场中的共同性和差异性,进一步完善预测模型,提高预测准确度。

2. 相关研究综述早期的研究主要聚焦于营业利润与股票收益之间的相关性分析,如市盈率、市净率等指标与股票收益的关系研究。

然而,随着研究的深入,越来越多的学者开始关注特定的营业利润指标对股票收益的预测能力研究。

在中国市场上,一些学者研究发现,净利润、毛利率、营业利润率等指标在预测股票收益率方面具有一定的预测能力。

在美国市场上,学者们则更多地关注企业的盈利能力、收益增长和ROE等指标与股票收益的关系。

然而,由于中美两国市场环境与政策的不同,上述研究结果可能具有一定的局限性。

因此,有必要通过对比研究两国市场的差异,进一步分析营业利润相关指标对股票收益的预测能力。

财务视角下中美汽车上市公司投资价值比较研究

中美汽车上市公司一直是投资者关注的热点。

中美两国是世界上最大的汽车市场,拥有庞大的消费群体和巨大的市场潜力。

中美汽车上市公司的投资价值比较研究具有重要的理论和实践意义。

本文从财务视角出发,对中美汽车上市公司的投资价值进行比较研究。

我们可以从财务指标上比较中美汽车上市公司的盈利能力。

盈利能力是衡量一个公司经营状况的重要指标之一。

一般来说,净利润、毛利率和净利率是反映一个公司盈利能力的核心指标。

通过比较中美汽车上市公司的净利润情况,可以看出两国公司的盈利能力差异。

通过比较两国公司的毛利率和净利率,可以了解到两国公司的成本控制能力和盈利水平。

财务视角下的中美汽车上市公司投资价值比较研究可以从盈利能力、财务风险和市场表现三个方面进行分析。

通过比较中美汽车上市公司在这些指标上的表现,可以得出两国公司投资价值的差异。

投资者可以根据这些研究结果,制定相应的投资策略。

监管部门也可以据此优化企业财务管理政策,提升企业整体竞争力。

中美股票市场比较研究中美股票市场比较研究近年来,中美两国的股票市场一直备受关注。

中美之间的股票市场存在着诸多差异,包括市场规模、市场结构、监管机制、投资者结构等方面。

本文将通过比较研究的方式,深入探讨中美两国股票市场的异同点,并分析其原因和影响。

一、市场规模中美股票市场的市场规模存在明显差异。

截至2021年上半年,美国股票市场总市值超过30万亿美元,是全球最大的股票市场。

而中国股票市场总市值约为15万亿美元,位居全球第二。

与美国相比,中国股票市场规模相对较小。

中美股票市场规模差异的主要原因是两国经济体量的不同。

美国是全球最大的经济体,具有巨大的消费市场和发达的金融体系,吸引了全球大量投资。

中国经济快速崛起,尽管市场规模较小,但随着经济增长的持续,中国股票市场的规模也在逐渐扩大。

二、市场结构中美股票市场的市场结构也存在一定差异。

在美国,股票市场主要由纳斯达克和纽约证券交易所等主要交易所组成,股票流通较为活跃,股票市场相对成熟。

而在中国,股票市场主要由上海证券交易所和深圳证券交易所等主要交易所组成,股票流通相对较为有限,市场相对不够成熟。

中国股票市场结构相对较为封闭,主要原因是中国资本市场在开放方面存在一定限制。

尽管中国政府已经逐步放宽对外资企业在中国的投资限制,但相较于美国市场而言,进入中国市场的门槛仍较高,外资流入相对较少。

相比之下,美国市场对外资的开放程度更高,吸引了更多的外资进入。

三、监管机制中美股票市场的监管机制也存在一定差异。

在美国,股票市场的监管由美国证券交易委员会(SEC)负责,SEC对美国上市公司进行监管,并负责制定和执行证券市场的监管规则。

而在中国,证监会是中国股票市场的监管机构,负责对中国上市公司进行监管。

在中国,由于监管力度相对较为严格,对公司的信息披露和财务报表的审查要求较高。

尽管近年来中国政府一直在推进改革,加强市场监管和治理,但仍然存在一些问题,如市场信息不透明、内幕交易等,这对于中国股票市场产生了一定的影响。

财务视角下中美汽车上市公司投资价值比较研究近年来,中美汽车行业发展迅速,成为全球经济的重要组成部分。

中美两国都拥有众多的汽车上市公司,投资者对这些公司的投资价值也越来越感兴趣。

本文将从财务视角比较中美汽车上市公司的投资价值。

我们来看中美汽车上市公司的盈利能力。

盈利能力是衡量一家公司是否具有投资价值的重要指标。

在中美汽车行业中,美国上市公司的整体盈利能力相对较强。

美国汽车公司拥有更为成熟的市场和更为广泛的销售渠道,其产品更受消费者的青睐,从而带来了较高的销售额和利润。

而中国汽车上市公司在市场竞争中较为激烈,盈利能力相对较弱。

随着中国汽车市场的不断扩大和消费者对汽车的需求逐渐增加,中国汽车上市公司的盈利能力也在逐渐提升,具备了一定的投资价值。

我们来看中美汽车上市公司的财务稳定性。

财务稳定性是衡量一家公司是否具备投资价值的重要因素之一。

在这方面,美国汽车上市公司相对更加稳定。

美国汽车公司拥有更强大的财务管理能力和更严格的财务制度,能够更好地控制企业的风险,保证财务稳定。

中国汽车上市公司在财务稳定性方面相对较弱,其财务管理能力和制度相对欠缺,面临着较大的财务风险。

随着中国汽车上市公司整体的发展和壮大,其财务稳定性也在逐渐提升,具备一定的投资价值。

在财务视角下,中美汽车上市公司的投资价值比较可以得出以下结论:美国汽车上市公司的盈利能力相对较强,财务稳定性更好,但成长潜力相对较小;中国汽车上市公司的盈利能力相对较弱,财务稳定性较差,但具备较大的成长潜力。

投资者在选择投资对象时,需要综合考虑以上因素,并根据自己的风险偏好和投资目标来做出决策。

浅谈中美两国公司财务分析比较公司财务分析是运用分析工具和经验从公司的财务报表,以及其他财务报告和有关资料中得出相关信息,并进行判断、分析和解释,以便对公司的财务活动和有关经济活动作出评价和预测。

中美两国由于社会经济发展的差距,在对公司财务分析上,也存在着显着的差异。

公司财务分析是运用分析工具和经验从公司的财务报表,以及其他财务报告和有关资料中得出相关信息,并进行判断、分析和解释,以便对公司的财务活动和有关经济活动作出评价和预测,从而有助于经济决策。

中美两国由于社会经济发展的差距,在对公司财务分析上,也存在着显着的差异。

财务分析是一种判断和评价过程,它的基本目标之一是识别在趋势、数量及其关系等方面的主要变化!即“转折点”,并了解这些变化的原因。

通常一个转折点可能就是企业成功或失败重大转变的前期警报。

而判断和评价需要有比较的标准,这一标准取得的恰当与否,关系到财务分析结果的准确度和可靠性,因此应当采取谨慎的态度。

在行业范围内,以行业标准为依据,进行同行业公司财务分析比较,是目前财务分析广泛使用的方法。

此方法可以增加财务分析的相应数据的可比性,提高分析的准确度,可以直观地显示出被分析的目标企业在所属行业中的地位和未来前景,可以为银行等资金供给部门提供企业的信用比较标准,以确定相应的信用等级。

行业标准的获取主要涉及两个方面的内容,即行业分类方法和行业标准的计算方法。

行业分类是计算行业标准的基础,科学的行业分类方法得出的行业标准才具有可靠性。

1、行业分类方法在应用行业标准进行公司财务分析的同时,必须确定其所属行业,才能获得相应的行业标准,所属各行业公司才能对照相应的标准进行比较分析。

在美国,无论是联邦政府或是咨询公司,财务分析中对行业的分类一般都将美国《标准行业分类》SIC作为基本的依据。

与我国目前情形相同,美国越来越多的企业由于采用多角化经营,其经营跨及许多行业,给行业分类带来了困难。

为解决这一问题,证券交易委员会SEC已要求那些必须向SEC送交报表的公司提供企业经营项目方面的报告,这些报告是向公众公开的。

财务视角下中美汽车上市公司投资价值比较研究随着全球经济的快速发展,汽车行业作为重要的支柱产业在各个国家扮演着重要角色。

中美两国作为世界上最大的汽车市场,其汽车行业的发展和变化备受关注。

作为汽车行业的一部分,汽车上市公司一直是投资者们关注的焦点。

而从财务视角下进行中美汽车上市公司的投资价值比较研究,不仅可以为投资者提供有价值的参考信息,同时也可以对汽车行业的发展进行一番深入的剖析。

一、中美汽车上市公司的市场表现比较从股市的角度来看,中美汽车上市公司的表现是投资价值比较的一个重要指标。

首先从股价表现来看,近年来,中美汽车上市公司的股价表现存在一定的差异。

以中国为例,近年来中国汽车上市公司的股价整体呈上升趋势,由于中国汽车市场的快速发展和国家政策的支持,不少汽车上市公司股价涨幅较大。

而美国汽车上市公司的股价表现相对平稳,部分公司股价有所下跌。

从市值来看,美国汽车上市公司整体市值较高,而中国汽车上市公司的市值整体较低。

这一点也反映出了中国汽车上市公司的成长空间较大,而美国汽车上市公司的相对稳定。

从财务状况来看,中美汽车上市公司也存在一些差异。

以盈利能力为例,从净利润和毛利率来看,中国汽车上市公司的盈利能力整体略低于美国汽车上市公司。

尤其是在毛利率方面,中国汽车上市公司整体毛利率相对较低,可能是由于中国汽车市场竞争激烈和产品同质化严重造成的。

而美国汽车上市公司由于其成熟市场和技术优势,毛利率相对较高。

中国汽车上市公司的负债率相对较高,可能是由于企业融资的需要和市场环境的原因,而美国汽车上市公司的负债率相对较低。

这也说明了中国汽车上市公司面临的一些风险和挑战。

从发展前景来看,中美汽车上市公司也存在差异。

以市场增长和技术创新为例,中国汽车市场的增长速度较快,中国汽车上市公司也有着较为广阔的市场空间和潜力。

而美国汽车市场的增长速度相对较慢,但是由于其发达市场和技术储备,也有着一定的市场优势。

中国汽车上市公司在技术创新方面也存在差异,由于全球汽车市场的变化和中国汽车产业的快速发展,中国汽车上市公司在技术创新方面也有所突破,而美国汽车上市公司在技术创新方面具有一定的优势。

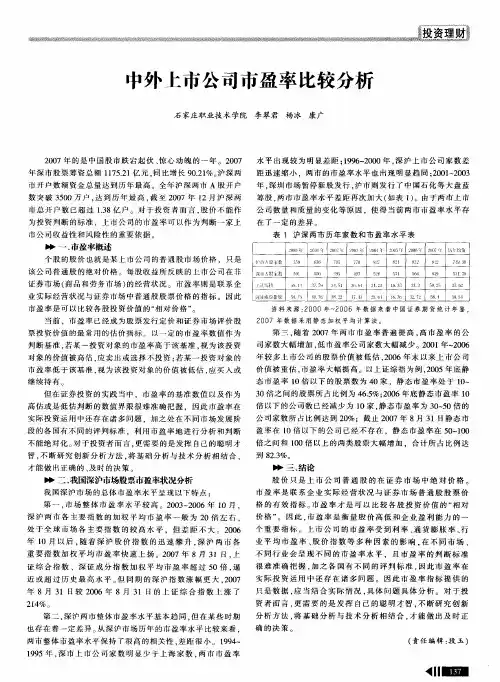

一、问题的提出从全球范围看,市盈率是投资者衡量股票投资价值及投资风险的常用标准之一。

尤其在中国股市的现阶段,由于缺乏价值投资的平台,国外投资者常用的许多评判股市投资价值的标准或模型在我国均不太适用,市盈率由于只考虑股票的价格和收益,在较大的程度上代表了股价的相对高低,因此被市场参与各方作为一个标尺而广泛采用。

长期以来,市盈率高企是中国股市的一个重要特征,在大部分时间内,沪深两市A股股票的市盈率平均处于30~40倍之间。

与此相对,在国外成熟的市场上,股票市盈率通常保持在20倍左右。

详细统计见表1和表2。

正由于此,对中国股市市盈率高企的批评不绝于耳,但也有一种观点认为:如果考虑了中国经济增长的高速度和对中国未来市场的最乐观预期,这样的市国经济的现实,与国外股市的市盈率相比,我国沪深股市的平均市盈率是否处于恰当水平呢?这就是本文想要研究的问题。

表2 1991年~2000年成熟市场的市盈率统计交易所名称纽约伦敦韩国中国香港1991年15.114.211.713.01992年16.117.511.413.21993年16.224.414.121.61994年14.716.318.010.71995年13.915.617.911.41996年15.715.919.416.71997年18.619.219.312.11998年21.923.012.610.71999年25.130.516.226.72000年22.923.321.012.8资料来源:香港证券交易所。

中外股票市场市盈率比较研究马静如摘要:本文以国外股票市场(包括发达市场和新兴市场)市盈率为参照,对我国股市近年来的市盈率水平进行了比较研究。

研究结果认为,考虑到中国经济持续的高增长,以及我国实际的金融环境,我国股市平均市盈率即使在一些时候的确出现过“偏高”的现象,但运行态势是基本正常的。

总体而言,没有充分的理由认为我国股票市场高估了上市公司价值。

关键词:股票市场;市盈率;投资价值Key Words: Stock Market; Price-Earning Ratio; Investment Value表1 1993年~2001年沪深股市(A股)平均市盈率地区年19931994199519961997199819992000200120022003上海42.4823.4515.731.3239.8634.3838.1358.2237.5934.5036.64深圳42.6910.289.4635.4241.2432.3137.5656.0340.7638.2237.43作者简介 马静如,渤海证券研究所。

中国与美国股票市场的比较研究近年来,中国与美国两国股票市场的发展势头不可谓不惊人。

从规模到加速度,它们在全球范围内都居于绝对优势地位。

那么,二者之间存在哪些差异和共性,我们又该如何理解和看待它们呢?一、整体规模首先,我们来看这两个市场的整体规模。

根据2019年国际清算银行的数据,美国的股票市场达到了33.9万亿美元的市值,而中国的股票市场仅为7.1万亿美元。

可以看到,美国的股票市场规模为中国的近5倍之多。

这其中的原因可能涉及到国家发展的历史和经济体系的差异等方面的因素,但也足以反映出两国在股票市场发展上面的悬殊。

二、市场结构市场结构是一个值得考量的问题,根据股票市场的分层和披露等方面的区别来看,美国的股票市场比中国的股票市场更加成熟和开放。

整体来看,美国市场的分层更细,从市场总值、市场财富、市场风险等多个方面都进行分类划分。

数值数据的公开率也更高,同时美国股市还面向全球投资,接受来自世界各地的资本、技术和创新,其活跃程度和信息公开程度都广受市场的赞赏。

而中国的股票市场在市场主体方面则相对单一,多以中型和小型企业为主。

同时国家给予大型国企在股票市场上更多的关注和支持,导致了市场竞争程度不高,整个市场缺乏公开透明性。

三、市场稳定性从市场稳定性的角度看,虽然美国的股票市场规模更大,但是它的市场风险仍然有所体现。

因为美国股票市场变化多端,市场波动性极强,市场价格也经常性的出现极不合理的高点和低点。

而中国股票市场虽然规模较小,但是整个市场价格变化相对稳定,市场风险也相对更加可控。

四、投资者结构投资者是股票市场中一个非常重要的群体,也是市场的决定因素之一。

从投资者结构的角度来看,中国股票市场与美国股票市场存在一些差异。

在美国,散户占股票市场投资者的绝大多数,而中国的股票市场则相对更加多元化。

在中国,一方面大型机构投资者和国有企业的投资意愿较高,另一方面散户投资者占据政策支持,因而华尔街式的金融结构比在中国的市场要普及得多。

财务视角下中美汽车上市公司投资价值比较研究

在财务视角下,中美汽车上市公司的投资价值可以从多个角度进行比较研究。

以下是一些可能的研究方向和参考指标:

1. 盈利能力比较:通过比较中美汽车上市公司的盈利能力指标,如净利润、毛利润率、净利润率等,可以了解两个市场的汽车公司的盈利状况。

这些指标能够反映公司的经营能力和利润水平,可以用于评估两个市场的投资价值。

3. 市盈率比较:比较中美汽车上市公司的市盈率(PE比率),可以了解市场对公司的估值情况。

市盈率是市场上投资者对公司未来盈利能力的预期,可以用于评估公司的投资价值。

比较不同市场的市盈率可以了解两个市场对汽车公司未来盈利能力的预期差异。

4. 成长性比较:通过比较中美汽车上市公司的成长性指标,如营业收入增长率、净利润增长率等,可以了解两个市场的汽车公司的成长潜力和趋势。

成长性是投资价值的一个重要因素,比较两个市场的成长性可以了解哪个市场的汽车公司更具投资价值。

5. 股息支付比较:比较中美汽车上市公司的股息支付情况,如股息收益率、股息支付比率等,可以了解两个市场的汽车公司对投资者的回报情况。

股息支付是投资者获取投资回报的一种方式,可以通过比较两个市场的股息支付情况来评估投资价值。

以上仅为一些可能的研究方向和参考指标,真正的研究需要根据具体情况选择和深入分析。

投资价值的比较研究也需要考虑其他因素,如宏观经济环境、行业发展趋势、竞争格局等。

中国创业板与美国NASDAQ首发市盈率的影响因素

对比研究中期报告

本报告的主要研究内容是比较中国创业板与美国NASDAQ首发市盈

率的影响因素,并分析它们之间的异同点。

研究对象为2010年至2020

年期间在中国创业板和美国NASDAQ上的首次公开发行公司。

通过对样本数据进行统计分析和回归分析,研究得出以下几点结论:

一、市场环境对两个市场的首发市盈率影响存在显著差异。

在中国

创业板市场,经济形势、市场情绪、政策变化等因素对首发市盈率具有

显著影响;而在美国NASDAQ市场,市场情绪因素对首发市盈率影响更

加显著。

二、公司基本面因素对两个市场的首发市盈率都具有显著影响。

在

中国创业板市场,公司规模、盈利能力和成长性等基本面因素对首发市

盈率影响较为显著;而在美国NASDAQ市场,公司规模、市场份额和盈

利能力等基本面因素对首发市盈率影响更为显著。

三、在两个市场中,行业因素和同时上市因素对公司的首发市盈率

也具有影响。

在中国创业板市场,行业因素对首发市盈率影响较小,而

同时上市因素则会导致首发市盈率水平升高。

在美国NASDAQ市场,行

业因素对于不同行业公司的首发市盈率存在显著差异。

综上所述,中国创业板和美国NASDAQ市场的首发市盈率影响因素

存在明显差异,但基本面因素是两者共同具有的主要影响因素。

对于企

业来说,除要关注公司基本面因素之外,也需留意完整的市场环境和行

业特征。

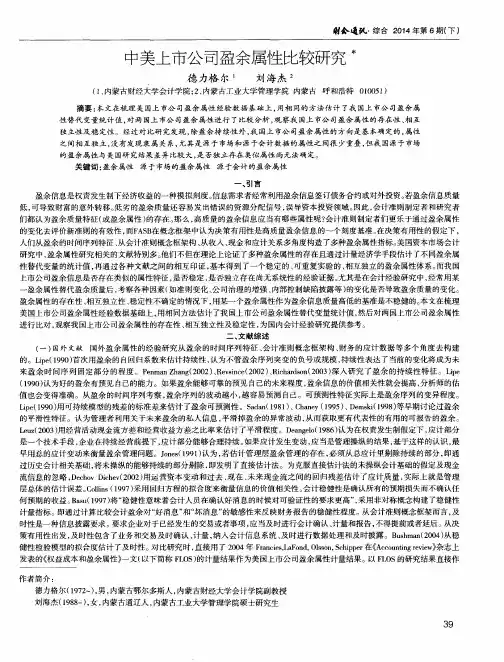

中美两国上市公司市盈率的比较分析研究摘要:本文通过对2000-2006年中国上市公司在境内外市场市盈率的比较分析,研究了我国企业境外上市的估值效果。

文章发现,中国上市公司在境内市场的市盈率水平高于境外市场;香港和新加坡给予了中国公司以不同的评价:中国上市公司在香港主板的市盈率高于香港本地公司,而中国上市公司在新加坡主板的市盈率低于新加坡本土公司;没有证据表明A-H股的跨境上市形式提高了A股估值,但A-H股在一定程度上提升了H股的估值。

关键词:海外上市;市盈率;股票估值Abstract: Through a comparative analysis of the 2000-2006 Chinese listed companies in the domestic and overseas market earnings, studied the effect of the valuation of companies listed overseas. Article found that the level of China's listed companies in the domestic market price-earnings ratio is higher than the foreign market; China, Hong Kong and Singapore, the company gave a different assessment: China's listed companies in Hong Kong main board of the Hong Kong-earnings ratio is higher than local companies, while China's listed companies in Singapore Motherboard the price-earnings ratio is lower than Singapore-based companies; there is no evidence that the AH-share listing in the form of improved cross-border valuation of A shares, but AH shares to some extent, enhance the valuation of H shares.Keywords: overseas listing; earnings; stock valuation目录中美两国上市公司市盈率的比较分析研究 (1)一、绪论 (2)二、文献回顾 (3)三、数据与研究方法 (5)四、实证结果与分析 (6)(一)境内中国公司与境外中国公司的市盈率比较 (6)(二)境外中国公司与境外本地公司的市盈率比较 (9)(三)A-H股跨境上市股票市盈率分析 (12)五、结论 (13)参考文献 (14)一、绪论企业海外上市的浪潮发源于二十世纪七十年代,随着资本市场全球化成为趋势,为了满足跨国资本日益增长的需求,越来越多的公司开始选择跨境上市,进入国际资本市场融资。

1992年9月10日,华晨中国在纽约证券交易所挂牌上市,成为中国内地第一家海外上市公司,之后1993年内地10家国企试点在香港市场IPO集资,掀起了中国企业海外上市的浪潮。

14年以来,大量中国企业在香港、美国、新加坡以及境外其他市场首发或买壳上市,形成了强大的海外上市兵团。

据不完全统计,截至2006年底,香港、美国、新加坡三个主要海外上市地共有401家中国企业上市挂牌,总市值和流通市值达9548.38亿美元。

相比国内深沪交易所A股和B股1434家上市公司,总市值89403.90亿元(折合11449.26亿美元),流通市值25003.60(折合3202.02亿美元),海外上市公司流通市值超过了国内市场,总市值为国内市场的83.40%(见表1)。

表1:中国企业海外上市2006年存量统计(单位:亿美元)数据来源:Bloomberg,各交易所网站,中国证监会网站近年来,中国企业海外上市仍然保持了一个较为强劲的势头。

在2005和2006的两年中,海外主要市场上市的中国企业数量和筹资规模均超过国内市场。

2005年,海外上市融资204.28亿美元,是国内的29.05倍,2006年海外上市融资438.68亿美元,是国内的2.17倍。

香港主板和新加坡主板是中国企业海外上市的首选地,香港主板两年上市76家中国企业,筹资602.97亿美元,新加坡主板主板两年上市44家中国企业,筹资15.39亿美元。

新加坡主板吸引中国企业上市筹资额在2006年首次超过美国NYSE和NASDQ,成为第二大海外上市地。

本文以中国企业海外上市数量最多的两个市场——香港和新加坡——的中国上市公司为研究对象,分别对比境内中国上市公司和海外本地上市公司的市盈率,在控制了规模、行业、盈利能力等影响的基础上,形成对境内外中国上市公司股票估值和融资成本的实证分析。

二、文献回顾企业为什么会选择海外上市及其海外上市效果,这一问题自1980年以来一直被学术界广泛关注,主要的研究集中在下述两个领域:一是从企业的收益-成本角度来分析该问题。

理论分析主要集中在传统的资本市场定价模型(CAPM),该类分析认为:企业海外上市可以克服海外投资者持有分散风险的证券的障碍,从而降低了企业的资本成本(cost of capital)。

Black (1974)[5],Staplenton and Subrahmanyam (1977)[21],Stulz (1981)[22], Errunza and Losq (1985)[11]及Alexander et al (1987)[3]的理论模型显示,企业跨越两个分割的金融市场海外上市将带来企业股票更低的预期收益率(expected return),从而实现更高的均衡市场价格(equilibrium market price)和更低的资本成本(cost of capital)。

相应的,实证文献则集中于求证海外上市是否达到提升股票价格(p)和降低资本成本(r)的效果。

但其结果并不统一,Alexander et at(1988)[4],Foerster and Karolyi (1996)[12]以及Logue and Sundaram (1996)[18]的各国数据都显示以ADR方式在美国海外上市后出现显著的股价预期收益率(expected return)下降或股票估值(PE ratio)的提升。

Varela and Lee(1993)[25]的研究显示美国企业海外上市后也实现了显著的股价超常收益率(abnormal return)的下降,即企业资本成本(r)的下降。

但Jayaraman et al (1993)[14]的ADR数据,Rothman(1995)[19]的美国数据,Urias(1996)[24]的发展中国家数据则发现海外上市不仅没有提升股票价格,反而增加了股票的Beta值,也就是说增加企业的资本成本(r)。

第二类文献是在传统资本市场定价模型之外来研究海外上市其他动因。

主要的结论是:企业在进行海外上市时除自身收益风险的考量之外,还会将投资者因素和其他非价格因素纳入考虑范畴之内。

投资者因素包括企业的“本土溢价”(home premium)和投资者的“本土偏好”(home bias)等。

“本土偏好”和“本土溢价”指投资者在相同价格条件下更愿意持有本国企业股票,或者在相同条件下给予本国企业更高的股票估值。

Stulz (1981)[22], Alder and Dumas (1983)[2], Zhou and Schill(2000)[26]认为投资者更倾向于持有本国企业股票的原因是跨境投资限制,或者说是跨境投资成本。

Coval and Moskowitz (1999)[8], Kang and Stulz (1997)[15], Dablquist and Robertsson (2001)[9], Grinblatt and Keloharju (2001)[13], Brainard (1997)[6]发现,海外投资者更愿意持有地理毗邻(geographic promixity)、经济一体(economic promixity)、文化相近(culture proximity)、行业相近(industry proximity)的企业的股票。

Sarkissian and Schill(2004)[20]发现企业更愿意到那些熟悉的境外市场上市,以充分利用当地投资者的“本土偏好”。

其他非价格因素包括公司治理结构、收购兼并、投资者保护等。

Lel and Miller (2006)[18]发现跨境上市的公司更倾向于剔除表现不好的CEO,从而完善公司治理结构;Doidge et al (2004)[10], King and Segal (2004)[16]研究证明外国企业在美国跨境上市可以提高对中小投资者的保护水平;Burns(2003)[7], Tolmunen and Torstila (2005)[23]认为海外上市有利于收购兼并的进行。

然而,作为一个新兴市场(emerging market),中国企业海外上市的动因和效果是复杂的。

王一萱等(2005)[2]研究指出,中国企业海外上市主要是为了利用境外资本市场的融资便利,但同时不得不承受低市盈率的价格低估。

在国内,对于中国企业的海外上市效果还没有系统的实证研究,本文从海外上市中国企业的市盈率统计实证入手,力图回答以下问题:(1)中国企业海外上市是否呈现出其他成熟市场提升股票价格和降低资本成本的效果?(2)主要海外上市地在提升中国企业股票价格和降低资本成本方面有何不同?(3)主要海外上市地对于中国企业股票是否显示行业偏好?三、数据与研究方法本研究报告的样本包括截至2006年底香港证券交易所主板上市的公司1081家(其中中国公司181家),新加坡证券交易所主板上市的公司622家(其中中国公司98家),上海证券交易所上市的A股公司830家,深圳中小企业板上市的公司102家。

其中,上海A股、深圳中小企业板的日市盈率数据、财务数据和行业数据来源于万得数据库,香港上市公司和新加坡上市公司的日市盈率数据和财务数据来源于Datastream International,香港上市公司的行业数据来源于香港证券交易所数据库,新加坡上市公司的行业数据由新加坡证券交易所提供。

在研究方法上,本文对于海外上市股票价值的衡量选取了市盈率(PE ratio)指标,这是Logue and Sundaram(1996)[20]研究以ADR形式在美国海外上市的企业价格反应时所使用的指标。