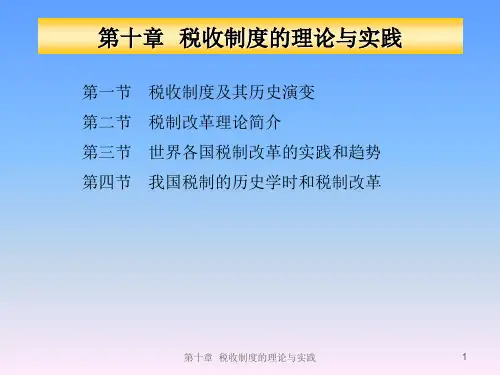

第十章 税制制度的理论与实践

- 格式:doc

- 大小:124.50 KB

- 文档页数:10

第十章税收制度的理论与实践10.1复习笔记一、税收制度及其历史演变1.税收制度概述(1)税收制度可以从两个不同角度来理解。

①税收制度是国家各种税收法令和征收管理办法的总称。

侧重点是税收的工作规范和管理章程②税收制度是国家按一定政策原则组成的税收体系,其核心是主体税种的选择和各税种的搭配问题。

侧重点是以税收活动的经济意义为中心。

(2)关于税收制度的组成主要有两种不同的理论主张。

①单一税制论,即认为一个国家的税收制度应由一个税类或少数几个税种构成。

②复合税制论,即认为一个国家的税收制度必须由多种税类的多个税种组成,通过多种税的互相配合和相辅相成组成一个完整的税收体系。

世界各国普遍实行的是复合税制。

2.税收制度发展的历史进程税收制度的发展是指构成税制的各个税种的演变和主体税种的交替的历史过程。

二、税制改革理论简介1.公平课税论公平课税论的基本思想包括四方面。

①主要强调横向公平目标,几乎不涉及纵向公平,主张将纵向公平留给政治程序解决;②把税收问题与政府支出政策分开讨论;③以税基的综合性和税收待遇的统一性作为指导原则;④主张按纳税能力征税,但纳税能力的大小不用效用理论来衡量,提出了自己的衡量方法,即所得(纳税能力)等于适当会计期内的消费加上应计净财富的变化,使之直接对应于可计量的现金流量。

公平课税论的理想税制,主要是根据综合所得概念,对宽所得税税基课征累进的个人直接税。

它也有助于降低名义税率,从而使税收的超额负担或福利成本最小化。

2.最适课税论最适课税理论是研究如何以最经济合理的方法征集某些大宗税款的理论,该理论以资源配置的效率性和收入分配的公平性为准则,对构建经济合理的税制结构进行分析,即以怎样的方式、方法对应税行为和结果进行合理的征税。

最适课税理论的主要内容,体现在直接税与间接税的搭配理论、最适商品课税理论和最适所得课税理论三个方面。

(1)直接税与间接税搭配理论的主要内容①直接税与间接税应当是相互补充,而非相互替代。

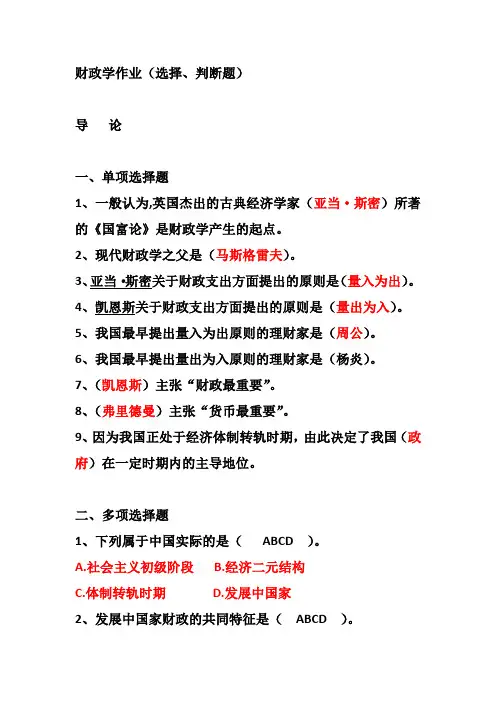

财政学作业(选择、判断题)导论一、单项选择题1、一般认为,英国杰出的古典经济学家(亚当·斯密)所著的《国富论》是财政学产生的起点。

2、现代财政学之父是(马斯格雷夫)。

3、亚当·斯密关于财政支出方面提出的原则是(量入为出)。

4、凯恩斯关于财政支出方面提出的原则是(量出为入)。

5、我国最早提出量入为出原则的理财家是(周公)。

6、我国最早提出量出为入原则的理财家是(杨炎)。

7、(凯恩斯)主张“财政最重要”。

8、(弗里德曼)主张“货币最重要”。

9、因为我国正处于经济体制转轨时期,由此决定了我国(政府)在一定时期内的主导地位。

二、多项选择题1、下列属于中国实际的是(ABCD )。

A.社会主义初级阶段B.经济二元结构C.体制转轨时期D.发展中国家2、发展中国家财政的共同特征是(ABCD )。

A.购买支出比重大B.间接税为主体C.财政赤字和债务规模不断扩大D.财政法规不健全第一章财政概念和财政职能一、单项选择题1、(市场失灵)为政府介入或干预提供了必要性和合理性的依据。

2、满足社会公共需要的物质手段只能来自(V+M)。

3、财政是一种(政府)的经济行为。

4、一般来说,下列哪些物品是纯公共产品(国防)。

5、具有非排他性和竞争性的产品是(共有资源)。

二、多项选择题1、公共产品区别于私人产品的主要标准是(AB )。

A.非排他性B.非竞争性2、一般来说,下列哪些物品是准公共产品(BCD )。

B.花园C.教育D.桥梁3、市场的资源配置功能不是万能的,市场失灵主要表现在(ABCD )。

A.垄断B.信息不充分或不对称C.收入分配不公D.经济波动4、政府干预经济的手段包括(ABC )。

A.立法和行政手段B.组织公共生产和提供公共产品C.财政手段5、政府干预失效的原因和表现可能发生在(ABCD )。

A.政府决策失误B.政府提供信息不及时甚至失真C.政府职能的“越位”和“缺位”D.寻租行为6、公共产品的基本特征包括(BC )。

第十章税制制度的理论与实践一、单项选择题1【题目】消费税征收的主要环节是()。

A. 生产环节B. 流通环节C. 交换环节D. 消费环节【答案】A2【题目】我国增值税类型由生产型改为消费型将会带来的主要影响是()。

A. 近期国家财政收入将会增加B. 居民消费将会增加C. 将会增加重复课税现象D. 将会激励企业进行生产投资【答案】D3【题目】关税在性质上属于()。

A. 流转税B. 所得税C. 财产税D. 行为税【答案】A4【题目】若一个国家的税制由一个税类或少数几个税种构成,则该国的税制属于()。

A. 流转税制B. 单一税制C. 复合税制D. 所得税制【答案】B5【题目】若一个国家的税制由几个税类或多个税种构成,则该国的税制属于()。

A. 流转税制B. 单一税制C. 复合税制D. 所得税制【答案】C6【题目】从世界各国的税收实践来看,难以发挥筹集财政收入和调节经济功能的税制是()。

A. 流转税制B. 单一税制C. 复合税制D. 所得税制【答案】B7【题目】下列属于我国古代对人课征的税种是()。

A. 田赋B. 马口钱C. 算赋D. 间架税【答案】C8【题目】下列属于我国古代对物课征的税种是()。

A. 口赋B. 马口钱C. 算赋D. 更赋【答案】B9【题目】下列属于我国古代课征的直接税是()。

A. 渔税B. 茶税C. 盐税D. 更赋【答案】D10【题目】下列属于我国古代课征的间接税是()。

A. 口赋B. 马口钱C. 算赋D. 盐税【答案】D11【题目】20世纪50年代和60年代居于主导地位的税制改革理论是()。

A. 最适课税理论B. 财政交换论C. 公平课税论D. 国家分配论【答案】C12【题目】20世纪70年代居于主导地位的税制改革理论是()。

A. 最适课税理论B. 财政交换论C. 公平课税论D. 国家分配论【答案】A13【题目】20世纪90年代居于主导地位的税制改革理论是()。

A. 最适课税理论B. 财政交换论C. 公平课税论D. 国家分配论【答案】B14【题目】下列关于公平课税论说法错误的是()。

A.主张强调纵向公平目标B.把税收问题与政府支出政策分开讨论C.以税基的综合性和税收待遇的统一性作为指导原则D.主张按纳税能力征税【答案】A15【题目】下列关于公平课税论说法正确的是()。

A.主张强调纵向公平目标B.把税收问题与政府支出政策放在一起讨论C.以税基的综合性和税收待遇的统一性作为指导原则D.主张按受益大小征税【答案】C16【题目】下列符合公平课税论观点的说法是()。

A.主张强调纵向公平目标B.把税收问题与政府支出政策分开讨论C.仅以税基的综合性作为指导原则D.主张按受益大小征税【答案】B17【题目】下列不符合公平课税论观点的说法是()。

A.主张强调横向公平目标B.把税收问题与政府支出政策分开讨论C.仅以税收待遇的统一性作为指导原则D.主张按纳税能力征税【答案】C18【题目】最适课税论的理论根源是()。

A. “牺牲”理论B. 财政交换论C. 公平课税论D. 能力负担说【答案】A19【题目】下列不属于最适课税论研究内容的是()。

A.直接税和间接税的合理搭配问题B.寻求合理的税收规模C.寻求一组特定效率和公平基础上的最适商品税D.如何确定最适累进(累退)程度,实现公平与效率的兼顾【答案】B20【题目】下列属于最适课税理论内容的是()。

A.直税的最适税负理论B.间接税的最适税负理论C.最适税制课税理论D.最适所得课税理论【答案】D21【题目】下列不属于最适课税理论内容的是()。

A.直接税与间接税的搭配理论B.最适商品课税理论C.最适所得课税理论D.最适税率理论【答案】D22【题目】下列属于最适商品课税理论观点的是()。

A.税制模式的选择取决于政府的政策目标B.要求开征扭曲性税收C.所得税的边际税率不能过高D.最适所得税税率应当呈“倒U形”【答案】B23【题目】下列属于直接税和间接税搭配理论观点的是()A.税制模式的选择取决于政府的政策目标B.要求开征扭曲性税收C.所得税的边际税率不能过高D.最适所得税税率应当呈“倒U形”【答案】A24【题目】下列属于最适所得课税理论观点的是()。

A.税制模式的选择取决于政府的政策目标B.要求开征扭曲性税收C.所得税的边际税率不能过高D.逆弹性命题【答案】C25【题目】下列属于财政交换论强调的观点是()。

A.尽可能广泛采用商品税B.尽可能广泛采用受益税C.预算程序在约束预算决策中起重要作用D.立法在约束预算决策中起重要作用【答案】B26【题目】下列属于财政交换论强调的观点是()。

A.尽可能广泛采用商品税B.尽可能广泛采用财产税C.政治程序在约束预算决策中起重要作用D.立法在约束预算决策中起重要作用【答案】C27【题目】下列不属于我国1994年工商税制改革内容的是()。

A.推行规范化的增值税B.内外资实行统一的企业所得税C.统一个人所得税D.调整、撤并和开征其他一些税种【答案】B28【题目】我国彻底取消农业税的时间是()。

A.2003年B.2004年C.2005年D.2006年【答案】D29【题目】我国增值税实现由生产型向消费型全面转型的时间是()。

A.2008年B.2009年C.2010年D.2011年【答案】B30【题目】我国内外资企业开始实行统一企业所得税的时间是()。

A.1994年B.1998年C.2005年D.2008年【答案】D二、多项选择题1【题目】下列属于税制的理论主张有()。

A.单一税制B.复合税制C.所得税制D.商品税制【答案】AB【题目】下列属于直接税的税种有()。

A.企业所得税B.增值税C.个人所得税D.财产税【答案】ACD2【题目】下列属于间接税的税种有()。

A.营业税B.财产税C.消费税D.关税【答案】ACD3【题目】近几十年来居于主导地位的税制改革理论有()。

A.最适课税论B.公平课税C.最适税负税D.财政交换论【答案】ABD4【题目】下列属于公平课税论的基本思想的有()。

A.主张强调横向公平目标B.把税收问题与政府支出政策放在一起讨论C.以税基的综合性和税收待遇的统一性作为指导原则D.主张按受益大小征税【答案】AC5【题目】下列不属于公平课税论的基本思想的有()。

A.主张强调横向公平目标B.要求开征扭曲性税收C.所得税的边际税率不能太高D.主张按纳税能力征税【答案】BC6【题目】下列属于最适课税理论内容的有()。

A.直接税与间接税的搭配理论B.最适商品课税理论C.最适所得课税理论D.最适税率理论【答案】ABC7【题目】下列不属于直接税和间接税搭配理论观点的有()。

A.税制模式的选择取决于政府的政策目标B.要求开征扭曲性税收C.直接税和间接税相互补充D.最适所得税税率应当呈“倒U形”【答案】BD8【题目】下列关于财政交换论观点的说法正确的有()。

A.尽可能广泛采用商品税B.尽可能广泛采用受益税C.政治程序在约束预算决策中起重要作用D.立法在约束预算决策中起重要作用【答案】BC9【题目】下列关于财政交换论观点的说法错误的有()。

A.要求开征扭曲性税收B.尽可能广泛采用受益税C.政治程序在约束预算决策中起重要作用D.直接税和间接税相互补充【答案】AD10【题目】下列属于我国1994年工商税制改革内容的有()。

A.推行规范化的增值税B.内外资实行统一的企业所得税C.统一个人所得税D.调整、撤并和开征其他一些税种【答案】ACD11【题目】世界各国所得税的改革趋势表现为()。

A.降低税率B.拓宽税基C.开征增值税D.减少税率档次【答案】ABD三、判断题1【题目】复合税制往往否定各税种在功能、作用和地位上的差别。

【答案】F2【题目】从世界各国的税收实践来看,普遍实行的是单一税制。

【答案】F3【题目】从世界各国的税收实践来看,普遍实行的是复合税制。

【答案】T4【题目】税收制度的发展是指税收收入规模的演变和主体税种的交替的历史过程。

【答案】F5【题目】课征范围广泛、税源充裕的税种可以成为主体税种。

【答案】T6【题目】我国古代征收的“口赋”、“算赋”和“更赋”属于对人课征的税。

【答案】T7【题目】我国古代征收的“田赋”、“算赋”和“马口钱”属于对物课征的税。

【答案】F8【题目】我国古代征收的“口赋”、“算赋”和“田赋”属于对人课征的税。

【答案】F9【题目】社会保险税属于所得课税。

【答案】T10【题目】税收制度的发展是指构成税制的各个税种的演变和主体税种的交替的历史过程。

【答案】T11【题目】只要是课征范围广泛的税种就可以成为主体税种。

【答案】F12【题目】与发达国家相比,发展中国家税制是以间接税为主。

【答案】T13【题目】与发达国家相比,发展中国家税制是以所得税为主。

【答案】F14【题目】公平课税论来源于亨利·西蒙斯的研究成果。

【答案】T15【题目】公平课税论来源于J.S.穆勒的研究成果。

【答案】F16【题目】公平课税论既强调横向公平目标,也涉及纵向公平。

【答案】F17【题目】公平课税论主要强调横向公平目标,几乎不涉及纵向公平。

【答案】T18【题目】公平课税论把税收问题与政府支出政策分开讨论。

【答案】T19【题目】公平课税论把税收问题与政府支出政策放在一起讨论。

【答案】F20【题目】公平课税论主张的理想税制是对宽所得税税基课征累进的个人直接税。

【答案】T21【题目】公平课税论主张的理想税制是对宽所得税税基课征比例的个人直接税。

【答案】F四、简答题1.简述单一税制论的主要观点。

答案要点:认为一个国家的税制由一个税类或少数几个税种构成。

2.简述复合税制论的主要观点。

答案要点:认为一个国家的税制必须由多种税类的多个税种构成,通过多种税的相互配合和相辅相成组成一个完整的税收体系。

3.简述发展中国家以间接税为主的主要原因。

答案要点:(1)发展中国家经济发展水平较低,人均收入也较低;(2)流转税在征收管理上简便易行,不易受企业盈亏状况影响;(3)流转税是从价计征,对投资和储蓄影响小。

4.简述公平课税论的基本思想。

答案要点:(1)主张强调横向公平目标;(2)把税收问题与政府支出政策分开讨论;(3)以税基的综合性和税收待遇的统一性作为指导原则;(4)主张按纳税能力征税。

5.简述公平课税论主张的理想税制。

答案要点:根据综合所得概念,对宽所得税税基课征累进的个人直接税。

6.简述最适课税论的研究内容。

答案要点:(1)直接税和间接税的合理搭配问题;(2)寻求一组特定效率和公平基础上的最适商品税;(3)如何确定最适累进(累退)程度,实现公平与效率的兼顾。

7.简述最适课税理论的主要内容。

答案要点:最适课税理论的主要内容体现在直接税与间接税的搭配理论、最适商品课税理论和最适所得课税理论三个方面。

8.简述直接税与间接税的搭配理论的主要内容。