第三章国际重复征税

- 格式:pptx

- 大小:147.63 KB

- 文档页数:22

《国际税收》习题集财政金融学院课程组2011年9月修订第三章国际重复征税及其解决方法一、选择题。

1、对跨国纳税人来自非居住国出租和使用不动产的所得行使所得来源地管辖权的约束性规范是依据()。

A、不动产所有者国籍B、不动产租赁者国籍C、不动产继承者国籍D、不动产坐落地标准2、对于同时具有两个国家居民身份的跨国自然人的判定,税收协定所规定的顺序标准中,第一位的标准是()。

A.重要利益中心B.习惯性居所C.永久性住所D.国籍4、根据两大税收协定范本的精神,如果采用注册地标准和管理机构所在地标准的两国在判定法人居民身份时发生冲突,则应根据()来认定其最终居民身份。

A.注册地标准B.常设机构标准C.选举权控制标准D.实际管理机构所在地标准5、重复征税有法律性重复征税和经济性重复征税,二者的区别主要在()。

A、课税对象是否具有同一性B、纳税人是否具有同一性C、税源是否具有同一性D、税基是否具有同一性6、对于经营所得,国际范本主张以()来最终确定由地域管辖权相互冲突造成的重复征税。

A、居住国标准B、非居住国标准C、交易地点标准D、常设机构标准7、最主要、最常见的不同税收管辖权的重叠主要是()A、居民管辖权与地域管辖权的重叠B、居民管辖权与公民管辖权的重叠C、公民管辖权与地域管辖权的重叠D、以上三种都是8、通常采用的减除国际重复征税的方法主要有()A、扣除法B、减免法C、免税法D、抵免法9、在减除国际重复征税的方法中,只能减轻而不能消除所得的国际重复征税的方法主要有()A、扣除法B、减免法C、免税法D、抵免法10、免税法在实行累进所得税的国家主要有两种具体做法()A、全部免税法B、部分免税法C、累进免税法D、累退免税法11、抵免法的两种具体运作形式是()A、单边抵免法B、双边抵免法C、直接抵免法D、间接抵免法12、在发达国家中,对税收饶让一直持反对态度的是()A、英国B、美国C、日本D、丹麦13、上题所述国家不给予税收饶让的原因是()。

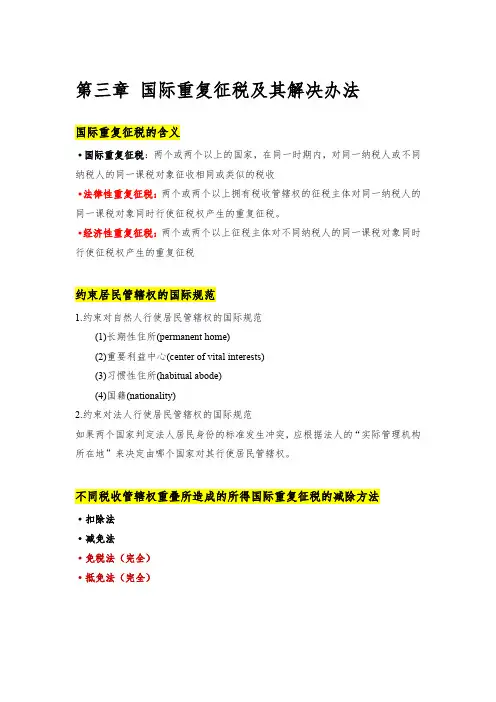

第三章国际重复征税及其解决办法国际重复征税的含义·国际重复征税:两个或两个以上的国家,在同一时期内,对同一纳税人或不同纳税人的同一课税对象征收相同或类似的税收·法律性重复征税:两个或两个以上拥有税收管辖权的征税主体对同一纳税人的同一课税对象同时行使征税权产生的重复征税。

·经济性重复征税:两个或两个以上征税主体对不同纳税人的同一课税对象同时行使征税权产生的重复征税约束居民管辖权的国际规范1.约束对自然人行使居民管辖权的国际规范(1)长期性住所(permanent home)(2)重要利益中心(center of vital interests)(3)习惯性住所(habitual abode)(4)国籍(nationality)2.约束对法人行使居民管辖权的国际规范如果两个国家判定法人居民身份的标准发生冲突,应根据法人的“实际管理机构所在地”来决定由哪个国家对其行使居民管辖权。

不同税收管辖权重叠所造成的所得国际重复征税的减除方法·扣除法·减免法·免税法(完全)·抵免法(完全)抵免法全称为外国税收抵免法,即一国政府在对本国居民的国外所得征税时,允许其用国外已纳的税款冲抵在本国应缴纳的税款,从而实际征收的税款只为该居民应纳本国税款与已纳外国税款的差额。

抵免法可以有效地免除国际重复征税。

抵免限额实践中各国为了保证本国的税收利益,都实行普通抵免。

即规定居住国应纳税款的抵免额不能超过国外所得按照居住国税率计算的应纳税额(抵免限额)。

抵免限额是允许纳税人抵免本国税款的最高数额,它并不一定等于纳税人的实际抵免额。

超限抵免额一般可以向以后年度结转。

抵免限额计算公式(计算题)21(分国抵免和综合抵免)--重点看·分国抵免限额=境内、境外总所得按居住国税法计算的应纳税总额×来源于某外国的所得额/境内、境外所得总额·综合抵免限额= 境内、境外总所得按居住国税法计算的应纳税总额×来源于境外的所得总额/境内、境外所得总额·综合抵免限额(或分国抵免限额)=全部境外所得(或某外国所得)×居住国税率(1)按综合限额法计算抵免限额•综合抵免限额(1200×50%)×(100+100)/1200 100万元•B公司与C公司已纳外国税额(60十40) 100万元•实际抵免额100万元•A公司抵免后应纳居住国税额(600-100) 500万元(2)按分国限额法计算抵免限额•乙国抵免限额(1100×50%×100/1100) 50万元•丙国抵免限额(1100×50%×100/1100) 50万元•允许乙国实际抵免额50万元•允许丙国实际抵免额40万元•抵免后A公司应纳居住国税额(600-50-40) 510万元2.上例中,C公司亏损50万元,其他情况相同。

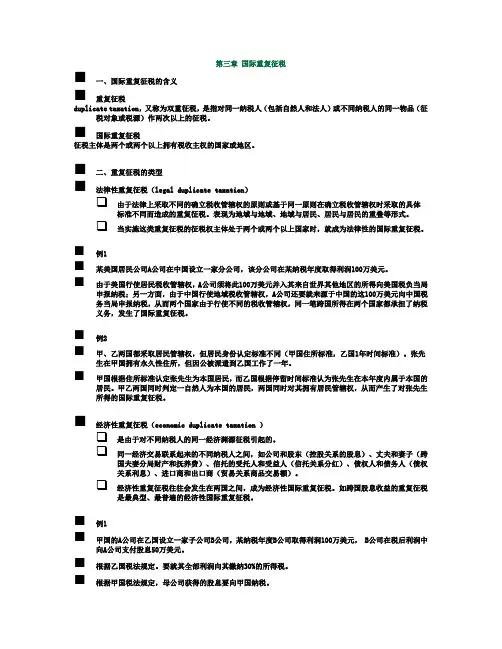

第三章国际重复征税⏹一、国际重复征税的含义⏹重复征税duplicate taxation,又称为双重征税,是指对同一纳税人(包括自然人和法人)或不同纳税人的同一物品(征税对象或税源)作两次以上的征税。

⏹国际重复征税征税主体是两个或两个以上拥有税收主权的国家或地区。

⏹二、重复征税的类型⏹法律性重复征税(legal duplicate taxation)❑由于法律上采取不同的确立税收管辖权的原则或基于同一原则在确立税收管辖权时采取的具体标准不同而造成的重复征税。

表现为地域与地域、地域与居民、居民与居民的重叠等形式。

❑当实施这类重复征税的征税权主体处于两个或两个以上国家时,就成为法律性的国际重复征税。

⏹例1⏹某美国居民公司A公司在中国设立一家分公司,该分公司在某纳税年度取得利润100万美元。

⏹由于美国行使居民税收管辖权,A公司须将此100万美元并入其来自世界其他地区的所得向美国税负当局申报纳税;另一方面,由于中国行使地域税收管辖权,A公司还要就来源于中国的这100万美元向中国税务当局申报纳税,从而两个国家由于行使不同的税收管辖权,同一笔跨国所得在两个国家都承担了纳税义务,发生了国际重复征税。

⏹例2⏹甲、乙两国都采取居民管辖权,但居民身份认定标准不同(甲国住所标准,乙国1年时间标准)。

张先生在甲国拥有永久性住所,但因公被派遣到乙国工作了一年。

⏹甲国根据住所标准认定张先生为本国居民,而乙国根据停留时间标准认为张先生在本年度内属于本国的居民。

甲乙两国同时判定一自然人为本国的居民,两国同时对其拥有居民管辖权,从而产生了对张先生所得的国际重复征税。

⏹经济性重复征税(economic duplicate taxation )❑是由于对不同纳税人的同一经济渊源征税引起的。

❑同一经济交易联系起来的不同纳税人之间,如公司和股东(控股关系的股息)、丈夫和妻子(跨国夫妻分局财产和抚养费)、信托的受托人和受益人(信托关系分红)、债权人和债务人(债权关系利息)、进口商和出口商(贸易关系商品交易额)。

第三章国际重复征税一、名词解释1.国际重复征税:是指两个或两个以上国家,对同一跨国纳税人的同一征税对象在同一税收期限内进行分别课税所形成的交叉重叠征税。

2.税制性重复征税:是指由于实行复税制所引起的重复征税。

即同一课税权主体对同一纳税人的同一税源课征不同形式的税收。

3.法律性重复征税:是指在税收法律上规定对同一纳税人采取不同的征税权力原则所引起的重复征税。

4.经济性重复征税:是指由于股份公司这种经济组织形式的原因引起的对同一税源的重复征税。

5.潜在的国际重复征税:指对同一跨国纳税人的同一笔所得客观上存在着两个或两个以上国家征税权力的重叠交叉,但由于主客观原因并没有使征税权利真正重叠,纳税人也并没有承担双重或多重税负。

6.实际的国际重复征税:是指同一纳税人的同一笔所得,事实上已被两个或两个以上的国家实施征税,纳税人事实上已经承担了双重或多重税负。

7.横向国际重复征税:也称平行国际重复征税,是指两个或两个以上国家同一级别征税权对同一收入、同一财产或同一征税物品,征收性质相同或相似的税收。

8.纵向国际重复征税:是指两个或两个以上国家不同级别征税权对同一收入、同一财产或同一征税物品,征收性质相同或相似的税收。

9.狭义的国际重复征税:是指两个或两个以上的国家对同一跨国纳税人的同一征税对象所进行的重复征税,它强调纳税主体与纳税客体的同一性。

10.广义的国际重复征税:是指两个或两个以上国家对同一或不同跨国纳税人的同一征税对象或税源所进行的交叉重叠征税。

11.免税法:也称豁免法,是指居住国政府对本国居民来源于国外的所得,在一定条件下放弃行使居民管辖权,免于征税,以此消除国际重复征税的方法。

12.全额免税法:是指居住国政府放弃居民管辖权,在对居民来源于国内的所得征税时,完全不考虑其在国外的所得,仅按国内所得额确定适用税率征税的方法。

13.累进免税法:是指居住国政府对本国居民来源国外的所得不征税,但在确定应对本国居民来源国内的所得适用的税率时,是将其国内外的所得汇总起来,以此总所得为依据来确定税率征税的方法。