税务稽查第三章案例分析题教学教材

- 格式:doc

- 大小:25.00 KB

- 文档页数:5

企业税务稽查案例分析对于企业而言,税务稽查是一项重要的工作,能够帮助企业遵守税法规定、维护税收秩序。

本文将通过分析一个企业税务稽查案例,来探讨税务稽查的重要性和对企业的影响。

一、案件背景某公司是一家以出口贸易为主营业务的企业,在经营过程中涉及多项税收事项。

然而,由于某些原因,该公司在申报税收方面存在问题,引起了税务部门的注意。

税务部门决定对该公司进行税务稽查,以核实该公司的申报情况是否准确。

二、税务稽查过程税务稽查团队首先从该公司的财务报表入手,逐项核对了该公司在过去几年内的纳税申报情况。

稽查人员还与公司财务人员进行了多次核实和沟通,以了解企业的业务情况和纳税申报的具体细节。

经过一段时间的调查,税务稽查团队发现了以下问题:1. 虚假发票问题:该公司涉嫌使用虚假发票进行抵扣,以减少实际应缴纳的税款。

2. 资金外流问题:该公司存在大量资金外流的情况,涉及涉税款项的转移和挪用。

3. 非法减税问题:该公司利用一些税法漏洞,进行非法减税行为,以规避税务监管。

4. 薪资福利问题:该公司在薪资和福利发放方面存在不合规行为,未经过正规申报和缴税。

5. 记账不规范问题:该公司的会计核算存在不规范和不准确的情况,造成了税务处理的困扰。

三、税务稽查的影响和启示税务稽查的开展对该公司产生了重大影响,同时也给其他企业以警示和启示。

1. 法律风险和信誉风险:企业存在税务违法行为将面临较高的法律风险,不仅可能承担罚款、滞纳金等经济责任,还可能面临刑事处罚。

同时,税务违法行为还会损害企业的信誉和形象,影响企业的发展和经营。

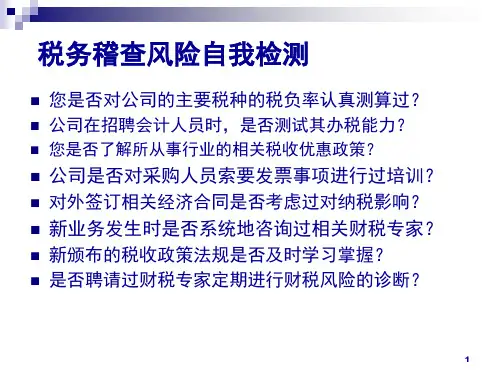

2. 合规管理和内部控制:税务稽查案例表明,企业应加强内部控制,建立健全的财务和税务管理制度,确保纳税申报的准确性和合规性。

企业需要加强对财务人员的培训和监管,避免因个别员工的不当行为导致企业整体面临税务风险。

3. 税务合规意识:税务稽查案例提醒企业要加强税务合规意识的培养,建立自觉遵守税法的思想和行为。

企业应定期了解税法和政策的变化,及时调整经营策略,以保障企业的合规运营。

第三章税务稽查工作规程(案源管理)习题集一、单项选择题1、下列()的税务稽查案源一般采用筛选确定。

A.日常稽查B.转办案源C.交办案源D.协查案源2、在下列各项中,不属于税务稽查管辖划分原则的是()。

A.属地管辖原则B.分税制管理原则C.统筹协调原则D.效率优先原则3、涉税案件的查处一般由被查对象所在地的税务机关负责。

它符合税务稽查管辖的()原则。

A.属地管辖原则B.分税制管理原则C.统筹协调原则D.简便易行原则4、按照涉税案件管辖的相关规定,对于(),应由案发地税务机关组织查处。

A.重大偷税、骗税案件B.重大增值税专用发票的违法案件C.涉及被查对象主管税务机关人员的案件D.发票违法案件5、在涉税案件管辖中规定,对重大偷税、骗税案件,重大增值税专用发票的违法案件,以及涉及被查对象主管税务机关人员的案件,应由()组织查处。

A.涉案地区的上级税务机关B.案发地税务机关C.注册地主管税务机关D.经营地主管税务机关6、根据现行法律法规,税务稽查管辖的种类主要有()种。

A.2 B.3C.4 D.57、()是指不同的税务机关依据各自不同的职权,对实施稽查所作的分工,是税务机关根据各自的职能确定的对稽查事项的管辖权利。

A.职能管辖B.级别管辖C.地域管辖D.指定管辖8、()是指各级税务机关之间在实施稽查上的分工和权限。

A.职能管辖B.级别管辖C.地域管辖D.指定管辖9、()是指不同地区的同级税务机关之间,实施税务稽查的职权划分。

A.级别管辖B.地域管辖C.职能管辖D.移送管辖10、税务稽查的B类案源有()。

A.纳税人的经营规模较大有违法行为的案源B.发生临时经营涉税案件C.协查系统产生的协查涉税案件D.举报线索清楚的举报案源11、对同级国税机关(征管分局)评估复核岗位、注销税务登记调查等岗位等转来的税务违法行为线索不清、无事实证据的案源,应作()处理。

A.暂存待查B.及时归档C.要求其提供税务违法行为的有关线索、资料D.转本级检查12、税务稽查A类案源分配机制上,采取()分配方式。

第三章税务稽查工作规程(稽查审理)习题集一、单项选择题1. 税务稽查审理旳主体是()。

A、税务稽查人员B、税务稽查审理人员C、税务征管人员D、税务监察人员2. 稽查实行部门在将案卷移交审理部门时,应填写()。

A、《税务稽查汇报》B、《税务审理汇报》C、《税务审理提请书》D、《税务案件审理提请书》3. 稽查实行部门送审旳税务稽查案件符合审理规定,审理部门受理时,送审部门应填写()。

A、《税务案件审理提请书》B、《税务稽查案卷》C、〈税务案件移交单》D、《税务案件审理登记表》4. 审理部门将检查部门移交过来旳税务案件在()上登记,进入待审理阶段。

A、《税务案件移交单》B、《税务案件审理登记表》C、《案件审理提请书》D、《税务稽查汇报》5. 税务稽查审理部门填写《补充调查(退查)告知书》不是针对()A、案件事实不清,证据局限性旳案件B、不符合法律程序或存在其他问题影响定案旳案件C、稽查文书不规范、不齐全、不完整旳案件D、经检查未发现问题旳未立案旳案件6. 经惩罚告知、听证程序后,对于应当作出税务处理旳案件,审理人员应当按照同意后旳审理结论制作()A、《税务审理汇报》B、《税务稽查结论》C、《税务处理决定书》D、《税务案件审理登记表》7. 税务稽查审理人员在接到案件审理任务后,进入()。

A、听证程序B、惩罚程序C、审理程序D、司法程序8. 详细行政行为违反法定程序旳,判决撤销或者部分撤销,并可以判决被告重新作出详细行政行为,从而把行政程序纳入了()。

A、审计监督范围B、监察监督范围C、司法审查范围D、稽查审查范围9. ()在赋予税务机关行政执法权旳地方均有对执法行为旳制约性规定。

A、行政诉讼法B、行政惩罚法C、刑法D、税收征管法10. 稽查机关要先获得确凿旳证据后才能定性、制作()。

A、《税务稽查案卷》B、《税务稽查汇报》C、《税务稽查审理汇报》D、《税务处理决定书》11. 对于同一种税务违法行为,不得予以()罚款旳税务行政惩罚。

某市地税局接到群众举报,称该市某酒家有偷税行为。

为获取证据,该地税局派税务人员王某等四人扮作食客,到该酒家就餐。

餐后索要发票,服务人员给开具了一张商业零售发票,且将饭菜写成为了烟酒,当税务人员问是否可以打折时,对方称如果要白条,就可以打折。

第二天,王某等四人又来到该酒家,称我们是市地税局的,有人举报你们酒家有偷税行为,并出示税务检查证,依法对酒家进行税务检查。

检查中,该酒家老板不予配合。

检查人员出示了前一天的就餐发票,同时当着老板的面打开吧台抽屉,从中搜出大量该酒家的自制收据和数本商业零售发票。

经核实,该酒家擅自印制收据并非法使用商业零售发票,偷逃营业税等地方税收 58856.74 元,根据《税收征管法》及其有关规定,依法作出如下处理:补税 58856.74 元,并处所偷税款 1 倍的罚款,对违反发票管理行为处以 9000 元的罚款。

翌日,该市地税局向该酒家下达了《税务违章处罚通知书》。

该酒家不服,遂向当地人民法院提起行政诉讼。

请分析:1.税务机关的检查行为是否合法?2.行政处罚是否有效;3.行政处罚是否符合法律形式?某税务所在 2022 年 11 月 12 日实施检查中,发现某商店(个体) 2022 年 10 月 20 日领取营业执照后,未申请办理税务登记。

据此,该税务所于2022 年 11 月 13 日作出责令该商店必须在 2022 年 11 月 20 日前办理税务登记,逾期不办理的,将按《税收征管法》有关规定处以罚款的决定。

请问:本处理决定是否有效?为什么?某县供销社下属的某乡农副产品采购供应站,现已累计欠税4 万多元。

2022 年 11 月15 日,该乡税务分局的税务员张某来站上对站长说: 11 月 20 日前再不能缴清欠税,我们就得采取措施了!11 月 20 日上午,站长正在向县供销社经理汇报税务局催缴欠税的事,蓦地接到站里打来的电话说:税务局来人将站里收购的 3 吨价值 6 万多元的芦笋拉走了!站长急忙赶回站里,果然装满芦笋的汽车不见了,只见办公桌上放着一张《查封(扣押)证》和一份《扣押商品、货物财产专用收据》。

第3章案例分析题一、某粮油食品公司为增值税一般纳税人,2002年4月有关业务如下:(1)从某家庭农场收购小麦1 000吨,每吨600元;(2)购进食用油3吨,每吨价款5 000元,取得增值税专用发票,已用银行存款支付;(3)销售糕点等食品取得价款200 000元,同时开具增值税专用发票;(4)向福利院无偿赠送食品一批,按同类货物销售价格计算的价款为50 000元,这批货物的成本为30 000元;(5)销售食用油一批,价款为300 000元,开具增值税专用发票,对方以商业承兑汇票结算;(6)发给每个职工食用油2桶,每桶价款50元,该公司100人,每桶生产成本为22元;(7)销售食品一批,价款400 000元,同时开具增值税专用发票,货款未收;(8)将自产食用油,价款为150 000元,分配给投资者作为应付利润;(9)支付电费24 000元,取得增值税专用发票,其中用于生产车间18 000元、管理部门5 000元,在建工程部门1 000元。

要求:1、根据上述资料正确计算出该企业4月份增值税销项税额、进项税额以及应纳税额;2、根据上述经济业务作出正确的会计分录。

二、某工业企业是增值税一般纳税人,生产A、B、C三种产品,A产品单位含税价为3 000元,销售工厂成本为1 800元,B产品单位含税售价为2 340元,销售工厂成本1 500元,C产品单位含税售价为14 04元,销售工厂成本1 000元,产品适用增值税税率17%,假设该企业2002年9月份仅发生以下几笔经济业务,列示如下:1、9月8曰,从某大型商场(一般纳税人)购进办公桌二张,取得增值税发票注明价款6 000元,税款1 020元,同日从某零售商店(小规模纳税人)购入零星原材料一批,取得增值税发票注明价款8 000万,税款480元,均已入库,企业的帐务处理为:借:原材料 14 000应交税金-应交增值税(进项税金) 1 500贷:银行存款 15 5002、9月10日,企业购进一批钢材,取得增值税专用发票注明价款10万元,税款1.7万元,用于基本建设工程;同日接受某单位投资转入原材料一批,取得增值税专用发票注明价款20 000元,税款3 400元;上述材料均已验收入库,企业的帐务处理为:借:原材料-工程材料 100 000应交税金-应交增值税(进项税金) 17 000贷:原材料 117 000借:原材料 20 000应交税金-应交增值税(进项税金) 3 400贷:实收资本 23 4003、9月12日,支付本月入库原材料铁路运输费用12 500元,其中:运费9 000元,运输保险费用900元,保管费600元,建设基金2 000元,取得运输专用发票,企业的帐务处理为:借:管理费用 11 250应交税金-应交增值税(进项税金) 1 250贷:银行存款 12 5004、9月14日,由于保管不善损失C产品80台,当月生产的200件产品全部入库,根据"生产成本-C产品"帐户记载,其中原材料成本10万元,电费3 万元,企业的帐务处理为:借:待处理财产损失 80 000贷:产成品 80 0005、9月16日,用B产品15台等价串换原材料一批,双方签定以物易物合同,并互开增值税专用发票,企业的帐务处理为:借:原材料 30 000应交税金-应交增值税(进项税金) 5 100贷:应付帐款 35 100借:应收帐款 35 100贷:产成品 35 100借:应付帐款 35 100贷:应收帐款 35 1006、9月18日,销售自己使用过的两辆汽车,其中一辆是小客车(20座),取得收入8万元,另一辆是桑塔纳,取得收入15 900元,售价均未超过原值,企业的帐务处理为:借:银行存款 95 900;贷:固定资产清理 95 9007、9月20 日,采取分期收款发出商品销售B产品10台,合同规定分三次收款,交付产最的第一期收取50%货款,以后两期均收取 25%的货款,货已发出,按合同收到第一批货款、税款存入银行,企业的帐务处理为:借:分期收款发出商品 15 000贷:库存商品 15 000借:应收帐款 23 400贷:其他应收款 23 400借:银行存款 11 700贷:应收帐款 11 700借:产品销售成本 7 500贷:分期收款发出商品 7 5008、9月25 日,向外单位赠送B产品5台,企业的帐务处理为:借:营业外支出 7 500贷:产成品 7 5009、当月购进一批原材料,取得增值税专用发票注明价款25万元,税款4.25万元;进口原材料一批(消费税税率为30%)到岸价格10万元,关税税率为40%,已缴纳进口环节增值税、消费税,取得海关完税凭证;两批材料均已入库,帐务处理无误。

10、当月帐面实现应税产品销售收入100万元。

其他需要说明的情况:企业上月留抵税金为零。

要求:1、根据上述资料核查该企业9月份增值税核算过程中是否存在问题?存在哪些问题?2、计算该厂9月份增值税销项税额、进项税额及应纳增值税额。

3、帮助该企业作出1-8项经济业务正确的帐务处理。

三、2002年3月5日,县稽查局对某纺织企业进行税务检查:某纺织企业为增值税一般纳税人,2001年12月1日至31日该企业发生如下经济业务:(1)12月3日,销售棉纱一批,销售额为1 000 000元,销项税额170 000元,货款已收,企业会计处理为:借:银行存款 1 170 000贷:产品销售收入 1 000 000应交税金---应交增值税(销项税额) 170 000(2)12月8日,以棉布一批抵付生产车间欠维修费用。

该批棉布的实际成本为8 000元,取得维修费增值税专用发票及欠款票据各一张,企业帐务处理为:借:制造费用 6 000应交税金---应交增值税(进项税额) 1 020贷:产成品 7 020借:应付帐款 7 020其他应收款 4 980贷:其他业务收入 12 000(3)12月12日,企业工会领用棉布一批,分发给职工,该批棉布的成本为20 000元,会计处理为:借:应付福利费 20 000贷:产成品 20 000(4)12月16日,企业销售生产中发生的边角废料,开出普通发票,取得收入58 500元,会计处理为:借:银行存款 58 500贷:生产成本 58 500(5)12月23日,销售棉布一批,价税合计936 000元,款已收到,企业会计处理为:借:银行存款 936 000贷:产品销售收入 828 318.58应交税金---应交增值税(销项税额) 107 681.42(6)12月25日,购入车间打包用麻袋一批,取得增值税专用发票,注明价款50 000元,税额8 500元,货已入库,款已付,尚未领用,会计处理为:借:制造费用 50 000应交税金---应交增值税(进项税额) 8 500贷:银行存款 58 500(7)12月28日,向某物资公司购入棉纱一批,取得增值税专用发票注明价款180 000元,税款30 600元,款已付。

企业会计处理为:借:材料采购 180 000应交税金---应交增值税(进项税额) 30 600贷:银行存款 210 600(8)12月30日,盘点发现上月向某农场购进的一批棉花被盗,棉花的帐面价值为144 000元,企业帐务处理为:借:待处理财产损益 144 000贷:原材料---棉花 144 000(9)12月31日,企业生产车间委托外单位加工一批机器零件,取得增值税专用发票注明加工费3 000元,进项税额510元,款未付,会计处理为:借:制造费用 3 000应交税金---应交增值税(进项税额) 510贷:应付帐款 3 510(10)12月31日,企业缴纳增值税80 000元,会计处理为:借:应交税金---应交增值税(已交税金) 80 000贷:银行存款 80 000注:(1)税务机关于2002年3月份进行检查时,企业2001年财务决算已结束。

(2)该企业已按增值税核算结果申报。

要求:检查该企业12月份增值税核算是否正确,将不正确的做调帐处理并计算出该企业应补(退)增值税额。

五、某工业企业系增值税一般纳税人,稽查局于2001年8月对企业7月份增值税纳税情况进行审查,取得该企业7月份会计资料如下:1、7月5日16号凭证:购进原材料一批,已验收入库,取得增值税专用发票一张,注明价款100000元,税额17000元,取得运输部门开具的运费普通发票一张,注明运费6000元,装卸费3000元,款项均未支付,企业记账:借原材料108370应交税金-应交增值税(进项)17630贷应付账款1260002、7月7日25号凭证:购进材料并入库,企业记账:借原材料134150应交税金-应交增值税(进项)26200贷银行存款160350后附原始凭证:①增值税专用发票上注明价款129500元,税额25850元;②运费结算单据一张,注明运费4200元,其他杂费800元;③银行解款通知单,注明金额160350元;④材料入库单3、7月9日42号凭证:购进材料一批,取得增值税专用发票一张,注明价款150000元,税额25500元,货款已付,材料尚未入库。

企业记账:借在途材料150000应交税金-应交增值税(进项)25500贷银行存款1755004、7月15日82号凭证:销售产品一批,开出增值税专用发票一张,注明价款200000元,税额34000元,货已发出,款项已收到60%。

企业账:借银行存款140400应收账款93600贷产品销售收入200000应交税金-应交增值税(销项)20400其他应付款-应交增值税136005、7月18日95号凭证:2000年6月15日收取的出租包装物押金11700元,到期包装物未收回,企业记账:借其他应付款11700贷其他业务收入117006、7月22日108号凭证:5月12日售出的总分产品,由于质量问题,购货单位退货,销货额为50000元,税额8500元,退回产品已验收入库,成本价为40000元。

企业记账:借银行存款-58500贷产品销售收入-50000应交税金-应交增值税(销项)-8500同时:借产品销售成本-40000贷产成品-40000所附原始凭证:①产品入库单②进货退出证明单、红字专用发票,注明价款-50000,税额-85007、7月30日201号凭证:月末盘库发生原材料盘亏,企业记账:借待处理财产损溢20000贷原材料20000后附:存货盘点表一张,业务内容:盘亏原材料成本20000元8、其他资料:(1)2001年7月初“应交税金-应交增值税”明细账无余额;(2)2001年7月企业申报进项税额为69330元,销税额11900元,当月尚有进项税额57430元未能抵扣完。

要求:(1)计算企业应增值税税额,指出该企业增值税计算缴纳存在的问题,并计算本月企业少计(多计)增值税税额。