套利套保系统培训

- 格式:ppt

- 大小:1.37 MB

- 文档页数:50

第五讲国债期货套保和套利策略国债期货是指以国债期货合约作为标的物进行交易的金融工具。

在实际操作中,投资者可以利用国债期货进行套保和套利。

接下来,我将详细介绍国债期货的套保和套利策略。

首先,国债期货的套保可以有效规避利率风险和信用风险。

举例来说,如果一个投资者持有债券,担心利率上升可能导致债券价格下降,那么他可以通过卖出国债期货合约来对冲这种风险。

当市场上的国债期货价格下跌时,其相应的期货价值增加,可以部分抵消债券价格下跌所造成的损失。

这样,投资者就规避了利率风险。

其次,国债期货套保也可以用于规避信用风险。

比如,一个投资者担心发行债券的机构可能出现违约风险,那么他可以通过做多国债期货合约进行套保。

当发行机构违约时,国债期货价格往往会上涨,从而弥补债券违约带来的损失。

此外,国债期货还可以用于套利操作。

套利是指利用市场上的价格差异,通过同时开仓和平仓来获得无风险利润的操作。

国债期货套利策略一般分为正向套利和反向套利两种类型。

正向套利是指利用现货与期货价格之间的不平衡来获利。

常见的策略包括现货买入期货卖出(即现货期货对冲)等。

比如,如果国债现货价格低于国债期货价格,投资者可以通过买入现货债券并同时卖出国债期货合约来套利。

反向套利则是相反的操作,即利用期货与现货价格之间的不平衡来获利。

常见的策略包括期货买入现货卖出(即期货现货对冲)等。

比如,如果国债期货价格低于国债现货价格,投资者可以通过买入国债期货合约并同时卖出现货债券来套利。

此外,还有一种常见的套利策略是跨品种套利。

跨品种套利是指利用不同品种的期货合约之间的价格差异来获利。

比如,在国债期货市场中,投资者可以同时进行国债期货与期货品种相关的投资组合套利。

需要注意的是,国债期货套保和套利都需要具备一定的市场分析和风险管理能力。

投资者应该密切关注国债市场的政策和经济状况,同时合理控制风险,避免损失。

此外,国债期货交易也需要依据相关法规和规范进行操作,确保合规性。

2、套期保值和套利知识介绍2.1股指期货套保研究2.1.1套期保值类型按操作方式可以划分为空头套期保值和多头套期保值两种基本形式:(1)空头套期保值空头套期保值是指投资者将要在未来某个时间卖出股票组合,为避免在实际卖出时价格下跌减少收入,而在期货市场上卖出一定数量的沪深300指数期货合约,以锁定实际出售收入的期货交易方式。

如果到执行卖出操作时,股市价格下跌,现货交易的收入将减少,但在股指期货的交易上有盈利,从而弥补现货交易收入,使现货交易的实际收入保持在期初价格水平;相反如果到执行卖出操作时,股市价格上涨,股票组合的卖出收入将增加,但期货交易会产生亏损,从而抵消掉现货上增加的收益,使现货组合的实际出售收入仍处于期初的水平。

(2)多头套期保值多头套期保值是指投资者将要在未来某个时间买入一个股票组合,为防止在实际购进时价格上涨多支付购买成本,而在期货市场上买入一定数量的股指期货合约,以锁定实际购买成本的期货交易方式。

如果到执行买入操作时,股市价格上涨,现货交易将会比按期初价格支付更多成本,但是在期货市场上的交易会获得盈利,从而对冲掉多支付的购买成本,使现货组合的实际购买成本锁定在期初价格水平;相反如果到执行买入操作时,股市价格下跌,现货交易支付的价格会比期初价格低,但在期货交易上出现亏损,从而抵消股市价格下跌给现货交易带来的好处,使实际购买成本仍处于期初的水平。

2.1.2套期保值的意义及流程在面临巨大的市场系统性风险时,投资管理人传统的作法是迅速减少受险资产的仓位。

但是集中卖出组合资产的行为可能并不理性,主要的理由有:第一,在流动性缺乏的情况下,集中出售资产将使资产加速贬值;第二,组合资产可能是经过分散化后的良好的选择性个股,具有正的α,一旦系统性风险面临减弱或消失后,组合管理人需要重新将股票买回来,增大交易成本。

一般来说,利用股指期货进行套期保值的成本只相当于集中出售资产的1/30,而且对所持有的资产组合没有构成任何流动性冲击,股指期货对于机构投资者在规避系统性风险方面具有无与伦比的优势。

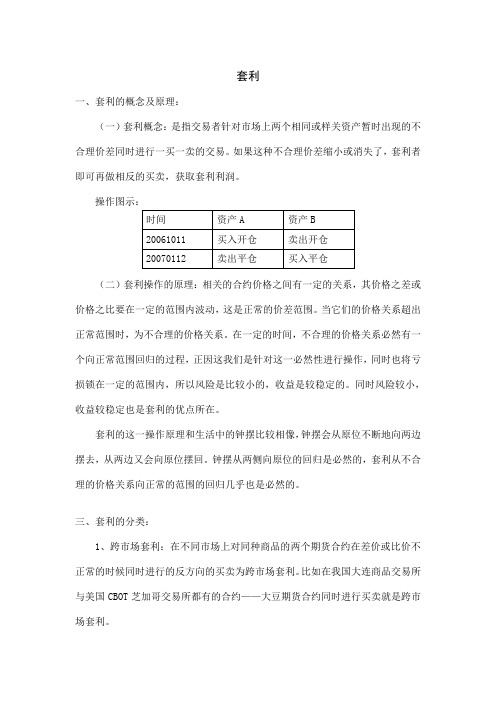

套利一、套利的概念及原理:(一)套利概念:是指交易者针对市场上两个相同或样关资产暂时出现的不合理价差同时进行一买一卖的交易。

如果这种不合理价差缩小或消失了,套利者即可再做相反的买卖,获取套利利润。

操作图示:(二)套利操作的原理:相关的合约价格之间有一定的关系,其价格之差或价格之比要在一定的范围内波动,这是正常的价差范围。

当它们的价格关系超出正常范围时,为不合理的价格关系。

在一定的时间,不合理的价格关系必然有一个向正常范围回归的过程,正因这我们是针对这一必然性进行操作,同时也将亏损锁在一定的范围内,所以风险是比较小的,收益是较稳定的。

同时风险较小,收益较稳定也是套利的优点所在。

套利的这一操作原理和生活中的钟摆比较相像,钟摆会从原位不断地向两边摆去,从两边又会向原位摆回。

钟摆从两侧向原位的回归是必然的,套利从不合理的价格关系向正常的范围的回归几乎也是必然的。

三、套利的分类:1、跨市场套利:在不同市场上对同种商品的两个期货合约在差价或比价不正常的时候同时进行的反方向的买卖为跨市场套利。

比如在我国大连商品交易所与美国CBOT芝加哥交易所都有的合约——大豆期货合约同时进行买卖就是跨市场套利。

2、跨商品套利:对具有相关性的不同商品期货合约在差价或比价不正常的时候同时进行的反方向买卖的操作为跨商品套利。

比如对于大豆期货合约与豆粕期货合约同时进行买卖的操作。

3、跨期套利:对于同一商品期货不同到期日的两份合约在差价或比价不正常的时候同时进行的反方向的买卖的操作为跨期套利。

比如对大豆07年5月到期的合约与大豆07年9月到期的合约同时进行买卖的操作。

跨期套利又可以分为牛市套利、熊市套利等等。

4、期现套利:对有相关性的商品期货与商品现货在差价或比价不正常的时候同进行的反方向的买卖的操作为期现套利。

四、套利的风险及对策:套利的风险包括主观风险以及客观风险。

主观风险是因为对套利方向选择、介入时机判断错误而导致的风险;客观风险是因为市场配套体系不完善、市场规模过小以及倾斜性政策出现等原因导致的风险。

附件大连商品交易所套保套利管理系统操作手册通过阅读该用户手册,会员单位业务人员可以了解大连商品交易所会员服务子系统的套保套利相应功能相应操作方法。

1.套期保值管理1.1套期保值交易资格管理1.1.1套期保值交易资格申请1)点击左侧菜单“套期保值管理->套期保值交易资格管理->套期保值交易资格申请”,打开页面如图例1.1.1-1:图例1.1.1-12)会员点击【同意】按钮,进入如下图所示套期保值交易资格申请录入页面,其中红色*号为必填项,会员在申请套期保值交易资格的同时可进行经营规模与品种模式套期保值建仓需求额度的申请,填写完信息点击【提交】按钮,如图例1.1.1-2:图例1.1.1-23)填写完信息点击【提交】按钮,进入如下图所示信息确认页面,在确认页面中,会显示录入的信息,同时显示客户号对应的客户名称,如果会员发现信息有误可点击【重填】按钮返回图例1.1.1-2套期保值交易资格申请录入页面重新录入申请信息,确认信息无误点击【确认】按钮,打开页面如图例1.1.1-3:图例1.1.1-34)如果确认完成点击【确定】按钮,确认并提交申请,进行验签确认,套期保值交易资格申请流程结束。

1.1.2套期保值交易资格申请管理1)点击左侧菜单“套期保值管理->套期保值交易资格管理->套期保值交易资格申请管理”,在“套期保值交易资格申请管理”页面,录入查询条件,品种为所有上市品种(不含已摘牌),默认值为全部,日期类型为申请日期,查询条件录入完成后,点击【查询】按钮,查询出符合条件的套期保值交易资格申请录入信息(仅当会员提交申请后,且交易所未对该笔申请进行锁定前,该笔申请可以通过此功能点进行查询),如图例1.1.2-1:图例1.1.2-12)会员可以对查询出的申请进行修改或删除,如果会员想取消申请,可以点击【删除】按钮对该笔申请进行删除;如果会员想修改申请,可以点击【修改】按钮对该笔申请进行修改,进入“套期保值交易资格申请录入修改”页面,在此页面下,其中红色*号为必填项,如图例1.1.2-2:3)如果确认完成点击【提交】按钮,确认并提交申请,系统记录修改后的套期保值交易资格申请。