平安保险公司保险公司团险客户分层级服务管理办法暂行

- 格式:docx

- 大小:38.61 KB

- 文档页数:30

平安寿险公司管理制度内容范文平安寿险公司管理制度第一章总则第一条根据《中华人民共和国保险法》等相关法律法规的规定和保险监督管理机构的要求,制定本管理制度。

第二条本制度适用于平安寿险公司全体员工,包括正式员工、合同制工作人员、临时工以及外聘顾问等。

第三条平安寿险公司是一家面向个人和企业提供多元化保险及金融服务的公司,其管理制度的目的是为了确保公司的合规经营和健康发展。

第四条平安寿险公司的管理层应当依法合规、诚实守信、负责任地履行管理职责,维护公司的利益和股东的权益。

第五条平安寿险公司应当建立健全法律法规负责和遵循公司章程的组织机构、工作流程和内部控制制度。

第六条平安寿险公司应当定期对管理制度进行评估,并及时修订、完善。

第二章组织机构和工作流程第一节组织机构第七条平安寿险公司设立总公司、分公司、部门和办事处等组织机构。

第八条总公司是平安寿险公司的决策中心和业务运营中心,负责对全公司进行整体管理和控制。

总公司设有董事会、监事会和管理层。

第九条分公司是总公司的运营机构,负责分管区域内的业务开展。

分公司设有经理、副经理和相关部门。

第十条部门是负责公司特定职能的组织机构,分为业务部门、行政部门和风控部门等。

第十一条办事处是分公司和部门在市场上开展业务的前沿机构,根据需要设立。

第二节工作流程第十二条平安寿险公司的工作流程包括产品设计、销售、投保、核保、理赔等环节。

第十三条产品设计环节包括市场调研、产品策划、风险评估和定价等。

第十四条销售环节包括市场推广、销售渠道管理和销售人员培训等。

第十五条投保环节包括客户信息采集、保险方案选择和投保申请审批等。

第十六条核保环节包括对投保申请进行风险评估和费率测算,以及申请审核和决策。

第十七条理赔环节包括理赔申请登记、理赔资料核对和赔付处理等。

第十八条平安寿险公司应当建立健全产品管理流程、销售管理流程、投保管理流程、核保管理流程和理赔管理流程,并监督执行。

第三章内部控制制度第一节内控目标第十九条平安寿险公司的内部控制目标是确保公司的法律合规、规范经营和风险有效控制,保障公司的正常运营和资金安全。

![中国保险监督管理委员会关于中国平安保险股份有限公司分业经营实施方案的批复-保监复[2002]32号](https://uimg.taocdn.com/f9a3ffefbb0d4a7302768e9951e79b8968026835.webp)

中国保险监督管理委员会关于中国平安保险股份有限公司分业经营实施方案的批复正文:---------------------------------------------------------------------------------------------------------------------------------------------------- 中国保险监督管理委员会关于中国平安保险股份有限公司分业经营实施方案的批复(2002年4月2日保监复[2002]32号)中国平安保险股份有限公司:你公司《关于我公司分业经营实施方案的请示》(平保发[2002]53号)收悉。

经研究,批复如下:一、原则同意你公司上报的《中国平安保险股份有限公司分业经营实施方案》(以下简称“《方案》”)。

请你公司严格按照《方案》中的实施意见和步骤执行,并尽快上报有关审批文件。

二、你公司要切实加强对分业改革工作的领导,积极、稳妥地做好分业改革工作,保证职工队伍的稳定和业务的健康发展。

三、你公司要严格执行国家财经纪律和保监会的有关规章,严禁借分业改革之机违规经营、乱发财物。

四、在分业改革过程中遇到的困难和问题,要及时向我会报告。

对工商注册登记等事宜,要主动向有关部门汇报、沟通,以取得他们对改革的支持和帮助。

五、你公司分业改革工作完成后,应将分业改革情况及时上报我会,我会将对你公司系统分业改革工作落实情况进行抽查、验收。

此复附件:中国平安保险股份有限公司分业经营实施方案附件:中国平安保险股份有限公司分业经营实施方案根据中国保监会《关于中国平安保险股份有限公司分业经营改革的通知》(保监发[2001]197号)精神,结合公司实际情况,制定中国平安保险股份有限公司分业经营实施方案。

一、分业经营实施方案指导思想(一)严格按照中国保监会的通知精神和《公司法》、《保险法》等有关法律法规及保险规章的要求,实施中国平安保险股份有限公司系统分业改革;(二)坚持从实际出发,根据公司的经营管理情况,确保分业实施工作平稳进行;(三)确保公司资产在分业过程中保值、增值,确保公司在分业后持续、稳定、健康发展。

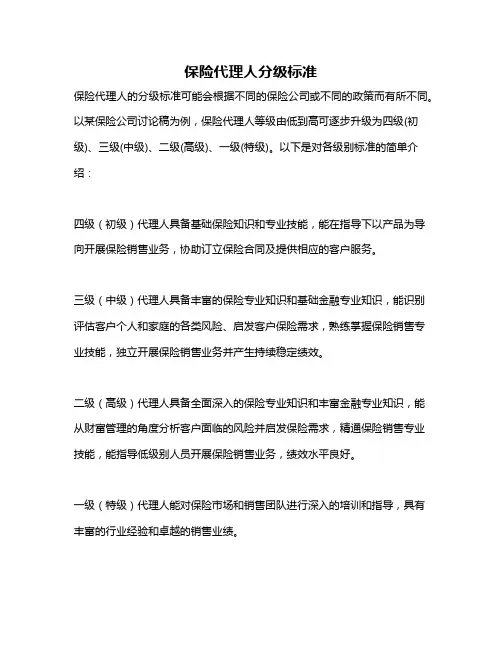

保险代理人分级标准

保险代理人的分级标准可能会根据不同的保险公司或不同的政策而有所不同。

以某保险公司讨论稿为例,保险代理人等级由低到高可逐步升级为四级(初级)、三级(中级)、二级(高级)、一级(特级)。

以下是对各级别标准的简单介绍:

四级(初级)代理人具备基础保险知识和专业技能,能在指导下以产品为导向开展保险销售业务,协助订立保险合同及提供相应的客户服务。

三级(中级)代理人具备丰富的保险专业知识和基础金融专业知识,能识别评估客户个人和家庭的各类风险、启发客户保险需求,熟练掌握保险销售专业技能,独立开展保险销售业务并产生持续稳定绩效。

二级(高级)代理人具备全面深入的保险专业知识和丰富金融专业知识,能从财富管理的角度分析客户面临的风险并启发保险需求,精通保险销售专业技能,能指导低级别人员开展保险销售业务,绩效水平良好。

一级(特级)代理人能对保险市场和销售团队进行深入的培训和指导,具有丰富的行业经验和卓越的销售业绩。

请注意,这只是其中一种分级标准,具体的分级标准可能因公司而异。

如果您对具体的分级标准有疑问,建议您咨询所在公司的相关部门或查阅公司政策文件。

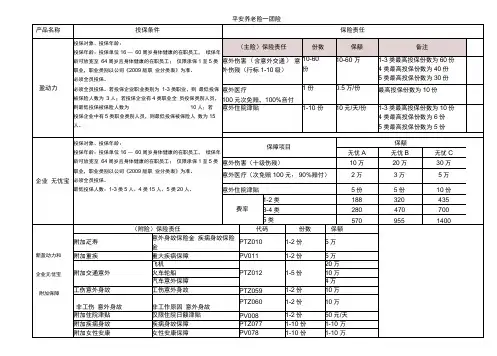

小微免核产品一乐享产品1、 经营面临风险多:因火灾、爆炸、水灾导致自身财产损失员工工作期间的人身意外事故进店顾客等第三者在经营范围内发生意外事故损失2、 自担风险能力弱:小微客户自担风险能力弱,一旦发生类似火灾或者重大人伤事故,对小微企业将是灭顶之灾3、 保障需求范围广:由于面临的风险因素多且复杂,对保险的保障需求范围相应要求广4、 议价能力弱:与大型企业不同,小微企业在保险谈判中的议价能力较弱5、 符合寿险主顾特征:小微企业主具有一定经济实力,寿险需求较强,完全满足主顾特征6、 财产险询价繁琐:市场上财产险无专属产品,且询价信息多,流程繁琐 出单简便,系统自动核保; 适用行业场景丰富,覆盖餐饮、超市、娱乐、美容、教育 10余个场景; 保费低,客户易于接受,保障范围全面,涵盖自身财产、三者责任; 佣金高,6-8月活动期间直线加佣,乐享系列佣金 37%、无忧系列佣金32%平台型可续业务,有助于客户积累并开发其它综合金融产品; 小微客户的老板,符合主业客户群特征,可促进主业转化乐享产品:定制产品,覆盖如下各类生活店铺:保障内容:第三者损失:顾客在店内的意外受伤、财产受损 员工人身意外:员工意外受伤、身故、残疾小微客户保险需求分析小微客户免核产品优势1. 2.3. 4.5. 6.小微免核产品一无忧产品无忧产品 保障内容外坠慢迄戌■曲損艾干奢期:毎15件喈.商餌I*湃“丰比崔吾踪文低眉示自身财产损失:店内财产因火灾、爆炸造成的损失定制产品,覆盖餐饮住宿、商务服务、批发零售、文化娱乐各类商铺第三者损失:顾客在店内因火灾爆炸、玻璃破碎、摔伤、触电、意外坠楼造成的损失 自耳财产振失:店内明产因火灾.惇疔造虫的協朱3、涉及人员清单需盖章上传投保须知:1、投保单(乐享系列实现系统打印)2、企业组织机构代码证或营业执照; 无忧产;保障内容商購无悅定制产品,震盖餐饮住宿、商务曬务、批发越售 文化娱乐各类商铺商铺无忧□ 无忧产品鑿求适用客户售价 1办公兀忧逢说面积=5(呼米 的力介幸答类办公室700元/个2呑谄无忧 谑说面料弋50 0平半 的商铺餐钦住宿,福箔服 努.批发零售、文 化媒乐叩底铺 按照面积丸小不同・ 保就在7旳元・ 1750元/个不等 3弹说面杞£50 0平卡 的商葡 褫饮住箱、曲务服 箔*批出霧労、文 化瞑乐业糧莒ISOOjt/^第=者損失:赎警齐店认闵犬灾爆炸、玻璃碗辞、拄帕、辘申.务CWI15R剧4賂百&薛itx 次咖轄倚爾玄黃、棘咸舸=吉损失 GS0平来1住) 100^107J4S0s<noom (*> 250* 丄5万 G0O 二書网5、赃电 二台曲卜堅楞100-300平乂 (A ) 万 M 万 750 ■3OO -!50n 年试[含] 25077那万 9000-WT* [吉) m 石 10万 i(X>E 津口 .装谊 < 因火走、亦i<x 円噪n 50万 “万 450 MViShi!的摘尖1<KJ-3HT^ (含) 30方 mo 万 550aOO-SOCFFW ( A )鈕万40万BSD<XB@1AQ嵬口頰怯FH 魏你蟹c 71.)性财肚內阳产火灾、垢炸 佔円仔苛岡出兰燻裂亞损 10万5万公处顾玄火寅*除PF 養怖顾客详7卜坠吃脏鈕弹琵戒顾曲、第二者顾當垛怙*坯從1(XE5毎决事故赔僥职載丄。

中国移动通信集团新疆有限公司集团客户分层分级服务管理办法2008年10月目录第一章总则........................................................ 第二章集团客户分类标准............................................ 第三章集团客户分类目标............................................ 第四章集团客户分层分级服务原则.................................... 第五章集团客户分层分级服务内容.................................... 第六章集团客户分层分级服务标准.................................... 第七章集团客户分层分级服务管理.................................... 附表:集团客户分层分级服务标准表.....................................第一章总则第一条集团客户是公司的战略型重点客户,做好集团客户服务工作,提升客户满意度和忠诚度,是维系客户关系,实现公司的集团信息化战略的基础。

第二条随着集团客户规模及客户服务需求的不断增长,客户服务压力日趋突出,为了提升集团客户服务的整体服务水平,解决服务需求与资源配置之间的矛盾,可以更好地服务中高端集团客户,区公司根据集团公司的相关文件精神,制定了《集团客户分层分级服务管理办法》,作为各地州公司开展集团客户服务的指导性文件。

第三条本标准不对外向客户承诺,仅作为内部管理文件,是各地州公司为客户服务时应达到的最低服务质量要求。

第四条管理办法根据业务发展和集团市场竞争的需要适时进行修改,其修改权与解释权属于中国移动通信集团新疆有限公司大客户营销服务中心。

第二章集团客户分类标准第五条通过对集团客户进行价值评分,依据价值评估结果,将集团客户分为A1/A2、B1/B2、C三类共五个层级:一、A类集团:具有高的社会影响力和社会价值的集团客户,可分为以下两级:(一)A1(高值客户):对中国移动的贡献率高,有稳定的当前现金收入,需求旺盛; 重点把握大型规模的集团客户。

团险业务系列人员管理办法(2016年修订版)第一章总则第一条为充分调动团险业务系列人员的展业积极性,打造专业、精干、高效的团险精英销售团队,在控制人力成本的基础上,特制定《中国人民人寿保险股份有限公司海南省团险业务系列人员管理暂行办法》(下称本办法)。

第二条本办法所称的业务系列人员是指从事团险销售及销售管理的工作人员。

根据工作职能不同,分为营业部经理和业务人员两类;根据销售渠道不同,分为直销业务人员和渠道业务人员。

第三条本办法所称的营业部是指按照基本法规定设立的,分为直销营业部和中介营业部两类。

承担保费任务的基本销售单位,具体负责对团险业务系列人员进行统筹管理及业务推动。

第四条省分公司团体保险部是所辖范围内各地区团险营业部及团险业务系列人员的归口管理部门,依据本办法对团险营业部及团险业务系列人员进行统筹管理。

第五条省分公司团险系列业务人员统一按总公司C类地区进行管理。

在业务发展过程中,分公司根据业务经营情况和当地市场状况对机构类别做出调整后,则按调整之后的类别执行。

第二章营业部的组建与管理第一节营业部的设立第六条营业部的设立程序为:各机构填写《团险营业部设立申请表》,经分公司团体保险部及团险分管总审批同意后方可设立。

第七条营业部的人员配置标准如下:每个营业部设营业部经理1名。

直销营业部设置业务人员4-8人,中介营业部设置业务人员3-6人。

第二节营业部的人员构成第八条营业部由营业部经理和业务人员构成。

第九条营业部经理由低到高共分六个职级,依次是经理助理一级、经理助理二级、副经理一级、副经理二级、经理一级、经理二级。

第十条业务人员由低到高共分十一个职级,依次是助理业务专员、业务专员、业务经理一级、业务经理二级、业务经理三级、高级业务经理一级、高级业务经理二级、高级业务经理三级、资深业务经理一级、资深业务经理二级、资深业务经理三级。

第三节营业部人员的选聘和工作职责第十一条营业部经理的选聘和工作职责一、营业部经理的聘用标准(一)年龄在28—50周岁;(二)熟悉团险市场、产品及政策,团险销售技能强;(三)具有一定的业务管理经验和培训辅导能力;(四)具有较强协调与公关能力、市场策划与开拓能力;(五)热爱销售行业、领导力强;二、营业部经理的录用各机构需将拟聘用的营业部经理简历《团险业务系列人员个人简历》报分公司团体保险部审核,经分公司团体保险部及团险分管总面试同意后方可聘任。

保险公司分级管理制度汇编第一章总则第一条为了规范保险公司内部管理,提升管理效率,保障公司的健康发展,特制定本分级管理制度。

第二条本制度适用于保险公司内部各级管理人员,包括董事会、高级管理人员、中层管理人员及基层管理人员。

第三条分级管理是指将管理职能和工作任务按照一定的等级和级别划分,确定管理人员的权责和职责范围,以便保险公司的管理工作更加有序、高效。

第四条分级管理制度的核心目标是建立一套科学合理的管理体系,使公司的各部门能够有序、协调的开展工作,提高工作效率和管理水平。

第五条公司应当充分重视分级管理制度的落实和执行,在公司内部建立起一套科学有效的管理机制,确保管理工作的顺利进行。

第二章分级管理体系第一节董事会第六条董事会是公司的最高决策机构,负责制定公司的发展战略和政策,并监督公司的经营管理工作。

第七条董事会由董事长、执行董事和非执行董事组成,董事长负责召集董事会会议,执行董事负责公司的日常经营管理工作,非执行董事对公司的经营管理工作进行监督和指导。

第八条董事会每月至少召开一次会议,讨论重要事项并做出决策。

董事会的决议应当按照公司章程和相关法律法规执行。

第二节高级管理人员第九条高级管理人员是公司的重要领导力量,负责制定和实施公司的发展战略和规划,并对公司的经营管理工作进行全面监督和管理。

第十条公司的高级管理人员包括总经理、财务总监、市场总监、风险管理总监等。

他们应当具备良好的领导能力、管理经验和专业知识。

第十一条公司应当根据公司的发展需要和业务情况,确定高级管理人员的职责范围和权责,并制定相应的绩效考核制度。

第十二条高级管理人员应当每季度向董事会汇报工作情况,讨论重要问题并提出解决方案。

在董事会的监督下,指导公司的经营管理工作。

第三节中层管理人员第十三条中层管理人员是公司的业务骨干,负责公司的日常经营管理工作,并协助高级管理人员开展工作。

第十四条公司的中层管理人员包括部门主管、项目经理、团队领导等。

中国平安保险股份有限公司青岛分公司个险销售队伍管理办法(试行)第一章总则第一条为促使青岛分公司实现对销售前线的专业化管理,统一组织、管理、考核、分公司个险前线销售队伍,以达到最大程度的销售资源共享,根据总公司“以专业化经营为基础,以差异化管理为策略,构建平安寿险三级机构全新的经营管理模式”的整体思路,特制定本管理办法。

第二条本管理办法从分公司个险前线销售队伍的组织体系、销售会议管理、销售激励管理、培训管理、新契约保费计划制定下达及追踪修正、销售管理人员的考核及薪酬等方面制定出具体的实施细则。

第二章分公司销售前线组织架构第三条分公司销售前线组织架构第四条分公司销售副总的工作职责:1、协助个险负责人制定本机构个险中、长期发展策略。

2、协助个险负责人制定本机构个险组织发展,新契约保费年度目标和其他经营指标发展计划,对本机构个险销售前线的年度经营目标和其他相关业务发展计划的达成负直接经营管理责任。

3、协助个险负责人制定本机构个险销售前线的年度支出预算和年度费用预算,对个险销售前线年度支出预算的实际执行和费用预算的控制情况负直接经营管理责任。

4、对总公司、本机构个险的各项政策和规章制度在销售前线的贯彻落实负责。

5、对本机构个险销售前线经营管理活动的合法合规及相关内部风险控制工作负责。

第五条分公司销售副总对本机构内个险销售助理、营销部经理、培训部经理、支公司个险销售负责人、营业区经理的任免、晋级、聘用、解聘具有建议权;对销售前线室主任及以下员工的任免、晋级、聘用、解聘具有决定权。

第六条分公司销售副总在年度预算范围内对前线的金额额度及项目内的费用支出有使用权。

第七条分公司销售副总对业务发展及推动具有如下权利:1、有权利对本机构个险销售前线销售活动的过程和结果进行监督检查。

2、督促总公司、本机构相关政策、计划、目标在销售前线的贯彻落实。

3、有权建议与总公司、本机构政策方针相吻合的政策、措施,经本机构个险总经理室批准后督促其落实。

中国平安人寿保险股份有限公司团险客户分层级服务管理办法团险客户分层级服务治理方法(暂行)目录一、总则 2二、客户分层级治理标准2三、分层级客户评定流程3四、分层级客户服务标准4五、各层级服务治理架构7六、岗位职责7七、考核10八、附则11附件一:VIP客户资格申报/审批表12附件二:VIP客户季度服务记录汇总表14附件三:VIP客户绿色通道服务执行表15附件四:VIP客户日常关怀服务执行表 16附件五:VIP客户电话咨询/投诉记录17附件六:团险VIP客户服务中意度调查表18附件七:VIP客户年度服务投入测算表20附件八:2003年团险客户分层级服务启动工作要紧安排21附表1:标准保费规模折算系数表21附表2:客户忠诚度折算系数表23附表3:利润奉献度折算系数表24一、总则为加大团险客户资源治理工作,建立团险客户分层级服务治理体系,实现团险客户分层级服务标准化、差异化,最终达到合理配置公司资源、有效提升客户留存率、培养平安团险忠诚客户群的目的,特制定本方法。

建立团险分层级客户服务标准化体系的目的:通过系统化、标准化服务,实现客户与我公司的互动关系,提升客户价值,确立平安服务新优势。

团险服务标准化要紧指:1、服务项目标准化:不同层级客户具有各自层级相同的服务项目及服务标准;2、服务模式标准化:二级机构设置统一标识的柜面服务柜台(或中心),推行“一站式”服务模式;3、服务流程标准化:严格按照服务流程、标准,及时、主动完成各项售后服务。

本方法所指客户为已投保我公司团险所有有效客户。

本方法适用范畴:团险各级机构。

本方法适用的团险客户服务治理的差不多原则有:分层级治理原则:按照客户价值的差异,对团险客户实行分层级服务治理。

合理配置原则:按照客户不同层级合理配置公司服务资源。

重点投入原则:对VIP级客户公司进行重点投入。

共同经营原则:总、分公司联合开展客户服务活动。

主动服务原则:由以往的被动服务向主动服务转变。

中国平安打造“五星级”保险服务——中国平安集团提升客户服务品质纪实本报记者曲哲涵2012年01月19日08:30 来源:《人民日报》保险是什么?是一份承诺。

保险公司好不好,最终要看其是否守约重诺,能否给保户提供及时、周到的服务。

失信,保险企业就会失去安身立命的根本;而忽略对保户的服务,则丧失了前进发展的内生动力。

唯有持续提高客服质量,才能不断赢得人民群众的信任,赢得市场;才能更好地发挥保险功能,奉献和谐社会——已经跻身世界500强的中国平安,将此奉为圭臬。

春节前,广东佛山的卢先生一手捧着锦旗,一手拿着家里的土特产,到中国平安寿险佛山支公司致谢。

他握着理赔人员的手动情地说:“没想到平安的理赔服务这么好!太感谢了!”原来,2011年3月,卢先生的父亲在工作时被倒塌的墙壁压伤,导致脊髓损伤,最终全身瘫痪。

其家属在2011年11月向平安人寿申请理赔“全残保险金”。

接到报案后,佛山寿险立即启动了理赔绿色通道并主动联系医学鉴定部门为客户提供上门服务。

在医学鉴定结论出具后的2个工作日内,保险公司就把20万元理赔金送到了卢先生家人手上。

在中国平安,这样的感人故事还有很多。

服务承诺不断升级,自我加压竖起行业标杆2003年,中国平安在国内率先推行车险全国通赔服务。

这一服务措施大大节约了客户来回奔波索赔的时间,广受称道,确立了平安服务领先的优势。

2008年底,中国平安集团决策层提出,要在全国范围内、花至少一年的时间,打一场“服务承诺”仗。

他们把活动的口号定为“你的平安,我的承诺”,要求集团下属寿险、产险、养老险等公司,作出一个能切实提高客户体验的服务承诺。

各公司快速响应,承诺标准纷纷亮相,令客户耳目一新,也令同行刮目相看。

寿险提出“主动为客户寻找理赔的理由”。

2010年,广东佛山的一位客户在做完肿瘤手术后向公司申请5000元理赔,但仅仅30个小时后就接到理赔人员的电话,告诉他理赔6. 5万元,这让客户十分惊喜!原来,理赔人员发现客户所患的精原细胞瘤属于恶性肿瘤的一种,可以按重大疾病申请赔付。

保险公司客户风险等级划分管理办法第一章总则第一条为切实履行反洗钱义务,防范洗钱风险,完善公司客户身份识别工作,根据《中华人民共和国反洗钱法》、《金融机构反洗钱规定》、《金融机构大额交易和可疑交易报告管理办法》、《金融机构客户身份识别和客户身份资料及交易记录保存管理办法》、《保险业反洗钱工作管理办法》,以及《反洗钱管理规定》(中融保发[20111 73号)、《客户身份识别及客户身份资料与交易记录保存实施细则》(中融保发[2010]98号),特制定本办法。

第二条本办法适用于我公司所有销售渠道业务。

第三条本办法所称“客户”是指按照《金融机构客户身份识别和客户身份资料及交易记录保存管理办法》被列入应识别客户范畴, 且符合《保险法》规定的投保人、被保险人、受益人以及受以上人员合法授权委托办理保险相关事宜的代办人。

第四条客户风险等级划分,是指按照《金融机构客户身份识别和客户身份资料及交易记录保存管理办法》的规定,以“地域、业务、行业、客户身份特征等因素”对客户进行综合评价,划分风险等级。

第五条客户风险等级划分遵循“了解你的客户”和“合规为本,防范风险”的原则。

第二章客户风险等级和划分标准第六条客户风险等级划分根据客户身份识别、客户身份信息、客户交易信息等为依据。

经办机构或经办人员依据公司《客户身份识别及客户身份资料与交易记录保存实施细则》进行客户身份识别与资料保存的同时,根据客户风险等级程度做好客户风险的识别与记录。

判断客户风险等级可根据客户的身份背景、资金来源、资金去向、经济状况、经营情况、购买产品的性质、缴费方式、交易频率、交易规模、客户提供资料程度、客户行为等定性、定量指标作为划定标准。

第七条公司从反洗钱工作角度出发,将客户分为不可接受客户、高风险客户、普通级风险客户和一般客户。

公司各级机构应对客户风险等级进行持续关注,适时调整客户风险等级。

第八条不可接受客户当投保人、被保险人或受益人被证实属于联合国官方网站或相关国家机关公布的与恐怖组织有关的黑名单人员时,为公司不可接受客户。

团险渠道续期业务管理制度下发层级:一级(通用)发布时间:3月27日编码:TX-04-08目录制定目的3适用范围3规范事项3一、人力配置及职责划分3二、续收工作管理4三、续期利益管理6四、续期考核管理7考核条款8附则9制定目的第一条为明确续收各项管理职能及工作流程,推进公司续收工作高效、有序开展,保障公司持续稳健经营,特制定《团险渠道续期业务管理制度》,以下简称“本制度”。

适用范围第二条本制度适用对象为(以下简称“公司”)总公司及分支机构。

规范事项一、人力配置及职责划分第三条人力配置标准分公司连续12个月新契约期缴保费月均50万以上,续期业务总量达到月均件数100件或纯孤儿单业务达到月均件数40件两个条件同时满足时,可配置专职续期管理专员一人,负责续期收费管理和督导工作。

第四条工作职责划分(一)总公司团险事业部续期管理专员1.制定并维护续期业务管理制度和流程;2.指导和追踪机构续期业务开展;3.制定机构续期指标考核标准;4.制定续收激励政策,有效推动收费进度及指标达成;5.建立续期报表、报告和报送体系,搭建续期数据信息平台,分析考核指标,撰写续期业务分析报告。

(二)分公司团险部续期管理专员1.执行并宣导续期业务制度,指导三级机构续期业务开展;2.逐步建立和完善本机构续期数据信息传递体系,及时、准确地传递业务数据,督促续收进度;3.续期知识及技能培训;4.续期相关利益计算;5.续期相关业务回访工作;6.按总公司续期激励政策制定分公司业务推动方案并进行效果评估;7.协助保单服务人员为客户办理保全、理赔等工作;8.处理其它与续收业务相关的工作事项。

(三)分公司团险部人员绩效管理专员1.负责每月续期相关利益发放工作;2.负责考核月份继续率考核结果应用;3.负责配合续期业务品质管理其它举措的实施和推动工作。

(四)分支机构销售人员4.客户续期交费提醒及客户缴费情况反馈等事项;5.关注所服务保单的续期交费进度,并协助客户解决缴费过程中的各项问题;6.及时向客户提供续期服务,包括保全、理赔等的咨询和代办服务。

中国平安人寿保险股份团险客户分层级效劳管理方法〔暂行〕目录一、总那么2二、客户分层级管理标准3三、分层级客户评定流程4四、分层级客户效劳标准5五、各层级效劳管理架构10六、岗位职责10七、考核13八、附那么15附件一:VIP客户资格申报/审批表15附件二:VIP客户季度效劳记录汇总表16附件三:VIP客户绿色通道效劳执行表17附件四:VIP客户日常关心效劳执行表18附件五:VIP客户咨询/投诉记录19附件六:团险VIP客户效劳满意度调查表20附件七:VIP客户年度效劳投入测算表21附件八:2003年团险客户分层级效劳启动工作主要安排22附表1:标准保费规模折算系数表23附表2:客户忠诚度折算系数表24附表3:利润奉献度折算系数表24一、总那么第1条为加强团险客户资源管理工作,建立团险客户分层级效劳管理体系,实现团险客户分层级效劳标准化、差异化,最终到达合理配置公司资源、有效提高客户留存率、培养平安团险忠诚客户群的目的,特制定本方法。

第2条建立团险分层级客户效劳标准化体系的目的:通过系统化、标准化效劳,实现客户与我公司的互动关系,提升客户价值,确立平安效劳新优势。

第3条团险效劳标准化主要指:1、效劳项目标准化:不同层级客户具有各自层级一样的效劳项目及效劳标准;2、效劳模式标准化:二级机构设立统一标识的柜面效劳柜台〔或中心〕,推行“一站式〞效劳模式;3、效劳流程标准化:严格按照效劳流程、标准,及时、主动完成各项售后效劳。

第4条本方法所指客户为已投保我公司团险所有有效客户。

第5条本方法适用围:团险各级机构。

第6条本方法适用的团险客户效劳管理的根本原那么有:1、分层级管理原那么:根据客户价值的差异,对团险客户实行分层级效劳管理。

2、合理配置原那么:根据客户不同层级合理配置公司效劳资源。

3、重点投入原那么:对VIP级客户公司进展重点投入。

4、共同经营原那么:总、分公司联合开展客户效劳活动。

5、主动效劳原那么:由以往的被动效劳向主动效劳转变。

中国平安人寿保险股份有限公司团险客户分层级服务管理办法(暂行)目录一、总则第1条为加强团险客户资源管理工作,建立团险客户分层级服务管理体系,实现团险客户分层级服务标准化、差异化,最终达到合理配置公司资源、有效提高客户留存率、培养平安团险忠诚客户群的目的,特制定本办法。

第2条建立团险分层级客户服务标准化体系的目的:通过系统化、标准化服务,实现客户与我公司的互动关系,提升客户价值,确立平安服务新优势。

第3条团险服务标准化主要指:1、服务项目标准化:不同层级客户具有各自层级相同的服务项目及服务标准;2、服务模式标准化:二级机构设立统一标识的柜面服务柜台(或中心),推行“一站式”服务模式;3、服务流程标准化:严格按照服务流程、标准,及时、主动完成各项售后服务。

第4条本办法所指客户为已投保我公司团险所有有效客户。

第5条本办法适用范围:团险各级机构。

第6条本办法适用的团险客户服务管理的基本原则有:1、分层级管理原则:根据客户价值的差异,对团险客户实行分层级服务管理。

2、合理配置原则:根据客户不同层级合理配置公司服务资源。

3、重点投入原则:对VIP级客户公司进行重点投入。

4、共同经营原则:总、分公司联合开展客户服务活动。

5、主动服务原则:由以往的被动服务向主动服务转变。

6、分步实施原则:对不同客户的服务标准,分步落实。

二、客户分层级管理标准第7条根据团险客户价值的差异,将团险有效客户分为三个层级,即:金牌VIP客户、银牌VIP客户及普通客户(也称常规客户)。

第8条金牌VIP客户由总公司统一评定;银牌VIP客户由分公司评定。

每年年初公布VIP客户清单。

第9条客户分层级评定的参考指标为客户价值指标。

客户价值指标由标准保费规模、客户忠诚度、利润贡献度等参数综合评定。

第10条客户价值指标=标准保费规模折算系数*30%+客户忠诚度折算系数*30%*K1+利润贡献度折算系数*40%*K2(标准保费规模折算系数、客户忠诚度折算系数及利润贡献度折算系数见附表)。

K1:有效投保年度低于3年,首年=3.5;次年=2;第3年=1.5K2:第11条团险各层级客户的入围标准如下:1、金牌VIP客户:原则上以年度累计标准长险保费5000万以上,或累计健康险实收保费500万以上,赔付率不高于60%,或累计非健康险实收保费100万以上,赔付率不高于40%的客户,即可入围金牌VIP客户评选名单。

2、银牌VIP客户:各类机构入围银牌VIP客户的具体标准为:A类机构:原则上以年度长险标准保费在2000万以上,或健康险实收保费300万以上,赔付率不高于60%,或非健康险实收保费50万以上,赔付率不高于40%的客户。

B类机构:长险标准保费在1000万以上,或健康险实收保费200万以上,赔付率不高于60%,或非健康险实收保费20万以上,赔付率不高于40%。

C类、D类机构:长险标准保费在500万以上,或健康险实收保费100万以上,赔付率不高于60%,或非健康险实收保费10万以上,赔付率不高于40%。

3、常规客户:除VIP客户以外的其他客户。

三、分层级客户评定流程第12条V IP客户的确定流程:1、金牌VIP客户:由各分公司根据本机构客户资源情况和VIP客户入围标准推荐、上报总公司团险客户资源部,总公司客户资源部根据客户价值指标进行评定,报团险事业部总经理室审批确定,并通知公司各部门及所在机构,从确定次月开始按相应标准提供服务。

2、银牌VIP客户:银牌VIP客户资格由分公司按照客户价值指标自行评审确定,并报总公司客户资源部备案。

自确定次月起开始按相应标准提供服务。

第13条金牌VIP客户数量每年维持在30~40个名额,其中30个名额从上年度及以前已承保客户名单中产生,入围客户按照客户价值评估体系评估后硬性排名,另外10个名额从本年度新客户中评定。

银牌VIP客户名额由机构根据当地机构的售后服务能力自行确定。

四、分层级客户服务标准第14条团险服务分为三大类:常规服务、增值服务和超值服务。

第15条各层级客户对应的服务标准如下:1、普通客户服务标准:常规服务。

服务主体:分公司各层级相关岗位。

2、银牌VIP客户服务标准:常规服务+增值服务服务主体:分公司各层级相关岗位。

3、金牌VIP客户服务标准:常规服务+增值服务+超值服务。

服务主体:以分公司为主,总公司参与部分服务项目。

第16条V IP客户重点服务对象:1、第一服务对象:VIP客户单位的主要领导1-2人。

其中金牌VIP客户董事长或总经理自动成为平安保险集团顶级客户俱乐部成员。

2、第二服务对象:客户单位的主要经办人1-2人。

第17条常规服务标准:1、出单服务:在客户办妥所有的投保手续后,正常件出单时效为5个工作日。

2、保全服务:在保单有效期内,客户提出保全需要,在接到相关申请书后,保全时效为3个工作日。

简单信息变更当天完成。

3、理赔服务:一般理赔案件处理,从立案到结案的时限为7个工作日。

调查案件处理,从立案到结案的时限为15个工作日。

与残疾鉴定有关的理赔案件按照正常鉴定时限完成。

4、续期续保提醒服务:提前两个月进行客户保单的续期续保提醒。

5、通知服务:在保单满期或失效时,及时向有关客户发送领取通知、复效通知,以及其他通知服务。

6、回访服务:每年组织一次常规客户回访活动。

7、查询服务:提供PA18网上查询及95511电话查询服务功能,满足客户的各项查询需求。

8、跨地域服务:对系统内任何机构承保的全国性或区域性大型客户的常规服务,各级机构自动纳入正常的常规服务范畴。

第18条增值服务标准:1、绿色通道服务:①VIP标识:对已确定的VIP客户,前台接单时在相关的服务单证上加盖VIP标识,在GBS及相关IT服务系统进行操作时,进入专门的VIP客户服务界面,严格按照VIP服务所要求的标准和时效进行作业。

②快速出单通道:VIP客户投保手续齐全,资料齐备后,出单时效为3个工作日(特大型客户出单时效不超过7个工作日),出单时必须在保险单据及服务手册上注明总、分公司的客户投诉专线电话。

③快速保全通道:在保单有效期内,VIP客户提出保全需要,相关资料齐备,保全时效为2个工作日。

简单信息变更当天完成。

④快速理赔通道:VIP客户的一般理赔案件审理,从立案到结案的时限为5个工作日。

调查案件,从立案到结案的时限为10个工作日。

⑤快速财务通道:新契约投保、加保业务,款项到帐后即时对帐;支付理赔款、退保费业务即时付款;对特殊性、突发性重大赔案,在理赔事实清楚,材料基本齐全的情况下,实行理赔款比例垫付服务。

⑥VIP服务手册:为VIP客户提供由总公司统一印制的《VIP专用服务手册》。

⑦提供SOS服务:根据客户需求提供SOS急难救助服务。

⑧提供专人上门服务:根据客户需求,设立服务专员,上门服务,负责协调、督促客户的服务事项。

2、日常关怀服务①设立VIP客户专线电话:客户资源部安排专人负责,受理客户的咨询与投诉。

正常件当天回复,投诉件三天内答复。

②定期寄送公司资料:每月定期为VIP客户寄送平安报刊和保险咨询(包括平安剪报、平安保险报、客户服务报)。

③公司定期回访:金牌VIP每年回访至少三次,银牌VIP每年回访至少两次。

④生日祝贺:在客户生日当天,送上生日祝贺。

具体办法为:向第一服务对象赠送生日蛋糕一个、鲜花一束,标准为120元/人;向第二服务对象赠送生日贺卡一张、生日礼物一份,标准为80元/人。

⑤节日问候:每年两次传统节日(春节、中秋),向服务对象送上节日祝福,并赠送礼品,具体标准为每个节日200元/人。

⑥病期探访:凡客户因病住院,根据实际情况进行探访慰问,探访费用标准为最高200元/人。

⑦短信祝福:公司通过SMS短信系统提前向客户送上生日、节日祝福及病期慰问。

⑧提供年度保单报告:根据实际情况,每半年由客户服务部向客户提供一份保单报告书(包括详尽的缴费、保全、赔付状况)。

重大事件必须确保第一时间向客户提交处理意见。

⑨参与客户重大庆典活动:对客户的重大庆典活动,公司根据实际情况发送贺电、贺礼。

⑩客户满意度调查:每年开展至少一次VIP客户专项满意度调查,调查结果作为衡量各级机构客户服务水平和服务效果的考核指标。

并将结果在系统内进行通报。

3、VIP贵宾接待室服务:①设立VIP客户接待室:负责接待VIP客户高层回访、VIP客户座谈或上门办理保单手续。

各分公司根据自身实际情况设立:A类机构要求设立独立的接待室,并有明显标志牌;B类以下机构要求设专门接待人员。

②专人接待:VIP客户上门回访或办理保单手续,客户资源部(室、岗)负责全程接待,并根据实际情况提前联系团险负责人、相关部门经理、跟进业务员参加会面。

③一站式服务:VIP客户上门办理保单售后服务手续,相关服务部门经理必须陪同(如因故未到,必须指定部门一名专人),全程跟进落实,直到将客人送到公司门外,目送客人离开后,才能回到办公室。

④贵宾服务:为VIP客户提供阅览、饮料、茶点服务。

⑤接待记录:客户资源部(室、岗)建立VIP客户来访接待记录制度,并将具体情况录入团险CRM客户关系管理系统。

第19条超值服务标准:1、健康顾问服务:每年为VIP客户提供一次三级甲等医院专家级标准以上的高级体检,或安排专家上门体检。

同时根据体检结果,由医学专家提供一次医疗顾问服务。

2、交流考察服务①专项交流服务:每年由总公司组织,邀请VIP客户参加一次总公司顶级客户俱乐部交流活动。

②专项学习考察:每年由总公司组织,邀请金牌VIP客户参加小范围的国内外专项考察活动。

3、全球礼宾服务。

免费赠送平安礼宾卡,客户可以通过拨打95511,获得预订酒店、各种门票、酒水食物、鲜花、海外租车、高尔夫球场、SPA美容等各项服务。

4、个人理财服务:为金牌VIP客户高层领导,设立平安个人理财顾问,提供专业个人理财咨询服务。

5、平安内部媒体免费宣传:如免费在平安PA18网站提供金牌VIP客户信息宣传窗口,以提升客户的社会价值。

第20条跨地域服务:各级机构对平安系统内任何其他机构承保的全国性或区域性大型客户业务常规服务、增值服务及超值服务,自动纳入当地机构的服务范畴。

五、各层级服务管理架构第21条总公司团险成立客户服务管理委员会。

由总经理室成员任主任,各部门负责人为服务管理委员会委员。

第22条各二级机构团险成立客户服务执行委员会,由团险负责人任组长,各相关部门负责人为成员。

客户资源部负责协调、组织和最终落实。

六、岗位职责第23条总公司团险事业部总经理室成员每年亲自参加至少10~15个金牌VIP客户的回访服务。

由总公司客户资源部负责统筹安排并做好回访记录。

第24条总公司团险各主要部门负责人(团险客户资源部、业务管理部、市场营销部、中介拓展部、综合开拓部、健康险部等)每年亲自参加至少2~3个金牌VIP客户和3~5个银牌VIP客户的回访服务。