社会媒体环境下基于EMD-DSVR的股票市场预测方法研究

- 格式:pdf

- 大小:4.42 MB

- 文档页数:5

基于深度学习的股票预测算法研究随着人工智能技术的不断发展,深度学习已经成为各种领域的热门研究方向。

在金融投资领域,基于深度学习的股票预测算法也已经成为研究的热点之一。

本文就来探讨一下基于深度学习的股票预测算法的研究现状以及未来的发展方向。

一、深度学习在股票预测领域的应用深度学习作为一种基于神经网络的人工智能技术,其最大的特点是可以从海量的数据中自动学习特征,从而产生更加准确的预测结果。

在股票预测领域,深度学习技术可以应用于以下几个方面:1. 股票价格预测。

基于深度学习的股票价格预测模型可以从历史的股票交易数据中学习规律,并预测未来股票价格的走势。

这种算法不仅可以用于股票交易的决策,还可以用于辅助投资者制定股票买卖策略。

2. 股票涨跌预测。

基于深度学习的股票涨跌预测算法可以从多个方面考虑,比如基本面分析、技术分析等等,从而更加准确地预测股票的涨跌。

3. 股票交易量预测。

股票交易量是一个非常重要的指标,可以反映股票市场的热度以及投资者的情绪。

基于深度学习的股票交易量预测算法可以通过学习历史交易数据中的交易量规律,预测未来股票的交易量走势。

二、基于深度学习的股票预测算法的研究现状目前,基于深度学习的股票预测算法已经成为国内外学者的研究热点之一。

以下列举几个目前比较成熟的算法:1. LSTM(长短时记忆网络)。

LSTM是一种特殊的循环神经网络,其最主要的特点是可以避免传统循环神经网络中的梯度消失问题。

在股票预测领域,很多学者都选择使用LSTM模型进行预测,研究表明LSTM模型在股票价格预测方面的表现非常优秀。

2. CNN(卷积神经网络)。

CNN在图像处理领域中表现出色,但其在时间序列预测方面也有不错的表现。

针对股票时间序列数据,一些学者使用了CNN模型进行短期股票价格预测,并取得了不错的预测结果。

3. RNN(循环神经网络)。

RNN是基于时间序列数据进行建模的一种神经网络结构,其最主要的优点是可以对过去的序列信息进行建模。

基于人工智能的股票市场预测技术研究一、前言股票市场是瞬息万变的,不少投资者都试图理解股票市场在不同环境下的动态和规律。

基于人工智能的股票市场预测技术因为其高效准确的特性,正在成为股票市场预测的重要手段。

本文将从基础性概念和技术分析的角度出发,介绍基于人工智能的股票市场预测技术及其研究现状。

二、基础性概念(一)机器学习机器学习是人工智能的一个分支,是指通过设计统计学习算法,并运用计算机来实现数据样本的自适应学习和预测。

在股票市场预测中,机器学习可以帮助分析数据,预测股票价格变化趋势,识别出交易信号等。

(二)深度学习深度学习是机器学习的一种方式,是指通过设计具有多个处理层的神经网络,以便高效地处理大量复杂数据的技术。

在股票市场预测中,深度学习可以识别和学习股票价格的复杂模式,并将这些模式用于股票市场的预测和分析。

三、技术分析技术分析是一种以历史行情形态和价格走势为基础,运用数学、统计和模式识别等方法,对市场进行预测和分析的方法。

传统的技术分析主要使用图表和指标工具进行分析预测。

基于人工智能的股票市场预测,最终的目的是通过学习和分析历史价格,预测未来趋势,以实现更好的投资和回报。

常用的和基于人工智能的股票市场预测的技术分析如下:(一)K线图K线图是技术分析的基础,由日线、周线、月线组成。

K线图能够通过红色和绿色蜡烛表达出股票价格上涨和下跌的情况,通过收盘价和开盘价表达出市场的买卖力度等。

(二)移动平均线移动平均线是股票市场技术分析中应用最为广泛的技术指标之一,是一种平滑处理方法。

通过对股票的周期性价格波动进行平均处理,使得价格的波动趋势更加平稳,可以更加准确地预测未来走势。

(三)MACD指标移动平均线收敛/发散指标,简称MACD指标,是一种技术指标,也是基于人工智能的股票市场预测的常用方法之一。

该指标通过比较短期和长期移动平均线的交叉,来判断未来的股票价格涨跌趋势。

(四)神经网络人工神经网络是一种模拟人脑神经元网络的分布式并行处理方式。

基于深度学习的股票市场波动预测模型研究随着科技的进步和数据的爆炸式增长,深度学习在金融领域的应用越来越受到重视。

其中,基于深度学习的股票市场波动预测模型成为了研究的热点之一。

本文将从理论与实践的角度出发,探讨如何利用深度学习模型来预测股票市场的波动情况。

首先,我们需要了解什么是股票市场波动以及为何对其进行预测。

股票市场波动是指股票价格在一定时间内的变动情况,其波动程度与市场风险密切相关。

通过预测股票市场波动,投资者可以制定更加合理的投资策略,降低投资风险,实现更好的投资收益。

深度学习是一种机器学习的方法,它模仿人脑的神经网络结构和工作方式,能够通过大量的数据进行训练和学习,从而实现对复杂问题的高效建模和预测。

在股票市场波动预测中,深度学习模型能够通过学习历史股票价格数据的规律,进行准确的预测。

在构建基于深度学习的股票市场波动预测模型时,首先需要选择合适的模型架构。

常用的深度学习模型包括卷积神经网络(CNN)、循环神经网络(RNN)以及长短时记忆网络(LSTM)等。

这些模型都具有良好的特征提取和序列建模能力,适用于股票市场波动预测任务。

选择适当的模型架构是模型性能优劣的关键因素之一。

其次,数据的选取和处理也是非常重要的环节。

深度学习模型需要大量的数据进行训练,因此在股票市场波动预测中,我们可以选择历史价格数据作为输入。

同时,为了提取更具有代表性的特征,我们还可以考虑将其他相关的经济、财务指标等数据加入模型中。

在数据预处理方面,常用的方法包括归一化、平滑处理以及特征工程等。

合理的数据处理能够提高模型的预测能力和稳定性。

在训练模型时,我们需要划分训练集、验证集和测试集。

训练集用于模型的参数训练,验证集用于模型的调优和参数选择,测试集用于模型性能的评估。

在模型训练过程中,可以采用反向传播算法和梯度下降优化算法等手段,通过不断迭代调整模型参数,使其逼近最优解。

同时,我们还可以引入正则化、dropout等技术来防止过拟合的发生。

基于深度学习的股票预测技术研究股票市场一直以来都是投资者、分析师和经济学家关注的焦点。

股票价格波动的复杂性使得人们对其预测充满期待和挑战。

传统的基本分析和技术分析方法有时很难做出精准的预测。

近年来,随着人工智能和深度学习等技术的应用,股票市场的预测能力得到了极大的提高。

本文将介绍基于深度学习的股票预测技术,并探讨它在股票市场中的应用和前景。

一、深度学习基础概述深度学习是机器学习领域的一个分支,它是受到神经网络结构启发而发展起来的一种模型。

深度学习的主要特点是具有多层次的非线性变换和特征提取能力。

深度学习利用反向传播算法对网络中的权重进行优化,以达到分类、识别和预测等目标。

深度学习的应用非常广泛,包括自然语言处理、图像识别、声音处理和股票预测等领域。

二、基于深度学习的股票预测技术基于深度学习的股票预测技术是一种机器学习方法,它使用股票价格和交易量等数据作为输入,以计算向量机、多层感知器、支持向量回归等模型进行预测。

通常通过以下步骤来实现:1. 数据收集:收集和处理大量的历史股票价格和交易量数据。

2. 特征提取:对收集到的数据进行处理,提取出相关的特征作为模型的输入,例如日收盘价、日最高价、日最低价等。

3. 构建模型:采用深度学习算法,构建神经网络模型,选择合适的网络结构和参数进行模型训练。

4. 预测结果:使用模型对未来的股票价格进行预测,通常使用误差率等指标来评估预测的准确性。

三、基于深度学习的股票预测技术的应用基于深度学习的股票预测技术在股票市场中的应用非常广泛,例如:1. 股票价格预测:基于历史数据,预测股票价格的趋势,并给出相应的买入或卖出建议。

2. 股票波动率预测:预测股票的波动率,帮助投资者判断风险和收益,以便做出更明智的投资决策。

3. 情绪分析:根据舆情、新闻报道和社交媒体等信息,分析投资者情绪,预测股票价格的变化。

4. 高频交易:利用深度学习算法对股票市场进行实时分析和交易,以获取更高的收益。

基于EMD-SE-LSTM模型的股指日内已实现波动率预测--以

中证500指数为例

刘传;陈彦晖

【期刊名称】《科技和产业》

【年(卷),期】2022(22)8

【摘要】由于股指波动率具有非平稳、高嘈杂、非线性等特征,而传统的预测模型在建模时要求数据平稳、线性或近似线性,所以很难精准预测股指波动率。

为提高股指波动率的预测效果,采用经验模态分解(EMD)、样本熵(SE)和长短期记忆网络(LSTM)构建的模型对股指日内已实现波动率进行预测。

以中证500指数为例,经过EMD分解得到一系列分量,再根据分量的样本熵大小进行重构,最后利用LSTM对重构后的各序列进行预测。

结果表明,EMD算法对LSTM模型的预测精度有很大的提升,相较于传统模型,EMD-SE-LSTM模型在预测股指波动率时精度更高,拟合优度更好。

【总页数】7页(P385-391)

【作者】刘传;陈彦晖

【作者单位】上海海事大学经济管理学院

【正文语种】中文

【中图分类】F830.91

【相关文献】

1.基于ARMA-GARCH-SN模型的沪深300股指期货日内波动率研究与预测

2.中国股市波动率预测——基于已实现EGARCH模型和已实现SVL模型的实证比较研究

3.中国股市波动率预测——基于已实现EGARCH模型和已实现SVL模型的实证比较研究

4.基于已实现和极差波动率标准的沪深300指数波动率模型研究

5.基于Realized GARCH模型已实现波动率预测研究——以沪深300指数为例

因版权原因,仅展示原文概要,查看原文内容请购买。

基于人工智能技术的股票市场预测研究第一章:绪论随着科技的发展和人工智能技术的不断提升,股票市场预测已经成为了一个非常受欢迎的研究领域。

尤其在人工智能技术的应用下,股票市场预测成功率和精确度都有了巨大的提升。

本文将研究基于人工智能技术的股票市场预测方法,主要包括:数据收集、数据预处理、特征选择、模型搭建和模型评估等环节。

我们将会力图挖掘出其中的核心方法,同时,也会结合实例进行分析。

第二章:数据收集在进行股票市场预测之前,首先需要收集相关的数据。

通常,数据来源可以分为三类:金融数据、新闻数据和社交媒体数据。

金融数据主要来自于证券交易所和金融机构,包括股票价格、成交量、市值等等。

新闻数据来自于新闻网站、行业报告等,包括公司公告、行业研究、财务数据等。

社交媒体数据主要是针对一些比较新兴和风险较高的行业,如科技、医药等。

在数据收集过程中,需要注重数据的真实性和准确性,并对收集到的数据进行存储和处理。

第三章:数据预处理在采集数据后,需要对数据进行预处理,以保证后续分析的准确性和稳定性。

主要的数据处理方法包括数据清洗、去重、缺失值处理、异常值处理和数据转换等。

数据清洗的主要目的是删除数据中的噪声和不相关信息,使数据更加干净和规范。

去重是指在数据中去掉重复的记录,以便减少数据分析和建模的混淆。

缺失值处理是指对于存在缺失数据的记录,进行数据填充或者删除。

异常值处理是通过统计学方法或者数据挖掘方法来识别和处理异常值。

数据转换包括正则化、标准化、离散化等,用来将不同单位、不同尺度的数据进行统一。

第四章:特征选择在进行股票市场预测时,选择合适的特征是非常重要的。

只有选择到具有代表性的特征,才能够使得预测模型更加准确和稳定。

在特征选择时,通常需要考虑两个方面:数据的相关性和特征的重要性。

数据的相关性主要指的是数据之间的相互关系,维度过高会影响模型的效率和准确度。

特征的重要性是指数据的相对重要性,可以通过特征权重、特征值选取等方法来实现。

一种改进的基于DE-SVR的上证指数预测模型

查进道

【期刊名称】《统计与决策》

【年(卷),期】2012(0)23

【摘要】文章在现有研究的基础上,选取引起上证综合指数波动的八个主要因素,建立一种改进的基于微分进化算法的支持向量机的上证指数预测模型,并与多元回归、多维灰色模型、基于微分进化算法的多维灰色模型、DE-SVR预测模型的预测效果与精度进行对比分析,证实该模型具有较高的预测精度,是一进行有效预测的新方法。

【总页数】3页(P67-69)

【关键词】上证综合指数;微分进化算法;支持向量机;改进的基于DE—SVR的预测模型

【作者】查进道

【作者单位】江苏经贸职业技术学院

【正文语种】中文

【中图分类】F224

【相关文献】

1.一种基于改进型RBF神经网络的非线性时间序列预测模型 [J], 陈海英

2.基于一种改进Leslie人口预测模型的西安市人口预测与分析 [J], 于美;闫帅

3.一种基于GyTAR道路连通性预测模型的改进算法 [J], 蔡震

4.基于DE-SVR的住宅项目投资估算改进预测模型 [J], 张媛媛;张学生;于巍

5.一种基于改进图波网的双重自回归分量交通预测模型 [J], 李浩;王飞;谢思宇;寇勇奇;张兰;杨兵;康雁

因版权原因,仅展示原文概要,查看原文内容请购买。

EMD和GARCH模型应用于股票价格预测杨建辉;易慧琳【期刊名称】《河南科学》【年(卷),期】2013(000)011【摘要】The EMD(Empirical Mode Decomposition) method was applied to stock price trend forecast,for improving the forecasting accuracy. Usingthe EMD method we decomposed the daily closing price data of Shanghai Stock Index into the data segments with different frequency,then fittedand forecasted the data segments through the high order autoregressive and the GARCH model. At last,we get the out-of-sample forecast sequence after the restructure of the prediction data. The results show that the model has good prediction effect,can provide more reasonable stock investment advice to investors,and has reference value for trend prediction research.%将EMD(经验模式分解)方法应用到股票价格趋势的预测中,找出影响股票市场波动的关键因素,旨在提高预测的精确性。

通过EMD方法将上证指数日收盘价数据分解为不同频率的数据段,重组为高频序列、低频序列和趋势序列,运用高阶自回归和GARCH模型对分解出来的各序列进行拟合和预测,避免各个分段预测过程中的误差累积,最后对预测数据重组,得到样本外数据的预测序列。

基于机器学习的股票市场预测模型研究近年来,机器学习技术的迅猛发展为股票市场的预测与分析提供了新的思路。

基于机器学习的股票市场预测模型研究已经获得了广泛的关注和应用。

本文将从机器学习在股票市场预测中的应用、常见的机器学习模型以及其优缺点以及未来发展方向等几个方面进行讨论。

机器学习在股票市场预测中的应用已经逐渐取得了一定的成果。

通过对大量历史数据的学习和分析,机器学习可以帮助我们更好地理解和预测股票市场走势。

例如,基于机器学习的股票市场预测模型可以通过对过去股票价格、交易量等数据的学习,来预测未来的股票价格走势。

同时,机器学习还可以帮助我们发现股票市场中的规律和潜在的投资机会,提高投资收益。

在机器学习模型中,常见的股票市场预测模型包括线性回归模型、支持向量机模型、决策树模型、随机森林模型和神经网络模型等。

这些模型在股票市场预测中各具优缺点。

线性回归模型可以通过对历史数据的线性拟合来进行股票价格预测,但对于非线性的股票市场走势预测效果较差。

支持向量机模型和决策树模型具有较强的非线性建模能力,可以更好地适应复杂的市场环境。

随机森林模型将多个决策树模型进行集成,进一步提高了预测准确性。

神经网络模型通过模拟人脑神经元之间的连接来进行学习和预测,具有强大的非线性建模能力,但对于模型的解释性较差。

然而,基于机器学习的股票市场预测模型仍然存在一些挑战和问题。

首先,股票市场数据的特征复杂,包括价格、交易量、财务指标等众多维度。

如何对这些数据进行有效的特征选择和处理,是一个需要解决的问题。

其次,股票市场走势受多种因素的影响,包括宏观经济环境、政策因素、行业发展等。

如何将这些因素纳入模型建设过程中,提高预测准确性,也是一个亟待解决的问题。

此外,模型的解释性和稳定性也是需要重视的考量因素,尤其对于投资者来说,可以更好地理解模型的决策过程和结果的可靠性。

未来,基于机器学习的股票市场预测模型还有许多发展方向和创新空间。

首先,可以考虑引入更多的数据源,如新闻资讯、社交媒体等非结构化数据,进一步提高预测准确性。

基于EMD-LSTM模型的股指收盘价预测基于EMD-LSTM模型的股指收盘价预测一、引言股市是金融市场的重要组成部分,投资者和分析师对股市走势的预测一直是关注的焦点。

准确预测股指的收盘价对于制定有效的投资策略和实现盈利至关重要。

随着机器学习和深度学习技术的快速发展,采用多种模型和方法预测股指走势成为了可能。

本文将介绍一种基于经验模态分解(Empirical Mode Decomposition,EMD)和长短期记忆网络(Long Short-Term Memory,LSTM)的股指收盘价预测模型,称为EMD-LSTM模型。

二、EMD-LSTM模型的原理EMD是一种信号处理方法,可以将非线性和非平稳信号分解成一系列固有模态函数(Intrinsic Mode Functions,IMFs)。

IMFs 是在不同时间尺度上具有类似振幅和频率的振动模式。

通过对信号的分解,可以减少信号中的噪声和趋势,使得预测模型更加精确。

LSTM是一种适用于序列数据建模的循环神经网络模型,能够解决传统神经网络在处理序列数据时面临的梯度消失和梯度爆炸等问题。

LSTM通过利用记忆单元和三个门控单元(输入门、遗忘门和输出门),可以有效地学习长期依赖关系,对序列数据进行建模和预测。

EMD-LSTM模型的基本原理是首先对原始股指收盘价序列进行EMD分解,得到一系列IMFs和一个残差项。

然后,将IMFs和残差项作为输入数据,利用LSTM模型进行建模和预测。

三、数据预处理在进行预测之前,需要对原始数据进行预处理。

首先,对原始收盘价序列进行去趋势处理,使得序列变为平稳序列。

其次,对去趋势后的序列进行归一化处理,将序列的数值范围缩放到0到1之间,便于模型训练和预测。

四、EMD分解使用EMD方法对去趋势后的收盘价序列进行分解,得到一系列IMFs和残差项。

每个IMF包含了原始序列在不同时间尺度上的振动模式,具有不同的频率和振幅特征。

残差项反映了原始序列的低频和长期趋势成分。

基于人工智能的股票市场预测方法研究在当今的股票市场中,人工智能技术已成为一种十分有前途和应用价值的技术手段。

通过对大量的数据进行分析和预测,人工智能技术可以为投资者提供更准确、更可靠的市场预测。

本文将探讨基于人工智能的股票市场预测方法及其研究现状。

一、人工智能在股票市场预测中的应用1.1 机器学习机器学习是一种人工智能技术,通过训练模型对数据进行分类、回归和聚类等操作,以实现数据分析和预测。

在股票市场的预测中,机器学习模型可以利用历史交易数据和相关经济指标等数据,预测股票价格的变化趋势。

通过对历史交易数据的分析,机器学习模型可以获得具有预测意义的指标,从而辅助投资者做出更好的决策。

1.2 智能算法智能算法包括神经网络、遗传算法、粒子群算法等多种算法,这些算法可以根据市场情况及时调整股票投资策略。

比如,神经网络可以学习历史数据并预测未来趋势,遗传算法可以根据市场需求寻找最优的投资组合,粒子群算法可以帮助确定最佳交易时机等。

智能算法的使用可以提高投资者的成功率,同时降低风险。

1.3 自然语言处理自然语言处理是一种以计算机语言为输入,处理人类语言的技术。

在股票市场的预测中,自然语言处理可以分析财经新闻、公司公告等信息,预测信息对股票价格的影响。

通过对新闻语言的解析,自然语言处理技术可以了解市场情况和研究公司的业绩表现等,对投资者做出更好的决策起到很大的帮助作用。

二、基于人工智能的股票市场预测方法研究现状2.1 股票价格预测模型股票价格预测模型通过历史股票价格和相关经济指数的分析,预测未来股票价格的趋势及股票涨跌情况。

预测模型中常用的方法有时间序列分析、模糊神经网络、遗传算法等。

通过这些方法,可以较为准确的预测股票价格的变化趋势及整个市场的行情。

2.2 经济指标分析在股票市场的预测中,需要分析大量的经济指标。

影响股票价格的经济数据有很多,包括通货膨胀率、失业率、GDP等。

通过对经济指标的分析,预测出未来经济发展的可能方向及市场的总体走势。

基于深度学习的股票市场波动预测方法研究近年来,股票市场波动的预测一直是金融领域的一个重要课题。

随着深度学习在各个领域取得巨大成功,越来越多的学者开始探索基于深度学习的股票市场波动预测方法。

本文将对基于深度学习的股票市场波动预测方法进行研究和分析。

首先,我们需要了解深度学习在股票市场波动预测中的优势。

相比传统的统计方法,不同的深度学习模型可以通过学习庞大的数据集中的模式和规律,从而更准确地预测股票市场的波动。

此外,深度学习模型能够自动提取特征,无需人工干预。

这一点在股票市场波动预测中尤为重要,因为股票市场数据通常包含大量的特征,传统方法需要手动提取特征非常耗时耗力。

在基于深度学习的股票市场波动预测方法中,常用的深度学习模型有卷积神经网络(CNN)和长短期记忆网络(LSTM)。

CNN主要用于图像识别和信号处理领域,但在股票市场波动预测中也有一定的应用。

CNN能够自动提取时间序列数据中的空间特征,有效捕捉到股票市场波动的规律。

而LSTM则适用于序列数据的建模和预测,能够记忆和利用过去的信息。

这对于股票市场波动预测来说非常重要,因为股票市场的波动往往与之前的历史数据相关。

在具体的实践中,可以根据股票市场的特点设计深度学习模型。

首先,需要选择合适的输入特征。

股票市场的波动受到众多因素的影响,如股票价格、交易量、市场指数、新闻事件等。

可以将这些因素作为模型的输入特征,充分利用信息。

其次,需要选择合适的模型架构。

不同的股票市场波动预测任务可能需要不同的深度学习模型,可以根据实际情况进行选择。

此外,还需要对模型进行适当的调参,以提高预测的准确性。

在进行模型的训练和评估时,需要注意一些问题。

首先,要注意数据集的划分。

对于时间序列数据,要确保训练集和测试集的划分是按照时间顺序来进行的,以保证模型的泛化能力。

其次,要注意处理数据的标准化。

不同特征的取值范围可能存在差别,需要进行标准化处理,以避免对模型的影响。

最后,要进行合理的模型评估。

基于深度学习的股票市场预测模型研究一、引言金融市场的波动性和不确定性给投资者带来了挑战,而股票市场的预测一直是金融领域的热点问题之一。

随着深度学习在各个领域的成功应用,基于深度学习的股票市场预测模型逐渐引起了研究者们的兴趣。

二、深度学习概述深度学习是指一类以人工神经网络为基础,通过多层非线性变换进行高层抽象的机器学习方法。

与传统的机器学习方法相比,深度学习具有更好的特征提取能力和模式识别能力,可以对大量数据进行处理和学习,对于复杂的预测问题有着独特的优势。

三、深度学习在股票市场预测中的应用1. 数据预处理在使用深度学习模型进行股票市场预测之前,需要对原始数据进行预处理。

这包括数据清洗、缺失值处理和特征工程等步骤,以确保输入数据的质量和可靠性。

2. 基于时间序列的预测模型时间序列是股票市场数据的一种常见形式,对于时间序列的预测是股票市场预测的一个重要方向。

深度学习中的循环神经网络(Recurrent Neural Network, RNN)可以有效地处理时间序列数据,并在股票市场预测中取得了良好的效果。

通过学习历史数据的模式和规律,RNN可以对未来的股票价格进行预测。

3. 基于图神经网络的预测模型股票市场是一个复杂的网络系统,股票之间的关联性和影响因素非常多,在传统的预测模型中难以有效地捕捉这些关系。

而图神经网络(Graph Neural Network, GNN)可以对复杂的网络结构进行建模和学习,从而提高预测的准确性和稳定性。

基于GNN的股票市场预测模型可以将股票视为节点,将股票之间的关联关系表示为边,通过学习节点和边的特征,在预测时考虑了更多的上下文信息。

四、深度学习在股票市场预测中的挑战1. 数据不平衡问题在股票市场中,股票价格的波动频率和振幅往往不平衡,正样本和负样本之间的比例失衡。

这会导致模型在预测时过于偏向于多数类,对少数类的预测效果较差。

解决这个问题的方法包括样本平衡技术和代价敏感学习等。

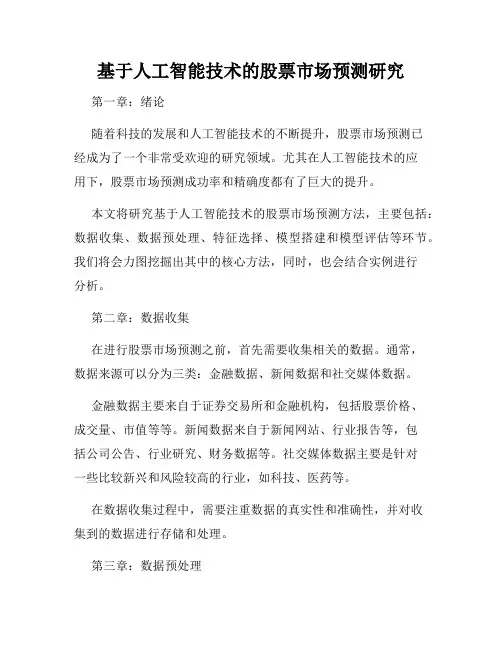

第24卷第5期 2016年10月安徽建筑大学学报Journal ofAnhui Jianzhu UniversityVol .24 No .5 Oct .2016DOI :10.11921/j .issn.2095-8382.20160519社会媒体环境下基于EMD -D S V R 的股票市场预测方法研究梁坤\张理政2(1.合肥工业大学管理学院,合肥230009,2.安徽建筑大学管理学院,合肥230022)摘要:现有的利用社会媒体预测股票市场的研究未能考虑股指时间序列所具有的多尺度特征。

为了解决 这一问题,运用e m d 分解法、混沌分析理论和支持向量回归机,提出一种e m d -d s v r 股票市场预测方法。

首先分析股指时间序列多尺度与社会媒体变量序列多尺度间的内在联系,运用E M D 分解法将社会媒体变量 序列分解成不同尺度的基本模态分量;然后运用混沌分析理论和支持向量回归机对各模态分量进行建模和 预测;最后利用社会媒体变量序列的各模态分量对股票市场进行预测。

运用所提出的e m d -d s v r 模型,对 上证指数和深成指数的日收盘值进行预测,实验结果表明,所提出的方法能有效提高对股指时间序列的预 测精度。

关键词:经验模态分解;股票收益;混沌理论;支持向量回归中图分类号:TP 391 文献标识码:A 文章编号:2095-8382(2016)05-106-05Prediction Method of S tock Market Based on EMD-DSVR under Social Media EnvironmentLIANGKun 1,ZHANGLizheng2(l.SchoolofM anagem ent ,H efeiU niversityofTechnology ,H efei ,230009,China,2.SchoolofM anagem ent,A nH uiJianzhuU niversity ,HeFei,230022,C hina)Abstract : The existing relevant research of social media-based market performance analysis fails to consider themulti-scale of stock time series. To solve this problem, by employing the empirical mode decomposition (EMD), chaos theory and support vector regression, this paper presents an EMD-DSVR method to predict stock market. First, the intrinsic link between stock time series multi-scale and social media time series multi-scale has been analyzed; and by using EMD method, this paper decomposes the social media time series into many intrinsic modal function (IMF) which can significantly represent potential information of original time serial. Then, by using chaos theory and support vector regression, this paper predicts and sets models for each IMF. Finally, market performance is predicted by using the IMF of social media time series. In order to verify the effectiveness of EMD- DSVR model, the close value of Shanghai Composite Index and Shenzhen component index are predicted by using this model. The results show that our approach can effectively improve the prediction accuracy of stock time series. Keywords : empirical mode decomposition; stock time series; chaos theory; support vector regression引言股票市场是金融市场的重要组成部分,也是 国家经济运行状况的晴雨表。

合理分析并预测股 票市场不仅能够引导股民进行正确投资,还可以为政府提供股票市场宏观调控的理论依据,进而 保障经济平稳健康发展。

传统的股票市场分析与预测主要有基本面 法和技术分析法[1]。

随着论坛、博客和内容社区 等社会媒体的快速发展与广泛应用,基于社会媒收稿日期:2015-10-12基金项目:国家自然科学基金重点项目(71331002),教育部博士学科点专项科研基金(20120111110027),安徽省软科学重大项目(1302053009)作者简介:梁坤(1985-),男,博士生,主要研究方向为社会媒体分析与预测.第5期梁坤,等:社会媒体环境下基于E M D-D S V R的股票市场预测方法研究107体的股票市场预测逐渐成为新的研究热点[2]。

已有研究表明,社会媒体中的用户生成内容能够显 著影响投资者的投资决策行为,进而造成股票价 格、交易量和收益率等的变化[3-6\Frank的研究 指出,社会媒体的信息数量与股票价格波动成正 比,与股票收益率成反比[\Bollen利用文本处理技术分析Twitter上的公众情绪,并指出公众 情绪的变化能显著影响道琼斯工业平均指数[4]。

Hsinchun Chen的研究表明,通过分析投资者论坛 上的讨论话题和干系人组成,能够更加细粒度的 反映股票的市场行为[5]。

Jiang研究了突发事件 不同阶段雅虎金融论坛上的发帖数量和情感倾向 与股票收益率间的关系,研究结论表明,社会媒 体变量与股票收益率间的关系在突发事件不同阶 段是不同的[6]。

上述研究主要从社会媒体内容方 面对股票市场预测展开研究,也有学者从社会网 络分析视角研究社会媒体对股票市场的影响。

例 如,Zhang指出,Twitter上有关股票主题的被转发 次数与标准普尔500指数呈显著的正相关关系[7]。

然而,现有的关于利用社会媒体预测股票市 场的研究很少考虑股指时间序列所具有的多尺度 特征[8]。

不同时间尺度的交易者对股票市场和社 会媒体关注的时间尺度是不同的:短期投资者一 般关注短时间内的社会媒体股票信息;而长期投 资者一般综合分析较长时间内的社会媒体股票信 息,更关注股票收益的长期走势[9]。

为了综合考 虑不同类型交易者对股票市场产生的整体影响,并提高社会媒体对股票市场的预测性能,需要相 应的对社会媒体变量序列进行多尺度分析。

小波分析在时域和频域均具有良好的分析能 力,因此,基于小波分析的股指时间序列预测逐 渐受到学者们的青睐[10-15]。

然而,小波分析具有 以下两点不足[16]:第一,小波分解不能根据信 号本身特性进行自适应分析,通常会产生很多虚 假的谐波;第二,小波分解需预先人为设定时间 尺度,导致小波分解不能客观反映信号中所包含 的各尺度上的信息。

经验模态分解(Empirical mode decomposition,E M D)能够基于信号局部特 征,将原始序列中不同尺度的波动或趋势逐级分 解开来,产生一系列模态函数(Intrinsic mode function,IM F),其中每个模态函数均可以反映 原始序列在不同尺度上的波动特征。

由于emd方法可以更准确的反映原始序列的物理特性,因此 在处理非线性、非平稳时间序列时,EM D较之小波分解更加有效[17]。

本文将EM D方法与支持向量回归(Support vector regression,SVR)相结合,对中国股票市场进行预测。

首先利用emd方法将社会媒体变 量序列分解成若干个imf;然后针对每个MF进行 混沌序列的支持向量回归建模;最后,利用社会 媒体变量序列的各imf和股指时间序列的前期值 对股票市场进行预测。

由于emd方法能将复杂的 社会媒体变量序列分解成若干个彼此间影响甚微 的基本模态分量,从而使得支持向量回归机能更 加准确的把握社会媒体变量序列的多尺度特征,而且还能综合考虑不同类型交易者对股票市场产 生的整体影响,从而最终提高模型的预测精度。

1基于emd的双重支持向量回归预 测模型为了提高社会媒体对股票市场的预测性能,考察社会媒体变量序列的各尺度模态分量对 交易者产生的综合影响,提出一个基于emd的双重支持向量回归预测模型(Empirical mode decomposition and double support vector regression,E M D-DSVR),该模型的预测流程分 为三个阶段,如图1所示。

首先利用emd分解法 将社会媒体变量序列SM(t)分解成不同时间尺度 的模态分量和长期趋势项;然后通过计算各模态 分量的嵌入维数和延迟时间,建立各模态分量的 混沌模型CM i,并利用前层支持向量回归机对各模 态分量进行预测,对于长期趋势项的预测则采用 拟合函数法;最后将股指时间序列的前期值和上 一阶段中各序列的预测值Pi —同输入后层支持向 量回归机中,预测股指时间序列的下一个数据点。

I M F i I M F21 ’C M i C M2,S(t)~I~s v r1/s(t+1)/图1E M D-SVR预测模型整体框架e m d分解g第一阶段第二阶段第三阶段设sm⑴和S(t)分别为t时刻的社会媒体变量序列和股指时间序列,sm(t)和s(t)分别为108安徽建筑大学学才艮第24卷S M(t)和S(t)在t时刻的取值,则E M D-D S V R预测方法的数学模型和具体实现步骤如下:{t+1)=F{s{t),s{t-1),L,s{t- {m -1));P(sm imf(i) (t+1)),P(sm r(t +1)))'P(S m lm/(i)(t+ !))=f(i)(t),Smimf(i)(t-T),L,Smimf(i)(t-(M -1)T))^P{s m r{t+1)) =g{sm r{t+1))步骤1:利用e m d方法将社会媒体变量序列S M(t)分解为有限个基本模态分量S M i m f(i)(t) (i=1,…,n)和长期趋势项S M r(t)。