项目二 增值税会计核算与申报

- 格式:ppt

- 大小:7.85 MB

- 文档页数:120

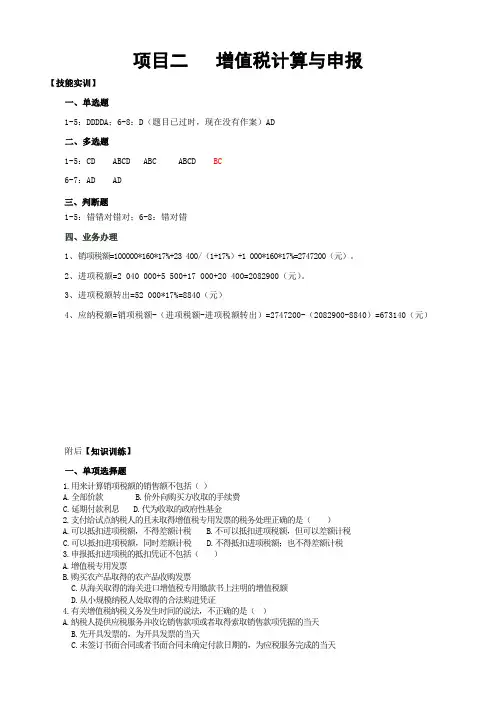

项目二增值税计算与申报【技能实训】一、单选题1-5:DDDDA;6-8:D(题目已过时,现在没有作案)AD二、多选题1-5:CD ABCD ABC ABCD BC6-7:AD AD三、判断题1-5:错错对错对;6-8:错对错四、业务办理1、销项税额=100000*160*17%+23 400/(1+17%)+1 000*160*17%=2747200(元)。

2、进项税额=2 040 000+5 500+17 000+20 400=2082900(元)。

3、进项税额转出=52 000*17%=8840(元)4、应纳税额=销项税额-(进项税额-进项税额转出)=2747200-(2082900-8840)=673140(元)附后【知识训练】一、单项选择题1.用来计算销项税额的销售额不包括()A.全部价款B.价外向购买方收取的手续费C.延期付款利息D.代为收取的政府性基金2.支付给试点纳税人的且未取得增值税专用发票的税务处理正确的是()A.可以抵扣进项税额,不得差额计税B.不可以抵扣进项税额,但可以差额计税C.可以抵扣进项税额,同时差额计税D.不得抵扣进项税额;也不得差额计税3.申报抵扣进项税的抵扣凭证不包括()A.增值税专用发票B.购买农产品取得的农产品收购发票C.从海关取得的海关进口增值税专用缴款书上注明的增值税额D.从小规模纳税人处取得的合法购进凭证4.有关增值税纳税义务发生时间的说法,不正确的是()A.纳税人提供应税服务并收讫销售款项或者取得索取销售款项凭据的当天B.先开具发票的,为开具发票的当天C.未签订书面合同或者书面合同未确定付款日期的,为应税服务完成的当天D.纳税人提供有形动产租赁服务采取预收款方式的,其纳税义务发生时间为提供应税劳务的当天5.营改增后的交通运输业的适用税率为()。

A.11%B.70%C.80%D.90%6.下列暂不属于增值税征税范围的是()。

A.广告服务B.软件开发C.转让专利权D.铁路运输7.零税率()免税。

(一)顺查法和逆查法(二)详查法和抽查法(三)核对法和查询法(四)比较分析法和控制计算法二、纳税审查的基本内容按征税对象:按流转税征税,按所得税征税,按资源、财产及行为征税。

1.审查核算是否符合《企业会计准则》和分行业财务制度与会计制度。

2.审查计税是否符合税收法规,重点是审查计税依据与税率。

3.审查纳税人有无不按纳税程序办事、违反征管制度的情况。

审查时应关注纳税人的生产、经营、管理情况。

三、账务调整的基本方法(一)红字冲销法先用红字冲销原错误的会计分录,再用蓝字重新编制正确的会计分录,重新登记账簿。

它适用于会计科目用错及会计科目正确但核算金额错误的情况。

一般情况下,在及时发现错误,没有影响后续核算的情况下多使用红字冲销法。

【例8-1】某税务师事务所对某商场进行纳税审查,其中发现一笔业务为销售商品一批,价款45200元(含税),收妥货款存入银行,该批商品成本30000元,企业作如下账务处理:借:银行存款45200贷:产成品30000应收账款15200对该笔业务进行调整。

1.用红字冲销原错误分录借:银行存款-45200贷:产成品-30000应收账款-152002.编制正确的会计分录借:银行存款45200贷:主营业务收入40000应交税费—应交增值税(销项税额)5200同时结转成本借:主营业务成本30000贷:库存商品30000【单选题】税务师受托对某商业批发企业2019年企业所得税纳税情况进行审核,发现该企业销售商品的成本多结转40000元,若该企业2019年年度决算报表尚未编制,多转成本的调整分录为()。

A.(1)借:主营业务成本40000(红字)贷:库存商品40000(红字)(2)借:本年利润40000(红字)贷:主营业务成本40000(红字)B.借:利润分配—未分配利润40000贷:库存商品40000C.借:库存商品40000贷:以前年度损益调整40000D.(1)借:库存商品40000贷:以前年度损益调整30000应交税费—应交所得税10000(2)借:以前年度损益调整30000贷:利润分配—未分配利润30000【答案】A【解析】如果在上一年度决算报表编制前发现的,对于影响利润的错账须一并调整”本年利润”科目核算的内容。

![《税务会计全真实训》参考答案[14页]](https://uimg.taocdn.com/cbca89cf4b35eefdc9d33300.webp)

《税务会计全真实训》参考答案(部分)项目一税务会计工作流程(略)项目二增值税会计核算与申报实训一、经济业务的会计分录业务1:借:工程物资——螺纹钢 52850贷:银行存款 52650现金 200业务2:借:应收账款——东海市泰山公司 469200贷:主营业务收入 400000应交税费——应交增值税(销项税额) 68000银行存款 1200业务3:借:管理费用 28302应交税费——应交增值税(进项税额) 1698贷:银行存款 30000业务4:借:在建工程——行政办公楼工程 60676.20贷:原材料——钢材 51860应交税费——应交增值税(进项税额转出)8816.20 业务5:借:管理费用 42000应交税费——应交增值税(进项税额) 7140贷:银行存款 49140业务6:借:应收账款——东海市泰山公司贷:主营业务收入应交税费——应交增值税(销项税额)业务7:借:应收票据——苏中吉达有限责任公司 1176200贷:主营业务收入 1000000应交税费——应交增值税(销项税额) 170000银行存款 6200业务8:借:在途物资 750000 应交税费——应交增值税(进项税额) 127500贷:银行存款 877500 支付运费:借:在途物资 5880应交税费——应交增值税(进项税额) 420贷:银行存款 6300 入库:借:原材料 755880贷:在途物资 755880业务9:借:固定资产——蒸锅 50000应交税费——应交增值税(进项税额) 8500贷:银行存款 58500业务10:借:银行存款 1015560贷:主营业务收入 868000应交税费——应交增值税(销项税额) 147560业务11:借:银行存款 459840贷:应收账款——东海市泰山公司 459840业务12:借:应交税费——应交增值税(已交税金) 119000贷:银行存款 119000业务13:借:长期股权投资 234000贷:主营业务收入 200000应交税费——应交增值税(销项税额) 34000业务14:借:委托加工物资 30000应交税费——应交增值税(进项税额) 5100贷:银行存款 35100入库:借:周转材料 75000贷:委托加工物资 75000业务15:借:银行存款 64350贷:其他业务收入 55000应交税费——应交增值税(销项税额) 9350业务16:借:应收账款——东海万盛贸易有限公司 748800贷:主营业务收入 640000应交税费——应交增值税(销项税额) 108800业务17:借:销售费用 1395应交税费——应交增值税(进项税额) 105贷:银行存款 1500借:应收账款——东海泰山有限责任公司 1989000贷:主营业务收入 1700000应交税费——应交增值税(销项税额) 289000业务18:借:银行存款 736000财务费用 12800贷:应收账款——东海万盛贸易有限公司 748800业务19:合理损耗借:管理费用 1004贷:原材料——A材料 1004管理不当借:营业外支出 2141.10其他应收款 1427.40贷:原材料——B材料 3050应交税费——应交增值税(进项税额转出) 518.50 二、本期应纳税额的计算进项税额=1698+7140+127500+420+105+8500+5100=150463(元)销项税额=68000-1360+170000+147560+34000+9350+108800+289000=825350(元)进项税额转出=8816.20+518.50=9334.70(元)应纳税额=825350-150463+9334.70=684221.70(元)项目三消费税会计核算与申报实训一、经济业务的会计分录业务1:借:银行存款 234000贷:主营业务收入——化妆品 200000应交税费——应交增值税(销项税额) 34000 借:营业税金及附加 60000贷:应交税费——应交消费税 60000业务2:借:应付职工薪酬 9360贷:主营业务收入——化妆品 8000应交税费——应交增值税(销项税额) 1360借:营业税金及附加 2400贷:应交税费——应交消费税 2400业务3:借:委托加工物资 75000贷:原材料——香料 75000业务4:借:委托加工物资 12000应交税费——应交增值税(进项税额) 2040贷:银行存款 14040业务5:借:应交税费——应交消费税 37285.71贷:银行存款 37285.71 业务6:借:原材料——香水精 87000贷:委托加工物资 87000业务7:借:应交税费——应交消费税 91840贷:银行存款 91840 借:应交税费——应交增值税(已交税金) 173264贷:银行存款 173264业务8:借:银行存款 65520贷:主营业务收入——啤酒 56000应交税费——应交增值税(销项税额) 9520借:销售费用 24760贷:库存商品 20000应交税费——应交增值税(销项税额) 4760借:营业税金及附加 6600贷:应交税费——应交消费税 6600业务9:借:银行存款 65520贷:主营业务收入——粮食白酒 48000其他业务收入 8000应交税费——应交增值税(销项税额) 9520 借:营业税金及附加 31200贷:应交税费——应交消费税 31200业务10:借:银行存款 37440贷:主营业务收入 32000应交税费——应交增值税(销项税额) 5440 借:主营业务成本 24857.14 贷:原材料 17400应交税费——应交消费税 7457.14 业务11:消费税应纳税额汇总计算项目四营业税会计核算与申报实训一、经济业务的会计分录业务1:借:银行存款 3045000贷:主营业务收入——客房收入 3045000 借:营业税金及附加 152250贷:应交税费——应交营业税 152250业务2:借:银行存款 380700贷:主营业务收入——餐饮收入 380700借:营业税金及附加 19035贷:应交税费——应交营业税 19035业务3:借:银行存款 81700贷:主营业务收入——娱乐收入 81700借:营业税金及附加 16340贷:应交税费——应交营业税 16340业务4:借:银行存款 432800贷:主营业务收入——旅游收入 432800借:银行存款贷:主营业务收入——旅游收入借:营业税金及附加 16890贷:应交税费——应交营业税 16890业务5:借:银行存款 35570贷:主营业务收入——场地出租收入 35570借:营业税金及附加 1778.50贷:应交税费——应交营业税 1778.50业务6:借:银行存款 63700贷:主营业务收入——停车场收入 63700借:营业税金及附加 3185贷:应交税费——应交营业税 3185业务7:借:固定资产清理 4000000累计折旧 1000000贷:固定资产 5000000借:银行存款 4000000贷:固定资产清理 4000000借:固定资产清理 200000贷:应交税费——应交营业税 200000借:营业外支出——处置固定资产净损失 200000贷:固定资产清理 200000二、本期应纳税额的计算1、服务业应纳营业税额=152250+19035+16890+1778.50+3185=193138.50(元)2、娱乐业应纳营业税额=16340(元)3、出售不动产应纳营业税额=200000(元)4、应纳营业税额合计=193138.50+16340+200000=409478.50(元)项目五关税会计核算与申报实训一、关税税额的计算进口录像机:完税价格=(405000+3050)×(1+3‰)×6.20=2537499.73(元)进口关税税额=2537499.73×5%=126874.99(元)进口环节增值税=(2537499.73+126874.99)×17%=452943.70(元)出口鳗鱼苗:完税价格=110000÷(1+10%)×6.15=615000(元)出口关税税额=615000×10%=61500(元)二、进出口业务的会计分录进口业务:借:在途材料——进口录像机 2664374.72贷:应交税费——应交进口关税 126874.99银行存款(或应付账款) 2537499.73借:应交税费——应交进口关税 126874.99——应交增值税(进项税额) 452943.70贷:银行存款 579818.69借:库存商品 2664374.72贷:在途材料 2664374.72出口业务:借:银行存款(或应收账款) 676500贷:主营业务收入 676500借:营业税金及附加 61500贷:应交税费——应交出口关税 61500借:应交税费——应交出口关税 61500贷:银行存款 61500项目六企业所得税会计核算与申报实训一、第四季度预缴企业所得税额企业第四季度会计利润=2215-2190-8.55=16.45万元第四季度应预缴的企业所得税额=16.45×25%=41125元二、应纳企业所得税额的计算1、会计利润=7885+65+50-4950-90-70-2820-30=40(万元)2、纳税调整(1)企业工资总额=1000×1200×12=1440万元该企业工资可以据实扣除按税法规定提取的“三项经”经费=1440×(14%+2+2.5)=266.4(万元)三项经费应调增所得额=270-266.4=3.6(万元)(2)按照税法规定,本年提取的各项资产减值准备金未经税务部门批准不得扣除,应该调增所得额1.38万元(3)国债利息不用纳税,因此调减所得额7万元;股息所得38万元免税。

增值税会计:核算、申报与纳税实务一、增值税的基本概念增值税是一种按照货物和服务价值增加额征收的一种消费税,目前在我国是企业最主要的一种税种。

增值税的征收过程经历了纳税人的核算、申报和纳税三个环节,合理进行增值税的核算和申报能够有效降低企业的税负,避免产生税务风险。

二、增值税的核算步骤1. 区分税率根据国家的税法规定,不同的货物和服务适用不同的税率,企业需要进行准确的分类和区分,确保税率的正确应用。

2. 收入确认企业应根据收入的实际情况进行确认,包括货物销售、劳务报酬、服务收入等。

在确认收入时应考虑物价调整、折扣优惠等因素。

3. 成本费用的分摊企业在计算增值税时需要将成本费用进行分摊,包括直接费用和间接费用。

直接费用是指与具体商品或服务直接相关的成本,如原材料、人工工资等;间接费用是指与多种商品或服务相关的成本,如租金、管理费用等。

4. 增值额的计算增值额是指纳税人按照法定税率计算出的应纳增值税金额,通常是由销售额减去购进成本和费用。

企业应根据具体情况合理计算增值额,并确保计算的准确性。

5. 纳税申报税务部门规定了固定的申报期限和申报方式,企业应根据规定的申报期限,通过网上申报系统或纸质申报表格等方式,向税务部门提交增值税申报表。

三、增值税的申报与纳税实务1. 申报表的填报企业在填报增值税申报表时应仔细核对填报内容,确保准确无误。

申报表的填报内容包括销售额、购进额、税率、应纳税额等。

2. 申报表的递交企业应按照税务部门提供的申报方式和期限,及时递交申报表。

逾期未申报或虚假申报将面临罚款或税务稽查等风险。

3. 纳税款的支付企业在申报增值税时,需要根据实际应纳税额,按照规定的缴款期限将税款支付给税务部门。

企业可以通过网上银行、现金、转账等方式进行缴款。

4. 税务稽查税务部门有权对纳税人的增值税申报情况进行稽查,企业应保留相关的税务凭证和账务记录,并按照规定提供给税务部门进行审核。

5. 税务风险的管理企业应积极了解和遵守国家的税法法规,及时调整和优化企业的经营结构和税务筹划,避免产生税务风险和纠纷。