SWIFT外汇与国际结算

- 格式:ppt

- 大小:804.50 KB

- 文档页数:41

国际银⾏⾦融⽹络SWIFT国际银⾏⾦融⽹络——SWIFT⼀、SWIFT简介“环球同业银⾏⾦融电讯协会”(Society for Worldwide Interbank Financial Telecommunication,缩写为SWIFT)是⼀个国际银⾏间⾮盈利的国际合作组织,总部设在⽐利时的布鲁赛尔。

该组织成⽴于1973年5⽉,1977年SWIFT在全世界拥有会员国150多个,会员银⾏5000多家,其全球计算机数据通讯⽹在荷兰和美国设有运⾏中⼼,在各会员国设有地区处理站。

SWIFT 系统⽇处理SWIFT电讯300万笔,⾼峰达330万笔。

中国是SWIFT会员国。

中国银⾏作为中国的外汇外贸专业银⾏于1983年2⽉加⼊SWIFT,成为中国第⼀家会员银⾏,1985年5⽉13⽇,中国银⾏正式开通SWIFT。

中国⾦融体制改⾰后,中国⼯商银⾏、中国农业银⾏、中国建设银⾏、中国交通银⾏也可以开展外汇外贸业务,这⼏个专业银⾏也加⼊了SWIFT组织,开通SWIFT。

这个时期是中国SWIFT发展的初级阶段,各⾏是采⽤ST200单机、单点形式与SWIFT联接,只限在各专业银⾏总⾏使⽤,收发的SWIFT 报⽂需⼿⼯处理,SWIFT收发报量少,缺少应⽤接⼝,⼿⼯处理多,使⽤业务范围⼩。

20世纪90年代开始,中国所有可以办理国际⾦融业务的国有商业银⾏、外资和侨资银⾏以及地⽅银⾏纷纷加⼊SWIFT,SWIFT发报量增长很快,传统的电传⽅式收发电报正在逐年下降。

1996年中国SWIFT发报增长率为42.2%,在SWIFT全球增长率排名第⼀,中国银⾏在SWIFT前40家⼤⽤户中排名34位。

⽬前,中国银⾏每⽇SWIFT发报量达3万多笔,采⽤SWIFT⽅式进⾏收发电报已占到全⾏电讯总收付量的90%。

很多银⾏建⽴了SWIFT⽹络,使其分⾏也可以使⽤SWIFT,同时各应⽤系统与SWIFT有应⽤接⼝。

SWIFT⽹络是国际结算、收付清算、外汇资⾦买卖、国际汇兑等各种业务系统的通讯主渠道,部分业务实现了⾃动化处理。

国际结算国际结算三、国际结算的分类(一)按是否直接使用现金划分为现金结算与非现金结算 1、现金结算:是指通过收付货币金属或货币现金来结清国际间的债权债务关系。

这方法进行风险大、运费高、时间长、点钱不方便 2、非现金结算是指使用代替现金流通手段的各种支付工具(例如票据),通过银行间的划账冲抵来结算国际间的债权债务关系。

环球银行金融电讯协会1、名称:环球银行金融电讯协会(简称SWIFT)2、性质:SWIFT是一个国际银行同业间非盈利性的国际合作组织,总部设在比利时的布鲁塞尔。

该组织成立于1973年5月,由北美和西欧 15个国家的 239家银行发起,运用SWIFT报文系统倡导金融标准化。

3、目的:是利用其高度尖端的通讯系统在会员间转递信息、帐单和同业间的头寸划拨。

当一金融机构收SWIFT的信息后,将按其内容去执行。

由于 SWIFT 的通讯是电脑化,会员间的资金转移便大大地加速。

它的传递只要几分钟就可以了。

SWIFT每星期7天运转,每天24小时运转。

4、中国银行:于1983年2月率先加入SWIFT组织。

1985年5月正式开通使用SWIFT系统。

目前,国内已有200多家金融机构加入该组织(二)按债权债务产生的原因划分为国际贸易结算和非贸易结算四、国际结算的性质和特点(一)国际结算与国际金融密不可分(二)国际贸易是国际结算的前提(三)国际结算属于一项银行中间业务现代结算是以票据为基础、单据为条件、银行为中枢、结算与融资相结合的非现金结算体系。

(四)国际结算比国内结算复杂国际结算属于一项银行中间业务:如果没有银行介入,买卖双方的结算可能是以贷易货,也可能是支付现金购买。

买方手头无钱就不能买,卖方有货也卖不出去。

可能是买方有款,而卖方无资金生产。

那么银行介入到买卖商人之间(不用说给予贷款),仅给予结算上的帮助就可使交易顺利成交。

而如卖方有货,买方无款,可用远期承兑或延期付款信用证方式支付,如果买方有钱,卖方需要资金生产,可以由买方先交预付款,然后还可进一步按生产进度付款国际贸易结算比国内贸易结算复杂首先,货币的比价不一致第二,货物交货地与实际接货地不一致第三,买卖双方离得很远,运输费用由谁来承担;第四,货物在运送途中常会遇到天灾人祸,所以要进行保险,保什么险别,保费由谁来承担;第五,各国度量衡也不尽一致,第六,要有一些商品方面的知识第七,要懂得地理知识,第八,要熟悉各国政府的海关和外汇管制方式五、国际结算的基本内容⒒国际结算工具票据:汇票、本票、支票⒓国际结算方式汇款、托收、信用证银行保函、备用信用证、保理服务、协定贸易结算等、⒔国际结算单据运输单据、保险单据、商业发票、其他单据⒕国际贸易结算的国际惯例(附录)特点:⑴必须在一定范围内被人们经常不断、反复地采用。

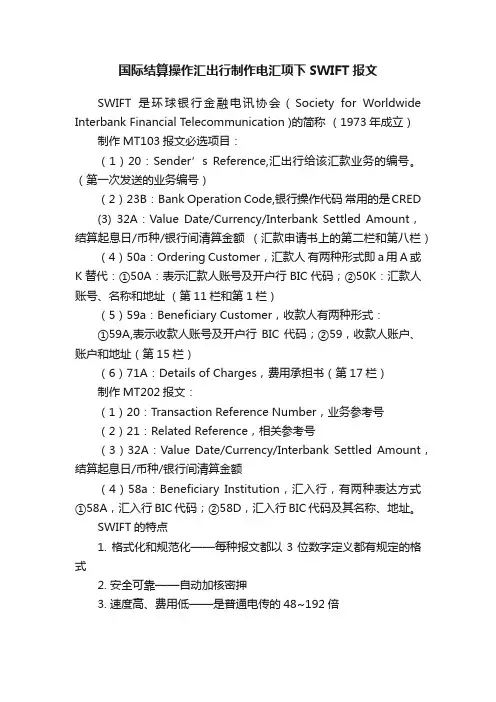

国际结算操作汇出行制作电汇项下SWIFT报文SWIFT是环球银行金融电讯协会(Society for Worldwide Interbank Financial Telecommunication )的简称(1973年成立)制作MT103报文必选项目:(1)20:Sender’s Reference,汇出行给该汇款业务的编号。

(第一次发送的业务编号)(2)23B:Bank Operation Code,银行操作代码常用的是CRED(3) 32A:Value Date/Currency/Interbank Settled Amount,结算起息日/币种/银行间清算金额(汇款申请书上的第二栏和第八栏)(4)50a:Ordering Customer,汇款人有两种形式即a用A或K替代:①50A:表示汇款人账号及开户行BIC代码;②50K:汇款人账号、名称和地址(第11栏和第1栏)(5)59a:Beneficiary Customer,收款人有两种形式:①59A,表示收款人账号及开户行BIC代码;②59,收款人账户、账户和地址(第15栏)(6)71A:Details of Charges,费用承担书(第17栏)制作MT202报文:(1)20:Transaction Reference Number,业务参考号(2)21:Related Reference,相关参考号(3)32A:Value Date/Currency/Interbank Settled Amount,结算起息日/币种/银行间清算金额(4)58a:Beneficiary Institution,汇入行,有两种表达方式①58A,汇入行BIC代码;②58D,汇入行BIC代码及其名称、地址。

SWIFT的特点1. 格式化和规范化——每种报文都以3位数字定义都有规定的格式2. 安全可靠——自动加核密押3. 速度高、费用低——是普通电传的48~192倍。

SWIFT国际结算系统简述一、SWIFT国际结算系统的来源SWIFT国际结算系统(Society for Worldwide Interbank Financial Telecommunication),即环球同业银行金融电信协会,是一个国际银行间非盈利性的国际合作组织。

该组织成立于1973年,总部设在比利时,有两个信息交换中心,分别设立在荷兰和美国。

它是一个国际性的金融信息交流组织,旨在促进全球银行间的合作,以提高跨境支付和国际金融交易的效率和安全性。

SWIFT系统连接全球超过20个国家和地区的11,000多家金融机构,为全球超过200个国家和地区的客户提供支付、国际汇款等金融服务。

SWIFT国际结算系统的核心功能是提供全球银行间的支付清算服务。

它通过统一的电文规范,传输支付指令,再由具体的支付系统完成最终的电子支付。

会员银行通过该系统,可以进行跨境支付、国际汇款等金融交易,大大提高了支付和国际金融交易的效率和安全性。

SWIFT国际结算系统的运作由董事会进行管理,董事会由25位独立董事组成,任期三年。

其中,美国、比利时、法国、德国、瑞士各拥有两个董事席位。

长期以来,SWIFT董事长基本由美国会员单位代表担任。

SWIFT国际结算系统的管理机构是日常运作由董事会进行管理,董事会由25位独立董事组成,任期三年。

其中,美国、比利时、法国、德国、瑞士各拥有两个董事席位。

长期以来,SWIFT董事长基本由美国会员单位代表担任。

SWIFT国际结算系统为全球银行间的支付清算提供服务,覆盖全球超过20个国家和地区的11,000多家金融机构。

它通过连接全球20多个国家和地区的11,000多家金融机构,为客户提供跨境支付、国际汇款等金融服务,大大提高了支付和国际金融交易的效率和安全性。

二、SWIFT国际结算系统的优势1、安全可靠SWIFT国际结算系统采用了高度安全的加密技术,保证了金融机构之间的跨境支付的安全性。

系统支持多重安全认证,包括双重认证、多层次认证、签名认证等,为会员机构提供安全可靠的结算通道。

国际结算复习题及其答案国际结算是国际贸易中的一项重要环节,涉及到跨国资金的转移和支付。

以下是一些国际结算的复习题及其答案,以帮助学生更好地理解和掌握相关知识。

问题1:什么是国际结算?答案:国际结算是指在国际贸易中,买卖双方因商品或服务交易而产生的跨国资金转移和支付过程。

问题2:国际结算的主要方式有哪些?答案:国际结算的主要方式包括信用证(Letter of Credit, L/C)、托收(Collection)、汇款(Remittance)和保函(Letter of Guarantee, L/G)。

问题3:什么是信用证,它有哪些特点?答案:信用证是一种由银行出具的支付保证书,承诺在满足特定条件时向卖方支付货款。

其特点包括安全性高、手续复杂、成本相对较高等。

问题4:托收结算方式包括哪些类型?答案:托收结算方式主要包括跟单托收(Documents against Payment, D/P)和承兑托收(Documents against Acceptance, D/A)。

问题5:汇款结算方式的主要形式是什么?答案:汇款结算方式的主要形式有电汇(Telegraphic Transfer,T/T)、信汇(Mail Transfer, M/T)和票汇(Demand Draft, D/D)。

问题6:什么是保函,它在国际贸易中的作用是什么?答案:保函是一种由银行出具的承诺书,保证在特定条件下对卖方或买方的义务进行履行。

在国际贸易中,保函可以降低交易风险,增强交易双方的信任。

问题7:什么是外汇风险,它对国际结算有何影响?答案:外汇风险是指由于汇率波动而导致的潜在损失。

它对国际结算的影响主要体现在可能增加交易成本,影响交易双方的收益预期。

问题8:如何管理国际结算中的外汇风险?答案:管理国际结算中的外汇风险可以通过多种方式,如使用固定汇率合同、进行货币对冲、使用多货币账户等。

问题9:什么是SWIFT系统,它在国际结算中的作用是什么?答案:SWIFT(Society for Worldwide Interbank Financial Telecommunication)系统是一个国际银行间金融通信系统,用于快速、安全地传输交易信息。

第一章绪论练习题答案一、术语解释1.答:国际结算是指国际间由于经济、文化、科技交流而产生的以货币表示的债权债务的清偿行为。

2.答: TARGET即泛欧自动实时总额清算系统。

隶属于欧洲中央银行,是建立在区内15个国家原有的国内清算系统上,通过连接15个国家资金清算系统及原欧洲货币单位(ECU)的清算系统,并借助SWIFT网络组成的欧元跨国清算系统。

3.答: SWIFT即环球银行金融电讯协会,是一个国际银行间非盈利性的国际合作组织,于1973年在比利时首都布鲁塞尔创建。

在付款、投资以及外汇买卖等方面为会员提供安全、快捷、标准化和自动化的信息服务。

4.答: Fedwire即联邦资金转账系统。

是美国联邦储备银行拥有并运行的全美范围内的大额资金转账系统。

它提供实时的全额结算转账服务,较多用于纽约州以外的美国境内银行间的资金划拨。

5.答: CHAPS即伦敦自动清算支付系统CHAPS 。

有关银行进行英镑支付时采用的电子清算系统。

该系统用高度自动电脑化的信息传递,部分地取代了依靠票据交换的方式,使以伦敦城外的交换银行为付款人的部分交易(1万英磅以上)也可实现当天结算。

二、问答题1.答:国际贸易结算大体经历了三个历史发展过程: (1)现金结算发展到非现金结算。

(2)商品买卖发展到单据买卖。

(3)从买卖双方直接结算发展到买卖通过银行结算。

2.答:国际结算新的特点有以下4个:(1)国际结算中的非信用证结算方式正取代信用证结算方式,成为国际贸易结算方式的主流,尤以欧美国家为甚,主要是适应市场向买方市场的转变。

(2)国际结算的单据日趋多样化、复杂化。

(3)国际结算电子化、标准化,提高了结算效率。

(4)国际贸易结算的法律规范日益健全,国际惯例、公约在结算中起着重要作用。

3、答:世界范围内有五大国际支付清算系统有:(1)美元支付清算系统。

包括CHIPS---纽约清算所同业支付系统和Fedwire--联邦资金转账系统。

CHIPS的特点是:①为实时的、大额的、多边的、终局性支付;②具有最大的流动性,1美元日周转500次;③免除了日透支费;④可以提供在线现金管理工具;⑤给公司客户传输汇款相关信息;⑥服务于国内和国际市场,可处理超过95%的美元跨境支付;⑦每日日终进行净额清算的资金转账。

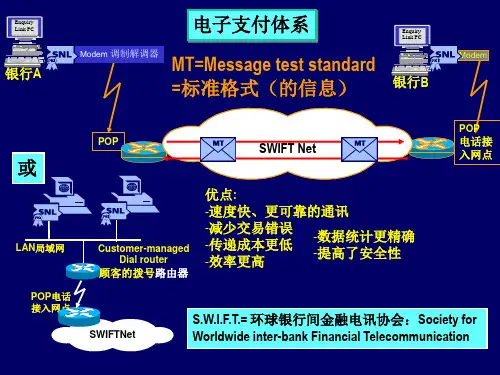

一.SWIFT介绍SWIFT又称:"环球同业银行金融电讯协会",是国际银行同业间的国际合作组织,成立于一九七三年,目前全球大多数国家大多数银行已使用SWIFT系统。

SWIFT的使用,使银行的结算提供了安全、可靠、快捷、标准化、自动化的通讯业务,从而大大提高了银行的结算速度。

由于SWIFT的格式具有标准化,目前信用证的格式主要都是用SWIFT电文,因此有必要对SWIFT进行了解。

二.SWIFT特点1.SWIFT需要会员资格。

我国的大多数专业银行都是其成员。

2.SWIFT的费用较低。

同样多的内容,SWIFT的费用只有TELEX(电传)的18%左右,只有CABLE(电报)的2.5%左右。

3.SWIFT的安全性较高。

SWIFT的密押比电传的密押可靠性强、保密性高,且具有较高的自动化。

4.SWIFT的格式具有标准化。

对于SWIFT电文,SWIFT组织有着统一的要求和格式。

三.SWIFT电文表示方式。

1.项目表示方式SWIFT由项目(FIELD)组成,如:59 BENEFICIARY(受益人),就是一个项目,59是项目的代号,可以是两位数字表示,也可以两位数字加上字母来表示,如51a APPLICANT(申请人)。

不同的代号,表示不同的含义。

项目还规定了一定的格式,各种SWIFT电文都必须按照这种格式表示。

在SWIFT电文中,一些项目是必选项目(MANDA TORY FIELD),一些项目是可选项目(OPTIONAL FIELD),必选项目是必须要具备的,如:31D DA TE AND PLACE OF EXPIRY (信用证有效期),可选项目是另外增加的项目,并不一定每个信用证都有的,如:39B MAXIMUM CREDIT AMOUNT(信用证最大限制金额)。

2.日期表示方式SWIFT电文的日期表示为:YYMMDD(年月日)如:1999年5月12日,表示为:990512;2000年3月15日,表示为:000315;2001年12月9日,表示为:011209。

swift报文108field摘要:1.Swift 报文的概述2.Swift 报文的特点3.Swift 报文的应用场景4.Swift 报文的108field 解析正文:1.Swift 报文的概述Swift 报文是一种用于金融交易的国际标准报文格式。

它由国际金融电信协会(SWIFT)制定,主要用于银行间的跨境汇款、结算等业务。

Swift 报文采用标准化的格式和编码规则,以确保信息的准确传输和处理。

2.Swift 报文的特点Swift 报文具有以下特点:(1)标准化:Swift 报文采用国际通用的标准格式,易于理解和操作。

(2)安全性:Swift 报文采用加密技术,确保信息传输的安全可靠。

(3)高效性:Swift 报文采用数字化处理,提高了信息传输的速度和准确性。

(4)灵活性:Swift 报文支持多种语言和字符集,满足不同国家和地区的需求。

3.Swift 报文的应用场景Swift 报文广泛应用于以下场景:(1)跨境汇款:银行通过Swift 报文为客户办理跨境汇款业务。

(2)国际结算:Swift 报文用于实现国际贸易的货款结算。

(3)外汇交易:Swift 报文在外汇交易中传递相关信息,完成交易过程。

(4)其他金融业务:如证券交易、信用卡支付等。

4.Swift 报文的108field 解析Swift 报文的108field 是指报文中的108 个字段。

以下是其中一些主要字段的解析:(1)Field 1: 报文类型识别字段,用于指示报文的类型,如MT103(客户汇款通知)。

(2)Field 2: 报文编号,用于确保报文的唯一性和顺序。

(3)Field 9: 业务参考号,用于银行内部业务处理的唯一标识。

(4)Field 11: 收款人银行识别号,用于指定收款人银行的唯一识别信息。

(5)Field 20: 收款人名称,用于指明收款人的名称。

(6)Field 24: 汇款人名称,用于指明汇款人的名称。

(7)Field 31: 汇款人银行识别号,用于指定汇款人银行的唯一识别信息。

国际结算一.名词解释1 SWIFT:即环球同业银行金融电讯协会,是一个国际银行同业间非营利性的合作组织,负责设计、建立和管理SWIFT国际网络,总部设在比利时的布鲁塞尔,成立于1973年5月,董事会为最高权力机构。

特点是安全可靠,高速度,低费用,自动加核密押。

2 CHIPS:是“纽约清算所银行同业支付系统”的简称,即纽约银行间的清算系统,作为“世界央行”的机构,为全世界从事美元外汇业务的银行进行转账。

功能是经办国际银行间的资金交易和电子资金划转及清算,由NYCHA负责其运行。

3 TARGET:即欧元实时综合自动清算系统,是各欧盟成员中央银行的实时总额清算系统,连接各国境内的实时总额清算系统,采取逐笔清算方式。

4 T/T:即电汇汇款,是汇款人委托银行以电报,电传环球银行间金融电讯网络方式,指示出口地某银行作为汇入行,解付一定金额给收款人的汇款方式。

5 D/P:即凭付款交单,指代收行必须在进口商付清票款后,才将商业单据包括提单交给进口商的一种交单方式。

按出口商开立汇票付款期限的不同,凭付款交单可分为凭即期付款交单和凭远期付款交单。

6.FOB:FREE ON BOARD,即装运港船上交货,指当货物在指定装运港越过船舷时,卖方即完成交货。

是指买方必须自该交货点起负担一切费用和货物灭失或损坏的风险。

7.CFR:COST AND FREIGHT,即成本加运费,指当货物在指定装运港越过船舷时,卖方即完成交货。

卖方必须支付将货物运至指定目的港所必需的费用和运费,但交货后货物灭失或损坏的风险以及由于发生事件而引起的任何额外费用,自卖方转移至买方。

8.CIF:COST INSURANCE AND FREIGHT,即成本加保险费、运费,指当货物在指定装运港越过船舷时,卖方即完成交货,卖方必须支付将货物运至指定目的港所必需的费用和运费,但交货后货物灭失或损坏的买方风险取得海上保险,订立保险合同,并支付保险费。

9 UCP600:,即《跟单信用证统一惯例》,是国际商会在1930年拟定的,为了调和信用证各有关当事人之间经常发生的争议,经过多次修订,于20XX年11月颁布了国际商会第600号出版物,并定于20XX年7月1日起实施。