债券估价模型

- 格式:doc

- 大小:79.50 KB

- 文档页数:3

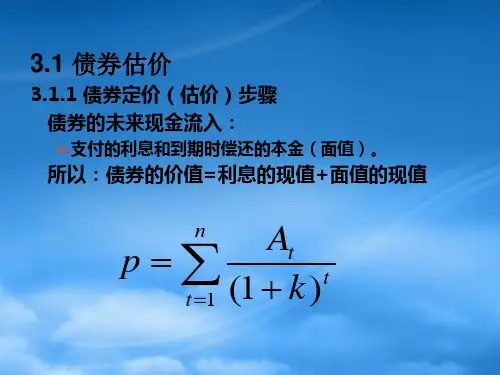

考点四债券投资(一)债券要素1.债券面值2.债券票面利率3.债券到期日(二)债券的价值将未来在债券投资上收取的利息和收回的本金折为现值,即可得到债券的内在价值。

1.债券估价基本模型债券价值=未来利息的现值+归还本金的现值【提示】影响债券价值的因素主要有债券的面值、期限、票面利率和所采用的贴现率等因素。

【教材·例6-18】某债券面值1000元,期限20年,每年支付一次利息,到期归还本金,以市场利率作为评估债券价值的贴现率,目前的市场利率为10%,如果票面利率分别为8%、10%和12%,有:V b=80×(P/A,10%,20)+1000×(P/F,10%,20)=829.69(元)V b=100×(P/A,10%,20)+1000×(P/F,10%,20)=999.96(元)V b=120×(P/A,10%,20)+1000×(P/F,10%,20)=170.23(元)【总结】债券的票面利率可能小于、等于或大于市场利率,因而债券价值就可能小于、等于或大于债券票面价值。

因此在债券实际发行时就要折价、平价或溢价发行。

(1)折价发行是对投资者未来少获利息而给予的必要补偿。

(2)平价发行是因为票面利率与市场利率相等,此时票面价值和债券价值是一致的,所以不存在补偿问题。

(3)溢价发行是为了对债券发行者未来多付利息而给予的必要补偿。

2.债券价值对债券期限的敏感性【教材·例6-19】假定市场利率为10%,面值为1000元,每年支付一次利息,到期归还本金,票面利率分别为8%、10%和12%的三种债券,在债券到期日发生变化时的债券价值如表6-16所示。

表6-16 债券期限变化的敏感性单位:元债券期限债券价值票面利率10% 票面利率8% 环比差异票面利率12%环比差异0 1000 1000 -1000 -1 1000 981.72 -18.28 1018.08 +18.082 1000 964.88 -16.84 1034.32 +16.245 1000 924.28 -40.60 1075.92 +41.6010 1000 877.60 -46.68 1123.40 +47.4815 1000 847.48 -30.12 1151.72 +28.3220 1000 830.12 -17.36 1170.68 +18.96 【结论】(1)只有溢价债券或折价债券,才产生不同期限下债券价值有所不同的现象。

债券估价的三种模型

债券估价的三种模型包括:

1. 资本资产定价模型(CAPM):该模型基于风险和回报之间的正相关性,将债券的估价建立在资本市场的整体风险和回报之间的关系上。

该模型通过考虑债券的风险水平(即债券的期限、信用质量等)和市场整体风险水平(即市场风险溢价)来确定债券的合理价格。

2. 收益率曲线模型:该模型基于债券收益率曲线,通过分析不同期限的债券收益率之间的关系来估计债券的价格。

该模型利用市场上已存在的债券收益率数据,结合债券的期限和现金流量,通过插值和外推的方法得出债券的估价。

3. 期限结构模型:该模型基于债券市场上不同期限债券的利率之间的关系,通过分析债券市场上的利率曲线来估计债券的价格。

该模型利用市场上已存在的债券利率数据,结合债券的期限和现金流量,通过插值和外推的方法得出债券的估价。

这些模型在债券估价中都有广泛应用,但每个模型都有其适用的情境和假设。

投资者在使用这些模型时需要考虑不同的因素,如市场情况、债券特性和个人投资目标等。

![[管理学]第十章 债券的定价模型](https://uimg.taocdn.com/200f7509482fb4daa58d4b85.webp)

债券估价模型课程设计思路一、课程目标知识目标:1. 让学生理解债券的基本概念、性质和分类。

2. 掌握债券估价模型的原理及其应用。

3. 学会运用债券估价模型进行债券价格的估算。

技能目标:1. 培养学生运用数学知识解决实际金融问题的能力。

2. 提高学生运用债券估价模型进行债券投资分析和决策的技能。

3. 培养学生运用金融软件进行债券估价操作的能力。

情感态度价值观目标:1. 培养学生对金融投资领域的兴趣,激发学习热情。

2. 增强学生的团队合作意识,学会在投资分析中倾听他人意见。

3. 培养学生具备正确的投资观念,认识到投资风险与收益的平衡。

课程性质分析:本课程为金融学相关课程,旨在帮助学生建立债券投资的基本知识体系,掌握债券估价模型,为未来从事金融投资工作打下基础。

学生特点分析:针对高中年级学生,已具备一定的数学基础和逻辑思维能力,对金融投资有初步认识,但缺乏实际操作经验。

教学要求:1. 注重理论与实践相结合,提高学生的实际操作能力。

2. 采用案例分析、小组讨论等多种教学方法,激发学生的学习兴趣和主动性。

3. 强调学习过程中的思考与总结,培养学生的投资分析和决策能力。

二、教学内容1. 债券基础知识:- 债券的定义、性质与分类- 债券的发行、交易及偿还2. 债券估价原理:- 债券现金流的特点- 债券估价模型的分类与原理- 债券贴现率的确定3. 债券估价模型的应用:- 零息债券定价模型- 累计债券定价模型- 浮动利率债券定价模型4. 教学大纲安排:- 第1课时:债券基础知识介绍- 第2课时:债券估价原理及贴现率的确定- 第3课时:零息债券定价模型及其应用- 第4课时:累计债券定价模型及其应用- 第5课时:浮动利率债券定价模型及其应用- 第6课时:综合案例分析及小组讨论5. 教材章节:- 教材第3章:债券市场- 教材第4章:债券定价原理- 教材第5章:债券定价模型6. 教学内容进度:- 债券基础知识:2课时- 债券估价原理:3课时- 债券估价模型应用:5课时- 综合案例分析及小组讨论:2课时教学内容注重科学性和系统性,结合教材章节进行合理安排,确保学生在掌握债券基础知识的基础上,逐步深入学习债券估价模型。

债券价值评估【知识点】债券的类型(一)债券的概念(二)债券的分类【知识点】债券价值的评估方法(一)债券价值的含义1.债券价值(内在价值)发行者按照合同规定从现在至债券到期日所支付的款项的现值,折现率(必要报酬率)取决于当前等风险投资的市场利率。

2.债券价值的经济意义(假设不考虑所得税及交易成本的影响)(二)债券的估值模型1.平息债券——利息在到期时间内平均支付(分期支付利息)(1)现金流量分布①每期期末等额的票面利息——普通年金形式的现金流;②到期偿还的面值(或提前转让的价款、可转换债券的转换价值等)。

(2)估值模型PV=I/m×(P/A,r d/m,m×n)+M×(P/F,r d/m,m×n)其中:I/m——每期的利息,m为每年付息的次数M——到期偿还的面值(或提前转让的价款、可转换债券的转换价值等)r d/m——折现周期折现率m×n——到期前的折现周期数,n为到期前的年数【提示】①按惯例,平息债券估价时,票面利率与折现率同为一年复利m次的年利率(m代表债券一年中付息的次数),即:计息期与折现周期(简称折现期)相同。

②对每期的利息和对到期偿还的面值(或提前转让的价款、可转换债券的转换价值等)折现时,使用的折现率必须一致,都是“折现周期折现率”。

③从广义上说,债券估值模型中的折现周期数是指债券的未来期限,即:现在(评估基准日)~到期日(或赎回日、转让日、转换日)的时间间隔。

新发行债券:“评估基准日”指发行日。

流通债券:“评估基准日”可以是发行日~到期日(或赎回日、转让日、转换日)之间的任何时点,若评估基准日不是计息日,则会产生“非整数计息期”问题。

未来期限(折现期数)VS债券到期期限①:投资者从债券发行日持有至债券到期日。

②:投资者在债券发行日买入债券,但是未持有至到期。

③:投资者在发行日后某个时点买入债券,也没有持有至到期。

④:投资者在发行日后某个时点买入债券,并持有至债券到期日。

(一)债券估价的一般模型

典型的债券是固定利率、分期计息、到期还本的债券。

按照这种债券的特点,我们归纳了债券估价的一般模型:

n

n n i M i I i I i I PV )1()1(......)1()1(2211++++++++= (4—1) 式中,PV 代表债券价值,t I 代表第t 期债券的利息收益

i 代表折现率,又称到期收益率,在估价模型中一般采用当时的市场利率或投资者要求的必要收益率

n 代表至债券到期日的时间间隔,M 代表债券到期日的票面价值

(二)影响债券估价的因素

我们来分析(4—1)所列示的公式,影响债券价值大小的因素有必要收益率、到期时间、利息支付频率和计息方式等。

1、必要收益率对债券估价的影响

债券价值与必要收益率有着密切的关系。

我们发现,折现率越小,债券价值越大。

另外,当同等风险投资的必要收益率高于票面利率时,债券价值低于票面价值;当同等风险投资的必要收益率等于票面利率时,债券价值等于票面价值;当同等风险投资的必要收益率低于票面利率时,债券价值高于票面价值。

2、到期时间对债券估价的影响

债券价值会随着到期日的临近,价值逐渐升高,向票面值1000元靠拢;在到期日,债券价值等于票面价值1000元。

到期时间对债券估价的影响,见下图4—2所示。

5 4 3 2 1 0 到期时间

图4—2:债券估价与到期时间关系图

3、利息支付频率对债券估价的影响

即一年内付息频率越高,债券价值越小。

4、计息方式对债券价值的影响

【例4—6】某公司2007年1月1日发行面值为1000元,票面利率为10%的5年期债券一次还本付息,复利计息,一年复利一次。

假设2009年1月1日投资者准备购买,折现率

为12%,价格为950元,问投资者是否应该购买?

分析此题,需要计算该债券在2009年1月1日的价值,然后与950元进行比较,如果债券在2009年1月1日的价值大于950元,则投资者购买该债券的预期收益率大于必要收益率12%,投资者应购买,反之,投资者不应购买。

该债券所涉及的现金流量如下图4—4所示,则该债券的价值为:

P

1日 0 1 2 3

1000×(1+10%-3)

1000

1000 图4—4:现金流量分布图

3321)

1(i M I I I PV ++++= =P F /(1000⨯,%10,F P /(3⨯),%12,)

3 =1000×1.3310×0.7118

=947.41元

因为债券价值947.41元低于现时债券价格950元,所以不应该购买。

【例4—7】某公司2007年1月1日发行面值为1000元,票面利率为10%的5年期债券,一次还本付息,单利计息。

假设2009年1月1日投资者准备购买,折现率为12%,价格为950元,问投资者是否应该购买?

值得注意的是,计算债券价值都要用复利,债券利息支付方式是单利还是复利,只影响到利息的数额。

【例4—7】的债券所涉及的现金流量如下图4—5所示,则该债券的价值为:

2009年1月1日

0 1 2 3

3×100

1000

图4—5:现金流量分布图

注意,图4—5中,单利终值F=P ×(1+)n i ⨯,其中,n i ⨯为各期利息之和。

元34.925)3%,12,/(1300%)

121(10001003)1(33321=⨯=++⨯=++++=F P i M I I I PV 因为债券价值925.34元低于现时债券价格950元,所以不应该购买。

比较【例4—6】和【例4—7】的计算结果,我们发现由于债券计息方式不同,在一次

还本付息的条件下,单利计息债券的价值925.34元小于复利计息债券的价值947.41元。

如果【例4—6】和【例4—7】,将一次还本付息改变为每年末支付利息,其他条件不变,你能计算该债券在2011年1月1日的价值,并为该投资者做出是否购买的决策吗?

复利计息条件下,该债券所涉及的现金流量如下图4—6所示,则该债券的价值为: P

1日

0 1 2 3

100 100 100

1000

图4—6:现金流量分布图

3

332211)1()1()1()1(i M i I i I i I PV +++++++= A P /(100⨯=,%12,)3P/F 1000(⨯+,%12,)

3 =100×2.4018+1000×0.7118

=951.98(元)

因为债券价值951.98元高于现时债券价格950元,所以应该购买。

单利计息条件下,该债券所涉及的现金流量如何用图示表示,你能计算出该债券的价值吗?。