信用证分析讲解

- 格式:ppt

- 大小:5.00 MB

- 文档页数:20

信用证案例分析信用证是国际贸易中常见的支付方式,它作为一种支付保障工具,为买卖双方提供了一定的信用保障,有效降低了交易风险。

下面我们通过一个实际案例来分析信用证的具体运作和相关问题。

某公司与国外客户签订了一份大额商品销售合同,双方约定采用信用证支付。

根据合同约定,买方在开立信用证时需要提供一定的押金,并在货物装运后支付余款。

然而,在实际操作中,买方开立的信用证金额与合同约定金额存在一定差距,导致卖方无法及时收到全部款项。

在这个案例中,首先需要对信用证的开立进行严格审核,确保信用证金额与合同约定金额一致。

同时,卖方在接到信用证后,也需要及时核对信用证的内容,确保其中的条款符合合同约定,避免因信用证内容不清晰而导致的纠纷。

其次,对于信用证的有效期和装运期限也需要引起注意。

买卖双方应在合同中明确规定信用证的有效期和装运期限,避免因期限问题而导致的付款延误。

同时,在货物装运后,卖方也需要及时提供符合信用证要求的单据,确保能够顺利收到款项。

另外,信用证的议付行也是需要重点考虑的问题。

卖方应选择信誉良好的银行作为议付行,以确保能够及时收到款项。

同时,在选择议付行时,还需要考虑议付行所在国家的政治和经济情况,避免因政治风险而导致的支付问题。

最后,对于信用证的修改和撤销也需要引起重视。

在实际操作中,买卖双方可能会因合同变更或其他原因需要修改信用证的内容,此时需要通过议付行进行修改,并确保双方同意后再进行操作。

同时,如果需要撤销信用证,也需要通过议付行进行操作,并确保双方同意后再进行撤销。

综上所述,信用证在国际贸易中扮演着重要的角色,但在实际操作中也存在一定的风险和问题。

买卖双方需要在合同签订前充分沟通,明确信用证的具体操作流程和相关事项,以确保交易顺利进行。

同时,对于信用证的具体操作和相关问题,也需要引起重视,避免因操作不当而导致的纠纷和损失。

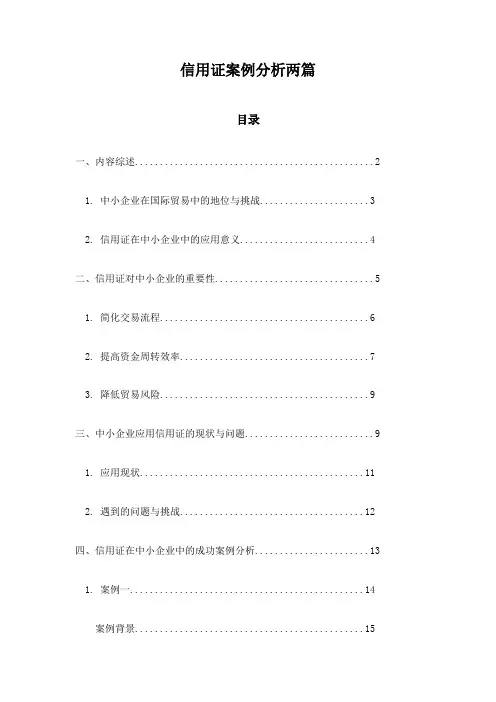

信用证案例分析两篇目录一、内容综述 (2)1. 中小企业在国际贸易中的地位与挑战 (3)2. 信用证在中小企业中的应用意义 (4)二、信用证对中小企业的重要性 (5)1. 简化交易流程 (6)2. 提高资金周转效率 (7)3. 降低贸易风险 (9)三、中小企业应用信用证的现状与问题 (9)1. 应用现状 (11)2. 遇到的问题与挑战 (12)四、信用证在中小企业中的成功案例分析 (13)1. 案例一 (14)案例背景 (15)成功因素分析 (16)后续行动建议 (18)2. 案例二 (18)案例背景 (19)风险规避策略 (21)经验总结 (22)五、促进中小企业更好地应用信用证的策略与建议 (22)1. 提高中小企业对信用证的认识与理解 (24)2. 完善内部风险控制机制 (25)3. 寻求专业咨询与服务支持 (26)4. 政府与行业协会的支持与推动 (27)六、结论与展望 (29)1. 信用证在中小企业中的应用前景 (30)2. 对中小企业发展的长远影响 (31)一、内容综述在当前的国际贸易环境中,信用证作为一种重要的支付方式,其操作复杂性和风险性不容忽视。

本文选取了两篇关于信用证案例分析的文档,旨在通过深入剖析具体案例,揭示信用证业务中的常见问题及解决方案。

第一篇文档通过一起具体的信用证欺诈案件,分析了信用证风险的主要表现形式及其危害。

受益人未能严格按照信用证条款要求提供合格的单据,导致开证行错误地支付了款项。

这一事件暴露出信用证业务中单据审核不严格、风险意识不足等问题。

文档也提出了加强风险防范、提高单据质量等建议,以避免类似事件的再次发生。

第二篇文档则聚焦于信用证结算中的银行责任问题,由于银行未尽到必要的审查义务,导致受益人遭受了损失。

这一事件引发了人们对银行在信用证业务中应承担何种责任的深入思考。

银行作为信用证业务的中介机构,应严格按照信用证条款进行付款或拒付,并对受益人的损失承担相应的赔偿责任。

国际贸易中信用证风险的防范与救济分析一、信用证的基本原理信用证是国际贸易中最主要的支付方式之一,简而言之,它是银行为申请人(进口商)开立的一种保证性文件,对出口商的付款进行保障。

信用证在国际贸易中的作用主要有以下几个方面:第一,保护双方权益,有效地规避了进口商和出口商在交易过程中的风险。

第二,提升了出口商的信誉度,因为信用证是由银行开具并保证的,这意味着出口商在收到信用证通知后就能放心发货,而且在信用证规定的时间范围内能确保收到付款。

二、信用证的风险与防范1. 延期付款风险在信用证交易中,延期付款风险是一种常见的风险形式。

通常情况下,信用证规定了进口商应当在特定时间内支付款项,但是如果进口商延迟支付,出口商就会面临资金周转不灵、融资成本增加等问题。

防范措施:遵守信用证规定,规避延期付款风险,同时合理安排资金和采取融资措施来应对可能出现的延期支付情况。

2. 不可撤销信用证风险信用证通常分为可撤销信用证和不可撤销信用证,不可撤销信用证意味着信用证的开证行不可更改或撤回。

有些进口商可能会通过不正当手段要求开证行撤销或修改信用证,这样就会给出口商造成损失。

防范措施:出口商应在信用证开立之前就能充分了解信用证的具体要求,如果遇到不可撤销信用证的情况,应尽量避免对信用证进行修改,避免给出口商带来损失。

付款违约是指进口商未能按时或全额偿还到期的信用证付款。

这是信用证交易中最为严重的风险,一旦出口商遭遇付款违约,就会导致严重的资金链断裂,影响企业正常经营。

防范措施:为了规避付款违约风险,出口商可以要求开证行出具确认信用证,并通过与买方签署追索权转让协议等方式提高收款的保障。

1. 信用证监管信用证交易中,银行作为信用证的开立、修改和支付的主体,它在信用证交易中具有重要性作用。

银行的监管层面主要是针对信用证的合法性、真实性和有效性进行把关。

在信用证交易中,银行还要对申请人进行实质的审查,以确保合同的执行风险。

2. 争议解决在信用证交易中,如果有发生争议,首先应当根据信用证规定通过协商的方式解决。

-2.563. W AYBILL STATING: NAME………(IN CASE OF SEA), NAME OF PLANE/FLIGHT7NO……….(IN CASE OF AIR), NAME OF THE TRUCK COMPANY/TRUCK NO………(IN CASE OF LAND), (2) NA TIONALITY OF VESSEL/PLANE/TRUCK …………………(3) OWNER OF VESSEL………(IN CASE OF SEA) OWNER OF PLANE/COMP ANY……… (IN CASE OF AIR) OWNER OF TRUCK/COMPANY………(IN CASE OF LAND), (4) VESSEL/PLANE/TRUCK WILL CALL OR PASS THROUGH THECOMPANY OF THE VESSEL/PLANE/TRUCK) ACCORDINGLY DECLARES THAT THE INFORMA TIONS PROVIDED (IN RESPONESES TO 1 TO 4) ABOVE ARE CORRECT AND COMPLETE AND THAT THE VESSEL/PLANE/TRUCK SHALL NOT CALL AT OR ANCHOR ON ANY OTHER PORTS/AIRPORTS/BORDERS OTHER THAN THAT MENTIONED ABOVE ENROUTE TO SAUDI ARABIA.WRITTEN ON THE………………………. DAY/MONTH/YEAR SAUDI EMBASSY/CONSULATE SIGNATURE OF VESSEL’S SEAL AND SIGNAURE /PLANE’S/TRUCK’SOWNER4. 5. 6.87.8. 9. - 10.IN ……(INDICATE THE YEAR OF BUILT) AND IS NOT EXCEEDING 15 YEARS OF AGE AT THE DATE OF LOADING AND THAT ITS CARGO GEAR ARE SUITABLE TO DISCHARGE AT SAUDI ARABIAN PORT. OTHERWISE, A CERTIFICATE FOR CARGO GEAR AND TACKLE V ALID AS AT THE DATE OF LOADING SHOWING THE AGE OF THE VESSEL AND ITS YEAR OF BUILT ISSUED BY ONE THE FOLLOWING SOCIETIES, ORIGINAL OR COPY OF WHICH MUST ACCOMPANY THE DOCUMENTS PRESENTED FOR NEGOTIATION:AMERICAN BUREAU OF SHIPPING BUREAU VERITAS HELIENIC REGISTER OF SHIPPING DET NORSKEVERITASLLOYD’S REGISTER OF SHIPPING GERMANISCHERLLOYDREGISTRO ITALIANO NA V ALE NIPPON KAIJIKYOKAIKOREAN REGISTER OF SHIPPING POLSKI REJESTRSTATKOW(REQUIREMENT OF CARGO GEAR AND TACKLE MAY BEDISREGARDED IN CASE OF CONTAINERS, BULK, ROLL-ONROLL-OFF OR ANY OTHER GEARLESS VESSEL, PROVIDED ADECLARATION IS OBTAINED FROM ONE OF THE ABOVESOCIETES TO THE EFFECTTHAT THE CARRIER HAS NO GEAR11.1.2.3.4.5.6.7.8.99.10.11.12.13.14.1011CHICKEN, BREAST MEAT, A GRADE, PACKING: 1KG X 12/CARTON,2.THE INCREASED QUANTITY AS ABOVE MUST BE SHIPPED NOTEARLIER THAN JAN. 31,2005.12。

信用证详细讲解《信用证详细讲解篇一》嘿,小伙伴们,今天咱们来唠唠信用证这玩意儿。

信用证啊,就像是国际贸易里的一个神秘密码,你要是搞懂了它,那在国际买卖里就像手里多了一把金钥匙。

我先给你们讲个我朋友的事儿。

我那朋友,想从国外进口一批超酷的电子产品,可这跨国交易,互相又不认识,咋保证钱和货都不出岔子呢?这时候信用证就闪亮登场了。

简单来说,信用证就是银行开出来的一个保证。

进口商呢,去自己的银行申请开证。

这银行就像个超级公正的裁判。

银行开证的时候,就会写明各种各样的条款,就像一场游戏的规则。

比如说,货物得是啥样的,啥质量标准,啥时候发货,包装得啥样,这条款详细得就像给货物画了一幅超级精细的画像。

对于出口商来说,这信用证就像是一颗定心丸。

你想啊,收到信用证就相当于收到了银行的承诺,只要按照上面的条款做,就肯定能拿到钱。

就好比你去参加一场比赛,裁判提前给你说好了规则,你只要按规则来,就肯定能拿到奖。

不过呢,信用证的条款有时候那叫一个复杂,密密麻麻的像一堆乱麻。

我见过一个信用证,那条款整整好几页,看的人眼花缭乱。

里面有些专业术语,什么“不可撤销信用证”“即期信用证”,就像外星语一样。

这“不可撤销信用证”呢,简单说就是开证行一旦开了这个证,就不能随便撤销,就像泼出去的水收不回来一样。

而“即期信用证”就是出口商只要把符合规定的单据交给银行,银行马上就得付款,快得就像闪电一样。

在整个信用证的流程里,单据是超级重要的东西。

可以说,单据就是信用证的灵魂。

货物怎么样得靠单据来说话。

就好比你去相亲,你人长啥样不重要,重要的是你的简历(单据)得漂亮。

出口商得小心翼翼地准备各种单据,什么提单、商业发票、装箱单之类的,一个都不能少,还得完全符合信用证的要求。

要是单据有点小瑕疵,那就像你去参加考试,答案都对,就是字写得太潦草,银行可能就会挑刺儿,不愿意付款呢。

信用证在国际贸易里虽然重要,但也不是完美无缺的。

有时候银行审核单据那叫一个严格,可能一点点小问题就会导致付款延迟。

案例一:1:我某进出口公司收到国外信用证一份,规定:最后装船日2004年6月15日,信用证有效期2004年6月30日,交单期:提单日期后15天但必须在信用证的有效期之内。

后因为货源充足,该公司将货物提前出运,开船日期为2004年5月29日。

6月18日,该公司将准备好的全套单证送银行议付时,遭到银行的拒绝。

请问(1)为什么银行会拒绝议付?(2)该进出口公司将面临怎样风险?(1)银行拒绝议付的理由是,信用证已经逾期。

虽然此信用证的有效期是6月30日,但是信用证的交单期是提单日期之后15天且在效期之内。

现在该公司于5月29日将货物出运,就必须在6月13日之前将全套单证送交银行议付,否则就是与信用证不符。

有了不符点,银行当然拒绝议付。

(2)因为时间不可能倒转,不符点已无法更正,该进出口公司只能一方面电告进口商此不符点,希望进口商理解并付款赎单,另一方面告知银行担保议付。

该进出口公司的风险是:原来的银行信用由于单证操作失误而降低成了商业信用,万一国际市场风云突变,客户可能不付款或少付款。

案例二:2:我某外贸公司与澳大利亚某商达成一项皮手套出口合同,价格条款为CIF悉尼,支付方式为不可撤销的即期信用证,投保中国保险条款一切险。

生产厂家在生产的最后一道工序时,将低了湿度标准,使得产品的湿度增大,然后将产品装入集装箱。

货物到港后,检验结果表明,产品全部霉变,损失达八万美元。

调查后发现,该货物出口地不异常热,进口地不异常冷,运输途中无异常,属于正常运输。

问(1),保险公司对该批货物是否负责赔偿?为什么?(2)进口商是否该支付货款?为什么?(1)保险公司对该批货物不负责赔偿。

根据中国保险条款,货物本身内在的缺陷或特征所造成的损失或费用,属于保险除外责任。

这批皮手套的霉变,是由于工厂降低了湿度标准后,货物本身内在的缺陷或特征所致的,所以保险公司是不会负责赔偿的。

(2)进口商必须支付货款。

因为CIF是象征性交货,交单即是交货。

信用证:全面解读信用证的主要内容

信用证是国际贸易中常用的支付方式之一,是一份重要的合同文件。

本文将全面解读信用证的主要内容。

一、开证行和受益人

开证行和受益人是信用证中的核心角色。

开证行是银行,负责开

立信用证并保证对凭证的付款。

受益人是合同履行方,可以通过提供

符合信用证规定的单据获得付款。

二、信用证金额和有效期

信用证金额表示的是能够被支付的最高金额,可以是全额支付也

可以是分批支付。

有效期是指信用证生效后的截止日期,过期后,信

用证失效。

三、单据要求

信用证规定了单据要求,包括单据类型、数量、金额、有效期等。

受益人必须提供符合信用证规定的单据才可以获得付款。

四、通知行和责任

通知行是银行,负责将信用证通知受益人。

开证行和受益人可以

对通知行进行选择。

通知行在处理单据时必须严格遵守信用证规定,

承担一定的责任。

五、修改信用证

当需要修改信用证时,必须得到开证行、受益人和任何涉及人员

的同意。

修改后的信用证也必须符合国际惯例和信用证规定。

六、装运和保险

信用证中通常还包括了装运和保险条款。

受益人需要按照信用证

规定进行装运和购买保险。

综上所述,信用证的主要内容包括开证行和受益人、信用证金额

和有效期、单据要求、通知行和责任、修改信用证、装运和保险等。

在国际贸易中,双方可以通过信用证减少风险,保障交易的顺利进行。

有关信用证的知识点总结一、信用证的基本概念信用证是一种国际结算方式,是指进口商的银行按照进口商的委托,在出口商提交符合信用证规定的单据后,以按期或即期付款的方式向出口商或其银行支付货款的交易凭证。

信用证是出口商在向进口商发货前而非发货后在进口商收货前所依赖的支付保障。

二、信用证的种类1. 按照付款方式分类:信用证可分为即期付款信用证和远期付款信用证。

2. 按照结算方式分类:信用证可分为议付信用证和即期付款信用证。

3. 按照结算行为分类:信用证可分为无条件信用证和条件信用证。

三、信用证的角色分工1. 开证银行:开证银行根据进口商的委托,为出口商开具信用证,并向受益人承诺按照商业单据的规定支付货款。

2. 通知行:通知行是指信用证开出地的银行,其主要责作是将信用证通知受益人,使其可以向受益人指定的地点索取货款。

3. 受益人:受益人是指按照信用证规定向进口商发货或提供服务经营,并凭信用证规定的单据要求支付货款的个人或单位。

4. 付款行:付款行是指开证银行根据信用证的规定向受益人或其银行支付货款的银行。

四、信用证的操作流程1. 进口商向开证银行申请开立信用证。

2. 开证银行收到进口商的申请后,根据进口商的委托开立信用证。

3. 开证银行通知信用证内容给通知行。

4. 受益人根据信用证的规定与进口商签订合同并发货或提供服务。

5. 受益人提交符合信用证规定的单据给付款行,要求付款。

6. 付款行根据单据要求支付货款给受益人。

五、信用证的注意事项1. 信用证的有效期需与货物的发运期相一致。

2. 出口商在履行信用证规定的合同时,应注意单据中各项内容的准确性,以免出现单据违规导致支付拒付的情况。

3. 在申请开立信用证时,进口商应按照实际业务需要,合理确定信用证的条款,以免影响到货物的顺利发运。

以上就是对信用证的基本概念、种类、角色分工、操作流程以及注意事项的总结,希望对读者有所帮助。

信用证业务案例分析一、案情背景业务类型:信用证结算开证行:I银行开证申请人:A公司受益人:B公司寄单行:N银行信用证类型:不可撤销即期信用证案情经过2008年6月10日,N银行收到I银行开来的信用证,并将此信用证通知给受益人B公司。

信用证显示出口商品为“NYLON COAT”。

11月24日,B公司来N银行交单,单据包含全套海运提单,经N银行审核发现单据存在不符点,当日N银行获得B公司书面不符点确认授权后单寄I银行索汇。

12月5日,N银行在收到I银行的拒付电文及时通知了B公司。

而12月10日,B公司却告知N银行此套单据项下货物已被A公司凭开证行I银行出具的提货担保书提走,此时B公司仍未收到货款,当天N银行向I银行发出查询。

12月11日,I银行回复不符点未被接受。

当日,受益人B公司立即指示N银行发报要求I银行退单。

其后经N银行多次发报催促的情况下,于1月4日N 银行最终才收到退回的全套单据,并在核对无误后交还给B 公司。

案情分析:二、案情背景业务类型:信用证结算开证行:I银行开证申请人:A公司通知行:A银行议付行:N银行受益人:B公司信用证类型:不可撤销即期议付信用证案情经过国内B公司与日本A公司成交一笔香菇出口贸易,A公司于2008年2月份委托日本I银行开出一份不可撤销即期议付信用证,通过A银行通知B公司。

由于B公司大部分业务在N 银行办理,因此2008年3月14日持信用证及相关单据到N银行交单议付。

信用证部分条款规定如下:1300公斤香菇,从上海装运至日本大阪,最迟装运期2008年3月10日。

不许分批装运和转运等。

N银行审核单据无误后,按信用证要求邮寄单据索汇。

2008年3月21日,N银行收到日本I银行拒付通知,提出以下不符点:1、信用证规定总数量1500公斤不许分批装运,但所提交提单只装1300公斤,不符合信用证规定。

2.信用证规定不许转运,但你方所提交的提单上记载有将转运的字样,故不符合信用证要求。

信用证解析:

信用证是一种银行开立的书面文件,用于保证买卖双方之间的贸易结算和融资顺利进行。

信用证是一种由买方向银行申请开具的担保支付承诺,其中规定了买卖双方在一定期限内按照合同条款进行交货和付款的条件。

在国际贸易中,信用证被广泛使用,因为它们提供了一种相对可靠和安全的交易方式,减少了买卖双方之间的风险和不确定性。

信用证的基本结构包括以下几个方面:

1.开证申请人:通常是买方或进口商,负责向开证行申请开立信用证。

2.开证行:即开具信用证的银行,通常是买方的开户银行。

3.受益人:通常是卖方或出口商,是信用证所涉及的交易的另一方。

4.通知行:通常是卖方的开户银行,负责向受益人通知信用证的相关信息。

5.交单行:可以是受益人的开户银行或指定的另一家银行,负责向开证行提交单据以

进行议付或承兑。

6.议付行:对受益人提交的单据进行议付或承兑的银行,通常是卖方的开户银行或指

定的另一家银行。

7.付款行:通常是开证行指定的另一家银行,负责向受益人支付款项。

信用证的主要特点包括:

1.信用证是一种银行担保文件,即开证行对受益人的付款承诺。

2.信用证是一种不可撤销的文件,即在有效期内未被修改或取消之前,受益人可以在

其提交的单据符合信用证规定的情况下获得付款。

3.信用证是一种单据交易方式,即买方和卖方之间的交易以单据为依据,而不是以货

物为依据。

4.信用证是一种独立文件,即其条款和条件是独立的,不受买卖双方之间的合同或其

他文件的约束。

5.信用证通常具有固定金额、固定到期日和交货期限等条款,并且需要满足一定的支

付条件和单据要求才能获得付款。