08主要税种简介(企业所得税)

- 格式:ppt

- 大小:258.01 KB

- 文档页数:45

![国家税务总局关于2008年度企业所得税纳税申报有关问题的通知-国税函[2009]286号](https://uimg.taocdn.com/d58d7265a36925c52cc58bd63186bceb19e8ed1a.webp)

国家税务总局关于2008年度企业所得税纳税申报有关问题的通知

正文:

---------------------------------------------------------------------------------------------------------------------------------------------------- 国家税务总局关于2008年度企业所得税纳税申报有关问题的通知

(国税函[2009]286号)

各省、自治区、直辖市和计划单列市国家税务局、地方税务局:

为做好2008年度企业所得税汇算清缴工作,现就2008年度企业所得税年度纳税申报有关问题通知如下:

一、各级税务机关应按照《中华人民共和国企业所得税法》及其实施条例、《中华人民共和国税收征收管理法》及其实施细则和《国家税务总局关于印发<企业所得税汇算清缴管理办法>的通知》(国税发〔2009〕79号)的规定,认真做好2008年度企业所得税汇算清缴工作,按规定程序和时间要求及时办理企业所得税汇算清缴事项,切实提高企业所得税汇算清缴质量。

二、对于2009年5月31日后确定的个别政策,如涉及纳税调整需要补退企业所得税款的,纳税人可以在2009年12月31日前自行到税务机关补正申报,不加收滞纳金和追究法律责任。

三、本通知仅适用于2008年度企业所得税汇算清缴。

国家税务总局

二○○九年五月三十一日

——结束——。

国税函[2008]875号文件解读企业所得税是我国税收体系的主要税种之一,其重要性不言而喻。

但长期以来,企业所得税的重要概念的定义和原则几乎都是依赖会计制度的规定,这主要是原来财税合一的体制造成的。

随着我国会计改革的深入,逐步建企业所得税是我国税收体系的主要税种之一,其重要性不言而喻。

但长期以来,企业所得税的重要概念的定义和原则几乎都是依赖会计制度的规定,这主要是原来财税合一的体制造成的。

随着我国会计改革的深入,逐步建立了以企业为主体的会计制度,会计与税法的差异越来越大,企业所得税依赖会计制度的局面已经无法适应所得税征管工作的需要了,尤其是在《企业所得税法》及其实施细则的颁布后,尽快明确企业所得税收入的确认原则已经成为紧迫的工作。

因此,08年11月国家税务总局颁布了《关于确认企业所得税收入若干问题的通知》(国税函[2008]875号,以下简称“875号文件”),终于对企业所得税收入的确认原则做出明确规定。

一、基本确认原则的理解875号文件规定“企业销售收入的确认,必须遵循权责发生制原则和实质重于形式原则。

”确立了企业所得税收入确认的基本原则为权责发生制原则和实质重于形式原则,权责发生制原则很容易理解,这也是会计准则和会计制度确认收入的基本原则之一。

例如某企业开具08年6月1日到09年5月31日的出租房屋租金发票一张,根据权责发生制的原则,企业在08年只能确认6月到12月这部分金额为所得税的收入,而09年1月到5月这部分的金额则不能确认为08年的收入。

实质重于形式原则在会计理论上公认是强调以经济实质作为判断是否确认收入的标准,而不是以表面的法律形式为标准。

以此推论企业所得税收入的确认也应该以经济实质为标准,而不能单纯以税务发票为标准。

例如某企业根据销售合同给批发商提供一批货物,到08年底尚未开具税务发票,根据所得税收入确认的实质重于形式原则,该项业务虽然缺乏必要的税务发票作为法律形式,但是根据其经济实质,在符合其他收入确认原则的前提下,企业虽未开具税务发票也需要确认为企业所得税收入。

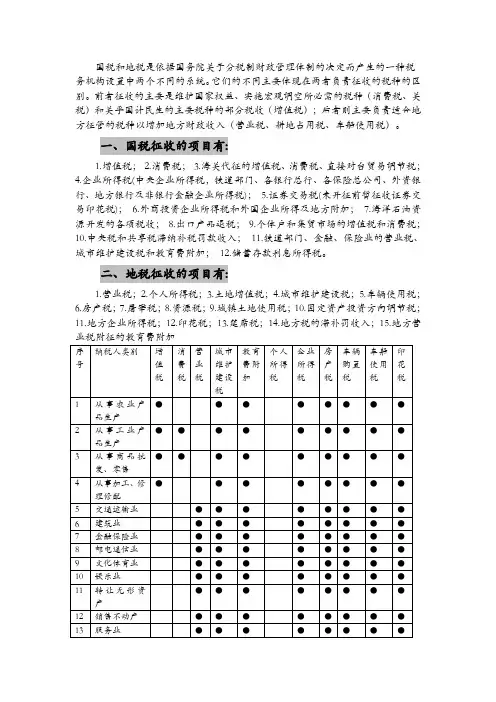

国税和地税是依据国务院关于分税制财政管理体制的决定而产生的一种税务机构设置中两个不同的系统。

它们的不同主要体现在两者负责征收的税种的区别。

前者征收的主要是维护国家权益、实施宏观调空所必需的税种(消费税、关税)和关乎国计民生的主要税种的部分税收(增值税);后者则主要负责适合地方征管的税种以增加地方财政收入(营业税、耕地占用税、车船使用税)。

一、国税征收的项目有:1.增值税;2.消费税;3.海关代征的增值税、消费税、直接对台贸易调节税;4.企业所得税(中央企业所得税,铁道部门、各银行总行、各保险总公司、外资银行、地方银行及非银行金融企业所得税);5.证券交易税(未开征前暂征收证券交易印花税);6.外商投资企业所得税和外国企业所得及地方附加;7.海洋石油资源开发的各项税收;8.出口产品退税;9.个体户和集贸市场的增值税和消费税;10.中央税和共享税滞纳补税罚款收入;11.铁道部门、金融、保险业的营业税、城市维护建设税和教育费附加;12.储蓄存款利息所得税。

二、地税征收的项目有:1.营业税;2.个人所得税;3.土地增值税;4.城市维护建设税;5.车辆使用税;6.房产税;7.屠宰税;8.资源税;9.城镇土地使用税;10.固定资产投资方向调节税;11.地方企业所得税;12.印花税;13.筵席税;14.地方税的滞补罚收入;15.地方营业税附征的教育费附加序号纳税人类别增值税消费税营业税城市维护建设税教育费附加个人所得税企业所得税房产税车辆购置税车船使用税印花税1 从事农业产品生产●●●●●●●●2 从事工业产品生产●●●●●●●●●3 从事商品批发、零售●●●●●●●●●4 从事加工、修理修配●●●●●●●●5 交通运输业●●●●●●●●6 建筑业●●●●●●●●7 金融保险业●●●●●●●●8 邮电通信业●●●●●●●●9 文化体育业●●●●●●●●10 娱乐业●●●●●●●●11 转让无形资产●●●●●●●●12 销售不动产●●●●●●●●13 服务业●●●●●●●●14 个人●●●●●我国的分税制我国实行分税制财政税收管理体制。

企业纳税的主要种类企业纳税的主要种类:1.增值税(Value Added Tax, VAT)●增值税是一种以货物和服务的销售额为基础征收的税种。

企业在销售商品或提供服务时,需要按照一定的税率计算并缴纳相应的增值税。

●增值税税率根据不同商品和服务的分类有所不同,一般分为普通税率和减免税率两种。

企业应根据自身所属行业和商品的分类准确申报和缴纳增值税。

2.企业所得税(Enterprise Income Tax, EIT)●企业所得税是对企业利润征收的一种税种。

企业在每个纳税年度结束后,需要根据利润额计算并缴纳相应的企业所得税。

●企业所得税的税率根据企业所在地和行业分类的不同而有所差异,企业需要按照所得税法的规定,准确计算并缴纳所得税。

3.财产税(Property Tax)●财产税是对企业拥有的财产进行征收的一种税种。

财产税的征收对象主要包括企业拥有的不动产(如土地、房屋)和动产(如设备、车辆)等。

●财产税的税率根据财产的性质、规模和所在地等因素进行计算,企业需要准确评估自身拥有的财产,并按照规定申报和缴纳相应的财产税。

4.城市维护建设税(Urban Mntenance and Construction Tax, UMCT)●城市维护建设税是对企业销售货物、提供应税劳务等活动征收的一种税种。

其征收的主要目的是用于城市基础设施的建设和维护。

●城市维护建设税的税率和计算方法根据不同城市的规定有所不同,企业需要按照实际征收政策准确计算并缴纳城市维护建设税。

5.土地使用税(Land Use Tax)●土地使用税是对企业使用国家所有的土地所产生的经济利益征收的一种税种。

企业在使用土地时,需要按照土地面积和土地评估价格计算并缴纳土地使用税。

●土地使用税的税率和计算方法根据不同地区的规定有所不同,企业需要按照当地税务机关的要求申报和缴纳相应的土地使用税。

附件:本文档没有涉及具体附件。

法律名词及注释:●增值税(Value Added Tax, VAT):一种以货物和服务的销售额为基础征收的税种。

主要税种表格总结主要税种是指国家对于个人、企业和其他组织收取的各类税款,以支持政府公共服务和社会福利的正当需要。

根据税种的类型和征收对象的不同,税收可以分为直接税和间接税。

直接税是指由纳税人直接缴纳给国家的税款,如个人所得税和企业所得税;间接税是指由纳税人作为商品销售和服务提供者,在商品和服务交易过程中向购买者征收的税款,如增值税和消费税。

以下是主要税种的详细介绍:1.所得税:个人所得税和企业所得税是最常见的直接税种。

个人所得税是根据个人收入水平和其他相关因素确定的,税率通常根据收入水平逐级累进。

企业所得税则按照企业的营业利润和其他相关因素进行征收。

2.增值税:增值税是一种间接税,适用于商品和服务的生产、销售和进口环节。

它以对增值额的征收为特点,即纳税人只需向国家缴纳销售额与购买额之间的差额。

增值税可以分为一般增值税和简易征收增值税两种模式,其中简易征收增值税通常适用于小规模纳税人。

3.消费税:消费税是对特定商品或服务的销售额征收的一种税款。

不同国家对消费税的征收范围和税率有所不同。

一般来说,对于一些高消费、高能耗或对环境产生影响的商品和服务,消费税的税率较高;而对于一些基本生活必需品,消费税的税率较低或免征。

4.企业所得税:企业所得税是指企业根据其营业利润交纳的税款。

企业所得税的税率和征收方式各国不尽相同,通常通过对企业的利润计算、扣除各类费用和折旧后,再按照一定比例征收税款。

企业所得税的起征点和免征额也因国家不同而有所差异。

5.资源税:资源税是对资源开采和利用行为征收的税款,包括石油资源税、天然气资源税、煤炭资源税等。

资源税的税率通常根据资源种类和开采程度等因素进行调整,旨在引导资源合理开发利用,保护环境和生态系统。

6.土地使用税:土地使用税是对土地的占有和使用权进行征收的税款。

土地使用税通常按照土地面积、地理位置、土地用途和市场价值等因素确定,可以作为调节土地资源配置和保护农民利益的一种手段。

![财税[2008]48号](https://uimg.taocdn.com/428bd36fa45177232f60a2a2.webp)

璐㈡斂閮ㄣ€佸浗瀹剁◣鍔℃€诲眬鍏充簬鎵ц鐜淇濇姢涓撶敤璁惧浼佷笟鎵€寰楃◣浼樻儬鐩綍銆佽妭鑳借妭姘翠笓鐢ㄨ澶囦紒涓氭墍寰楃◣浼樻儬鐩綍鍜屽畨鍏ㄧ敓浜т笓鐢ㄨ澶囦紒涓氭墍寰楃◣浼樻儬鐩綍鏈夊叧闂鐨勯€氱煡鍙戞枃鏃ユ湡2008骞?9鏈?3鏃?nbsp;鏈夋晥鑼冨洿鍏ㄥ浗鍙戞枃鏈哄叧璐㈡斂閮? 鍥藉绋庡姟鎬诲眬鏂囧彿璐㈢◣[2008]48鍙?nbsp;鏃舵晥鎬?/td> 鐜拌鏈夋晥鐢熸晥鏃ユ湡2008-09-23鎵€灞炲垎绫?/td> 绋庢敹浼樻儬 ( 绋庢硶->绋庢敹浼樻儬 )璐㈡斂閮ㄣ€佸浗瀹剁◣鍔℃€诲眬鍏充簬鎵ц鐜淇濇姢涓撶敤璁惧浼佷笟鎵€寰楃◣浼樻儬鐩綍銆佽妭鑳借妭姘翠笓鐢ㄨ澶囦紒涓氭墍寰楃◣浼樻儬鐩綍鍜屽畨鍏ㄧ敓浜т笓鐢ㄨ澶囦紒涓氭墍寰楃◣浼樻儬鐩綍鏈夊叧闂鐨勯€氱煡璐㈢◣[2008]48鍙?2008骞?鏈?3鏃?鍚勭渷銆佽嚜娌诲尯銆佺洿杈栧競銆佽鍒掑崟鍒楀競璐㈡斂鍘咃紙灞€锛夛紝鍥藉绋庡姟灞€銆佸湴鏂圭◣鍔″眬锛屾柊鐤嗙敓浜у缓璁惧叺鍥㈣储鍔″眬锛?銆€銆€鏍规嵁銆婁腑鍗庝汉姘戝叡鍜屽浗浼佷笟鎵€寰楃◣娉曘€嬶紙浠ヤ笅绠€绉颁紒涓氭墍寰楃◣娉曪級鍜屻€婁腑鍗庝汉姘戝叡鍜屽浗浼佷笟鎵€寰楃◣娉曞疄鏂芥潯渚嬨€嬶紙鍥藉姟闄护绗?12鍙凤級鏈夊叧瑙勫畾锛岀粡鍥藉姟闄㈡壒鍑嗭紝璐㈡斂閮ㄣ€佺◣鍔℃€诲眬銆佸彂灞曟敼闈╁鍏竷浜嗐€婄幆澧冧繚鎶や笓鐢ㄨ澶囦紒涓氭墍寰楃◣浼樻儬鐩綍銆嬨€併€婅妭鑳借妭姘翠笓鐢ㄨ澶囦紒涓氭墍寰楃◣浼樻儬鐩綍銆嬶紝璐㈡斂閮ㄣ€佺◣鍔℃€诲眬銆佸畨鐩戞€诲眬鍏竷浜嗐€婂畨鍏ㄧ敓浜т笓鐢ㄨ澶囦紒涓氭墍寰楃◣浼樻儬鐩綍銆嬶紙浠ヤ笅缁熺О銆婄洰褰曘€嬶級銆傜幇灏嗘墽琛屻€婄洰褰曘€嬬殑鏈夊叧闂閫氱煡濡備笅锛?銆€銆€涓€銆佷紒涓氳嚜2008骞?鏈?鏃ヨ捣璐疆骞跺疄闄呬娇鐢ㄥ垪鍏ャ€婄洰褰曘€嬭寖鍥村唴鐨勭幆澧冧繚鎶ゃ€佽妭鑳借妭姘村拰瀹夊叏鐢熶骇涓撶敤璁惧锛屽彲浠ユ寜涓撶敤璁惧鎶曡祫棰濈殑10%鎶靛厤褰撳勾浼佷笟鎵€寰楃◣搴旂撼绋庨锛涗紒涓氬綋骞村簲绾崇◣棰濅笉瓒虫姷鍏嶇殑锛屽彲浠ュ悜浠ュ悗骞村害缁撹浆锛屼絾缁撹浆鏈熶笉寰楄秴杩?涓撼绋庡勾搴︺€?br />銆€銆€浜屻€佷笓鐢ㄨ澶囨姇璧勯锛屾槸鎸囪喘涔颁笓鐢ㄨ澶囧彂绁ㄤ环绋庡悎璁′环鏍硷紝浣嗕笉鍖呮嫭鎸夋湁鍏宠瀹氶€€杩樼殑澧炲€肩◣绋庢浠ュ強璁惧杩愯緭銆佸畨瑁呭拰璋冭瘯绛夎垂鐢ㄣ€?br /> 銆€銆€銆€銆€涓夈€佸綋骞村簲绾崇◣棰濓紝鏄寚浼佷笟褰撳勾鐨勫簲绾崇◣鎵€寰楅涔樹互閫傜敤绋庣巼锛屾墸闄や緷鐓т紒涓氭墍寰楃◣娉曞拰鍥藉姟闄㈡湁鍏崇◣鏀朵紭鎯犺瀹氫互鍙婄◣鏀惰繃娓′紭鎯犺瀹氬噺寰併€佸厤寰佺◣棰濆悗鐨勪綑棰濄€?br />銆€銆€鍥涖€佷紒涓氬埄鐢ㄨ嚜绛硅祫閲戝拰閾惰璐锋璐疆涓撶敤璁惧鐨勬姇璧勯锛屽彲浠ユ寜浼佷笟鎵€寰楃◣娉曠殑瑙勫畾鎶靛厤浼佷笟搴旂撼鎵€寰楃◣棰濓紱浼佷笟鍒╃敤璐㈡斂鎷ㄦ璐疆涓撶敤璁惧鐨勬姇璧勯锛屼笉寰楁姷鍏嶄紒涓氬簲绾虫墍寰楃◣棰濄€?br />銆€銆€浜斻€佷紒涓氳喘缃苟瀹為檯鎶曞叆閫傜敤銆佸凡寮€濮嬩韩鍙楃◣鏀朵紭鎯犵殑涓撶敤璁惧锛屽浠庤喘缃箣鏃ヨ捣5涓撼绋庡勾搴﹀唴杞銆佸嚭绉熺殑锛屽簲鍦ㄨ涓撶敤璁惧鍋滄浣跨敤褰撴湀鍋滄浜彈浼佷笟鎵€寰楃◣浼樻儬锛屽苟琛ョ即宸茬粡鎶靛厤鐨勪紒涓氭墍寰楃◣绋庢銆傝浆璁╃殑鍙楄鏂瑰彲浠ユ寜鐓ц涓撶敤璁惧鎶曡祫棰濈殑10%鎶靛厤褰撳勾浼佷笟鎵€寰楃◣搴旂撼绋庨锛涘綋骞村簲绾崇◣棰濅笉瓒虫姷鍏嶇殑锛屽彲浠ュ湪浠ュ悗5涓撼绋庡勾搴︾粨杞姷鍏嶃€?br />銆€銆€鍏€佹牴鎹粡娴庣ぞ浼氬彂灞曢渶瑕佸強浼佷笟鎵€寰楃◣浼樻儬鏀跨瓥瀹炴柦鎯呭喌锛屽浗鍔¢櫌璐㈡斂銆佺◣鍔′富绠¢儴闂ㄤ細鍚屽浗瀹跺彂灞曟敼闈╁銆佸畨鐩戞€诲眬绛夋湁鍏抽儴闂ㄩ€傛椂瀵广€婄洰褰曘€嬪唴鐨勯」鐩繘琛岃皟鏁村拰淇锛屽苟鍦ㄦ姤鍥藉姟闄㈡壒鍑嗗悗瀵广€婄洰褰曘€嬭繘琛屾洿鏂般€?/div>2012 LexisNexis, a division of Reed Elsevier Inc. All rights reserved.。

![国税函[2008]875号文件解读](https://uimg.taocdn.com/4f0a861052d380eb62946d66.webp)

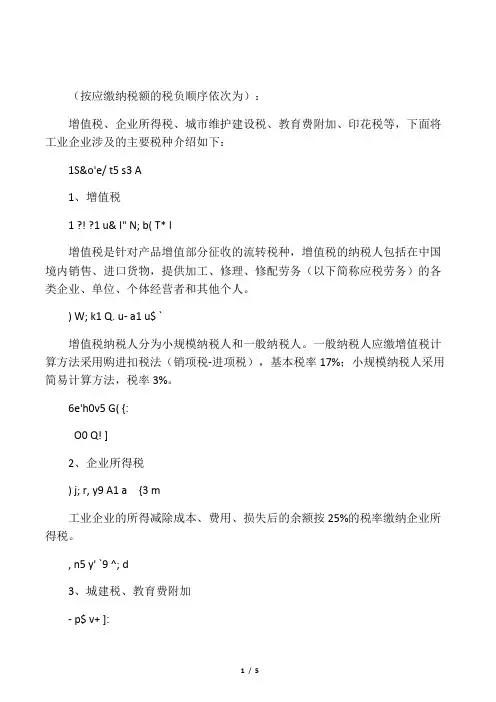

国税函[2008]875号文件解读企业所得税是我国税收体系的主要税种之一,其重要性不言而喻。

但长期以来,企业所得税的重要概念的定义和原则几乎都是依赖会计制度的规定,这主要是原来财税合一的体制造成的。

随着我国会计改革的深入,逐步建立了以企业为主体的会计制度,会计与税法的差异越来越大,企业所得税依赖会计制度的局面已经无法适应所得税征管工作的需要了,尤其是在《企业所得税法》及其实施细则的颁布后,尽快明确企业所得税收入的确认原则已经成为紧迫的工作。

因此,08年11月国家税务总局颁布了《关于确认企业所得税收入若干问题的通知》(国税函[2008]875号,以下简称“875号文件”),终于对企业所得税收入的确认原则做出明确规定。

一、基本确认原则的理解875号文件规定“企业销售收入的确认,必须遵循权责发生制原则和实质重于形式原则。

”确立了企业所得税收入确认的基本原则为权责发生制原则和实质重于形式原则,权责发生制原则很容易理解,这也是会计准则和会计制度确认收入的基本原则之一。

例如某企业开具08年6月1日到09年5月31日的出租房屋租金发票一张,根据权责发生制的原则,企业在08年只能确认6月到12月这部分金额为所得税的收入,而09年1月到5月这部分的金额则不能确认为08年的收入。

实质重于形式原则在会计理论上公认是强调以经济实质作为判断是否确认收入的标准,而不是以表面的法律形式为标准。

以此推论企业所得税收入的确认也应该以经济实质为标准,而不能单纯以税务发票为标准。

例如某企业根据销售合同给批发商提供一批货物,到08年底尚未开具税务发票,根据所得税收入确认的实质重于形式原则,该项业务虽然缺乏必要的税务发票作为法律形式,但是根据其经济实质,在符合其他收入确认原则的前提下,企业虽未开具税务发票也需要确认为企业所得税收入。

二、销售商品业务的收入确认875号文件规定了企业所得税销售商品业务收入确认的四个条件,具体如下:企业销售商品同时满足下列条件的,应确认收入的实现:1.商品销售合同已经签订,企业已将商品所有权相关的主要风险和报酬转移给购货方;2.企业对已售出的商品既没有保留通常与所有权相联系的继续管理权,也没有实施有效控制;3.收入的金额能够可靠地计量;4.已发生或将发生的销售方的成本能够可靠地核算。

企业经营过程中涉及的主要税种企业经营过程中涉及的主要税种包括:增值税、企业所得税、个人所得税、消费税、资源税、房产税、城市维护建设税、车辆购置税、土地增值税、印花税、土地使用税、车船税、营业税等。

下面将对这些主要税种进行详细介绍。

1. 增值税(Value Added Tax,简称VAT):增值税是指以增值额为征税对象,按照税率征收的一种流转税。

企业在生产、销售和进出口过程中,按照货物或服务的增值额缴纳增值税。

4. 消费税(Consumption Tax):消费税是指对生产、销售和进口的特定消费品按照固定的税率征收的一种税收。

消费税主要针对烟酒、汽车、珠宝等特定商品。

5. 资源税(Resource Tax):资源税是指按照资源开采、利用的类别和数量征收的一种税收。

资源税主要适用于能源、矿产、森林资源等开发利用过程中。

6. 房产税(Property Tax):房产税是指对城市土地使用权以及土地上的房屋、建筑物等征收的一种税收。

房产税的税率一般根据房屋、建筑物的评估价值确定。

8. 车辆购置税(Vehicle Purchase Tax):车辆购置税是指购买或进口机动车时按照车辆购买价格的一定比例支付的一种税收。

9. 土地增值税(Land Value Increment Tax):土地增值税是指土地转让中取得的土地增值额缴纳的一种税收。

10. 印花税(Stamp Duty):印花税是指在印制的各种票据、证书及其他文件上征收的税款,一般按照票据的价值或一定比例征收。

11. 土地使用税(Land Use Tax):土地使用税是指对土地使用权人按照土地面积和土地利用种类征收的一种税收。

12. 车船税(Vehicle and Vessel Tax):车船税是指机动车和船舶所有人按照机动车和船舶种类、座位数或吨位等标准征收的一种税收。

13. 营业税(Business Tax):营业税是指对企事业单位和个体工商户从事商品销售、服务及其他经营活动中取得收入征收的一种税收。

财政部国家税务总局国家发展和改革委员会

关于公布资源综合利用企业所得税优惠目录(2008年版)的通知

财税〔2008〕117号

成文日期:2008-08-20

字体:【大】【中】【小】

各省、自治区、直辖市、计划单列市财政厅(局)、国家税务局、地方税务局、发展改革委、经贸委(经委),新疆生产建设兵团财务局:

《资源综合利用企业所得税优惠目录(2008年版)》,已经国务院批准,现予以公布,自2008年1月1日起施行。

2004年1月12日国家发展改革委、财政部、国家税务总局发布的《资源综合利用目录(2003年修订)》同时废止。

附件:资源综合利用企业所得税优惠目录(2008年版)

财政部国家税务总局国家发展和改革委员会

二〇〇八年八月二十日。

企业主要应缴纳哪些税种纳税是我们每个⼈的义务,是必须要履⾏的,企业也是需要纳税的,并且企业纳税的税种很多,需要计算清楚,纳税的数额也很⼤,所以如果有企业逃税漏税的,是要追究相关责任⼈的法律责任的,现在就让店铺⼩编来为⼤家具体介绍⼀下吧。

企业主要应缴纳哪些税种1、营业税=服务业收⼊*税率为5%(适合有服务业的企业)(⽉报);增值税=商品销售收⼊(不含税)*3%(适合⼩规模纳税⼈)(⽉报);增值税=商品销售收⼊(不含税)*17%-进货⾦额(不含税)*17%(适合⼀般纳税⼈)(⽉报);2、应纳城建税=应纳增值税+营业税*7%(⽉报);3、应纳教育费附加=应纳增值税+营业税*3%(⽉报);4、堤围防护费:营业收⼊*0.1%(各地征收标准不同,有些地⽅不征收)(⽉报);应纳地⽅教育费附加=应纳增值税+营业税*2%((各地征收标准不同,有些地⽅不征收)(⽉报);5、所得税=利润总额*税率为25%(季报);(符合条件的⼩型微利企业所得税税率为20%,⼩型微利企业是指从事国家⾮限制和禁⽌⾏业,并符合下列条件的企业:⼯业企业,年度应纳税所得额不超过30万元,从业⼈数不超过100⼈,资产总额不超过3000万元;其他企业,年度应纳税所得额不超过30万元,从业⼈数不超过80⼈,资产总额不超过1000万元)。

6、个⼈所得税(⽉报);实⾏代扣代缴,不管⼯资薪⾦是否超过2000元都要实⾏全员全额申报。

应交个⼈所得税(按个⼈⼯资薪⾦计算交纳的个⼈应交的税额,以每⽉收⼊额减除免税的应个⼈负担的“五险⼀⾦”等项⽬,再减去允许扣除费⽤2000元后的余额,为应纳税所得额。

7、印花税(⽉报各地要求不同,或发⽣时购买);在中华⼈民共和国境内书⽴、领受《中华⼈民共和国印花税暂⾏条例》所列举凭证的单位和个⼈,都是印花税的纳税义务⼈,应当按照条例的规定缴纳印花税。

相关知识:海关纳税海关纳税是海关在接受申报和查验货物完毕后,依据海关税则,向进出⼝商或其代理⼈签发税款缴纳证,进出⼝商或其代理⼈应在海关签发税款缴纳证的次⽇(节假⽇除外)起的7天内,向指定的银⾏缴纳税款。

财政部公布08年全国财政收支决算情况2009-07-08 09:14:36 | 来源:财政部| 作者:2008年全国财政收入决算表单位:亿元2008年全国财政支出决算表单位:亿元科学技术2152.822152.82 2129.2198.9119.4其中:基础研究182.65182.65 190.46104.3应用研究732.67732.67 797.06108.8文化体育与传媒1072.641072.64 1095.74102.2121.9其中:文化389.43389.43 379.1097.3体育206.95206.95 205.2999.2社会保障和就业6684.336684.33 6804.29101.8124.9其中:财政对社会保险基金的补1626.531626.53 1630.88100.3助补充全国社会保障基金150.00150.00 110.7973.9行政事业单位离退休1873.901873.90 1812.4996.7企业改革补助371.34371.34 328.4388.4就业补助473.26473.26 414.5587.6抚恤255.69255.69 273.30106.9城市居民最低生活保障379.16379.16 411.70108.6自然灾害生活救助118.46118.46 356.92301.3医疗卫生2499.062499.06 2757.04110.3138.5其中:医疗服务487.04487.04 481.3098.8医疗保障1128.221128.22 1421.13126.0疾病预防控制222.84222.84 238.01106.8农村卫生263.53263.53 216.8582.3环境保护1281.701281.70 1451.36113.2145.7其中:自然生态保护28.5728.57 33.54117.4天然林保护100.98100.98 81.6980.9退耕还林339.71339.71 306.8090.3退牧还草43.8243.82 19.6444.8能源节约利用140.37140.37 155.58110.8可再生能源85.0085.00 44.7852.7城乡社区事务4100.474100.47 4206.14102.6129.6其中:城乡社区规划与管理89.3489.34 98.24110.0城乡社区公共设施2279.662279.66 2081.1691.3农林水事务4288.874288.87 4544.01105.9133.52008年地方财政收入决算表单位:亿元说明:本表预算数为2008年初财政部代编数。

企业所得税企业所得税法自2008年1月1日起施行,对内外资企业实行统一的所得税法、统一的税率、统一的税前扣除范围和标准、统一的税收优惠政策。

企业所得税是以企业在一定期间内的纯所得为征税对象的一种税。

1.企业所得税的纳税人在中华人民共和国境内,企业和其他取得收入的组织(以下统称企业)为企业所得税的纳税人,个人独资企业、合伙企业除外。

企业分为居民企业和非居民企业。

本法所称居民企业,是指依法在中国境内成立,或者依照外国(地区)法律成立但实际管理机构在中国境内的企业。

非居民企业,是指依照外国(地区)法律成立且实际管理机构不在中国境内,但在中国境内设立机构、场所的,或者在中国境内未设立机构、场所,但有来源于中国境内所得的企业。

2.企业所得税的征税对象(1)应税收入。

企业所得税的征税对象为企业所获得的各种应税收入。

企业以倾向形式和非倾向形式从各种来源取得的收入,为收入总额。

包括:销售货物收入,提供劳务收入,转让财产收入,股息、红利等权益性投资收益,利息收入,租金收入,特许权使用费收入,接受捐赠收入,其他收入。

收入总额中的下列收入为不征税收入:财政拨款,依法收取并纳入财政管理的行政事业性收费、政府性基金,国务院规定的其他不征税收入。

(2)居民企业的应税收入。

居民企业应当就其来源于中国境内、境外的所得缴纳企业所得税。

非居民企业在中国境内设立机构、场所的,应当就其所设机构、场所取得的来源于中国境内的所得,以及发生在中国境外但与其所设机构、场所有实际联系的所得,缴纳企业所得税。

(3)非居民企业的应税收入。

非居民企业在中国境内未设立机构、场所的,或者虽设立机构、场所但取得的所得与其所设机构、场所没有实际联系的,应当就其来源于中国境内的所得缴纳企业所得税。

3.企业所得税的税率企业所得税的税率为25%。

依照外国(地区)法律成立且实际管理机构不在中国境内,或者虽设立机构、场所但取得的所得与其所设机构、场所没有实际联系的非居民企业,适用税率为20%。

六大税种(增值税、营业税、消费税、关税、企业所得税、个人所得税)的计算汇总★财政部数据显示,2012年,我国三大主要税种(营业税、增值税、消费税)在税收中所占的比例,分别为15.6%、26.2%、13.5%一、增值税计算1、税率(必须背熟)一纳税人增值税税率:17%,13%,11%,7%,6%,小规模纳税人增值税税率:3%★税法规定:自2014年10月1日至2015年12月31日,对月销售额2万元至3万元的增值税小规模纳税人和营业税纳税人,暂免征收增值税和营业税,政策范围涵盖小微企业、个体工商户和其他个人。

优惠政策不适用于增值税一纳税人。

2、计算公式(1)小规模纳税人增傎税的计算应交增值税=含税销售价/(1+税率)×税率(2)一般纳税人增值税的计算①应交增值税=销项税额-进项税额★销项税额=不含税销售额*税率★不含税销售额=含税销售额/(1+税率或征收率)★进项税额=买价(不含税)*税率★运费发票上注明的运输费用和建设基金(不含其他杂费)的7%计算进项税额,②进口货物的增值税计算公式:应交增值税=(关税完税价格+关税+消费税)*增值税税率二、营业税计算1、税率:(必须背熟)(1)3%:交通运输业(全部营改增)、建筑业、邮电通信业、文化体育业(2)5%:金融保险业、服务业(部分营改增)、销售不动产、转让无形资产(3) 5%~20%:娱乐业★营改增之后一般纳税人资格认定标准:应税服务年销售额500万以上的为一般纳税人★一般纳税人交通运输业适用税率为11%,现代服务业中有形资产租赁服务适用税率为17%,研发和技术服务、信息技术服务、文化创意服务、物流辅助服务、咨询鉴证服务使用税率均为6%。

小规模纳税人营改增范围内一律适用3%税率。

营改增分项目税率表行业名称1 行业名称2 行业名称3 一般纳税人税率小规模纳税人税率交通运输业陆路运输服务公路运输、铁路运输、缆车运输索道运输、其他陆路运输11% 3% 水路运输服务水路运输服务11% 3% 航空运输服务航空运输服务11% 3% 管道运输服务管道运输服务11% 3%部分现代服务业研发和技术服务研发服务、技术转让服务、技术咨询服务、合同能源管理服务、工程勘察勘探服务6% 3% 信息技术服务软件服务、电路设计及测试服务、信息系统服务、业务流程管理服务6% 3%文化创意服务设计服务、商标著作权转让服务、知识产权服务、广告服务、会议展览服务6% 3%物流辅助服务航空服务、港口码头服务、货运客运场站服务、打捞救助服务、货物运输代理服务、代理报关服务、仓储服务、装卸搬运服务6% 3%有形动产租赁服务有形动产融资租赁、有形动产经营性租赁17% 3%鉴证咨询服务认证服务、鉴证服务、咨询服务6% 3%2、计算公式:营业税应纳税额=营业额(或销售额、转让额)×适用税率三、消费税的计算1、税率(不用背熟,题目给定)2、计算公式:(1)消费税应纳税额=不含税销售额×税率(2)进口货物的消费税计算公式:应交消费税=(关税完税价格+关税)/(1-消费税税率) *消费税税率四、关税的计算:1、税率(不用背熟,题目给定)2、计算公式:进口货物的关税计算公式=完税价格*关税税率五、个人所得税计算:1、工资薪金所得应当缴纳的个人所得税↓税法规定:2011年9月1日起调整后,也就是2012年开始实行的7级超额累进个人所得税税率表(个税免征额3500元)个人所得税税率表(工资薪金所得适用)级数全月应纳税所得额全月应纳税所得额(不含税级距)税率(%) 速算扣除数1 不超过1,500元不超过1455元的 3 02 超过1,500元至4,500元的部分超过1455元至4155元的部分10 1053 超过4,500元至9,000元的部分超过4155元至7755元的部分20 5554 超过9,000元至35,000元的部分超过7755元至27255元的部分25 1,0055 超过35,000元至55,000元的部分超过27255元至41255元的部分30 2,7556 超过55,000元至80,000元的部分超过41255元至57505元的部分35 5,5057 超过80,000元的部分超过57505元的部分45 13,505↓计算公式全月应纳所得税额=(月薪金收入总额-3500-个人支付的社保和公积金费用)×适用税率-速算扣除数2、个体工商户的生产经营所得和对企事业单位的承包经营、承租经营所得应当缴纳的个人所得税↓税法规定:个体工商户的生产、经营所得应纳的税款,按年计算,分月预缴,年度终了后3个月内汇算清缴,多退少补。