第5章第2节 因素模型与APT

- 格式:ppt

- 大小:7.10 MB

- 文档页数:37

![投资学[]APTPPT课件](https://uimg.taocdn.com/90b9a179f12d2af90242e6ba.webp)

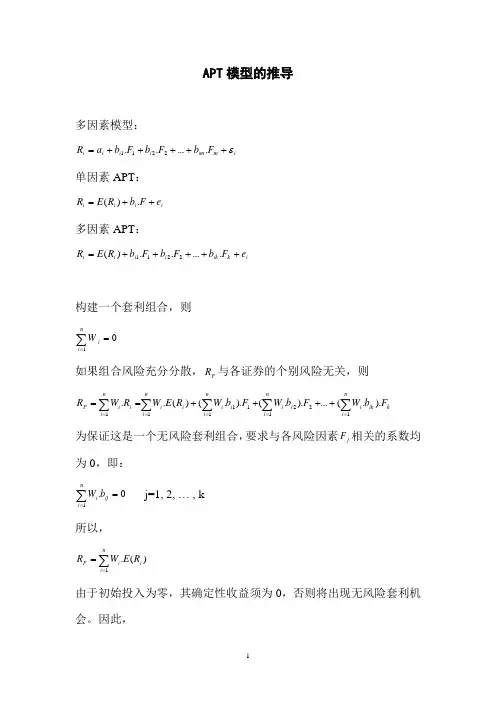

APT 模型套利定价理论(Arbitrage Pricing Theory,简称APT)是由斯蒂夫•罗斯(Stephen Ross)于1976年提出的(在《经济理论杂志》上发表了经典论文“资本资产定价的套利理论”)。

他试图提出一种比CAPM 传统更好的解释资产定价的理论模型。

经过十几年的发展,APT 在资产定价理论中的地位已不亚于CAPM 。

APT 的研究思路研究者拓展问题的思路是:首先,分析市场是否处于均衡状态;其次,如果市场是非均衡的,分析投资者会如何行动;再次,分析投资者的行为会如何影响市场并最终使市场达到均衡;最后,分析在市场均衡状态下,证券的预期收益由什么决定。

套利定价理论认为,套利行为是现代有效率市场形成(亦即市场均衡价格形成)的一个决定因素。

套利定价理论认为,如果市场未达到均衡状态的话,市场上会存在无风险的套利机会。

一、因素模型套利定价理论的出发点是假设证券的回报率与未知数量的未知因素相联系。

套利定价理论是利用因素模型来描述资产价格的决定因素和均衡价格的形成机理的。

因素模型是一种统计模型。

(一)单因素模型:单因素模型认为证券收益率受到一种因素的影响,一般可以用下面的方程来表示单因素模型:这里, 是因素值, 是证券对这一影响因素的敏感度,即因素F 对于风险资产i 的收益率的影响程度,称它为灵敏度(sensitivity)或者因素负荷(factor loading )。

如果因素等于零,这种证券的收益率等于因素每变动一个单位,收益率 增减 单位。

是随机误差项,它是一个期望值为零、标准差等于 的随机变量。

根据单因素模型中参数的估计,证券i 的预期收益率可以写成:其中 项表示因素预期值为零时证券i 的预期收益率。

(二)多因素模型在现实经济中,影响预期收益率改变的因素往往有若干种,因此用多因素模型取代单因素模型分析证券的收益率,将会更切合实际。

我们首先从多因素模型的特列:两因素模型入手。

1.两因素模型假定收益率决定模型中含有两种因素,模型表达如下:(11.5)这里, 和 是影响证券收益率的两个因素; 和 是证券i 对这两个因素的灵敏度;同前面一样, 为随机误差项; 是当两个因素为零时证券i 的预期收益率。

因素模型与套利定价理论课件1. 简介在金融领域,因素模型与套利定价理论(APT)是两个重要的概念和理论。

它们能够帮助我们理解和解释资产价格的波动,并为投资者提供有益的指导。

本课件将介绍因素模型的基本原理、套利定价理论的应用以及相关的实证研究。

2. 因素模型2.1 基本概念因素模型是用来解释资产收益的模型。

它假设资产的收益可以由若干个因素来解释,而这些因素与资产的风险和回报有关。

常见的因素可以包括市场的整体表现、某个行业的表现、特定的经济指标等。

因素模型的基本公式如下:$$R_i = \\beta_0 + \\beta_1 F_1 + \\beta_2 F_2 + \\cdots + \\beta_n F_n +\\varepsilon_i$$其中,R i代表资产i的收益,$F_1, F_2, \\cdots, F_n$代表因素1至n,$\\beta_1, \\beta_2, \\cdots, \\beta_n$代表资产对各个因素的敏感度,$\\varepsilon_i$代表误差项。

2.2 套利定价理论套利定价理论是基于因素模型的理论。

它认为,如果存在一个因素模型可以很好地解释不同资产之间的收益差异,那么这个模型所确定的因子与资产的风险和回报之间存在着一种固定的关系。

通过利用这种关系,投资者可以识别出被错误定价的资产,并进行套利操作。

2.3 应用案例因素模型和套利定价理论在实际投资中有广泛的应用。

下面是一些常见的应用案例:•资产配置:通过分析资产收益的因素结构,投资者可以根据自身的风险偏好和预期回报来选择适当的资产配置,以实现最优的投资组合。

•风险管理:通过识别和监测不同因素对资产收益的影响,投资者可以及时调整投资组合,降低风险并提高回报。

•套利交易:通过利用因素模型的定价关系,投资者可以发现被低估或高估的资产,并进行相应的套利交易。

3. 实证研究3.1 因素选取在实证研究中,选择适当的因素是十分重要的。

资本资产定价模型资本资产定价模型(Capital Asset Pricing Model,CAPM)CAPM模型的提出CAPM是诺贝尔经济学奖获得者威廉·夏普(William Sharpe) 于1970年在他的著作《投资组合理论与资本市场》中提出的。

他指出在这个模型中,个人投资者面临着两种风险:系统性风险(Systematic Risk):指市场中无法通过分散投资来消除的风险。

比如说:利率、经济衰退、战争,这些都属于不可通过分散投资来消除的风险。

非系统性风险(Unsystematic Risk):也被称做为特殊风险(Unique risk 或Idiosyncratic risk),这是属于个别股票的自有风险,投资者可以通过变更股票投资组合来消除的。

从技术的角度来说,非系统性风险的回报是股票收益的组成部分,但它所带来的风险是不随市场的变化而变化的。

现代投资组合理论(Modern portfolio theory)指出特殊风险是可以通过分散投资(Diversification)来消除的。

即使投资组合中包含了所有市场的股票,系统风险亦不会因分散投资而消除,在计算投资回报率的时候,系统风险是投资者最难以计算的。

资本资产定价模型的目的是在协助投资人决定资本资产的价格,即在市场均衡时,证券要求报酬率与证券的市场风险(系统性风险)间的线性关系。

市场风险系数是用β值来衡量.资本资产(资本资产)指股票,债券等有价证券。

CAPM所考虑的是不可分散的风险(市场风险)对证券要求报酬率之影响,其已假定投资人可作完全多角化的投资来分散可分散的风险(公司特有风险),故此时只有无法分散的风险,才是投资人所关心的风险,因此也只有这些风险,可以获得风险贴水。

[编辑]资本资产定价模型公式夏普发现单个股票或者股票组合的预期回报率(Expected Return)的公式如下:其中,rf(Risk free rate),是无风险回报率,纯粹的货币时间价值;βa是证券的Beta系数,是市场期望回报率(Expected Market Return),是股票市场溢价(Equity Market Premium).CAPM公式中的右边第一个是无风险收益率,比较典型的无风险回报率是10年期的美国政府债券。