2018年新版增值税纳税申报表-Excel公式版

- 格式:xls

- 大小:151.50 KB

- 文档页数:7

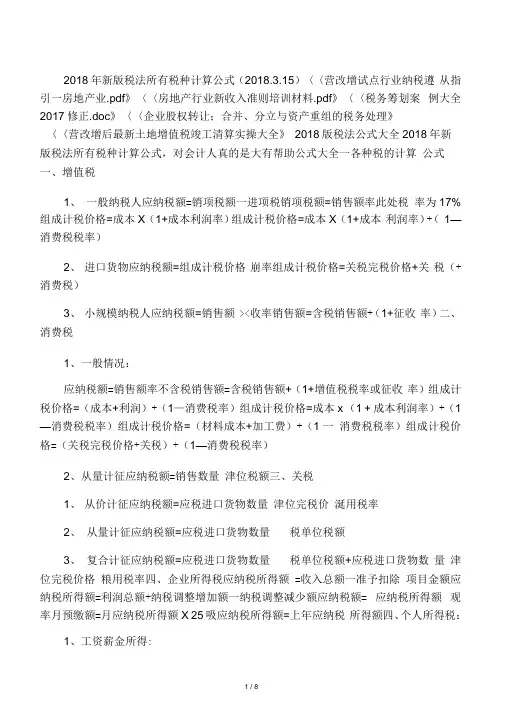

2018年新版税法所有税种计算公式(2018.3.15)《营改增试点行业纳税遵从指引—房地产业.pdf》《房地产行业新收入准则培训材料.pdf》《税务筹划案例大全2017修正.doc》《企业股权转让;合并、分立与资产重组的税务处理》《营改增后最新土地增值税竣工清算实操大全》2018版税法公式大全2018年新版税法所有税种计算公式,对会计人真的是大有帮助公式大全一各种税的计算公式一、增值税1、一般纳税人应纳税额=销项税额—进项税销项税额=销售额×税率此处税率为17%组成计税价格=成本×(1+成本利润率)组成计税价格=成本×(1+成本利润率)÷(1—消费税税率)2、进口货物应纳税额=组成计税价格×税率组成计税价格=关税完税价格+关税(+消费税)3、小规模纳税人应纳税额=销售额×征收率销售额=含税销售额÷(1+征收率)二、消费税1、一般情况:应纳税额=销售额×税率不含税销售额=含税销售额÷(1+增值税税率或征收率)组成计税价格=(成本+利润)÷(1—消费税率)组成计税价格=成本×(1+成本利润率)÷(1—消费税税率)组成计税价格=(材料成本+加工费)÷(1—消费税税率)组成计税价格=(关税完税价格+关税)÷(1—消费税税率)2、从量计征应纳税额=销售数量×单位税额三、关税1、从价计征应纳税额=应税进口货物数量×单位完税价×适用税率2、从量计征应纳税额=应税进口货物数量×关税单位税额3、复合计征应纳税额=应税进口货物数量×关税单位税额+应税进口货物数量×单位完税价格×适用税率四、企业所得税应纳税所得额=收入总额—准予扣除项目金额应纳税所得额=利润总额+纳税调整增加额—纳税调整减少额应纳税额=应纳税所得额×税率月预缴额=月应纳税所得额×25%月应纳税所得额=上年应纳税所得额×1/12五、个人所得税:1、工资薪金所得:应纳税额=应纳税所得额×使用税率—速算扣除数2、稿酬所得:应纳税额=应纳税所得额×使用税率×(1—30%)3、其他各项所得:应纳税额=应纳税所得额×使用税率六、其他税收1、城镇土地使用税年应纳税额=计税土地面积(平方米)×使用税率2、房地产税年应纳税额=应税房产原值×(1—扣除比例)×1.2%或年应纳税额=租金收入×12%3、资源税年应纳税额=课税数量×单位税额4、土地增值税增值税=转让房地产取得的收入—扣除项目应纳税额=∑(每级距的土地增值额×适用税率)5、契税应纳税额计税依据×税率二应纳税额的计算公式(一)增值税计算方法1、直接计税法应纳增值税额:=增值额×增值税税率增值额=工资+利息+租金+利润+其他增值项目-货物销售额的全值-法定扣除项目购入货物金额2、间接计税法扣除税额=扣除项目的扣除金额×扣除税率(1)购进扣税法扣除税额=本期购入扣除项目金额×扣除税率+已由受托方代收代缴的税额(2)实耗扣税法扣除税额=本期实际耗用扣除项目金额×扣除税率+已由受托方代收代交的税额一般纳税人应纳增值税额一般纳税人应纳增值税额=当期销项税额-当期进项税额1、销项税额=销售额×税率销售额=含税销售额/(1+税率)组成计税价格=成本×(1+成本利润率)2、进项税额不得抵扣的进项税额=当月全部进项税额×当月免税项目销售额、非应税项目营业额合计/当月全部销售额、营业额合计小规模纳税人应纳增值税额小规模纳税人应纳增值税额=销售额×征收率销售额=含税销售额/(1+征收率)销售额=含税收入(1+增值税征收率)进口货物应纳增值税额进口货物应纳增值税额=组成计税价格×税率组成计税价格=关税免税价格+关税+消费税三消费税额1、从价定率的计算实行从价定率办法计算的应纳消费税额=销售额×税率(1)、应税消费品的销售额=含增值税的销售额/(1+增值税税率或征收率)(2)、组成计税价格=(成本+利润)/(1-消费税率)(3)、组成计税价格=(材料成本+加工费)/(1-消费税率)(4)、组成计税价格=关税完税价格+关税+应纳消费税税额(5)、组成计税价格=(关税完税价格+关税)/(1-消费税税率)2、从量定额的计算实行从量定额办法计算的应纳消费税额=销售数量×单位数额四企业所得税额应纳税额=应纳税所得额×税率应纳税所得额=收入总额-准予扣除项目金额应纳税所得额=利润总额+(-)税收调整项目金额利润总额=收入总额-成本、费用、损失1、工业企业应纳税所得额公式工业企业应纳税所得额=利润总额+(-)税收调整项目金额利润总额=营业利润+投资收益+营业外收入-营业外支出营业利润=产品销售利润+其他业务利润-管理费用-财务费用产品销售利润=产品销售收入-产品销售成本-产品销售费用-产品销售税金及附加其他业务利润=其他业务收入-其他业务成本-其他销售税金及附加本期完工产品成本=期初在产品自制半成品成本余额+本期产品成本会计-期末在产品自制半成品成本余额本期产品成本会计=材料+工资+制造费用2、商品流通企业应纳税所得额公式应纳税所得额=利润总额+(-)税收调整项目金额利润总额=营业利润+投资收益+营业外收入-营业外支出营业利润=主营业务利润+其他业务利润-管理费用-财务费用-汇兑损失主营业务利润=商品销售利润+代购代销收入商品销售利润=商品销售净额-商品销售成本-经营费用-商品销售税金及附加商品销售净额=商品销售收入-销售折扣与折让3、饮服企业应纳税所得额公式应纳税所得额=利润总额+(-)税收调整项目金额利润总额=营业利润+投资收益+营业外收入-营业外支出营业利润=经营利润+附营业务收入-附营业务成本经营利润=营业收入-营业成本-营业费用-营业税金及附加营业成本=期初库存材料、半成品产成(商)品盘存余额+本期购进材料、商品金额金额-期末库存材料、半成品、产成(商)品盘存余额五个人所得税额1、工资、薪金所得工资、薪金所得应纳个人所得税额=应纳水所得额×适用税率-速算扣除数应纳税所得额=每月收入-3500应纳税额=应纳税所得额×适用税率-速算扣除数应纳税所得额=(不含税所得额-速算扣除数)/(1-税率)2、个体工商户应纳所得税额=应纳税所得额×适用税率-速算扣除数(1)、将当月累计应纳税所得额换算成全年应纳税所得额全年应纳税所得额=当月累计应纳税所得额×12/当月累计经营月份数(2)、计算全年应纳所得税额全年应纳所得税额=全年应纳税所得额×适用税率-速算扣除数(3)、计算当月累计应纳所得税额当月应纳所得税额=全年应纳所得税额×当月累计经营月份数/12(4)、计算本月应纳所得税额本月应纳所得税额=当月累计应纳所得税额-累计已缴所得税额3、稿酬所得应纳所得税额=应纳税所得额×20%×(1-30%)=应纳税所得额×20%×70%4、劳务报酬所得(1)、一次收入在20000元以下时应纳所得税额=应纳税所得额×20%(2)、一次收入20000~50000时应纳所得税额=应纳税所得额×20%+应纳税所得额×20%×50%=应纳税所得额×(20%+10%)(3)一次收入超过50000时应纳所得税税额=应纳税所得额×20%+应纳税所得额×20%×100% =应纳税所得额×(20%+20%)5、财产转让财产转让应纳所得税额=应纳税所得额×20%应纳税所得额=转让财产收入额-财产原值-合理费用6、利息、股息红利所得应纳所得税额=应纳税所得额×20%7、境外个人所得税款扣除限额境外个人所得税税款扣除限额=境内、境外所得按税法计算的应纳税总额×来源于某外国的所得额/境内、外所得总额8、支付给扣缴义务人手续费的计算手续费金额=扣缴的个人所得税额×2%六土地增值税额1、一般计算方法应纳税总额=∑各级距土地增值额×适用税率某级距土地增值额×适用税率土地增值率=土地增值额×100%/扣除项目金额土地增值额=转让房地产收入-扣除项目金额2、简便计税方法(1)、土地增值额未超过扣除项目金额金额50%的应纳税额=土地增值额×30%(2)、土地增值额超过扣除项目金额50%,未超过100%的应纳税额=土地增值额×40%-扣除项目金额×0.05(3)、土地增值额超过扣除项目金额100%、未超过200%的应纳税额=土地增值额×50%-扣除项目金额×0.15(4)土地增值额超过项目金额200% 应纳税额=土地增值额×60%-扣除项目金额×0.35七城市建设维护税应纳城市维护建设税额=(产品销售收入额+营业收入额+其他经营收入额)×地区适用税率应补交税额=实际营业收入额×地区适用税率-已纳税额应退税额=已交税额-核实后的应纳税额八资源税额应纳税额=课税数量×单位税额九车船税1、乘人车、二轮摩托车、三轮摩托车、畜力车、人力车、自行车等车辆的年应纳税额的计算公式为:年应纳税额=车辆拥有量×适用的年税额2、载货车年应纳税额的计算公式为:年应纳税额=载货汽车净吨位×适用的年税额3、客货两用的车应纳税额的计算公式为:年应纳税额=载人部分年应纳税额+载货部分年应纳税额载人部分年应纳税额=载人车适用年税额×50%载货部分年应纳税额=载货部分的净吨位数×适用的年税额4、机动船应纳税额的计算公式:机动船年应纳税额=机动船的净吨位×适用的年税额5、非机动船应纳税额=非机动船的载重吨位×适用的年税额6、新购买的车辆按购期年内的余月数比例征收车船税,其计算公式为:新购买车船应纳车船税额=各种车船的吨位(或辆数)×购进起始月至征期终了的余月数/征期月数补交本期漏报漏缴税额=漏报漏缴车船税的数量(或净吨位、载重吨位)×适用税额/按规定缴库的次数补交本期少交的税款=[应缴车船税的数量(或净吨位、载重吨位)×适用税额/按规定缴库的次数]-已缴税款退还误交的税款=已缴的误交税款退还应计算错误而多交的税款=已入库的税款-重新核实后的应纳税额房产税额年应纳房产税税额=房产评估值×税率月应纳房产税税额=年应纳房产税额/12季应纳房产税税额=年应纳房产税额/4十土地使用税额年应纳土地使用税税额=使用土地的平方米总数×每平方米土地年税额月或季应纳土地使用税税额=年应纳土地使用税额/12(或)4十一印花税额1、购销合同应纳印花税的计算应纳税额=购销金额×3/10002、建设工程勘察设计合同应纳印花税的计算应纳税额=收取的费用×5/100003、加工承揽合同应纳印花税的计算应纳税额=加工及承揽收入×5/100004、建筑安装工程承包合同应纳印花税的计算应纳税额=承包金额×3/100005、财产租赁合同应纳印花税的计算应纳税额=租赁金额×1/10006、仓储保管合同应纳印花税的计算应纳税额=仓储保管费用×1/10007、借款合同应纳印花税的计算应纳税额=借款金额×0.5/100008、财产保险合同应纳印花税的计算应纳税额=保险费收入×1/10009、产权转移书据应纳印花税的计算应纳税额=书据所载金额×6/1000010、技术合同应纳印花税的计算应纳税额=合同所载金额×3/1000011、货物运输合同应纳印花税的计算应纳税额=运输费用×5/1000012、营业账簿应纳印花税的计算(1)记载资金账簿应纳印花税的计算公式为:应纳税额=[(固定资产原值年初数-上年已计算缴纳印花税固定资产原值)+(自有流动资金年初数-上年已计算缴纳印花税自有流动资金总额)]×5/10000(2)其他账簿应纳税额的计算。

2018年新版税法所有税种计算公式(2018.3.15)〈〈营改增试点行业纳税遵从指引一房地产业.pdf》〈〈房地产行业新收入准则培训材料.pdf》〈〈税务筹划案例大全2017修正.doc》〈〈企业股权转让;合并、分立与资产重组的税务处理》〈〈营改增后最新土地增值税竣工清算实操大全》2018版税法公式大全2018年新版税法所有税种计算公式,对会计人真的是大有帮助公式大全一各种税的计算公式一、增值税1、一般纳税人应纳税额=销项税额一进项税销项税额=销售额率此处税率为17%组成计税价格=成本X (1+成本利润率)组成计税价格=成本X (1+成本利润率)+(1—消费税税率)2、进口货物应纳税额=组成计税价格崩率组成计税价格=关税完税价格+关税(+消费税)3、小规模纳税人应纳税额=销售额><收率销售额=含税销售额+(1+征收率)二、消费税1、一般情况:应纳税额=销售额率不含税销售额=含税销售额+(1+增值税税率或征收率)组成计税价格=(成本+利润)+(1—消费税率)组成计税价格=成本x (1 + 成本利润率)+(1 —消费税税率)组成计税价格=(材料成本+加工费)+(1 一消费税税率)组成计税价格=(关税完税价格+关税)+(1—消费税税率)2、从量计征应纳税额=销售数量津位税额三、关税1、从价计征应纳税额=应税进口货物数量津位完税价涎用税率2、从量计征应纳税额=应税进口货物数量税单位税额3、复合计征应纳税额=应税进口货物数量税单位税额+应税进口货物数量津位完税价格粮用税率四、企业所得税应纳税所得额 =收入总额一准予扣除项目金额应纳税所得额=利润总额+纳税调整增加额一纳税调整减少额应纳税额= 应纳税所得额观率月预缴额=月应纳税所得额X 25吸应纳税所得额=上年应纳税所得额四、个人所得税:1、工资薪金所得:应纳税额=应纳税所得额用税率一速算扣除数2、稿酬所得:应纳税额=应纳税所得额用税率X (1 — 30%)3、其他各项所得:应纳税额=应纳税所得额>#用税率六、其他税收1、城镇土地使用税年应纳税额=计税土地面积(平方米)用税率2、房地产税年应纳税额=应税房产原值X (1一扣除比例)X 1.2喊年应纳税额=租金收入X 12%3、资源税年应纳税额=课税数量津位税额4、土地增值税=转让房地产取得的收入一扣除项目应纳税额=£(每级距的土地增值额粮用税率)5、契税应纳税额计税依据崩率二应纳税额的计算公式(一)增值税计算方法1、直接计税法应纳增值税额:=增值额媚值税税率增值额=工资+利息+租金+利润+其他增值项目一货物销售额的全值-法定扣除项目购入货物金额2、间接计税法扣除税额=扣除项目的扣除金额湖除税率(1)购进扣税法扣除税额=本期购入扣除项目金额对口除税率+已由受托方代收代缴的税额(2)实耗扣税法扣除税额=本期实际耗用扣除项目金额对口除税率+已由受托方代收代交的税额一般纳税人应纳增值税额=当期销项税额-当期进项税额1、销项税额=销售额崩率销售额=含税销售额/ (1+税率)组成计税价格=成本X( 1+成本利润率)2、进项税额不得抵扣的进项税额=当月全部进项税额普月免税项目销售额、非应税项目营业额合计/当月全部销售额、营业额合计小规模纳税人应纳增值税额=销售额收率销售额=含税销售额/ (1+征收率)销售额=含税收入(1+增值税征收率)进口货物应纳增值税额=组成计税价格崩率组成计税价格=关税免税价格+关税+消费税三消费税额1、从价定率的计算实行从价定率办法计算的应纳消费税额=销售额溥率(1)、应税消费品的销售额=含增值税的销售额/(1 +增值税税率或征收率)(2)、组成计税价格=(成本+利润)/ (1-消费税率)(3)、组成计税价格=(材料成本+加工费)/ (1-消费税率)(4)、组成计税价格=关税完税价格+关税+应纳消费税税额(5)、组成计税价格=(关税完税价格+关税)/ (1-消费税税率)2、从量定额的计算实行从量定额办法计算的应纳消费税额=销售数量母位数额四企业所得税额应纳税额=应纳税所得额观率应纳税所得额=收入总额-准予扣除项目金额应纳税所得额=利润总额+ (-)税收调整项目金额利润总额=收入总额一成本、费用、损失1、工业企业应纳税所得额公式工业企业应纳税所得额=利润总额+ (-)税收调整项目金额利润总额=营业利润+投资收益+营业外收入-营业外支出营业利润=产品销售利润+其他业务利润一管理费用一财务费用产品销售利润=产品销售收入一产品销售成本—产品销售费用—产品销售税金及附加其他业务利润=其他业务收入—其他业务成本—其他销售税金及附加本期完工产品成本=期初在产品白制半成品成本余额+本期产品成本会计一期末在产品白制半成品成本余额本期产品成本会计=材料+工资+制造费用2、商品流通企业应纳税所得额公式应纳税所得额=利润总额+ (-)税收调整项目金额利润总额=营业利润 +投资收益+营业外收入-营业外支出营业利润=主营业务利润+其他业务利润一管理费用-财务费用-汇兑损失主营业务利润=商品销售利润+代购代销收入商品销售利润=商品销售净额一商品销售成本一经营费用一商品销售税金及附加商品销售净额=商品销售收入-销售折扣与折让3、饮服企业应纳税所得额公式应纳税所得额=利润总额+ (-)税收调整项目金额利润总额=营业利润+投资收益+营业外收入-营业外支出营业利润=经营利润+附营业务收入-附营业务成本经营利润=营业收入-营业成本- 营业费用-营业税金及附加营业成本=期初库存材料、半成品产成(商)品盘存余额+本期购进材料、商品金额-期末库存材料、半成品、产成(商)品盘存余额五个人所得税额1、工资、薪金所得工资、薪金所得应纳个人所得税额=应纳水所得额X®用税率-速算扣除数应纳税所得额=每月收入-3500应纳税额=应纳税所得额X 适用税率-速算扣除数应纳税所得额=(不含税所得额-速算扣除数) /(1-税率)2、个体工商户应纳所得税额=应纳税所得额粮用税率-速算扣除数(1) 、将当月累计应纳税所得额换算成全年应纳税所得额=当月累计应纳税所得额X 12©月累计经营月份数(2) 、计算全年应纳所得税额=全年应纳税所得额X用税率-速算扣除数(3) 、计算当月累计应纳所得税额当月应纳所得税额=全年应纳所得税额挡月累计经营月份数/12(4) 、计算本月应纳所得税额=当月累计应纳所得税额—累计已缴所得税额3、稿酬所得应纳所得税额=应纳税所得额X 20%X( 1-30%)=应纳税所得额X 20%< 70%4、劳务报酬所得(1) 、一次收入在200元以下时应纳所得税额=应纳税所得额X 20%(2) 、一次收入200〜500时应纳所得税额=应纳税所得额X 20%应纳税所得额X 20%< 50%应纳税所得额X (20%+ 10%)(3) 一次收入超过500时应纳所得税税额=应纳税所得额X 20%■应纳税所得额X 20%< 100%应纳税所得额X (20%+ 20%)5、财产转让财产转让应纳所得税额=应纳税所得额X 20%^纳税所得额=转让财产收入额-财产原值-合理费用6、利息、股息红利所得应纳所得税额=应纳税所得额X 20%7、境外个人所得税款扣除限额境外个人所得税税款扣除限额=境内、境外所得按税法计算的应纳税总额X 来源于某外国的所得额/境内、外所得总额8、支付给扣缴义务人手续费的计算手续费金额=扣缴的个人所得税额X 2冻土地增值税额1、一般计算方法应纳税总额=济级距土地增值额粮用税率某级距土地增值额粮用税率土地增值率=土地增值额x 100%fc除项目金额土地增值额=转让房地产收入-扣除项目金额2、简便计税方法(1)、土地增值额未超过扣除项目金额50%勺应纳税额=土地增值额X 30%(2)、土地增值额超过扣除项目金额50%,未超过100%的应纳税额=土地增值额X40%扣除项目金额X 0.05(3)、土地增值额超过扣除项目金额100%、未超过200%勺应纳税额=土地增值额X 50%扣除项目金额X 0.15(4)土地增值额超过项目金额200%应纳税额=土地增值额X 60%扣除项目金额X0.3叱城市建设维护税应纳城市维护建设税额=(产品销售收入额+营业收入额+其他经营收入额)滩区适用税率应补交税额=实际营业收入额滩区适用税率-已纳税额应退税额=已交税额-核实后的应纳税额八资源税额应纳税额=课税数量麻位税额九车船税1、乘人车、二轮摩托车、三轮摩托车、畜力车、人力车、白行车等车辆的年应纳税额的计算公式为:年应纳税额=车辆拥有量粮用的年税额2、载货车年应纳税额的计算公式为:年应纳税额=载货汽车净吨位用的年税额3、客货两用的车应纳税额的计算公式为:年应纳税额=载人部分年应纳税额+载货部分年应纳税额载人部分年应纳税额=载人车适用年税额X 50嗽货部分年应纳税额=载货部分的净吨位数涎用的年税额4、机动船应纳税额的计算公式:机动船年应纳税额=机动船的净吨位涎用的年税额5、非机动船应纳税额= 非机动船的载重吨位粮用的年税额6、新购买的车辆按购期年内的余月数比例征收车船税,其计算公式为:新购买车船应纳车船税额=各种车船的吨位(或辆数)>购进起始月至征期终了的余月数/征期月数补交本期漏报漏缴税额毗报漏缴车船税的数量(或净吨位、载重吨位)适用税额/按规定缴库的次数补交本期少交的税款 =[应缴车船税的数量(或净吨位、载重吨位)粮用税额/按规定缴库的次数]-已缴税款退还误交的税款=已缴的误交税款退还应计算错误而多交的税款=已入库的税款- 重新核实后的应纳税额房产税额年应纳房产税税额=房产评估值崩率月应纳房产税税额昨应纳房产税额/12季应纳房产税税额昨应纳房产税额/4十土地使用税额年应纳土地使用税税额=使用土地的平方米总数海平方米土地年税额月或季应纳土地使用税税额=年应纳土地使用税额/12 (或)4十一印花税额1、购销合同应纳印花税的计算应纳税额=购销金额X2、建设工程勘察设计合同应纳印花税的计算应纳税额=攵取的费用X3、加工承揽合同应纳印花税的计算应纳税额=加工及承揽收入X4、建筑安装工程承包合同应纳印花税的计算应纳税额=承包金额X5、财产租赁合同应纳印花税的计算应纳税额=租赁金额X6、仓储保管合同应纳印花税的计算应纳税额= 仓储保管费用X7、借款合同应纳印花税的计算应纳税额=借款金额X0. 5/1008、财产保险合同应纳印花税的计算应纳税额=保险费收入X9、产权转移书据应纳印花税的计算应纳税额=书据所载金额XI 0、技术合同应纳印花税的计算应纳税额=合同所载金额X1 1、货物运输合同应纳印花税的计算应纳税额呢输费用XI 2、营业账簿应纳印花税的计算(1)记载资金账簿应纳印花税的计算公式为:应纳税额=[(固定资产原值年初数一上年已计算缴纳印花税固定资产原值)+ (白有流动资金年初数一上年已计算缴纳印花税白有流动资金总额)]X (2)其他账簿应纳税额的计算。

excel税额计算公式方法

一。

在日常的财务工作中,Excel 可是咱们的得力助手。

特别是在计算税额这一块儿,那真是能帮上大忙。

1.1 咱得搞清楚要算啥税。

像增值税、所得税、个人所得税等等,每种税的计算规则可不一样。

1.2 比如说增值税,一般纳税人的计算方法就是销项税额减去进项税额。

这销项税额呢,就是销售额乘以税率;进项税额就是购进货物或者服务取得的增值税专用发票上注明的税额。

二。

2.1 那在 Excel 里咋操作呢?先把相关的数据整理好,比如销售额、税率、进项税额这些都整到不同的单元格里。

2.2 然后,在计算税额的单元格里输入公式。

比如说增值税销项税额,就输入“=销售额*税率”,这回车键一敲,税额就出来啦,那叫一个方便快捷。

2.3 再比如说所得税,得先算出应纳税所得额,再乘以税率。

在 Excel 里也是同样的道理,把各个数据填好,公式一输,结果立马呈现。

三。

3.1 这里头可得小心,数据千万别填错,要不然算出来的税额可就差之千里啦。

3.2 还有啊,公式输的时候也得留神,一个标点、一个符号错了,都可能前功尽弃。

掌握好 Excel 税额计算的方法,能让咱们的财务工作事半功倍,又快又准,再也不用为算税额头疼啦!就像俗话说的:“工欲善其事,必先利其器”,Excel 就是咱财务人员的利器,好好用它,准没错!。

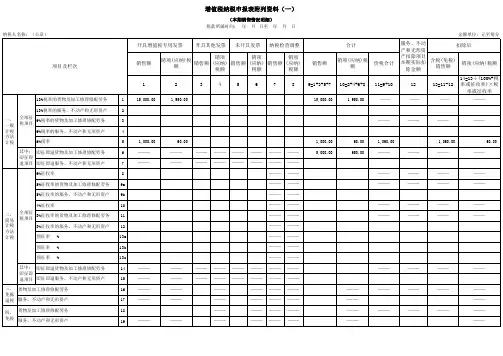

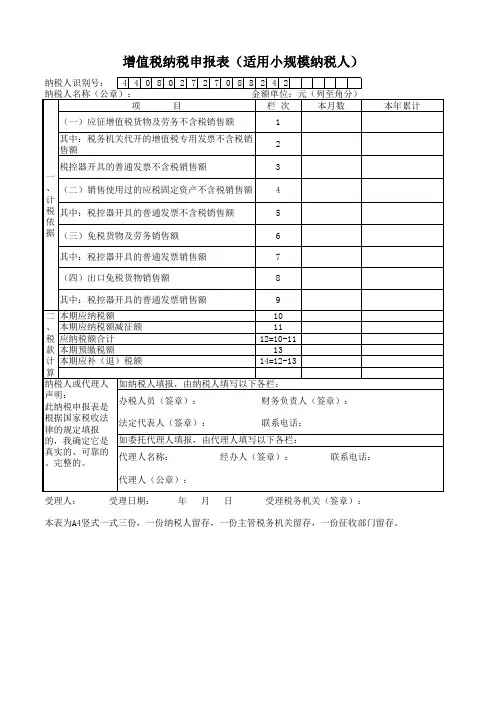

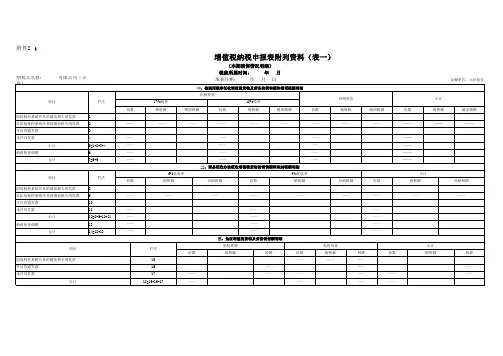

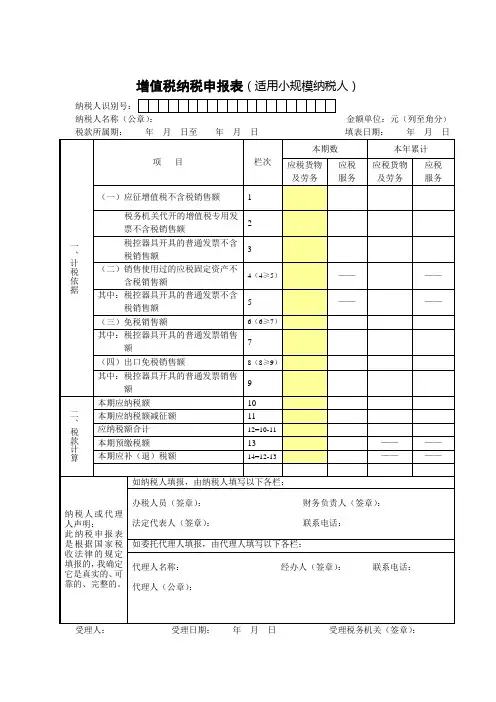

增值税纳税申报表(适用小规模纳税人)金额单位:元(列至角分)受理人:受理日期:年月日受理税务机关(签章):增值税纳税申报表(适用于小规模纳税人)附列资料税款所属期:年月日至年月日填表日期:年月日填表说明一、填报范围:本附列资料适用于应税服务有扣除项目的增值税小规模纳税人填报。

本附列资料各栏次申报项目均不包含免税服务数据。

应税服务扣除项目指根据国家有关营业税改征增值税的税收政策规定,对纳税人按照国家有关营业税政策规定差额征收营业税的,在计算应税服务销售额时,允许从其取得的全部价款和价外费用中扣除的项目。

二、填写项目:(一)本附列资料“税款所属期”是指纳税人申报的增值税应纳税额的所属时间,应填写具体的起止年、月、日。

(二)本附列资料“纳税人名称”栏,填写纳税人单位名称全称,不得填写简称。

(三)本附列资料第1项“期初余额”栏数据,为从本附列资料上期第4项“期末余额”栏转入本期的数额。

(四)本附列资料第2项“本期发生额”栏数据,填写本期发生的根据国家有关营业税改征增值税的税收政策规定,对纳税人按照国家有关营业税政策规定差额征收营业税的,在计算应税服务销售额时,允许从其取得的全部价款和价外费用中扣除的价款数额。

(五)本附列资料第3项“本期扣除额”栏数据,填写应税服务扣除项目本期实际扣除的价款数额。

(六)本附列资料第4项“期末余额”栏数据,填写应税服务扣除额的期末余额。

第4栏“期末余额”=第1栏“期初余额”+第2栏“本期发生额”-第3栏“本期扣除额”(七)本附列资料第5项“全部含税收入”栏数据,填写纳税人提供应税服务,取得的全部价款和价外费用数额。

(八)本附列资料第6项“本期扣除额”栏数据,为本附列资料第3项“本期扣除额”栏数据。

第6栏“本期扣除额”=第3栏“本期扣除额”(九)本附列资料第7项“含税销售额”栏数据,填写应税服务的含税销售额。

第7栏“含税销售额”=第5栏“全部含税收入”-第6栏“本期扣除额”(十)本附列资料第8项“不含税销售额”栏数据,填写应税服务的不含税销售额。

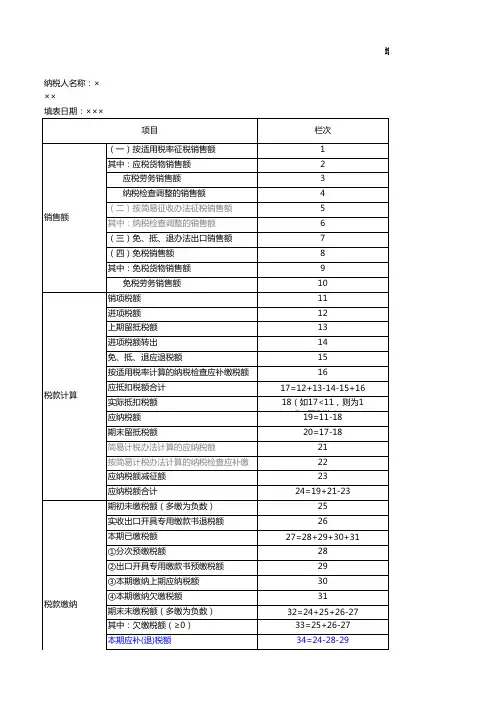

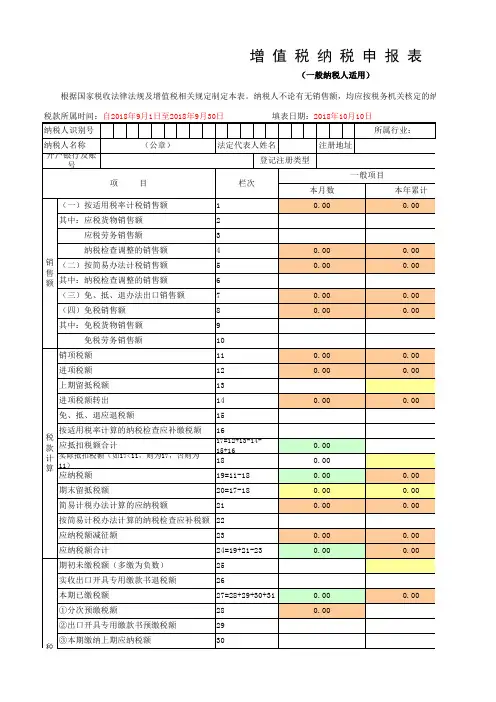

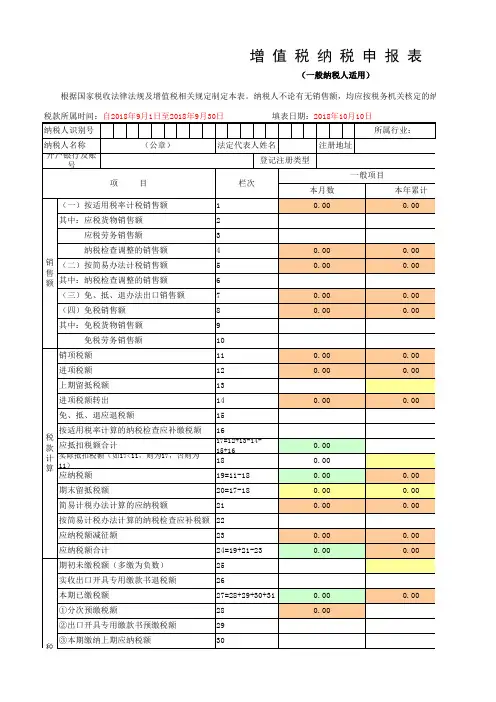

欢迎阅读增值税纳税申报表(适用于增值税一般纳税人)根据《中华人民共和国增值税暂行条例》第二十二条和第二十三条的规定制定本表。

纳税人不论有无销售额,均应按主管税务机关的纳税期限按期填报本表,并于次月一日起十日内,向当地税务机关申报。

税款所属时间:自年月日至年月日填表日期:年月日金额单位:元至角分纳税人识别号所属行业纳税人名称(公章)法定代表人姓注册地址营业地开户银行及帐企业登记注册类型电话号项目栏次一般货物及劳务即征即退货物及劳务本月数本年累计本月数本年累计销售额(一)按适用税率征税货物及劳务销售 1其中:应税货物销售额 2应税劳务销售额 3纳税检查调整的销售额 4(二)按简易征收办法征税货物销售额 5其中:纳税检查调整的销售额 6(三)免、抵、退办法出口货物销售额7 ————(四)免税货物及劳务销售额8 ————其中:免税货物销售额9 ————免税劳务销售额10 ————税额计算销项税额11进项税额12上期留抵税额13 ————进项税额转出14免抵退货物应退税额15 ————按适用税率计算的纳税检查应补缴税16 ————应抵扣税额合计17=————实际抵扣税额18(如17<11,则为17,否则为11)应纳税额19=11-18期末留抵税额20=17-18 ————简易征收办法计算的应纳税额21按简易征收办法计算的纳税检查应补22 ————应纳税额减征额23应纳税额合计24=19+21-23税款缴纳期初未缴税额(多缴为负数)25实收出口开具专用缴款书退税额26 ————本期已缴税项27=28+29+30+31①分次预缴税额28 ————②出口开具专用缴款书缴税额29 ——————③本期缴纳上期应纳税额30④本期缴纳欠缴税额31期末未缴税额(多缴未负数)32=24+25+26-27其中:欠税税额(≥0)33=25+26-27 ————本期应补(退)税额34=24-28-29 ————即征即退实际退税额35 ————期初未缴查补税额36 ————本期入库查补税额37 ————期末未缴查补税额38=16+22+36-37 ————授权声明如果你已授权委托代理人申报,请填写下列资料:为代理一切税务事宜,现授权(地址)为本纳税人的代理人,任何与本申报表有关的往来文件,都可寄予此人。

2018年新版税法所有税种计算公式2018版税法公式大全2018年新版税法所有税种计算公式,对会计人真的是大有帮助一各种税的计算公式一、增值税1、一般纳税人应纳税额=销项税额—进项税销项税额=销售额×税率此处税率为17%组成计税价格=成本×(1+成本利润率)组成计税价格=成本×(1+成本利润率)÷(1—消费税税率)2、进口货物应纳税额=组成计税价格×税率组成计税价格=关税完税价格+关税(+消费税)3、小规模纳税人应纳税额=销售额×征收率销售额=含税销售额÷(1+征收率)二、消费税1、一般情况:应纳税额=销售额×税率不含税销售额=含税销售额÷(1+增值税税率或征收率)组成计税价格=(成本+利润)÷(1—消费税率)组成计税价格=成本×(1+成本利润率)÷(1—消费税税率)组成计税价格=(材料成本+加工费)÷(1—消费税税率)组成计税价格=(关税完税价格+关税)÷(1—消费税税率)2、从量计征应纳税额=销售数量×单位税额三、关税1、从价计征应纳税额=应税进口货物数量×单位完税价×适用税率2、从量计征应纳税额=应税进口货物数量×关税单位税额3、复合计征应纳税额=应税进口货物数量×关税单位税额+应税进口货物数量×单位完税价格×适用税率四、企业所得税应纳税所得额=收入总额—准予扣除项目金额应纳税所得额=利润总额+纳税调整增加额—纳税调整减少额应纳税额=应纳税所得额×税率月预缴额=月应纳税所得额×25%月应纳税所得额=上年应纳税所得额×1/12五、个人所得税:1、工资薪金所得:应纳税额=应纳税所得额×使用税率—速算扣除数2、稿酬所得:应纳税额=应纳税所得额×使用税率×(1—30%)3、其他各项所得:应纳税额=应纳税所得额×使用税率六、其他税收1、城镇土地使用税年应纳税额=计税土地面积(平方米)×使用税率2、房地产税年应纳税额=应税房产原值×(1—扣除比例)×1.2%或年应纳税额=租金收入×12%3、资源税年应纳税额=课税数量×单位税额4、土地增值税增值税=转让房地产取得的收入—扣除项目应纳税额=∑(每级距的土地增值额×适用税率)5、契税应纳税额计税依据×税率二应纳税额的计算公式(一)增值税计算方法1、直接计税法应纳增值税额:=增值额×增值税税率增值额=工资+利息+租金+利润+其他增值项目-货物销售额的全值-法定扣除项目购入货物金额2、间接计税法扣除税额=扣除项目的扣除金额×扣除税率(1)购进扣税法扣除税额=本期购入扣除项目金额×扣除税率+已由受托方代收代缴的税额(2)实耗扣税法扣除税额=本期实际耗用扣除项目金额×扣除税率+已由受托方代收代交的税额一般纳税人应纳增值税额一般纳税人应纳增值税额=当期销项税额-当期进项税额1、销项税额=销售额×税率销售额=含税销售额/(1+税率)组成计税价格=成本×(1+成本利润率)2、进项税额不得抵扣的进项税额=当月全部进项税额×当月免税项目销售额、非应税项目营业额合计/当月全部销售额、营业额合计小规模纳税人应纳增值税额小规模纳税人应纳增值税额=销售额×征收率销售额=含税销售额/(1+征收率)销售额=含税收入(1+增值税征收率)进口货物应纳增值税额进口货物应纳增值税额=组成计税价格×税率组成计税价格=关税免税价格+关税+消费税三消费税额1、从价定率的计算实行从价定率办法计算的应纳消费税额=销售额×税率(1)、应税消费品的销售额=含增值税的销售额/(1+增值税税率或征收率)(2)、组成计税价格=(成本+利润)/(1-消费税率)(3)、组成计税价格=(材料成本+加工费)/(1-消费税率)(4)、组成计税价格=关税完税价格+关税+应纳消费税税额(5)、组成计税价格=(关税完税价格+关税)/(1-消费税税率)2、从量定额的计算实行从量定额办法计算的应纳消费税额=销售数量×单位数额四企业所得税额应纳税额=应纳税所得额×税率应纳税所得额=收入总额-准予扣除项目金额应纳税所得额=利润总额+(-)税收调整项目金额利润总额=收入总额-成本、费用、损失1、工业企业应纳税所得额公式工业企业应纳税所得额=利润总额+(-)税收调整项目金额利润总额=营业利润+投资收益+营业外收入-营业外支出营业利润=产品销售利润+其他业务利润-管理费用-财务费用产品销售利润=产品销售收入-产品销售成本-产品销售费用-产品销售税金及附加其他业务利润=其他业务收入-其他业务成本-其他销售税金及附加本期完工产品成本=期初在产品自制半成品成本余额+本期产品成本会计-期末在产品自制半成品成本余额本期产品成本会计=材料+工资+制造费用2、商品流通企业应纳税所得额公式应纳税所得额=利润总额+(-)税收调整项目金额利润总额=营业利润+投资收益+营业外收入-营业外支出营业利润=主营业务利润+其他业务利润-管理费用-财务费用-汇兑损失主营业务利润=商品销售利润+代购代销收入商品销售利润=商品销售净额-商品销售成本-经营费用-商品销售税金及附加商品销售净额=商品销售收入-销售折扣与折让3、饮服企业应纳税所得额公式应纳税所得额=利润总额+(-)税收调整项目金额利润总额=营业利润+投资收益+营业外收入-营业外支出营业利润=经营利润+附营业务收入-附营业务成本经营利润=营业收入-营业成本-营业费用-营业税金及附加营业成本=期初库存材料、半成品产成(商)品盘存余额+本期购进材料、商品金额金额-期末库存材料、半成品、产成(商)品盘存余额五个人所得税额1、工资、薪金所得工资、薪金所得应纳个人所得税额=应纳水所得额×适用税率-速算扣除数应纳税所得额=每月收入-3500应纳税额=应纳税所得额×适用税率-速算扣除数应纳税所得额=(不含税所得额-速算扣除数)/(1-税率)2、个体工商户应纳所得税额=应纳税所得额×适用税率-速算扣除数(1)、将当月累计应纳税所得额换算成全年应纳税所得额全年应纳税所得额=当月累计应纳税所得额×12/当月累计经营月份数(2)、计算全年应纳所得税额全年应纳所得税额=全年应纳税所得额×适用税率-速算扣除数(3)、计算当月累计应纳所得税额当月应纳所得税额=全年应纳所得税额×当月累计经营月份数/12(4)、计算本月应纳所得税额本月应纳所得税额=当月累计应纳所得税额-累计已缴所得税额3、稿酬所得应纳所得税额=应纳税所得额×20%×(1-30%)=应纳税所得额×20%×70%4、劳务报酬所得(1)、一次收入在20000元以下时应纳所得税额=应纳税所得额×20%(2)、一次收入20000~50000时应纳所得税额=应纳税所得额×20%+应纳税所得额×20%×50%=应纳税所得额×(20%+10%)(3)一次收入超过50000时应纳所得税税额=应纳税所得额×20%+应纳税所得额×20%×100%=应纳税所得额×(20%+20%)5、财产转让财产转让应纳所得税额=应纳税所得额×20%应纳税所得额=转让财产收入额-财产原值-合理费用6、利息、股息红利所得应纳所得税额=应纳税所得额×20%7、境外个人所得税款扣除限额境外个人所得税税款扣除限额=境内、境外所得按税法计算的应纳税总额×来源于某外国的所得额/境内、外所得总额8、支付给扣缴义务人手续费的计算手续费金额=扣缴的个人所得税额×2%六土地增值税额1、一般计算方法应纳税总额=∑各级距土地增值额×适用税率某级距土地增值额×适用税率土地增值率=土地增值额×100%/扣除项目金额土地增值额=转让房地产收入-扣除项目金额2、简便计税方法(1)、土地增值额未超过扣除项目金额金额50%的应纳税额=土地增值额×30%(2)、土地增值额超过扣除项目金额50%,未超过100%的应纳税额=土地增值额×40%-扣除项目金额×0.05(3)、土地增值额超过扣除项目金额100%、未超过200%的应纳税额=土地增值额×50%-扣除项目金额×0.15(4)土地增值额超过项目金额200%应纳税额=土地增值额×60%-扣除项目金额×0.35七城市建设维护税应纳城市维护建设税额=(产品销售收入额+营业收入额+其他经营收入额)×地区适用税率应补交税额=实际营业收入额×地区适用税率-已纳税额应退税额=已交税额-核实后的应纳税额八资源税额应纳税额=课税数量×单位税额九车船税1、乘人车、二轮摩托车、三轮摩托车、畜力车、人力车、自行车等车辆的年应纳税额的计算公式为:年应纳税额=车辆拥有量×适用的年税额2、载货车年应纳税额的计算公式为:年应纳税额=载货汽车净吨位×适用的年税额3、客货两用的车应纳税额的计算公式为:年应纳税额=载人部分年应纳税额+载货部分年应纳税额载人部分年应纳税额=载人车适用年税额×50%载货部分年应纳税额=载货部分的净吨位数×适用的年税额4、机动船应纳税额的计算公式:机动船年应纳税额=机动船的净吨位×适用的年税额5、非机动船应纳税额=非机动船的载重吨位×适用的年税额6、新购买的车辆按购期年内的余月数比例征收车船税,其计算公式为:新购买车船应纳车船税额=各种车船的吨位(或辆数)×购进起始月至征期终了的余月数/征期月数补交本期漏报漏缴税额=漏报漏缴车船税的数量(或净吨位、载重吨位)×适用税额/按规定缴库的次数补交本期少交的税款=[应缴车船税的数量(或净吨位、载重吨位)×适用税额/按规定缴库的次数]-已缴税款退还误交的税款=已缴的误交税款退还应计算错误而多交的税款=已入库的税款-重新核实后的应纳税额房产税额年应纳房产税税额=房产评估值×税率月应纳房产税税额=年应纳房产税额/12季应纳房产税税额=年应纳房产税额/4十土地使用税额年应纳土地使用税税额=使用土地的平方米总数×每平方米土地年税额月或季应纳土地使用税税额=年应纳土地使用税额/12(或)4十一印花税额1、购销合同应纳印花税的计算应纳税额=购销金额×3/10002、建设工程勘察设计合同应纳印花税的计算应纳税额=收取的费用×5/100003、加工承揽合同应纳印花税的计算应纳税额=加工及承揽收入×5/100004、建筑安装工程承包合同应纳印花税的计算应纳税额=承包金额×3/100005、财产租赁合同应纳印花税的计算应纳税额=租赁金额×1/10006、仓储保管合同应纳印花税的计算应纳税额=仓储保管费用×1/10007、借款合同应纳印花税的计算应纳税额=借款金额×0.5/100008、财产保险合同应纳印花税的计算应纳税额=保险费收入×1/10009、产权转移书据应纳印花税的计算应纳税额=书据所载金额×6/1000010、技术合同应纳印花税的计算应纳税额=合同所载金额×3/1000011、货物运输合同应纳印花税的计算应纳税额=运输费用×5/1000012、营业账簿应纳印花税的计算(1)记载资金账簿应纳印花税的计算公式为:应纳税额=[(固定资产原值年初数-上年已计算缴纳印花税固定资产原值)+(自有流动资金年初数-上年已计算缴纳印花税自有流动资金总额)]×5/10000(2)其他账簿应纳税额的计算。