山西汾酒2020年一季度财务分析详细报告

- 格式:rtf

- 大小:1.01 MB

- 文档页数:36

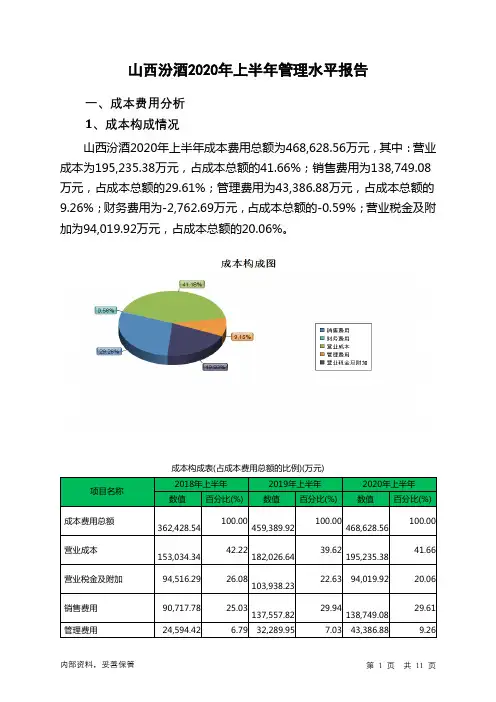

山西汾酒2020年财务分析详细报告一、资产结构分析1.资产构成基本情况山西汾酒2020年资产总额为1,977,853.49万元,其中流动资产为1,580,795.62万元,主要以存货、货币资金、其他流动资产为主,分别占流动资产的40.19%、29.14%和1.95%。

非流动资产为397,057.87万元,主要以固定资产、递延所得税资产、在建工程为主,分别占非流动资产的44.34%、28.38%和13.28%。

资产构成表(万元)项目名称2018年2019年2020年数值百分比(%) 数值百分比(%) 数值百分比(%)总资产1,182,896.37 100.00 1,606,777.21100.00 1,977,853.49100.00流动资产901,619.03 76.22 1,264,241.2978.68 1,580,795.6279.92存货315,604.81 26.68525,812.1132.72635,355.0232.12货币资金10.96 24.67 460,671.4 23.29129,610.64 396,359.98其他流动资产71,877.6 6.08 52,216.54 3.25 30,835.65 1.56非流动资产281,277.34 23.78342,535.9221.32397,057.8720.08固定资产159,857.17 13.51161,861.2210.07176,064.018.90递延所得税资产56,527.23 4.78 83,344.25 5.19112,683.395.70在建工程30,579.58 2.59 51,064.16 3.18 52,710.58 2.672.流动资产构成特点企业营业环节占用的资金数额较大,约占企业流动资产的40.93%,说明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

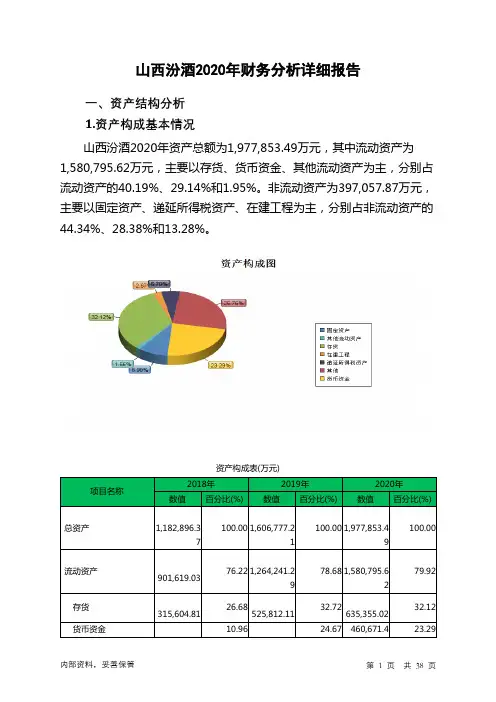

目录一、公司基本内容介绍和行业现状 (2)(一)公司基本介绍 (2)(二)行业现状 (3)二、财务报告分析 (4)(一)偿债能力分析 (4)1、短期偿债能力 (4)2、长期偿债能力 (4)(二)运营能力分析 (5)(三)盈利能力分析 (5)1、销售盈利 (5)2、资本利润 (5)3、每股收益 (6)(四)发展能力 (6)(五)现金流量表中相关现金流量数据分析公司偿债能力、收益质量71、偿债能力 (7)2、收益质量 (8)(六)杜邦分析 (9)(七)该公司存在的问题及改进措施 (11)三、三年筹资、投资变化以及存在问题 (11)(一)筹资活动 (11)(二)投资活动 (12)四、独立董事制度 (14)(一)山西汾酒股份有限公司关于独立董事规定 (14)(二)独立董事制度对公司治理的影响 (14)(三)独立董事真正的独立 (15)五、股票分置改革 (15)(一)股票分置改革时间、方式及数量 (15)(二)限售股解禁 (16)六、会计政策的选择和变更以及信息披露的完整性问题 . 18(一)会计政策变更 (18)(二)会计估计变更 (18)(三)年度报告披露 (19)(一)自身优势 (20)(二)2012年后的行业发展前景 (20)(三)市盈率比较 (21)一、公司基本内容介绍和行业现状(一)公司基本介绍山西杏花村汾酒集团有限责任公司为国有独资公司,以生产经营中国名酒—-汾酒、竹叶青酒为主营业务,年产名优白酒5万吨,是全国最大的名优白酒生产基地之一。

山西汾酒集团下属3个全资子公司,7个控股子公司,3个参股子公司,3个隶属单位。

核心企业汾酒厂股份有限公司为公司最大子公司,1993年在上海证券交易所挂牌上市,为中国白酒第一股,山西第一股.汾酒集团经营特点:首先,产品结构调整由低档向中高档趋势明显,替代部分中低档产品份额,近几年销售收入和利润率大幅增长.其次,白酒行业集中程度高,两极分化日趋严重,想成了不同程度的寡占市场结构,汾酒集团独占一方市场。

山西汾酒股份财务报表分析报告一、引言山西汾酒股份有限公司是中国著名的白酒生产企业,成立于1949年,总部位于山西省晋城市。

本报告旨在对山西汾酒股份财务报表进行详细分析,以评估公司的财务状况和经营绩效。

二、财务报表概述山西汾酒股份的财务报表包括资产负债表、利润表和现金流量表。

这些报表提供了公司在特定会计期间内的财务信息,反映了其资产、负债、收入和支出的状况。

三、资产负债表分析资产负债表反映了公司在特定日期的资产、负债和所有者权益。

通过分析该报表,我们可以了解公司的资产结构和负债状况。

1. 资产分析山西汾酒股份的资产主要包括流动资产和非流动资产。

流动资产包括现金、应收账款、存货等,非流动资产包括固定资产、投资性房地产等。

2. 负债分析负债部分包括流动负债和非流动负债。

流动负债包括应付账款、短期借款等,非流动负债包括长期借款、应付债券等。

3. 所有者权益分析所有者权益是指公司所有者对公司资产的权益。

它包括股本、资本公积、盈余公积等。

通过分析所有者权益的变动,我们可以了解公司的盈利能力和财务稳定性。

四、利润表分析利润表反映了公司在特定会计期间内的收入和支出情况。

通过分析利润表,我们可以了解公司的销售收入、成本、税前利润和净利润等关键指标。

1. 销售收入分析销售收入是公司主要的收入来源,通过分析销售收入的增长率和结构,我们可以了解公司的市场份额和产品竞争力。

2. 成本分析成本包括直接成本和间接成本。

通过分析成本的构成和变动,我们可以了解公司的生产效率和成本控制能力。

3. 税前利润和净利润分析税前利润是指在扣除税前费用后,公司的利润情况。

净利润是指在扣除税后费用后,公司的利润情况。

通过分析税前利润和净利润的变动,我们可以了解公司的盈利能力和经营效益。

五、现金流量表分析现金流量表反映了公司在特定会计期间内的现金流入和流出情况。

通过分析现金流量表,我们可以了解公司的现金流动性和经营活动的现金收支情况。

1. 经营活动现金流量分析经营活动现金流量是指公司通过日常经营活动产生的现金流入和流出情况。

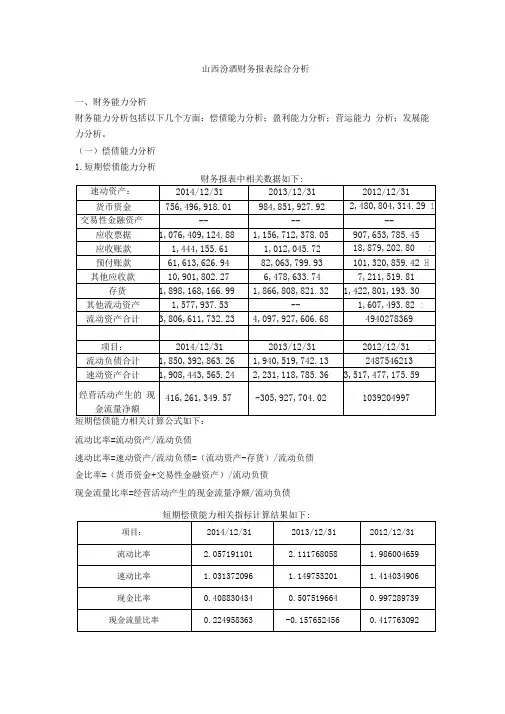

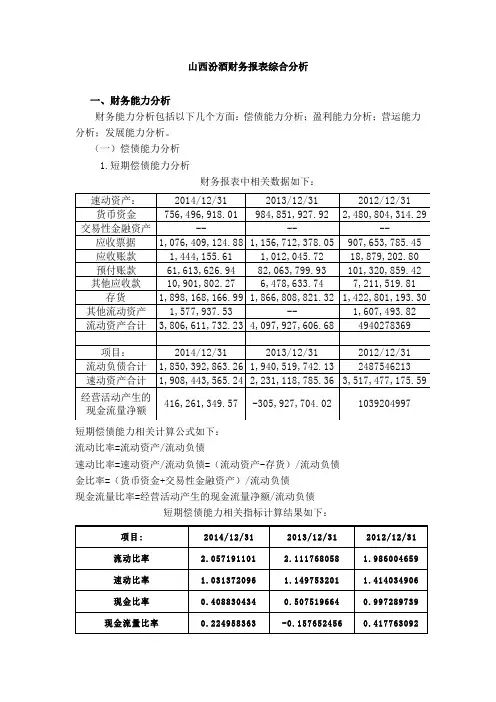

山西汾酒财务报表综合分析一、财务能力分析财务能力分析包括以下几个方面:偿债能力分析;盈利能力分析;营运能力分析;发展能力分析。

(一)偿债能力分析1.短期偿债能力分析财务报表中相关数据如下:流动比率=流动资产/流动负债速动比率=速动资产/流动负债=(流动资产-存货)/流动负债金比率=(货币资金+交易性金融资产)/流动负债现金流量比率=经营活动产生的现金流量净额/流动负债短期偿债能力相关指标计算结果如下:(1)对山西汾酒近三年短期偿债能力相关指标进行纵向比较,相关折线图如—流动比率 ■ 速动比率 亠现金比率 现金流量比率-0.5通过纵向比较可以看出:① 近三年流动比率先增加后减少,说明 2014年山西汾酒的短期偿债能力有 所降低。

② 近三年现金比率、速动比率逐年降低,说明山西汾酒的短期偿债能力有逐 年下降的趋势。

③ 现金流量比率先减小后降低,2013年现金流量比率降低的主要原因是由于 销售商品收到的现金减少,最终导致经营活动产生的现金流量净额降低。

(2)下面将山西汾酒短期偿债能力近三年平均指标同四川五粮液进行横向 比较:近三年平均指标: 山西汾酒 四川五粮液流动比率 2.051654606 4.84 速动比率 1.198386734 3.896666667 现金比率0.637879946 3.159251197 现金流量比率0.1616896660.139254364横向比较对比图下:2.521.510.52012 年2013年 2014年通过横向比较可以看出:① 近三年,山西汾酒的平均流动比率、 速动比率和现金比率均与四川五粮液 相差很大,说明相比于四川五粮液,山西汾酒的短期偿债能力有待提升。

② 现金流量比率用于衡量企业经营活动所产生的现金流量可以抵偿流动负 债的程度,该比率越高,说明企业的财务弹性越好。

山西汾酒与四川五粮液的现 金流量比率相差不大,说明其财务弹性相对还可以。

2.长期偿债能力分析财务报表中相关数据如下:项目: 2014/12/31 2013/12/312012/12/31资产总计 5,786,101,809.64 5,816,694,598.12 6,112,154,800.87 负债合计1,850,392,863.26 1,940,519,742.13 2,487,546,212.74所有者权益合计3,935,708,946.383,876,174,855.99 3,624,608,588.13长期偿债能力相关计算公式如下: 资产负债率=负债总额/资产总额 债务股权比率=负债总额/股东权益 权益乘数二资产总额/股东权益长期偿债能力相关指标计算结果如下:4 32 1 0□山西汾酒 ■四川五粮液iS 动比率速动比率 现金比率 现金流量比率(1)对山西汾酒近三年长期偿债能力相关指标进行纵向比较,相关折线图如通过纵向比较可以看出:①资产负债率越低,表明企业资产对负债的保障能力越高,企业的长期偿债能力越强。

山西杏花村汾酒厂股份有限公司(600809)财务分析报告院系名称商学院学生姓名宋金霞学生学号201008061025专业班级财管10-2财务报告总体说明由于商业环境的复杂化和高度不确定性,投资者、债权人、经营者做出正确决策离不开财务分析。

财务分析是以会计核算和报表资料及其他相关资料为依据,采用一系列专门的分析技术和方法,对企业等经济组织过去和现在有关筹资活动、投资活动、经营活动、分配活动的盈利能力、营运能力、偿债能力和增长能力状况等进行分析与评价的经济管理活动。

它是为企业的投资者、债权人、经营者及其他关心企业的组织或个人了解企业过去、评价企业现企业未来做出正确决策提供准确的信息或依据。

本文对山西杏花村汾酒厂股份有限公司的分析,是在已经进行了战略分析,财务报表,财务效率分析的基础上进行的分析评价。

通过建立财务指标体系,并通过比较其近几年的各项财务比例数据的变化趋势,研究企业经营中的问题以及企业的成长性与风险。

并且通过各项指标的综合评价预测企业的发展的前景,站在投资者的角度,做出相应的投资评价,以利于投资者调整投资决策,获取最大效益。

目录1公司简介 (4)2所在行业基本情况 (4)3公司业务概要 (5)4公司近年来财务状况及市场表现 (4)5 财务效率分析 (6)5.1财务效率分析概要 (6)5.2 盈利能力分析 (7)5.5 营运能力分析 (9)5.4 偿债能力分析 (12)5.5 发展能力分析 (15)5.6 山西汾酒近三年杜邦分析 (18)6公司存在的问题 (20)7重大关联交易及对公司的影响 (20)8公司前景及可能面临的风险 (21)9企业业绩综合评价 (23)10工作建议 (25)11总结 (27)1公司简介山西杏花村汾酒集团有限责任公司为国有独资公司,以生产经营中国名酒——汾酒、竹叶青酒为主营业务,年产名优白酒5万吨,是全国最大的名优白酒生产基地之一。

公司下设22个子、分公司,员工8000人,占地面积230万平方米,建筑面积76万平方米。

山西汾酒公司财务分析的案例报告目录一、前言 (2)二、相关理论概述 (2)(-)财务分析的定义 (2)(二)财务分析的方法 (3)1比较分析法 (3)2.比率分析法 (3)3.因素分析法 (3)4、山西汾酒财务分析 (4)(―)公司介绍 (4)(二)汾酒集团公司发展情况 (4)1白酒饮料产品更新的速度快 (4)2.技术密集化,更加重视研发环节 (4)3.白酒饮料的出口规模整体平稳 (4)4.逐渐向新型国际化战略转型 (5)5.线上营销及多元化布局成为行业发展新动力 (5)(三)公司财务指标分析 (6)1偿债能力分析 (6)2.盈利能力分析 (6)3.营运能力分析 (7)4.发展能力分析 (9)四、山西汾酒财务分析存在的问题 (9)(-)销售费用居高不下 (9)(二)应收账款管理不善 (10)(三)盈利能力有待提高 (10)(四)短期偿债风险大 (10)四、山西汾酒财务的优化建议 (10)(-)控制销售成本 (10)(二)提升盈利能力.................................................. H (Ξ)改进应收账款管理 (11)(四)提高短期偿债能力 (12)结论 (12)参考文献 (14)一、前言在技术创新和信息技术快速发展的背景下,财务分析不但需要保证分析的可靠性和相关性,还需要以及时性为指导价值原则,为决策者提供有效的信息。

所以,要想全面了解一家公司的财务状况,首先要打破报表分析的常规思维,实施多层次的综合财务分析。

由于疫情的爆发,全球经济发展遭受了不可逆转的重大影响,联合国在《2023年世界经济形势与展望年中报告》中做出预测,受到疫情的影响,发达国家的经济将会萎缩5%,发展中国家的经济将会萎缩0.7%(张静雅,陈思雨,王雪,2023)。

并且据调查数据显示,2023年世界贸易收入降低了15%o另外,国际货币基金组织(IMF)明确指出:就全球而言,中国是今年唯一有望实现增长的国家经济体(李翔宇,赵心琳,2023)。

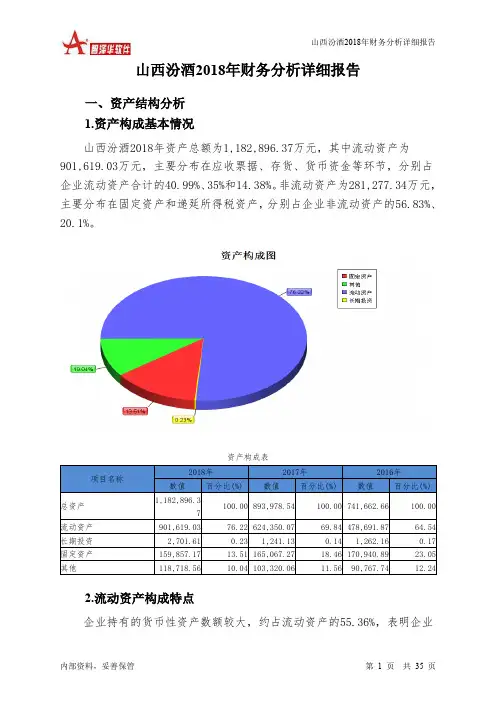

山西汾酒2018年财务分析详细报告一、资产结构分析1.资产构成基本情况山西汾酒2018年资产总额为1,182,896.37万元,其中流动资产为901,619.03万元,主要分布在应收票据、存货、货币资金等环节,分别占企业流动资产合计的40.99%、35%和14.38%。

非流动资产为281,277.34万元,主要分布在固定资产和递延所得税资产,分别占企业非流动资产的56.83%、20.1%。

资产构成表2.流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的55.36%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

企业营业环节占用的资金数额较大,约占企业流动资产的35%,说明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

流动资产构成表3.资产的增减变化2018年总资产为1,182,896.37万元,与2017年的893,978.54万元相比有较大增长,增长32.32%。

4.资产的增减变化原因以下项目的变动使资产总额增加:应收票据增加150,779.24万元,存货增加85,665.04万元,其他流动资产增加42,673.89万元,递延所得税资产增加25,420.57万元,货币资金增加7,379.15万元,其他非流动资产增加1,726.94万元,长期投资增加1,460.48万元,长期待摊费用增加296.37万元,共计增加315,401.68万元;以下项目的变动使资产总额减少:应收账款减少101.73万元,应收利息减少260.41万元,其他应收款减少390.89万元,无形资产减少701.11万元,固定资产减少5,210.1万元,预付款项减少8,475.33万元,在建工程减少11,344.28万元,共计减少26,483.85万元。

增加项与减少项相抵,使资产总额增长288,917.83万元。

5.资产结构的合理性评价从资产各项目与营业收入的比例关系来看,2018年应收账款所占比例基本合理。

山西汾酒财务报表综合分析一、财务能力分析财务能力分析包括以下几个方面:偿债能力分析;盈利能力分析;营运能力分析;发展能力分析。

(一)偿债能力分析1.短期偿债能力分析财务报表中相关数据如下:速动资产:2014/12/312013/12/312012/12/31货币资金756,496,918.01984,851,927.922,480,804,314.29交易性金融资产------应收票据1,076,409,124.881,156,712,378.05907,653,785.45应收账款1,444,155.611,012,045.7218,879,202.80预付账款61,613,626.9482,063,799.93101,320,859.42其他应收款10,901,802.276,478,633.747,211,519.81存货1,898,168,166.991,866,808,821.321,422,801,193.30其他流动资产1,577,937.53--1,607,493.82流动资产合计3,806,611,732.234,097,927,606.684940278369项目:2014/12/312013/12/312012/12/31流动负债合计1,850,392,863.261,940,519,742.132487546213速动资产合计1,908,443,565.242,231,118,785.363,517,477,175.59经营活动产生的416,261,349.57-305,927,704.021*********现金流量净额短期偿债能力相关计算公式如下:流动比率=流动资产/流动负债速动比率=速动资产/流动负债=(流动资产-存货)/流动负债金比率=(货币资金+交易性金融资产)/流动负债现金流量比率=经营活动产生的现金流量净额/流动负债短期偿债能力相关指标计算结果如下:项目:2014/12/312013/12/312012/12/31流动比率 2.057191101 2.111768058 1.986004659速动比率 1.031372096 1.149753201 1.414034906现金比率0.4088304340.5075196640.997289739现金流量比率0.224958363-0.1576524560.417763092(1)对山西汾酒近三年短期偿债能力相关指标进行纵向比较,相关折线图如下:-0.50.511.522.52012年2013年2014年流动比率速动比率现金比率现金流量比率通过纵向比较可以看出:①近三年流动比率先增加后减少,说明2014年山西汾酒的短期偿债能力有所降低。

山西汾酒财务报表分析山西杏花村汾酒集团有限责任公司成立于2002年3月,是以白酒生产销售为主,集贸易、旅游、餐饮等为一体的国家大型一档企业,山西杏花村汾酒厂股份有限公司为汾酒集团核心子公司,成立于1985年,1993年在上海证券交易所挂牌上市(股票代码600809),为中国白酒第一股,山西第一股。

汾酒是清香型白酒的典型代表,采用“地缸固态分离发酵、清蒸二次清”的传统酿造工艺生产,该酿造工艺已列入国家非物质文化遗产第一批名录。

公司拥有全国一流的酿酒技术队伍和酿酒勾贮设备,拥有系统完善的ISO9001:2000质量保证体系,是全国食品饮料业、全国轻工业最佳企业之一,是山西省农业产业化的龙头企业,也是山西省食品产业调整和振兴规划中的重点龙头企业,是山西省综改实验的排头兵。

2、公司经营状况根据山西汾酒2017年年报,截止2017年底,公司全年实现营业收入60.37亿元,同比增长37.06%;营业利润13.85亿元,同比增长48.96%;归属于上市公司股东的净利润9.44亿元,同比增长56.02%。

截至2017年12月31日,公司总资产达89.40亿元,净资产53.39亿元,净资产收益率为18.89%。

公司目前收入以中高价白酒为主导,占主营业务收入的比重为62%。

二、资产负债表分析1、资产分析2014年山西汾酒流动资产总额相对上年下降了7.11%,从2015年开始,流动资产总额开始呈上升趋势,2015年和2016年分别上升了12.02%和12.26%,2017年增长率则高达30.43%。

山西汾酒2013年-2016年存货小幅度增长,在2016年增长幅度只有0.05%,说明山西汾酒这在2012年-2016年发展态势一般,但是应收账款在2015年和2016年却大幅增长;存货在2017年则增长了19.84%,说明山西汾酒发展态势开始有恢复的迹象,采购量与备货量相应增加,以应对旺盛的市场需求,应收账款相应减少;货币资金在2013年和2014年呈下降趋势,在2015年才开始上升,由于货币资金与企业资产规模和业务收支规模密切相关,可能是由于企业生产加速,对周转资金的需求量增加,也可能是由于经营业绩好,净现金流增加。

西京学院本科毕业设计(论文)任务书

注:本表一式三份。

一份交学院存档,一份学生留存,一份指导教师留存。

本科毕业设计(论文)开题报告

题目:山西汾酒公司财务风险及防范对策分析

该行不要删除

院系:(三号仿宋,加粗,居中)

专业:(专业全称,三号仿宋,加粗,居中)学号:(三号仿宋,加粗,居中)

姓名:(三号仿宋,加粗,居中)

导师:(三号仿宋,加粗,居中)

2018年12月

教务处制

开题报告填表说明

1.开题报告作为毕业设计(论文)答辩委员会对学生答辩资格审查的依据材料之一。

此报告应在指导教师指导下,经指导教师签署意见及所在学院审查后生效。

2.开题报告内容必须按教务处统一设计的电子文档标准格式填写,以A4纸双面打印,字体为小4号宋体,最小行距22磅。

3.开题报告字数应在1500字以上,参考文献应不少于12篇(不包括辞典、手册,其中外文文献至少2篇,汉语国际教育专业不做硬性要求),文中引用参考文献处应标出文献序号,“参考文献”应按照国标GB 7714—87《文后参考文献著录规则》的要求书写。

4.指导教师意见和所在教学单位意见用黑色水笔书写,并亲笔签名、盖章。

西京学院本科毕业设计(论文)开题报告

1.。

资产负债表垂直分析文档编制序号:[KKIDT-LLE0828-LLETD298-POI08]山西汾酒资产负债表垂直分析一、资产负债表结构变动情况的一般分析评价(一)资产结构的分析评价1.从静态方面分析企业的流动资产占总资产的比重为%,而非流动资产只占了%。

从中,可以得出结论:企业的流动性很强,偿债能力强,财务风险小,资产弹性较大;但是流动资产占得比重高,会影响企业的获利能力,流动资产的获利能力较弱,而且大量闲置的资金,也会增加企业的管理成本。

2.从动态方面分析从动态角度看,企业的流动资产比重略有下降,下降了%,而企业的非流动负债增加了%。

但是流动资产与非流动资产的比重变化幅度很小,流动资产依然占据很大的比重。

这说明该公司的资产结构相对比较稳定。

(二)资本结构的分析评价1.从静态方面分析企业的负债占权益总额的百分比为%,而所有者权益所占比重为%。

资产负债率比较低,财务风险低。

企业的资产主要来自所有者权益。

但是,企业筹资成本高,利润会相应减少。

2.从动态方面分析企业负债的比重下降了%,相应的,企业所有者权益比重上升了%。

这样,企业的财务风险进一步减小,财务实力进一步提高,而筹资成本进一步增加。

但是各项目的比重增减变化不大,表明公司资本结构还是比较稳定的。

二、资产结构、负债结构和股东权益结构的具体分析评价(一)资产结构的具体分析评价1.经营资产与非经营资产的比例关系从经营资产与非经营资产结构分析表中可以看出,企业的经营资产占了整个资产总计的%,而非经营资产只占了企业总资产的一小部分。

这样有利于提高企业的经营效益。

虽然,同上期相比,经营资产下降了%,但是下降的幅度不大,而且,经营资产仍然占据很高的比重。

这是值得肯定的。

在经营资产中,占据主要地位的是货币资金、存货和固定资产。

这些都是生产经营中的主要基础。

可以维持企业的生产经营。

2.固定资产与流动资产的比例关系半年度,企业的流动资产比重为%,固定资产比重为%。

石河子大学经济与管理学院学士学位论文论文题目山西汾酒盈利能力分析学号姓名专业会计学班级会计20091班指导教师职称中国·新疆·石河子二 一三年五月目录摘要 (1)关键词 (1)Abstract (1)引言 (2)一、绪论 (2)(一)选题背景 (2)(二)研究意义 (2)(三)研究目的 (3)(四)研究对象 (3)二、上市公司盈利能力的相关理论 (3)(一)有关概念 (3)(二)上市公司盈利能力的评价 (4)三、山西汾酒盈利能力分析 (4)(一)公司概况 (4)(二) 白酒行业现状 (5)(三)具体分析与评价 (5)四、同行业盈利能力比较 (9)(一)销售毛利率比较分析 (9)(二)总资产收益率比较分析 (9)(三)净资产收益率比较分析 (10)(四)每股收益比较分析 (10)五、山西汾酒盈利能力的总体评价及建议 (10)(一)总体评价 (10)(二)不足及建议 (11)参考文献 (13)山西汾酒盈利能力分析摘要:随着我国市场经济的发展,企业的财务状况受到人们越来越多的关注,企业的盈利能力也就成为了社会的聚焦点之一,如何才能对企业盈利能力作出合理的判断和准确的分析,也就引起了广大投资者的关注。

本文运用盈利能力分析的相关财务指标,从企业的营业盈利能力、资产盈利能力、资本盈利能力的角度,对山西汾酒财务状况和经营情况进行分析,以此对山西汾酒盈利能力作出合理的评价,帮助公司改善经营管理,充分利用现有资源,提高行业竞争能力和获利能力。

关键词:山西汾酒、盈利能力、指标、分析Abstract:With the development of our market economy, the financial situation of enterprises more and more attention by people, the profitability of enterprises has become one of the focus point of the society, how to make a reasonable judgment and accurate analysis of the profitability of the business, also caused the majority of investors attention. In this paper, using the profitability analysis of related financial indicators, from the enterprise business profitability, asset profitability, capital profitability point of view, carries on the analysis to the Shanxi Fenjiu financial conditions and operating conditions, in order to make a reasonable evaluation of Shanxi Fenjiu profitability, help the company to improve management, make full use of existing resources, improve the industry competition ability and the profit ability.Keywords: Shanxi Fenjiu, profitability, index, analysis引言企业进行盈利能力分析的目的是想利用企业盈利能力的相关指标反映和衡量企业的经营业绩,并且通过盈利能力分析发现企业经营管理中存在的问题,以便企业更好的经营。

山西汾酒数字化转型下盈利模式及财务评价研究山西汾酒数字化转型下盈利模式及财务评价研究一、引言随着信息技术的高速发展和互联网的普及,数字化转型已经成为许多企业实现可持续发展的关键之一。

在中国传统行业中,酒业一直以来都是一个重要的经济支柱,而山西汾酒作为中国最为著名的白酒品牌之一,面临着数字化转型的迫切需求。

本文将研究山西汾酒数字化转型下的盈利模式及其财务评价,探讨数字化转型对企业财务状况的影响。

二、山西汾酒的数字化转型1. 数字化转型的背景与意义山西汾酒数字化转型的背景在于信息技术的迅猛发展,全球消费者对于品牌的认可度和购买体验要求的提高,以及与市场竞争对手的差距不断拉大。

数字化转型可以提高山西汾酒在供应链、销售渠道、市场营销等方面的效率和竞争力,实现品牌的快速增长和盈利能力的提升。

2. 数字化转型的发展目标山西汾酒数字化转型的发展目标主要包括:优化供应链管理,提高生产效率;建立多元化的销售渠道和精准的营销模式;提升品牌形象和消费者体验;加强数据管理和分析能力。

三、山西汾酒数字化转型下的盈利模式1. 典型盈利模式分析a) 电商平台销售模式:通过与电商平台合作,将产品直接销售给消费者,减少渠道环节,降低中间成本,提高销售利润。

b) 微商直销模式:通过微商渠道招募代理商或销售人员,直接向消费者销售产品,提高产品营销效果,并享受代理商或销售人员的提成。

c) 移动支付与会员制度模式:通过推出移动支付和会员制度,提升消费者购买便利性和忠诚度,增加销售额。

d) 数据分析与投放广告模式:通过分析消费者行为数据,精准投放广告,提高广告转化率,增加广告收入。

2. 盈利模式的优劣势评价山西汾酒数字化转型下不同盈利模式存在以下优劣势:a) 电商平台销售模式:优势在于拓宽销售渠道,提高销售量和利润,但需要考虑与电商平台的合作条件和成本。

b) 微商直销模式:优势在于能够直接接触消费者,提高销售效果和忠诚度,但要注意渠道质量控制和代理商的管理。

山西汾酒集团资产负债表分析汾酒集团是以白酒生产销售为主,集贸易、旅游、餐饮等为一体的国家大型一档企业,集团下属5个全资子公司,11个控股子公司,2个分公司,1个隶属单位。

集团现有员工近10000人。

其中,山西杏花村汾酒厂股份有限公司为汾酒集团核心子公司,于1993年在上海证券交易所挂牌上市,为中国白酒第一股,山西第一股。

对一个企业进行财务分析主要可以从财务报表入手。

企业的资产负债表揭示了企业拥有或控制的能用货币表现的经济资源即资产总规模及具体的分布形态,从表中可以评价企业的短期偿债能力和长期偿债能力,可以对企业财务状况的发展趋势和资源利用情况做出判断和评价,还可以对企业的财务状况和经营成果做出整体评价。

下面对汾酒集团的资产负债表分别从项目质量分析、垂直分析、水平分析和总体评价以全面理解汾酒集团的财务状况。

一、项目质量分析资产项目质量,是指资产的变现能力、能被企业在未来进一步利用或与其他资产组合增值的质量。

资产质量的好坏,主要表现为资产的帐面价值量与其变现价值量或被进一步利用的潜在价值量之间的差异上。

资产质量分析,指分析资产账面价值与“实际价值”之间的差异。

首先分析汾酒集团的资产和权益结构。

汾酒集团资产结构和比率分析汾酒集团所有者权益结构及比率分析汾酒集团资产结构图从上述图表中可知,汾酒集团资产的流动性有所下降,而流动负债也有所下降,这对企业偿还流动负债的压力影响较小。

非流动资产和非流动负债变化不大,说明企业对负债总额的偿债能力较为稳定,企业整体的经营风险和资产状况较为稳定。

(一)比率分析1、流动比率近三年白酒行业的流动比率呈稳步上升趋势,但山西汾酒的流动比率处于平稳状态。

说明山西汾酒在白酒行业中短期偿债能力下降。

山西汾酒的流动比率2012~2013呈现出上升的趋势,2013~2014 呈现出下降的趋势,2014年更接近适宜比率2,表明企业的短期偿债能力较强。

2、速动比率速动资产指标进一步体现了企业的流动资产变现能力与流动负债的比率。

山西汾酒2020年一季度财务分析详细报告

一、资产结构分析

1.资产构成基本情况

山西汾酒2020年一季度资产总额为1,495,342.87万元,其中流动资产为1,163,636.11万元,主要分布在存货、货币资金、其他流动资产等环节,分别占企业流动资产合计的42.81%、31.95%和6.5%。

非流动资产为331,706.76万元,主要分布在递延所得税资产和在建工程,分别占企业非流动资产的18.68%、14.29%。

资产构成表

项目名称

2020年一季度2019年一季度2018年一季度

数值百分比(%) 数值百分比(%) 数值百分比(%)

总资产1,495,342.8

7

100.00

1,296,929.5

6

100.00 893,978.54 100.00

流动资产1,163,636.1

1

77.82

1,024,256.0

9

78.98 767,903.14 85.90

长期投资3,346.05 0.22 1,820.85 0.14 1,241.13 0.14 固定资产0 0.00 155,350.97 11.98 165,067.27 18.46 其他328,360.71 21.96 115,501.65 8.91 -40,233.01 -4.50

2.流动资产构成特点

企业营业环节占用的资金数额较大,约占企业流动资产的42.81%,说明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

企业持有的货币性资产数额较大,约占流动资产的31.95%,表明企业的支付能力和应变能力较强。

但应当关注货币资金的投向。

流动资产构成表

项目名称

2020年一季度2019年一季度2018年一季度

数值百分比(%) 数值百分比(%) 数值百分比(%)

流动资产1,163,636.1

1

100.00

1,024,256.0

9

100.00 767,903.14 100.00

存货498,108.59 42.81 358,835.17 35.03 233,848.18 30.45 应收账款634.24 0.05 3,512.26 0.34 10,150.76 1.32 其他应收款0 0.00 0 0.00 3,481.82 0.45 交易性金融资产0 0.00 0 0.00 0 0.00 应收票据0 0.00 193,705.33 18.91 326,523.92 42.52 货币资金371,774.75 31.95 372,099.46 36.33 134,154.81 17.47 其他293,118.53 25.19 96,103.88 9.38 59,743.64 7.78

3.资产的增减变化

2020年一季度总资产为1,495,342.87万元,与2019年一季度的

1,296,929.56万元相比有较大增长,增长15.3%。

4.资产的增减变化原因

以下项目的变动使资产总额增加:存货增加139,273.42万元,在建工程增加15,240.48万元,其他非流动资产增加12,401.93万元,递延所得税资产增加10,498.78万元,无形资产增加9,013.4万元,长期投资增加

1,525.2万元,其他流动资产增加1,213.53万元,共计增加189,166.76万元;以下项目的变动使资产总额减少:应收利息减少112.97万元,长期待摊费用减少127.69万元,货币资金减少324.71万元,应收账款减少2,878.02万元,预付款项减少5,606.07万元,固定资产减少155,350.97万元,应收票

据减少193,705.33万元,共计减少358,105.76万元。

增加项与减少项相抵,使资产总额增长168,939万元。

5.资产结构的合理性评价

从资产各项目与营业收入的比例关系来看,2020年一季度应收账款所占比例基本合理。

存货所占比例过高。

6.资产结构的变动情况

与2019年一季度相比,2020年一季度存货占营业收入的比例出现不合理增长。

从流动资产与收入变化情况来看,流动资产增长快于营业收入增长,资产的盈利能力增加。

因此与2019年一季度相比,资产结构趋于改善。

主要资产项目变动情况表

项目名称

2020年一季度2019年一季度2018年一季度

数值增长率(%) 数值增长率(%) 数值增长率(%)

流动资产1,163,636.1

1

13.61

1,024,256.0

9

33.38 767,903.14 0

长期投资3,346.05 83.76 1,820.85 46.71 1,241.13 0 固定资产0 -100 155,350.97 -5.89 165,067.27 0 存货498,108.59 38.81 358,835.17 53.45 233,848.18 0 应收账款634.24 -81.94 3,512.26 -65.4 10,150.76 0 货币性资产371,774.75 -34.29 565,804.79 22.82 460,678.73 0

二、负债及权益结构分析

1.负债及权益构成基本情况

山西汾酒2020年一季度负债总额为608,866.5万元,资本金为

87,152.83万元,所有者权益为886,476.37万元,资产负债率为40.72%。

在负债总额中,流动负债为603,802.19万元,占负债和权益总额的40.38%;

非流动负债为5,064.3万元,金融性负债占资金来源总额的0.34%。

负债及权益构成表

项目名称

2020年一季度2019年一季度2018年一季度

数值百分比(%) 数值百分比(%) 数值百分比(%)

负债及权益总额1,495,342.8

7

100.00

1,296,929.5

6

100.00

1,045,564.2

2

100.00

所有者权益886,476.37 59.28 743,274.72 57.31 610,408.7 58.38 流动负债603,802.19 40.38 549,883.22 42.40 433,642.51 41.47 非流动负债5,064.3 0.34 3,771.63 0.29 1,513.01 0.14

2.流动负债构成情况

企业经营活动派生的负债资金数额较多,约占流动负债的27.72%,资金成本相对较低。

企业来自于收入分配性的负债约占流动负债的17.02%。