中国股市行业轮动投资时钟探究 作者:边柞而

- 格式:pdf

- 大小:1.55 MB

- 文档页数:23

寻找中国的投资时钟据上证报称,2011年四季度的“股债双杀”行情令许多投资者大惑不解。

不少个股估值已经很低,却仍在下跌。

通常股市与债市的走势负相关,但是这次债市却与股市一起暴跌不止。

所有的策略仿佛都失去了作用。

这使我们不得不反思过去行业内注重个股选择,强调阿尔法的投资策略。

当经济整体处于下行阶段时,阿尔法带来的贡献很容易被贝塔的负贡献抹杀。

因此,不可因为对于阿尔法的执著而偏废了整体经济的研究。

自上而下的经济分析应该成为策略性资产配置的起点。

如何将经济分析与资产配置相结合?美林“投资时钟”是一种值得借鉴的工具。

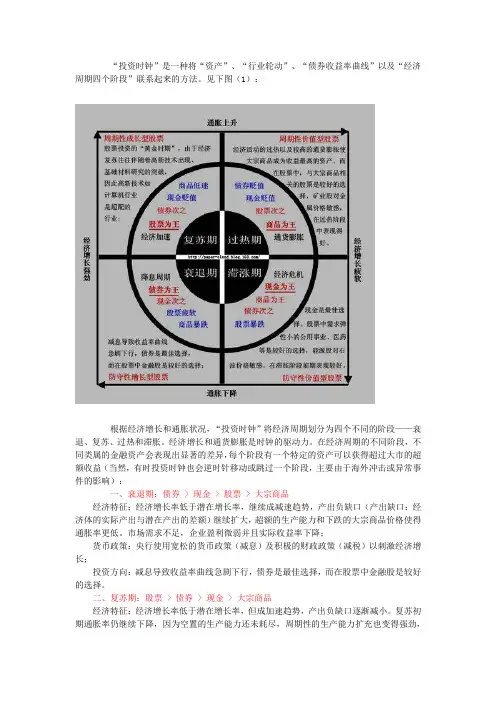

美林“投资时钟”是一种将资产、行业轮动、债券收益率曲线和经济周期四个阶段联系起来的方法。

根据经济增长和通胀状况,“投资时钟”将经济周期划分为四个不同的阶段——衰退、复苏、过热和滞胀,将经济周期循环往复闭环形式。

衰退阶段:GDP增长乏力,过剩产能以及不断下降的商品价格驱动通货膨胀走低。

企业盈利微薄,实际收益(ROA)下降,失业率处于高位。

中央银行为了增加就业,促使经济返回到可持续增长路径上而采用宽松的货币政策,最常见的方式是降低利率,债券收益率曲线下行而且陡峭。

此阶段债券是最好的资产选择。

复苏阶段:宽松的货币政策发挥效力,经济加速增长到长期增长趋势附近。

然而,此时通货膨胀继续回落,因为剩余产能尚未消耗干净,周期性生产增长强劲。

企业利润急剧恢复,但央行为了保持来之不易的经济复苏和就业率的改善仍将保持宽松的货币政策,此阶段是股权投资者的“黄金时期”。

过热阶段:生产增长减缓,生产能力接近极限,通货膨胀开始上升。

央行为了降低通胀,开始提高利率,进入加息周期,货币政策开始从宽松进入中性,甚至接近从紧,意图驱使经济返回到可持续增长路径上,此阶段大宗商品是最佳的资产选择。

滞胀阶段:GDP增长降低到长期增长趋势以下,但通货膨胀率继续上升。

由于企业盈利恶化,股票市场表现糟糕,紧缩的货币政策又导致了债券的熊市,出现股债双杀。

“投资时钟”是一种将“资产”、“行业轮动”、“债券收益率曲线”以及“经济周期四个阶段”联系起来的方法。

见下图(1):根据经济增长和通胀状况,“投资时钟”将经济周期划分为四个不同的阶段——衰退、复苏、过热和滞胀。

经济增长和通货膨胀是时钟的驱动力。

在经济周期的不同阶段,不同类属的金融资产会表现出显著的差异,每个阶段有一个特定的资产可以获得超过大市的超额收益(当然,有时投资时钟也会逆时针移动或跳过一个阶段,主要由于海外冲击或异常事件的影响):一、衰退期:债券 > 现金 > 股票 > 大宗商品经济特征:经济增长率低于潜在增长率,继续成减速趋势,产出负缺口(产出缺口:经济体的实际产出与潜在产出的差额)继续扩大,超额的生产能力和下跌的大宗商品价格使得通胀率更低。

市场需求不足,企业盈利微弱并且实际收益率下降;货币政策:央行使用宽松的货币政策(减息)及积极的财政政策(减税)以刺激经济增长;投资方向:减息导致收益率曲线急剧下行,债券是最佳选择,而在股票中金融股是较好的选择。

二、复苏期:股票 > 债券 > 现金 > 大宗商品经济特征:经济增长率低于潜在增长率,但成加速趋势,产出负缺口逐渐减小。

复苏初期通胀率仍继续下降,因为空置的生产能力还未耗尽,周期性的生产能力扩充也变得强劲,企业盈利上升,复苏后期随着经济活动的加速通胀也逐渐上行;货币政策:中央银行仍保持低利率的宽松政策,债券的收益率处于低位;投资方向:股票投资的“黄金时期”,由于经济复苏往往伴随着高新技术出现、基础材料研究的突破,因此高新技术如计算机行业是超配的行业。

三、过热期:大宗商品 > 股票 > 现金/债券经济特征:经济增长率超过潜在经济增长率,呈加速趋势,市场需求旺盛,企业产品库存减少,固定资产投资增加,导致企业利润明显增加,产出的正缺口逐渐扩大,经济活动的加速使通胀进一步上升。

虽物价和利率已经提高,但生产的发展和利润的增加幅度会大于物价和利率的上涨幅度,推动股价大幅上扬;货币政策:央行加息以求降温,加息使收益率曲线上行并变得平缓,债券的表现非常糟糕;投资方向:经济活动的过热以及较高的通货膨胀使大宗商品成为收益最高的资产。

A股市场行业轮动的统计分析结论与参考文献关于《A股市场行业轮动的统计分析结论与参考文献》,是我们特意为大家整理的,希望对大家有所帮助。

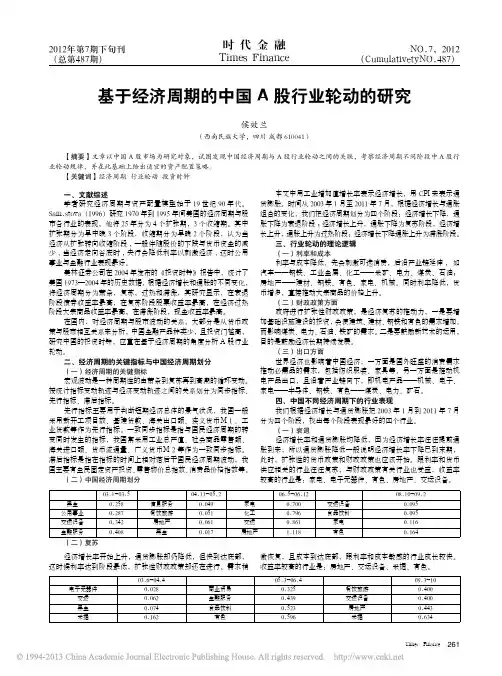

本篇论文目录导航:【题目】中国A股市场各行业轮动规律探析【第一章】中国各行业间的周期性变化研究绪论【第二章】股市行业轮动规律浅析【第三章】2000年以来各行业间的轮动研究设计【第四章】股市大类行业板块间的轮动规律实证研究【结论/参考文献】A股市场行业轮动的统计分析结论与参考文献第5 章结论5.1 结论本文基于申万一级行业分类指数日收盘价数据,选取1999 年12 月30 日至2013年1 月16 日时段内样本,结合聚类分析与小波分析方法,对我国 A 股市场行业轮动规律进行了探索性研究,得到以下几点结论:(1)23 个一级行业指数日收盘价数据的统计特征表现出了极大的不同,研究区间内序列均值从1010 点到3264 点不等。

其中食品饮料、采掘行业指数日收盘价序列平均值、标准差居于各行业之首;信息设备、电子两个行业指数日收盘价序列均值、标准差、最大值均为行业间最小值,位于全部行业末端。

此外,23 个序列偏度值与峰度值均否定了序列的正态性特征。

在偏度值方面,序列均呈现出正偏态,而各个序列峰度值则分别位于标准两侧,不尽相同。

(2)采用以皮尔逊相关系数为相似性度量的聚类分析,很好的将23 个行业划分为 3 类:以纺织服装、信息服务为代表的“稳定型行业”;以采掘、医药生物为代表的“波动型行业”;以公用事业、黑色金属为代表的“异常凸起型行业”.直观的比较 3 类行业指数日收盘价近12 年来的变化趋势图,发现三个行业在2008 年金融危机前后,均发生了不同类型的变化。

可以初步认为,我国股市在经历了2008 年金融危机后,绝大多数行业指数运行规律发生了变化。

(3)基于全部样本聚类分析结果,在行业轮动规律研究实证部分,本文截取了2008 年10 月10 之后(含当天)的数据进行深入到行业轮动规律研究。

基于投资时钟原理的中国大类资产配置研究与实证郜哲【期刊名称】《河北经贸大学学报》【年(卷),期】2015(000)003【摘要】The classic Merrill Lynch Investment clock theory proposed an efficient way to link the real economic growth and asset allocation together. The theory uses the economic growth indicators and inflation expectations indicators to draw a global picture of economic cycle, can enhance the long-term rate of return of the overall portfolio due to they can improve the higher-yielding assets at the right stage of the economic cycle. In this paper, we applied an empirical research on the Chinese broad heading asset allocation, analyzed the differences between our selection of macroeconomic indicators and that of ripe economic entity, pointed out that leading and lagging index of the National Bureau which are more in line with Chinese economic characteristics and they are the best indictors to be applied to divide the economy cycle. According to manifestations at different stages, we investigated China's four categories of assets (cash, bonds, commodities, stocks) of the economic cycle, we revealed that the Business cycle phenomenon existed in Chinese economic growth. At last, we use the asset index data to do the empiric research, applied this theory and Monte Carlo simulated mean-variance model, the asset allocation can be optimized to obtain higher yields and lower maximum retracement.%经典的美林证券投资时钟原理可以将实体经济增长与大类资产配置联系起来,利用经济增长和通货膨胀预期指标对经济周期进行划分,并在经济周期各个阶段提高该阶段内收益较高的资产配比,能极大提升整体资产组合的长期收益率。

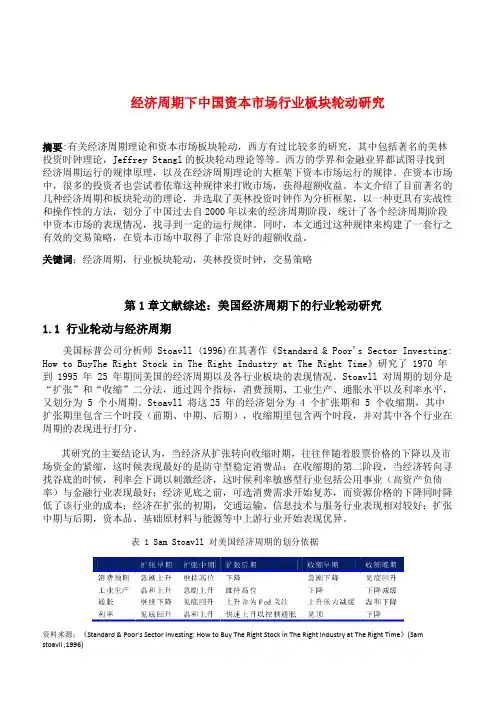

经济周期下中国资本市场行业板块轮动研究摘要:有关经济周期理论和资本市场板块轮动,西方有过比较多的研究,其中包括著名的美林投资时钟理论,Jeffrey Stangl的板块轮动理论等等。

西方的学界和金融业界都试图寻找到经济周期运行的规律原理,以及在经济周期理论的大框架下资本市场运行的规律。

在资本市场中,很多的投资者也尝试着依靠这种规律来打败市场,获得超额收益。

本文介绍了目前著名的几种经济周期和板块轮动的理论,并选取了美林投资时钟作为分析框架,以一种更具有实战性和操作性的方法,划分了中国过去自2000年以来的经济周期阶段,统计了各个经济周期阶段中资本市场的表现情况,找寻到一定的运行规律。

同时,本文通过这种规律来构建了一套行之有效的交易策略,在资本市场中取得了非常良好的超额收益。

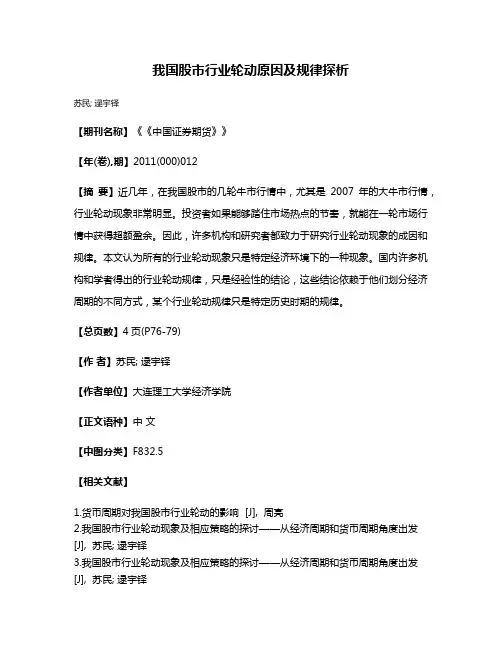

关键词:经济周期,行业板块轮动,美林投资时钟,交易策略第1章文献综述:美国经济周期下的行业轮动研究1.1 行业轮动与经济周期美国标普公司分析师 Stoavll (1996)在其著作《Standard & Poor's Sector Investing: How to BuyThe Right Stock in The Right Industry at The Right Time》研究了 1970 年到1995 年 25 年期间美国的经济周期以及各行业板块的表现情况。

Stoavll 对周期的划分是“扩张”和“收缩”二分法,通过四个指标,消费预期、工业生产、通胀水平以及利率水平,又划分为 5 个小周期。

Stoavll 将这25 年的经济划分为 4 个扩张期和 5 个收缩期,其中扩张期里包含三个时段(前期、中期、后期),收缩期里包含两个时段,并对其中各个行业在周期的表现进行打分。

其研究的主要结论认为,当经济从扩张转向收缩时期,往往伴随着股票价格的下降以及市场资金的紧缩,这时候表现最好的是防守型稳定消费品;在收缩期的第二阶段,当经济转向寻找谷底的时候,利率会下调以刺激经济,这时候利率敏感型行业包括公用事业(高资产负债率)与金融行业表现最好;经济见底之前,可选消费需求开始复苏,而资源价格的下降同时降低了该行业的成本;经济在扩张的初期,交通运输、信息技术与服务行业表现相对较好;扩张中期与后期,资本品、基础原材料与能源等中上游行业开始表现优异。

我国股市行业轮动原因及规律探析

苏民; 逯宇铎

【期刊名称】《《中国证券期货》》

【年(卷),期】2011(000)012

【摘要】近几年,在我国股市的几轮牛市行情中,尤其是2007年的大牛市行情,行业轮动现象非常明显。

投资者如果能够踏住市场热点的节奏,就能在一轮市场行情中获得超额盈余。

因此,许多机构和研究者都致力于研究行业轮动现象的成因和规律。

本文认为所有的行业轮动现象只是特定经济环境下的一种现象。

国内许多机构和学者得出的行业轮动规律,只是经验性的结论,这些结论依赖于他们划分经济周期的不同方式,某个行业轮动规律只是特定历史时期的规律。

【总页数】4页(P76-79)

【作者】苏民; 逯宇铎

【作者单位】大连理工大学经济学院

【正文语种】中文

【中图分类】F832.5

【相关文献】

1.货币周期对我国股市行业轮动的影响 [J], 周亮

2.我国股市行业轮动现象及相应策略的探讨——从经济周期和货币周期角度出发[J], 苏民; 逯宇铎

3.我国股市行业轮动现象及相应策略的探讨——从经济周期和货币周期角度出发[J], 苏民; 逯宇铎

4.基于关联规则的我国股市行业轮动现象研究 [J], 周彩节

5.经济周期框架下A股市场行业轮动与传导机制研究 [J], 赖萱

因版权原因,仅展示原文概要,查看原文内容请购买。

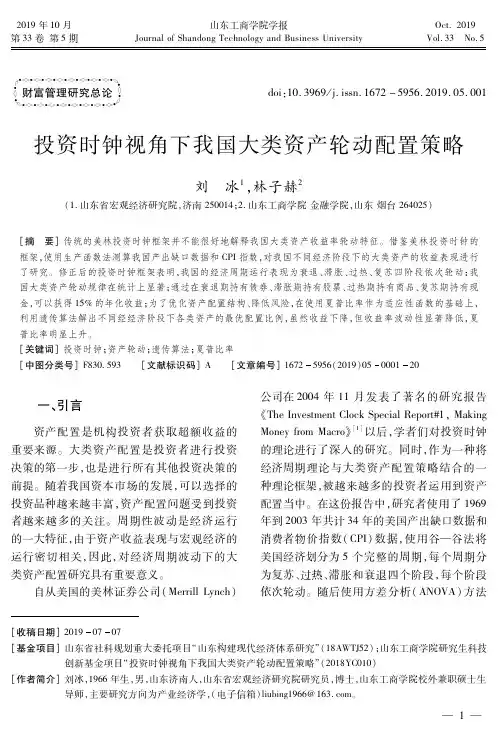

投资时钟在我国资本市场的实践探索摘要:作为一种新兴的投资决策借鉴工具,美林“投资时钟”是一种将资产、行业轮动、债券收益率曲线和经济周期四个阶段联系起来的分析方法。

运用该理论可以通过对各经济周期中不同资产的风险收益情况进行分析,合理选择资产配置方案。

本文将投资时钟理论应用于我国资本市场,使用宏观经济数据确定了完整的时钟周期,并对这一时期各主要资产的风险收益情况按照周期中的不同阶段进行统计分析。

研究表明,投资时钟理论对于我国资本市场的走势预期、资产配置决策以及风险管理等方面具有较强的实践意义。

关键词:投资时钟;经济周期;中国资本市场一、投资时钟介绍投资时钟是由美林证券根据美国完整的超过30年的资产和行业回报率数据提出的投资概念,即将经济周期分为衰退、复苏、过热和滞涨四个阶段,每一个阶段都由经济增长和通胀的变动方向来唯一确定;同时每一阶段都对应债券、股票、大宗商品或现金中的某一特定资产类别。

(一)长期增长和经济周期从长期看,经济增长取决于生产要素的可获得性、劳动力、资本和生产能力的提高。

从短期看,经济经常偏离可持续的增长路径。

政策制定者的工作就是要使其回复到可持续增长路径上来。

在潜能之下的经济增长会使经济面临通货紧缩的压力,而经济增长持续保持在潜能之上则会导致破坏性通胀。

美林投资时钟理论采用产出缺口来描述经济增长走势,用CPI来描述通胀。

拐点判断方面,金融市场上一贯将增长率的短期偏离认为是其长期趋势的改变。

正确地识别拐点可以通过改变资产配置而盈利,但生硬套用该理论也可能会出现错误。

针对上述情况,美林的投资时钟理论中引入了增长评分卡的概念,增长评分卡是一个基于央行政策、OECD领先指标、商业信心指数和实际GDP市场共识预测的扩散指数。

它是关于GDP增长方向的很好的6个月的领先指标,可有效用于拐点判断。

(二)经济周期的4个阶段美林将经济周期分为4个阶段——衰退、复苏、过热和滞胀。

1.衰退阶段。

经济增长停滞,产能过剩和大宗商品价格下跌驱使通胀降低。

中国A股市场的行业轮动现象分析--基于动量和反转交易策略的检验武文超【摘要】行业轮动现象是股票市场上常见的一种现象。

通过动量和反转交易的思想,利用沪深300行业指数对我国A股市场的行业轮动现象进行了实证检验。

对交易测试的结果反映出我国A股市场的行业动量现象在日和月的时间区间上相当明显,而在周的时间区间表现为阶段性的行业轮动和动量现象。

研究结果一定程度上证实了我国A股市场行业轮动现象的短期性和特殊性,此外,对于投资者的投资实践也有一定的借鉴意义。

【期刊名称】《金融理论与实践》【年(卷),期】2014(000)009【总页数】4页(P111-114)【关键词】股票市场;行业轮动;反转交易;动量交易【作者】武文超【作者单位】河南省社会科学院金融与财贸研究所,河南郑州 450002【正文语种】中文【中图分类】F830.91在股票市场上,一个行业指的是一组经营相同或类似业务的公司股票的集合。

由于宏观经济和产业等经济因素的影响,同一行业内公司的经营前景和盈利的变动相关度很高。

因此,同一行业或者板块内股价会经常出现齐涨齐跌的现象。

行业轮动是板块现象的一种,指的是股票市场上不同行业的股票表现出交替上涨或下跌的现象,即呈现出所谓“轮动”的情况。

行业轮动出现的原因是多种多样的,既可能来自于技术面因素,也可能来自于基本面因素。

例如某公司发布并购的消息,在市场上引起了大量的买单出现。

这可能会被市场认为是该行业的股票在未来上涨前景的信号,从而导致大量资金流入,进而推动整个板块的上涨。

基本面的因素同样会导致行业轮动,例如财政和货币政策的调整、新技术的出现、经济环境的变化等。

近年来,我国A股市场有种很流行的说法叫做“炒概念”,例如高科技概念、“三农”概念、新能源概念等,也是对行业现象的一种描述。

国内外的机构和学者对于行业轮动现象有很多的研究。

美林公司在2004年的一份报告中利用投资时钟的概念,通过经济周期的角度分析了行业轮动的原因,介绍了一些判定经济周期和行业轮动的指示性指标。

了解股票市场中的行业轮动行业轮动是指不同行业在股票市场中的轮流表现。

随着经济和市场条件的不断变化,不同行业的股票在不同时间段内可能会有不同的表现。

了解行业轮动的规律对于投资者在股票市场中做出明智的投资决策非常重要。

本文将从以下几个方面展开,帮助读者更好地了解股票市场中的行业轮动。

一、行业轮动的原因行业轮动的原因主要是由于经济、政策、产业发展等外部因素的影响。

经济周期的波动会导致不同行业的需求和盈利状况发生变化,从而影响股票市场中各行业的表现。

政策调整也常常会对某些行业带来积极或者消极的影响,从而引发行业轮动。

二、行业轮动的规律行业轮动虽然具有不确定性和复杂性,但也存在一定的规律。

一般来说,牛市阶段,高成长性、高风险的行业如互联网、科技等往往表现较好;而在熊市中,稳定收益、防御型行业如公用事业、医疗保健等则相对表现较好。

此外,经济周期的不同阶段也会影响行业的轮动,例如在经济复苏期,传统行业如房地产、原材料等通常会有较好的表现。

三、了解行业轮动的方法了解行业轮动的方法包括宏观经济分析、行业研究和公司基本面分析等。

宏观经济分析可以通过研究国家和地区的经济状况、政策环境等来预测宏观经济发展趋势,从而为行业轮动提供参考。

行业研究可以通过分析各个行业的供需情况、竞争格局等来判断行业的发展前景和投资机会。

公司基本面分析则是通过研究公司的财务状况、业务模式、竞争优势等来评估公司的价值和投资潜力。

四、行业轮动的风险和策略在了解行业轮动的同时,也要认识到其中存在的风险。

行业轮动的变化是动态的,投资者应保持警惕,并注意防范可能的风险。

在制定投资策略时,可以采取分散投资的方式,将资金分配到不同行业的股票中,降低单个行业的风险。

此外,灵活调整投资组合、紧密跟踪行业动态也是实现长期收益的重要策略。

总结起来,了解股票市场中的行业轮动对于投资者来说至关重要。

行业轮动的原因、规律、方法以及风险和策略都需要投资者深入研究和了解。

只有不断学习和了解行业轮动的动态,才能做出明智的投资决策,提高投资的成功率。

基于投资时钟原理的中国大类资产配置研究与实证作者:郜哲等来源:《河北经贸大学学报》2015年第03期摘要:经典的美林证券投资时钟原理可以将实体经济增长与大类资产配置联系起来,利用经济增长和通货膨胀预期指标对经济周期进行划分,并在经济周期各个阶段提高该阶段内收益较高的资产配比,能极大提升整体资产组合的长期收益率。

运用该理论对我国的大类资产配置进行实证研究,分析我国宏观经济指标与成熟经济体的不同,指出投资时钟原理在我国实践应用中采取国家统计局的领先和滞后指数来划分经济周期更符合我国经济的特点。

根据这一经济周期划分结果考察我国四类资产(现金、债券、商品、股票)在经济周期不同阶段的表现,得出我国经济同样具有周期轮动性,利用投资时钟原理和经过蒙特卡洛模拟优化后均值方差模型,可以优化资产配置,取得较高收益和较低最大回撤的结论。

关键词:投资时钟原理;大类资产配置;均值方差模型;蒙特卡洛模拟;经济周期;投资组合收益;资产轮动;资产收益率中图分类号:F832.51;F224.9 文献标识码:A 文章编号:1007-2101(2015)03-0049-06研究大类资产配置是机构投资者进行投资决策的第一步,且对投资业绩具有决定性的意义。

自从美林证券于2004年发表了著名的《The investment clock》报告之后,作为一种体现实体经济与资产配置之间内在关联的突破性思路,投资时钟原理被越来越多的学者进行研究,并被投资者作为大类资产配置的基本策略。

进入2007年开始的股市大牛市以后,我国的学者和机构对关于经济周期划分和大类资产配置的问题也进行了深入的研究与应用,如较早期的郑木清(2003)利用产出缺口和利率变动来划分经济周期并给出了股票与债券的混合资产配置方法。

在2008年股市遭遇严重危机之后,对于大类资产配置以及投资时钟的研究也成为了新的热点,卢雄鹰(2010)较系统地介绍了投资时钟在资产配置中的应用;苏民和逯宇铎(2011)从理论上对美林投资时钟模型进行了修正和补充;赵航(2012)将美林投资时钟模型应用到中国市场,利用指数模拟初步检验了从1995—2009年各类资产在经济周期不同阶段的表现,验证了中国经济的周期性;卢国锋(2011)将投资时钟模型应用到了我国商业银行的债券投资策略当中;张乐和张忠能(2013)利用投资时钟模型和PE指标,对该模型在股市中的应用进行了分析与研究。

作者: 周亮[1]

作者机构: [1]湖南财政经济学院,湖南长沙410205

出版物刊名: 金融与经济

页码: 83-88页

年卷期: 2019年 第5期

主题词: 投资时钟;经济周期;行业轮动;巨潮行业指数

摘要:本文将经济周期划分为复苏、过热、滞胀及衰退四个阶段,采用HP滤波处理后的领先指数和滞后指数,并实证分析了巨潮行业指数在不同阶段的表现情况。

结果发现,最稳健的行业轮动配置策略是:复苏期持有金融行业指数,过热期持有材料行业指数,滞胀期持有信息行业指数,衰退期持有医药行业指数。

如果考虑大类资产配置,在衰退期持有债券类资产,则可以大幅增厚收益并降低风险,年化收益率将从17.89%上升至25.3%,夏普比率将从1.77上升至3.12。

总体看,投资时钟在我国股市行业配置中具有一定适用性。