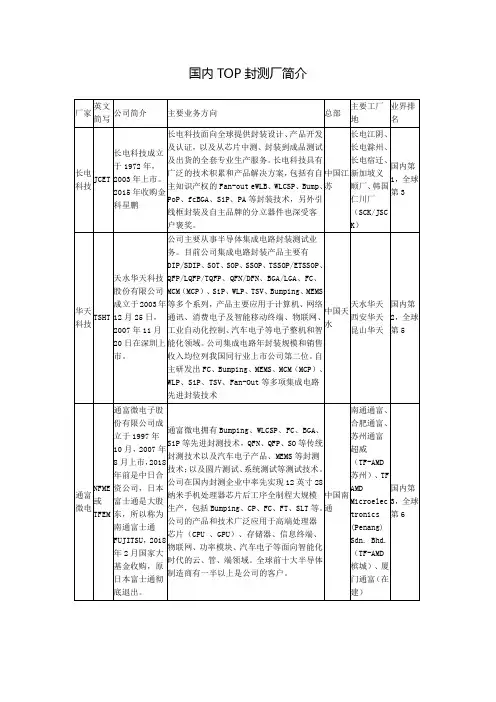

最新的全球封测厂商产值排名

- 格式:pdf

- 大小:186.88 KB

- 文档页数:3

2024年芯片封测市场环境分析1. 简介芯片封测是指对芯片进行性能测试、可靠性测试、封装测试等环节的综合测试过程。

随着电子产品的不断发展和智能化水平的提高,芯片封测市场也呈现出快速增长的势头。

本文将对芯片封测市场的环境进行分析,探讨其市场规模、竞争状况、发展趋势等方面的情况。

2. 市场规模芯片封测市场在近年来呈现出持续快速增长的态势。

据统计数据显示,2019年全球芯片封测市场规模达到了X亿美元,预计到2025年将增长至X亿美元。

亚太地区是全球芯片封测市场的主要消费地区,占据了约X%的市场份额。

3. 市场竞争芯片封测市场竞争激烈,主要由一些大型芯片封测企业和专业封测机构主导。

这些企业拥有先进的封测设备和专业的技术团队,能够提供全面、高效的封测服务。

同时,随着技术的不断进步,越来越多的新兴企业也进入了芯片封测领域,进一步加剧了市场竞争。

4. 市场发展趋势4.1 技术升级与创新随着芯片封测市场的不断发展,技术水平不断提升,封测设备也得到了迅速更新。

新一代的封测设备具备更高的测试精度和更强的测试能力,能够满足复杂芯片的封测需求。

此外,随着人工智能、物联网等新兴技术的兴起,芯片封测技术也在不断创新,以适应市场需求。

4.2 自动化生产芯片封测过程中存在着大量的重复性工作和复杂的操作步骤,自动化生产成为提高效率、降低人工成本的重要手段。

相比传统的人工封测方式,自动化封测设备能够实现更精确的测量和更高的生产效率,为企业带来更大的竞争优势。

4.3 客户需求多样化随着电子产品市场的发展和智能化程度的提高,客户对芯片封测的需求也越来越多样化。

传统的测试服务已经无法满足客户的需求,因此芯片封测企业需要不断提升自身的技术水平和服务能力,以适应客户的不同需求。

5. 总结芯片封测市场作为电子产品产业链中的重要环节,正处于快速发展的阶段。

市场规模不断扩大,竞争也越来越激烈。

然而,市场发展趋势也带来了新的机遇和挑战,技术升级与创新、自动化生产以及客户需求多样化等因素将推动芯片封测市场朝着更加健康、可持续发展的方向前进。

芯片封装测试企业名单[1]、通富微电(002156)公司主要从事集成电路的封装测试业务,是国内目前实现高端封装测试技术MCM、MEMS量化生产的封装测试厂家,技术实力居领先地位。

公司为IC封装测试代工型企业,以来料加工形式接受芯片设计或制造企业的委托订单,为其提供封装测试服务,按照封装量收取加工费,其IC封测规模在内资控股企业中居于前列。

[2]、长电科技(600584)公司是我国半导体第一大封装生产基地,国内著名的晶体管和集成电路制造商,产品质量处于国内领先水平。

已拥有与国际先进技术同步的IC三大核心技术研发平台,形成年产集成电路75亿块、大中小功率晶体管250亿只、分立器件芯片120万片的生产能力,已成为中国最大的半导体封测企业,正全力挤身世界前五位,公司部分产品被国防科工委指定为军工产品,广泛应用于航空、航天、军事工程、电子信息、自动控制等领域。

[3]、华天科技(002185)公司主要从事半导体集成电路、半导体元器件的封装测试业务,是国内重点集成电路封装测试企业之一。

公司的封装能力和技术水平在内资企业中位居第三,为我国西部地区最大的集成电路封装基地和富有创新精神的现代化高新技术企业。

公司被评为我国最具成长性封装测试企业,受到了政策税收的大力支持,自主开发一系列集成电路封装技术,进军集成电路封装高端领域。

[4]、太极实业(600667)太极实业与韩国海力士的合作,通过组建合资公司将使公司进入更具成长性和发展前景的半导体集成电路产业,也为公司未来的产业结构转型创造了契机。

投资额为3.5亿美元的海力士大规模集成电路封装测试项目,建成后可形成每月12万片12英寸晶圆测试和7500万片12英寸晶圆封装的生产配套能力。

太极实业参与该项目,将由现在单一的业务模式转变为包括集成电路封装测试在内的双主业模式。

[5]、苏州固锝(002079)公司的主要产品为各类半导体二极管(不包括光电二极管),具备全面的二极管晶圆、芯片设计制造及二极管封装、测试能力,保持国内半导体分立器件行业前10名、二极管分行业领先地位。

2024Q1排名前十晶圆代工厂营收环比减少4.3%,中芯国际跃升至第三中英文两版2024Q1排名前十晶圆代工厂营收环比减少4.3%,中芯国际跃升至第三在全球半导体行业的持续波动中,2024年第一季度的最新数据引起了广泛关注。

根据市场研究机构的最新报告,2024年第一季度全球前十大晶圆代工厂商的营收环比减少了4.3%。

其中,中芯国际凭借其强劲的市场表现,跃升至全球第三大晶圆代工厂。

According to the latest data in the ever-volatile global semiconductor industry, Q1 2024 has drawn significant attention. A recent report from a market research firm reveals that the revenue of the top ten global foundries decreased by 4.3% quarter-on-quarter in Q1 2024. Among these, SMIC (Semiconductor Manufacturing International Corporation) stands out with its robust market performance, climbing to become the third-largest foundry in the world.营收环比减少的原因The Reasons Behind the Revenue Decline该报告指出,全球经济的不确定性、消费电子产品需求的波动以及供应链问题是导致营收下降的主要因素。

尽管半导体需求在某些领域保持强劲,但整体市场仍然面临诸多挑战,包括库存过剩和订单减少等问题。

The report highlights several key factors contributing to the revenue decline: global economic uncertainty, fluctuations in demand for consumer electronics, and supply chain issues. While the demand for semiconductors remains strong in certain sectors, the overall market faces numerous challenges, including inventory surpluses and reduced orders.中芯国际的崛起The Rise of SMIC在这一季度,中芯国际的表现尤为突出。

2011-2012年全球及中国半导体封测行业研究报告《2011-2012年全球及中国半导体封测行业研究报告》包括以下内容:1、全球半导体产业概况2、模拟半导体、MCU、DRAM、NAND、复合半导体产业现状3、IC制造产业现状4、封测产业市场与产业5、24家封测厂家研究独立的封测厂家通常称之为OSAT或ASAT。

1997年时OSAT产业规模只有大约51亿美元,占半导体产业的19.6%。

2011年该市场规模为236亿美元。

由于TSV技术进展缓慢,且Foundry有意完成部分封装业务,因此未来OSAT市场规模变化不大,仅有微幅慢且有意完成部分封装业务因此未来市场规模变化不大仅有微幅增长,预计2012年收入244亿美元。

封测市场中封装占大约78%,测试占22%,预计未来IC测试和Wafer Test更加耗时,所占的成本会更高。

封测厂家严重依赖代工厂(Foundry)和IDM厂家,尤其是代工厂,只有依靠规模比较大的代工厂,封测厂家才能获得比较大的市场。

全球第一大封测厂家日月光(ASE)与全球第一大代工厂TSMC两者亲密合作,TSMC几乎所有的IC都是ASE封测的。

TSMC在全球Foundry市场占有率大约为48%,ASE在全球封测市场中市场占有率大约18%。

全球第二大封测厂家Amkor则与Global foundries配合。

全球第三大封测厂家SPIL与UMC配合。

全球第四大封测厂家主要为新加坡Chartered和INTEL配套。

全球封测产业集中度比较高,前四大的市场占有率为46%。

主要原因是这些厂家获得了大型代工厂的鼎力支持。

由于台湾的晶圆代工产业高度发达,全球市场占有率超过60%,因此台湾的封测产业也异常发达,全球市场占有率达56%。

由于新加坡Chartered和日本IDM厂的带动,东南亚企业占据了第二的位置,市场占有率达15%,不过Chartered被Global foundries收购后业绩停滞不前,东南亚企业的产品多以模拟IC封测为主,缺乏成长空间,未来肯定下滑。

全球封测厂排名日月光并星科金朋有影

全球前5 大封测代工厂排名一览日月光董事长张虔生

新加坡封测大厂星科金朋(STATSChipPAC)传出「待价而沽」消息,股价3 个交易日大涨约57%,根据业内人士透露,日月光是最有机会成功并购的潜在买家之一。

对此,日月光表示,不对市场传言进行评论。

高阶产能满载可纾解

业界评估,一旦日月光出手并购星科金朋,除了可望通吃苹果系统封装(SiP)及A8 应用处理器封测订单,也直接掌控星科金朋在台子公司台星科,由于日月光目前高阶测试产能满载,并购后将解除台星科资本支出限制,同时可望扩大转单给台星科。

星科金朋是由金朋(ChipPAC)及新科测试(STATS)于2004 年合并成立,2007 年时,具新加坡官方色彩的私募基金淡马锡(Temasek)透过全资子公司新加坡技术半导体公司(STSPL)以现金收购星科金朋股权,至去年底为止,已持

有星科金朋高达83.8%股权。

星科金朋自淡马锡收购入主以来,虽然去年稳坐全球第4 大封测厂宝座,但过去几年营运表现都是在小赚小赔局面,去年全年更出现约4,151 万美元亏损,今年第1 季仍交出亏损1,581 万美元成绩单。

因此,近2 年,市场不时传出STSPL 有意出售星科金朋持股的消息。

星科金朋于本月14 日发布声明指出,收到来自第三方的无约束力收购

意向书,有意收购星科金朋全数股权,星科金朋在新加坡交易所挂牌股价大涨,过去3 个交易日中,股价已由0.335 新币飙涨至0.525 新币,涨幅高达57%左右。

星科金朋潜在买家多。

2018 第一季全球十大封测公司排名新鲜出炉,

华天同比增30%

2018 年第一季前十大封测营收排名是:日月光(12 亿美元)、安靠(10 亿美元)、长电(8.2 亿美元)、矽品(6 亿美元)、力成(5.1 亿美元)、华天(2.8 亿美元)、通富(2.4 亿美元)、联合科技(2 亿美元)、京元(1.45 亿美元)、南茂(1.26 亿美元)。

日月光2018 年第一季封测收入370.72 亿新台币,较去年第四季下滑11%,与去年同期相较减少3%,封测事业平均毛利率降至20.8%。

其中通讯46%、电脑13%,汽车、消费性电子及其他41%,前十大客户占比48%。

预估,日月光第二季封测事业合并营收将略高于400 亿元安靠科技2018 年第一季总营收10.25 亿美元,同比增长14%,环比下降11%;毛利率15.40%;净利润1000 万美元,净利润率不足1%;而上季是盈利1 亿美元。

先进封装产品营

收4.76 亿美元;封装占81%;前十大客户占比达67%。

Amkor 总裁兼首席执行官Steve Kelley 表示,第一季度业绩符合预期,我们受益于我们对终端市场和地区平衡收入增长的战略关注,所有主要智能手机生态系统的参与度以及计算和

汽车业的增长是2018 年第一季度的主要增长动力。

长电科技2018 年第一季营

收达54.90 亿元,相较去年同期50.25 亿元增长9.27%;实现净利润9600 万元,而去年同期亏损1 亿元。

归属上市公司净利润为525 万元,较去年同期3830 万下降86.29%。

由于旗下长电先进BUMP 产量已达到规划月产能约20 万片,目

前产能爆满;加上国内传统封装需求提升,长电本部效益明显;而星科金朋。

目录相关标的(一)长电科技(二)通富微电(三)华天科技(四)晶方科技相关标的(一)长电科技管理改善逻辑持续兑现,资产盈利能力稳步提升。

2019年长电科技董事会和管理层进行了较大调整,大基金和中芯国际背景的新管理层在公司内部治理和产业整合方面有着更为国际化的视野,强势股东方为上市公司提供了较好的信用背书,有利于上市公司扩宽融资渠道/降低融资成本,公司资产盈利能力持续增强,随着星科金朋海外厂区的顺利整合及国内厂区产能利用率的稳步提升,公司盈利空间有望持续释放。

半导体国产替代加速,公司战略地位凸显,盈利能力有望持续提升。

中美贸易摩擦将半导体产业提升到了新的战略高度,半导体产业规模大环节多,自主可控的需求提供了全产业链的投资机会,长电科技作为全球第三/国内第一的封装大厂,在高中低端几乎所有封装领域都有着相关技术和产能布局,是大陆半导体产业拼图的重要组成部分;预计随着大陆地区半导体行业的需求增长,长电科技有望持续受益。

5G推动半导体行业景气度回升,重资产封装行业龙头有望深度受益。

全球半导体行业景气度自2019年起明显回升,终端需求向好叠加中美贸易摩擦影响,中国半导体行业迎来发展机遇。

从集成电路行业细分板块数据来看,我国IC设计行业加速成长,2019年起IC设计业销售额同比增长明显,作为集成电路产业链上游,IC设计产业的快速增长有望带动下游封测板块景气度提升,公司作为重资产行业龙头有望深度受益。

盈利预测及投资评级。

考虑到海外疫情对产业链带来的结构性机会,及半导体国产化趋势,考虑到公司产能利用率的波动,我们下调盈利预测,2020-2022年原值为10.95/16.06/23.13亿元,现值为10.72/14.02/19.55亿元,维持“强推”评级。

风险提示:中美贸易摩擦引发不确定性;海外疫情引发不确定性;汽车电子、物联网等新兴领域进展不及预期。

(二)通富微电全球集成电路封装龙头,外延并购与AMD形成“合资+合作”的联合模式。

根据研究团队调研统计,2023年全球半导体激光隐形晶圆切割机市场销售额达到了4.4亿元,预计2030年将达到6.2亿元,年复合增长率(CAGR)为5.7%(2024-2030)。

中国市场在过去几年变化较快,2023年市场规模为亿元,约占全球的%,预计2030年将达到亿元,届时全球占比将达到%。

全球前三大半导体激光隐形晶圆切割机(Wafer Laser Stealth Dicing Machine)厂商是迪斯科公司、大族激光和武汉华工激光是,市场份额约为73%。

亚太地区是最大的市场,份额约为82%,其次是北美,份额为13%。

从产品类型来看,全自动型是最大的细分市场,占据90%的份额。

本文侧重研究全球半导体激光隐形晶圆切割机总体规模及主要厂商占有率和排名,主要统计指标包括半导体激光隐形晶圆切割机产能、销量、销售收入、价格、市场份额及排名等,企业数据主要侧重近三年行业内主要厂商的市场销售情况。

地区层面,主要分析过去五年和未来五年行业内主要生产地区和主要消费地区的规模及趋势。

本文主要企业名单如下,也可根据客户要求增加目标企业:DISCO CorporationTokyo Seimitsu河南通用智能苏州镭明激光德龙激光科韵激光大族激光华工激光帝尔激光苏州迈为科技按照不同产品类型,包括如下几个类别:全自动激光隐形晶圆切割机半自动激光隐形晶圆切割机按照不同应用,主要包括如下几个方面:代工厂IDM厂商封测厂LED行业光伏行业重点关注如下几个地区北美欧洲中国日本本文正文共10章,各章节主要内容如下:第1章:报告统计范围、所属行业、产品细分及主要的下游市场,行业现状及进入壁垒等第2章:国内外主要企业市场占有率及排名第3章:全球总体规模(产能、产量、销量、需求量、销售收入等数据,2019-2030年)第4章:全球半导体激光隐形晶圆切割机主要地区分析,包括销量、销售收入等第5章:全球半导体激光隐形晶圆切割机主要厂商基本情况介绍,包括公司简介、半导体激光隐形晶圆切割机产品型号、销量、收入、价格及最新动态等第6章:全球不同产品类型半导体激光隐形晶圆切割机销量、收入、价格及份额等第7章:全球不同应用半导体激光隐形晶圆切割机销量、收入、价格及份额等第8章:行业发展趋势、驱动因素、行业政策等第9章:产业链、上下游分析、生产模式、销售,模式及销售渠道分析等第10章:报告结论报告目录1 统计范围及所属行业1.1 产品定义1.2 所属行业1.3 产品分类,按产品类型1.3.1 按产品类型细分,全球半导体激光隐形晶圆切割机市场规模2019 VS 2023 VS 20301.3.2 全自动激光隐形晶圆切割机1.3.3 半自动激光隐形晶圆切割机1.4 产品分类,按应用1.4.1 按应用细分,全球半导体激光隐形晶圆切割机市场规模2019 VS 2023 VS 20301.4.2 代工厂1.4.3 IDM厂商1.4.4 封测厂1.4.5 LED行业1.4.6 光伏行业1.5 行业发展现状分析1.5.1 半导体激光隐形晶圆切割机行业发展总体概况1.5.2 半导体激光隐形晶圆切割机行业发展主要特点1.5.3 半导体激光隐形晶圆切割机行业发展影响因素1.5.3.1 半导体激光隐形晶圆切割机有利因素1.5.3.2 半导体激光隐形晶圆切割机不利因素1.5.4 进入行业壁垒2 国内外市场占有率及排名2.1 全球市场,近三年半导体激光隐形晶圆切割机主要企业占有率及排名(按销量)2.1.1 近三年半导体激光隐形晶圆切割机主要企业在国际市场占有率(按销量,2021-2024)2.1.2 2023年半导体激光隐形晶圆切割机主要企业在国际市场排名(按销量)2.1.3 近三年全球市场主要企业半导体激光隐形晶圆切割机销量(2021-2024)2.2 全球市场,近三年半导体激光隐形晶圆切割机主要企业占有率及排名(按收入)2.2.1 近三年半导体激光隐形晶圆切割机主要企业在国际市场占有率(按收入,2021-2024)2.2.2 2023年半导体激光隐形晶圆切割机主要企业在国际市场排名(按收入)2.2.3 近三年全球市场主要企业半导体激光隐形晶圆切割机销售收入(2021-2024)2.3 全球市场,近三年主要企业半导体激光隐形晶圆切割机销售价格(2021-2024)2.4 中国市场,近三年半导体激光隐形晶圆切割机主要企业占有率及排名(按销量)2.4.1 近三年半导体激光隐形晶圆切割机主要企业在中国市场占有率(按销量,2021-2024)2.4.2 2023年半导体激光隐形晶圆切割机主要企业在中国市场排名(按销量)2.4.3 近三年中国市场主要企业半导体激光隐形晶圆切割机销量(2021-2024)2.5 中国市场,近三年半导体激光隐形晶圆切割机主要企业占有率及排名(按收入)2.5.1 近三年半导体激光隐形晶圆切割机主要企业在中国市场占有率(按收入,2021-2024)2.5.2 2023年半导体激光隐形晶圆切割机主要企业在中国市场排名(按收入)2.5.3 近三年中国市场主要企业半导体激光隐形晶圆切割机销售收入(2021-2024)2.6 全球主要厂商半导体激光隐形晶圆切割机总部及产地分布2.7 全球主要厂商成立时间及半导体激光隐形晶圆切割机商业化日期2.8 全球主要厂商半导体激光隐形晶圆切割机产品类型及应用2.9 半导体激光隐形晶圆切割机行业集中度、竞争程度分析2.9.1 半导体激光隐形晶圆切割机行业集中度分析:2023年全球Top 5生产商市场份额2.9.2 全球半导体激光隐形晶圆切割机第一梯队、第二梯队和第三梯队生产商(品牌)及市场份额2.10 新增投资及市场并购活动3 全球半导体激光隐形晶圆切割机总体规模分析3.1 全球半导体激光隐形晶圆切割机供需现状及预测(2019-2030)更多详情,请W: chenyu-zl,获取报告样品和报价行业分析专家,8年行业研究经验,逻辑性强,数据敏感度较高。

2024年芯片封测市场发展现状引言随着信息技术的快速发展和各行业对电子产品的需求增加,芯片封测市场也得到了快速增长。

芯片封测是指在芯片制造完成后对芯片进行功能测试和封装封测产业是半导体产业链的重要环节,对于提高芯片性能和可靠性具有重要意义。

本文将介绍芯片封测市场的发展现状,包括市场规模、发展趋势以及面临的挑战。

市场规模近年来,随着物联网、人工智能和5G等新兴产业的快速发展,芯片封测市场规模逐渐扩大。

据统计,2019年全球芯片封测市场规模达到100亿美元,预计到2025年,市场规模将达到200亿美元。

这一市场规模的增长主要受到以下几个因素的影响:1.新兴应用的需求增加:物联网、人工智能和5G等新兴应用对芯片需求量大,推动了芯片封测市场的发展。

2.芯片制造技术的提升:随着芯片制造技术的不断进步,芯片封测的精度和效率也得到了提高,推动了市场的增长。

3.产业链的完善:芯片封测是半导体产业链的重要环节,随着产业链的不断完善,芯片封测市场也得到了发展。

发展趋势在芯片封测市场的发展过程中,我们可以观察到以下几个发展趋势:1.高端封测设备需求增加:随着芯片封测技术的不断发展,对高端封测设备的需求也越来越大。

高端封测设备能够提供更高的测试准确度和效率,满足多样化的芯片封测需求。

2.自动化封测技术的应用:自动化封测技术可以提高芯片封测的效率,并降低人为误差。

随着自动化技术的不断成熟,自动化封测设备将得到更广泛的应用。

3.企业竞争加剧:随着市场规模的扩大,芯片封测市场竞争也日益激烈。

对于企业来说,不仅需要提供高质量的封测服务,还需要不断创新,加强技术研发,提高自己的竞争力。

面临的挑战虽然芯片封测市场发展迅速,但也面临一些挑战:1.技术壁垒:芯片封测技术属于高新技术领域,需要掌握复杂的测试设备和封测工艺。

这就要求企业具备雄厚的技术实力和研发能力,这对许多中小企业来说是一个巨大的挑战。

2.市场竞争:芯片封测市场竞争激烈,已经形成了一些大型封测企业的垄断局面。

20家全球最大的封测厂家2009-2010年收入与增幅据水清木华研究报告,先进封装(本文将无引线(Leadframe Free)的封装定义为先进封装,主要指CSP 封装和BGA 封装。

)主要用在手机、CPU、GPU、Chipset、数码相机、数码摄像机、平板电视。

其中手机为最主要的使用场合,手机里所有的IC 都需要采用先进封装,平均每部手机使用的IC大约为12-18 颗。

仅此就是大约180 亿颗的先进封装市场。

其次是电脑CPU、GPU 和Chipset。

虽然量远低于手机,但是单价远高于手机IC 封装,毛利也高。

2010 年全球封测行业产值大约为462 亿美元,其中IDM 占240.1 亿美元,外包封测厂家(SATS) 占221.4 亿美元。

观察全球封测产业占全球半导体产值的比重趋势,由2004 年;的17.5%上升至2009 年的18.1%,预估至2013 年时,所占比重可达19.5%。

由此可见,封测产业在半导体产业中的地位日益重要。

2010 年全球封测行业整体产值比2009 年增长大约22.8%,SATS 增幅大约为30.5%。

而先进封装厂家平均增幅更高,大约为36.5%。

这也是2000 年以来增幅最高的一年。

封装所扮演的角色越来越重要,如联发科的基频MT6253。

这是联发科一款高集成度的IC,如果采用联发科一贯使用的TFBGA 封装,封装面积大约14*14mm,且EMI/ESD 性能不佳,散热不良。

联发科求助于日月光,日月光为联发科开发aQFN 封装,封装面积缩小到11.5*11.5mm,并且QFN 封装导线架(Leadframe)材料成本只有BGA 的1/3。

实际上,日月光是从2007 年第3 季进行研究开发,并与三井高科技(Mitsui)进行专利合作,同年第4 季开始购置机台、2008 年第3 季完成验证。

不过aQFN 封装线距(pitch)比较小,大陆小厂的SMT 生产线无法适应,导致初期良率很低,经过一段时间的摸索,良率已经提。

三家中国封测巨头已囊括将近四分之一的市场份额

根据CINNO Research对半导体供应链的调查显示,受惠于中国半导体产

能持续开出、存储器产业成长维持高档和先进封装制程比重的逐渐攀升,第

三季前十大专业封测厂(OSAT, Outsourced Semiconductor Assembly and Testing)产值较第二季度成长约5%,来到将近62亿美元,其中江苏长电、华天科技和

通富微电在这波中国半导体热潮当中积极冲刺,除了在中低阶封测产能上以

积极的价格抢占市占外,在高阶先进封装制程上也在快速追赶,目前这三家

中国封测巨头已囊括将近四分之一的市场份额。

从竞争格局来看,由于封装测试行业在半导体完整密集的产业链中属于后段,传统上获利能力无法与上游的IC设计以及晶圆制造相比,获利除了一部

分来自于先进封装技术的提升外,更大一部分来自于规模的扩大以及管理能

力的提升。

简单来说,封测行业赚的是辛苦的管理钱。

而在这样的背景之下,对应晶圆代工业者以及IDM厂的规模经济逐渐朝向大者恒大的趋势演进下,

封测业者也必须尽快提升公司规模及扩大封装测试的产品线。

例来说,中国三雄近年来凭借与本土晶圆代工业者和IDM厂的深厚关系

快速扩张,过去的龙头日月光与排名第三的硅品整并成日月光投资控股,江

苏长电并购星科金朋,力成整并逻辑芯片封测厂超丰电子外也整合了原先美

光在日本的晶圆侦测厂Tera Probe和位于秋田的封测厂成为现阶段存储器专

业封测厂规模成长最快的厂商之一。

全球封测⼚商Top10芯思想研究院(ChipInsights)⽇前发布全球封测⼗强榜单。

榜单显⽰,2020年封测整体营收较2019年增长12.36%,超过2100亿元,达到2137亿元;其中前⼗强的营收达到1794亿,较2019年1590亿增长12.87%。

2020年排名中最⼤变化是通富微电的营收超过100亿元⼈民币,坐稳全球第五⼤封测⼚的位置,也巩固国国内第⼆⼤封测⼚的地位。

第⼆个变化是联合科技从2019年的第8位下滑⾄第10位。

2020年联合科技被智路资本收购,并计划在上海和⼭东烟台设⼚。

2020年前⼗⼤封测公司与2019年相⽐没有变化,但是2019年产业集中度进⼀步加剧,前⼗⼤封测公司的收⼊占OSAT营收的84%,较2019年的83.6%增加了0.4个百分点。

根据总部所在地划分,前⼗⼤封测公司中,中国台湾有五家(⽇⽉光ASE、⼒成科技PTI、京元电⼦KYEC、南茂科技ChipMOS、颀邦Chipbond),市占率为46.26%,较2019年的43.9%增加2.3个百分点;中国⼤陆有三家(长电科技JCET、通富微电TFMC、华天科技HUATIAN),市占率为20.94%,较2018年20.1%增加0.84个百分点;美国⼀家(安靠Amkor),市占率为14.62%,和较2018年持平;新加坡⼀家(联合科技UTAC),市占率为2.15%,较2019年的2.6%减少0.45个百分点。

2020年前⼗⼤中,除联合科技外,其他九家都有不同程度增长,有七家公司的增长率是两位数。

增幅前三名分别是分别是通富微电(30.46%)、长电科技(19.09%)和⼒成科技(14.85%)。

1、⽇⽉光ASE中国⽇⽉光是全球最⼤的外包半导体组装和测试制造服务供应商,占有30%的市场份额,其总部设在中国台湾⾼雄,由张颂仁兄弟于1984年创⽴。

⽇⽉光为全球90%以上的电⼦公司提供半导体组装和测试服务。

封装服务包括扇出晶圆级封装(FO-WLP),晶圆级芯⽚级封装(WL-CSP),倒装芯⽚,2.5D和3D封装,系统级封装(SiP)和铜引线键合等。

国内外集成电路封测行业的就业趋势一、引言大家好,今天我们来聊聊一个非常有意思的话题——国内外集成电路封测行业的就业趋势。

让我们来了解一下什么是集成电路封测行业吧。

简单来说,就是把设计好的芯片放到一个密闭的环境中,通过一系列复杂的工艺流程,让它变得更加稳定可靠。

这个过程就像是给一个婴儿穿上衣服一样,既需要细心呵护,又不能弄巧成拙。

那么,这个行业的就业前景怎么样呢?下面就让我们一起来看看吧!二、国内集成电路封测行业的就业趋势1.1 行业规模持续扩大近年来,随着国家对半导体产业的大力支持,国内集成电路封测行业得到了快速发展。

据统计,2019年我国集成电路产业规模达到了1500亿元,同比增长了17.8%。

这其中,封测行业作为产业链的重要环节,也取得了显著的成绩。

目前,国内已经拥有了一批具有国际竞争力的封测企业,如长电科技、华天科技等。

这些企业不仅在国内市场占有率较高,还在国际市场上取得了一定的份额。

因此,可以预见,未来国内集成电路封测行业的就业市场将会继续保持扩张态势。

1.2 技术水平不断提高在过去的几年里,国内集成电路封测行业在技术方面取得了长足的进步。

许多企业已经能够独立研发出一些高端封测技术,如高密度封装、三维封装等。

这些技术的引入,不仅提高了封测效率,还降低了生产成本。

随着5G、物联网等新兴技术的快速发展,对集成电路封测行业提出了更高的要求。

因此,未来国内集成电路封测行业将面临更加激烈的竞争,技术水平的提高将成为企业立足之本。

1.3 人才需求旺盛虽然国内集成电路封测行业在技术和规模上取得了很大的进步,但仍然面临着一些人才短缺的问题。

尤其是在高端封测技术方面,专业人才的需求尤为迫切。

为了解决这一问题,许多企业已经开始与高校、科研院所等合作,开展人才培养项目。

政府也在出台一系列政策,鼓励企业招聘和培养优秀人才。

因此,可以预见,未来国内集成电路封测行业的就业市场将会对专业人才产生更大的需求。

三、国外集成电路封测行业的就业趋势2.1 行业竞争激烈相比于国内市场,国外集成电路封测行业的竞争要激烈得多。

我国半导体封装企业名录及产能随着信息技术的发展和人们对智能设备的需求不断增长,半导体行业成为全球范围内备受关注的产业之一。

作为半导体产业链的重要组成部分,半导体封装技术在半导体器件生产中发挥着至关重要的作用。

我国作为世界上最大的半导体市场之一,其半导体封装产业也日渐壮大。

本文将汇总整理我国半导体封装企业名录及产能情况,帮助读者更好地了解我国半导体封装行业的发展现状。

一、集成电路封装产能概况1. 领先企业概况目前,我国半导体封装产业中涌现出了一批具有较强实力和知名度的龙头企业,包括台积电、联电、华虹宏力、信义硅电等。

这些企业在半导体封装行业具有较高的技术水平和市场份额。

2. 产能规模根据权威机构的统计数据显示,我国半导体封装企业的整体产能规模不断扩大,年产值逐年攀升。

其中,台积电、联电等大型企业拥有较为庞大的封装生产线,可满足各类半导体器件的封装需求。

3. 技术水平我国半导体封装企业在技术研发方面也取得了长足进步,不断提升着自身的封装技术水平。

特别是在3D封装、先进封装材料等方面,我国企业与国际先进水平并轨,具备一定的竞争优势。

二、具备竞争优势的企业名录1. 台积电作为全球领先的芯片代工企业,台积电在半导体封装领域同样具备雄厚实力。

公司拥有多条先进的封装生产线,能够为客户提供高品质、高性能的封装解决方案。

2. 联电联电是我国半导体封装领域的领军企业之一,其在封装工艺和材料方面拥有自主研发的核心技术,产品覆盖智能手机、车载电子、通信设备等多个领域。

3. 华虹宏力华虹宏力是我国知名的半导体封装和测试服务提供商,公司凭借先进的封装技术和丰富的行业经验,赢得了众多客户的信赖和好评。

4. 信义硅电信义硅电在封装行业中具有一定的影响力,公司拥有多条世界一流的封装生产线,为客户提供具有竞争力的封装解决方案。

三、行业发展趋势及挑战1. 行业发展趋势随着5G技术的不断普及和新型智能终端设备的迅速崛起,半导体封装行业迎来了新的发展机遇。

台湾地区半导体封装测试业产值全球居首

佚名

【期刊名称】《电子工业专用设备》

【年(卷),期】2007(36)11

【摘要】台湾“工研院”日前指出:台湾地区的半导体封装测试业今年的产值与全球市场占有率今年均可望居全球第一位。

台湾“工研院”的“产业技术资讯服务推广计划”披露:今年台湾地区的半导体封装业、测试业产值将分别达81.5亿美元、34.5亿美元,全球市场占有率分别达54-3%、65.5%。

【总页数】1页(P54-54)

【关键词】台湾地区;封装测试;半导体;产值;市场占有率;产业技术;工研院;封装业【正文语种】中文

【中图分类】TN304.23

【相关文献】

1.抓住"十一五"机遇大力推进我国半导体先进封装测试业的发展——中国半导体封装测试技术与市场研讨会开幕辞 [J], 毕克允

2.全球封测代工业产值预估,高端封装需求急增 [J],

3.中国台湾半导体IC封装测试业产量冠全球 [J], 江兴;

4.台湾地区半导体产值频创新高2008年拥全球1/3晶圆制造产能 [J],

5.中国台湾半导体封装测试业产值全球居首 [J],

因版权原因,仅展示原文概要,查看原文内容请购买。

最新的全球封测厂商产值排名

本次要约完成后,华天科技通过子公司持有股权成为Unisem 公司单一第一大股东,华天科技持有Unisem 公司流通股股权不超过60%。

事件:天水华天科技公司拟与大股东华天电子集团及马来西亚主板上市公司Unisem 的相关股东以自愿全面要约方式联合收购Unisem 公司股份。

初步确定要约价格为每股 3.30 林吉特(约人民币5.47 元),根据每股要约价格及最高收购股份,本次要约收购对价不超过18.17 亿林吉特,折算约合人民币30 亿元,其中公司收购对价不超过14.40 亿林吉特,约合人民币23.71 亿元。

本次要约完成后,华天科技通过子公司持有股权成为Unisem 公司单一第一大股东,华天科技持有Unisem 公司流通股股权不超过60%。

点评:公司外延并购运作逐渐展现成绩,公司自身现金流及银行授信额度较高,未额外发行股份募集资金,取得收益不会摊薄,Unisem(友尼森)是世界知名的半导体封测供应商,2017 年营收规模约为24.3 亿元,归母净利。