双鹭药业五年财务报表及基础分析

- 格式:xlsx

- 大小:165.05 KB

- 文档页数:8

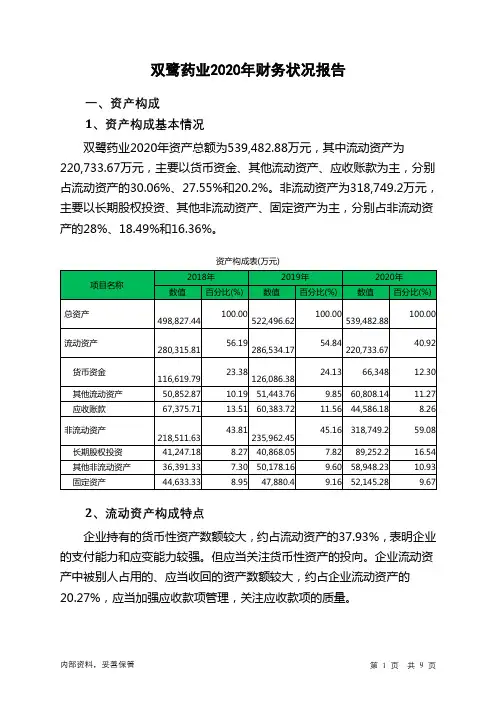

双鹭药业2020年财务状况报告一、资产构成1、资产构成基本情况双鹭药业2020年资产总额为539,482.88万元,其中流动资产为220,733.67万元,主要以货币资金、其他流动资产、应收账款为主,分别占流动资产的30.06%、27.55%和20.2%。

非流动资产为318,749.2万元,主要以长期股权投资、其他非流动资产、固定资产为主,分别占非流动资产的28%、18.49%和16.36%。

资产构成表(万元)2、流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的37.93%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的20.27%,应当加强应收款项管理,关注应收款项的质量。

流动资产构成表(万元)项目名称2018年2019年2020年数值百分比(%) 数值百分比(%) 数值百分比(%)流动资产280,315.81 100.00286,534.17100.00220,733.67100.00货币资金116,619.79 41.60126,086.3844.00 66,348 30.06其他流动资产50,852.87 18.14 51,443.76 17.95 60,808.14 27.55 应收账款67,375.71 24.04 60,383.72 21.07 44,586.18 20.20 预付款项12,438.23 4.44 19,675.35 6.87 18,095.07 8.20 交易性金融资产2,965.3 1.06 14,045 4.90 17,381.07 7.87 存货25,126.79 8.96 10,834.58 3.78 11,203.22 5.08 其他应收款11.13 0.00 26.35 0.01 153.38 0.07 应收股利0 - 0 - 136.9 0.063、资产的增减变化2020年总资产为539,482.88万元,与2019年的522,496.62万元相比有所增长,增长3.25%。

双鹭药业2023年上半年现金流量报告一、现金流入结构分析2023年上半年现金流入为73,609.64万元,与2022年上半年的77,418.32万元相比有所下降,下降4.92%。

企业通过销售商品、提供劳务所收到的现金为58,250.02万元,它是企业当期现金流入的最主要来源,约占企业当期现金流入总额的79.13%。

企业销售商品、提供劳务所产生的现金能够满足经营活动的现金支出需求,经营活动现金净增加19,025.3万元。

在当期的现金流入中,企业通过收回投资、变卖资产等大的结构性调整活动所取得的现金也占不小比重,占企业当期现金流入总额的17.89%。

表明企业正在进行投资结构调整。

企业投资结构的调整并没有对当期的经营活动带来负面影响。

二、现金流出结构分析2023年上半年现金流出为69,758.97万元,与2022年上半年的76,142.71万元相比有所下降,下降8.38%。

最大的现金流出项目为购买商品、接受劳务支付的现金,占现金流出总额的18.69%。

三、现金流动的稳定性分析2023年上半年,营业收到的现金有所减少,经营活动现金流入的稳定性下降。

2023年上半年,工资性支出有所增加,企业现金流出的刚性增加。

2023年上半年,现金流入项目从大到小依次是:销售商品、提供劳务收到的现金;收回投资收到的现金;取得投资收益收到的现金;收到的税费返还。

现金流出项目从大到小依次是:支付的其他与经营活动有关的现金;购买商品、接受劳务支付的现金;投资支付的现金;分配股利、利润或偿付利息支付的现金。

四、现金流动的协调性评价2023年上半年双鹭药业投资活动需要资金4,901.12万元;经营活动创造资金19,025.3万元。

投资活动所需要的资金能够被企业经营活动所创造的现金净流量满足。

2023年上半年双鹭药业筹资活动需要净支付资金10,273.5万元,也被经营活动所创造的资金满足。

总体来看,当期经营、投资、融资活动使企业的现金净流量增加。

南京财经大学通识选修课课程论文考试201 0 ——2011第二学期课程名称:上市公司财务报表分析任课教师:王家琪学生姓名:班级:保险081学号:论文题目:双鹭药业财务报表分析论文摘要:本文分析了双鹭药业的财务报告,探究其进展的缘故,指出进展中存在的问题,分析其优势与劣势,给出自己的意见和建议。

双鹭药业财务分析报告一、行业背景1生物产业是国家重点扶持的七大新兴产业之一,生物医药“十二五”规划差不多上报国务院,可能年底前有望正式公布;我们坚决看好受益于“十二五”规划的生物医药,行业指数将接着跑赢上证指数。

北京双鹭药业股份有限公司要紧从事基因工程药物的研究开发、生产和经营。

其前身为1994年12月成立的"北京白鹭园生物技术有限公司"。

2005年度公司注册资本由6900万元增加至8280万元。

2.主营业务生产片剂、重组产品、小容量注射剂、冻干粉针剂、胶囊剂、颗粒剂、原料药(鲑降钙素、司他夫定、奥曲肽、三磷酸胞苷二钠、萘哌地尔);生产、销售"双鹭牌红欣胶囊"保健食品。

3财务绩效总体评述2009年业绩差不多持平。

2009年公司实现营业收入约3.9亿元,同比增长8.94%;实现净利润2.44亿元,同比增长12.05%,每股收益0.98元。

扣除非经常性损益后的净利润2.24亿元,同比差不多持平,每股收益0.90元。

业绩略低于预期。

公司2009年利润分配预案为:每10股派发觉金红利2元(含税)。

2009年公司整体而言是处于调整过渡时期。

公司的主打产品贝科能从争取进入全国医保、到调整策略主攻广东省等地点医保,策略的迟疑和转变使该产品2009年增速明显放缓。

贝科能因新进省市地点医保尚未放量,收入增速有所恢复但仍未充分释放;欧宁、雷宁、欣瑞金、欣尔金、欣复诺增长良好;新产品立强、欣复同、杏灵滴丸、立生平软胶囊正处于市场推广期,目前尚未对公司业绩产生较大阻碍。

上述因素使公司2009年业绩差不多持平、2010年一季度业绩平稳增长。

第1篇一、引言双鹭药业股份有限公司(以下简称“双鹭药业”或“公司”)成立于1998年,是一家专注于生物制药领域的高新技术企业。

公司主要从事生物药品、化学药品、中成药、医疗器械等的研发、生产和销售。

本文将基于双鹭药业近三年的财务报告,对其财务状况、经营成果和现金流量进行分析,以评估公司的财务健康和未来发展潜力。

二、财务报表分析(一)资产负债表分析1. 资产结构分析根据双鹭药业近三年的资产负债表,我们可以看到公司的资产结构如下:- 流动资产:主要包括货币资金、应收账款、存货等。

近三年,流动资产占总资产的比例逐年上升,表明公司短期偿债能力较强。

- 非流动资产:主要包括固定资产、无形资产等。

非流动资产占比相对稳定,说明公司在固定资产和无形资产上的投资较为合理。

2. 负债结构分析- 流动负债:主要包括短期借款、应付账款等。

近三年,流动负债占总负债的比例有所下降,表明公司短期偿债压力减轻。

- 非流动负债:主要包括长期借款、应付债券等。

非流动负债占比相对稳定,说明公司在长期负债管理上较为稳健。

(二)利润表分析1. 营业收入分析近三年,双鹭药业的营业收入呈现稳步增长的趋势,主要得益于公司产品线的不断丰富和市场需求的扩大。

2. 营业成本分析营业成本的增长速度低于营业收入,导致毛利率逐年上升。

这表明公司产品定价能力和成本控制能力较强。

3. 期间费用分析期间费用主要包括销售费用、管理费用和财务费用。

近三年,期间费用占营业收入的比例逐年下降,说明公司在费用控制方面取得了一定成效。

4. 净利润分析净利润是衡量公司盈利能力的重要指标。

近三年,双鹭药业的净利润逐年增长,表明公司整体盈利能力较强。

(三)现金流量表分析1. 经营活动现金流量近三年,双鹭药业的经营活动现金流量净额为正,表明公司经营活动产生的现金流入足以覆盖现金流出。

2. 投资活动现金流量近三年,投资活动现金流量净额为正,说明公司在投资方面取得了一定成效。

3. 筹资活动现金流量近三年,筹资活动现金流量净额为负,主要原因是公司为扩大生产规模和研发投入而进行的长期借款。

双鹭药业分析双鹭药业是一家以中药为主的现代化企业,成立于1992年,总部位于中国广东省。

经过多年的发展,双鹭药业已成为中国制药行业中的佼佼者。

本文将从企业概况、产品特点、市场竞争、发展前景四个方面对双鹭药业进行全面分析。

首先,双鹭药业是一家以中药为主的企业。

该公司主要生产中药材、中药饮片、中成药和保健品等产品,并严格按照药品生产质量管理规范进行生产和销售。

作为一家现代化制药企业,双鹭药业注重技术创新和科研开发,不断提升产品质量和研发能力。

其次,双鹭药业的产品特点突出。

该公司致力于研究开发传统中药,并结合现代科技手段进行制剂改良,从而提取出中药有效成分制成的产品。

这些产品疗效确切、安全可靠,受到了广大消费者的认可和信赖。

双鹭药业的产品以中医药的理念为基础,注重调理身体内部的平衡,不仅可以缓解症状,还可以改善身体的整体健康。

第三,双鹭药业面临着激烈的市场竞争。

随着医药行业的不断发展,国内外制药企业纷纷加大了研发投入。

与此同时,消费者对产品质量和安全性的要求也越来越高。

在这种竞争环境下,双鹭药业需要不断优化产品结构,提高产品质量和疗效,提升自身的竞争力。

同时,该公司还需要做好市场推广工作,加强与医院和药店的合作,扩大销售渠道,提升品牌知名度和市场份额。

最后,双鹭药业的发展前景广阔。

中医药在国内外市场上的需求逐年增长,双鹭药业作为中药制药龙头企业之一,具备了良好的发展基础。

另外,随着人们健康意识的提升,对传统中药的认可度也在不断增加,这为双鹭药业的长远发展提供了有力支持。

同时,双鹭药业还可以通过与国内外科研机构的合作,加强技术创新,推出更多高效、安全、疗效显著的产品,满足不同消费者的需求。

总结起来,双鹭药业是一家以中药为主的现代化企业,具备了良好的发展基础和广阔的发展前景。

在面对激烈的市场竞争时,该公司应不断提升产品质量和研发能力,做好市场推广工作,增强品牌知名度和市场份额。

通过持续的技术创新和合作,双鹭药业可以在中医药领域中立足并取得更大的成就。

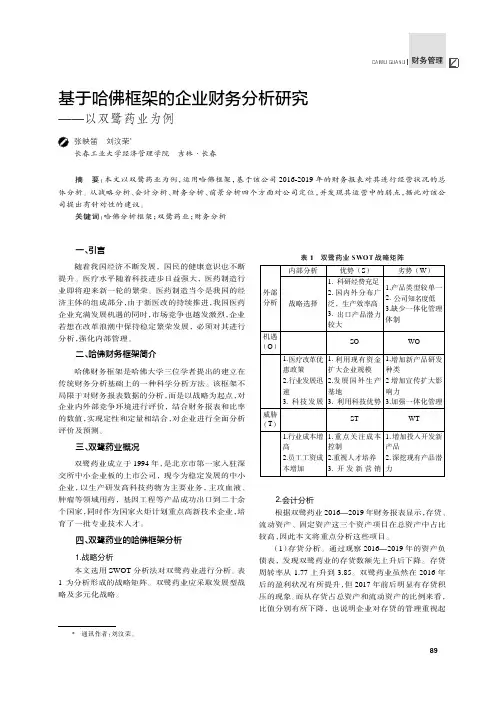

89基于哈佛框架的企业财务分析研究以双鹭药业为例张映笛刘汶荣*长春工业大学经济管理学院吉林长春摘要:本文以双鹭药业为例,运用哈佛框架,基于该公司2016-2019年的财务报表对其进行经营状况的总体分析。

从战略分析、会计分析、财务分析、前景分析四个方面对公司定位,并发现其运营中的弱点,据此对该公司提出有针对性的建议。

关键词:哈佛分析框架;双鹭药业;财务分析一、引言随着我国经济不断发展,国民的健康意识也不断提升。

医疗水平随着科技进步日益强大,医药制造行业即将迎来新一轮的繁荣。

医药制造当今是我国的经济主体的组成部分,由于新医改的持续推进,我国医药企业充满发展机遇的同时,市场竞争也越发激烈,企业若想在改革浪潮中保持稳定繁荣发展,必须对其进行分析,强化内部管理。

二、哈佛财务框架简介哈佛财务框架是哈佛大学三位学者提出的建立在传统财务分析基础上的一种科学分析方法。

该框架不局限于对财务报表数据的分析,而是以战略为起点,对企业内外部竞争环境进行评价,结合财务报表和比率的数值,实现定性和定量相结合,对企业进行全面分析评价及预测。

三、双鹭药业概况双鹭药业成立于1994年,是北京市第一家入驻深交所中小企业板的上市公司,现今为稳定发展的中小企业,以生产研发高科技药物为主要业务,主攻血液、肿瘤等领域用药,基因工程等产品成功出口到二十余个国家,同时作为国家火炬计划重点高新技术企业,培育了一批专业技术人才。

四、双鹭药业的哈佛框架分析1.战略分析本文选用SWOT 分析法对双鹭药业进行分析。

表1为分析形成的战略矩阵。

双鹭药业应采取发展型战略及多元化战略。

表双鹭药业战略矩阵部分析2.会计分析根据双鹭药业20162019年财务报表显示,存货、流动资产、固定资产这三个资产项目在总资产中占比较高,因此本文将重点分析这些项目。

(1)存货分析。

通过观察20162019年的资产负债表,发现双鹭药业的存货数额先上升后下降。

存货周转率从1.77上升到3.85。

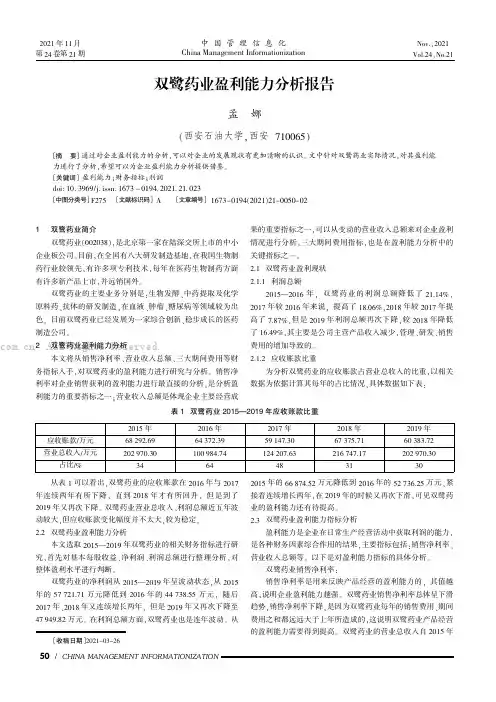

/CHINA MANAGEMENT INFORMATIONIZATION双鹭药业盈利能力分析报告孟娜(西安石油大学,西安710065)[摘要]通过对企业盈利能力的分析,可以对企业的发展现状有更加清晰的认识。

文中针对双鹭药业实际情况,对其盈利能力进行了分析,希望可以为企业盈利能力分析提供借鉴。

[关键词]盈利能力;财务指标;利润doi:10.3969/j.issn.1673-0194.2021.21.023[中图分类号]F275[文献标识码]A [文章编号]1673-0194(2021)21-0050-02[收稿日期]2021-03-26中国管理信息化China Management Informationization2021年11月第24卷第21期Nov.,2021Vol.24,No.21从表1可以看出,双鹭药业的应收账款在2016年与2017年连续两年有所下降,直到2018年才有所回升,但是到了2019年又再次下降。

双鹭药业营业总收入、利润总额近五年波动较大,但应收账款变化幅度并不太大,较为稳定。

2.2双鹭药业盈利能力分析本文选取2015—2019年双鹭药业的相关财务指标进行研究,首先对基本每股收益、净利润、利润总额进行整理分析,对整体盈利水平进行判断。

双鹭药业的净利润从2015—2019年呈波动状态,从2015年的57721.71万元降低到2016年的44738.55万元,随后2017年、2018年又连续增长两年,但是2019年又再次下降至47949.82万元。

在利润总额方面,双鹭药业也是连年波动。

从2015年的66874.52万元降低到2016年的52736.25万元,紧接着连续增长两年,在2019年的时候又再次下滑,可见双鹭药业的盈利能力还有待提高。

2.3双鹭药业盈利能力指标分析盈利能力是企业在日常生产经营活动中获取利润的能力,是各种财务因素综合作用的结果,主要指标包括:销售净利率、营业收入总额等。

统计分析双鹭药业,心跳啊!!!!!双鹭药业技术面分析,饱受庄家对敲打压,超跌,具有40%左右的上升空间,正是行情启动时。

统计分析如下:统计(2012年1月6日---3月9日)上海股指涨13.55%,中板指涨20.55%,创业板指涨16.61%,医药行业涨11.98%,可是双鹭药业跌-7.06%。

同业可类比股票是新和成涨25.46%达安基因涨17.06%独一味涨33.84%莱茵生物涨19.72%,并且它们比双鹭药业的市盈率均高出许多。

陈书记,您好!我是李同彬,近期在人力资源部办理离职时发现,我的社保起始缴费日期是2007年9月,存在较大时间差,因为我是2007年1月到宝信软件工作的。

按照常规,一般情况下单位应该在我开始工作后3个月内为我办理好居住证,并开始缴纳社保。

对于这件事,我曾问人力资源部,他们的解释是:他们不能以我说的工作日期为准,如果我有异议,应该找自动化公司证实工作时间问题,由自动化找人力资源部酌情处理。

2007年1月,我和王靖刚一起从武钢到宝信软件自动化上班,当时的自动化老总钱卫东找我和王靖刚谈过话,并安排我到设计部,王靖刚到现场服务部。

当时我到设计部后见到张粼粼,而且,当晚自动化全体职工吃年饭,在金富门饭店,我和张粼粼同桌,谭冠军还在酒席中过来,3人一起打过招呼。

后来不久,林富贵安排我去南京梅钢工作了1年多,以上情况人证齐全,唯一缺少去世的王靖刚,但是王靖刚在宝信软件工作的有关档案可以证明。

请陈书记查实,并酌情处理这件事,谢谢!。

李同彬用集成电路和薄膜工艺,制作能感知压力、温度、运动的敏感器件,把感知的信号预处理后输入微处理器,使用软件方法实现传感器线性度补偿、量程扩展、自动标定等。

这不仅能输出多种传感器数据,而且能满足用户数据传输格式要求。

如果采用MEMS技术,还能提高传感器稳定性和可靠性,使传感器体积小、重量轻,批量生产价廉物美。

智能传感器系统是一门现代综合技术,是当今世界正在迅速发展的高新技术,至今还没有形成规范化的定义。

双鹭药业2023年上半年风险分析详细报告一、负债规模测算1.短期资金需求该企业经营活动的短期资金需求为91,807.11万元,2023年上半年已经取得的短期带息负债为0万元。

2.长期资金需求该企业长期投融资活动不存在资金缺口,并且可以提供164,489.97万元的营运资本。

3.总资金需求该企业资金富裕,富裕72,682.86万元,维持目前经营活动正常运转不需要从银行借款。

4.短期负债规模根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为84,427.77万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期贷款规模是147,663.64万元,实际已经取得的短期带息负债为0万元。

5.长期负债规模按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为147,663.64万元,企业有能力在3年之内偿还的贷款总规模为179,281.57万元,在5年之内偿还的贷款总规模为242,517.44万元,当前实际的带息负债合计为0万元。

二、资金链监控1.会不会发生资金链断裂从当前盈利水平和财务状况来看,该企业不存在资金缺口。

如果当前盈利水平保持不变,该企业在未来一个分析期内有能力偿还全部负债。

该企业负债率低,发生资金链断裂的风险极小。

资金链断裂风险等级为0级。

2.是否存在长期性资金缺口该企业不存在长期性资金缺口,并且长期性融资活动为企业提供176,234.88万元的营运资金。

3.是否存在经营性资金缺口该企业经营活动存在资金缺口,资金缺口为91,807.11万元。

这部分资金缺口已被长期性融资活动所满足。

其中:应收账款减少10,642.9万元,其他应收款增加1,577.51万元,预付款项减少3,441.8万元,存货增加865.69万元,其他流动资产减少1,268.52万元,共计减少12,910.02万元。

应付账款减少972.37万元,预收款项增加2.66万元,应付职工薪酬增加463.84万元,应交税费减少86.41万元,其他应付款减少2,777.37万元,一年内到期的非流动负债减少24.77万元,其他流动负债增加17.32万元,共计减少3,377.1万元。

北京双鹭药业股份有限公司Beijing SL Pharmaceutical Co.,Ltd.课程名称:财务分析班级:金融学学号:11204237姓名:梁远川一.公司基本情况简介基本情况简介股票简称双鹭药业股票代码002038上市交易所深圳证券交易所注册地址北京市海淀区西三环北路100号金玉大厦1103-1105室一、流动资产变现能力分析指标(一)·应收账款变现能力指标:1·应收账款周转次数=赊销收入净额/平均应收账款余额(赊销收入净额=销售收入-现销收入-销售退回、折扣与折让)平均应收账款余额=(期初应收账款+期末应收账款)/22、应收账款周转天数=(平均应收账款余额/全年赊销净额) *360=360/周转次数 3·应收账款损失率=坏账损失/应收账款余额*100%计算数值如下表所示:2007 2008 2009 2010 2011 20126.687 6.515 4.23 3.592 3.57 4.34 应收账款周转次数应收账款53.836 55.257 85.106 100.223 100.84 86.66 周转天数对应收账款周转次数与天数变化图示及分析如下:分析:应收账款周转次数逐渐减小,应收账款周转天数逐渐增加。

企业的营业收入每年都有增加,大部分是系产品销售收入中贝科能、欣尔金、欧宁、雷宁以及原料药销售数量较上期增长较大,相应增加主营业务收入,以及技术转让收入增加所致。

但也由于销售量的增加,应收账款也在不断增加。

导致企业的营运资金过多呆滞在应收账款上,最终会影响正常资金周转及偿债能力。

在2012年周转天数有所下降,周转次数有些许增多。

如果继续这种情况,企业的资金周转能力会越来越差。

(二)·存货变现能力分析:1.存货周转次数=销售成本/平均存货余额2·存货周转天数=(平均存货/销售成本)*360=360/周转次数计算数值如下表所示: 对存货周转次数与天数变化图示及分析如下:分析:存货周转次数逐渐减小,存货周转天数逐渐上升,企业每年的存货数量都有所增加。

双鹭药业2023年上半年决策水平报告一、实现利润分析2023年上半年利润总额为35,037.41万元,与2022年上半年的17,315.54万元相比成倍增长,增长1.02倍。

利润总额主要来自于内部经营业务。

2023年上半年营业利润为35,035.8万元,与2022年上半年的17,315.97万元相比成倍增长,增长1.02倍。

在营业收入增长的同时,营业利润大幅度的增长,经营业务开展得很好。

二、成本费用分析双鹭药业2023年上半年成本费用总额为35,534.01万元,其中:营业成本为9,710.48万元,占成本总额的27.33%;销售费用为14,115.91万元,占成本总额的39.73%;管理费用为5,827.38万元,占成本总额的16.4%;财务费用为-839.55万元,占成本总额的-2.36%;营业税金及附加为609.96万元,占成本总额的1.72%;研发费用为6,109.83万元,占成本总额的17.19%。

2023年上半年销售费用为14,115.91万元,与2022年上半年的20,202.36万元相比有较大幅度下降,下降30.13%。

从销售费用占销售收入比例变化情况来看,2023年上半年在销售费用大幅度下降情况下营业收入却获得了一定增长,表明企业采取了较为成功的销售战略,销售业务的管理水平显著提高。

2023年上半年管理费用为5,827.38万元,与2022年上半年的4,760.11万元相比有较大增长,增长22.42%。

2023年上半年管理费用占营业收入的比例为9.99%,与2022年上半年的8.59%相比有所提高,提高1.4个百分点。

企业经营业务的盈利水平也有所提高,管理费用增长合理。

三、资产结构分析双鹭药业2023年上半年资产总额为608,682.73万元,其中流动资产为203,904.45万元,主要以货币资金、其他流动资产、应收账款为主,分别占流动资产的34.57%、33.81%和9.75%。

双鹭药业2022年财务指标报告一、实现利润分析实现利润增减变化表(万元)2022年利润总额为25,935.18万元,与2021年的45,783.67万元相比有较大幅度下降,下降43.35%。

利润总额主要来自于内部经营业务。

成本构成变动情况表(占营业收入的比例)(万元)二、盈利能力分析盈利能力指标表(%)双鹭药业2022年的营业利润率为25.07%,总资产报酬率为4.46%,净资产收益率为4.23%,成本费用利润率为30.17%。

企业实际投入到企业自身经营业务的资产为475,179.68万元,经营资产的收益率为5.54%,而对外投资的收益率为8.62%。

2022年营业利润为26,331.72万元,与2021年的45,754.47万元相比有较大幅度下降,下降42.45%。

以下项目的变动使营业利润增加:资产减值损失减少181.06万元,营业税金及附加减少202.37万元,营业成本减少2,661.82万元,研发费用减少3,449.77万元,销售费用减少5,486.92万元,共计增加11,981.93万元;以下项目的变动使营业利润减少:资产处置收益减少301.69万元,信用减值损失减少569.32万元,其他收益减少1,018.85万元,投资收益减少1,678.68万元,公允价值变动收益减少9,228万元,财务费用增加150.86万元,管理费用增加1,630.66万元,共计减少14,578.06万元。

各项科目变化引起营业利润减少19,422.76万元。

三、偿债能力分析偿债能力指标表项目名称2020年2021年2022年流动比率7.01 7.07 6.92速动比率 6.65 6.69 6.442022年流动比率为6.92,与2021年的7.07相比有所下降,下降了0.15。

2022年流动比率比2021年下降的主要原因是:2022年流动资产为199,767.4万元,与2021年的229,773.04万元相比有较大幅度下降,下降13.06%。

双鹭药业财务基础

一、资产负债表结构(万元)

资产端

项目2017/9/302016/9/302015/9/30

货币资金(万元)112651114276115437

应收票据(万元)36329151563

应收账款(万元)564826572166576

预付款项(万元)10770891316240

存货(万元)274021965111246

流动资产合计(万元)282423264738258760

可供出售金融资产(万元)9060156204708

长期股权投资(万元)187021452115998

固定资产(万元)431752932729637

在建工程(万元)90551820411848

无形资产(万元)1013180027494

商誉(万元)000

负债端

项目2017/9/302016/9/302015/9/30

短期借款(万元)000

应付票据(万元)000

应付帐款(万元)499940863986

预收账款(万元)1412664537

一年内到期的非流动负债(万元000

流动负债合计(万元)15838930510166

长期借款(万元)000

应付债券(万元)000

二、资产负债变动(单位亿元)

资产端

项目2017/9/302016/9/302015/9/30

资产总计436043396798363446

净资产413745380406347967

现金112651114276115437

三、营收、成本、利润结构

四、现金流量简表

五、主要财务指标

端

端

端

类类

206.0147.0

209.9175.6

768.0677.0杜邦体系

28.61%33.14%

1.04 1.03

59.45%52.90%

17.66%18.03%

301985243959

216549184001

17.66%17.99%

-50.49-53.69

19.4%23.8%指标

0.380.34

1.60 1.37

4.96 3.83

0.070.03。