投资银行学(全部1-11章)

- 格式:ppt

- 大小:4.18 MB

- 文档页数:830

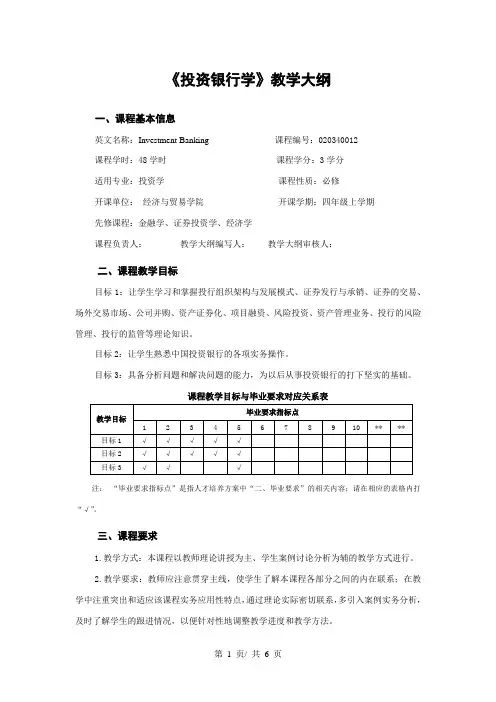

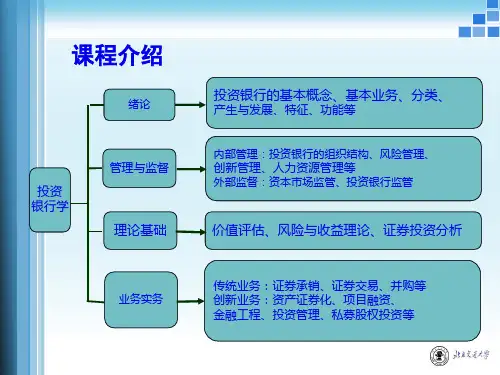

《投资银行学》教学大纲一、课程基本信息英文名称:Investment Banking课程编号:020340012 课程学时:48学时课程学分:3学分适用专业:投资学课程性质:必修开课单位:经济与贸易学院开课学期:四年级上学期先修课程:金融学、证券投资学、经济学课程负责人:教学大纲编写人:教学大纲审核人:二、课程教学目标目标1:让学生学习和掌握投行组织架构与发展模式、证券发行与承销、证券的交易、场外交易市场、公司并购、资产证券化、项目融资、风险投资、资产管理业务、投行的风险管理、投行的监管等理论知识。

目标2:让学生熟悉中国投资银行的各项实务操作。

目标3:具备分析问题和解决问题的能力,为以后从事投资银行的打下坚实的基础。

课程教学目标与毕业要求对应关系表注:“毕业要求指标点”是指人才培养方案中“二、毕业要求”的相关内容;请在相应的表格内打“√”。

三、课程要求1.教学方式:本课程以教师理论讲授为主、学生案例讨论分析为辅的教学方式进行。

2.教学要求:教师应注意贯穿主线,使学生了解本课程各部分之间的内在联系;在教学中注重突出和适应该课程实务应用性特点,通过理论实际密切联系,多引入案例实务分析,及时了解学生的跟进情况,以便针对性地调整教学进度和教学方法。

3.作业情况:本课程将布置至少三次课后作业,要求独立完成并按时完成课后作业,迟交将视实际情况扣减平时成绩。

学习过程中除了基本概念和理论的认知掌握外,应注重知识的实际应用,重视平时的实务练习。

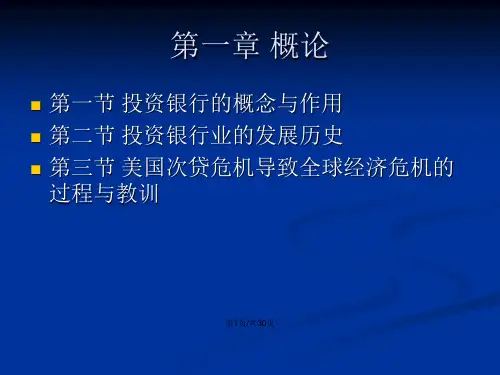

四、教学内容第1章投资银行概论(3学时)知识要点:1-1熟悉投资银行的概念及特征1-2掌握投资银行的业务范围重点:投资银行的概念以及主要业务难点:投资银行主要业务第2章投资银行的发展历程和趋势(2学时)知识要点:2-1 了解国外投资银行的产生和发展2-2 了解国际投资银行的演进趋势2-3 掌握我国投资银行的发展重点:英美及我国投资银行的形成发展难点:英美及我国投资银行的形成发展第3章投资银行的组织架构与发展模式(2学时)知识要点:3-1 熟悉投资银行的组织形式3-2 熟悉投资银行的内部构架重点:比较几种投资银行的组织形式、投资银行的内部构架难点:投资银行的内部构架第4章证券的发行与承销(4学时)知识要点:4-1 了解证券基础知识4-2 熟悉发行与承销基础知识4-3 掌握股票的发行与承销4-4 掌握债券的发行与承销重点:股票的发行与承销、债券的发行与承销难点:股票的发行与承销、债券的发行与承销第5章证券的交易(4学时)知识要点:5-1 熟悉证券交易基础知识5-2 掌握经纪业务5-3 掌握自营业务5-4 掌握做市商业务重点:投行作为经纪商、自营商和做市商运作的主要环节难点:投行作为经纪商、自营商和做市商运作的主要环节第6章场外交易市场(3学时)6-1 场外交易市场的内涵与功能6-2 海外场外交易市场的发展经验与启示6-3 我国场外交易市场发展路径与制度设计重点:场外交易市场的定义、英美场外交易市场的发展经验、我国场外交易市场发展现状难点:英美场外交易市场的发展经验、我国场外交易市场发展现状第7章公司并购(4学时)知识要点:7-1 熟悉公司并购概述7-2 掌握公司并购的动因与作用7-3 掌握公司并购的基本流程7-4 掌握杠杆收购与管理层收购7-5 掌握反收购的策略重点:收购和兼并区别;公司并购的基本流程;收购和反收购的合理选择难点:收购和兼并区别;收购和反收购的合理选择第8章资产证券化(4学时)知识要点:8-1 了解资产证券化概述8-2 掌握资产证券化的机制及流程8-3 熟悉资产证券与次贷危机重点:资产证券的基本机制、资产证券化的基本流程难点:资产证券的基本机制、资产证券化的基本流程第9章项目融资(4学时)知识要点:9-1 熟悉项目融资概述9-2 熟悉项目融资的风险及风险管理9-3 掌握项目融资的基本结构重点:项目融资的风险分析、评价与管理;项目融资的投资结构、融资结构、资金结构和项目信用保障结构;难点:项目融资的风险分析、评价与管理;项目融资的投资结构、融资结构、资金结构和项目信用保障结构;第10章风险投资(4学时)知识要点:10-1 熟悉风险投资的基本概念10-2 了解风险投资基金的组织形式10-3 掌握风险投资的运作流程10-4 掌握风险投资的风险分析10-5 熟悉风险投资中的投资银行重点:风险投资的运作流程难点:风险投资的运作流程第11章资产管理业务(4学时)知识要点:11-1 了解概述11-2 掌握资产管理工具11-3 熟悉资产管理投资策略重点:资产管理工具难点:资产管理工具第12章投资银行的风险管理(6课时)知识要点:12-1 了解概述12-2 熟悉风险管理系统12-3 掌握风险评估12-4 掌握风险管理技术重点:风险评估难点:风险评估第13章投资银行业的监管(4课时)知识要点:13-1 了解投资银行业监管概论13-2 掌握投资银行业的监管体制和模式13-3 掌握投资银行业的监管内容重点:监管体制、监管模式、监管内容难点:监管内容课程教学目标与教学内容、教学方法对应关系表注:教学方法如,讲授法、讨论法、实验法、演示法等;请根据教学目标和教学内容安排适当的的教学方法,并在相应的表格内打“√”。

《投资银行学》课程笔记第一章:导论一、投资银行概述1. 定义:投资银行是一种专业的金融服务机构,它主要在资本市场上为客户提供各种金融产品和服务,包括但不限于证券承销、并购咨询、资产管理、风险管理、市场研究等。

2. 功能:(1)融资功能:投资银行为企业、政府和其他金融机构提供融资服务,帮助它们通过发行股票、债券等证券来筹集资金。

(2)市场创造与流动性提供:投资银行通过参与证券的一级市场和二级市场,为市场提供流动性,促进证券交易的活跃。

(3)价值发现与定价:投资银行在证券发行和并购活动中,通过专业分析帮助发现资产的价值,并为其定价。

(4)风险管理:投资银行提供各种金融工具和服务,帮助客户管理和对冲市场风险。

3. 重要性:(1)资本市场引擎:投资银行是资本市场发展的引擎,它通过创新金融产品和提升服务质量,推动资本市场的繁荣。

(2)经济增长催化剂:投资银行通过为企业提供融资,促进技术创新和产业升级,从而加速经济增长。

(3)金融市场稳定器:投资银行在风险管理方面的作用有助于维护金融市场的稳定。

二、投资银行的发展历史和组织形式1. 发展历史:(1)早期阶段(19世纪末至20世纪初):投资银行主要以证券承销和交易为主,业务相对单一。

(2)成长阶段(20世纪中期):随着金融市场的发展,投资银行业务开始多元化,包括并购、资产管理等。

(3)全球化和金融创新阶段(20世纪末至21世纪初):投资银行国际化发展,金融创新产品不断涌现,如衍生品、结构性产品等。

(4)金融危机与监管改革(2008年后):金融危机暴露了投资银行的风险,随后全球范围内加强了金融监管。

2. 组织形式:(1)独立投资银行:专注于投资银行业务,如高盛、摩根士丹利等。

(2)全能银行:提供包括商业银行业务在内的全方位金融服务,如德意志银行、汇丰银行等。

(3)金融控股公司:通过控股多个子公司实现业务多元化,如摩根大通、花旗集团等。

三、投资银行的业务1. 证券发行与承销:(1)股票发行与承销:协助企业进行首次公开发行(IPO)和新股增发,包括尽职调查、估值、路演等。

投资银行学何小峰黄嵩李智娟张伟中国发展出版社第一章投资银行概论本章概要投资银行是主营资本市场业务的金融机构,是证券信用和股份公司制度发展到特定阶段的产物,是发达证券市场的核心中介和成熟金融体系的重要主体,它的主要作用是把资金使用者和资金供给者直接联系起来,为双方寻求最优的风险和收益关系,即它是对资产进行有效分配和交换的中介。

由于资源的有效分配确保了自由市场制度的高效运作,因此投资银行也被人称为市场经济运行的核心。

第1节投资银行的含义§1什么是投资银行投资银行是指主营业务为资本市场业务的金融机构。

就目前而言,资本市场业务(或投资银行业务)主要包括证券承销、证券交易、兼并收购、资金管理、项目融资、风险投资、信贷资产证券化等。

§2投资银行和商业银行的共性和差异共性:投资银行和商业银行是现代金融市场中两类最重要的中介机构,从本质上来讲,投资银行和商业银行都是资金盈余者和资金短缺者之间的中介,一方面能够使资金供给者能够充分利用多余资金以获取收益;另一方面又帮助资金需求者获得所需资金以求发展。

从这个意义上来讲,二者的功能是相同的。

差异:(1)从融资的方式来看:投资银行进行的是直接融资,并侧重长期融资;而商业银行进行的是间接融资,并侧重短期融资。

(2)从基础业务来看:投资银行的基础业务是证券承销;而商业银行的基础业务是存贷款。

(3)从业务活动的领域来看:投资银行主要是在资本市场开展业务;而商业银行主要是在货币市场开展业务。

(4)从利润的来源来看:投资银行是靠收取客户支付的佣金;而商业银行靠的是存贷款之间的利率差。

(5)从经营的理念上来看:投资银行的经营理念是在控制风险的前提下,稳健与开拓并重;而商业银行追求的是安全性、盈利性和流动性的结合,必须坚持稳健性的原则。

(6)从监管机构来看:投资银行的监管机构主要是证券监督委员会之类的机构;而商业银行主要是受中央银行的监督和管理。

第2节投资银行的行业模式对投资银行业来说,其行业模式由它的内在价值和思维方式两个部分构成。

![第一章投资银行学[1]](https://uimg.taocdn.com/a3516252b90d6c85ec3ac6a6.webp)

投资银行学第一章投资银行概论本章概要投资银行是主营资本市场业务的金融机构,是证券信用和股份公司制度发展到特定阶段的产物,是发达证券市场的核心中介和成熟金融体系的重要主体,它的主要作用是把资金使用者和资金供给者直接联系起来,为双方寻求最优的风险和收益关系,即它是对资产进行有效分配和交换的中介。

由于资源的有效分配确保了自由市场制度的高效运作,因此投资银行也被人称为市场经济运行的核心。

第1节投资银行的含义§1什么是投资银行投资银行是指主营业务为资本市场业务的金融机构。

就目前而言,资本市场业务(或投资银行业务)主要包括证券承销、证券交易、兼并收购、资金管理、项目融资、风险投资、信贷资产证券化等。

§2投资银行和商业银行的共性和差异共性:投资银行和商业银行是现代金融市场中两类最重要的中介机构,从本质上来讲,投资银行和商业银行都是资金盈余者和资金短缺者之间的中介,一方面能够使资金供给者能够充分利用多余资金以获取收益;另一方面又帮助资金需求者获得所需资金以求发展。

从这个意义上来讲,二者的功能是相同的。

差异:(1)从融资的方式来看:投资银行进行的是直接融资,并侧重长期融资;而商业银行进行的是间接融资,并侧重短期融资。

(2)从基础业务来看:投资银行的基础业务是证券承销;而商业银行的基础业务是存贷款。

(3)从业务活动的领域来看:投资银行主要是在资本市场开展业务;而商业银行主要是在货币市场开展业务。

(4)从利润的来源来看:投资银行是靠收取客户支付的佣金;而商业银行靠的是存贷款之间的利率差。

(5)从经营的理念上来看:投资银行的经营理念是在控制风险的前提下,稳健与开拓并重;而商业银行追求的是安全性、盈利性和流动性的结合,必须坚持稳健性的原则。

(6)从监管机构来看:投资银行的监管机构主要是证券监督委员会之类的机构;而商业银行主要是受中央银行的监督和管理。

第2节投资银行的行业模式对投资银行业来说,其行业模式由它的内在价值和思维方式两个部分构成。