资金结构概述

- 格式:ppt

- 大小:525.50 KB

- 文档页数:60

企业资金成本和资金结构概述

资金结构是指企业在融资时,所选择的不同融资方式和融资比例的组合。

通过合理的资金结构的选择,企业能够降低资金成本,提高盈利能力。

下面将分别对企业资金成本和资金结构进行详细介绍。

首先,企业资金成本是企业为融资所需支付的成本。

企业为了融资,

可以选择借款或者发行股权等方式来筹集资金。

对于借款来说,企业需要

支付利息作为资金成本,而发行股权的资金成本是股东要求的股利。

企业在融资过程中,通常需要根据不同的融资方式和资金规模来考虑

成本不同。

例如,如果企业选择借款融资,那么需要考虑利率水平以及偿

还期限等因素。

而如果企业选择发行股权融资,就需要考虑股东要求的股

利水平。

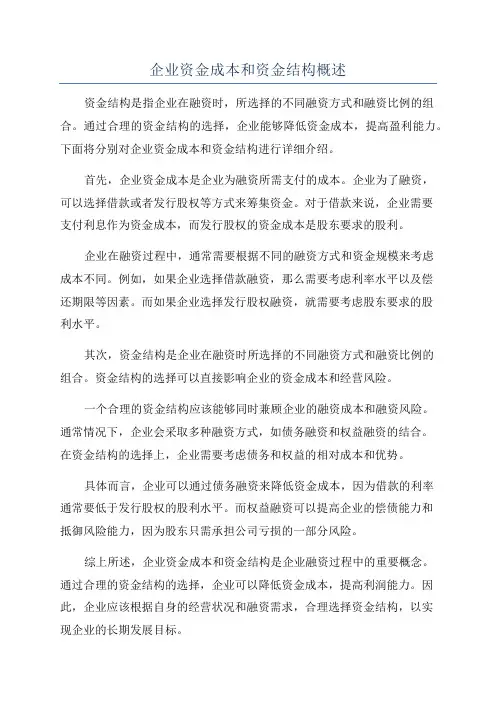

其次,资金结构是企业在融资时所选择的不同融资方式和融资比例的

组合。

资金结构的选择可以直接影响企业的资金成本和经营风险。

一个合理的资金结构应该能够同时兼顾企业的融资成本和融资风险。

通常情况下,企业会采取多种融资方式,如债务融资和权益融资的结合。

在资金结构的选择上,企业需要考虑债务和权益的相对成本和优势。

具体而言,企业可以通过债务融资来降低资金成本,因为借款的利率

通常要低于发行股权的股利水平。

而权益融资可以提高企业的偿债能力和

抵御风险能力,因为股东只需承担公司亏损的一部分风险。

综上所述,企业资金成本和资金结构是企业融资过程中的重要概念。

通过合理的资金结构的选择,企业可以降低资金成本,提高利润能力。

因此,企业应该根据自身的经营状况和融资需求,合理选择资金结构,以实

现企业的长期发展目标。

第三、四章第一节项目融资的资金构成及资金结构项目融资资金结构设计,是工程项目融资结构的核心内容⏹内涵:指通过什么渠道、采取什么方式融通资金,融通多少资金,以实现项目融资和投资营运中资金效率最大化的问题一、项目的资金构成1.项目融资资金结构的含义⏹项目融资的资金结构由两大部分组成:股本资金,债务资金,二者的比例就形成了一个项目的资本结构〔资金结构〕⏹股本资金、准股本资金――权益资金⏹债务资金――――――――负债资⏹股本资金:是投资者投入的风险资金,是项目融资的基础。

在资金归还序列中排在最后一位⏹准股本资金:是指投资者或者与项目利益有关的第三方所提供的债务资金,其债务地位从属于银行贷款,即清偿程序在银行贷款之后,但高于股本金。

也称从属贷款资金,从另一角度可看作是股本金的一部分。

⏹债务资金:是项目资金来源的重要组成部分,在资金归还序列中排在第一位准股本资金:是指项目投资者或者与项目利益有关的第三方所提供的一种从属性债务⏹准股本资金需要具备的性质包括:①债务本金的归还需要具有灵活性,不能规定在某一特定期间强制性地要求项目公司归还从属性债务;②从属性债务在项目资金优先序列中要低于其他的债务资金,但是高于股本资金;③因此,当项目公司破产时,在归还所有的项目融资贷款和其他的高级债务之前,从属性债务将不能被归还。

⏹从项目融资贷款银行的角度,准股本资金将被看作为股本资金的一部分。

项目融资中最常见的准股本资金有无担保贷款、可转换债券和零息债券三种形式。

⏹无担保贷款是贷款中最简单的一种形式,在形式上与商业贷款相似,贷款协议中包括贷款金额、期限、利率、利息支付、本金归还等主要条款,但是贷款没有任何项目资产作为抵押和担保,本息的支付也通常带有一定的附加限制条件。

⏹可转换债券是一种从属性债务。

可转换债券在其有效期内只需支付利息,但是,在一个特定期〔通常为债券到期日或者某一段时间〕内,债券持有人有权选择将债券按照规定的价格转换成为公司的普通股。

第三讲资金结构分析一、资本金与债务资金比例项目的资本金 (权益投资)与债务资金的比例。

在项目总投资和投资风险一定的条件下,项目的资本金比例越高,权益投资人投入项目的资金越多,承担的风险越高,而提供债务资金的债权人承担的风险越低。

从权益投资人的角度考虑,项目融资的资金结构应追求以较低的资本金投资争取较多的债务融资,同时要争取尽可能低的对股东的追索。

而提供债务资金的债权人,则希望债权得到有效的风险控制,项目有较高的资本金比例可以承担较高的市场风险,有利于债权得到有效的控制。

同时,项目资本金比例越高,贷款的风险越低,贷款的利率可以越低,反之贷款利率越高。

当资本金比例降低到银行不能接受的水平时,银行会拒绝贷款。

合理的资金结构需各个参与方的利益平衡来决定。

二、资本金融资结构项目资本金融资结构是指项目资本金的出资形式和各方的出资比例。

对于采用新设法人融资方式的,应根据投资各方在资金、技术和市场开发方面的优势,通过协商确定各方出资比例、出资形式和出资时间。

对于采用既有法人融资方式的,资本金结构与比例要考虑既有法人的财务状况和筹资能力。

(一) 资本金出资形式。

在项目融资中,资本金融资包含了股本资金与准股本资金。

相对于贷款银行提供的债务资金而言,股本资金与准股本资金在项目融资中没有区别,承担的风险相同,只是在形式上有所不同,但是对于项目投资者来讲,准股本资金相对于股本资金在安排上具有较高的灵活性。

1.股本资金。

项目中股本投入是风险资金,构成了项目融资的基础,贷款银行将项目投资者的股本资金看作为其融资的安全保障,因为在资金偿还序列中股本资金排在最后一位。

然而,作为项目投资者,股本资金不仅有其承担风险的一面,更重要的是由于项目具有良好的发展前景,从而能够为其带来相应的投资收益。

增加股本资金的投入,实际上并不能改变或提高项的经济效益,但是可以增加项目的经济强度,提高项目的风险承受能力。

在项目融资中,应用最普遍的股本资金形式是认购项目公司的普通股和优先股。

企业资本结构概述总结报告1.引言1.1 概述概述:企业资本结构是指企业通过自有资本和债务资本的比例来构成其融资结构。

资本结构的良好与否直接影响到企业的经营活动和发展状况。

本报告将对企业资本结构的定义、组成要素、影响因素以及重要性、优化策略、发展趋势进行深入分析和总结,旨在为企业决策者提供有益的参考和指导。

1.2 文章结构文章结构部分内容:本文共分为引言、正文和结论三部分。

在引言部分,将对资本结构的概述、文章结构和撰写目的进行介绍。

在正文部分,将详细探讨资本结构的定义和意义、资本结构的组成要素以及资本结构的影响因素。

最后,在结论部分,将总结企业资本结构的重要性、优化策略和发展趋势。

通过对这些内容的探讨与分析,本文旨在全面深入地探讨企业资本结构的概况和相关问题,为读者提供全面的视角和深入的理解。

1.3 目的本报告的目的是对企业资本结构进行全面概述和总结,旨在帮助读者更好地理解企业资本结构的概念、组成要素和影响因素。

通过分析资本结构对企业经营和发展的重要性,以及提出优化资本结构的策略和探讨其发展趋势,本报告旨在为企业决策者和相关从业人员提供有益的参考和指导,从而帮助他们更好地管理和优化企业的资本结构,提升企业的竞争力和盈利能力。

2.正文2.1 资本结构的定义和意义资本结构是指企业在资产和负债之间的比例关系,也是指企业通过债务和股权融资所形成的长期资金结构。

资本结构决定了企业的财务稳定性和盈利能力,对企业的经营活动和发展具有重要的影响。

资本结构的定义主要包括两个方面:一是企业通过长期债务和股权资本所形成的比例关系;二是企业资产负债结构的组成和分布情况。

资本结构的定义既包括了企业的融资结构,也包括了企业财务结构的组成。

资本结构的意义主要体现在以下几个方面:首先,资本结构直接影响了企业的财务风险。

通过适当配置债务和股权,可以降低企业的财务风险,提高企业的偿债能力。

其次,资本结构影响了企业的成本和盈利能力。

不同的资本结构会对企业的财务成本产生不同的影响,影响了企业的盈利水平。