2001-2012年中国人民银行资产负债表及汇总表

- 格式:xls

- 大小:93.50 KB

- 文档页数:2

中国人民银行资产负债表特征及其形成原因一、中国人民银行资产负债表特征(一)中国人民银行资产和负债项目和结构特征中国人民银行的资产项目中,最主要的项目是国外资产,位居第二位的是政府债权,位居第三位和第四位的识别是对其他金融性公司的债权和对其他存款性公司的债权。

中国人民银行的资产配置以国外资产为主,其中又以外汇占款的占比最大。

2011年末,国外资产占全部资产的比重为84.67%,其中外汇占款占 82.71%。

1999—2012年,国外资产在中国人民银行资产结构中的占比快速上升, 基本上主导了资产的变化趋势。

外汇占款被动形成,资产负债表的扩张是被动型扩张,对内配置的资产相对较少。

中国人民银行对其他存款性公司再贷款的比重呈下行走势。

中央银行使用再贷款调节其他存款性公司资金的方式在货币政策的使用中越来越少。

中国人民银行对其他金融部门债权数量增加,央行对其他金融部门的资金调控力度减弱。

对政府债权的比重逐步增长。

对货币调控的方式已经从直接调控金融机构渐渐转为间接调控。

中国人民银行的负债项目中,储备货币在负债中占主体,其中最主要的是其他存款性公司的存款,位居第二位和第三位的分别是货币发行和发行债券。

中国人民银行的负债以准备金存款为主,通货比例不高,发行货币的增长率严重低于信贷增长率。

在总负债中,储备货币和债券占比80%以上,共同主导负债的变化趋势。

这种负债结构说明,我国长期存在中央银行发行货币的增长率严重低于信贷增长率的现象。

然而,发行货币才是中央银行各项资金来源中成本最低、主动性最高、可操作性最强的机制,中国人民银行主要不是通过货币发行机制,而是通过金融机构的信贷活动派生货币来调整债务性资金和贯彻货币政策意图。

(二)中国人民银行资产负债表规模特征中国人民银行资产负债表的规模大,总资产和总负债的规模大,总资产和总负债规模快速增长但危机以来趋于收缩。

1999-2012年,中国人民银行的资产总额增长了733.2%,总负债增长了708.5%。

央行资产负债表中央银行资产负债表中央银行资产负债表定义中央银行在履行职能时业务活动所形成的债权债务存量表。

中央银行资产负债业务的种类、规模和结构都综合地反映在资产负债表上。

中央银行资产负债表的一般构成现代各国中央银行的任务和职责基本相同,其业务活动大同小样,资产负债表的内容也基本相近。

在经济全球化的背景下,为了使各国之间相互了解彼此的货币金融运行状况及分析他们之间的相互作用,对金融统计数据按相对统一的标准进行适当规范是很有必要的,为此,国际货币基金组织定期编印《货币与金融统计手册》刊物,以相对同一的口径向人们提供各种成员国有关货币金融和经济发展的主要统计数据,中央银行的资产负债表就是其中之一,称作“货币当局资产负债表”。

各国中央银行一般在编制资产负债表时主要参照国际货币基金组织的格式和口径,从而使各国中央银行资产负债表的主要项目与结构基本相同,具有很强的可比性。

目前国际货币基金组织编制的《货币与金融统计手册》中货币当局资产负债表的最主要项目构成的资产负债表如下:简化的货币当局资产负债表简化的中央银行资产负债表货币单位:中央银行的负债项目包括:1.流通中货币作为发行的银行,发行货币是中央银行的基本职能,也是中央银行的主要资金来源,中央银行发行的货币通过再贴现、再贷款、购买有价证券和收购黄金外汇投入市场,成为流通中货币,成为中央银行对公众的负债。

2.各项存款包括政府和公共机构存款;商业银行等金融机构存款。

作为国家的银行,政府通常会赋予中央银行代理国库的职责,政府和公共机构存款由中央银行办理。

作为银行的银行,中央银行的金融机构存款包括了商业银行缴存准备金和用于票据清算的活期存款。

3.其他负债包括对国际金融机构的负债或中央银行发行债券。

中央银行的资产项目包括:1.贴现及放款中央银行作为最后贷款者对商业银行提供资金融通,主要的方式包括再贴现和再贷款。

还有财政部门的借款和在国外金融机构的资产。

2.各种证券主要指中央银行的证券买卖。

中国人民银行资产负债表分析作者:袁雪来源:《商情》2016年第04期【摘要】人民银行的资产负债表是其在履行职能时由其业务活动所形成的债权债务存量报表。

通过对人民银行的资产负债表的分析,可以了解中央银行调控职能的发挥,取得的效果并及时根据经济形势调整货币政策。

【关键词】资产负债表,货币政策,对策一、人民银行资产项目分析(一)总体分析由上表可以看出:1.资产规模快速增长,2006-2015年,人民银行的资产总额由128574.69亿元增加到317836.97亿元,增长了147.20%,绝对值增加了189262.28亿元。

2.在资产业务中,国外资产所占比重极大。

而在国外资产中,以外汇的占比较多。

3.对其他金融性公司债权,其占总资产的比例呈逐年下降之势。

4.对其他存款性公司的债券,基本呈现上升趋势。

5.对非金融性公司债权在2006-2014年,逐年下滑。

(二)具体分析1.国外资产从图2中可以看出,近年来国外资产在总资产中的占比先上升后下滑,但基本维持在82%。

其中,2006-2015年,人民银行的国外资产总额由85772.64亿元增加到253830.67 亿元,增长了195.93%,净增量为168058.03亿元。

由图1可知,人民银行的国外资产中以外汇为主,从2006年的98.35%到2015年的97.13%,占比相当大且稳定,近几年一直维持在97%左右,2008~2013年,外汇在总资产中的占比(除2012年),逐年攀升,但自从2013年后逐年下滑。

外汇储备应与我国的宏观经济政策相均衡。

一方面过快增长的外汇储备加大通胀压力,影响货币独立性。

另一方面增加人民币汇率升值压力,本币对外升值,不利于我国出口,使我国在国际贸易中处于劣势。

这也是外汇储备近几年下降的原因。

2.对其他存款性公司的债权对其他存款性公司的债权,基本呈现上升趋势。

可见,近年来央行一般性货币政策的实施,对存款类金融公司影响加大。

3.对其他金融性公司债权对其他金融性公司债权,其占总资产的比例在2006~2015年,均逐年下降,至2015年4月已降至2.30%。

货币当局(中央银行)(中国人民银行)资产负债表的解读自1994年起,我国的中央银行(中国人民银行)开始向社会公布央行(货币当局)资产负债表。

但其目前报表的项目结构是逐步演化的结果,许多项目并非自始既有。

一、现行货币当局资产负债表的结构任何一个微观经济体的资金来源渠道无非就两种:自有资金或借入。

其资产负债表当中的所有者权益和负债就是分别对这两种不同融资渠道的综括。

不难理解,有资金的来源就必定会有资金的具体存在形式或运用方式。

所谓资产,亦即资金的具体存在形式或者资金的具体用途罢了。

可见,作为一个会计恒等式,“资产等于负债加所有者权益”这句话的含义,其实就是“资金的运用(或存在)的数量必定等于资金的来源数量”。

由于“资产等于负债加所有者权益”是编制资产负债表的基本依据,所以我们可藉由这一恒等式来追踪、分析特定经济体的一项具体业务在其资产负债表当中所留下的蛛丝马迹。

当然,由于资产负债表属于存量报表,所以这些具体业务的规模必须足够地大。

就此来说,资产负债表就像一面镜子,尽管不是很清晰、明亮,但我们仍可凭以观测到相应经济体的资金流在特定期间内大致的来龙去脉。

与一般的微观经济体相比,银行机构的自有资金在其总资产形成当中的占比极低,由此,银行机构的资金来源业务统称负债业务。

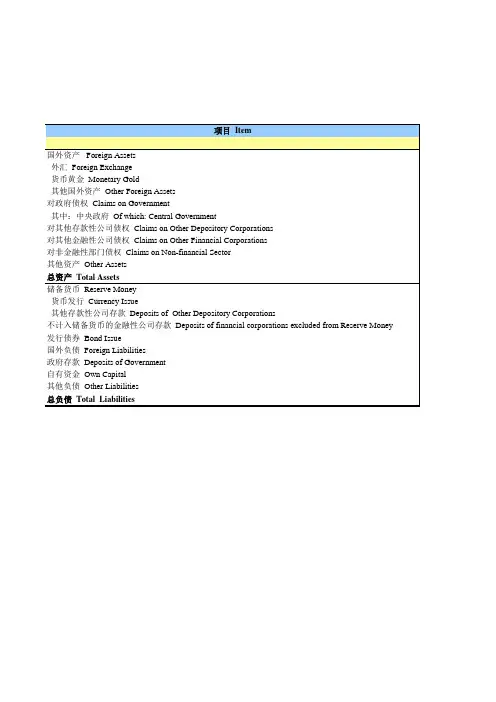

在中央银行(亦称货币当局)的资产负债表中,资产项下的主要内容是:1、国外资产:外汇(储备)、货币黄金、其他国外资产;2、对政府债权:对中央政府债权;3、对其他存款性公司债权;4、对其他金融性公司债权;5、对非金融性公司债权;6、其他资产。

而其负债项下的主要内容是:1、储备货币:货币发行、金融性公司存款(其他存款性公司、其他金融性公司);2、不计入储备货币的金融性公司存款;3、发行债券;4、国外负债;5、政府存款;6、自有资金;7、其他负债。

二、关于货币当局资产负债表各项目的理解现代货币的基本形态是支票和纸币现钞。

现代市场经济所需要的货币由中央银行和商业银行共同提供。

金融部门资产负债表一中国现行的金融部门资产负债表统计体系简介从理论上讲,金融部门资产负债表应包括两个层次:(1)金融分部门(含央行、银行、保险、证券和信托业等)资产负债表(汇总表)。

(2)包含所有金融机构的金融部门合并资产负债表。

其中,金融部门合并资产负债表由金融分部门资产负债表累加并扣除金融机构间债权债务合并而成。

由此可见,编制完备的金融分部门资产负债表是形成金融部门合并资产负债表的基础。

然而在现实中,由于金融分部门资产表编制存在诸多不足,中国至今尚无法编制包含所有金融机构的金融部门合并资产负债表。

(1)金融分部门资产表编制的时间前后不一。

货币当局和其他存款性公司资产负债表在1997年就开始编制,保险公司和证券公司资产负债表(汇总表)的编制则分别推迟至2007年和2008年,信托业资产负债表的编制更是推迟至2010年。

(2)部分金融分部门资产负债表的编制存在时滞。

比如保险公司和证券公司资产负债表的编制就滞后货币当局和其他存款性公司资产负债表1年。

(3)部分金融分部门资产负债表结构细分不够,不能充分反映金融机构间债权债务关系,并妨碍金融部门合并资产负债表的编制。

比如保险公司和证券公司资产负债表分别包含两者对其他金融机构债权债务,但货币当局和其他存款性公司资产负债表却并没有细分对保险公司和证券公司的债权债务。

因此,中国目前形成了两套不完整的金融机构资产负债表系列。

其一,就是由货币当局和其他存款性公司资产负债表合并而成的存款性公司概览。

如表1所示,2011年存款性公司概览就是同年度的存款性公司资产负债表简表。

表2、表3分别代表2011年的其他存款性公司和货币当局资产负债表。

存款性公司概览的编制过程可概括如下:1.《存款性公司概览》的国外净资产项由其他存款性公司国外净资产和央行国外净资产相加而得。

2.《存款性公司概览》国内信贷中的对政府债权项由其他存款性公司对政府债权加上央行对政府债权,再减去央行中的政府存款,实质上相当于存款性公司持有的政府净债权。

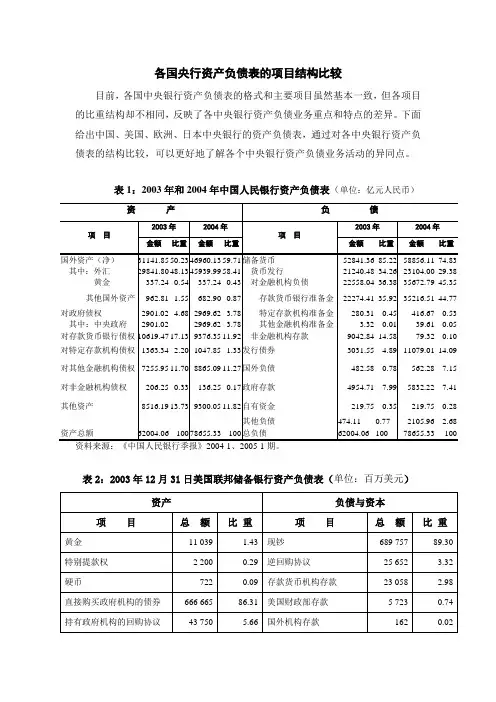

各国央行资产负债表的项目结构比较目前,各国中央银行资产负债表的格式和主要项目虽然基本一致,但各项目的比重结构却不相同,反映了各中央银行资产负债业务重点和特点的差异。

下面给出中国、美国、欧洲、日本中央银行的资产负债表,通过对各中央银行资产负债表的结构比较,可以更好地了解各个中央银行资产负债业务活动的异同点。

表1:2003年和2004年中国人民银行资产负债表(单位:亿元人民币)表2:2003年12月31日美国联邦储备银行资产负债表(单位:百万美元)资料来源:美联储网站。

表3:2003年12月31日欧洲中央银行资产负债表(单位:百万欧元)资料来源:欧洲中央银行网站http://www.ecb.int。

表4:2003年12月31日日本银行资产负债表(单位:亿日元)资料来源:日本银行网站http://www.boj.or.jp。

综观表1、2、3、4四家中央银行2003年的资产负债表,可以看出中国和外国在主要项目上有较大的差异。

在中国人民银行的资产负债表中,资产结构中最主要的是国外资产,其中外汇储备2003年末为29841.8亿元,占全部资产总额的48.13%;第二位的资产项目是对存款货币银行的债权,目前主要是通过提供信用贷款的方式形成的,2003年底余额为10619.47亿元,占全部资产总额的17.13%;第三位的资产项目是对其他金融机构债权,2003年底余额为7255.95亿元,占全部资产总额的11.7%;第四位的资产项目是对中央政府债权,2003年底为2901.02亿元,占全部中央银行资产总额的4.68%。

在负债结构中,最主要的是对金融机构负债,2003年底余额为22558.04亿元,占全部负债总额的36.38%,其中,对存款货币银行的负债22274.41亿元,与中央银行对存款货币银行债权相抵,净负债11654.94亿元;第二位的负债项目是发行货币,2003年底余额为21240.48亿元,占全部负债的比重为34.26%。

债表结构也发生了重大变化,突出表现为:资产端外汇占款与对其他存款性公司债权此消彼长,负债端储备货币取代央票。

对其他存款性公司债权除了传统的再贷款再贴现外,还包含一些创新型债权如常备借贷便利(SLM)、中期借贷便利(MLF)、抵押担保贷款(PSL)等工具。

近年来,对其他存款性公司债权占总资产的比重不断上升,从2013年的4.14%上升至2019年的31.73%1,成为资产端占比次高的资产,显示出我国货币政策主动性不断增一、引言近年来,我国货币政策的执行环境发生了重要变化,突出表现为国内经济经济多重结构失衡,经济发展进入新常态,同时国际经济进入下行区间。

为此,中央银行对货币政策目标也进行了相应调整,在促进经济增长和稳定物价的基础上更加注重定向调控,将更多的存量和增量货币配置到新兴产业、高技术产业,以及三农、小微、民营等实体经济重要领域和薄弱环节。

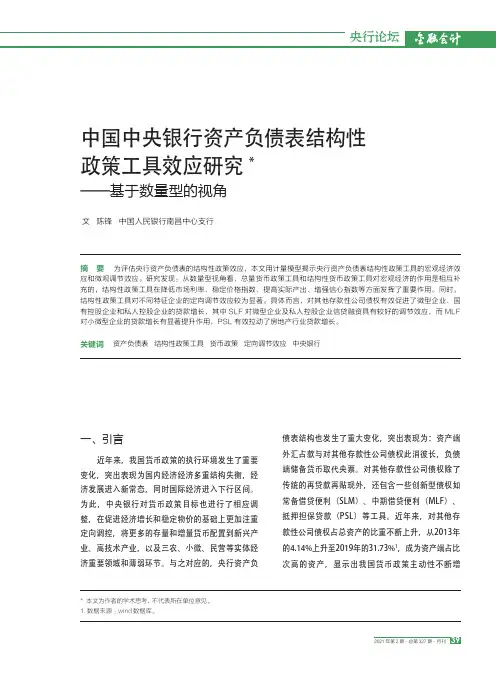

与之对应的,央行资产负文 陈锋 中国人民银行南昌中心支行中国中央银行资产负债表结构性政策工具效应研究*——基于数量型的视角摘 要 为评估央行资产负债表的结构性政策效应,本文用计量模型揭示央行资产负债表结构性政策工具的宏观经济效应和微观调节效应。

研究发现:从数量型视角看,总量货币政策工具和结构性货币政策工具对宏观经济的作用是相互补充的,结构性政策工具在降低市场利率、稳定价格指数、提高实际产出、增强信心指数等方面发挥了重要作用。

同时,结构性政策工具对不同特征企业的定向调节效应较为显著。

具体而言,对其他存款性公司债权有效促进了微型企业、国有控股企业和私人控股企业的贷款增长,其中SLF 对微型企业及私人控股企业信贷融资具有较好的调节效应,而MLF 对小微型企业的贷款增长有显著提升作用,PSL 有效拉动了房地产行业贷款增长。

关键词 资产负债表 结构性政策工具 货币政策 定向调节效应 中央银行* 本文为作者的学术思考,不代表所在单位意见。

1.数据来源:wind 数据库。

近五年中国人民银行资产负债表分析摘要:人民银行是我国经济发展及金融发展的心脏,人民银行的资产负债的变动会对我国的经济乃至全世界的经济造成一定的影响。

我国主要是通过中国人民银行的业务操作来调节市场的流动性、维持市场的稳定、控制市场的风险。

而资产负债表能够充分的反映出人民银行的调节手段、力度及方向。

因此通过对人民银行资产负债表的分析可以充分的了解我国经济及金融发展的总体情况。

本文通过对人民银行资产负债表的特征、科目变动、及近十几年的数据变动进行分析,进而得出相应的结论,发现相关的问题,并提出个人解决方案。

关键词:资产负债袁;特征;外汇;流动性;货币发行1.中国人民银行资产负债表的主要内容1.1中国人民银行资产负债表的基本结构1994年人民银行第一次根据IMF的要求,依照相关方面要求的格式进行编制资产负债表,展示中央银行各项业务的开展情况,并按期向社会发布。

下表显示了中国人民银行资产负债表的基本结构。

科目设置1.2中国人民银行资产负债表基本结构分析1.2.1资产中央银行资产方记录的是中央银行资金运转,包括外国资产和债权,从中体现出中央银行利用货币政策工具,进行调控经济的职能。

分析资产方数据和结构,可以看出中央银行不同货币政策工具的运用情况以及调控模式。

国外资产:指的是一国的国外净资产,由国外资产减去国外负债所得,主要组成部分是国际往来头寸净值、外汇储备和黄金等。

对其他存款性公司债权:是指中央银行根据存款性金融机构的请求而发放的信用贷款、再贴现等类似性质的融资。

对其他金融性公司债权:是指中央银行为其他存款性公司以外的其他金融公司发放的专项贷款等。

对非金融性部门债权:是指中央银行为贫穷困难的地区经济建设等所发放的专项贷款。

1.2.2负债中央银行负债方体现的是其资金的来源,主要包括:储备货币、发行债券、国外负债、中央政府存款、自有资金等。

储备货币:中央银行所发行的货币和现金,各金融机构按照人行法的要求缴存的法定准备金和自愿缴存的超额储备,邮政储蓄转存款和金融机构吸收的由财政拨款形成的部队机关团体等财政性存款。

近年我国中央银行资产负债表变化分析国贸903 侯嘉绮 200920190307 一、中央银行资产负债表中央银行资产负债表是中央银行在履行职能时业务活动所形成的债权债务存量表。

中央银行资产负债业务的种类、规模和结构都综合地反映在资产负债表上。

现代各国中央银行的任务和职责基本相同,其业务活动大同小样,资产负债表的内容也基本相近。

资产负债表各项目的含义大致如下:(1)“国外资产”这个项目反映的是央行所持有的外汇资产总量。

其中,“外汇(储备)”这个项目的增加会直接增加基础货币投放;“货币黄金”的增加不一定会增加基础货币的投放;而“其他国外资产”的增加则一定不会增加基础货币的投放。

(2)“对政府债权”这个项目反映的是央行经由公开市场业务而间接持有的国债余额。

(3)“对其他存款性公司债权”这个项目反映的是央行再贷款、再贴现业务的余额。

(4)“对其他金融性公司债权”这个项目反映的是央行所持有的其他金融性公司的债券余额或再贷款余额。

例如对资产管理公司、信托投资公司发放的信用贷款等。

1999至2005年期间,中央银行向信达、长城、华融、东方四家资产管理公司发放再贷款超过1.2万亿元,用于收购国有商业银行的不良资产,导致该项目金额大幅度增长。

(5)“储备货币”这个项目反映的是央行投放社会的基础货币存量。

其中,“货币发行”这个项目反映的是正在社会各界流通着的现金存量,包括其他存款性公司的“库存现金”以及在金融系统之外的“流通中现金”(M0);“金融性公司存款(其他存款性公司、其他金融性公司)”这两个子项目分别反映的是其他存款性公司的准备金存款帐户余额以及其他金融性公司的结算账户余额,这些存款的增加直接对应着基础货币的投放。

(6)“不计入储备货币的金融性公司存款”这个项目反映的是金融性公司在央行的除了“储备货币”存款之外的其他存款。

这些存款的增加与基础货币的投放无关,也与派生存款的增加无关。

(7)“发行债券”这个项目反映的是央行未到期票据的余额。